АФК «Система» – крупный публичный финансовый холдинг, инвестирующий в различные сектора российской экономики и предпочитающий приобретать контрольные доли участия.

Основной фактор раскрытия акционерной стоимости «Системы» – вывод на фондовый рынок ее непубличных «дочек» через механизм публичного размещения акций (IPO).

Ожидаемые IPO «Биннофарм Групп», «Медси» и агрохолдинга «Степь» на горизонте от одного года должны стать дополнительным мощным драйвером роста акций АФК «Система» в долгосрочной перспективе.

По мере снижения ключевой ставки ЦБ РФ стоимость обслуживание долга АФК продолжит сокращаться, что позволит корпорации вернуться к полноценной дивидендной политике.

Оценка акций АФК по методу суммы частей даёт нам целевую цену в размере 20,0 рублей, что предполагает потенциал роста в размере 56,3% и соответствует рекомендации «ПОКУПАТЬ»

Финансы и перспективы

Своей миссией АФК «Система» видит построение лидирующей российской инвестиционной компании с многопрофильной экспертизой и успешным опытом сделок, которая станет инвестиционной платформой для управления собственным и привлеченным капиталом. Соответственно, холдинг реализует собственную стратегию за счет новых приобретений, продажи и реструктуризации активов. К примеру, за последний год АФК существенно расширила портфель брендов минеральной воды, выкупив «Нарзан» и «Архыз», прибрела первый актив в рыбопромышленном бизнесе (камчатское предприятие «Заря»), увеличила долю в Etalon Group, консолидировала контроль в «Биннофарм Групп», а также поучаствовала в сделке Bonum Capital и Segezha Group, в результате которой последняя удвоила как размер расчетной лесосеки, так и мощности по производству пиломатериалов.

Однако краеугольным камнем с точки зрения раскрытия акционерной стоимости «Системы» является не столько приобретение новых активов, сколько вывод на фондовый рынок ее дочерних компаний посредством механизма публичного предложения акций (IPO). И холдинг уже сделал несколько успешных шагов в данном направлении. Так, в конце 2020 года было проведено феноменально успешное IPO маркетплейса Ozon, а в апреле 2021 года публичный статус приобрела динамично развивающаяся лесопромышленная «дочка» АФК Segezha Group. История могла бы получить продолжение уже в первом полугодии текущего года, поскольку у «Системы» имеются как минимум три актива («Биннофарм», «Медси и «Степь»), готовые к выходу на биржу, однако в дело вмешалась геополитика. Впрочем, концептуально стратегия холдинга здесь не изменилась, однако тайминг сделок может быть сдвинут уже на 2023 год. Плюс в ближайшее время может наконец-то состояться долгожданная сделка по продаже БЭСК. Во всяком случае ходатайство ЛОЭСК на покупку сетевой компании ФАС одобрила еще в конце марта.

Еще одним фактором инвестиционной привлекательности акций АФК «Система» может стать возврат к полноценной дивидендной политике. В прошлом году она была утверждена, но в связи с последними событиями корпорация взяла здесь паузу. Однако, очевидно, что с учетом ожидаемого дальнейшего смягчения монетарной политики Банка России стоимость обслуживания долга АФК на корпоративном центре будет неуклонно снижаться, тогда как поступления от «дочек» по мере расширения их бизнеса, напротив, продолжат расти. В результате уже с 2023 года, по нашим оценкам, «Система» вполне способна ежегодно направлять акционерам порядка 10 млрд руб. в форме дивидендов, что по сегодняшним котировкам подразумевает доходность порядка 8%. Быть может, сейчас эта цифра не выглядит слишком привлекательной на фоне имеющихся альтернатив, однако через год данная величина с очень высокой вероятностью уже будет выше ключевой ставки.

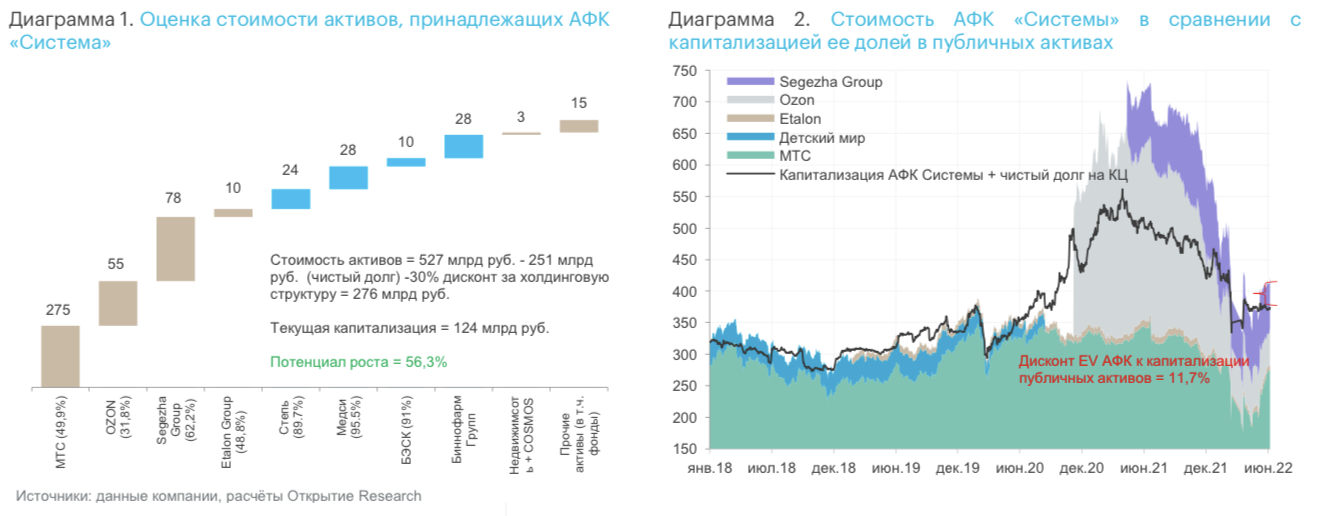

Отдельно отметим, что сегодня АФК «Система» торгуется с дисконтом даже по отношению к рыночной стоимости своих публичных активов. При этом исторически такое положение дел наблюдалось далеко не всегда (см. диаграмму 2).

Оценка стоимости

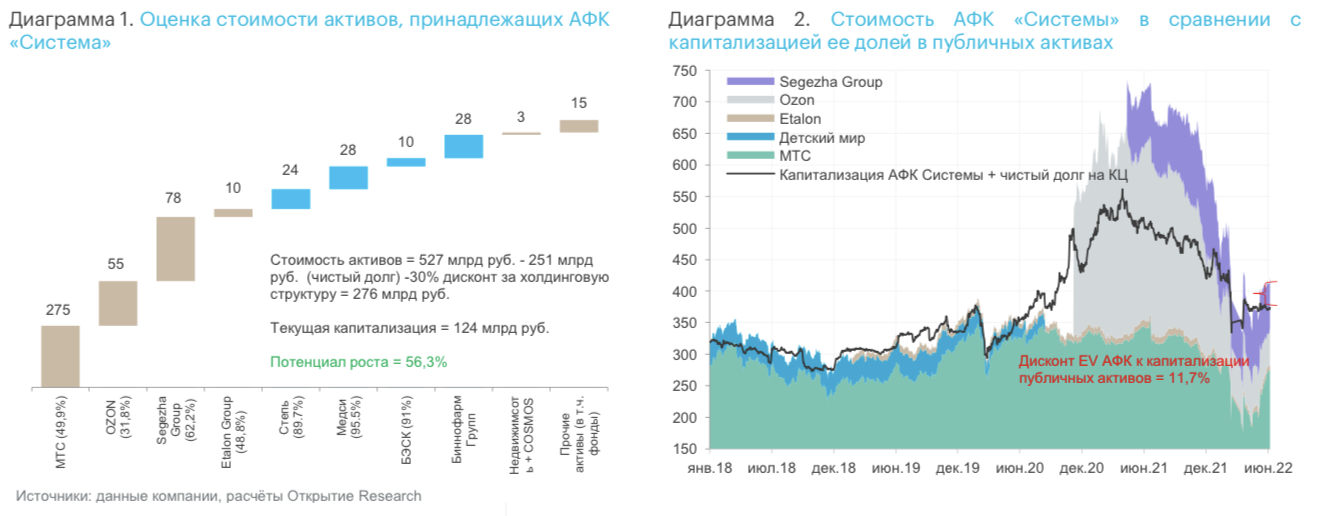

Для получения справедливой стоимости АФК «Система» мы попробуем консервативно оценить стоимость всех основных подконтрольных АФК активов (см. диаграмму 1). Для публичных компаний (МТС, Etalon Group, Ozon и Segezha Group) будем опираться на их рыночную капитализацию, хотя как минимум трех последних мы видим заметный потенциал роста на годовом горизонте.

Для оценки агрохолдинга «Степь», «Медси» и «Биннофарм Групп» мы брали довольно консервативный для растущих историй коэффициент EV/OIBDA = 4,0х, с последующей корректировкой результата на размер чистого долга. Для расчета стоимости БЭСК использовался средний мультипликатор для российских электросетевых компаний на уровне EV/OIBTDA = 2,0х. Для недвижимости и гостиниц консервативно была взята кратно меньшая оценка, чем ранее фигурировала в прессе. Стоимость остальных активов, мы, базируясь на отчетности компании, очень консервативно оценили в 15 млрд руб., хотя с учетом приобретения долей в управляющих компаниях «Сбера» она может быть значительно выше.

Просуммировав все полученные оценки с поправкой на чистый долг на КЦ (и без учета внутригрупповых займов, поскольку детальную информацию по ним АФК не раскрывает), а также применив дисконт за холдинговую структуру на уровне 30%, получим оценку справедливой стоимости АФК на уровне 276 млрд руб., или 20,0 руб. за одну акцию (см. диаграмму 1). Это подразумевает потенциал роста к текущим котировкам на уровне 56,3% и соответствует рекомендации «ПОКУПАТЬ».

Риски

Усугубление геополитических рисков и затягивание сроков проведения спецоперации в перспективе может оказать негативное воздействие на российский фондовый рынок в целом и акции АФК «Системы» в частности

Перенос IPO «дочек» корпорации на более поздний срок может в моменте оказать негативный эффект на котировки АФК «Системы» и сдвинуть вправо тайминг реализации данной инвестиционной идеи.

Основной фактор раскрытия акционерной стоимости «Системы» – вывод на фондовый рынок ее непубличных «дочек» через механизм публичного размещения акций (IPO).

Ожидаемые IPO «Биннофарм Групп», «Медси» и агрохолдинга «Степь» на горизонте от одного года должны стать дополнительным мощным драйвером роста акций АФК «Система» в долгосрочной перспективе.

По мере снижения ключевой ставки ЦБ РФ стоимость обслуживание долга АФК продолжит сокращаться, что позволит корпорации вернуться к полноценной дивидендной политике.

Оценка акций АФК по методу суммы частей даёт нам целевую цену в размере 20,0 рублей, что предполагает потенциал роста в размере 56,3% и соответствует рекомендации «ПОКУПАТЬ»

Финансы и перспективы

Своей миссией АФК «Система» видит построение лидирующей российской инвестиционной компании с многопрофильной экспертизой и успешным опытом сделок, которая станет инвестиционной платформой для управления собственным и привлеченным капиталом. Соответственно, холдинг реализует собственную стратегию за счет новых приобретений, продажи и реструктуризации активов. К примеру, за последний год АФК существенно расширила портфель брендов минеральной воды, выкупив «Нарзан» и «Архыз», прибрела первый актив в рыбопромышленном бизнесе (камчатское предприятие «Заря»), увеличила долю в Etalon Group, консолидировала контроль в «Биннофарм Групп», а также поучаствовала в сделке Bonum Capital и Segezha Group, в результате которой последняя удвоила как размер расчетной лесосеки, так и мощности по производству пиломатериалов.

Однако краеугольным камнем с точки зрения раскрытия акционерной стоимости «Системы» является не столько приобретение новых активов, сколько вывод на фондовый рынок ее дочерних компаний посредством механизма публичного предложения акций (IPO). И холдинг уже сделал несколько успешных шагов в данном направлении. Так, в конце 2020 года было проведено феноменально успешное IPO маркетплейса Ozon, а в апреле 2021 года публичный статус приобрела динамично развивающаяся лесопромышленная «дочка» АФК Segezha Group. История могла бы получить продолжение уже в первом полугодии текущего года, поскольку у «Системы» имеются как минимум три актива («Биннофарм», «Медси и «Степь»), готовые к выходу на биржу, однако в дело вмешалась геополитика. Впрочем, концептуально стратегия холдинга здесь не изменилась, однако тайминг сделок может быть сдвинут уже на 2023 год. Плюс в ближайшее время может наконец-то состояться долгожданная сделка по продаже БЭСК. Во всяком случае ходатайство ЛОЭСК на покупку сетевой компании ФАС одобрила еще в конце марта.

Еще одним фактором инвестиционной привлекательности акций АФК «Система» может стать возврат к полноценной дивидендной политике. В прошлом году она была утверждена, но в связи с последними событиями корпорация взяла здесь паузу. Однако, очевидно, что с учетом ожидаемого дальнейшего смягчения монетарной политики Банка России стоимость обслуживания долга АФК на корпоративном центре будет неуклонно снижаться, тогда как поступления от «дочек» по мере расширения их бизнеса, напротив, продолжат расти. В результате уже с 2023 года, по нашим оценкам, «Система» вполне способна ежегодно направлять акционерам порядка 10 млрд руб. в форме дивидендов, что по сегодняшним котировкам подразумевает доходность порядка 8%. Быть может, сейчас эта цифра не выглядит слишком привлекательной на фоне имеющихся альтернатив, однако через год данная величина с очень высокой вероятностью уже будет выше ключевой ставки.

Отдельно отметим, что сегодня АФК «Система» торгуется с дисконтом даже по отношению к рыночной стоимости своих публичных активов. При этом исторически такое положение дел наблюдалось далеко не всегда (см. диаграмму 2).

Оценка стоимости

Для получения справедливой стоимости АФК «Система» мы попробуем консервативно оценить стоимость всех основных подконтрольных АФК активов (см. диаграмму 1). Для публичных компаний (МТС, Etalon Group, Ozon и Segezha Group) будем опираться на их рыночную капитализацию, хотя как минимум трех последних мы видим заметный потенциал роста на годовом горизонте.

Для оценки агрохолдинга «Степь», «Медси» и «Биннофарм Групп» мы брали довольно консервативный для растущих историй коэффициент EV/OIBDA = 4,0х, с последующей корректировкой результата на размер чистого долга. Для расчета стоимости БЭСК использовался средний мультипликатор для российских электросетевых компаний на уровне EV/OIBTDA = 2,0х. Для недвижимости и гостиниц консервативно была взята кратно меньшая оценка, чем ранее фигурировала в прессе. Стоимость остальных активов, мы, базируясь на отчетности компании, очень консервативно оценили в 15 млрд руб., хотя с учетом приобретения долей в управляющих компаниях «Сбера» она может быть значительно выше.

Просуммировав все полученные оценки с поправкой на чистый долг на КЦ (и без учета внутригрупповых займов, поскольку детальную информацию по ним АФК не раскрывает), а также применив дисконт за холдинговую структуру на уровне 30%, получим оценку справедливой стоимости АФК на уровне 276 млрд руб., или 20,0 руб. за одну акцию (см. диаграмму 1). Это подразумевает потенциал роста к текущим котировкам на уровне 56,3% и соответствует рекомендации «ПОКУПАТЬ».

Риски

Усугубление геополитических рисков и затягивание сроков проведения спецоперации в перспективе может оказать негативное воздействие на российский фондовый рынок в целом и акции АФК «Системы» в частности

Перенос IPO «дочек» корпорации на более поздний срок может в моменте оказать негативный эффект на котировки АФК «Системы» и сдвинуть вправо тайминг реализации данной инвестиционной идеи.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба