1 марта 2023 Conomy Курицин Даниил

Следующая статья из цикла «портфель с ежемесячными платежами» посвящена валютным облигациям. Курс доллара уже вырос на 45% с летних минимумов и восстановился к уровню до СВО. Учитывая разрастающийся дефицит бюджета, снижение экспорта и стабильный импорт, стоит ожидать ослабления рубля в дальнейшем. Просто держать валюту — легко, но не эффективно. Лучше собрать портфель облигаций и получать купонный доход.

Портфель будем собирать из замещающих и юаневых облигаций.

Какие риски?

Замещающие облигации, которые мы используем, номинированы в долларах. Но купоны, номинал по таким облигациям инвесторы получают в рублях по курсу ЦБ на момент выплаты.

Таким образом, не возникают риски блокировки иностранных валют, но валютная доходность сохраняется. При девальвации рубля инвесторы получают дополнительную прибыль.

Юаневые облигации некоторые брокеры дают возможность также купить в рублях, но чаще в юанях. Юань, в отличие от доллара, дружественный, его безопасно хранить на счетах.

Замещающие облигации и облигации в юанях выпускают надежные крупные компании, такие как «Газпром», «Лукойл», «Полюс» и другие. Риск дефолта по их обязательствам минимален.

Какие доходы получает инвестор?

купонный доход. Обычно фиксированный процент, который инвестор будет получать раз в полгода или квартал.

доход от разницы цены покупки и погашения.

доход от курсовых разниц. Предположим, инвестор покупает облигацию по номиналу за 1000$, с купоном 5%. Курс на этот момент 60 руб., т.е. инвестор заплатил 60 тыс. руб. Через год облигация погашается и выплачивается купон. На этот момент курс уже 70 руб. за доллар. В итоге инвестор получает 70 тыс. руб. номинала + 3,5 тыс. руб. купон.

Валютные облигации преимущественно выпускают крупные и стабильные компании. У них может быть снижение выручку, рентабельности, но по долгу они способны расплатиться. Поэтому основной критерий отбора — это погашение в 2026-2027 годы и разные месяцы выплаты.

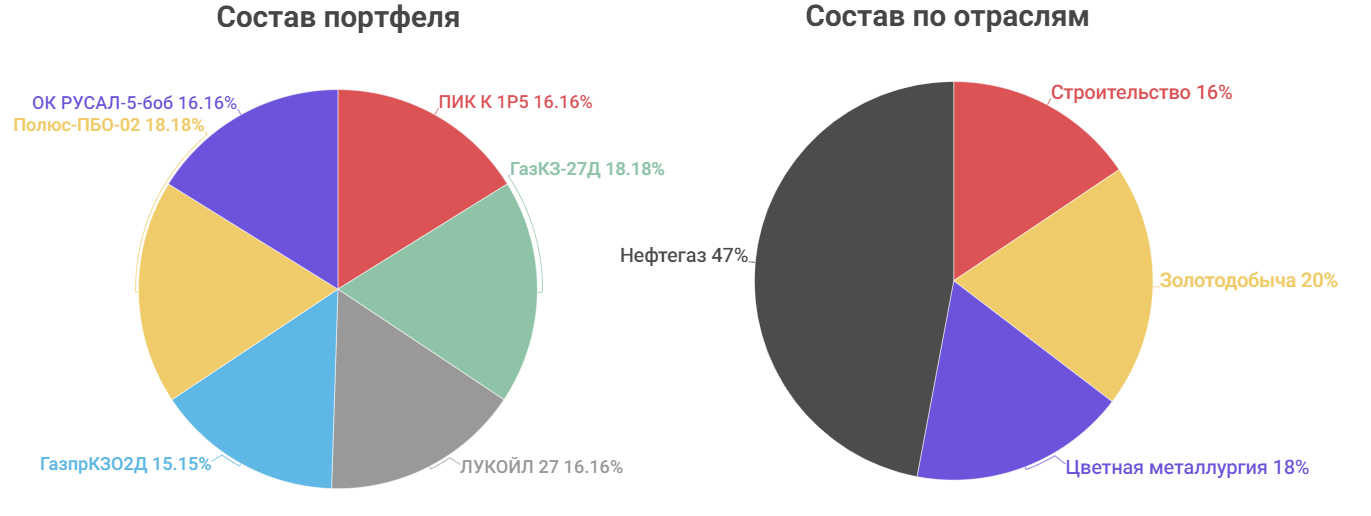

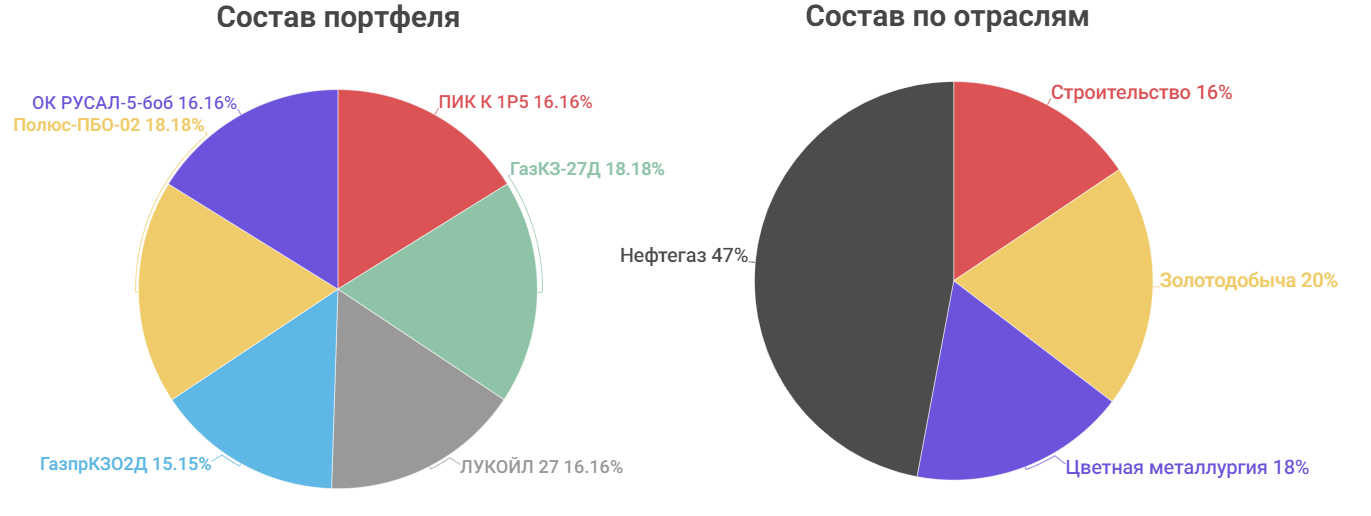

В итоге у нас получился портфель из 6 облигаций. Адекватную диверсификацию по секторам сделать не получится. Большая часть валютных облигаций выпускается сырьевыми гигантами. При этом около половины замещающих облигаций на рынке выпустил одни «Газпром». В итоге нефтегазовый сектор составляет 50% портфеля.

Таблица с основными показателями портфеля и облигаций:

Доходность портфеля к погашению — 5,73% в валюте. 38% портфеля в юанях, 62% в долларах.

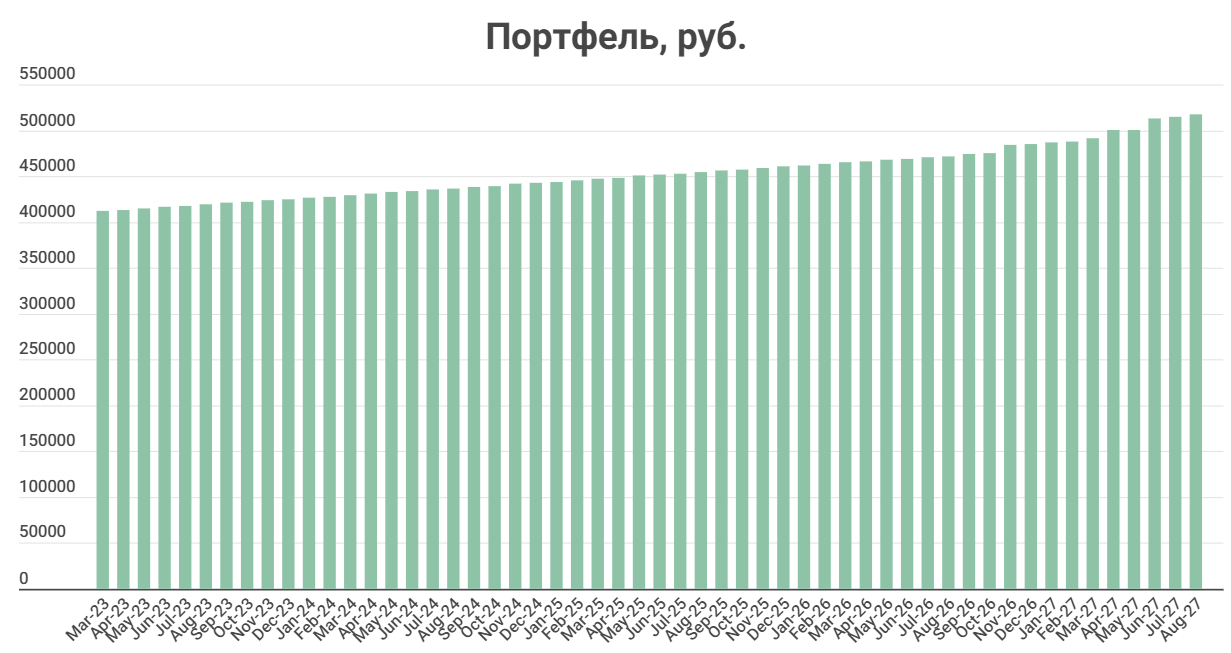

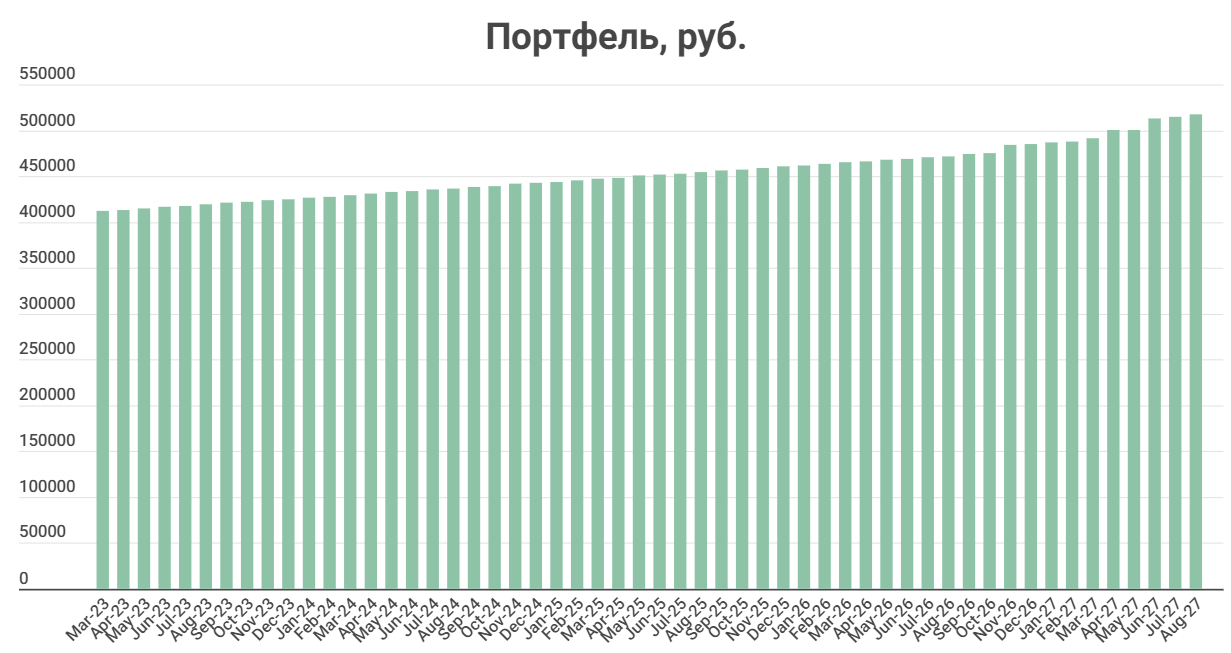

Основная проблема в том, что замещающие облигации дорогие, их стоимость в районе 62-73 тыс. рублей за штуку. Для того, чтобы собрать данный портфель нужно примерно 430 тыс. рублей.

В дальнейших расчетах не учитывается валютная переоценка.

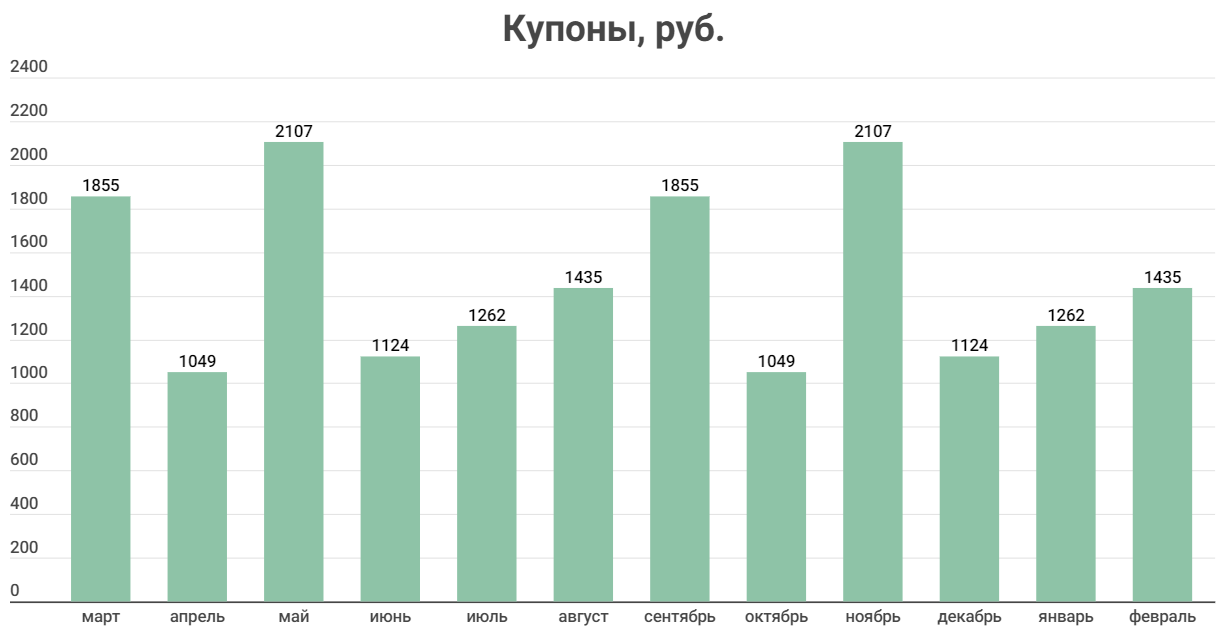

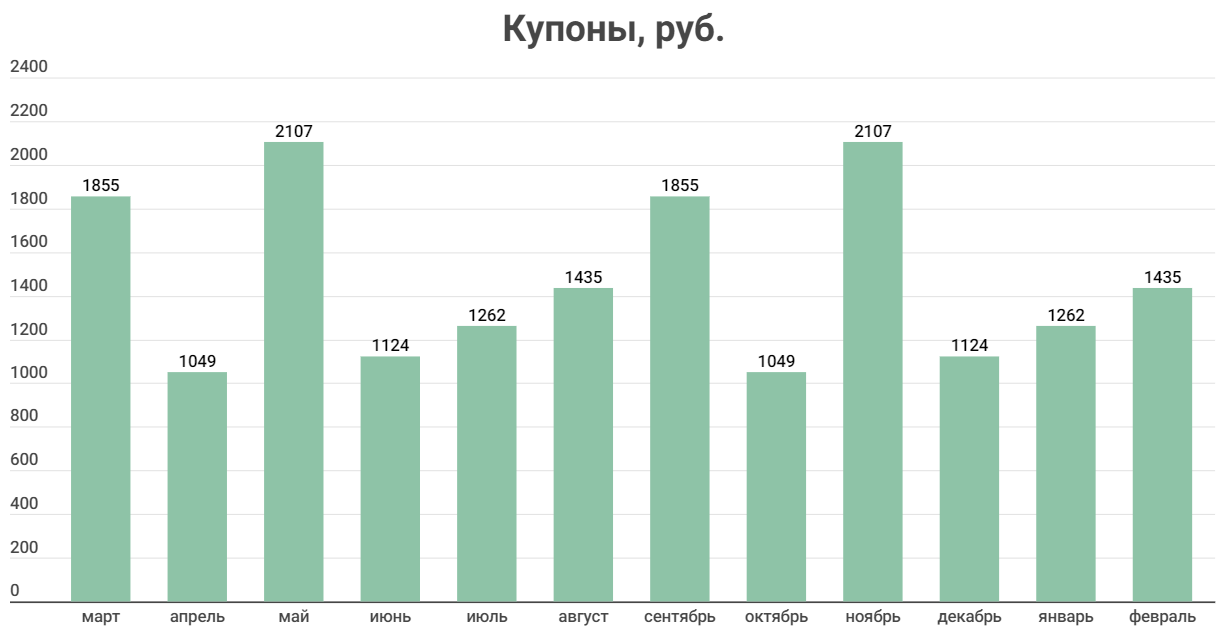

Купоны выплачиваются каждый месяц, в среднем по 1537 руб. Фактическая купонная доходность — 4,7%.

К погашению последней облигации портфеля суммарная прибыль составит 112 тыс. руб.

Конечно, если не учитывать девальвацию, доходность в 5% не кажется существенной. Но портфель можно назвать среднесрочным-долгосрочным, за это время стоит ожидать ослабления рубля.

Портфель будем собирать из замещающих и юаневых облигаций.

Какие риски?

Замещающие облигации, которые мы используем, номинированы в долларах. Но купоны, номинал по таким облигациям инвесторы получают в рублях по курсу ЦБ на момент выплаты.

Таким образом, не возникают риски блокировки иностранных валют, но валютная доходность сохраняется. При девальвации рубля инвесторы получают дополнительную прибыль.

Юаневые облигации некоторые брокеры дают возможность также купить в рублях, но чаще в юанях. Юань, в отличие от доллара, дружественный, его безопасно хранить на счетах.

Замещающие облигации и облигации в юанях выпускают надежные крупные компании, такие как «Газпром», «Лукойл», «Полюс» и другие. Риск дефолта по их обязательствам минимален.

Какие доходы получает инвестор?

купонный доход. Обычно фиксированный процент, который инвестор будет получать раз в полгода или квартал.

доход от разницы цены покупки и погашения.

доход от курсовых разниц. Предположим, инвестор покупает облигацию по номиналу за 1000$, с купоном 5%. Курс на этот момент 60 руб., т.е. инвестор заплатил 60 тыс. руб. Через год облигация погашается и выплачивается купон. На этот момент курс уже 70 руб. за доллар. В итоге инвестор получает 70 тыс. руб. номинала + 3,5 тыс. руб. купон.

Валютные облигации преимущественно выпускают крупные и стабильные компании. У них может быть снижение выручку, рентабельности, но по долгу они способны расплатиться. Поэтому основной критерий отбора — это погашение в 2026-2027 годы и разные месяцы выплаты.

В итоге у нас получился портфель из 6 облигаций. Адекватную диверсификацию по секторам сделать не получится. Большая часть валютных облигаций выпускается сырьевыми гигантами. При этом около половины замещающих облигаций на рынке выпустил одни «Газпром». В итоге нефтегазовый сектор составляет 50% портфеля.

Таблица с основными показателями портфеля и облигаций:

Доходность портфеля к погашению — 5,73% в валюте. 38% портфеля в юанях, 62% в долларах.

Основная проблема в том, что замещающие облигации дорогие, их стоимость в районе 62-73 тыс. рублей за штуку. Для того, чтобы собрать данный портфель нужно примерно 430 тыс. рублей.

В дальнейших расчетах не учитывается валютная переоценка.

Купоны выплачиваются каждый месяц, в среднем по 1537 руб. Фактическая купонная доходность — 4,7%.

К погашению последней облигации портфеля суммарная прибыль составит 112 тыс. руб.

Конечно, если не учитывать девальвацию, доходность в 5% не кажется существенной. Но портфель можно назвать среднесрочным-долгосрочным, за это время стоит ожидать ослабления рубля.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба