Спустя год после резкого шорт-сквиза, который потряс глобальный финансовый мир, рынок никеля на Лондонской бирже металлов все еще не может оправиться от кризиса

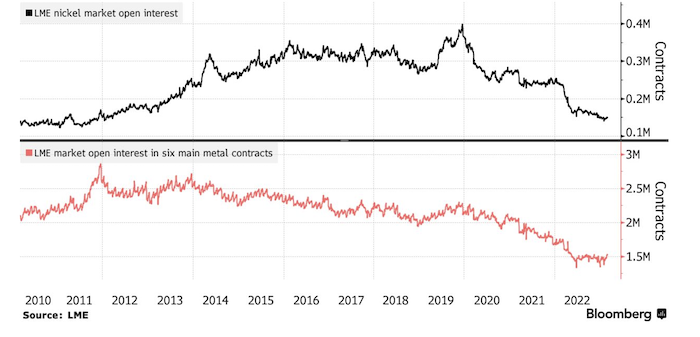

Суточный объем торгов составляют менее половины от докризисных уровней, а количество открытых позиций сократилось более чем на треть. Снижение активности повысило уязвимость рынка к резким колебаниям и породило сомнения по поводу его жизнеспособности в качестве ориентира для одного из важнейших металлов в мире.

Сама LME все еще вынуждена преодолевать негативные последствия. Она станет первой биржей, в отношении которой проведет расследование британский рыночный регулятор. Кроме того, многие участники рынка подали судебные иски, требуя возместить убытки, понесенные из-за спорного решения отменить многомиллиардные сделки на пике цен 8 марта.

Хотя основная часть никеля в мире выпускается в других формах, отличных от рафинированного металла, торгуемого на LME, отрасль по-прежнему считает этот рынок ориентиром при хеджировании ценовых рисков и установлении цены, используемой в качестве эталона в сделках.

LME «намерена обеспечивать доверие на рынке металлов и продолжит работать с международными регуляторами и участниками рынка, чтобы поддерживать работоспособность, эффективность и жизнеспособность рынка в целом в долгосрочной перспективе», — говорится в заявлении.

Есть и хорошие новости, так как LME планирует разрешить торговлю никелем в ходе азиатской сессии с 20 марта впервые после кризиса, что, как она надеется, повысит ликвидность. Но пока на рынке сохраняется неопределенность.

Уход с биржи

Решение отменить сделки на сумму $3.9 млрд, принятое в марте прошлого года, вызвало раздражение у хедж-фондов, которые получали прибыль от роста цен. Несколько известных инвесторов заявили, что больше никогда не будут торговать на LME.

Повсеместный спад в торговой активности спустя год говорит о том, что некоторые крупные игроки на физическом рынке также ушли с биржи. В октябре Bloomberg сообщил, что китайский магнат Сян Гуанда, оказавшийся в центре скандала, пытался открыть новые короткие позиции для хеджирования никеля, добываемого его компанией, но натолкнулся на нежелание брокеров осуществлять сделки.

Кризис спровоцировал падение торговой активности

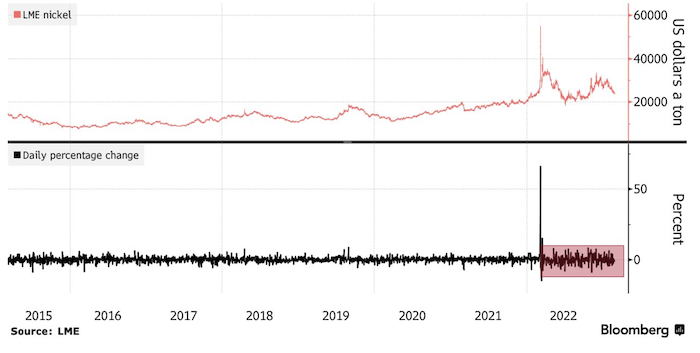

Настроения на рынке никеля сильно изменились за последний год. Сквиз в марте прошлого года был связан с крупной короткой позицией, открытой Xiang Tsingshan Holding Group Co., однако триггером послужили опасения по поводу потенциального влияния конфликта на Украине на поставки. Страх оказался беспочвенным: вместо этого рост добычи на индонезийских предприятиях Tsingshan способствовал профициту на рынке.

Стоимость никеля на LME упала более чем на 20% в этом году, достигнув в среду $23974 за тонну, что более чем на 75% ниже пика в районе $100000 за тонну год назад до того, как LME закрыла рынок и отменила торги.

Торговая активность еще не восстановилась в полном объеме: по состоянию на февраль суточные объемы сократились на 56% в годовом исчислении.

Сильные колебания

LME планирует вернуть на рынок как промышленных хеджеров, так и инвесторов, однако неликвидные и неустойчивые условия, которые мешали заключать контракты в прошлом году, продолжают напоминать о масштабах будущих проблем.

После кризиса рынок никеля на LME был открыт только в часы европейских торгов, и одной из важных мер для оживления активности станет долгожданное возобновление торгов в часы работы азиатских рынков в этом месяце. Но пока нет уверенности, что работа рынка в течение более длительного периода повысит активность, поскольку торговля на конкурирующем шанхайском рынке никеля также сократилась с момента кризиса.

Волатильность резко выросла

Сокращение запасов

Проблемы с никелем на LME отчасти связаны с расширением разрыва на рынке. Контракты LME предполагают поставку рафинированного никеля, однако подавляющая часть никеля в мире производится и используется в других, менее дорогих формах. Запасы на складах LME сократились до критического уровня, а совокупные запасы достигли минимума с 2008 года.

Хотя производители, включая Tsingshan, в спешке строят заводы по производству металла, который можно было бы поставлять на биржу, чтобы избежать сквизов в будущем, другие крупные производители и потребители настаивают на создании совершенно нового ценового ориентира, который был бы сильнее привязан к сырью, на чью долю приходится основная часть мирового спроса и предложения.

http://www.bloomberg.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба