17 марта 2023 Открытие Шульгин Михаил

Российские акции подешевели по итогам торгов в четверг, 16 марта.

На 19:00 мск:

Индекс МосБиржи — 2 258,22 п. (-0,17%), с нач. года +4,8%

Индекс РТС — 927,30 п. (-1,03%), с нач. года -4,5%

Ослабление рубля и наметившаяся стабилизация цен на нефть (после недавней сильной распродажи) оказали поддержку компаниям нефтегазового сектора. К тому же нефтяники освобождены от добровольного взноса windfall tax, который, по словам главы Минфина РФ, ориентировочно составит 300 млрд руб. Новости о делистинге депозитарных расписок некоторых российских эмитентов с американских бирж оказали давление на IT-сектор. Опубликованные сегодня корпоративные отчетности не смогли выступить драйверами роста рынка.

Внешний фон был позитивным для российского рынка. Рынок акций Европы провел основную часть сессии, консолидируясь в области закрытия среды, затем несколько снизился после очередного повышения ЕЦБ процентных ставок на 50 б.п., а затем попытался подрасти на фоне краткосрочной перепроданности. На открытии торгов в Швейцарии акции Credit Suisse взлетали на 40% на новостях о том, что ЦБ страны предоставит проблемному банку ликвидность объемом 50 млрд франков.

Акции в США также росли на новостях о том, что крупные банки ведут переговоры о поддержке региональному кредитору First Republic Bank. Казначейские облигации подешевели, а их доходности выросли после повышения ставок ЕЦБ на 50 б.п., поскольку выросла вероятность того, что ФРС на следующей неделе также пойдет на повышение ставок.

Повышение аппетита к риску позитивно сказалось на динамике цен на нефть, которые, как и цены на золото, извлекли дополнительную выгоду со стороны снижения доллара.

На 19:15 мск:

Brent, $/бар. — 73,94 (+0,34%), с нач. года -13,9%

WTI, $/бар. — 67,81 (+0,30%), с нач. года -15,5%

Urals (инд. Средиземноморье), $/бар. — 47,24 (-0,63%), с нач. года -26,2%

Золото, $/тр. унц. — 1 917,06 (-0,08%), с нач. года +5,1%

Серебро, $/тр. унц. — 21,56 (-0,99%), с нач. года -10,0%

Алюминий, $/т — 2 271,50 (-0,24%), с нач. года -4,5%

Медь, $/т — 8 522,00 (+0,21%), с нач. года +1,8%

Никель, $/т — 22 855,00 (-0,64%) с нач. года -23,9%

Дивидендная доходность индекса МосБиржи составляет 9,2 %. Индекс торгуется с коэффициентом 2,6 к прибыли за прошедший год (P/E).

На 19:15 мск:

EUR/USD — 1,0612 (+0,33%), с начала года -0,9%

GBP/USD — 1,2104 (+0,39%), с начала года +0,2%

USD/JPY — 133,13 (-0,22%), с начала года +1,5%

Индекс доллара — 104,395 (-0,24%), с начала года +0,8%

USD/RUB (Мосбиржа) — 76,4 (+0,55%), с начала года +9,3%

EUR/RUB (Мосбиржа) — 81,18 (+1,19%), с начала года +9,3%

Ключевые новости дня

Биржа Nasdaq уведомила Yandex, Ozon Holdings, Qiwi и HeadHunter Group о том, что их акции будут исключены из листинга с 24 марта, если компании не обжалуют это решение. Биржа NYSE объявила о начале процедуры делистинга депозитарных расписок Cian. Все перечисленные имеют листинг на Мосбирже, которая продолжит торги ценными бумагами этих компаний. «СПБ Биржа» также продолжит торги бумагами Cian, HeadHunter, Ozon и Yandex. «Яндекс» планирует оспорить решение Nasdaq о делистинге. Qiwi также может обжаловать решение американской биржи. «Циан» обжалует решение NYSE.

ММК (MAGN) может вернуться к обсуждению выплат акционерам не ранее декабря 2023 года, сказал председатель совета директоров ММК Виктор Рашников в четверг.

«Ростелеком» (RTKM) имеет возможности выплатить дивиденды по итогам 2022 года, однако окончательное решение по этому вопросу будет принимать правительство, заявил президент компании Михаил Осеевский.

В фокусе

Ритейлер X5 Group (FIVE) 17 марта планирует опубликовать отчётность (МСФО) за 4 квартал и по итогам 2022 года.

Итоги российского рынка

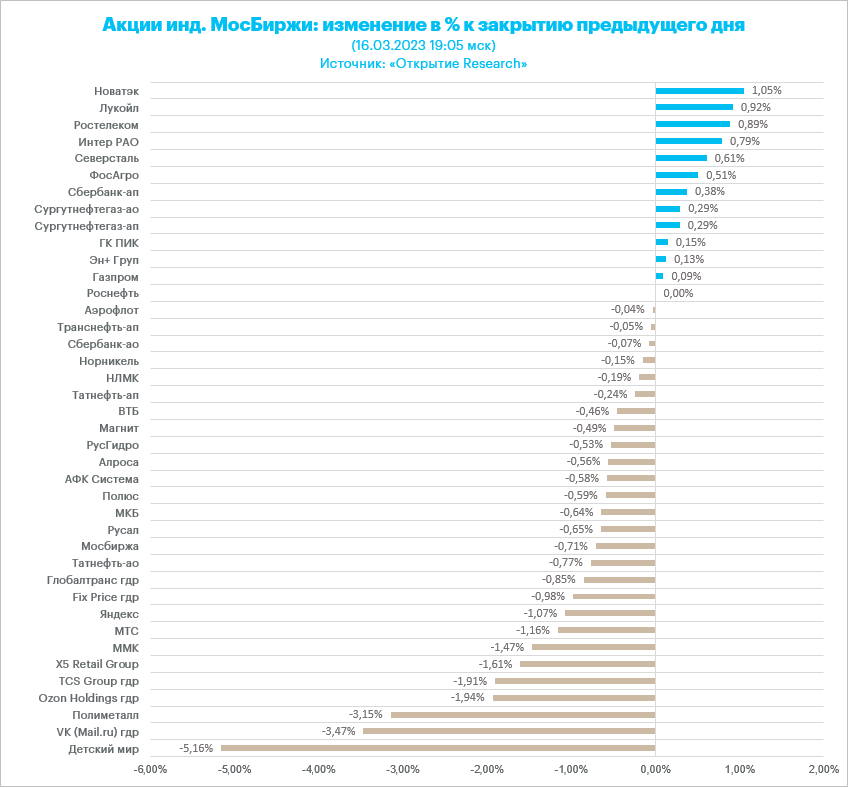

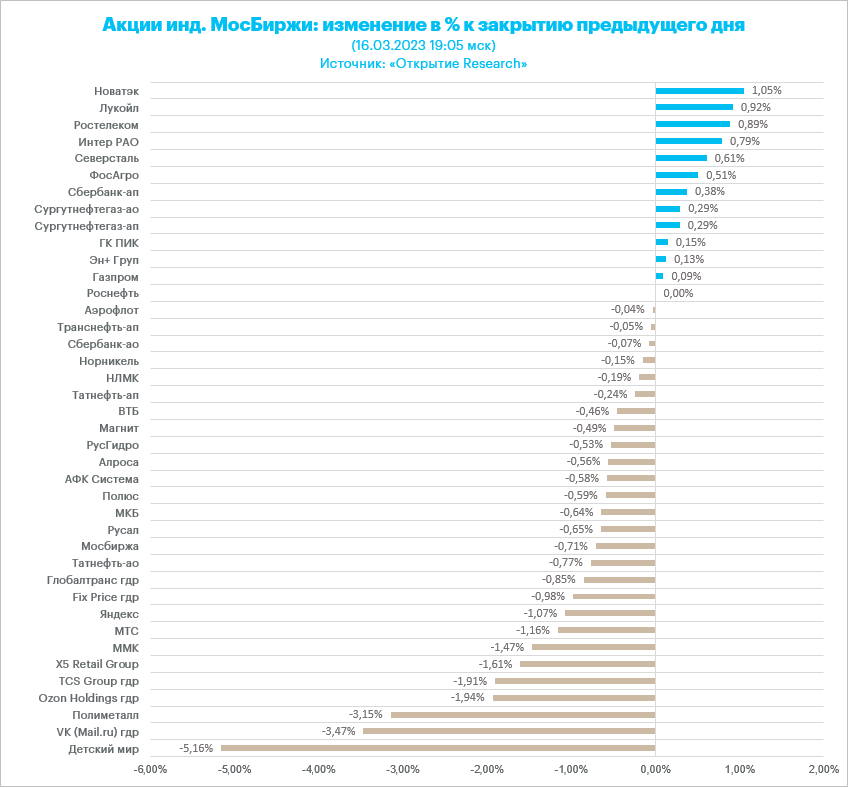

Из 10 отраслевых индексов 3 выросли и 7 снизились по итогам дня.

Худшими по динамике стал индекс «Информационных технологий» (-2,1%). В IT-секторе подешевели все бумаги. Лидировали по темпам снижения расписки VK Company (VKCO) и Ozon Holdings (OZON).

Лидером роста стал индекс «Химии и нефтехимии» (+0,2%). Прибавили в цене только акции «Нижнекамскнефтехима» (NKNC) и «Акрона» (AKRN). Все остальные просели в цене. В аутсайдерах префы «Нижнекамскнефтехима» (NKNCP), а также обычка и префы «Оргсинтеза» (KZOS).

Индекс «Металлов и добычи» (-0,8%). Лучшим по темпам роста оказались префы и обычка «Мечела» (MTLRP), акции «Северстали» (CHMF). В лидерах снижения оказались акции Polymetal (POLY)

Индекс «Нефти и газа» (+0,3%). Здесь подросли акции «Новатэка» (NVTK), «Лукойла» (LKOH), префы (SNGSP) и обычка «Сургутнефтегаза» (SNGS).

Из ТОП-25 акций лидеров по объему торгов 7 подорожали и 18 подешевели на 18:50 мск. Лидировали по объему акции Сбербанка (SBER), «Газпрома» (GAZP) и «Лукойла» (LKOH). Наиболее существенный рост показали акции ИСКЧ (ISKJ). Наиболее существенное снижение – акции расписки VK Company (VKCO).

Из 40 акций индекса МосБиржи 12 подорожали и 27 подешевели по итогам дня.

59,5 % компаний индекса торгуются выше своей 50-дневной МА, 66,7 % торгуются выше своей 100-дневной МА, 69,0 % торгуются выше своей 200-дневной МА.

Корпоративные истории

VK Company (VKCO) опубликовала отчётность (МСФО) по итогам 2022 года: выручка выросла на 19% до 97,8 млрд рублей, скорр. EBITDA выросла на 9% г/г до 20,0 млрд руб. при рентабельности 20,4%. Общий чистый убыток снизился до 2,9 млрд руб. c 15,3 млрд руб. в 2021 году. Реклама продолжает оставаться основным драйвером выручки VK: продажи рекламы выросли на 29% за прошедший год и на 31% г/г в 4 квартале. Таким образом, на «ядро» бизнеса группы пришлось 58% выручки по итогам года. Уход из РФ крупнейших иностранных игроков на рынке онлайн-рекламы (запрещенной Meta и Google) в итоге сыграл на руку российским провайдерам рекламы в рунете. На фоне снижения конкуренции рекламные доходы VK, по всей видимости, продолжат расти уверенными темпами в обозримой перспективе. VK была и остаётся растущей публичной историей, фокусируясь в первую очередь на развитии интернет-рекламы и монетизации социальных сервисов. Мы по-прежнему позитивно смотрим на перспективы компании и рекомендуем покупать ее акции. Цель 758 рублей.

«Распадская» (RASP) опубликовала финансовые результаты по итогам 2022 года. Выручка по МСФО увеличилась на 35% до $2,842 млрд. EBITDA снизилась на 3%, составив $1,295 млрд. Чистая прибыль сократилась на 11%, составив $782 млн. Рентабельность по прибыли уменьшилась до 28% по сравнению с 42% в 2021 году. В целом отчетность «Распадской» за 2022 год не принесла каких-то сюрпризов. Ударное первое полугодие на фоне слабого рубля и феноменальной конъюнктуры сменилось непростым вторым, где помимо падения цен на основную продукцию появились и другие проблемы, связанные с санкциями и логистикой. Компания сумела сгенерировать солидный денежный поток, и практически полностью погасила долг, закончив год с чистой денежной позицией на уровне $362 млн. Учитывая зарубежную юрисдикцию контролирующего акционера, дивиденды «Распадская» не платит, что в моменте существенно девальвирует инвестиционную привлекательность ее акций. Тем не менее на долгосрочном горизонте данный кейс, на наш взгляд, по-прежнему остается довольно привлекательным.

Совет директоров «Совкомфлота» (FLOT) сегодня должен был обсуждать предварительные рекомендации по размеру дивидендов за 2022 год. Новостей по этой теме не было. Возможно, они будут публично обнародованы в пятницу. Меж тем компания опубликовала отчетность по РСБУ за 2022 г. Выручка увеличилась в 1,7 раза до 15 млрд руб. Чистая прибыль выросла в 2,3 раза, до 13,9 млрд руб. При этом долгосрочные обязательства компании за 2022 г. подскочили с 1,6 млрд до 24,5 млрд руб. за счет привлечения заемных средств в объеме 22,3 млрд руб. Краткосрочные обязательства увеличились с 700 млн руб. до 27,4 млрд руб.

Совокупная стоимость активов Группы «Эталон» на конец 2022 г. по оценке Nikoliers, достигла 288 млрд рублей (+7% г/г), что эквивалентно $10,7 на ГДР. Общая продаваемая площадь портфеля проектов Группы «Эталон» увеличилась с 6,0 млн кв. м на конец 2021 года до 6,4 млн кв. м на конец 2022 года (+6,7%), а число регионов присутствия возросло в 2022 году с 7 до 8. Основной прирост стоимости активов обусловлен ростом рыночной стоимости недвижимости в текущих и завершенных проектах на 6% до 272 млрд руб. Можно предположить, что при стабильной макроэкономической ситуации в стране данный рост может транслироваться в аналогичный годовой рост продаж и прибыли, то есть 6–7%. А это, наряду с привлекательной оценкой стоимости компании, является хорошей комбинацией. Мы сохраняем рекомендацию «покупать», целевая цена 84 руб.

На 19:00 мск:

Индекс МосБиржи — 2 258,22 п. (-0,17%), с нач. года +4,8%

Индекс РТС — 927,30 п. (-1,03%), с нач. года -4,5%

Ослабление рубля и наметившаяся стабилизация цен на нефть (после недавней сильной распродажи) оказали поддержку компаниям нефтегазового сектора. К тому же нефтяники освобождены от добровольного взноса windfall tax, который, по словам главы Минфина РФ, ориентировочно составит 300 млрд руб. Новости о делистинге депозитарных расписок некоторых российских эмитентов с американских бирж оказали давление на IT-сектор. Опубликованные сегодня корпоративные отчетности не смогли выступить драйверами роста рынка.

Внешний фон был позитивным для российского рынка. Рынок акций Европы провел основную часть сессии, консолидируясь в области закрытия среды, затем несколько снизился после очередного повышения ЕЦБ процентных ставок на 50 б.п., а затем попытался подрасти на фоне краткосрочной перепроданности. На открытии торгов в Швейцарии акции Credit Suisse взлетали на 40% на новостях о том, что ЦБ страны предоставит проблемному банку ликвидность объемом 50 млрд франков.

Акции в США также росли на новостях о том, что крупные банки ведут переговоры о поддержке региональному кредитору First Republic Bank. Казначейские облигации подешевели, а их доходности выросли после повышения ставок ЕЦБ на 50 б.п., поскольку выросла вероятность того, что ФРС на следующей неделе также пойдет на повышение ставок.

Повышение аппетита к риску позитивно сказалось на динамике цен на нефть, которые, как и цены на золото, извлекли дополнительную выгоду со стороны снижения доллара.

На 19:15 мск:

Brent, $/бар. — 73,94 (+0,34%), с нач. года -13,9%

WTI, $/бар. — 67,81 (+0,30%), с нач. года -15,5%

Urals (инд. Средиземноморье), $/бар. — 47,24 (-0,63%), с нач. года -26,2%

Золото, $/тр. унц. — 1 917,06 (-0,08%), с нач. года +5,1%

Серебро, $/тр. унц. — 21,56 (-0,99%), с нач. года -10,0%

Алюминий, $/т — 2 271,50 (-0,24%), с нач. года -4,5%

Медь, $/т — 8 522,00 (+0,21%), с нач. года +1,8%

Никель, $/т — 22 855,00 (-0,64%) с нач. года -23,9%

Дивидендная доходность индекса МосБиржи составляет 9,2 %. Индекс торгуется с коэффициентом 2,6 к прибыли за прошедший год (P/E).

На 19:15 мск:

EUR/USD — 1,0612 (+0,33%), с начала года -0,9%

GBP/USD — 1,2104 (+0,39%), с начала года +0,2%

USD/JPY — 133,13 (-0,22%), с начала года +1,5%

Индекс доллара — 104,395 (-0,24%), с начала года +0,8%

USD/RUB (Мосбиржа) — 76,4 (+0,55%), с начала года +9,3%

EUR/RUB (Мосбиржа) — 81,18 (+1,19%), с начала года +9,3%

Ключевые новости дня

Биржа Nasdaq уведомила Yandex, Ozon Holdings, Qiwi и HeadHunter Group о том, что их акции будут исключены из листинга с 24 марта, если компании не обжалуют это решение. Биржа NYSE объявила о начале процедуры делистинга депозитарных расписок Cian. Все перечисленные имеют листинг на Мосбирже, которая продолжит торги ценными бумагами этих компаний. «СПБ Биржа» также продолжит торги бумагами Cian, HeadHunter, Ozon и Yandex. «Яндекс» планирует оспорить решение Nasdaq о делистинге. Qiwi также может обжаловать решение американской биржи. «Циан» обжалует решение NYSE.

ММК (MAGN) может вернуться к обсуждению выплат акционерам не ранее декабря 2023 года, сказал председатель совета директоров ММК Виктор Рашников в четверг.

«Ростелеком» (RTKM) имеет возможности выплатить дивиденды по итогам 2022 года, однако окончательное решение по этому вопросу будет принимать правительство, заявил президент компании Михаил Осеевский.

В фокусе

Ритейлер X5 Group (FIVE) 17 марта планирует опубликовать отчётность (МСФО) за 4 квартал и по итогам 2022 года.

Итоги российского рынка

Из 10 отраслевых индексов 3 выросли и 7 снизились по итогам дня.

Худшими по динамике стал индекс «Информационных технологий» (-2,1%). В IT-секторе подешевели все бумаги. Лидировали по темпам снижения расписки VK Company (VKCO) и Ozon Holdings (OZON).

Лидером роста стал индекс «Химии и нефтехимии» (+0,2%). Прибавили в цене только акции «Нижнекамскнефтехима» (NKNC) и «Акрона» (AKRN). Все остальные просели в цене. В аутсайдерах префы «Нижнекамскнефтехима» (NKNCP), а также обычка и префы «Оргсинтеза» (KZOS).

Индекс «Металлов и добычи» (-0,8%). Лучшим по темпам роста оказались префы и обычка «Мечела» (MTLRP), акции «Северстали» (CHMF). В лидерах снижения оказались акции Polymetal (POLY)

Индекс «Нефти и газа» (+0,3%). Здесь подросли акции «Новатэка» (NVTK), «Лукойла» (LKOH), префы (SNGSP) и обычка «Сургутнефтегаза» (SNGS).

Из ТОП-25 акций лидеров по объему торгов 7 подорожали и 18 подешевели на 18:50 мск. Лидировали по объему акции Сбербанка (SBER), «Газпрома» (GAZP) и «Лукойла» (LKOH). Наиболее существенный рост показали акции ИСКЧ (ISKJ). Наиболее существенное снижение – акции расписки VK Company (VKCO).

Из 40 акций индекса МосБиржи 12 подорожали и 27 подешевели по итогам дня.

59,5 % компаний индекса торгуются выше своей 50-дневной МА, 66,7 % торгуются выше своей 100-дневной МА, 69,0 % торгуются выше своей 200-дневной МА.

Корпоративные истории

VK Company (VKCO) опубликовала отчётность (МСФО) по итогам 2022 года: выручка выросла на 19% до 97,8 млрд рублей, скорр. EBITDA выросла на 9% г/г до 20,0 млрд руб. при рентабельности 20,4%. Общий чистый убыток снизился до 2,9 млрд руб. c 15,3 млрд руб. в 2021 году. Реклама продолжает оставаться основным драйвером выручки VK: продажи рекламы выросли на 29% за прошедший год и на 31% г/г в 4 квартале. Таким образом, на «ядро» бизнеса группы пришлось 58% выручки по итогам года. Уход из РФ крупнейших иностранных игроков на рынке онлайн-рекламы (запрещенной Meta и Google) в итоге сыграл на руку российским провайдерам рекламы в рунете. На фоне снижения конкуренции рекламные доходы VK, по всей видимости, продолжат расти уверенными темпами в обозримой перспективе. VK была и остаётся растущей публичной историей, фокусируясь в первую очередь на развитии интернет-рекламы и монетизации социальных сервисов. Мы по-прежнему позитивно смотрим на перспективы компании и рекомендуем покупать ее акции. Цель 758 рублей.

«Распадская» (RASP) опубликовала финансовые результаты по итогам 2022 года. Выручка по МСФО увеличилась на 35% до $2,842 млрд. EBITDA снизилась на 3%, составив $1,295 млрд. Чистая прибыль сократилась на 11%, составив $782 млн. Рентабельность по прибыли уменьшилась до 28% по сравнению с 42% в 2021 году. В целом отчетность «Распадской» за 2022 год не принесла каких-то сюрпризов. Ударное первое полугодие на фоне слабого рубля и феноменальной конъюнктуры сменилось непростым вторым, где помимо падения цен на основную продукцию появились и другие проблемы, связанные с санкциями и логистикой. Компания сумела сгенерировать солидный денежный поток, и практически полностью погасила долг, закончив год с чистой денежной позицией на уровне $362 млн. Учитывая зарубежную юрисдикцию контролирующего акционера, дивиденды «Распадская» не платит, что в моменте существенно девальвирует инвестиционную привлекательность ее акций. Тем не менее на долгосрочном горизонте данный кейс, на наш взгляд, по-прежнему остается довольно привлекательным.

Совет директоров «Совкомфлота» (FLOT) сегодня должен был обсуждать предварительные рекомендации по размеру дивидендов за 2022 год. Новостей по этой теме не было. Возможно, они будут публично обнародованы в пятницу. Меж тем компания опубликовала отчетность по РСБУ за 2022 г. Выручка увеличилась в 1,7 раза до 15 млрд руб. Чистая прибыль выросла в 2,3 раза, до 13,9 млрд руб. При этом долгосрочные обязательства компании за 2022 г. подскочили с 1,6 млрд до 24,5 млрд руб. за счет привлечения заемных средств в объеме 22,3 млрд руб. Краткосрочные обязательства увеличились с 700 млн руб. до 27,4 млрд руб.

Совокупная стоимость активов Группы «Эталон» на конец 2022 г. по оценке Nikoliers, достигла 288 млрд рублей (+7% г/г), что эквивалентно $10,7 на ГДР. Общая продаваемая площадь портфеля проектов Группы «Эталон» увеличилась с 6,0 млн кв. м на конец 2021 года до 6,4 млн кв. м на конец 2022 года (+6,7%), а число регионов присутствия возросло в 2022 году с 7 до 8. Основной прирост стоимости активов обусловлен ростом рыночной стоимости недвижимости в текущих и завершенных проектах на 6% до 272 млрд руб. Можно предположить, что при стабильной макроэкономической ситуации в стране данный рост может транслироваться в аналогичный годовой рост продаж и прибыли, то есть 6–7%. А это, наряду с привлекательной оценкой стоимости компании, является хорошей комбинацией. Мы сохраняем рекомендацию «покупать», целевая цена 84 руб.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба