Российские акции уверенно подорожали по итогам понедельника, 15 мая.

На 19:15 мск:

Индекс МосБиржи — 2 611,07 п. (+1,79%), с нач. года +21,2%

Индекс РТС — 1 037,13 п. (-0,11%), с нач. года +6,9%

Stoxx Europe 600 — 466,67 п. (+0,25%), с нач. года +9,8%

DAX — 15 917,24 п. (+0,02%), с нач. года +14,3%

FTSE 100 — 7 777,70 п. (+0,30%), с нач. года +4,4%

S&P 500 — 4 135,76 п. (+0,28%), с нач. года +7,7%

VIX — 17,17 п. (+0.14 пт), с нач. года -4.5 пт

MSCI World — 2 809,35 п. (-0,20%), с нач. года +7,9%

Внешний фон был позитивным для российского рынка. Европейские акции выросли на фоне корпоративных новостей. Отметим позитивную динамику акций Siemens Energy после того, как компания повысила прогнозы годового дохода. Продажи страховой компании Axa выросли в 1 квартале текущего года. Компания в позитивную сторону пересмотрела прогноз прибыльности в этом году. В то же время акции испанского кредитора BBVA, которому принадлежит 86% турецкого банка Garanti, упали, поскольку Турция готовится ко второму туру голосования на президентских выборах.

Сезон отчетности оказывает поддержку настроениям. По данным Bloomberg Intelligence, результаты примерно 70% из отчитавшихся компаний, входящих в MSCI Europe, превзошли прогнозы в отчетном квартале. Однако опрос экономистов, который проводил Bloomberg, подбрасывает ложку дегтя в бочку меда. Согласно опросу, большинство респондентов отметили устойчивое ценовое давление на базовом уровне в Европе. Поэтому ЕЦБ будет удержать ставки на пике (когда его достигнет) дольше, чем предполагалось ранее. Ожидания таковы: депозитная ставка ЕЦБ достигнет в этом году пика на уровне 3,75% (3,25% сейчас), а первое снижение на 25 б.п. ожидается только во втором квартале 2024 года. Таким образом, потенциал роста акций в Европе с текущей точки выглядит ограниченным, а вот риски коррекции возрастают.

В США акции также прибавляли в цене. Данные текущей недели могут более явно отразить слабость американской экономики. Индекс деловой активности в производственном секторе штата Нью-Йорк упал до минимума с апреля 2020 г. Уже 2 чиновника ФРС (Нил Кашкари, глава ФРБ Миннеаполиса, Остан Гулсби, глава ФРБ Чикаго) поддерживают июньскую паузу в цикле повышения ставок. Это позитивно сказалось на динамике акций технологического сектора, оценка которых наиболее тесно зависит от будущих уровней доходностей.

Сделка по покупке компанией Microsoft компании Activosion Blizzard за $69 млрд получила одобрение Евросоюза. Позитивная подвижка в затянувшейся истории. Федеральная торговая комиссия США заблокировала эту сделку в прошлом году. В прошлом месяце Управление по конкуренции и рынкам Великобритании также не одобрило сделку.

Вопрос обсуждения потолка госдолга остается дамокловым мечом, нависающим над рынком. Тупиковая ситуация с обсуждением лимита долга может привести к повышению рыночной волатильности, что негативно скажется на котировках акций.

Котировки нефти Brent вновь торгуются выше 75 долларов за баррель. На стороне США пока нет заметных улучшений в фундаментальном плане. Рост цен на нефть: это устранение некоторой технической перепроданности, плюс спекуляции на китайских данных, которые начинают демонстрировать увеличение активности автомобильного трафика. Но ключевой вопрос – это спрос на авиатопливо. И тут пока без особого оптимизма. До пандемии на долю Китая приходилось наибольшее количество выездных туристов. Их вклад в мировой ВВП в 2019 году оценивался в 253 млрд долларов. Однако накануне майских праздников Bloomberg провел опрос, согласно которому более половины китайских путешественников не намеревались выезжать за границу в 2023 году. 31% респондентов вообще не рассматривают международные поездки.

На 19:15 мск:

Brent, $/бар. — 75,26 (+1,47%), с нач. года -12,4%

WTI, $/бар. — 71,10 (+1,51%), с нач. года -11,4%

Urals (инд. Средиземноморье), $/бар. — 51,65 (+2,05%), с нач. года -19,3%

Золото, $/тр. унц. — 2 015,34 (+0,23%), с нач. года +10,5%

Серебро, $/тр. унц. — 24,08 (+0,46%), с нач. года +0,5%

Алюминий, $/т — 2 259,50 (+1,25%), с нач. года -5,0%

Медь, $/т — 8 272,50 (+0,24%), с нач. года -1,2%

Никель, $/т — 21 622,00 (-2,68%) с нач. года -28,0%

Доллар сегодня подорожал на 123 копейки до 79,15, евро прибавил 156 копеек до 86,40, а юань подорожал на 25,4 копейки до 11,379.

Слабость рубля и рост цен на нефть поддержал акции экспортеров, в первую очередь традиционно нефтегазовый сектор. Риски 11-го пакета санкций ЕС, который ставит во главу угла противостояние обходу ранее введенных санкций, российскими инвесторами игнорируются. А вот дивидендные новости и потенциальные объявления дивидендных выплат стимулируют участников рынка к покупкам.

Коррекция, с технической точки зрения, завершена. Индекс МосБиржи выглядит способным преодолеть максимум 6 апреля и далее устремиться к 2750 пунктам, что подразумевает рост не менее 5% от текущих значений.

66,7 % компаний индекса торгуются выше своей 50-дневной МА, 83,3 % торгуются выше своей 100-дневной МА, 83,3 % торгуются выше своей 200-дневной МА.

На 19:15 мск:

EUR/USD — 1,0877 (+0,26%), с начала года +1,6%

GBP/USD — 1,2532 (+0,59%), с начала года +3,7%

USD/JPY — 136,03 (+0,24%), с начала года +3,7%

Индекс доллара — 102,42 (-0,25%), с начала года -1,1%

USD/RUB (Мосбиржа) — 79,1525 (+1,58%), с начала года +13,2%

EUR/RUB (Мосбиржа) — 86,4 (+1,84%), с начала года +16,3%

Дивидендная доходность индекса МосБиржи составляет 9,9 %. Индекс торгуется с коэффициентом 3,4 к прибыли за прошедший год (P/E).

Ключевые новости

«Давайте посмотрим, какой объем акций обращается на бирже у крупных российских компаний. В среднем сегодня это порядка 32%. <…> За рубежом иная ситуация. Там обращается порядка 50-80%. Самые базовые расчеты показали, что, если наши компании поднимут долю акций в обращении в среднем хотя бы на 3 п.п. - до 35%, это позволит привлечь более 3 трлн рублей. А если доля акций в обращении дойдет до 50%, это будет почти 7 трлн рублей», - сказал первый зампред Банка России Владимир Чистюхин в интервью «Интерфаксу». Увеличение free float дало бы эмитентам дополнительный инвестиционный ресурс, который можно направлять на развитие долгосрочных проектов.

Еврокомиссия улучшила прогноз роста экономики еврозоны в 2023 году до 1% с ожидавшихся ранее 0,8%. В 2024 году, как ожидается, ВВП еврозоны вырастет на 1,7%, а не на 1,6%, как предполагалось ранее.

В фокусе

Ритейлер «О`Кей» (OKEY) планирует 16 мая опубликовать производственные результаты за I квартал 2023 г.

Совет директоров «Сургутнефтегаза» (SNGS) 18 мая рассмотрит вопрос о распределении прибыли за 2022 г.

Совет директоров «Акрона» (AKRN) 18 мая рассмотрит вопрос о распределении прибыли за 2022 г.

Совет директоров «Газпрома» (GAZP) 23 мая рассмотрит рекомендацию по финальным дивидендам за 2022 г.

Совет директоров «Черкизово» (GCHE) 18 мая рассмотрит вопрос о выплате дивидендов за 2022 г.

Итоги российского рынка

Все 10 отраслевых индексов выросли по итогам дня.

Худшим по динамике стал индекс «Металлов и добычи» (+1,1%).

Лидером роста стал индекс «Электроэнергетики» (+2,7%).

Индекс «Нефти и газа» (+2,4%). Наиболее весомый вклад в рост рынка.

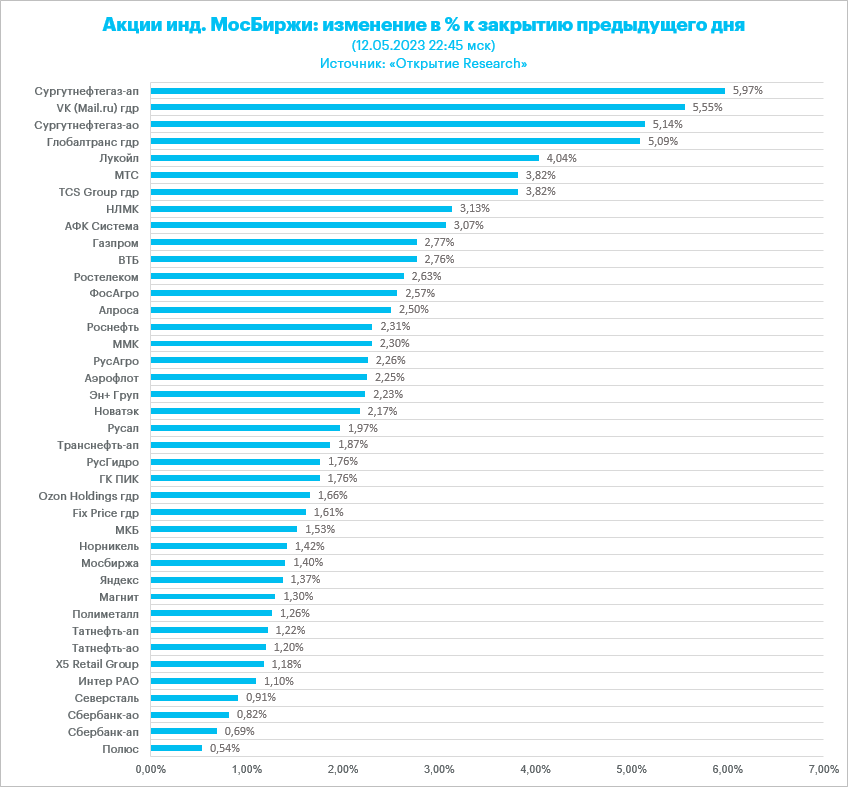

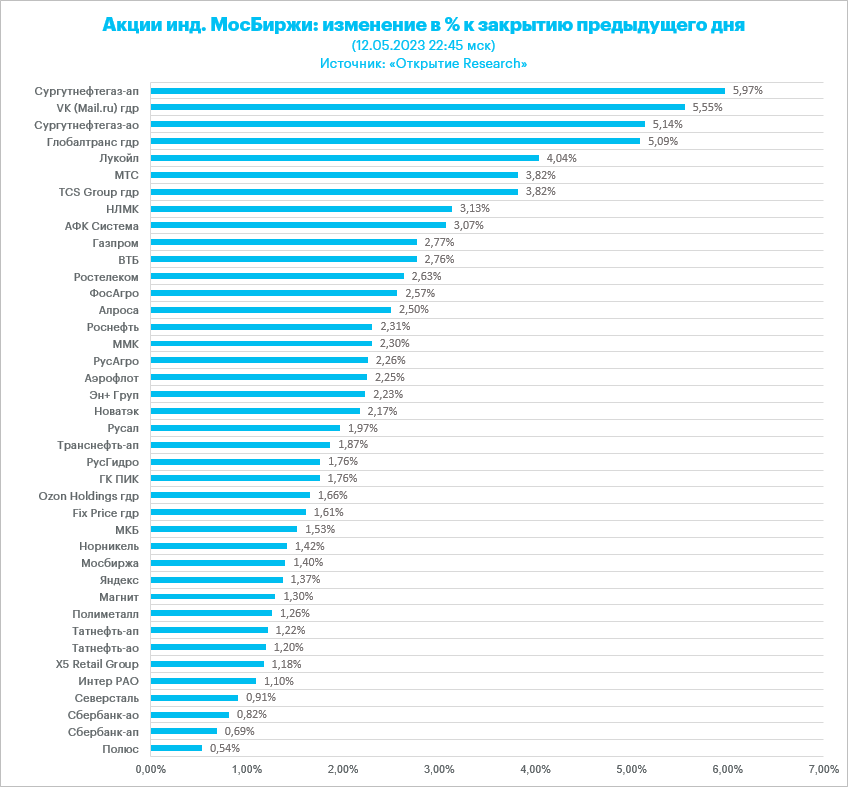

Все 40 акций индекса МосБиржи подорожали по итогам дня (на 22:45 мск).

Корпоративные истории

Совет директоров Etalon (ETLN) принял решение начать процедуру получения первичного листинга на Московской бирже. Процедура изменения статуса листинга на Московской бирже не потребует от держателей глобальных депозитарных расписок компании дополнительных действий и не создаст каких-либо ограничений для обращения GDR группы, отметила компания. Расписки ETLN подорожали на 6,6% и достигали в ходе торгов максимума с 6 сентября 2022 г. на уровне 71 руб. Торговый объем (400 млн руб.) оказался рекордным.

Совет директоров «Башнефти» (BANEP) 15 мая планировал обсудить рекомендации по дивидендам за 2022 г. Префы компании упали на 1,3% в понедельник. В этом падении нет ничего удивительного, поскольку с 18 апреля на более высоких объемах и как раз на ожиданиях дивидендов префы подорожали на 36%, а с начала года на 97%. За верхнюю точку мы берем максимум понедельника на уровне 1338,5 руб. Это пик с августа 2020 года.

Совет директоров «Россети Северный Кавказ» (MRKK) не рекомендовал дивиденды за 2022 г. Акции компании подешевели на 0,6% до 17,4 руб. В конце апреля акции подскакивали до 22,48 руб. – максимум за 14 месяцев. С тех пор видим коррекцию, но восходящая динамика с октября 2022 года сохраняется.

Совет директоров «Ленэнерго» (LSNG) рекомендовал выплатить дивиденды по итогам 2022 года в размере 0,0588 рубля на одну обыкновенную акцию (дивдоходность 0,4%) и 18,8302 рубля на привилегированную (дивдоходность 11,2%). На максимальном с середины декабря торговогом объеме префы выросли до 169,15 руб. (максимум 15 мая). Это пик с января 2022 года.

«ЭЛ5-Энерго» (ELFV) опубликовала результаты по МСФО за I квартал 2023 г. Чистая прибыль выросла на 10,4% г/г до 2,1 млрд руб. EBITDA увеличилась на 25,2% г/г до 4,1 млрд руб. Выручка увеличилась на 12% г/г до 16,4 млрд руб. Акции ELFV подорожали на 1,7% до 0,575 руб.

На 19:15 мск:

Индекс МосБиржи — 2 611,07 п. (+1,79%), с нач. года +21,2%

Индекс РТС — 1 037,13 п. (-0,11%), с нач. года +6,9%

Stoxx Europe 600 — 466,67 п. (+0,25%), с нач. года +9,8%

DAX — 15 917,24 п. (+0,02%), с нач. года +14,3%

FTSE 100 — 7 777,70 п. (+0,30%), с нач. года +4,4%

S&P 500 — 4 135,76 п. (+0,28%), с нач. года +7,7%

VIX — 17,17 п. (+0.14 пт), с нач. года -4.5 пт

MSCI World — 2 809,35 п. (-0,20%), с нач. года +7,9%

Внешний фон был позитивным для российского рынка. Европейские акции выросли на фоне корпоративных новостей. Отметим позитивную динамику акций Siemens Energy после того, как компания повысила прогнозы годового дохода. Продажи страховой компании Axa выросли в 1 квартале текущего года. Компания в позитивную сторону пересмотрела прогноз прибыльности в этом году. В то же время акции испанского кредитора BBVA, которому принадлежит 86% турецкого банка Garanti, упали, поскольку Турция готовится ко второму туру голосования на президентских выборах.

Сезон отчетности оказывает поддержку настроениям. По данным Bloomberg Intelligence, результаты примерно 70% из отчитавшихся компаний, входящих в MSCI Europe, превзошли прогнозы в отчетном квартале. Однако опрос экономистов, который проводил Bloomberg, подбрасывает ложку дегтя в бочку меда. Согласно опросу, большинство респондентов отметили устойчивое ценовое давление на базовом уровне в Европе. Поэтому ЕЦБ будет удержать ставки на пике (когда его достигнет) дольше, чем предполагалось ранее. Ожидания таковы: депозитная ставка ЕЦБ достигнет в этом году пика на уровне 3,75% (3,25% сейчас), а первое снижение на 25 б.п. ожидается только во втором квартале 2024 года. Таким образом, потенциал роста акций в Европе с текущей точки выглядит ограниченным, а вот риски коррекции возрастают.

В США акции также прибавляли в цене. Данные текущей недели могут более явно отразить слабость американской экономики. Индекс деловой активности в производственном секторе штата Нью-Йорк упал до минимума с апреля 2020 г. Уже 2 чиновника ФРС (Нил Кашкари, глава ФРБ Миннеаполиса, Остан Гулсби, глава ФРБ Чикаго) поддерживают июньскую паузу в цикле повышения ставок. Это позитивно сказалось на динамике акций технологического сектора, оценка которых наиболее тесно зависит от будущих уровней доходностей.

Сделка по покупке компанией Microsoft компании Activosion Blizzard за $69 млрд получила одобрение Евросоюза. Позитивная подвижка в затянувшейся истории. Федеральная торговая комиссия США заблокировала эту сделку в прошлом году. В прошлом месяце Управление по конкуренции и рынкам Великобритании также не одобрило сделку.

Вопрос обсуждения потолка госдолга остается дамокловым мечом, нависающим над рынком. Тупиковая ситуация с обсуждением лимита долга может привести к повышению рыночной волатильности, что негативно скажется на котировках акций.

Котировки нефти Brent вновь торгуются выше 75 долларов за баррель. На стороне США пока нет заметных улучшений в фундаментальном плане. Рост цен на нефть: это устранение некоторой технической перепроданности, плюс спекуляции на китайских данных, которые начинают демонстрировать увеличение активности автомобильного трафика. Но ключевой вопрос – это спрос на авиатопливо. И тут пока без особого оптимизма. До пандемии на долю Китая приходилось наибольшее количество выездных туристов. Их вклад в мировой ВВП в 2019 году оценивался в 253 млрд долларов. Однако накануне майских праздников Bloomberg провел опрос, согласно которому более половины китайских путешественников не намеревались выезжать за границу в 2023 году. 31% респондентов вообще не рассматривают международные поездки.

На 19:15 мск:

Brent, $/бар. — 75,26 (+1,47%), с нач. года -12,4%

WTI, $/бар. — 71,10 (+1,51%), с нач. года -11,4%

Urals (инд. Средиземноморье), $/бар. — 51,65 (+2,05%), с нач. года -19,3%

Золото, $/тр. унц. — 2 015,34 (+0,23%), с нач. года +10,5%

Серебро, $/тр. унц. — 24,08 (+0,46%), с нач. года +0,5%

Алюминий, $/т — 2 259,50 (+1,25%), с нач. года -5,0%

Медь, $/т — 8 272,50 (+0,24%), с нач. года -1,2%

Никель, $/т — 21 622,00 (-2,68%) с нач. года -28,0%

Доллар сегодня подорожал на 123 копейки до 79,15, евро прибавил 156 копеек до 86,40, а юань подорожал на 25,4 копейки до 11,379.

Слабость рубля и рост цен на нефть поддержал акции экспортеров, в первую очередь традиционно нефтегазовый сектор. Риски 11-го пакета санкций ЕС, который ставит во главу угла противостояние обходу ранее введенных санкций, российскими инвесторами игнорируются. А вот дивидендные новости и потенциальные объявления дивидендных выплат стимулируют участников рынка к покупкам.

Коррекция, с технической точки зрения, завершена. Индекс МосБиржи выглядит способным преодолеть максимум 6 апреля и далее устремиться к 2750 пунктам, что подразумевает рост не менее 5% от текущих значений.

66,7 % компаний индекса торгуются выше своей 50-дневной МА, 83,3 % торгуются выше своей 100-дневной МА, 83,3 % торгуются выше своей 200-дневной МА.

На 19:15 мск:

EUR/USD — 1,0877 (+0,26%), с начала года +1,6%

GBP/USD — 1,2532 (+0,59%), с начала года +3,7%

USD/JPY — 136,03 (+0,24%), с начала года +3,7%

Индекс доллара — 102,42 (-0,25%), с начала года -1,1%

USD/RUB (Мосбиржа) — 79,1525 (+1,58%), с начала года +13,2%

EUR/RUB (Мосбиржа) — 86,4 (+1,84%), с начала года +16,3%

Дивидендная доходность индекса МосБиржи составляет 9,9 %. Индекс торгуется с коэффициентом 3,4 к прибыли за прошедший год (P/E).

Ключевые новости

«Давайте посмотрим, какой объем акций обращается на бирже у крупных российских компаний. В среднем сегодня это порядка 32%. <…> За рубежом иная ситуация. Там обращается порядка 50-80%. Самые базовые расчеты показали, что, если наши компании поднимут долю акций в обращении в среднем хотя бы на 3 п.п. - до 35%, это позволит привлечь более 3 трлн рублей. А если доля акций в обращении дойдет до 50%, это будет почти 7 трлн рублей», - сказал первый зампред Банка России Владимир Чистюхин в интервью «Интерфаксу». Увеличение free float дало бы эмитентам дополнительный инвестиционный ресурс, который можно направлять на развитие долгосрочных проектов.

Еврокомиссия улучшила прогноз роста экономики еврозоны в 2023 году до 1% с ожидавшихся ранее 0,8%. В 2024 году, как ожидается, ВВП еврозоны вырастет на 1,7%, а не на 1,6%, как предполагалось ранее.

В фокусе

Ритейлер «О`Кей» (OKEY) планирует 16 мая опубликовать производственные результаты за I квартал 2023 г.

Совет директоров «Сургутнефтегаза» (SNGS) 18 мая рассмотрит вопрос о распределении прибыли за 2022 г.

Совет директоров «Акрона» (AKRN) 18 мая рассмотрит вопрос о распределении прибыли за 2022 г.

Совет директоров «Газпрома» (GAZP) 23 мая рассмотрит рекомендацию по финальным дивидендам за 2022 г.

Совет директоров «Черкизово» (GCHE) 18 мая рассмотрит вопрос о выплате дивидендов за 2022 г.

Итоги российского рынка

Все 10 отраслевых индексов выросли по итогам дня.

Худшим по динамике стал индекс «Металлов и добычи» (+1,1%).

Лидером роста стал индекс «Электроэнергетики» (+2,7%).

Индекс «Нефти и газа» (+2,4%). Наиболее весомый вклад в рост рынка.

Все 40 акций индекса МосБиржи подорожали по итогам дня (на 22:45 мск).

Корпоративные истории

Совет директоров Etalon (ETLN) принял решение начать процедуру получения первичного листинга на Московской бирже. Процедура изменения статуса листинга на Московской бирже не потребует от держателей глобальных депозитарных расписок компании дополнительных действий и не создаст каких-либо ограничений для обращения GDR группы, отметила компания. Расписки ETLN подорожали на 6,6% и достигали в ходе торгов максимума с 6 сентября 2022 г. на уровне 71 руб. Торговый объем (400 млн руб.) оказался рекордным.

Совет директоров «Башнефти» (BANEP) 15 мая планировал обсудить рекомендации по дивидендам за 2022 г. Префы компании упали на 1,3% в понедельник. В этом падении нет ничего удивительного, поскольку с 18 апреля на более высоких объемах и как раз на ожиданиях дивидендов префы подорожали на 36%, а с начала года на 97%. За верхнюю точку мы берем максимум понедельника на уровне 1338,5 руб. Это пик с августа 2020 года.

Совет директоров «Россети Северный Кавказ» (MRKK) не рекомендовал дивиденды за 2022 г. Акции компании подешевели на 0,6% до 17,4 руб. В конце апреля акции подскакивали до 22,48 руб. – максимум за 14 месяцев. С тех пор видим коррекцию, но восходящая динамика с октября 2022 года сохраняется.

Совет директоров «Ленэнерго» (LSNG) рекомендовал выплатить дивиденды по итогам 2022 года в размере 0,0588 рубля на одну обыкновенную акцию (дивдоходность 0,4%) и 18,8302 рубля на привилегированную (дивдоходность 11,2%). На максимальном с середины декабря торговогом объеме префы выросли до 169,15 руб. (максимум 15 мая). Это пик с января 2022 года.

«ЭЛ5-Энерго» (ELFV) опубликовала результаты по МСФО за I квартал 2023 г. Чистая прибыль выросла на 10,4% г/г до 2,1 млрд руб. EBITDA увеличилась на 25,2% г/г до 4,1 млрд руб. Выручка увеличилась на 12% г/г до 16,4 млрд руб. Акции ELFV подорожали на 1,7% до 0,575 руб.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба