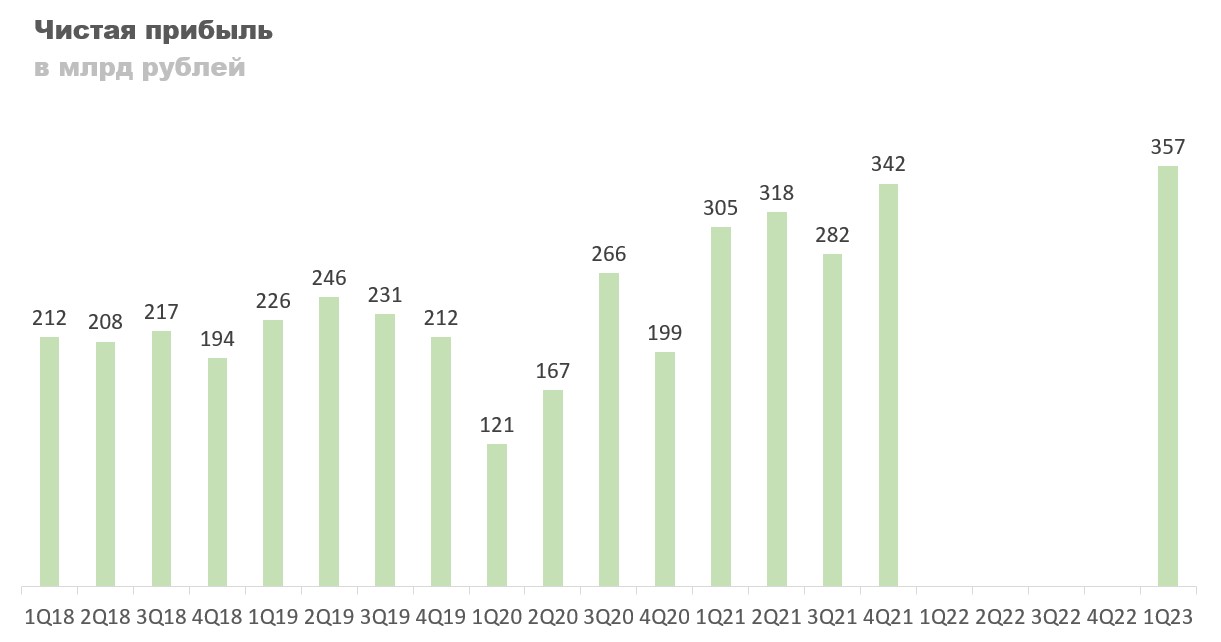

Сбер выпустил сокращенную отчетность по МСФО, за 1 квартал 2023 года банк заработал 357,2 млрд рублей чистой прибыли. В статье обсудим возможные дивиденды компании за 2023 год и потенциал их акций.

Прибыль и дивиденды

Если вы читали прошлые статьи про Сбер, то знаете, что цена его акций в основном зависит от двух факторов:

Размер дивиденда за год.

Процентные ставки в экономике.

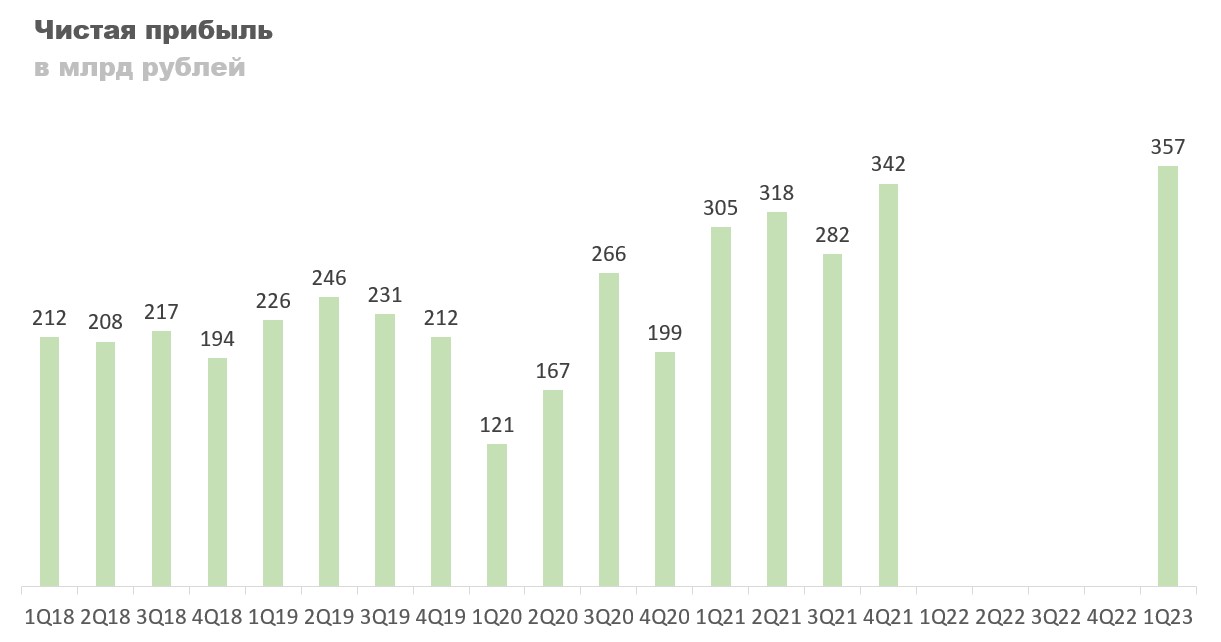

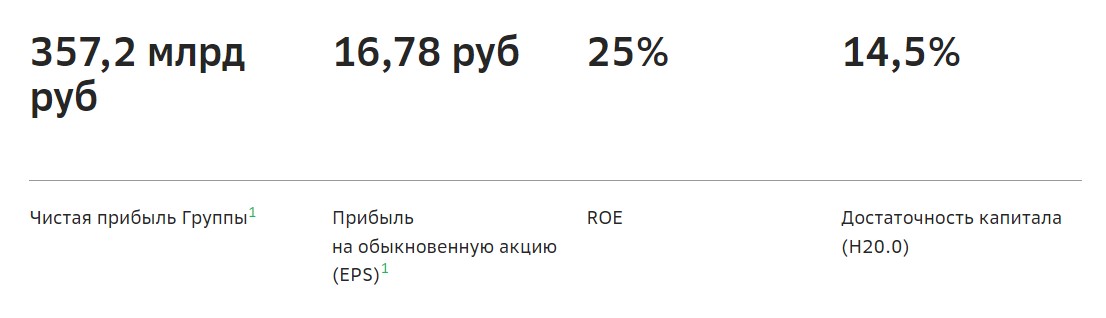

В отчете за первый квартал 2023 года Сбер показал 357 млрд рублей чистой прибыли, другими словами он заработал 16,78 рубля на акцию. При 50% распределении прибыли это означает, что с первого квартала в дивиденды за 2023 год уже пойдет 8,39 рубля. Если новых сюрпризов не будет, то последующие кварталы по прибыли будут такими же или даже лучше. То есть, грубо говоря, можно ожидать дивиденд в размере 34 рубля на акцию за 2023 год (~1,5 трлн чистой прибыли).

Ключевая ставка сейчас 7,5%. И хотя ЦБ все не перестает видеть проинфляционные «риски-ириски», с текущими темпами инфляции ее скорее всего понизят до 6-6,5% к лету следующего года. Таким образом, доходность в 7,5%-8% снова станет нормальной.

С такой дивидендной доходностью и дивидендом в 34 рубля справедливая цена акции Сбера составит 425-450 рублей за бумагу.

Да, я понимаю, что прогноз выглядит оптимистичным на фоне текущей цены акции (230 рублей), но на самом деле в нем ничего такого нет. Если Сбер продолжит зарабатывать, как и сейчас, а инфляция не выйдет из-под контроля (причин для этого мало), то это лишь вопрос времени когда котировки покорят очередной исторический максимум.

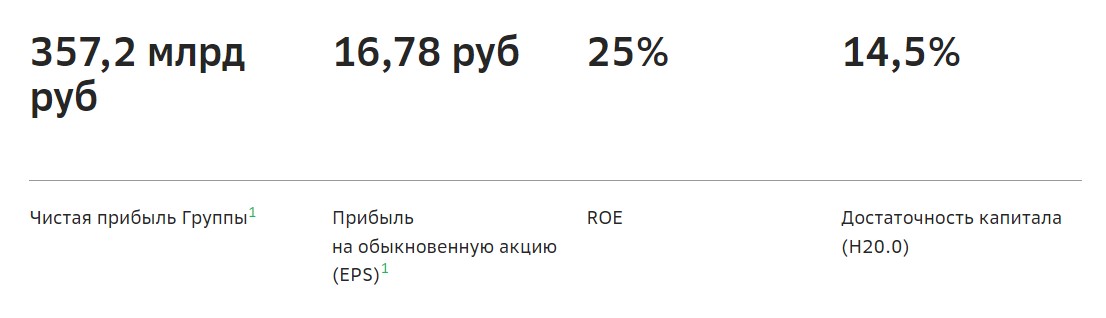

Достаточность капитала банка по результатам первого квартала высокая, 14,5%. После выплаты дивидендов она снизится, но учитывая текущий ROE, показатель быстро вернется на прежний уровень. Поэтому выплате дивидендов в 2023 году ничего не угрожает.

Примечание: экстремальные сценарии не рассматриваю, если их ожидать, то ничего кроме валюты брать не нужно.

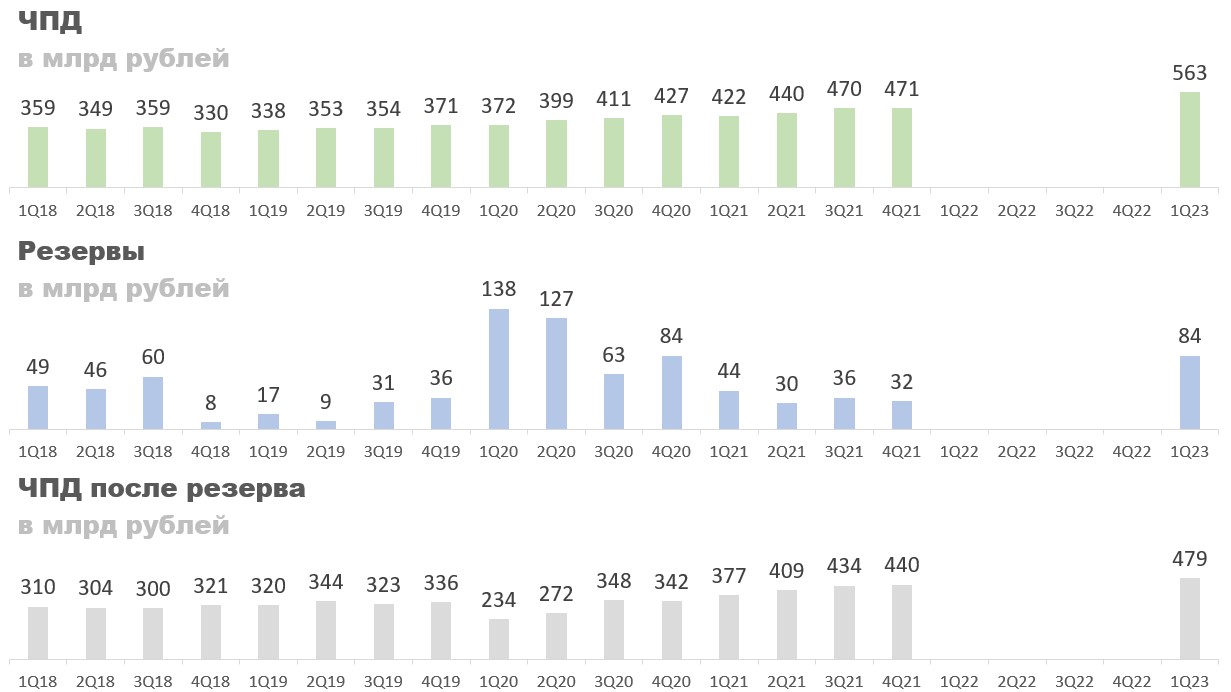

Помимо этого Сбер показал улучшение по основным статьям доходов. Начнем с процентных.

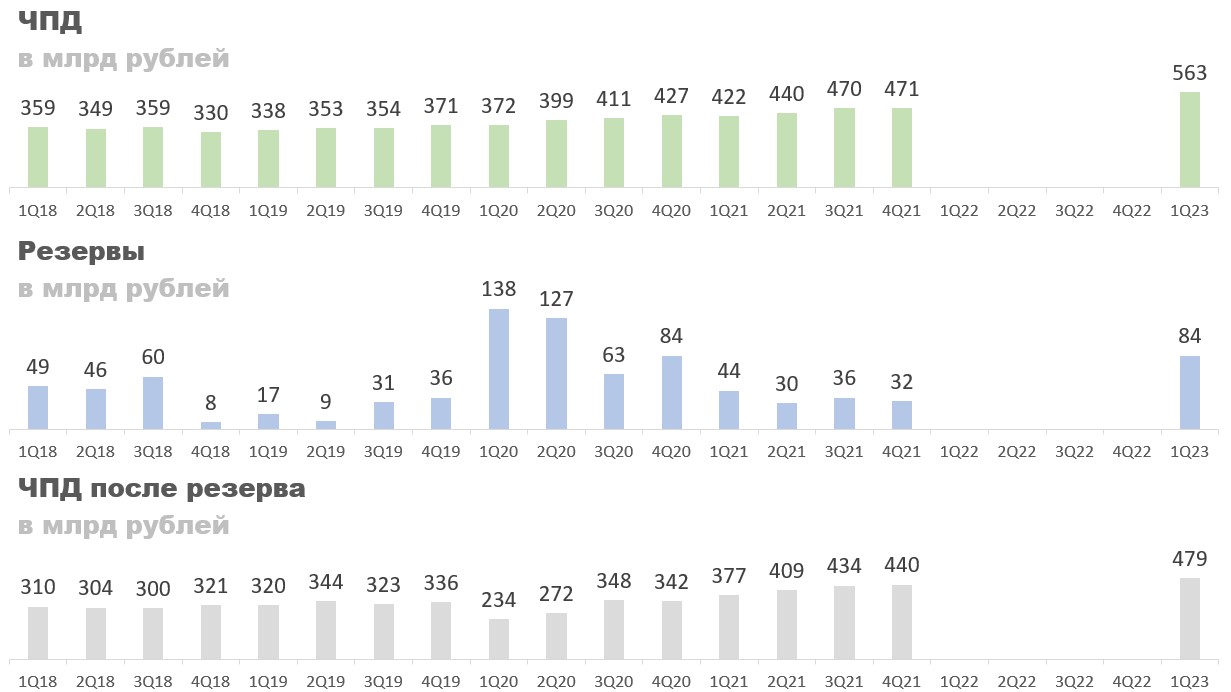

Чистые процентные доходы (ЧПД) в первом квартале 2023 года составили 563 млрд рублей, +19,5% по отношению к четвертом кварталу 2021 года. Резервы по кредитам остаются высокими относительно прошлых периодов, из-за чего ЧПД после резервов выросли всего на 8,8%, до 479 млрд рублей. В последующие периоды можно ожидать роста по этому показателю за счет снижения нормы резервирования.

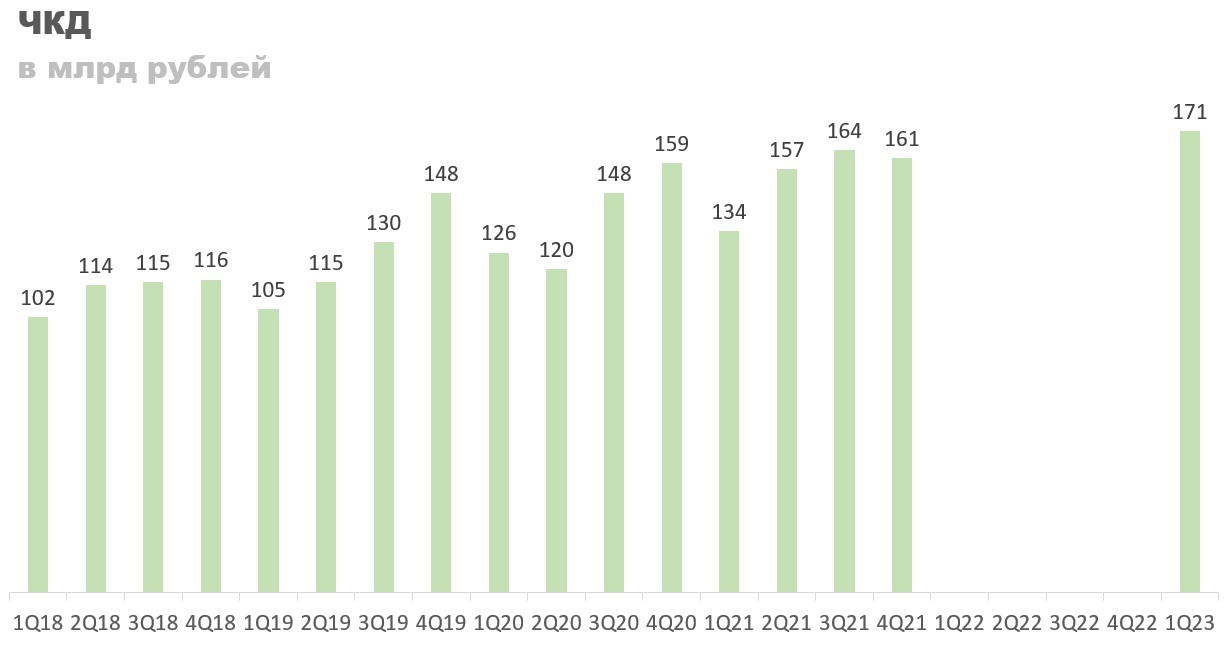

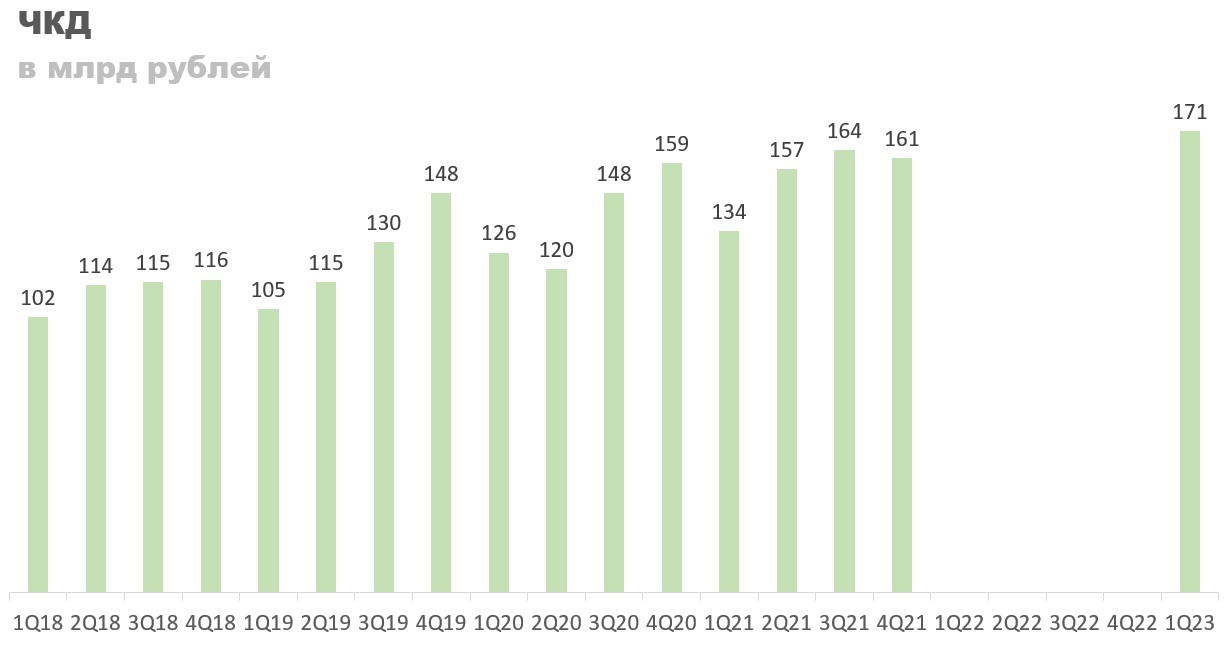

Чистые комиссионные доходы (ЧКД) выросли скромнее, всего на 6,2% по отношению к четвертому кварталу 2021 года. Что на самом деле удивительно, так как у многих банков значительное улучшение по этому показателю. Тем не менее динамика положительная, что радует.

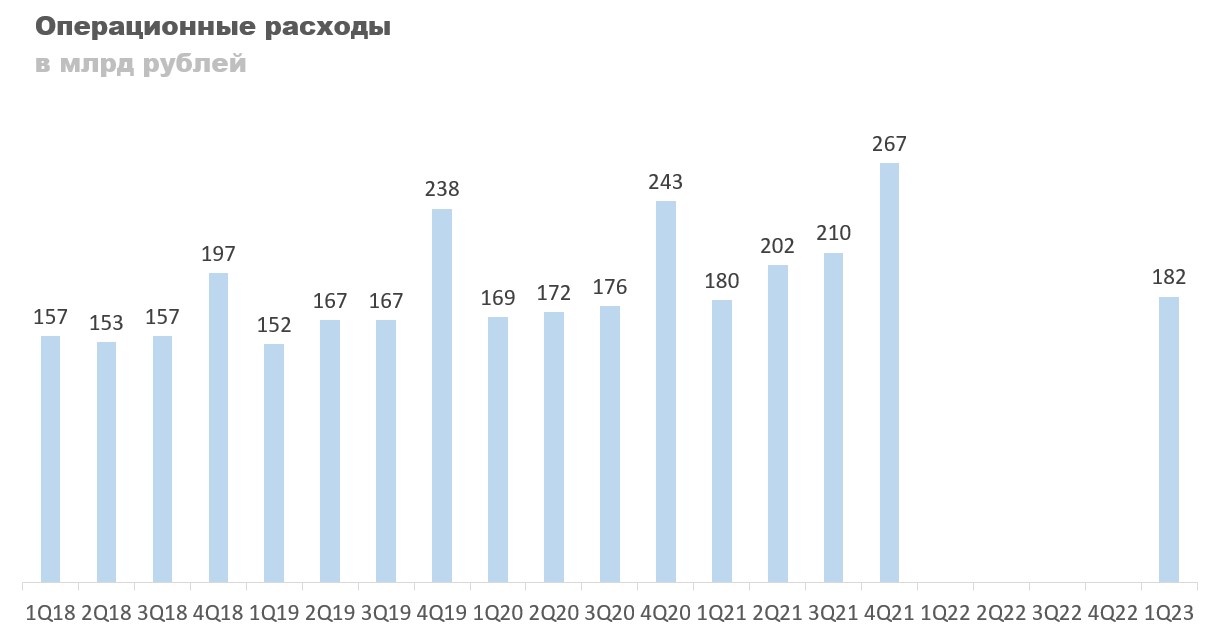

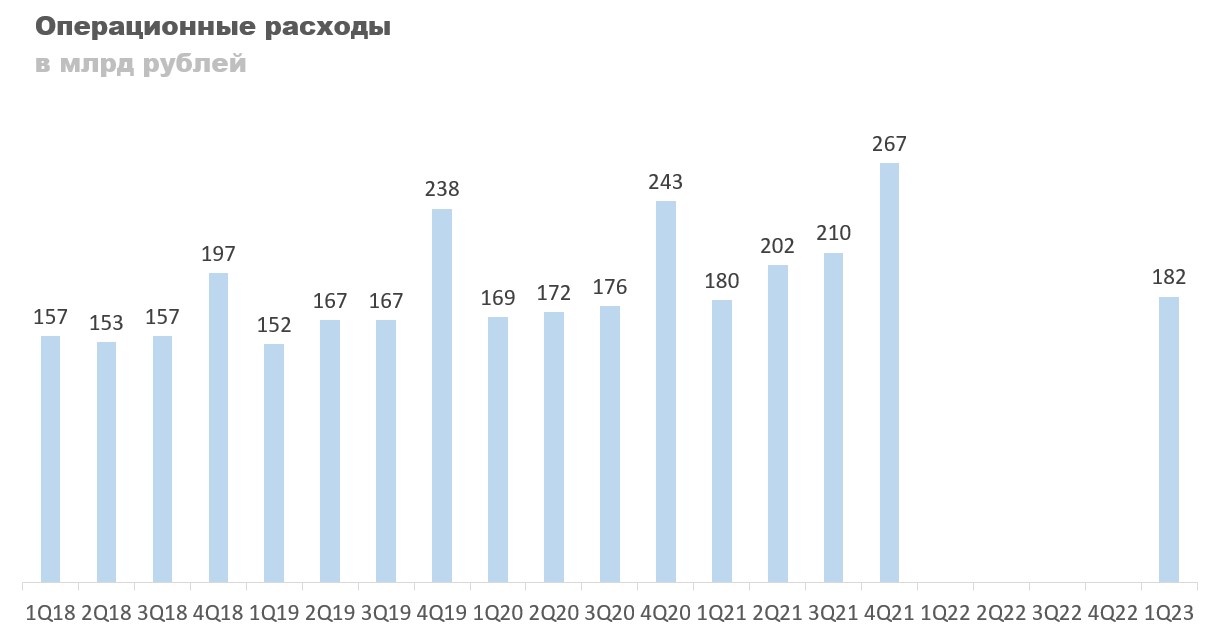

Операционные расходы менеджмент также держит под контролем. Всего 182 млрд рублей за квартал, что сопоставимо с результатами первого квартала 2021 года.

Заключение

В первом квартале 2023 года Сбер продемонстрировал улучшение по большинству показателей. Помимо этого банк сохраняет высокую достаточность капитала и рентабельность. Если компания продолжит и дальше так зарабатывать, то дивиденд за 2023 год составит 34 рубля на акцию. С ожидаемым понижением ставок справедливая цена акций в моем прогнозе составляет 440 рублей за бумагу.

Прибыль и дивиденды

Если вы читали прошлые статьи про Сбер, то знаете, что цена его акций в основном зависит от двух факторов:

Размер дивиденда за год.

Процентные ставки в экономике.

В отчете за первый квартал 2023 года Сбер показал 357 млрд рублей чистой прибыли, другими словами он заработал 16,78 рубля на акцию. При 50% распределении прибыли это означает, что с первого квартала в дивиденды за 2023 год уже пойдет 8,39 рубля. Если новых сюрпризов не будет, то последующие кварталы по прибыли будут такими же или даже лучше. То есть, грубо говоря, можно ожидать дивиденд в размере 34 рубля на акцию за 2023 год (~1,5 трлн чистой прибыли).

Ключевая ставка сейчас 7,5%. И хотя ЦБ все не перестает видеть проинфляционные «риски-ириски», с текущими темпами инфляции ее скорее всего понизят до 6-6,5% к лету следующего года. Таким образом, доходность в 7,5%-8% снова станет нормальной.

С такой дивидендной доходностью и дивидендом в 34 рубля справедливая цена акции Сбера составит 425-450 рублей за бумагу.

Да, я понимаю, что прогноз выглядит оптимистичным на фоне текущей цены акции (230 рублей), но на самом деле в нем ничего такого нет. Если Сбер продолжит зарабатывать, как и сейчас, а инфляция не выйдет из-под контроля (причин для этого мало), то это лишь вопрос времени когда котировки покорят очередной исторический максимум.

Достаточность капитала банка по результатам первого квартала высокая, 14,5%. После выплаты дивидендов она снизится, но учитывая текущий ROE, показатель быстро вернется на прежний уровень. Поэтому выплате дивидендов в 2023 году ничего не угрожает.

Примечание: экстремальные сценарии не рассматриваю, если их ожидать, то ничего кроме валюты брать не нужно.

Помимо этого Сбер показал улучшение по основным статьям доходов. Начнем с процентных.

Чистые процентные доходы (ЧПД) в первом квартале 2023 года составили 563 млрд рублей, +19,5% по отношению к четвертом кварталу 2021 года. Резервы по кредитам остаются высокими относительно прошлых периодов, из-за чего ЧПД после резервов выросли всего на 8,8%, до 479 млрд рублей. В последующие периоды можно ожидать роста по этому показателю за счет снижения нормы резервирования.

Чистые комиссионные доходы (ЧКД) выросли скромнее, всего на 6,2% по отношению к четвертому кварталу 2021 года. Что на самом деле удивительно, так как у многих банков значительное улучшение по этому показателю. Тем не менее динамика положительная, что радует.

Операционные расходы менеджмент также держит под контролем. Всего 182 млрд рублей за квартал, что сопоставимо с результатами первого квартала 2021 года.

Заключение

В первом квартале 2023 года Сбер продемонстрировал улучшение по большинству показателей. Помимо этого банк сохраняет высокую достаточность капитала и рентабельность. Если компания продолжит и дальше так зарабатывать, то дивиденд за 2023 год составит 34 рубля на акцию. С ожидаемым понижением ставок справедливая цена акций в моем прогнозе составляет 440 рублей за бумагу.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба