2 июня 2023 Omega Global Кошкина Лика

Летом рынки, как правило, находятся в рамках широкого флэта, ибо крупные инвесторы отправляются на отдых, оставляя за себя замов, которые опасаются рисковать и работают в диапазоне.

Иногда летом, особенно в августе, происходят стрессовые события в банковском секторе, ибо август – месяц отдыха членов правительств, парламентов, ЦБ и регулирующих органов, в связи с чем банкротства, как Леман Бразерс, происходят из-за недостаточно быстрого реагирования.

Но именно июнь, в частности июньское заседание ФРС, во многом определяет характер и диапазон предстоящего летнего флэта.

Со вчерашнего дня ряд членов ФРС, включая вице-президента Джефферсона (назначенного Байденом накануне), настраивают рынки на отсутствие повышения ставки в ходе заседания 14 июня, хотя и подчеркивают, что предстоящие отчеты США могут изменить это решение.

При этом члены ФРС отмечают, что минимальный уровень ставок уже достигнут, но при необходимости члены ФРС могут переоценивать необходимость повышения ставок на каждом втором заседании или, как сказал Пауэлл в ходе майской пресс-конференции, раз в квартал.

Участники рынка оценили намеки ФРС, в связи с чем сегодня был рост фондового рынка на фоне падения доллара, ибо два отчета, себестоимость труда в США в 1 квартале и компонента цен в составе ISM промышленности, указали на снижение инфляции.

С одной стороны очевидно, что порог повышения ставки ФРС на заседании 14 июня высок, с другой стороны – все важные отчеты впереди, это нонфарм завтра, ISM услуг США в понедельник и инфляция CPI США 13 июня.

PMI США за май указали на сильный рост занятости, инфляции и зарплат в секторе услуг, а значит нонфарм завтра может выйти сильным, ибо основной рост рабочих мест дает сектор услуг, а приоритетная для ФРС инфляция в секторе услуг может показать рост в составе ISM услуг США в понедельник и рынки начнут переоценивать обратно шансы на повышение ставок ФРС в июне/июле, что приведет к падению фондового рынка на фоне роста доллара.

Но решение ФРС 14 июня важно не только в отношении ставки, внимание инвесторов будет приковано к прогнозам членов ФРС по потолку ставок.

В марте большинство членов ФРС прогнозировали ещё одно повышение ставки, указания в «руководстве вперед» прямо гласили об ещё одном дополнительном повышении ставки, которое было сделано в мае и одновременно в майской сопроводиловке исчезли указания о необходимости дополнительного повышения ставок.

В июне членам ФРС потребуется представить новые прогнозы по ставкам и если из них станет понятно, что большинство членов ФРС больше не видят повышения ставок, то фондовый рынок вырастет на фоне сильного падения доллара, что приведет к нежелательному для ФРС росту инфляции.

Ситуация осложняется двумя факторами: ростом рынка труда и сектора услуг по причине пандемии и выборами в США в ноябре 2024 года.

Байден дал обещание укротить инфляцию, этот посыл он поставил во главе своего президентства, но, чтобы убить инфляцию в секторе услуг ФРС нужно убить рынок труда, который чрезвычайно силен после пандемии, ФРС нужно снизить доходы граждан настолько, чтобы у них осталось мало денег на отдых.

Выборы в США определяют время, за которое ФРС нужно ввергнуть экономику США в рецессию и вернуть обратно к росту до выборов, а снижение ставок ФРС, как и повышение, действует на экономику с временным лагом, минимум это полгода, максимальное влияние граждане начинают чувствовать через год.

Сие означает, что ФРС нужно начать снижение ставок в декабре-январе, самое позднее – в марте 2024 года для того, чтобы экономика вернулась к росту к ноябрю 2024 года.

А значит рецессия должна наступить не позже 3 квартала 2023 года, чего может не быть в случае, если фондовый рынок продолжит рост летом.

Конечно, администрация Байдена может быть не озабочена стратегией выборов в Конгресс, для Байдена важнее не упасть на сцене и быстро найти выход с неё, но демократы заинтересованы как минимум в обретении контроля хотя бы в одной палате Конгресса США.

Если смотреть с точки зрения предстоящих выборов – ФРС нужно повышать ставки ещё дважды, в июне и июле, если смотреть с точки зрения экономики и банковского сектора – ФРС давно перегнула палку с быстротой и размером повышения ставок.

В любом случае очевидно, что без сильных экономических отчетов в ближайшие полторы недели повышения ставки ФРС 14 июня не будет.

Конечно, в июне огласят решения ЕЦБ и ВоЕ, но это не так важно, ибо движение на валютном рынке будет исходить от доллара, т.е. от политики ФРС.

ЕЦБ повысит ставку на 0,25%, но рецессия в Еврозоне неминуема, отсутствие продления TLTROs с июля ускорит столкновение блока с айсбергом.

ВоЕ, вероятно, тоже будет вынужден повысить ставку из-за устойчиво высокой инфляции, связанной с внутренними факторами.

Летом высоки риски влияния геополитики.

По ВА/ТА.

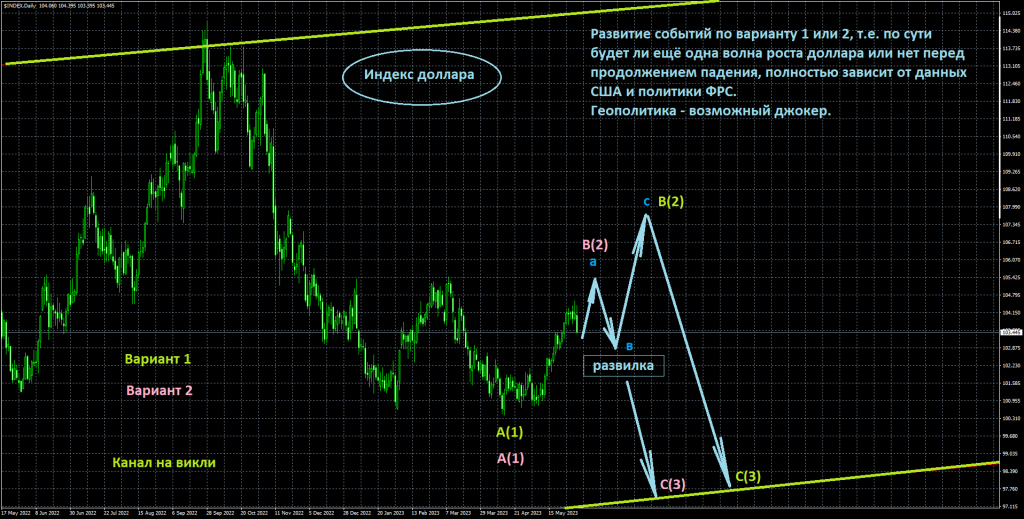

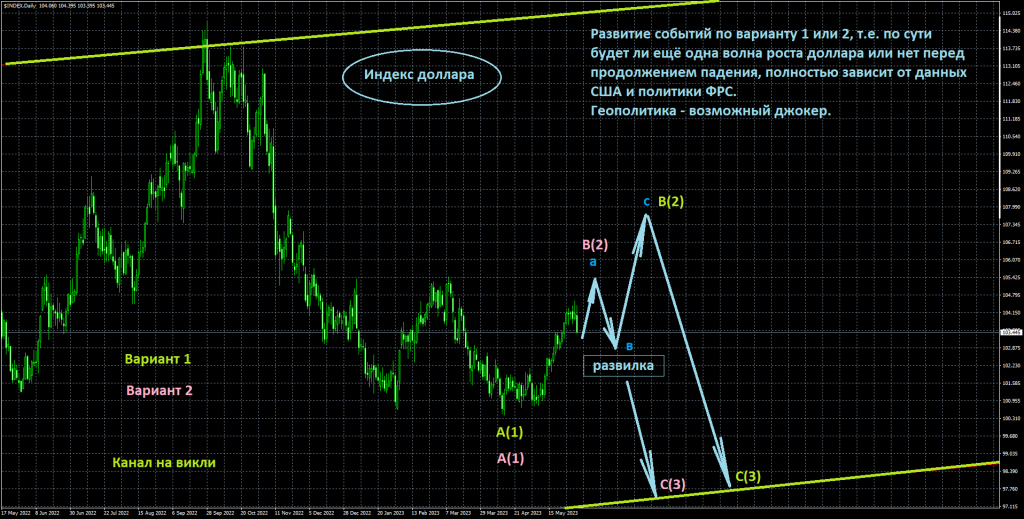

По индексу доллара, после небольшого перехая, начнется коррекция вниз и потом развилка.

Фондовые индексы США на грани разворота или удлинения роста, зависит от ФА в пятницу/понедельник, скорее нонфарм США сыграет решающую роль.

Ключевые ФА-события июня:

2 июня отчет по рынку труда США

5 июня ISM услуг США

13 июня инфляция CPI США

14 июня заседание ФРС

15 июня заседание ЕЦБ

15 июня розничные продажи США

22 июня заседание ВоЕ

Иногда летом, особенно в августе, происходят стрессовые события в банковском секторе, ибо август – месяц отдыха членов правительств, парламентов, ЦБ и регулирующих органов, в связи с чем банкротства, как Леман Бразерс, происходят из-за недостаточно быстрого реагирования.

Но именно июнь, в частности июньское заседание ФРС, во многом определяет характер и диапазон предстоящего летнего флэта.

Со вчерашнего дня ряд членов ФРС, включая вице-президента Джефферсона (назначенного Байденом накануне), настраивают рынки на отсутствие повышения ставки в ходе заседания 14 июня, хотя и подчеркивают, что предстоящие отчеты США могут изменить это решение.

При этом члены ФРС отмечают, что минимальный уровень ставок уже достигнут, но при необходимости члены ФРС могут переоценивать необходимость повышения ставок на каждом втором заседании или, как сказал Пауэлл в ходе майской пресс-конференции, раз в квартал.

Участники рынка оценили намеки ФРС, в связи с чем сегодня был рост фондового рынка на фоне падения доллара, ибо два отчета, себестоимость труда в США в 1 квартале и компонента цен в составе ISM промышленности, указали на снижение инфляции.

С одной стороны очевидно, что порог повышения ставки ФРС на заседании 14 июня высок, с другой стороны – все важные отчеты впереди, это нонфарм завтра, ISM услуг США в понедельник и инфляция CPI США 13 июня.

PMI США за май указали на сильный рост занятости, инфляции и зарплат в секторе услуг, а значит нонфарм завтра может выйти сильным, ибо основной рост рабочих мест дает сектор услуг, а приоритетная для ФРС инфляция в секторе услуг может показать рост в составе ISM услуг США в понедельник и рынки начнут переоценивать обратно шансы на повышение ставок ФРС в июне/июле, что приведет к падению фондового рынка на фоне роста доллара.

Но решение ФРС 14 июня важно не только в отношении ставки, внимание инвесторов будет приковано к прогнозам членов ФРС по потолку ставок.

В марте большинство членов ФРС прогнозировали ещё одно повышение ставки, указания в «руководстве вперед» прямо гласили об ещё одном дополнительном повышении ставки, которое было сделано в мае и одновременно в майской сопроводиловке исчезли указания о необходимости дополнительного повышения ставок.

В июне членам ФРС потребуется представить новые прогнозы по ставкам и если из них станет понятно, что большинство членов ФРС больше не видят повышения ставок, то фондовый рынок вырастет на фоне сильного падения доллара, что приведет к нежелательному для ФРС росту инфляции.

Ситуация осложняется двумя факторами: ростом рынка труда и сектора услуг по причине пандемии и выборами в США в ноябре 2024 года.

Байден дал обещание укротить инфляцию, этот посыл он поставил во главе своего президентства, но, чтобы убить инфляцию в секторе услуг ФРС нужно убить рынок труда, который чрезвычайно силен после пандемии, ФРС нужно снизить доходы граждан настолько, чтобы у них осталось мало денег на отдых.

Выборы в США определяют время, за которое ФРС нужно ввергнуть экономику США в рецессию и вернуть обратно к росту до выборов, а снижение ставок ФРС, как и повышение, действует на экономику с временным лагом, минимум это полгода, максимальное влияние граждане начинают чувствовать через год.

Сие означает, что ФРС нужно начать снижение ставок в декабре-январе, самое позднее – в марте 2024 года для того, чтобы экономика вернулась к росту к ноябрю 2024 года.

А значит рецессия должна наступить не позже 3 квартала 2023 года, чего может не быть в случае, если фондовый рынок продолжит рост летом.

Конечно, администрация Байдена может быть не озабочена стратегией выборов в Конгресс, для Байдена важнее не упасть на сцене и быстро найти выход с неё, но демократы заинтересованы как минимум в обретении контроля хотя бы в одной палате Конгресса США.

Если смотреть с точки зрения предстоящих выборов – ФРС нужно повышать ставки ещё дважды, в июне и июле, если смотреть с точки зрения экономики и банковского сектора – ФРС давно перегнула палку с быстротой и размером повышения ставок.

В любом случае очевидно, что без сильных экономических отчетов в ближайшие полторы недели повышения ставки ФРС 14 июня не будет.

Конечно, в июне огласят решения ЕЦБ и ВоЕ, но это не так важно, ибо движение на валютном рынке будет исходить от доллара, т.е. от политики ФРС.

ЕЦБ повысит ставку на 0,25%, но рецессия в Еврозоне неминуема, отсутствие продления TLTROs с июля ускорит столкновение блока с айсбергом.

ВоЕ, вероятно, тоже будет вынужден повысить ставку из-за устойчиво высокой инфляции, связанной с внутренними факторами.

Летом высоки риски влияния геополитики.

По ВА/ТА.

По индексу доллара, после небольшого перехая, начнется коррекция вниз и потом развилка.

Фондовые индексы США на грани разворота или удлинения роста, зависит от ФА в пятницу/понедельник, скорее нонфарм США сыграет решающую роль.

Ключевые ФА-события июня:

2 июня отчет по рынку труда США

5 июня ISM услуг США

13 июня инфляция CPI США

14 июня заседание ФРС

15 июня заседание ЕЦБ

15 июня розничные продажи США

22 июня заседание ВоЕ

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба