5 июня 2023 investing.com Монтейро Томас

• Инвесторам следует проявлять осторожность на фоне нынешнего пробоя рынка.

• Недостаточная широта, замедление роста прибыли и высокие оценки технологических гигантов означают не самые радужные перспективы.

• С помощью инструмента для скрининга акций InvestingPro инвесторы могут выяснить, какие акции им можно продать в качестве хеджа на случай потенциального падения рынка.

Рынок, похоже, наконец-то совершает пробой после того, как на протяжении шести месяцев торги проходили в боковом тренде, и розничные инвесторы, что естественно, норовят совершить импульсивные покупки. Эту тенденцию еще больше усиливает страх упустить возможную выгоду, связанную с ИИ, в результате чего инвесторы отдают предпочтение явно перекупленным акциям, например NVIDIA (NASDAQ:NVDA).

Однако очень важно сейчас напомнить себе, что эти чувства зачастую оказываются лишь обманчивыми иллюзиями, созданными нашим сознанием. Институциональные инвесторы отдают себе в этом отчет и будут с выгодой для себя использовать эти эмоции, ставя розничных трейдеров в невыгодное положение.

Если взглянуть на рынок рационально, мы увидим, что ситуация в действительности не такая позитивная, как можно бы было предположить, отталкиваясь от недавних событий. Хотя ситуация с инфляцией и процентными ставками стала более благоприятной, прибыль компаний и экономическая активность продолжают посылать тревожные сигналы.

Широта рынка остается крайне слабой. Примерно 9,5% от прироста S&P 500 на 11,5% за 2023 год обеспечили семь компаний, а именно Apple Inc (NASDAQ:AAPL), Microsoft Corporation (NASDAQ:MSFT), Alphabet (NASDAQ:GOOGL) (NASDAQ:GOOG), Meta Platforms (NASDAQ:META) (деятельность организации запрещена на территории РФ), Amazon.com (NASDAQ:AMZN), Tesla (NASDAQ:TSLA) и NVIDIA. Более того, акции технологических гигантов сейчас торгуются с мультипликатором почти 30 к прогнозируемой прибыли за 2024 год.

Институциональные инвесторы, похоже, сходятся во мнении, что текущая обстановка на рынке по меньшей мере вызывает опасения.

«Недостаточная широта рынка вкупе с замедлением роста прибыли последние два квартала подряд означает, что пространство для падения еще сохраняется», — комментирует Майкл Ландсберг, директор по инвестициям в Landsberg Bennett Private Wealth Management.

Роберт Шейн, директор по инвестициям в Blanke Schein Wealth Management, отметил в интервью для TheStreet.com:

«Необходимо, чтобы другие секторы тоже участвовали. Инвесторам нужно заняться активной диверсификацией своих портфелей, открывая позиции по различным секторам S&P 500 и видам активов, что позволит улучшить управление рисками сейчас, когда на рынке царит неопределенность».

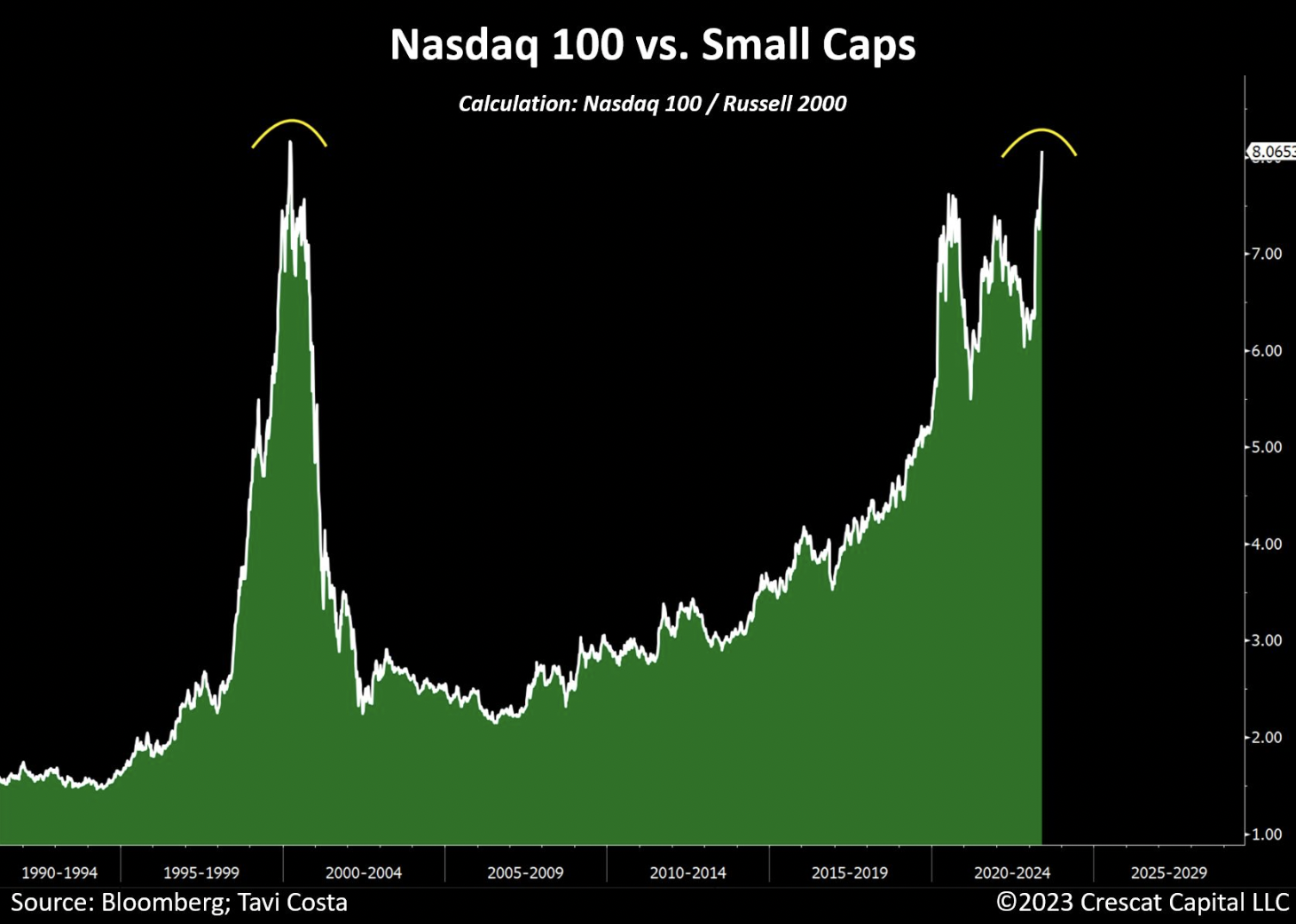

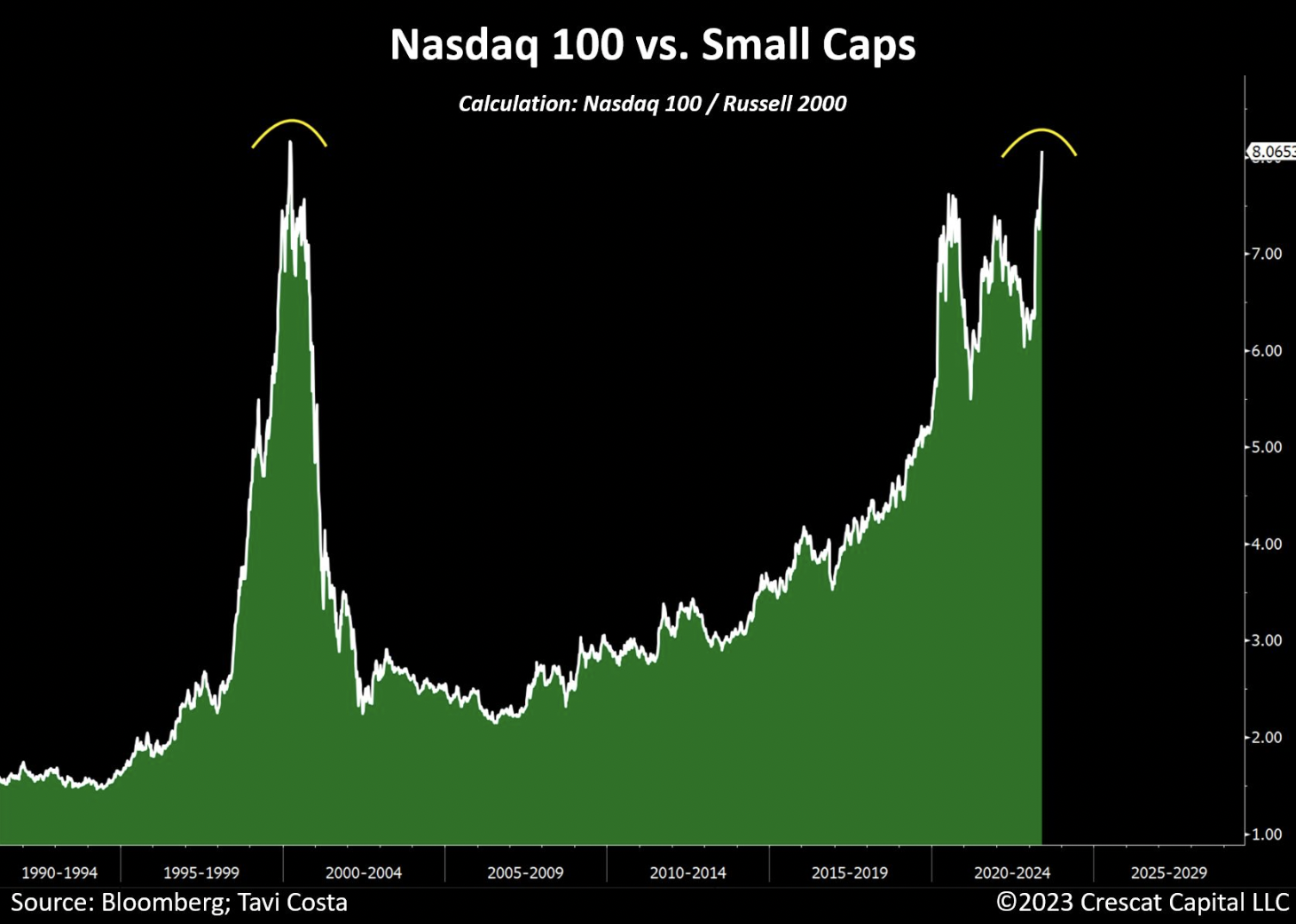

Более того, как показывает Тави Коста, соотношение Nasdaq 100 к Russel сейчас находится примерно на тех же уровнях, что и при пике пузыря доткомов 1999-2000 гг.

Соотношение Nasdaq 100 к Russel

Источник: Тави Коста

В начале января я установил для S&P 500 таргет на конец года на уровне 4300. Учитывая вышеупомянутый сценарий и мое мнение об общих макроперспективах, я считаю, что рынок в скором времени покажет по крайней мере неплохой откат, а может быть и более глубокое падение.

Принимая это во внимание, «быкам», как мне кажется, пора приступить к хеджированию заработанных за этот год позиций и продавать перекупленные акции. Свои длинные позиции по сильным компаниям они могут сохранить.

Давайте воспользуемся инструментом для скрининга InvestingPro для поиска акций, по которым инвесторы могут сейчас открыть короткие позиции. Чтобы провести такой же анализ, читателям достаточно нажать на следующую ссылку: воспользуйтесь 7-дневной пробной подпиской!

Поиск потенциальных аутсайдеров с помощью InvestingPro

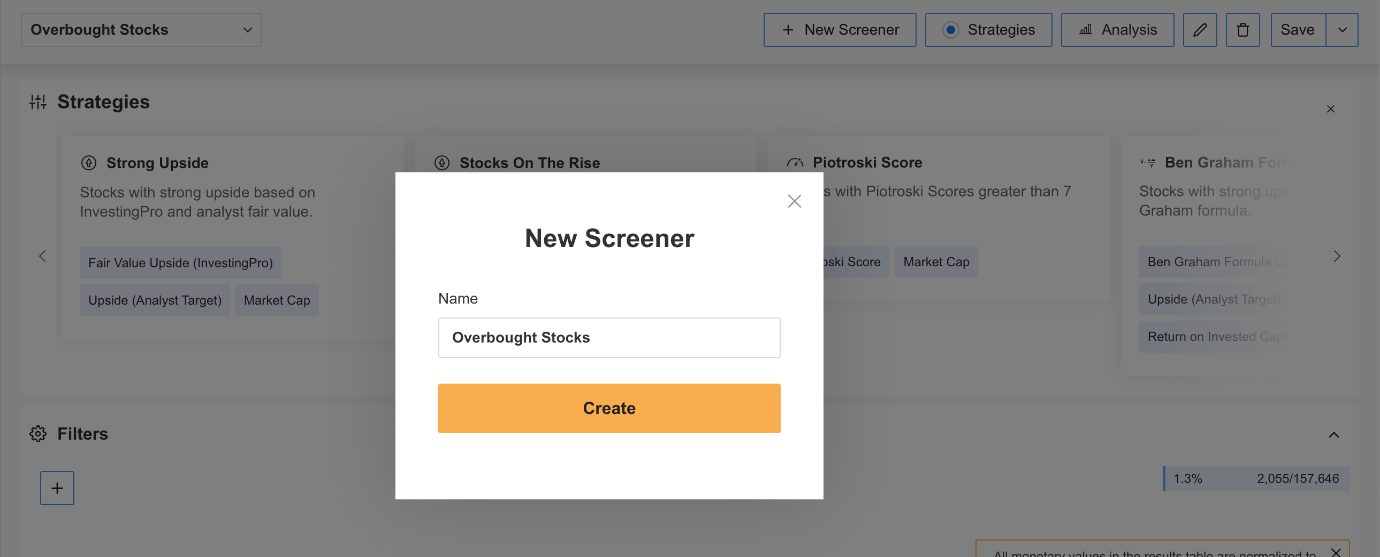

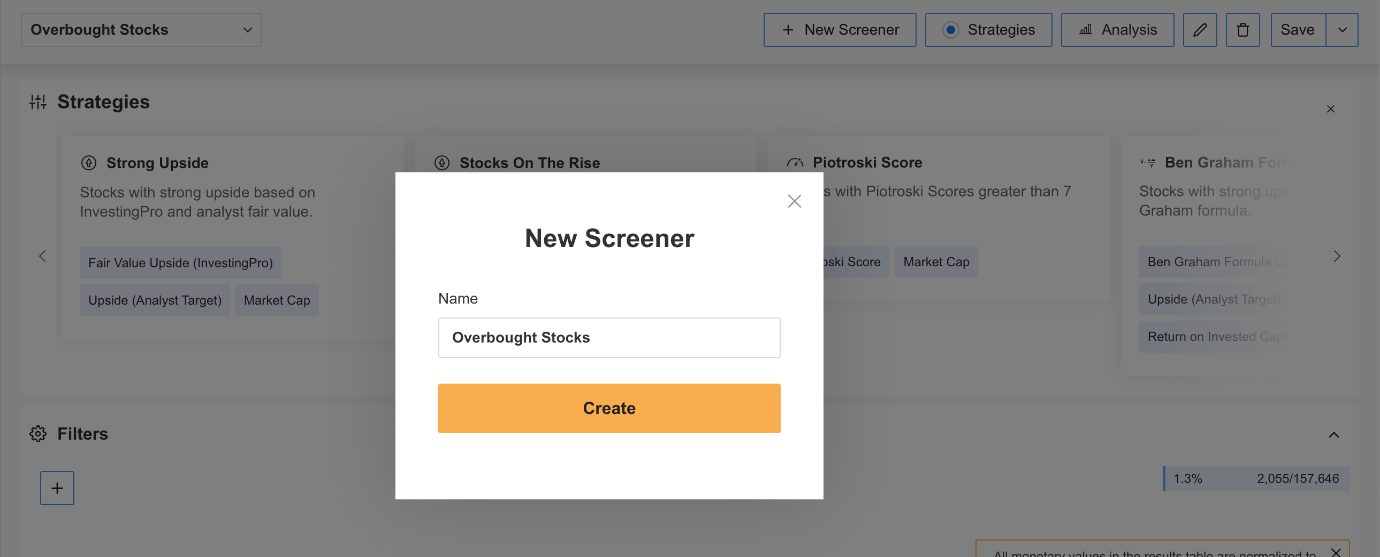

На этот раз мы воспользуемся инструментом для скрининга акций InvestingPro чуть иначе. Вместо поиска сильных акций мы выявим те бумаги, которые сейчас стоит продавать. Для начала я создал новый запрос под названием «Перекупленные акции».

Инструмент для скрининга акций

Источник: InvestingPro

Чтобы выявить потенциальных аутсайдеров среди тысяч зарегистрированных на рынке акций, я использовал следующие критерии:

- мультипликатор P/E от 30 и выше;

- доходность за истекший период года более 30%;

- отрицательная оценка справедливой стоимости;

- рейтинг финансового благополучия 3 или ниже согласно InvestingPro;

- принадлежность к сектору информационных услуг или сектору коммуникаций.

Поиск по этим критериям дал три результата, а именно:

- Hitek Global (NASDAQ:HKIT) с потенциалом падения на 36,7%;

- Intercede Group (LON:IGP) с потенциалом падения на 24,1%;

- AvePoint (NASDAQ:AVPT) с потенциалом падения на 14,6%.

Давайте подробнее рассмотрим Hitek Global, чтобы понять, почему инвесторы могут воспользоваться этими акциями для хеджирования на случай потенциального падения рынка.

Инвесторы могут самостоятельно провести такой же анализ, проследовав по следующей ссылке: воспользуйтесь 7-дневной пробной подпиской!

Hitek Global

Базирующаяся в Китае компания Hitek Global — это поставщик консалтинговых услуг и решений в сфере ИТ, работающий с предприятиями малого и среднего бизнеса, представляющими самые разные отрасли китайской экономики. Компания специализируется на предоставлении решений для контроля исполнения налогового законодательства и подачи налоговой отчетности (Anti-Counterfeiting Tax Control System, ACTCS), включая налоговые диски и принтеры, а также услуг в этой сфере и иной поддержки в области ИТ.

Акции Hitek продемонстрировали невероятное ралли после мартовского IPO, главным образом благодаря «открытию» китайской экономики, теме ИИ и подъему акций техкомпаний.

Однако вслед за взлетом на 95% бумаги начали проявлять уязвимость. В случае разворота рынка акции Hitek, вероятно, ждет стремительное и резкое падение, так что это идеальная мишень для желающих сделать ставку против ИИ.

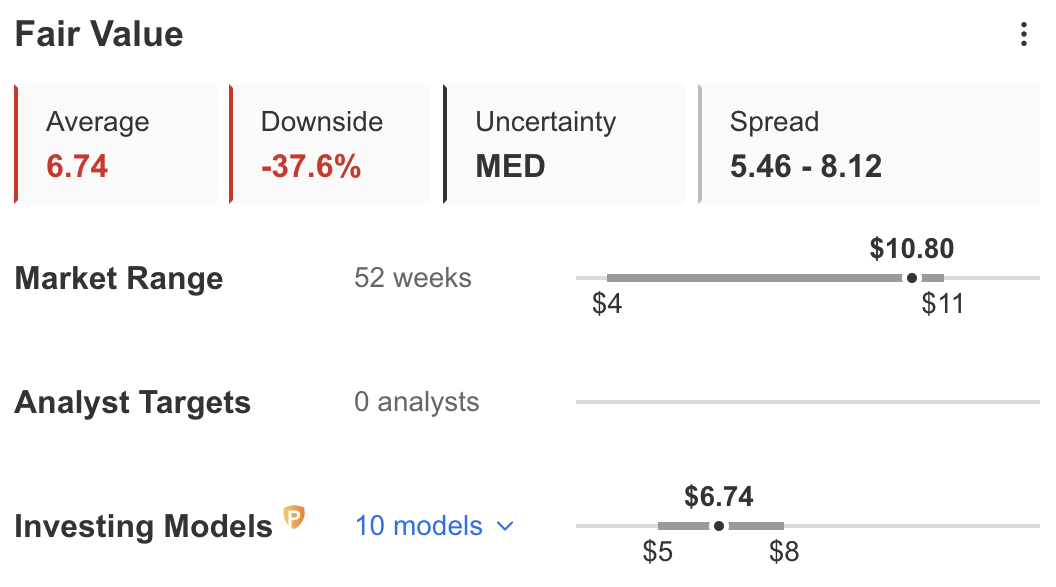

Приведем ключевую информацию об этих акциях с портала InvestingPro:

мультипликатор P/E 108,2;

нисходящий тренд прибыли на акцию;

RSI указывает на перекупленность акций;

для цены акций характерна высокая волатильность;

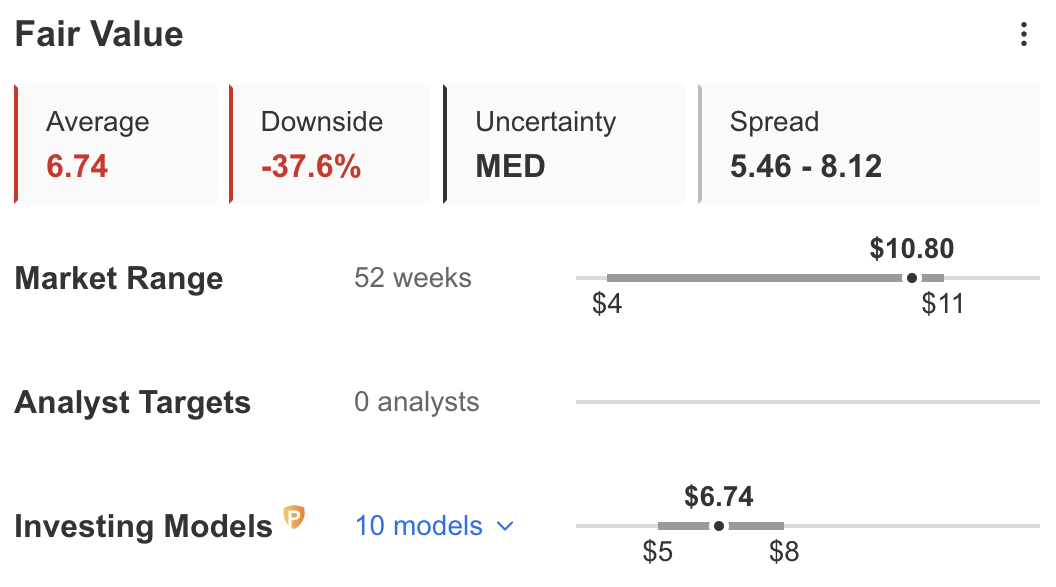

согласно справедливой стоимости InvestingPro, потенциал падения составляет 37,6%.

Hitek — справедливая стоимость

Источник: InvestingPro

С другой стороны, у этой компании впечатляющая маржа валовой прибыли, а ликвидные активы превышают краткосрочные обязательства, за счет чего она получила «хороший» рейтинг финансового благополучия согласно InvestingPro.

Рейтинг финансового благополучия Hitek

Источник: InvestingPro

И все же, с учетом высокого мультипликатора, замедляющейся прибыли и постоянных рисков, исходящих со стороны китайского правительства, Hitek — это подходящий вариант для хеджирования на случай падения рынка.

Подведем итоги

Розничным инвесторам следует проявлять осторожность и воздержаться от покупки перекупленных акций из страха упустить потенциальную выгоду. Хотя рынок сейчас может показаться привлекательным, такие глубинные факторы, как слабая широта, замедление прибылей и завышенные оценки техгигантов, требуют от инвесторов того, чтобы они рационально оценивали текущую ситуацию.

С помощью инструмента для скрининга акций InvestingPro инвесторы могут выяснить, по каким акциям им следует открыть короткую позицию для хеджирования на случай возможного падения рынка. В качестве примера можно привести базирующуюся в Китае консалтинговую компанию Hitek Global с высоким мультипликатором P/E, снижающейся прибылью на акцию и перекупленностью.

• Недостаточная широта, замедление роста прибыли и высокие оценки технологических гигантов означают не самые радужные перспективы.

• С помощью инструмента для скрининга акций InvestingPro инвесторы могут выяснить, какие акции им можно продать в качестве хеджа на случай потенциального падения рынка.

Рынок, похоже, наконец-то совершает пробой после того, как на протяжении шести месяцев торги проходили в боковом тренде, и розничные инвесторы, что естественно, норовят совершить импульсивные покупки. Эту тенденцию еще больше усиливает страх упустить возможную выгоду, связанную с ИИ, в результате чего инвесторы отдают предпочтение явно перекупленным акциям, например NVIDIA (NASDAQ:NVDA).

Однако очень важно сейчас напомнить себе, что эти чувства зачастую оказываются лишь обманчивыми иллюзиями, созданными нашим сознанием. Институциональные инвесторы отдают себе в этом отчет и будут с выгодой для себя использовать эти эмоции, ставя розничных трейдеров в невыгодное положение.

Если взглянуть на рынок рационально, мы увидим, что ситуация в действительности не такая позитивная, как можно бы было предположить, отталкиваясь от недавних событий. Хотя ситуация с инфляцией и процентными ставками стала более благоприятной, прибыль компаний и экономическая активность продолжают посылать тревожные сигналы.

Широта рынка остается крайне слабой. Примерно 9,5% от прироста S&P 500 на 11,5% за 2023 год обеспечили семь компаний, а именно Apple Inc (NASDAQ:AAPL), Microsoft Corporation (NASDAQ:MSFT), Alphabet (NASDAQ:GOOGL) (NASDAQ:GOOG), Meta Platforms (NASDAQ:META) (деятельность организации запрещена на территории РФ), Amazon.com (NASDAQ:AMZN), Tesla (NASDAQ:TSLA) и NVIDIA. Более того, акции технологических гигантов сейчас торгуются с мультипликатором почти 30 к прогнозируемой прибыли за 2024 год.

Институциональные инвесторы, похоже, сходятся во мнении, что текущая обстановка на рынке по меньшей мере вызывает опасения.

«Недостаточная широта рынка вкупе с замедлением роста прибыли последние два квартала подряд означает, что пространство для падения еще сохраняется», — комментирует Майкл Ландсберг, директор по инвестициям в Landsberg Bennett Private Wealth Management.

Роберт Шейн, директор по инвестициям в Blanke Schein Wealth Management, отметил в интервью для TheStreet.com:

«Необходимо, чтобы другие секторы тоже участвовали. Инвесторам нужно заняться активной диверсификацией своих портфелей, открывая позиции по различным секторам S&P 500 и видам активов, что позволит улучшить управление рисками сейчас, когда на рынке царит неопределенность».

Более того, как показывает Тави Коста, соотношение Nasdaq 100 к Russel сейчас находится примерно на тех же уровнях, что и при пике пузыря доткомов 1999-2000 гг.

Соотношение Nasdaq 100 к Russel

Источник: Тави Коста

В начале января я установил для S&P 500 таргет на конец года на уровне 4300. Учитывая вышеупомянутый сценарий и мое мнение об общих макроперспективах, я считаю, что рынок в скором времени покажет по крайней мере неплохой откат, а может быть и более глубокое падение.

Принимая это во внимание, «быкам», как мне кажется, пора приступить к хеджированию заработанных за этот год позиций и продавать перекупленные акции. Свои длинные позиции по сильным компаниям они могут сохранить.

Давайте воспользуемся инструментом для скрининга InvestingPro для поиска акций, по которым инвесторы могут сейчас открыть короткие позиции. Чтобы провести такой же анализ, читателям достаточно нажать на следующую ссылку: воспользуйтесь 7-дневной пробной подпиской!

Поиск потенциальных аутсайдеров с помощью InvestingPro

На этот раз мы воспользуемся инструментом для скрининга акций InvestingPro чуть иначе. Вместо поиска сильных акций мы выявим те бумаги, которые сейчас стоит продавать. Для начала я создал новый запрос под названием «Перекупленные акции».

Инструмент для скрининга акций

Источник: InvestingPro

Чтобы выявить потенциальных аутсайдеров среди тысяч зарегистрированных на рынке акций, я использовал следующие критерии:

- мультипликатор P/E от 30 и выше;

- доходность за истекший период года более 30%;

- отрицательная оценка справедливой стоимости;

- рейтинг финансового благополучия 3 или ниже согласно InvestingPro;

- принадлежность к сектору информационных услуг или сектору коммуникаций.

Поиск по этим критериям дал три результата, а именно:

- Hitek Global (NASDAQ:HKIT) с потенциалом падения на 36,7%;

- Intercede Group (LON:IGP) с потенциалом падения на 24,1%;

- AvePoint (NASDAQ:AVPT) с потенциалом падения на 14,6%.

Давайте подробнее рассмотрим Hitek Global, чтобы понять, почему инвесторы могут воспользоваться этими акциями для хеджирования на случай потенциального падения рынка.

Инвесторы могут самостоятельно провести такой же анализ, проследовав по следующей ссылке: воспользуйтесь 7-дневной пробной подпиской!

Hitek Global

Базирующаяся в Китае компания Hitek Global — это поставщик консалтинговых услуг и решений в сфере ИТ, работающий с предприятиями малого и среднего бизнеса, представляющими самые разные отрасли китайской экономики. Компания специализируется на предоставлении решений для контроля исполнения налогового законодательства и подачи налоговой отчетности (Anti-Counterfeiting Tax Control System, ACTCS), включая налоговые диски и принтеры, а также услуг в этой сфере и иной поддержки в области ИТ.

Акции Hitek продемонстрировали невероятное ралли после мартовского IPO, главным образом благодаря «открытию» китайской экономики, теме ИИ и подъему акций техкомпаний.

Однако вслед за взлетом на 95% бумаги начали проявлять уязвимость. В случае разворота рынка акции Hitek, вероятно, ждет стремительное и резкое падение, так что это идеальная мишень для желающих сделать ставку против ИИ.

Приведем ключевую информацию об этих акциях с портала InvestingPro:

мультипликатор P/E 108,2;

нисходящий тренд прибыли на акцию;

RSI указывает на перекупленность акций;

для цены акций характерна высокая волатильность;

согласно справедливой стоимости InvestingPro, потенциал падения составляет 37,6%.

Hitek — справедливая стоимость

Источник: InvestingPro

С другой стороны, у этой компании впечатляющая маржа валовой прибыли, а ликвидные активы превышают краткосрочные обязательства, за счет чего она получила «хороший» рейтинг финансового благополучия согласно InvestingPro.

Рейтинг финансового благополучия Hitek

Источник: InvestingPro

И все же, с учетом высокого мультипликатора, замедляющейся прибыли и постоянных рисков, исходящих со стороны китайского правительства, Hitek — это подходящий вариант для хеджирования на случай падения рынка.

Подведем итоги

Розничным инвесторам следует проявлять осторожность и воздержаться от покупки перекупленных акций из страха упустить потенциальную выгоду. Хотя рынок сейчас может показаться привлекательным, такие глубинные факторы, как слабая широта, замедление прибылей и завышенные оценки техгигантов, требуют от инвесторов того, чтобы они рационально оценивали текущую ситуацию.

С помощью инструмента для скрининга акций InvestingPro инвесторы могут выяснить, по каким акциям им следует открыть короткую позицию для хеджирования на случай возможного падения рынка. В качестве примера можно привести базирующуюся в Китае консалтинговую компанию Hitek Global с высоким мультипликатором P/E, снижающейся прибылью на акцию и перекупленностью.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба