15 сентября 2023 | Таттелеком TAUREN

▫️ Капитализация: 27 млрд ₽ / 1,3₽ за акцию

▫️ Выручка ТТМ:10,6 млрд ₽

▫️ EBITDA ТТМ:4,3 млрд ₽

▫️ Чистая прибыль ТТМ: 2,5 млрд ₽

▫️ P/E ТТМ: 10,8

▫️ fwd P/E 2023: 11,7

▫️ fwd дивиденд 2023: 4,5%

▫️ P/B:2,4

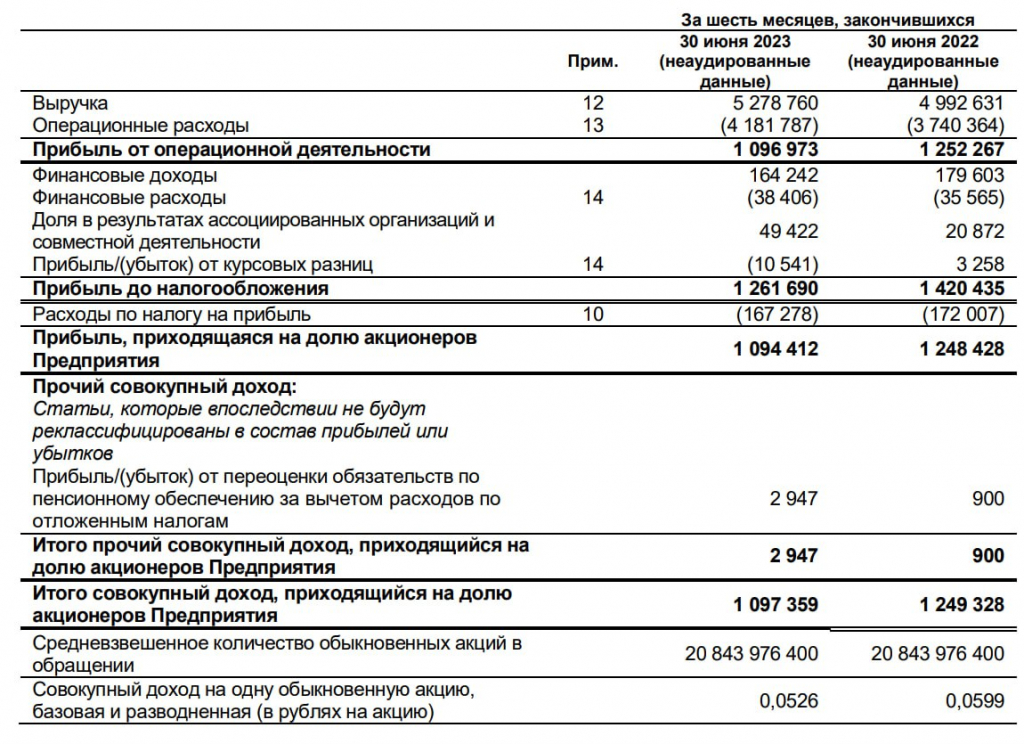

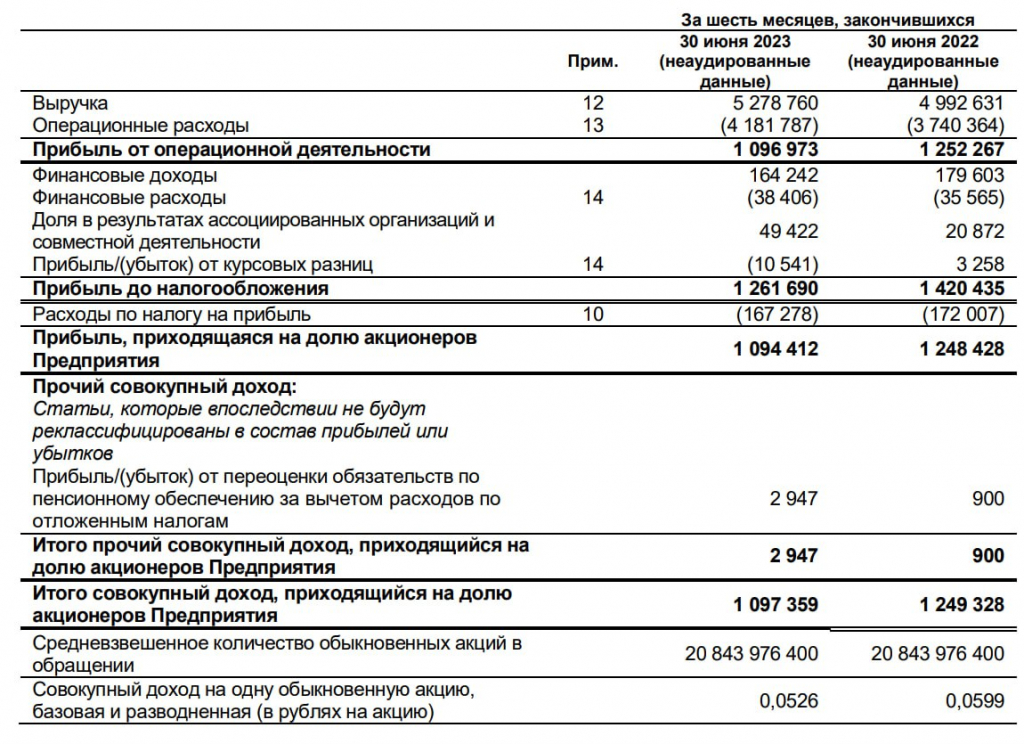

👉 Отдельно выделю результаты за 1П2023г:

▫️Выручка: 5,3 млрд ₽ (+6% г/г)

▫️EBITDA: 1,9 млрд ₽ (+11% г/г)

▫️Чистая прибыль: 1,1 млрд ₽ (-12% г/г)

✅ У компании устойчивое финансовое положение. Бизнес работает без кредитных средств, а на балансе чистая денежная позиция в 848 млн рублей. Это выгодно отличает компанию от большинства представителей сектора и компаний с небольшой капитализацией.

✅ Компания исправно платит дивиденды и распределяет не менее 50% от чистой прибыли по итогам года. Бизнес достаточно стабильный и во 2П 2023г я бы ждал схожих результатов. Скорее всего, компания направит на дивиденды около 1,1 млрд, то есть по текущим ценам див. доходность не превысит 4,5%.

❌ Таттелеком — это прежде всего региональный игрок и относительно небольшой оператор связи. Перспективы роста бизнеса за пределами своей ниши, на мой взгляд, отсутствуют.

❌ Компанию нельзя назвать активно растущей: с 2018г выручка выросла всего на 15,2% (намного ниже инфляции), а рост чистой прибыли связан прежде всего с погашением кредитов.

❌ Операционные расходы в 1П 2023г выросли на 11,8% г/г. Сильно выросли расходы на заработную плату (+14% г/г), плата за присоединения и пропуск трафика (+47,8% г/г), затраты на подключение абонентов (+47,3% г/г) и т.д. И всё это на фоне скромного роста выручки в +6% г/г.

❌ Бизнес относится к защитному сектору, но в реальном выражении он сокращается. Компания не может компенсировать рост затрат через повышение тарифов. Именно так менеджмент и обосновывает снижение чистой прибыли на 12% г/г.

Выводы:

Бизнес Таттелеком скорее стабильный и во многом идентичен тому же МТС. Никаких перспектив кратного роста бизнеса тут нет (тарифы жестко регулируют), а текущую див. доходность в 4,5% интересной назвать точно нельзя. Весь текущий рост акций — это просто результат очередного разгона. Вчера мы уже видели как ощутимо оценка сдувается даже при небольшом снижении рынка. На мой взгляд, до адекватных значений тут можно ждать падение от текущих цен ещё раза в 2 минимум.

▫️ Выручка ТТМ:10,6 млрд ₽

▫️ EBITDA ТТМ:4,3 млрд ₽

▫️ Чистая прибыль ТТМ: 2,5 млрд ₽

▫️ P/E ТТМ: 10,8

▫️ fwd P/E 2023: 11,7

▫️ fwd дивиденд 2023: 4,5%

▫️ P/B:2,4

👉 Отдельно выделю результаты за 1П2023г:

▫️Выручка: 5,3 млрд ₽ (+6% г/г)

▫️EBITDA: 1,9 млрд ₽ (+11% г/г)

▫️Чистая прибыль: 1,1 млрд ₽ (-12% г/г)

✅ У компании устойчивое финансовое положение. Бизнес работает без кредитных средств, а на балансе чистая денежная позиция в 848 млн рублей. Это выгодно отличает компанию от большинства представителей сектора и компаний с небольшой капитализацией.

✅ Компания исправно платит дивиденды и распределяет не менее 50% от чистой прибыли по итогам года. Бизнес достаточно стабильный и во 2П 2023г я бы ждал схожих результатов. Скорее всего, компания направит на дивиденды около 1,1 млрд, то есть по текущим ценам див. доходность не превысит 4,5%.

❌ Таттелеком — это прежде всего региональный игрок и относительно небольшой оператор связи. Перспективы роста бизнеса за пределами своей ниши, на мой взгляд, отсутствуют.

❌ Компанию нельзя назвать активно растущей: с 2018г выручка выросла всего на 15,2% (намного ниже инфляции), а рост чистой прибыли связан прежде всего с погашением кредитов.

❌ Операционные расходы в 1П 2023г выросли на 11,8% г/г. Сильно выросли расходы на заработную плату (+14% г/г), плата за присоединения и пропуск трафика (+47,8% г/г), затраты на подключение абонентов (+47,3% г/г) и т.д. И всё это на фоне скромного роста выручки в +6% г/г.

❌ Бизнес относится к защитному сектору, но в реальном выражении он сокращается. Компания не может компенсировать рост затрат через повышение тарифов. Именно так менеджмент и обосновывает снижение чистой прибыли на 12% г/г.

Выводы:

Бизнес Таттелеком скорее стабильный и во многом идентичен тому же МТС. Никаких перспектив кратного роста бизнеса тут нет (тарифы жестко регулируют), а текущую див. доходность в 4,5% интересной назвать точно нельзя. Весь текущий рост акций — это просто результат очередного разгона. Вчера мы уже видели как ощутимо оценка сдувается даже при небольшом снижении рынка. На мой взгляд, до адекватных значений тут можно ждать падение от текущих цен ещё раза в 2 минимум.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба