20 сентября 2023 investing.com Казарелла Франческо

• Все внимание приковано к ФРС перед ключевым решением по процентным ставкам.

• По мнению рынков, центробанк возьмет паузу.

• Исход ноябрьского заседания остается неясным, и инвесторы задумались о приближении долгожданной точки разворота.

На прошлой мы говорили о примечательном расхождении в данных по инфляции, проявившемся в росте общего ИПЦ и снижении базового показателя. Это расхождение произошло вместе с повышением ключевой ставки ЕЦБ на 25 базисных пунктов.

Впрочем, на этой неделе в центре внимания, вне всякого сомнения, окажется Федеральная резервная система (ФРС), которой завтра предстоит принять ключевое решение по процентным ставкам.

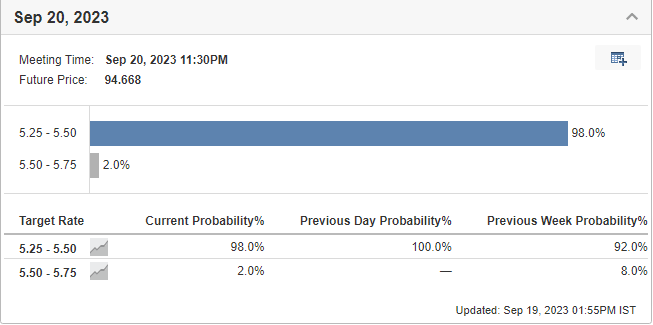

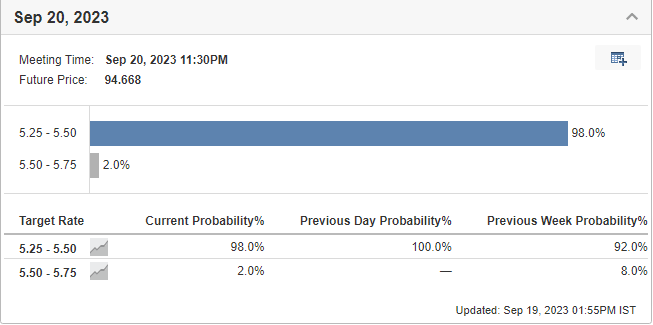

Ожидания участников рынка сейчас явно свидетельствуют о вероятности паузы в повышении процентных ставок. Инструмент мониторинга за ставкой по федеральным фондам ФРС показывает, что эта вероятность достигает почти 100% (по сравнению с 92% на прошлой неделе).

Инструмент мониторинга за ставкой по федеральным фондам ФРС

Источник: Investing.com

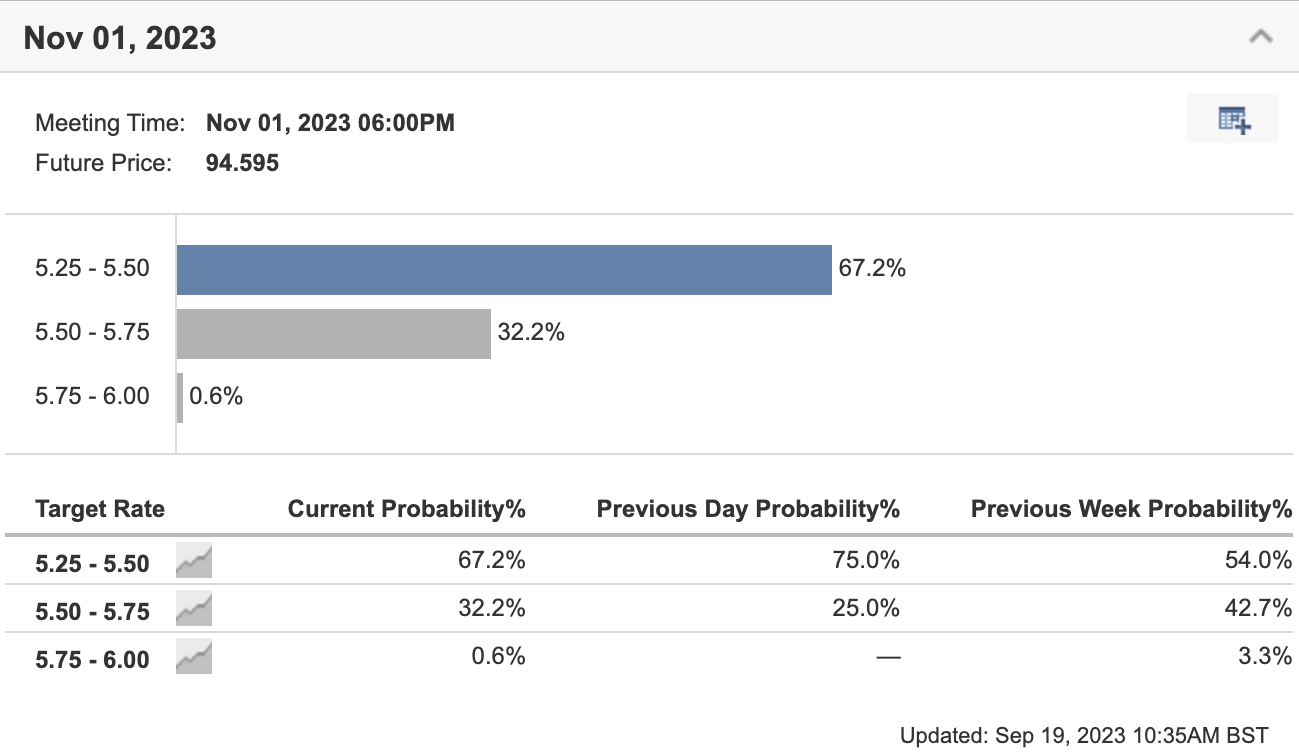

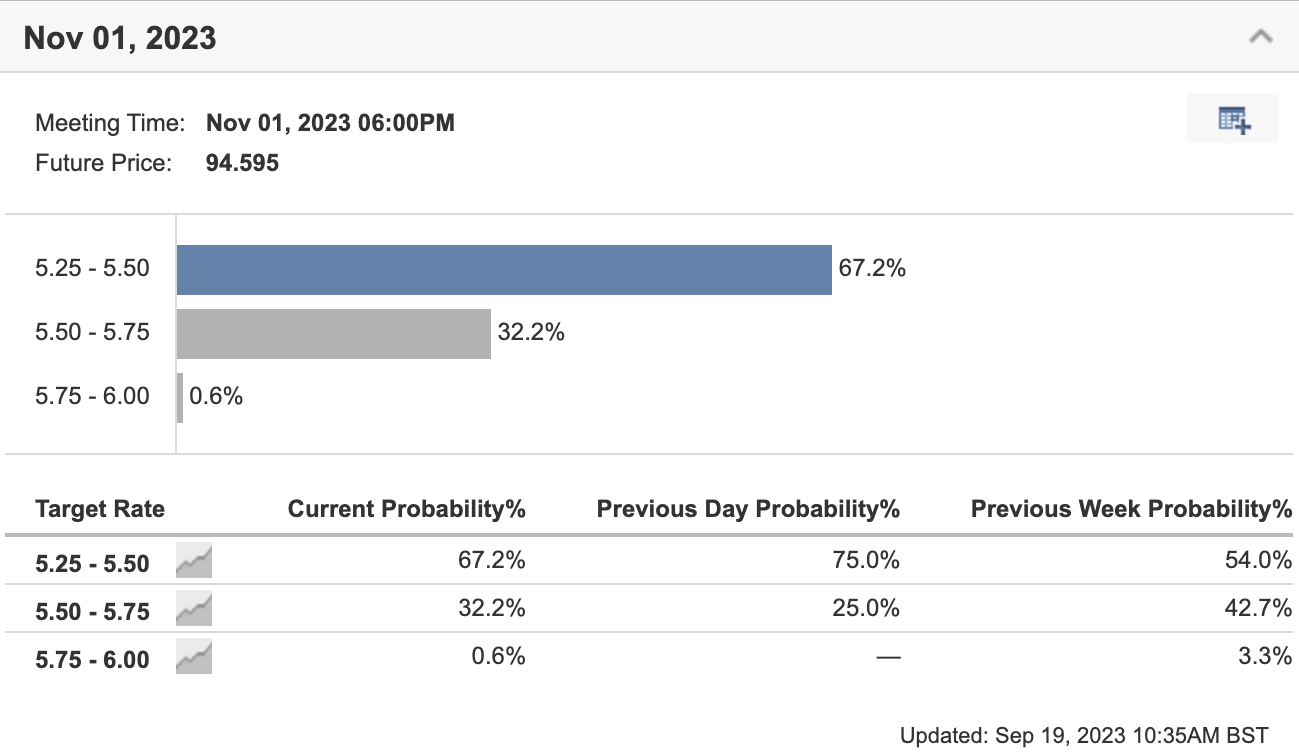

А вот исход ноябрьского заседания не так очевиден, и на настоящий момент рынок закладывает в котировках 32%-ную вероятность того, что к тому времени будет произведено последнее повышение ставок.

Инструмент мониторинга за ставкой по федеральным фондам ФРС

Источник: Investing.com

С учетом растущей неопределенности многие инвесторы задумались о необходимости корректировки своей стратегии на оставшуюся часть года. Правда прошлый опыт раз за разом показывает, что составление прогнозов на основании текущих событий и использование этих прогнозов в качестве обоснования для принятия инвестиционных решений может быть большой ошибкой.

Теоретически, долгожданная точка разворота должна была появиться в феврале или марте, но этого не произошло, и неопределенности по-прежнему очень много.

Так когда же нам ждать точку разворота?

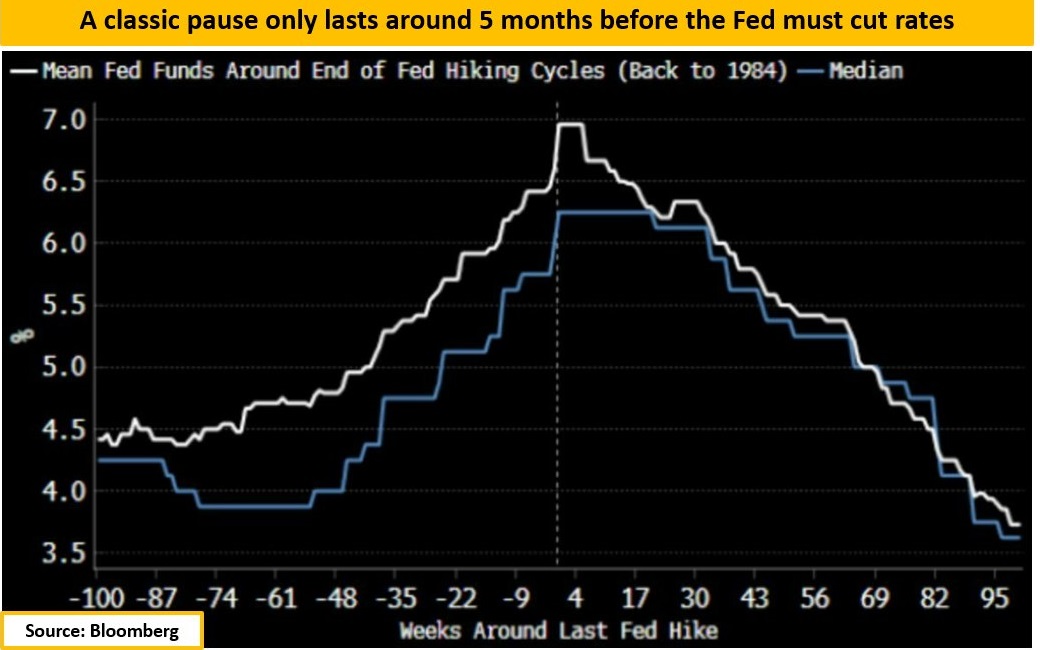

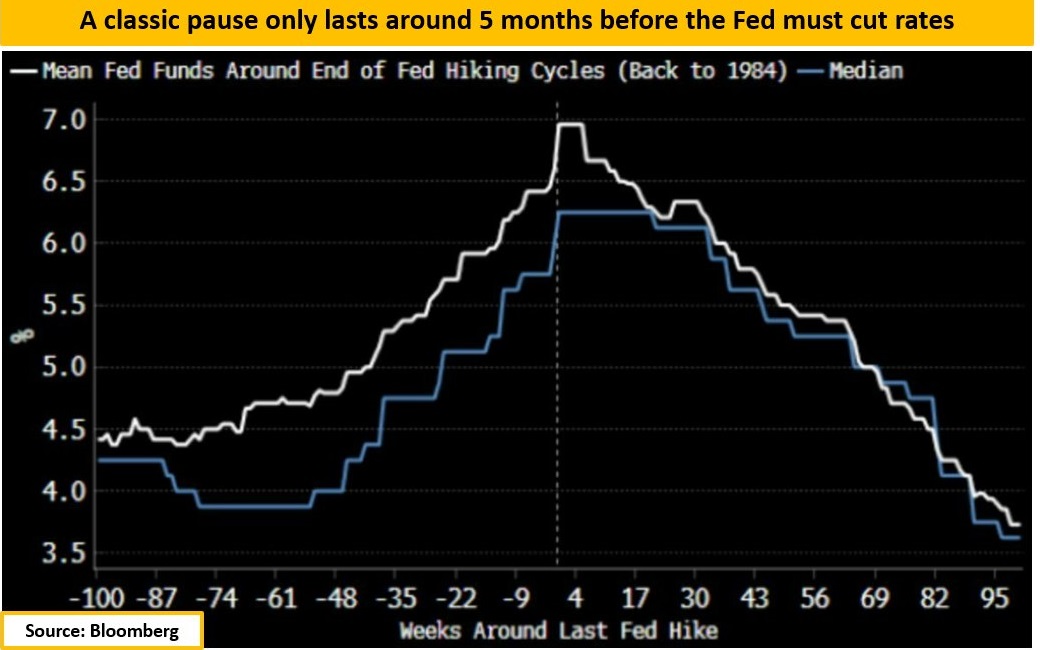

Средние ставки ФРС примерно на момент завершения цикла повышения

Источник: Bloomberg

Пауза между завершением цикла повышения ставок и началом понижения ставок в прошлом в среднем длилась около пяти месяцев.

Получается, что ФРС может приступить к смягчению денежно-кредитной политики в первом квартале 2024 года, если инфляция проявит признаки замедления, и у центробанка больше не будет убедительных причин повышать ставки. Не забывайте правда, что это условный сценарий.

Тем временем американская экономика, в особенности рынок труда, остается устойчивой и сильной, благодаря чему у ФРС есть больше гибкости, чем у европейских коллег, которые начинают отмечать признаки экономических трудностей в макроданных.

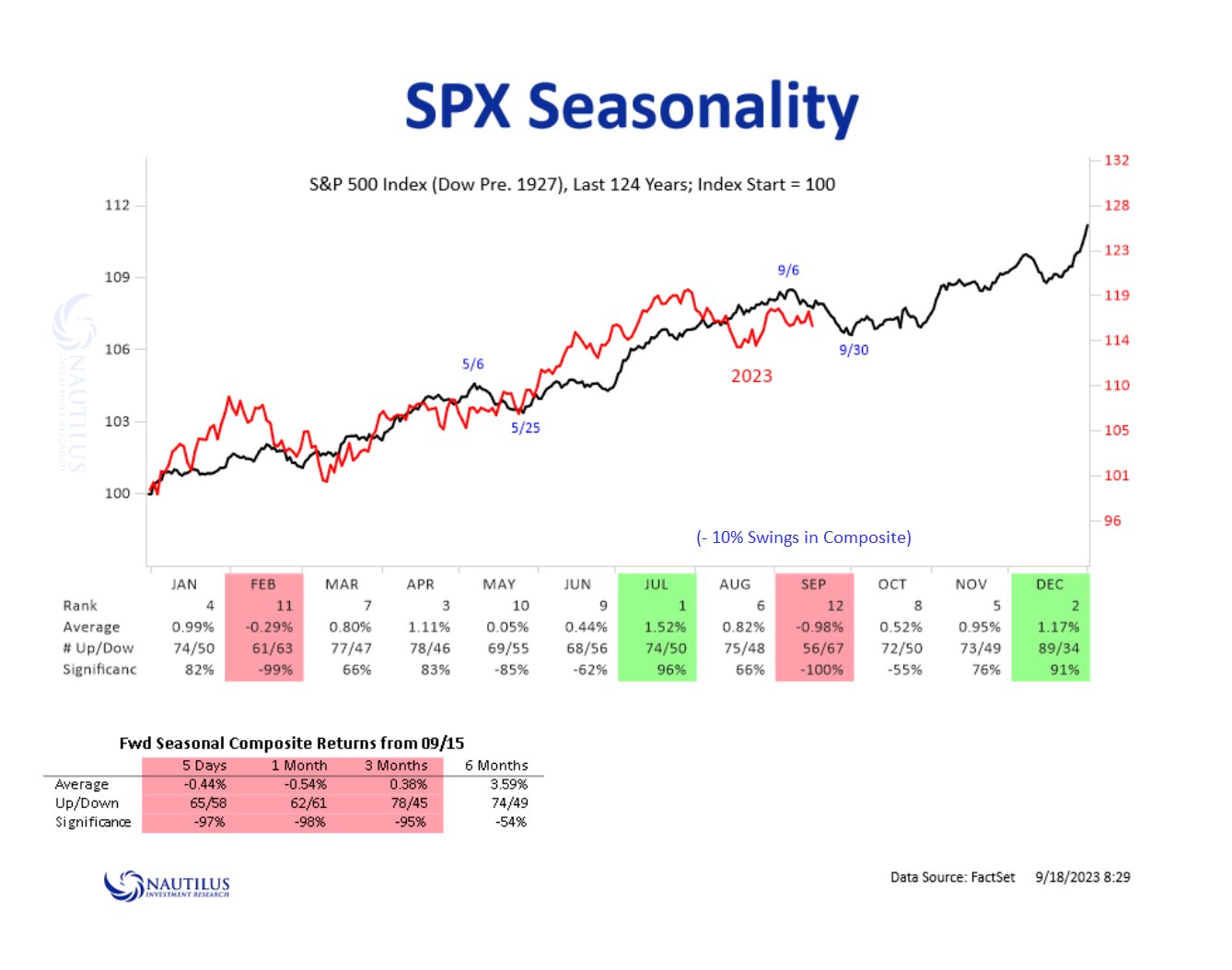

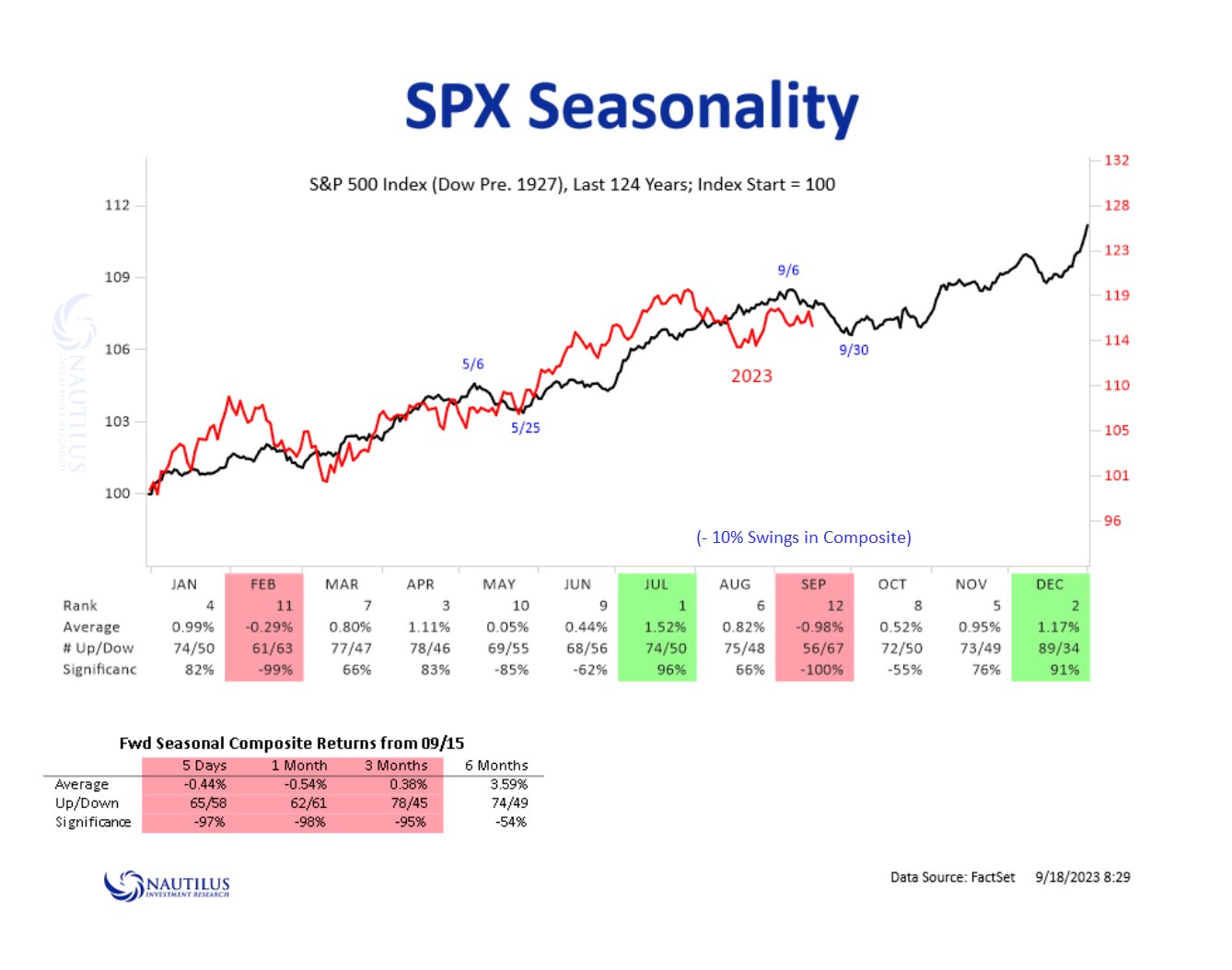

Сезонная динамика S&P 500

Источник: Nautilus

Сентябрь — традиционно непростой месяц для S&P 500, пожалуй, самый непростой с точки зрения сезонных факторов. Индекс чаще завершал этот месяц с отрицательным результатом (67 против 56).

Впрочем, за последние полтора года стало ясно одно: ФРС, видимо, не волнует, что происходит с рынками. Так что я не думаю, что они нас предупредят о том, когда они на самом деле намереваются остановить повышение ставок.

• По мнению рынков, центробанк возьмет паузу.

• Исход ноябрьского заседания остается неясным, и инвесторы задумались о приближении долгожданной точки разворота.

На прошлой мы говорили о примечательном расхождении в данных по инфляции, проявившемся в росте общего ИПЦ и снижении базового показателя. Это расхождение произошло вместе с повышением ключевой ставки ЕЦБ на 25 базисных пунктов.

Впрочем, на этой неделе в центре внимания, вне всякого сомнения, окажется Федеральная резервная система (ФРС), которой завтра предстоит принять ключевое решение по процентным ставкам.

Ожидания участников рынка сейчас явно свидетельствуют о вероятности паузы в повышении процентных ставок. Инструмент мониторинга за ставкой по федеральным фондам ФРС показывает, что эта вероятность достигает почти 100% (по сравнению с 92% на прошлой неделе).

Инструмент мониторинга за ставкой по федеральным фондам ФРС

Источник: Investing.com

А вот исход ноябрьского заседания не так очевиден, и на настоящий момент рынок закладывает в котировках 32%-ную вероятность того, что к тому времени будет произведено последнее повышение ставок.

Инструмент мониторинга за ставкой по федеральным фондам ФРС

Источник: Investing.com

С учетом растущей неопределенности многие инвесторы задумались о необходимости корректировки своей стратегии на оставшуюся часть года. Правда прошлый опыт раз за разом показывает, что составление прогнозов на основании текущих событий и использование этих прогнозов в качестве обоснования для принятия инвестиционных решений может быть большой ошибкой.

Теоретически, долгожданная точка разворота должна была появиться в феврале или марте, но этого не произошло, и неопределенности по-прежнему очень много.

Так когда же нам ждать точку разворота?

Средние ставки ФРС примерно на момент завершения цикла повышения

Источник: Bloomberg

Пауза между завершением цикла повышения ставок и началом понижения ставок в прошлом в среднем длилась около пяти месяцев.

Получается, что ФРС может приступить к смягчению денежно-кредитной политики в первом квартале 2024 года, если инфляция проявит признаки замедления, и у центробанка больше не будет убедительных причин повышать ставки. Не забывайте правда, что это условный сценарий.

Тем временем американская экономика, в особенности рынок труда, остается устойчивой и сильной, благодаря чему у ФРС есть больше гибкости, чем у европейских коллег, которые начинают отмечать признаки экономических трудностей в макроданных.

Сезонная динамика S&P 500

Источник: Nautilus

Сентябрь — традиционно непростой месяц для S&P 500, пожалуй, самый непростой с точки зрения сезонных факторов. Индекс чаще завершал этот месяц с отрицательным результатом (67 против 56).

Впрочем, за последние полтора года стало ясно одно: ФРС, видимо, не волнует, что происходит с рынками. Так что я не думаю, что они нас предупредят о том, когда они на самом деле намереваются остановить повышение ставок.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба