Нагрузка на беспроводные сети и дата-центры продолжает стремительно расти. Спрос на сетевое оборудование остается высоким, поскольку ведущие провайдеры дата-центров, облачных платформ и беспроводных сетей не скупятся на обновление инфраструктуры, так как им нужно поддерживать бесперебойную работу своих сервисов для конечных пользователей. В этом контексте долгосрочные перспективы Ciena выглядят достаточно оптимистично, а обширный портфель заказов лишний раз подтверждает наличие высокого спроса. Считаем, что отставание акций от широкого рынка неоправданно, и инвесторы недооценивают перспективы отрасли. На текущий момент акции Ciena торгуются с большим дисконтом по отношению к аналогам.

Мы присваиваем рейтинг «Покупать» акциям Ciena Corporation c целевой ценой $ 62,8 на горизонте 12 мес. Потенциал роста 30,8%.

Ciena Corporation — американская технологическая компания, сферой деятельности которой является разработка сетевых систем и сетевых технологий, строительство сетевой инфраструктуры и создание сопряженного программного обеспечения.

В начале этого года глобальные цепочки поставок по большей части восстановились. Это позволило Ciena возобновить поставки оборудования клиентам и даже нарастить их, восполняя пробелы прошлого года, когда компания не могла удовлетворить существующий спрос из-за проблем с поставками комплектующих.

Ciena сохраняет за собой технологическое лидерство в отрасли, на несколько лет опережая своих конкурентов по уровню технологий. В 2023 году Ciena первая в мире представила решение, поддерживающее скорость передачи данных до 1,6 Тбит/с, его поставки начнутся в первой половине 2024 года.

Наиболее перспективным направлением для Ciena является строительство городских и магистральных сетей нового поколения в условиях активного перехода на 5G. По оценкам агентств Omdia, Dell’Oro и Cignal AI, адресуемый рынок Ciena в этом направлении в ближайшие несколько лет вырастет с $ 6 млрд до 14 млрд.

Ciena активно увеличивает присутствие в Азиатском регионе. В 3Q 2023 фингода доля АТР в совокупной выручке достигла рекордных за всю историю 16%, и, надо полагать, она продолжит расти. За 9М 2023 фингода доходы в регионе АТР составили $ 470 млн — это больше, чем $ 440 млн за весь 2022 фингод.

Ciena также стремится диверсифицировать выручку, чтобы снизить зависимость от клиентов-телекомов. В 3Q 2023 фингода доля выручки non-telco (от нетелекомов) составила рекордные 46%, а в абсолютном значении показатель достиг рекордных $ 487 млн. В этом направлении доходы демонстрируют опережающий рост.

По итогам 2023 фингода Ciena ожидает роста выручки на 20–22% г/г. Начиная со следующего года темпы роста, вероятно, замедлятся. Компания ориентируется на среднегодовые темпы роста 10–12% в период 2022–2025 финансовым годов.

При оценке стоимости акций Ciena мы опирались на прогнозные мультипликаторы P/E и EV/EBITDA компаний-аналогов. Данная методика предполагает апсайд по акциям в размере 30,8%.

Основные риски для Ciena сопряжены с возможными проблемами с логистикой и поставками, а также временным или длительным снижением спроса на сетевые решения из-за глобальной неопределенности и ограниченных бюджетов предприятий.

Описание эмитента

Ciena Corporation (далее Ciena) — американская технологическая компания, сферой деятельности которой является разработка сетевых систем и сетевых технологий, строительство сетевой инфраструктуры и создание сопряженного программного обеспечения.

Ciena — глобальный технологический лидер в сфере когерентных оптических систем и решений. В основе разработанных компанией сетей нового поколения лежит технология DWDM (Dense Wavelength Division Multiplexing), благодаря которой осуществляется передача большого числа оптических каналов по одному волокну. Также в основе разработок компании — масштабируемая архитектура и открытая программируемая инфраструктура, которые позволяют значительно повысить эффективность использования сетей и оптимизировать их под разные нужды. В свое время Ciena первая вывела на рынок технологии скорости передачи данных 40, 100, 400 и 800 Гбит/с. В 2023 году Ciena первая в мире представила решение, поддерживающее скорость передачи данных до 1,6 Тбит/с, его поставки начнутся в первой половине 2024 года.

Главные сферы применения когерентных сетей — городская сетевая инфраструктура, а также инфраструктура дата-центров (городских, магистральных и подводных). С развитием новых технологий вопрос скорости, качества и надежности передачи данных стал одним из самых насущных для многих предприятий. Такие современные тренды, как облачные и граничные вычисления, цифровая трансформация, интернет вещей, искусственный интеллект, 5G, виртуальная и дополненная реальность и многие другие рождают высокий спрос на сетевые системы нового поколения, способные удовлетворить высокие запросы общества.

Отраслевые тенденции

Нагрузка на сети растет стремительно. По данным последнего ежеквартального отраслевого исследования компании Ericsson, по состоянию на конец 2Q 2023 в мире насчитывалось 1,3 млрд устройств с поддержкой 5G. К концу 2023 года их число, вероятно, достигнет 1,5 млрд, а к концу 2028 года — 4,6 млрд (CAGR 2022–2028 гг. — 30%). Технология 5G сейчас распространяется быстрее, чем в свое время 4G. Если в 2022 году проникновение 5G оценивалось в 35%, то в 2028 году оно достигнет 85%.

Также, по данным Ericsson, на конец 2022 года средний ежемесячный трафик в расчете на одного пользователя смартфона составлял 16 GB. К концу 2023 года трафик, вероятно, достигнет или даже превысит 20 GB, а к концу 2028 году — 47 GB (CAGR 2022–2028 гг. — 20%). По состоянию на конец 2Q 2023 совокупный глобальный трафик беспроводных сетей (на смартфонах, планшетах и ПК) составляет 134 EB (эксабайт) в месяц, что на 30% выше, чем годом ранее, и в 2 раза выше, чем двумя годами ранее. Ericsson прогнозирует, что к концу 2028 года совокупный глобальный трафик может увеличиться до 472 ЕВ в месяц (CAGR 2022–2028 гг. — 26%). Основным фактором стремительного увеличения трафика является рост потребляемого видеоконтента, сейчас на долю видео приходится более половины общего трафика.

Благодаря быстрому развертыванию 5G набирает обороты и интернет вещей, как в промышленных и коммерческих целях, так и для индивидуального использования (например, при обустройстве «умного» дома). По состоянию на 2022 год в мире насчитывалось 13,2 млрд устройств, подключенных к IoT, к 2028 году их количество может достигнуть 34,7 млрд (CAGR 2022–2028 гг. — 18%), прогнозирует Ericsson.

С учетом растущего объема данных, который приходится хранить, и миграцией предприятий на облачные платформы облачные провайдеры вынуждены масштабировать инфраструктуру действующих дата-центров и без остановки строить новые. По оценкам Technavio, темпы роста мирового рынка дата-центров (включая IT-инфраструктуру, оборудование, строительство, ПО, сетевые решения и решения для безопасности) на горизонте 2022–2027 гг. составят около 13% в год. В абсолютном выражении за указанные 5 лет рынок решений для дата-центров может вырасти с $ 400 млрд до 730 млрд. Учитывая такую особенность, что для межсоединений ЦОД используются одиночные оптические соединения, решающее значение при выборе подрядчика сетевых решений имеет фактор пропускной способности такого соединения. Ciena делает ставку именно на это — ее решения самые передовые и обеспечивают самую высокую скорость передачи данных при прочих равных по сравнению с конкурентами.

Перспективы компании

Инновации являются одним из главных приоритетов для Ciena, равно как и сохранение за собой технологического лидерства в отрасли. Компания тратит на R&D 17% выручки — это весьма высокий показатель. А численность сотрудников, занимающихся исследованиями и разработками, составляет треть всего штата. Причем в новых разработках компания учитывает важность экологической повестки в современном мире и стремится сделать свои новые решения более экологичными. В этом контексте работа идет в двух направлениях — уменьшение размера устройств для экономии физического пространства, что становится критически важным для сетей большого масштаба, и снижение энергопотребления в целях повышения энергоэффективности, что также снижает стоимость эксплуатации и себестоимость передачи данных.

В 2019 году Ciena представила первое в мире на тот момент поколение когерентных решений WaveLogic 5, поддерживающее скорость передачи данных до 800 Гбит/с. В настоящее время, спустя 4 года, WaveLogic 5 все еще наиболее популярное и широко применяемое решение с поддержкой 800G. В 3Q 2023 фингода 18 новых клиентов приобрели WaveLogic 5, а совокупное число компаний, использующих данное решение, достигло 246.

Но и новинки от Ciena не заставили себя долго ждать. В начале 2023 года Ciena представила самое новое шестое поколение решений WaveLogic — оно поддерживает скорость передачи данных до 1,6 Тбит/с, предназначено исключительно для маршрутизаторов нового поколения и пока не имеет аналогов. WaveLogic 6 решает сразу две проблемы, которые возникают у пользователей — увеличение пропускной способности и сокращение энергопотребления. Шестое поколение, как и предыдущее, будет доступно в двух вариациях — WL 6 Extreme и WL 6 Nano. Спектральная эффективность WL 6 Extreme на 15% выше, чем у аналогичного решения прошлого поколения, а потребление электроэнергии в 2 раза ниже. WL 6 Extreme обеспечивает скорость передачи данных до 1,6 Тбит/с на небольших расстояниях и предназначена для городских сетей в мегаполисах. В свою очередь, WL 6 Nano может дать клиентам необходимую гибкость инфраструктуры — 800G для межсоединений ЦОД на дистанциях до 120 км с возможностью увеличения до 500 км, 800G для магистральных транспортных сетей на дистанциях до 1000 км, 400/600G на дистанциях более 1000 км. Поставки WaveLogic 6 начнутся в первом полугодии 2024 года, но компания сообщает, что уже есть первые заказы.

Достижением Ciena является разработка отдельного решения для подводных ЦОД на базе WL 5 Extreme. Решение GeoMesh Extreme позволяет операторам подводных сетей масштабировать свои возможности передачи информации и, самое главное, защищать трафик от неизбежных сбоев кабеля под водой. Переоценить значимость данной разработки сложно, ведь в настоящее время более 99% мирового межконтинентального трафика проходит по подводным кабелям. Ciena прогнозирует, что пропускная способность во всех подводных коридорах будет расти двузначными темпами в ближайшие годы, поскольку спрос на эти технологии есть. По оценкам агентств Omdia, Dell’Oro и Cignal AI, Ciena является ведущей в мире компанией и законодателем технологических трендов в сфере оптических решений для подводных сетей и ЦОД.

Наиболее перспективным для себя направлением в ближайшие несколько лет Ciena считает строительство городских и магистральных сетей нового поколения в условиях активного перехода на 5G. Развертывание 5G означает необходимость модернизации действующих беспроводных сетей. По оценкам компании, в одних только Соединенных Штатах в следующие 5 лет будет проложено больше оптоволокна, чем в предыдущие 15 лет. Большинство сетей во всем мире все еще работают на скорости 100G или 400G, поэтому потенциал для модернизации сетей и внедрения решений, поддерживающих скорость до 800G, не говоря уже про более высокие, остается большим. Побуждать телекоммуникационные компании переходить на сети нового поколения, по сути, должен тот факт, что более высокая спектральная эффективность, то есть более высокая скорость трафика, в разы снижает себестоимость передачи данных. По оценкам агентств Omdia, Dell’Oro и Cignal AI, адресуемый рынок Ciena в направлении городских и магистральных сетей нового поколения в ближайшие несколько лет вырастет с $ 6 млрд до 14 млрд, за счет этого совокупный адресуемый рынок компании увеличится с $ 13 млрд до 22 млрд.

С точки зрения международной экспансии наиболее перспективным для Ciena является Азиатско-Тихоокеанский регион. В 3Q 2023 фингода доля АТР в совокупной выручке достигла рекордных за всю историю 16%, и, надо полагать, она продолжит расти. За 9М 2023 фингода доходы в регионе АТР составили $ 470 млн — это больше, чем $ 440 млн за весь 2022 фингод. Наиболее перспективными рынками являются Индия и Индонезия, в обеих странах высокая численность населения, а темпы роста ВВП выше среднемировых. Выручка компании в Индии по итогам 2023 фингода может превысить $ 200 млн — это большая часть выручки всего региона АТР. В настоящее время Индия находится на начальном этапе развертывания 5G, а в Индонезии оно может начаться в течение 2–3 лет. Интересно, что, по оценкам Ericsson, в Индии наблюдается самый высокий интернет-трафик в расчете на одного пользователя смартфона — в среднем 26 GB в месяц, тогда как в Западной Европе и в Северной Америке он составляет в среднем 20 GB в месяц.

Ciena вполне успешно удается диверсифицировать выручку, выходя на новых клиентов за счет обширного портфолио. В 3Q 2023 фингода доля выручки non-telco (от клиентов, кроме телекоммуникационных компаний) составила рекордные 46%. В абсолютном значении выручка non-telco составила $ 487 млн — это тоже рекорд. Доходы от решений для подводных сетей увеличились в отчетном квартале на 21% г/г, а доходы от облачных провайдеров расширились на 39% г/г, показав опережающий рост. Ciena намерена и дальше работать в этом направлении, чтобы снизить зависимость от клиентов-телекомов.

Новые контракты пополняют портфель заказов Ciena, из чего можно убедиться, что устойчивый спрос на ее решения действительно присутствует. Для клиентов обновление сетевой инфраструктуры является приоритетным направлением инвестиционной программы, поэтому Ciena рассчитывает, что компании скорее пожертвуют чем-то другим, нежели необходимым обновлением сетей. Также компания отмечает, что клиенты начали выставлять более жесткие требования к сети, в частности хотят, чтобы сеть выдерживала нагрузки и трафик при использовании искусственного интеллекта, машинного обучения, больших языковых моделей. В то же время прослеживается тенденция, что из-за неопределенности или в расчете на улучшение конъюнктуры в будущем клиенты стали заключать меньше долгосрочных заказов, ориентируясь в большей степени на краткосрочную перспективу. На текущий момент портфель заказов Ciena ориентировочно составляет $ 2,7 млрд — это немногим меньше, чем в прошлом году.

Долгосрочная стратегия Ciena базируется на следующих пунктах: сохранение лидерства по части инноваций; увеличение доли на рынке; международная экспансия; внедрение и развитие новой модели сетей на основе согласованных подключаемых модулей; развитие сопутствующих сервисов и программных продуктов для управления сетями; становление в качестве одного из лидирующих подрядчиков для строительства городских и магистральных сетей нового поколения; содействие цифровой трансформации на предприятиях и автоматизации сетевой инфраструктуры; развитие бизнес-модели «по подписке» для своих аппаратных и программных решений; содействие глобальной миграции на сети нового поколения.

Не на последнем месте для Ciena стоит создание акционерной стоимости. Компания проводит buyback, но пока не выплачивает дивиденды. Сейчас у компании действующая программа обратного выкупа в размере $ 1 млрд (10% капитализации на момент объявления в декабре 2021 года), из них половина реализована в 2022 фингоду, предполагается, что до конца 2023 фингода программа будет полностью завершена. Далее можно ожидать, что совет директоров запустит новый buyback.

Финансовые показатели и прогнозы

За 3Q 2023 фингода с окончанием 29 июля выручка компании увеличилась на 23% г/г и составила $ 1,07 млрд, тогда как аналитики ждали роста в среднем на 20% г/г, до $ 1,04 млрд.

В ключевом сегменте Networking Platforms, который объединяет в себе пакетные сетевые решения и поставки сетевого оборудования, доходы выросли на 27% г/г. В прошлом году этот сегмент сильно пострадал из-за проблем с цепочками поставок, поэтому в текущем фингоду уверенно восстанавливается с низкой базы прошлого года. Доходы от платформенных приложений (Platform Software and Services) подросли на 24% г/г, и на 5% г/г поднялись доходы от оказания сервисных услуг, сопровождающих основную деятельность (Global Services).

В отчетном квартале скорр. операционная прибыль Ciena составила $ 128 млн (+74% г/г), опередив консенсус $ 114 млн. В свою очередь, скорр. чистая прибыль составила $ 89 млн (+82% г/г), обогнав консенсус $ 75 млн. Скорр. разводненная прибыль на акцию составила $ 0,59 по сравнению с $ 0,33 в аналогичном квартале прошлого фингода. Показатель EPS значительно превысил консенсус $ 0,50.

Показатели рентабельности у Ciena в целом достаточно стабильны, хотя и могут колебаться в ту или иную сторону из квартала в квартал. Скорр. валовая маржа в 3Q подросла на 2,7 п. п. и составила 42,7%. Скорр. операционная маржа увеличилась на 3,5 п. п., до 12%. Однако оба показателя снизились по сравнению с 2Q, что можно объяснить ростом затрат. В отчетном квартале скорр. операционные затраты выросли на 20% г/г, тогда как кварталом ранее только на 12% г/г.

На 4Q 2023 фингода Ciena прогнозирует выручку в диапазоне $ 1,06–1,14 млрд, что соответствует темпам роста на 9–17% г/г. Консенсус Refinitiv по выручке находится в середине данного диапазона и составляет $ 1,1 млрд.

По итогам полного 2023 фингода Ciena ожидает роста выручки на 20–22% г/г, скорр. валовая маржа прогнозируется на уровне 42–44%.

После 2023 фингода темпы роста, вероятно, замедлятся. Компания ориентируется на среднегодовые темпы роста 10–12% в период 2022–2025 финансовых годов.

Оценка

Для прогнозирования стоимости акций Ciena мы использовали оценку по мультипликаторам относительно аналогов.

Оценка по прогнозным мультипликаторам P/E и EV/EBITDA на горизонте 12 мес. предполагает целевую капитализацию $ 9,4 млрд и целевую стоимость акций $ 62,80 с потенциалом 30,8% к текущей цене. Исходя из апсайда, мы присваиваем рейтинг «Покупать» акциям Ciena.

Медианная целевая цена акций Ciena по выборке аналитиков с исторической точностью прогнозов не менее среднего составляет, по нашим расчетам, $ 59,50 (апсайд — 24% от текущих уровней), а рейтинг акций эквивалентен 4,6 (где 5 — Strong Buy, а 1 — Strong Sell).

В том числе оценка целевой цены акций Ciena аналитиками Westpark Capital составляет $ 70 («Покупать»), B. Riley Securities — $ 67 («Покупать»), Rosenblatt Securities — $ 65 («Покупать»), Raymond James — $ 63 («Покупать»), Needham & Company — $ 60 («Покупать»), Evercore — $ 52 («Держать»), Northland Securities — $ 46 («Держать»).

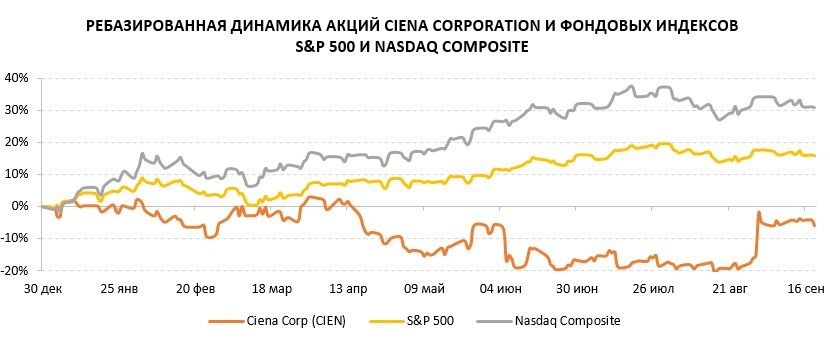

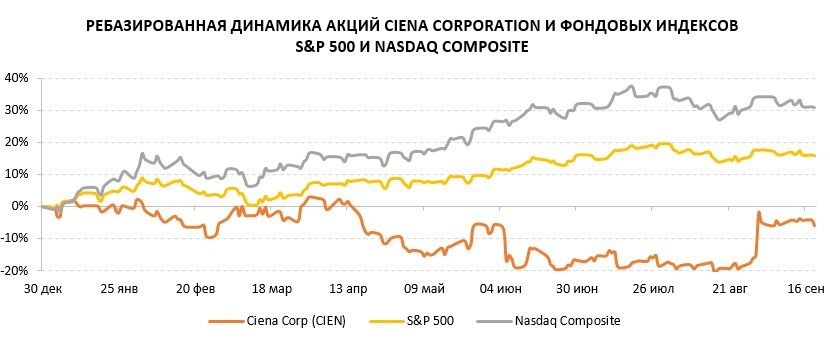

Динамика акций на бирже

С начала этого года акции Ciena торгуются в небольшом минусе и отстают от индексов. Отставание выглядит неоправданным, учитывая хорошие финансовые результаты компании и перспективы всей отрасли.

Технический анализ

Последний квартальный отчет придал акциям хороший импульс, что позволило им вернуться на уровень начала года. Рассчитываем, что бумаги смогут закрепиться в диапазоне $ 47–52.

Мы присваиваем рейтинг «Покупать» акциям Ciena Corporation c целевой ценой $ 62,8 на горизонте 12 мес. Потенциал роста 30,8%.

Ciena Corporation — американская технологическая компания, сферой деятельности которой является разработка сетевых систем и сетевых технологий, строительство сетевой инфраструктуры и создание сопряженного программного обеспечения.

В начале этого года глобальные цепочки поставок по большей части восстановились. Это позволило Ciena возобновить поставки оборудования клиентам и даже нарастить их, восполняя пробелы прошлого года, когда компания не могла удовлетворить существующий спрос из-за проблем с поставками комплектующих.

Ciena сохраняет за собой технологическое лидерство в отрасли, на несколько лет опережая своих конкурентов по уровню технологий. В 2023 году Ciena первая в мире представила решение, поддерживающее скорость передачи данных до 1,6 Тбит/с, его поставки начнутся в первой половине 2024 года.

Наиболее перспективным направлением для Ciena является строительство городских и магистральных сетей нового поколения в условиях активного перехода на 5G. По оценкам агентств Omdia, Dell’Oro и Cignal AI, адресуемый рынок Ciena в этом направлении в ближайшие несколько лет вырастет с $ 6 млрд до 14 млрд.

Ciena активно увеличивает присутствие в Азиатском регионе. В 3Q 2023 фингода доля АТР в совокупной выручке достигла рекордных за всю историю 16%, и, надо полагать, она продолжит расти. За 9М 2023 фингода доходы в регионе АТР составили $ 470 млн — это больше, чем $ 440 млн за весь 2022 фингод.

Ciena также стремится диверсифицировать выручку, чтобы снизить зависимость от клиентов-телекомов. В 3Q 2023 фингода доля выручки non-telco (от нетелекомов) составила рекордные 46%, а в абсолютном значении показатель достиг рекордных $ 487 млн. В этом направлении доходы демонстрируют опережающий рост.

По итогам 2023 фингода Ciena ожидает роста выручки на 20–22% г/г. Начиная со следующего года темпы роста, вероятно, замедлятся. Компания ориентируется на среднегодовые темпы роста 10–12% в период 2022–2025 финансовым годов.

При оценке стоимости акций Ciena мы опирались на прогнозные мультипликаторы P/E и EV/EBITDA компаний-аналогов. Данная методика предполагает апсайд по акциям в размере 30,8%.

Основные риски для Ciena сопряжены с возможными проблемами с логистикой и поставками, а также временным или длительным снижением спроса на сетевые решения из-за глобальной неопределенности и ограниченных бюджетов предприятий.

Описание эмитента

Ciena Corporation (далее Ciena) — американская технологическая компания, сферой деятельности которой является разработка сетевых систем и сетевых технологий, строительство сетевой инфраструктуры и создание сопряженного программного обеспечения.

Ciena — глобальный технологический лидер в сфере когерентных оптических систем и решений. В основе разработанных компанией сетей нового поколения лежит технология DWDM (Dense Wavelength Division Multiplexing), благодаря которой осуществляется передача большого числа оптических каналов по одному волокну. Также в основе разработок компании — масштабируемая архитектура и открытая программируемая инфраструктура, которые позволяют значительно повысить эффективность использования сетей и оптимизировать их под разные нужды. В свое время Ciena первая вывела на рынок технологии скорости передачи данных 40, 100, 400 и 800 Гбит/с. В 2023 году Ciena первая в мире представила решение, поддерживающее скорость передачи данных до 1,6 Тбит/с, его поставки начнутся в первой половине 2024 года.

Главные сферы применения когерентных сетей — городская сетевая инфраструктура, а также инфраструктура дата-центров (городских, магистральных и подводных). С развитием новых технологий вопрос скорости, качества и надежности передачи данных стал одним из самых насущных для многих предприятий. Такие современные тренды, как облачные и граничные вычисления, цифровая трансформация, интернет вещей, искусственный интеллект, 5G, виртуальная и дополненная реальность и многие другие рождают высокий спрос на сетевые системы нового поколения, способные удовлетворить высокие запросы общества.

Отраслевые тенденции

Нагрузка на сети растет стремительно. По данным последнего ежеквартального отраслевого исследования компании Ericsson, по состоянию на конец 2Q 2023 в мире насчитывалось 1,3 млрд устройств с поддержкой 5G. К концу 2023 года их число, вероятно, достигнет 1,5 млрд, а к концу 2028 года — 4,6 млрд (CAGR 2022–2028 гг. — 30%). Технология 5G сейчас распространяется быстрее, чем в свое время 4G. Если в 2022 году проникновение 5G оценивалось в 35%, то в 2028 году оно достигнет 85%.

Также, по данным Ericsson, на конец 2022 года средний ежемесячный трафик в расчете на одного пользователя смартфона составлял 16 GB. К концу 2023 года трафик, вероятно, достигнет или даже превысит 20 GB, а к концу 2028 году — 47 GB (CAGR 2022–2028 гг. — 20%). По состоянию на конец 2Q 2023 совокупный глобальный трафик беспроводных сетей (на смартфонах, планшетах и ПК) составляет 134 EB (эксабайт) в месяц, что на 30% выше, чем годом ранее, и в 2 раза выше, чем двумя годами ранее. Ericsson прогнозирует, что к концу 2028 года совокупный глобальный трафик может увеличиться до 472 ЕВ в месяц (CAGR 2022–2028 гг. — 26%). Основным фактором стремительного увеличения трафика является рост потребляемого видеоконтента, сейчас на долю видео приходится более половины общего трафика.

Благодаря быстрому развертыванию 5G набирает обороты и интернет вещей, как в промышленных и коммерческих целях, так и для индивидуального использования (например, при обустройстве «умного» дома). По состоянию на 2022 год в мире насчитывалось 13,2 млрд устройств, подключенных к IoT, к 2028 году их количество может достигнуть 34,7 млрд (CAGR 2022–2028 гг. — 18%), прогнозирует Ericsson.

С учетом растущего объема данных, который приходится хранить, и миграцией предприятий на облачные платформы облачные провайдеры вынуждены масштабировать инфраструктуру действующих дата-центров и без остановки строить новые. По оценкам Technavio, темпы роста мирового рынка дата-центров (включая IT-инфраструктуру, оборудование, строительство, ПО, сетевые решения и решения для безопасности) на горизонте 2022–2027 гг. составят около 13% в год. В абсолютном выражении за указанные 5 лет рынок решений для дата-центров может вырасти с $ 400 млрд до 730 млрд. Учитывая такую особенность, что для межсоединений ЦОД используются одиночные оптические соединения, решающее значение при выборе подрядчика сетевых решений имеет фактор пропускной способности такого соединения. Ciena делает ставку именно на это — ее решения самые передовые и обеспечивают самую высокую скорость передачи данных при прочих равных по сравнению с конкурентами.

Перспективы компании

Инновации являются одним из главных приоритетов для Ciena, равно как и сохранение за собой технологического лидерства в отрасли. Компания тратит на R&D 17% выручки — это весьма высокий показатель. А численность сотрудников, занимающихся исследованиями и разработками, составляет треть всего штата. Причем в новых разработках компания учитывает важность экологической повестки в современном мире и стремится сделать свои новые решения более экологичными. В этом контексте работа идет в двух направлениях — уменьшение размера устройств для экономии физического пространства, что становится критически важным для сетей большого масштаба, и снижение энергопотребления в целях повышения энергоэффективности, что также снижает стоимость эксплуатации и себестоимость передачи данных.

В 2019 году Ciena представила первое в мире на тот момент поколение когерентных решений WaveLogic 5, поддерживающее скорость передачи данных до 800 Гбит/с. В настоящее время, спустя 4 года, WaveLogic 5 все еще наиболее популярное и широко применяемое решение с поддержкой 800G. В 3Q 2023 фингода 18 новых клиентов приобрели WaveLogic 5, а совокупное число компаний, использующих данное решение, достигло 246.

Но и новинки от Ciena не заставили себя долго ждать. В начале 2023 года Ciena представила самое новое шестое поколение решений WaveLogic — оно поддерживает скорость передачи данных до 1,6 Тбит/с, предназначено исключительно для маршрутизаторов нового поколения и пока не имеет аналогов. WaveLogic 6 решает сразу две проблемы, которые возникают у пользователей — увеличение пропускной способности и сокращение энергопотребления. Шестое поколение, как и предыдущее, будет доступно в двух вариациях — WL 6 Extreme и WL 6 Nano. Спектральная эффективность WL 6 Extreme на 15% выше, чем у аналогичного решения прошлого поколения, а потребление электроэнергии в 2 раза ниже. WL 6 Extreme обеспечивает скорость передачи данных до 1,6 Тбит/с на небольших расстояниях и предназначена для городских сетей в мегаполисах. В свою очередь, WL 6 Nano может дать клиентам необходимую гибкость инфраструктуры — 800G для межсоединений ЦОД на дистанциях до 120 км с возможностью увеличения до 500 км, 800G для магистральных транспортных сетей на дистанциях до 1000 км, 400/600G на дистанциях более 1000 км. Поставки WaveLogic 6 начнутся в первом полугодии 2024 года, но компания сообщает, что уже есть первые заказы.

Достижением Ciena является разработка отдельного решения для подводных ЦОД на базе WL 5 Extreme. Решение GeoMesh Extreme позволяет операторам подводных сетей масштабировать свои возможности передачи информации и, самое главное, защищать трафик от неизбежных сбоев кабеля под водой. Переоценить значимость данной разработки сложно, ведь в настоящее время более 99% мирового межконтинентального трафика проходит по подводным кабелям. Ciena прогнозирует, что пропускная способность во всех подводных коридорах будет расти двузначными темпами в ближайшие годы, поскольку спрос на эти технологии есть. По оценкам агентств Omdia, Dell’Oro и Cignal AI, Ciena является ведущей в мире компанией и законодателем технологических трендов в сфере оптических решений для подводных сетей и ЦОД.

Наиболее перспективным для себя направлением в ближайшие несколько лет Ciena считает строительство городских и магистральных сетей нового поколения в условиях активного перехода на 5G. Развертывание 5G означает необходимость модернизации действующих беспроводных сетей. По оценкам компании, в одних только Соединенных Штатах в следующие 5 лет будет проложено больше оптоволокна, чем в предыдущие 15 лет. Большинство сетей во всем мире все еще работают на скорости 100G или 400G, поэтому потенциал для модернизации сетей и внедрения решений, поддерживающих скорость до 800G, не говоря уже про более высокие, остается большим. Побуждать телекоммуникационные компании переходить на сети нового поколения, по сути, должен тот факт, что более высокая спектральная эффективность, то есть более высокая скорость трафика, в разы снижает себестоимость передачи данных. По оценкам агентств Omdia, Dell’Oro и Cignal AI, адресуемый рынок Ciena в направлении городских и магистральных сетей нового поколения в ближайшие несколько лет вырастет с $ 6 млрд до 14 млрд, за счет этого совокупный адресуемый рынок компании увеличится с $ 13 млрд до 22 млрд.

С точки зрения международной экспансии наиболее перспективным для Ciena является Азиатско-Тихоокеанский регион. В 3Q 2023 фингода доля АТР в совокупной выручке достигла рекордных за всю историю 16%, и, надо полагать, она продолжит расти. За 9М 2023 фингода доходы в регионе АТР составили $ 470 млн — это больше, чем $ 440 млн за весь 2022 фингод. Наиболее перспективными рынками являются Индия и Индонезия, в обеих странах высокая численность населения, а темпы роста ВВП выше среднемировых. Выручка компании в Индии по итогам 2023 фингода может превысить $ 200 млн — это большая часть выручки всего региона АТР. В настоящее время Индия находится на начальном этапе развертывания 5G, а в Индонезии оно может начаться в течение 2–3 лет. Интересно, что, по оценкам Ericsson, в Индии наблюдается самый высокий интернет-трафик в расчете на одного пользователя смартфона — в среднем 26 GB в месяц, тогда как в Западной Европе и в Северной Америке он составляет в среднем 20 GB в месяц.

Ciena вполне успешно удается диверсифицировать выручку, выходя на новых клиентов за счет обширного портфолио. В 3Q 2023 фингода доля выручки non-telco (от клиентов, кроме телекоммуникационных компаний) составила рекордные 46%. В абсолютном значении выручка non-telco составила $ 487 млн — это тоже рекорд. Доходы от решений для подводных сетей увеличились в отчетном квартале на 21% г/г, а доходы от облачных провайдеров расширились на 39% г/г, показав опережающий рост. Ciena намерена и дальше работать в этом направлении, чтобы снизить зависимость от клиентов-телекомов.

Новые контракты пополняют портфель заказов Ciena, из чего можно убедиться, что устойчивый спрос на ее решения действительно присутствует. Для клиентов обновление сетевой инфраструктуры является приоритетным направлением инвестиционной программы, поэтому Ciena рассчитывает, что компании скорее пожертвуют чем-то другим, нежели необходимым обновлением сетей. Также компания отмечает, что клиенты начали выставлять более жесткие требования к сети, в частности хотят, чтобы сеть выдерживала нагрузки и трафик при использовании искусственного интеллекта, машинного обучения, больших языковых моделей. В то же время прослеживается тенденция, что из-за неопределенности или в расчете на улучшение конъюнктуры в будущем клиенты стали заключать меньше долгосрочных заказов, ориентируясь в большей степени на краткосрочную перспективу. На текущий момент портфель заказов Ciena ориентировочно составляет $ 2,7 млрд — это немногим меньше, чем в прошлом году.

Долгосрочная стратегия Ciena базируется на следующих пунктах: сохранение лидерства по части инноваций; увеличение доли на рынке; международная экспансия; внедрение и развитие новой модели сетей на основе согласованных подключаемых модулей; развитие сопутствующих сервисов и программных продуктов для управления сетями; становление в качестве одного из лидирующих подрядчиков для строительства городских и магистральных сетей нового поколения; содействие цифровой трансформации на предприятиях и автоматизации сетевой инфраструктуры; развитие бизнес-модели «по подписке» для своих аппаратных и программных решений; содействие глобальной миграции на сети нового поколения.

Не на последнем месте для Ciena стоит создание акционерной стоимости. Компания проводит buyback, но пока не выплачивает дивиденды. Сейчас у компании действующая программа обратного выкупа в размере $ 1 млрд (10% капитализации на момент объявления в декабре 2021 года), из них половина реализована в 2022 фингоду, предполагается, что до конца 2023 фингода программа будет полностью завершена. Далее можно ожидать, что совет директоров запустит новый buyback.

Финансовые показатели и прогнозы

За 3Q 2023 фингода с окончанием 29 июля выручка компании увеличилась на 23% г/г и составила $ 1,07 млрд, тогда как аналитики ждали роста в среднем на 20% г/г, до $ 1,04 млрд.

В ключевом сегменте Networking Platforms, который объединяет в себе пакетные сетевые решения и поставки сетевого оборудования, доходы выросли на 27% г/г. В прошлом году этот сегмент сильно пострадал из-за проблем с цепочками поставок, поэтому в текущем фингоду уверенно восстанавливается с низкой базы прошлого года. Доходы от платформенных приложений (Platform Software and Services) подросли на 24% г/г, и на 5% г/г поднялись доходы от оказания сервисных услуг, сопровождающих основную деятельность (Global Services).

В отчетном квартале скорр. операционная прибыль Ciena составила $ 128 млн (+74% г/г), опередив консенсус $ 114 млн. В свою очередь, скорр. чистая прибыль составила $ 89 млн (+82% г/г), обогнав консенсус $ 75 млн. Скорр. разводненная прибыль на акцию составила $ 0,59 по сравнению с $ 0,33 в аналогичном квартале прошлого фингода. Показатель EPS значительно превысил консенсус $ 0,50.

Показатели рентабельности у Ciena в целом достаточно стабильны, хотя и могут колебаться в ту или иную сторону из квартала в квартал. Скорр. валовая маржа в 3Q подросла на 2,7 п. п. и составила 42,7%. Скорр. операционная маржа увеличилась на 3,5 п. п., до 12%. Однако оба показателя снизились по сравнению с 2Q, что можно объяснить ростом затрат. В отчетном квартале скорр. операционные затраты выросли на 20% г/г, тогда как кварталом ранее только на 12% г/г.

На 4Q 2023 фингода Ciena прогнозирует выручку в диапазоне $ 1,06–1,14 млрд, что соответствует темпам роста на 9–17% г/г. Консенсус Refinitiv по выручке находится в середине данного диапазона и составляет $ 1,1 млрд.

По итогам полного 2023 фингода Ciena ожидает роста выручки на 20–22% г/г, скорр. валовая маржа прогнозируется на уровне 42–44%.

После 2023 фингода темпы роста, вероятно, замедлятся. Компания ориентируется на среднегодовые темпы роста 10–12% в период 2022–2025 финансовых годов.

Оценка

Для прогнозирования стоимости акций Ciena мы использовали оценку по мультипликаторам относительно аналогов.

Оценка по прогнозным мультипликаторам P/E и EV/EBITDA на горизонте 12 мес. предполагает целевую капитализацию $ 9,4 млрд и целевую стоимость акций $ 62,80 с потенциалом 30,8% к текущей цене. Исходя из апсайда, мы присваиваем рейтинг «Покупать» акциям Ciena.

Медианная целевая цена акций Ciena по выборке аналитиков с исторической точностью прогнозов не менее среднего составляет, по нашим расчетам, $ 59,50 (апсайд — 24% от текущих уровней), а рейтинг акций эквивалентен 4,6 (где 5 — Strong Buy, а 1 — Strong Sell).

В том числе оценка целевой цены акций Ciena аналитиками Westpark Capital составляет $ 70 («Покупать»), B. Riley Securities — $ 67 («Покупать»), Rosenblatt Securities — $ 65 («Покупать»), Raymond James — $ 63 («Покупать»), Needham & Company — $ 60 («Покупать»), Evercore — $ 52 («Держать»), Northland Securities — $ 46 («Держать»).

Динамика акций на бирже

С начала этого года акции Ciena торгуются в небольшом минусе и отстают от индексов. Отставание выглядит неоправданным, учитывая хорошие финансовые результаты компании и перспективы всей отрасли.

Технический анализ

Последний квартальный отчет придал акциям хороший импульс, что позволило им вернуться на уровень начала года. Рассчитываем, что бумаги смогут закрепиться в диапазоне $ 47–52.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба