27 сентября 2023 T-Investments Романович Роман

В жизни мы постоянно принимаем решения, связанные с деньгами, и каждый раз стараемся, чтобы они оказались эффективными. При этом сделать правильный выбор часто непросто: купить машину или арендовать, гасить ипотеку досрочно или продолжать платить по графику, купить акции Tesla или Geely? В случае с выбором акций на помощь приходит фундаментальный анализ, но и в обычной жизни понимание его принципов помогает принимать качественные финансовые решения.

Многим кажется, что фундаментальный анализ — это что-то сложное с огромным количеством цифр и отчетов, но это не всегда так. Существуют очень простые и понятные метрики, которые позволяют быстро оценить привлекательность актива. В этой статье я расскажу о том, как фундаментальный анализ помогает мне принимать повседневные решения, как он защитил меня от невыгодной сделки с гаражом и помог вовремя поменять автомобиль.

Как работает фундаментальный анализ

Фундаментальный анализ — комплекс мер для оценки и определения справедливой стоимости бизнеса с учетом широкого набора экономических, политических и других факторов. Главная цель анализа — найти активы, которые в настоящий момент выглядят недооцененными в сравнении с их справедливой стоимостью, с конкурентами или историческими средними значениями.

Использование фундаментального анализа наиболее распространено в инвестициях и базируется на концепции внутренней ценности, которая строится на трех принципах:

Рыночные цены на активы часто не отражают реальную стоимость компании.

Стоимость, отраженная в фундаментальных данных, ближе к справедливой стоимости бизнеса.

В долгосрочной перспективе фондовый рынок стремится приблизить рыночную стоимость к справедливой стоимости бизнеса.

Сторонники фундаментального анализа стремятся определить справедливую стоимость акции на основе собранных фундаментальных данных: финансовой отчетности, сравнения с конкурентами, положения дел в отрасли и экономике в целом. Если рыночная цена на актив ниже справедливой цены, то такой актив считается недооцененным и привлекательным для инвестиций: согласно концепции внутренней ценности рынок должен стремиться к сокращению разрыва между справедливой и текущей ценой.

Самый простой способ сравнения — использование мультипликаторов

. Для каждой страны, сектора и индустрии нормальные значения мультипликаторов будут отличаться. Например, для банковского сектора считается нормой соотношение показателей капитализации и балансовой стоимости, близкое к единице. Если акции банка торгуются с мультипликатором P / B меньше единицы, то они будут считаться недооцененными. По состоянию на сентябрь 2023 года у Сбера этот показатель равен 0,92×, а у банка «Санкт-Петербург» — 0,48×, что делает его более привлекательным с точки зрения этого мультипликатора.

Среди других популярных мультипликаторов чаще всего использую соотношение цены и прибыли — P / E — и соотношение цены и выручки — P / S. При этом для каждого сектора и страны значения нормы будут отличаться, но при прочих равных, чем меньше значение, тем лучше.

Мультипликатор P / E показывает, во сколько годовых прибылей оценивается компания или какой у бизнеса срок окупаемости при текущей прибыли. Например, вы хотите купить готовый бизнес и у вас есть два потенциальных объекта для инвестиций с одинаковой стоимостью: автомойка и аптека. Числа в таблице указаны для примера и могут отличаться от реальных показателей бизнеса.

Стоимость бизнеса и годовая выручка автомойки и аптеки, млн рублей

Сравнивая эти показатели, можно подумать, что выгоднее открыть аптеку, потому что ее годовая выручка в 2,3 раза больше в сравнении с автомойкой. Но выручка — не главный показатель бизнеса, и в некоторых секторах большая выручка совершенно не означает большой прибыли.

Я часто слышу в социальных сетях, как предприниматели меряются друг с другом размерами своего оборота, но даже при миллиардных оборотах чистая прибыль может быть невысокой или вообще отсутствовать. Поэтому для выбора между аптекой и автомойкой нам нужно углубиться в анализ, понять, какую прибыль может приносить каждый бизнес, и сравнить их эффективность.

Финансовые показатели автомойки и аптеки, млн рублей

После анализа новых данных видно, что автомойка — более выгодный бизнес. При аналогичных вложениях размер чистой прибыли выше в 2,3 раза, несмотря на меньшую выручку. В результате мультипликатор P / E для автомойки более чем в 2 раза привлекательнее в сравнении с показателем аптеки. Рентабельность отличается в 5 раз, а это значит, что автомойка легче переживет спад продаж в сравнении с аптекой.

Это был простой пример, чтобы показать принципы фундаментального анализа и работы мультипликаторов. Подробно о применении фундаментального анализа для целей инвестиций мы уже писали в другом материале, как и о работе мультипликаторов.

Как я применяю фундаментальный анализ в жизни

С 2020 года я снимаю гараж в небольшом кирпичном комплексе рядом с домом. Стоимость аренды — 4500 ₽ в месяц, или 54 000 ₽ в год. Коммунальные платежи включены. В среднем в моем районе похожие гаражи сдаются в аренду минимум за 5000 ₽ в месяц.

После нескольких месяцев аренды я задумался о том, чтобы его купить, и поинтересовался у хозяина стоимостью. Он был готов мне продать его за миллион рублей — это средняя цена на похожие гаражи в районе. Но покупать его я не стал, потому что это невыгодная сделка, и вот почему.

Мои гараж и автомобиль

При цене в миллион доходность сделки для меня составит 5,4% годовых — я заплачу миллион рублей за покупку и буду экономить 54 тысячи в год на арендных платежах, которые делаю сейчас. Если перевести это на язык мультипликаторов, то показатель P / S этого гаража будет равен 18,5. Другими словами, гараж оценивается в 18,5 годовой выручки, и это очень много.

Кто-то может поспорить и сказать, что я не учитываю изменение стоимости самого гаража, но здесь все весьма неоднозначно. С одной стороны, в последние три года стоимость гаражей, как и другой недвижимости, росла. РБК отмечал рост цен на 18% в среднем по России за период с января по сентябрь 2022 года. С другой стороны, в 2020 году один из пользователей автомобильного портала Drive2 отмечал, что с 2014 по 2020 год стоимость гаражей в Рязани не росла, а падала.

Для принятия решения о покупке гаража я также решил сравнить этот вариант с альтернативным размещением миллиона и проанализировал два варианта: покупку облигаций и покупку акций. Кстати, спустя три года цена, по которой хозяин готов продать гараж, не изменилась. Поэтому посчитаем альтернативные варианты исходя из текущих цен и ставок доходности на биржевые активы.

Альтернатива: облигации. Если на миллион рублей сформировать портфель из государственных облигаций с разными сроками погашения, то можно рассчитывать на купонную доходность около 10% годовых. С учетом налога на купоны чистыми будет выходить около 87 тысяч рублей в год, что в 1,6 раза больше в сравнении с текущей арендной платой.

За аренду гаража нужно будет заплатить 54 тысячи рублей, а оставшиеся 33 тысячи можно реинвестировать обратно в покупку облигаций, что в будущем будет обеспечивать рост доходности за счет покупки большего количества облигаций в портфеле. На первый взгляд, этот вариант выглядит простым и безопасным, но он не учитывает будущего роста стоимости самого гаража.

Альтернатива: акции. Если на миллион рублей сформировать портфель из дивидендных акций российских компаний, взяв за основу «Доходъ Индекс дивидендных акций РФ (IRDIV)», то можно рассчитывать не только на дивидендную доходность около 13,8% годовых, но и на рост самих акций, который будет покрывать инфляцию на длительном временном горизонте. В этом случае дивидендные выплаты смогут покрыть стоимость аренды, а рост позволит защитить инвестиции от инфляции. Но этот вариант более рискованный, потому что акции могут упасть в цене, а компания — отменить или сократить дивидендные выплаты.

Альтернатива: сбалансированный портфель. Поэтому для снижения рисков и гарантированного получения дохода, достаточного для оплаты годовой аренды, более правильным выглядит вариант с формированием портфеля из акций и облигаций. Облигации будут обеспечивать получение необходимого купонного дохода, а акции — рост. Чтобы получать чистыми 54 тысячи рублей в год при купонной доходности по облигациям в размере 10% и с учетом НДФЛ, нужно купить облигаций на 625 тысяч рублей. Оставшиеся 375 тысяч можно вложить в акции в соответствии с вашим профилем риска.

Такой подход выглядит рациональным и сточки зрения ликвидности. Средний срок продажи гаража в России составляет 200 дней, и если вдруг деньги понадобятся срочно, то придется делать скидку. В случае с биржевыми инструментами срок выхода из позиций исчисляется днями. Но в этом случае большое внимание стоит уделить ценовому риску, который можно снизить за счет диверсификации.

Так что умение анализировать и просчитывать альтернативные варианты уберегло меня от невыгодной сделки и сохранило деньги.

Где еще работает такой подход

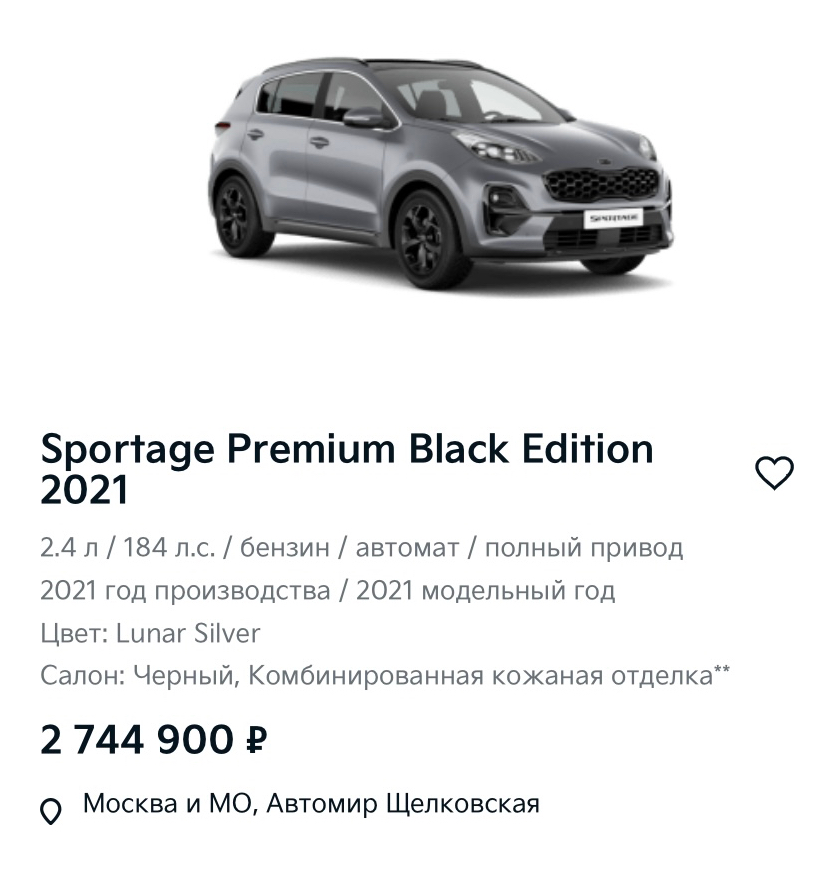

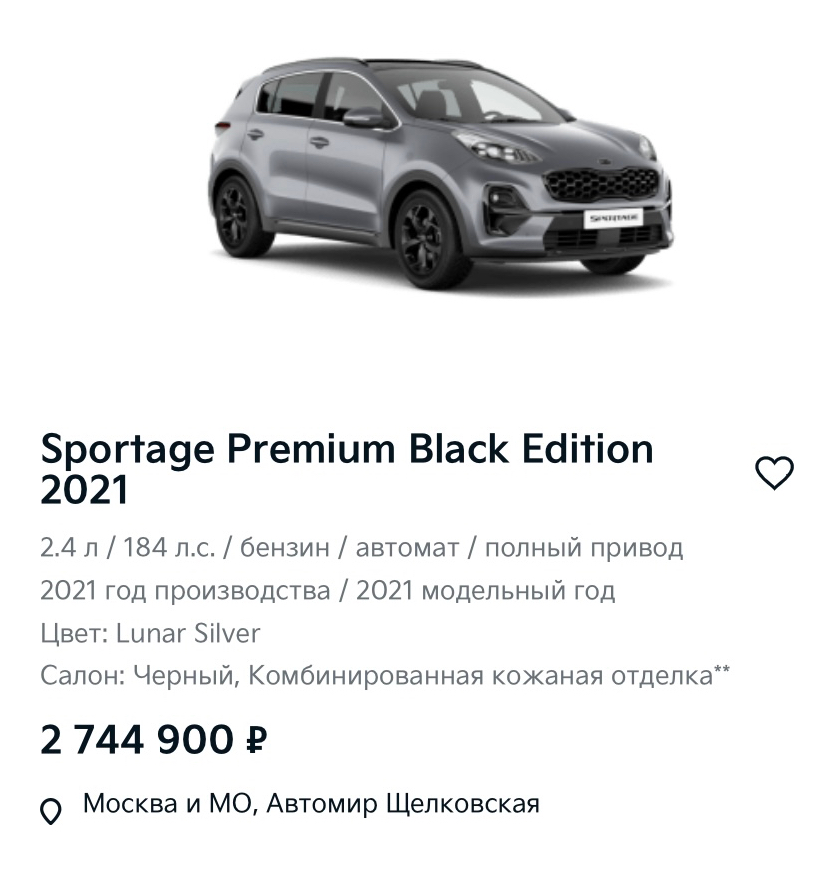

Как фундаментальный анализ помог мне купить машину. В мае 2021 года я поменял машину и купил Kia Sportage в максимальной комплектации за 2,4 млн рублей. Предыдущий автомобиль меня вполне устраивал, но, читая аналитику и исследования, я понял, что цены будут расти и если я не куплю сейчас, то потом это будет стоить сильно дороже.

В современных автомобилях до 40% стоимости формируется за счет электронных компонентов, а в 2021 году мир столкнулся с сильной нехваткой полупроводников, которая сказалась, кроме всего прочего, на автомобильном рынке. К маю 2021 года срок поставки новых чипов после заказа достигал 16 недель, хотя еще в декабре 2020 года составлял около 13 недель. В результате на глобальном автомобильном рынке возник дефицит. В итоге я собрался и поехал к дилеру на разведку. В салоне стояла машина нужной мне комплектации — только в сером цвете, а я хотел в черном. Но ждать черный цвет пришлось бы не меньше 6 месяцев, в течение которых цены продолжали бы расти, поэтому я взял серый.

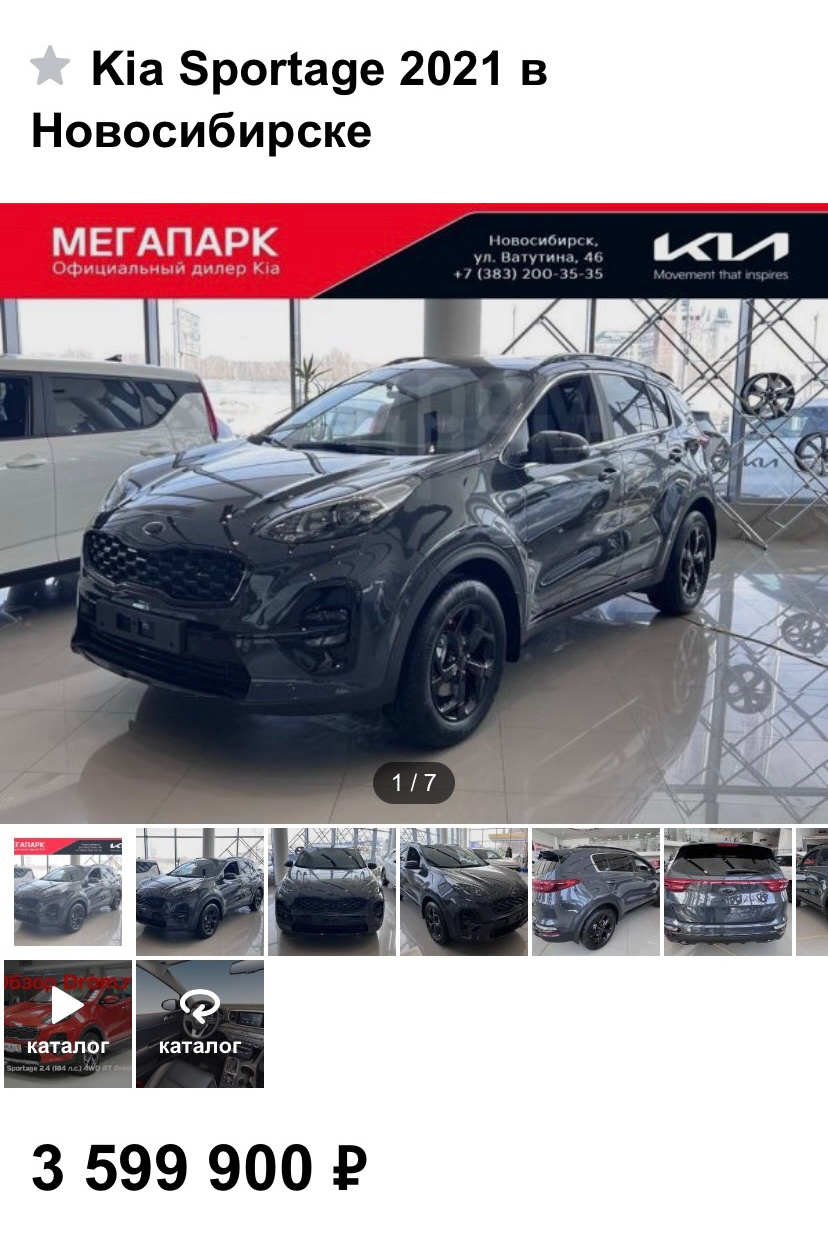

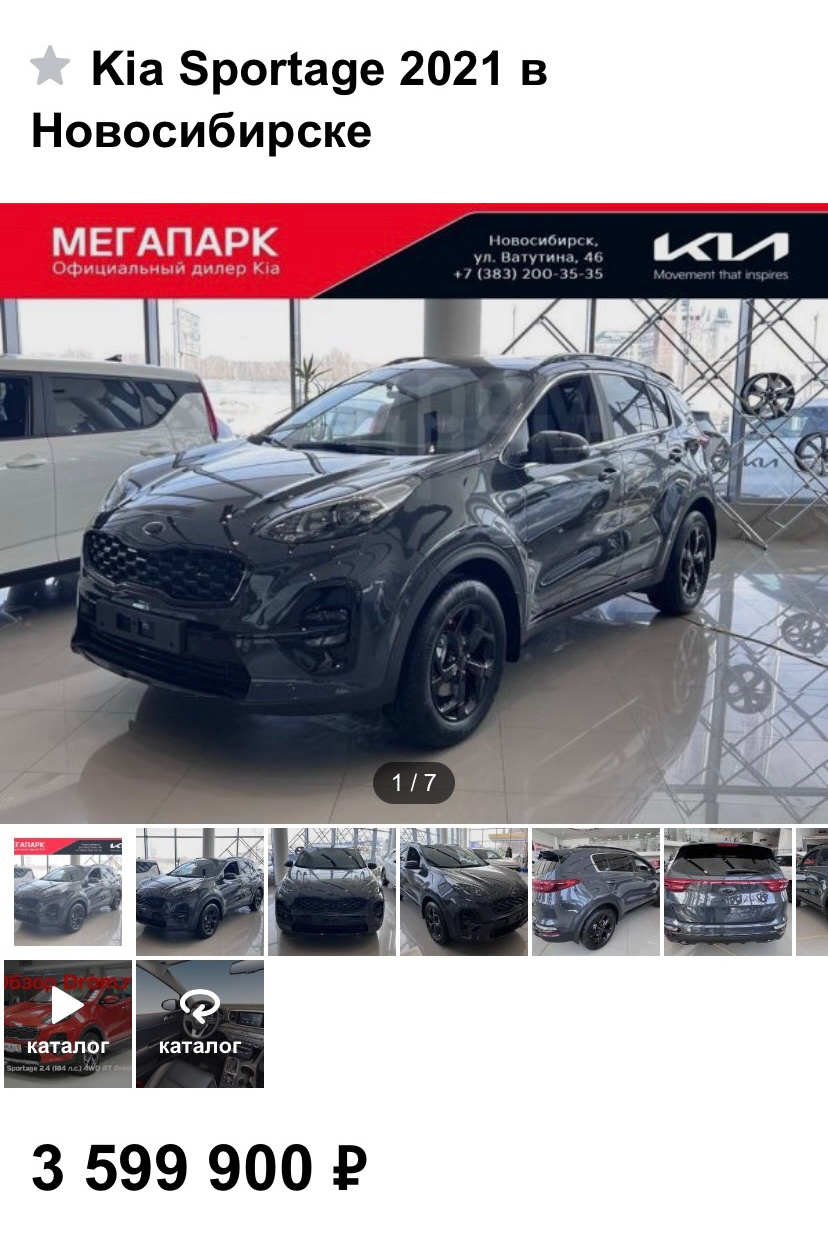

Мой расчет оказался верным: стоимость автомобилей начала стремительный рост и к марту следующего года аналогичный Sportage продавали уже за 3,5 млн рублей, или на 45% дороже в сравнении с моей покупкой. Даже сейчас на вторичном рынке эти машины продаются по цене около 3 млн рублей, или на 25% дороже моей покупной цены.

В этом случае мне помогли не мультипликаторы, а фундаментальное исследование рынка и его тенденций. В результате я вовремя купил хорошую машину и сэкономил миллион рублей.

Стоимость Kia Sportage в декабре 2021 года. Источник: kia.ru

Стоимость Kia Sportage в марте 2022 года. Источник: drom.ru

Аренда или покупка автомобиля. В последние несколько лет растет популярность каршеринга, и в качестве альтернативы я мог бы рассмотреть не покупку автомобиля, а его аренду. Это избавило бы меня от расходов на страхование, техническое обслуживание и налоги. Но в этом вопросе ключевым для меня был сценарий использования автомобиля. Мы много путешествуем на машине и часто выезжаем за пределы региона, а большинство сервисов каршеринга не разрешает подобное использование.

За последний год мы дважды ездили на Алтай, а поездки в соседние Новосибирск и Кемерово за год исчисляются десятками. Поэтому я не рассматривал вариант с «шерингом» из-за возможных рисков: нужного автомобиля может не оказаться в наличии и я не могу быть уверен в его исправности. Тем более в Томске, где мы живем, очень ограниченное предложение подобных услуг.

Но если вы живете в крупном городе с развитым рынком каршеринга, у вас нет загородного дома или дачи и вы не выезжаете за пределы региона, то вариант с краткосрочной арендой автомобиля может оказаться выгоднее в сравнении с покупкой. Для точных расчетов подготовьтесь и соберите информацию:

Проанализируйте свои поездки в течение года и оцените суммарный километраж.

Оцените стоимость обслуживания автомобиля, которым вы хотели бы владеть или уже владеете: сколько стоит страховка и техническое обслуживание, какой размер налога и сколько денег будет уходить на бензин.

Сравните с альтернативными вариантами в виде такси или каршеринга исходя из интенсивности использования.

После этих расчетов вы наверняка сможете ответить, какой из вариантов будет для вас подходящим.

Что еще важно

Фундаментальный анализ — универсальный метод для принятия финансовых решений, выходящий далеко за рамки фондового рынка. С его помощью можно принимать решения о вложениях в бизнес, выбирать между покупкой или арендой автомобиля, сравнивать доходность и результативность арендной недвижимости и фондового рынка.

Главное — не лениться и углубляться в числа. Я часто сталкиваюсь со стереотипами в духе «недвижимость всегда растет в цене, поэтому лучше я куплю квартиру и буду сдавать ее, чем вкладывать в твой фондовый рынок, который скачет туда-сюда».

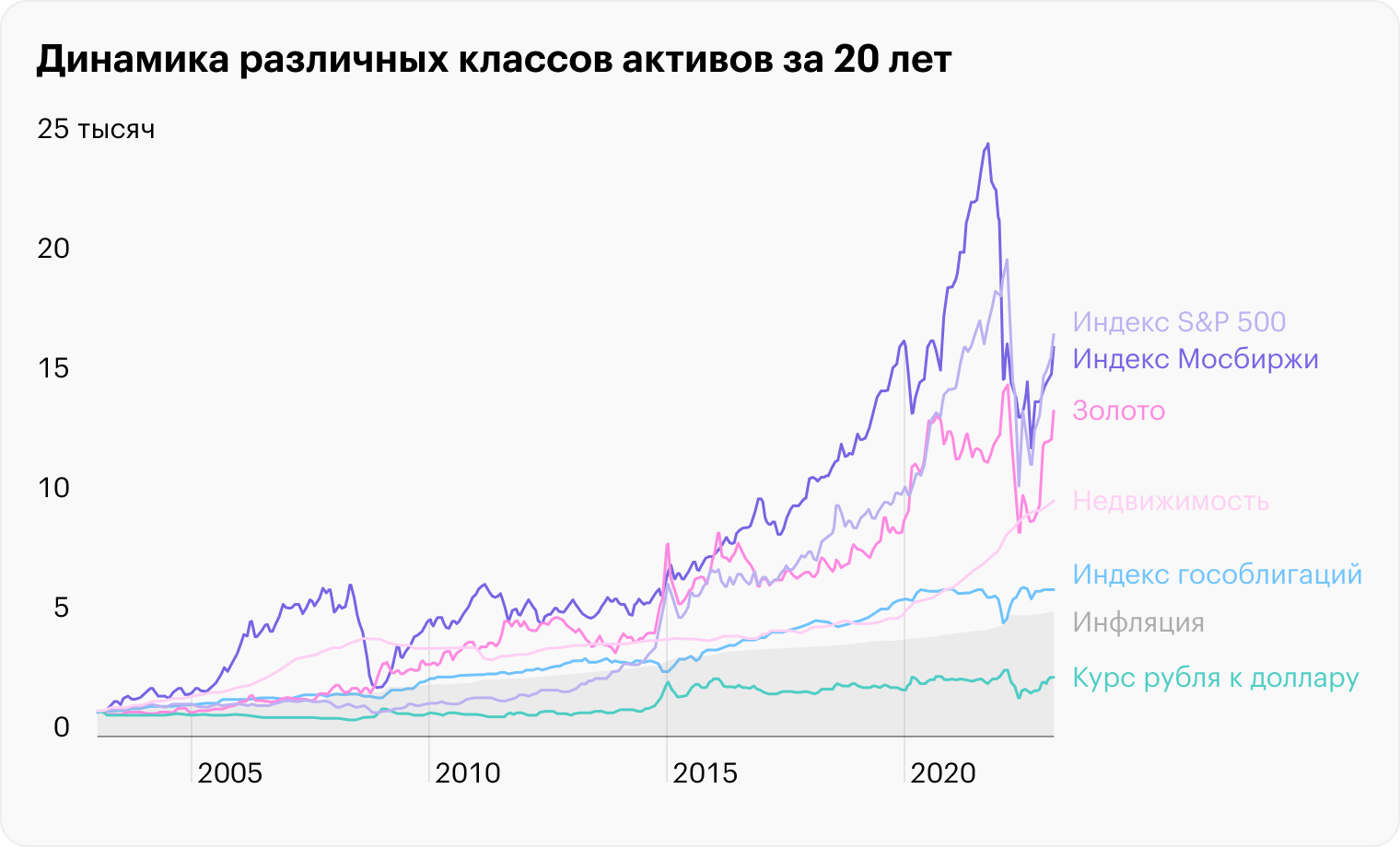

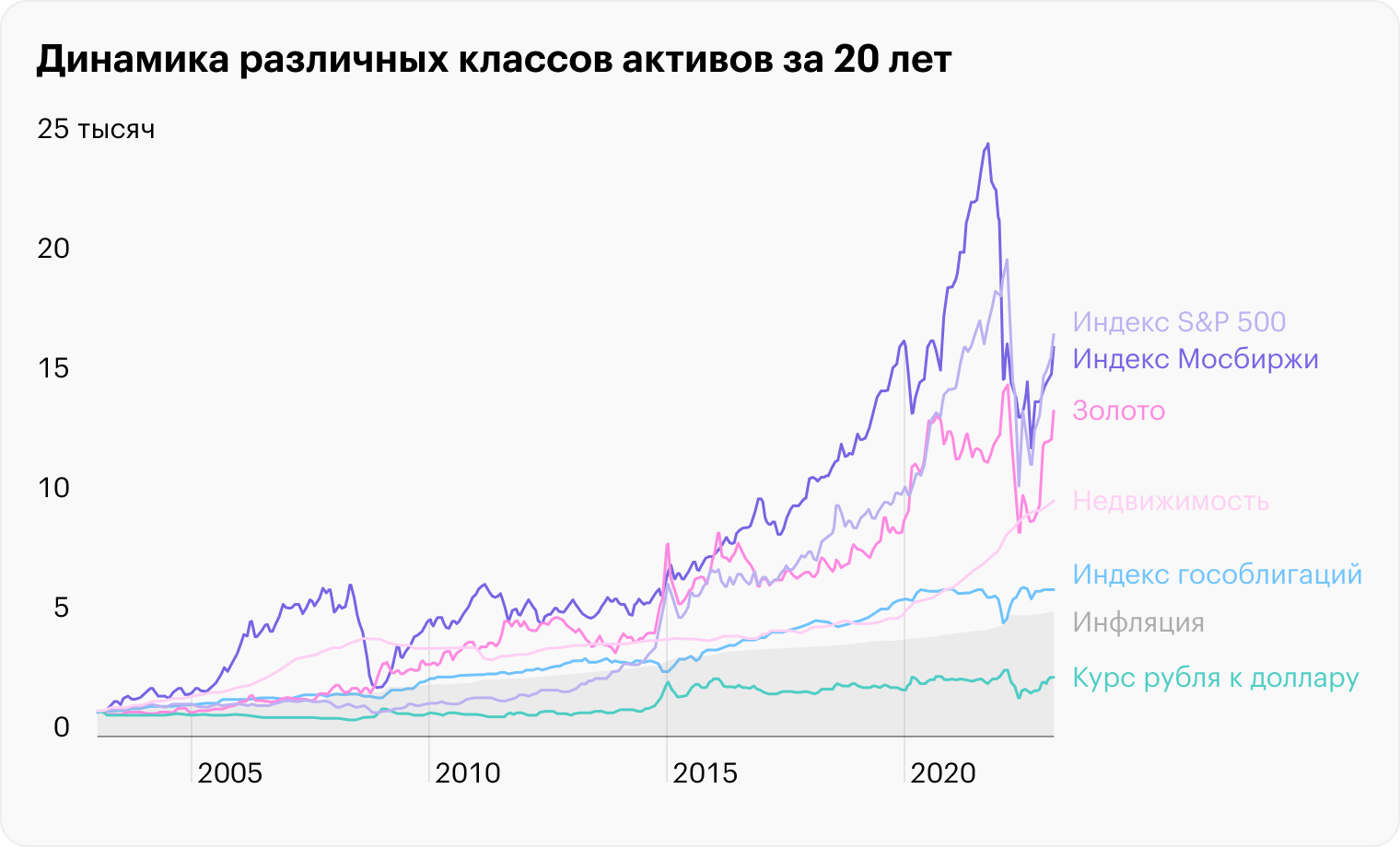

Волшебный инструмент. В сентябре 2023 года я выгрузил статистику по классам активов за 20 лет с помощью сервиса Okama, и вот некоторые выводы.

Фондовый рынок — самый доходный инструмент на длинном горизонте. Индексы Мосбиржи и S&P 500 полной доходности за 20 лет показали близкие результаты, а в сравнении за 10 лет американский рынок опередил российский в 2 раза. Но на коротких сроках фондовый рынок может проиграть другим классам активов, и это нормально.

Недвижимость проиграла фондовому рынку и за 10, и за 20 лет, а с 2010 по 2016 год цены на недвижимость росли медленнее инфляции и сильно отстали от динамики фондовых рынков. Но за период с 2020 года недвижимость оказалась самым доходным активом из всех.

Покупка долларов и хранение их в наличных не спасло от инфляции: за 20 лет динамика доллара оказалась в 2 раза хуже инфляции. Даже хранение долларов на депозите не помогло бы обогнать рублевую инфляцию. А вот на горизонте последних 10 лет курс доллара в два раза обогнал инфляцию.

ОФЗ принесли больший доход в сравнении с корпоративными облигациями и обогнали инфляцию на 20-летнем горизонте.

Золото по итогам 20 лет в пересчете на рубли показало сопоставимый с фондовым рынком результат, но за период с 2014 по 2016 упало на 25%.

Не существует волшебного инструмента, подходящего для всех и в любое время. Любое решение в управлении капиталом должно быть основано на анализе, а не на эмоциях.

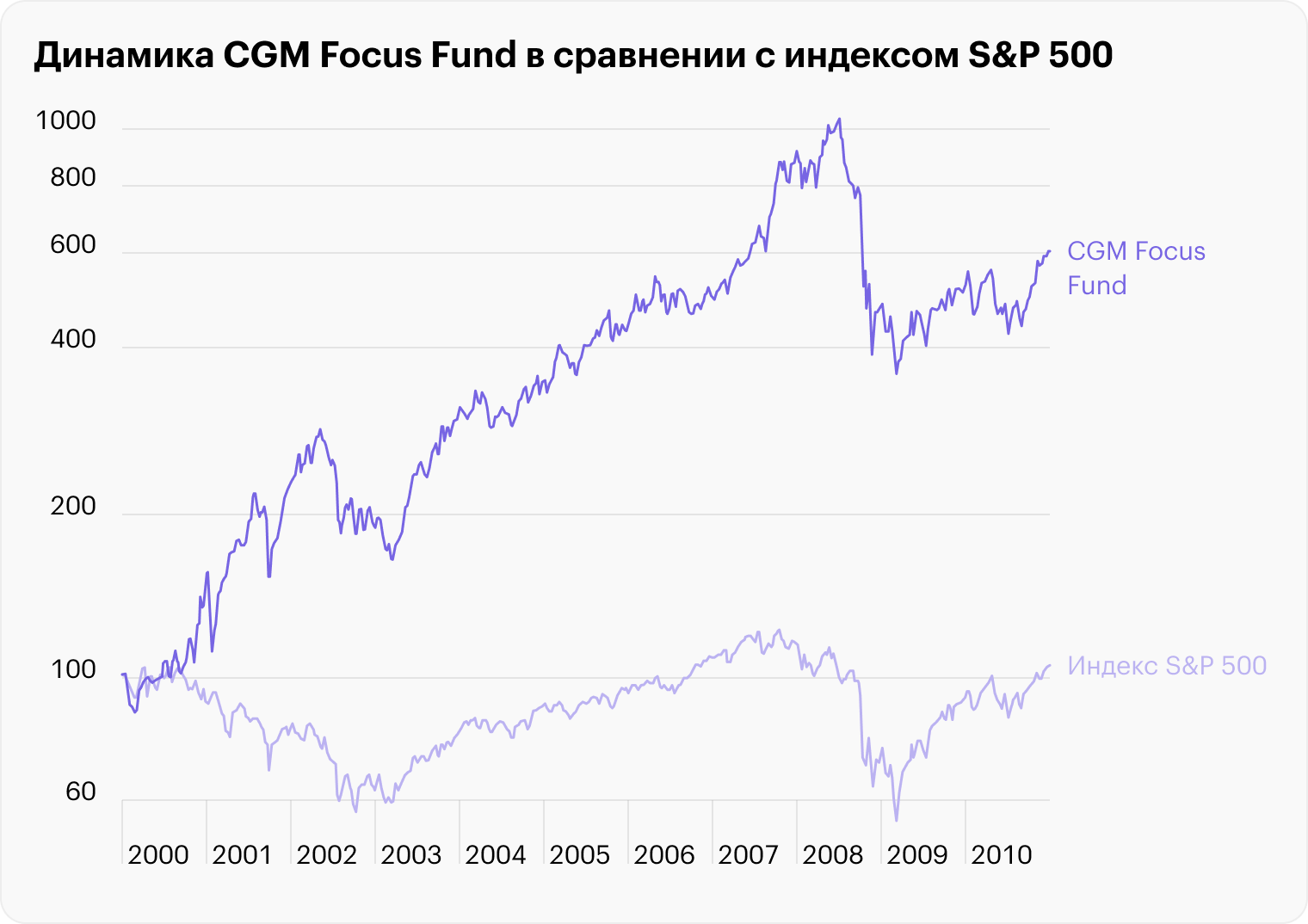

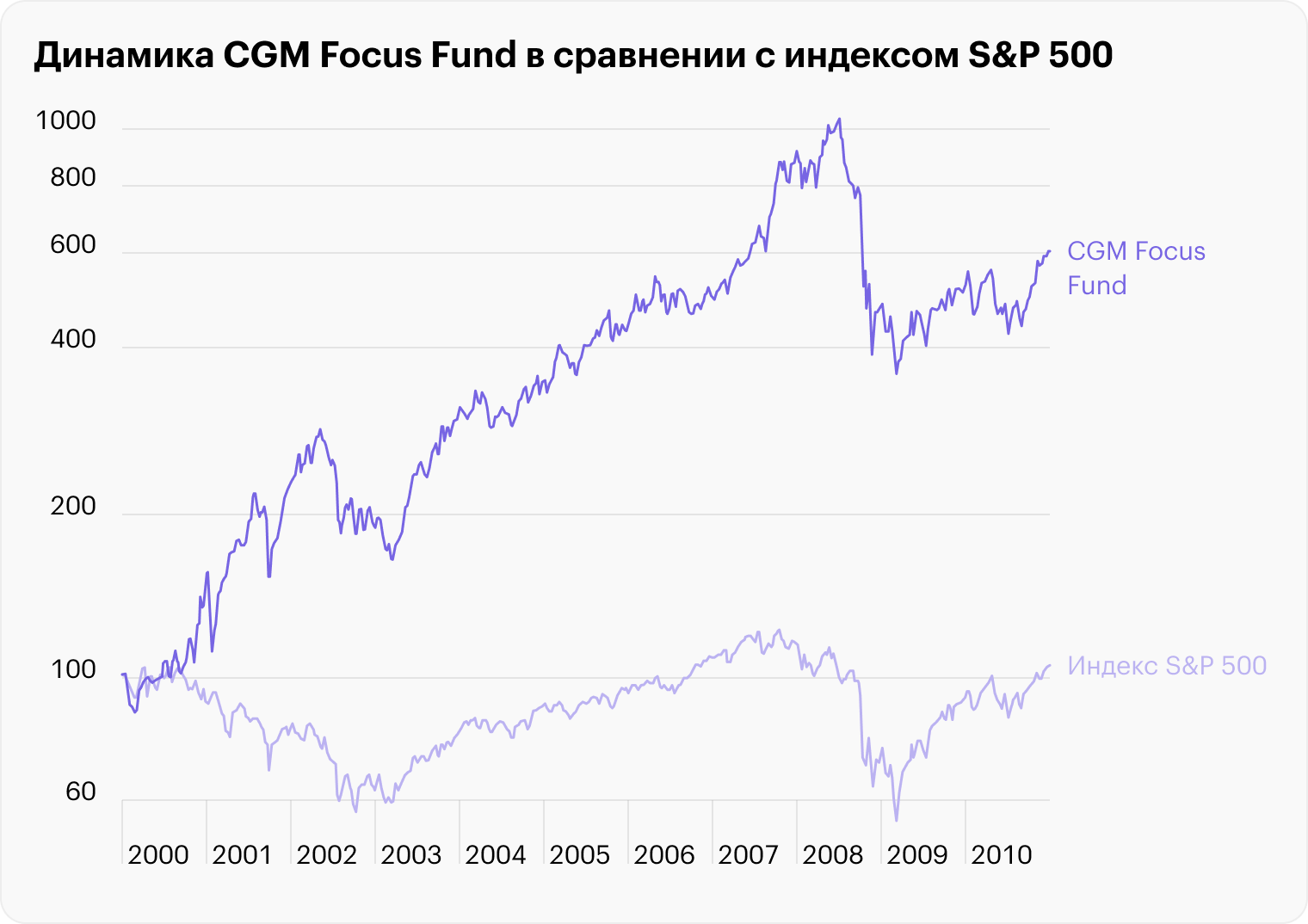

Анализ против эмоций. И на эту тему есть замечательное исследование. В 2009 году Morningstar поделился анализом результативности популярных фондов и сравнил их со средними результатами инвесторов. Выводы аналитиков удивительны. Например, CGM Focus Fund в период с 1999 по 2009 год показывал среднегодовую доходность в 17,84% годовых, несмотря на то, что на этот период пришелся крах «доткомов» в 2000 году и глобальный финансовый кризис в 2008. Индекс S&P 500 за аналогичный период показал доходность на уровне около нуля.

Но средний инвестор CGM Focus Fund терял 16,82% в год, потому что действовал на основе эмоций. Когда акции фонда росли и были близки к локальным максимумам, приток капитала в фонд увеличивался. А когда акции фонда начинали падение и были близки к локальным минимумам, увеличивался отток капитала из фонда. Получалось, что инвесторы покупали на максимумах, а продавали на минимумах и вместо получения дохода вместе с фондом теряли деньги.

Что в итоге

Волшебного инструмента для инвестиций не существует, и главное в управлении капиталом — правильное распределение активов в портфеле и совершение действий в правильное время на основе анализа, а не обычаев и привычек.

Но то же самое справедливо для принятия значимых финансовых решений в жизни. Не нужно покупать квартиру, если все друзья и знакомые побежали это делать, — нужно провести собственный анализ и оценить привлекательность такой сделки. Не нужно вкладывать в акции Virgin Galactic, потому что об этом пишут в популярных СМИ или телеграм-каналах, — нужно провести фундаментальный анализ и оценить перспективы бизнеса и его риски.

Желаю вам удачи в этом деле, а редакция инвестиций вам в этом поможет.

Многим кажется, что фундаментальный анализ — это что-то сложное с огромным количеством цифр и отчетов, но это не всегда так. Существуют очень простые и понятные метрики, которые позволяют быстро оценить привлекательность актива. В этой статье я расскажу о том, как фундаментальный анализ помогает мне принимать повседневные решения, как он защитил меня от невыгодной сделки с гаражом и помог вовремя поменять автомобиль.

Как работает фундаментальный анализ

Фундаментальный анализ — комплекс мер для оценки и определения справедливой стоимости бизнеса с учетом широкого набора экономических, политических и других факторов. Главная цель анализа — найти активы, которые в настоящий момент выглядят недооцененными в сравнении с их справедливой стоимостью, с конкурентами или историческими средними значениями.

Использование фундаментального анализа наиболее распространено в инвестициях и базируется на концепции внутренней ценности, которая строится на трех принципах:

Рыночные цены на активы часто не отражают реальную стоимость компании.

Стоимость, отраженная в фундаментальных данных, ближе к справедливой стоимости бизнеса.

В долгосрочной перспективе фондовый рынок стремится приблизить рыночную стоимость к справедливой стоимости бизнеса.

Сторонники фундаментального анализа стремятся определить справедливую стоимость акции на основе собранных фундаментальных данных: финансовой отчетности, сравнения с конкурентами, положения дел в отрасли и экономике в целом. Если рыночная цена на актив ниже справедливой цены, то такой актив считается недооцененным и привлекательным для инвестиций: согласно концепции внутренней ценности рынок должен стремиться к сокращению разрыва между справедливой и текущей ценой.

Самый простой способ сравнения — использование мультипликаторов

. Для каждой страны, сектора и индустрии нормальные значения мультипликаторов будут отличаться. Например, для банковского сектора считается нормой соотношение показателей капитализации и балансовой стоимости, близкое к единице. Если акции банка торгуются с мультипликатором P / B меньше единицы, то они будут считаться недооцененными. По состоянию на сентябрь 2023 года у Сбера этот показатель равен 0,92×, а у банка «Санкт-Петербург» — 0,48×, что делает его более привлекательным с точки зрения этого мультипликатора.

Среди других популярных мультипликаторов чаще всего использую соотношение цены и прибыли — P / E — и соотношение цены и выручки — P / S. При этом для каждого сектора и страны значения нормы будут отличаться, но при прочих равных, чем меньше значение, тем лучше.

Мультипликатор P / E показывает, во сколько годовых прибылей оценивается компания или какой у бизнеса срок окупаемости при текущей прибыли. Например, вы хотите купить готовый бизнес и у вас есть два потенциальных объекта для инвестиций с одинаковой стоимостью: автомойка и аптека. Числа в таблице указаны для примера и могут отличаться от реальных показателей бизнеса.

Стоимость бизнеса и годовая выручка автомойки и аптеки, млн рублей

Сравнивая эти показатели, можно подумать, что выгоднее открыть аптеку, потому что ее годовая выручка в 2,3 раза больше в сравнении с автомойкой. Но выручка — не главный показатель бизнеса, и в некоторых секторах большая выручка совершенно не означает большой прибыли.

Я часто слышу в социальных сетях, как предприниматели меряются друг с другом размерами своего оборота, но даже при миллиардных оборотах чистая прибыль может быть невысокой или вообще отсутствовать. Поэтому для выбора между аптекой и автомойкой нам нужно углубиться в анализ, понять, какую прибыль может приносить каждый бизнес, и сравнить их эффективность.

Финансовые показатели автомойки и аптеки, млн рублей

После анализа новых данных видно, что автомойка — более выгодный бизнес. При аналогичных вложениях размер чистой прибыли выше в 2,3 раза, несмотря на меньшую выручку. В результате мультипликатор P / E для автомойки более чем в 2 раза привлекательнее в сравнении с показателем аптеки. Рентабельность отличается в 5 раз, а это значит, что автомойка легче переживет спад продаж в сравнении с аптекой.

Это был простой пример, чтобы показать принципы фундаментального анализа и работы мультипликаторов. Подробно о применении фундаментального анализа для целей инвестиций мы уже писали в другом материале, как и о работе мультипликаторов.

Как я применяю фундаментальный анализ в жизни

С 2020 года я снимаю гараж в небольшом кирпичном комплексе рядом с домом. Стоимость аренды — 4500 ₽ в месяц, или 54 000 ₽ в год. Коммунальные платежи включены. В среднем в моем районе похожие гаражи сдаются в аренду минимум за 5000 ₽ в месяц.

После нескольких месяцев аренды я задумался о том, чтобы его купить, и поинтересовался у хозяина стоимостью. Он был готов мне продать его за миллион рублей — это средняя цена на похожие гаражи в районе. Но покупать его я не стал, потому что это невыгодная сделка, и вот почему.

Мои гараж и автомобиль

При цене в миллион доходность сделки для меня составит 5,4% годовых — я заплачу миллион рублей за покупку и буду экономить 54 тысячи в год на арендных платежах, которые делаю сейчас. Если перевести это на язык мультипликаторов, то показатель P / S этого гаража будет равен 18,5. Другими словами, гараж оценивается в 18,5 годовой выручки, и это очень много.

Кто-то может поспорить и сказать, что я не учитываю изменение стоимости самого гаража, но здесь все весьма неоднозначно. С одной стороны, в последние три года стоимость гаражей, как и другой недвижимости, росла. РБК отмечал рост цен на 18% в среднем по России за период с января по сентябрь 2022 года. С другой стороны, в 2020 году один из пользователей автомобильного портала Drive2 отмечал, что с 2014 по 2020 год стоимость гаражей в Рязани не росла, а падала.

Для принятия решения о покупке гаража я также решил сравнить этот вариант с альтернативным размещением миллиона и проанализировал два варианта: покупку облигаций и покупку акций. Кстати, спустя три года цена, по которой хозяин готов продать гараж, не изменилась. Поэтому посчитаем альтернативные варианты исходя из текущих цен и ставок доходности на биржевые активы.

Альтернатива: облигации. Если на миллион рублей сформировать портфель из государственных облигаций с разными сроками погашения, то можно рассчитывать на купонную доходность около 10% годовых. С учетом налога на купоны чистыми будет выходить около 87 тысяч рублей в год, что в 1,6 раза больше в сравнении с текущей арендной платой.

За аренду гаража нужно будет заплатить 54 тысячи рублей, а оставшиеся 33 тысячи можно реинвестировать обратно в покупку облигаций, что в будущем будет обеспечивать рост доходности за счет покупки большего количества облигаций в портфеле. На первый взгляд, этот вариант выглядит простым и безопасным, но он не учитывает будущего роста стоимости самого гаража.

Альтернатива: акции. Если на миллион рублей сформировать портфель из дивидендных акций российских компаний, взяв за основу «Доходъ Индекс дивидендных акций РФ (IRDIV)», то можно рассчитывать не только на дивидендную доходность около 13,8% годовых, но и на рост самих акций, который будет покрывать инфляцию на длительном временном горизонте. В этом случае дивидендные выплаты смогут покрыть стоимость аренды, а рост позволит защитить инвестиции от инфляции. Но этот вариант более рискованный, потому что акции могут упасть в цене, а компания — отменить или сократить дивидендные выплаты.

Альтернатива: сбалансированный портфель. Поэтому для снижения рисков и гарантированного получения дохода, достаточного для оплаты годовой аренды, более правильным выглядит вариант с формированием портфеля из акций и облигаций. Облигации будут обеспечивать получение необходимого купонного дохода, а акции — рост. Чтобы получать чистыми 54 тысячи рублей в год при купонной доходности по облигациям в размере 10% и с учетом НДФЛ, нужно купить облигаций на 625 тысяч рублей. Оставшиеся 375 тысяч можно вложить в акции в соответствии с вашим профилем риска.

Такой подход выглядит рациональным и сточки зрения ликвидности. Средний срок продажи гаража в России составляет 200 дней, и если вдруг деньги понадобятся срочно, то придется делать скидку. В случае с биржевыми инструментами срок выхода из позиций исчисляется днями. Но в этом случае большое внимание стоит уделить ценовому риску, который можно снизить за счет диверсификации.

Так что умение анализировать и просчитывать альтернативные варианты уберегло меня от невыгодной сделки и сохранило деньги.

Где еще работает такой подход

Как фундаментальный анализ помог мне купить машину. В мае 2021 года я поменял машину и купил Kia Sportage в максимальной комплектации за 2,4 млн рублей. Предыдущий автомобиль меня вполне устраивал, но, читая аналитику и исследования, я понял, что цены будут расти и если я не куплю сейчас, то потом это будет стоить сильно дороже.

В современных автомобилях до 40% стоимости формируется за счет электронных компонентов, а в 2021 году мир столкнулся с сильной нехваткой полупроводников, которая сказалась, кроме всего прочего, на автомобильном рынке. К маю 2021 года срок поставки новых чипов после заказа достигал 16 недель, хотя еще в декабре 2020 года составлял около 13 недель. В результате на глобальном автомобильном рынке возник дефицит. В итоге я собрался и поехал к дилеру на разведку. В салоне стояла машина нужной мне комплектации — только в сером цвете, а я хотел в черном. Но ждать черный цвет пришлось бы не меньше 6 месяцев, в течение которых цены продолжали бы расти, поэтому я взял серый.

Мой расчет оказался верным: стоимость автомобилей начала стремительный рост и к марту следующего года аналогичный Sportage продавали уже за 3,5 млн рублей, или на 45% дороже в сравнении с моей покупкой. Даже сейчас на вторичном рынке эти машины продаются по цене около 3 млн рублей, или на 25% дороже моей покупной цены.

В этом случае мне помогли не мультипликаторы, а фундаментальное исследование рынка и его тенденций. В результате я вовремя купил хорошую машину и сэкономил миллион рублей.

Стоимость Kia Sportage в декабре 2021 года. Источник: kia.ru

Стоимость Kia Sportage в марте 2022 года. Источник: drom.ru

Аренда или покупка автомобиля. В последние несколько лет растет популярность каршеринга, и в качестве альтернативы я мог бы рассмотреть не покупку автомобиля, а его аренду. Это избавило бы меня от расходов на страхование, техническое обслуживание и налоги. Но в этом вопросе ключевым для меня был сценарий использования автомобиля. Мы много путешествуем на машине и часто выезжаем за пределы региона, а большинство сервисов каршеринга не разрешает подобное использование.

За последний год мы дважды ездили на Алтай, а поездки в соседние Новосибирск и Кемерово за год исчисляются десятками. Поэтому я не рассматривал вариант с «шерингом» из-за возможных рисков: нужного автомобиля может не оказаться в наличии и я не могу быть уверен в его исправности. Тем более в Томске, где мы живем, очень ограниченное предложение подобных услуг.

Но если вы живете в крупном городе с развитым рынком каршеринга, у вас нет загородного дома или дачи и вы не выезжаете за пределы региона, то вариант с краткосрочной арендой автомобиля может оказаться выгоднее в сравнении с покупкой. Для точных расчетов подготовьтесь и соберите информацию:

Проанализируйте свои поездки в течение года и оцените суммарный километраж.

Оцените стоимость обслуживания автомобиля, которым вы хотели бы владеть или уже владеете: сколько стоит страховка и техническое обслуживание, какой размер налога и сколько денег будет уходить на бензин.

Сравните с альтернативными вариантами в виде такси или каршеринга исходя из интенсивности использования.

После этих расчетов вы наверняка сможете ответить, какой из вариантов будет для вас подходящим.

Что еще важно

Фундаментальный анализ — универсальный метод для принятия финансовых решений, выходящий далеко за рамки фондового рынка. С его помощью можно принимать решения о вложениях в бизнес, выбирать между покупкой или арендой автомобиля, сравнивать доходность и результативность арендной недвижимости и фондового рынка.

Главное — не лениться и углубляться в числа. Я часто сталкиваюсь со стереотипами в духе «недвижимость всегда растет в цене, поэтому лучше я куплю квартиру и буду сдавать ее, чем вкладывать в твой фондовый рынок, который скачет туда-сюда».

Волшебный инструмент. В сентябре 2023 года я выгрузил статистику по классам активов за 20 лет с помощью сервиса Okama, и вот некоторые выводы.

Фондовый рынок — самый доходный инструмент на длинном горизонте. Индексы Мосбиржи и S&P 500 полной доходности за 20 лет показали близкие результаты, а в сравнении за 10 лет американский рынок опередил российский в 2 раза. Но на коротких сроках фондовый рынок может проиграть другим классам активов, и это нормально.

Недвижимость проиграла фондовому рынку и за 10, и за 20 лет, а с 2010 по 2016 год цены на недвижимость росли медленнее инфляции и сильно отстали от динамики фондовых рынков. Но за период с 2020 года недвижимость оказалась самым доходным активом из всех.

Покупка долларов и хранение их в наличных не спасло от инфляции: за 20 лет динамика доллара оказалась в 2 раза хуже инфляции. Даже хранение долларов на депозите не помогло бы обогнать рублевую инфляцию. А вот на горизонте последних 10 лет курс доллара в два раза обогнал инфляцию.

ОФЗ принесли больший доход в сравнении с корпоративными облигациями и обогнали инфляцию на 20-летнем горизонте.

Золото по итогам 20 лет в пересчете на рубли показало сопоставимый с фондовым рынком результат, но за период с 2014 по 2016 упало на 25%.

Не существует волшебного инструмента, подходящего для всех и в любое время. Любое решение в управлении капиталом должно быть основано на анализе, а не на эмоциях.

Анализ против эмоций. И на эту тему есть замечательное исследование. В 2009 году Morningstar поделился анализом результативности популярных фондов и сравнил их со средними результатами инвесторов. Выводы аналитиков удивительны. Например, CGM Focus Fund в период с 1999 по 2009 год показывал среднегодовую доходность в 17,84% годовых, несмотря на то, что на этот период пришелся крах «доткомов» в 2000 году и глобальный финансовый кризис в 2008. Индекс S&P 500 за аналогичный период показал доходность на уровне около нуля.

Но средний инвестор CGM Focus Fund терял 16,82% в год, потому что действовал на основе эмоций. Когда акции фонда росли и были близки к локальным максимумам, приток капитала в фонд увеличивался. А когда акции фонда начинали падение и были близки к локальным минимумам, увеличивался отток капитала из фонда. Получалось, что инвесторы покупали на максимумах, а продавали на минимумах и вместо получения дохода вместе с фондом теряли деньги.

Что в итоге

Волшебного инструмента для инвестиций не существует, и главное в управлении капиталом — правильное распределение активов в портфеле и совершение действий в правильное время на основе анализа, а не обычаев и привычек.

Но то же самое справедливо для принятия значимых финансовых решений в жизни. Не нужно покупать квартиру, если все друзья и знакомые побежали это делать, — нужно провести собственный анализ и оценить привлекательность такой сделки. Не нужно вкладывать в акции Virgin Galactic, потому что об этом пишут в популярных СМИ или телеграм-каналах, — нужно провести фундаментальный анализ и оценить перспективы бизнеса и его риски.

Желаю вам удачи в этом деле, а редакция инвестиций вам в этом поможет.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба