19 октября 2023 General Invest

Состояние рынка

Отечественный долговой рынок сейчас проходит через непростой этап из-за начала цикла ужесточения денежно-кредитной политики ЦБ РФ. Причиной тому стали повышенные инфляционные риски, вызванные:

ослаблением курса рубля из-за оттока капитала и повышенного спроса на валютный импорт,

кадровый дефицит в различных отраслях экономики и низкая безработица (3.0% в июле),

дефицитом бюджета РФ, который в январе-августе составил 2.36 трлн. (1.5% ВВП),

повышенной кредитной активностью, в частности в ипотечном сегменте.

Для борьбы с ростом инфляции ЦБ РФ повысил ключевую ставку сначала на 350 б.п (до 12%). на внеочередном собрании в августе и еще на 100 б.п. (до 13%) на плановом собрании в сентябре. Данные меры призваны охладить экономическую активность и, в первую очередь, направлены на борьбу с пунктами (ii, iv), однако эффект данных мер будет виден с лагом, предположительно начиная с данных 4кв.2023. Но на динамику курса валют эти меры пока оказывают весьма сдержанный эффект - с начала цикла ужесточения политики в августе курс рубля укрепился к доллару всего на 2.5%. Для этого вынуждены приниматься дополнительные меры, как, например, указ Президента об обязательной продажи выручки экспортерами. Также эти меры не помогают бороться, а в некотором роде и контрпродуктивны при наличии iii инфляционного фактора.

По данным Росстата, годовая инфляции в РФ в сентябре ускорилась до 6% гг. При этом темпы роста этого показателя в сентябре ускорились до 14,6%. В совокупности с сохраняющимися инфляционными факторами, ЦБ РФ может повысить ключевую ставку минимум еще на 100 б.п. на заседании 27 октября с сохранением жесткой риторики.

Инвестиционный подход

В данных обстоятельствах мы придерживаемся консервативной позиции на облигационном рынке, обращая внимания на флоатеры, инструменты денежного рынка и облигации с короткой дюрацией и высокой ликвидностью. В тоже время такая выжидательная позиция не должна длиться долго, внимательно следим за динамикой инфляции и в перспективе рассматриваем увеличение дюрации портфеля выпусками ОФЗ.

Ниже вы найдете три подборки:

Надежные облигации с рейтингом от AA и высокой ликвидностью;

Облигации с умеренным риском, рейтингом от A- до AA-;

Облигации с плавающим купоном - флоатеры.

Мы не стали включать в подборку облигации с рейтингом ниже A- по двум причинам: значительное сужение кредитного спреда на вторичном рынке приводит к тому, что инвесторы берут на себя повышенный риск с минимальной компенсацией в доходности.

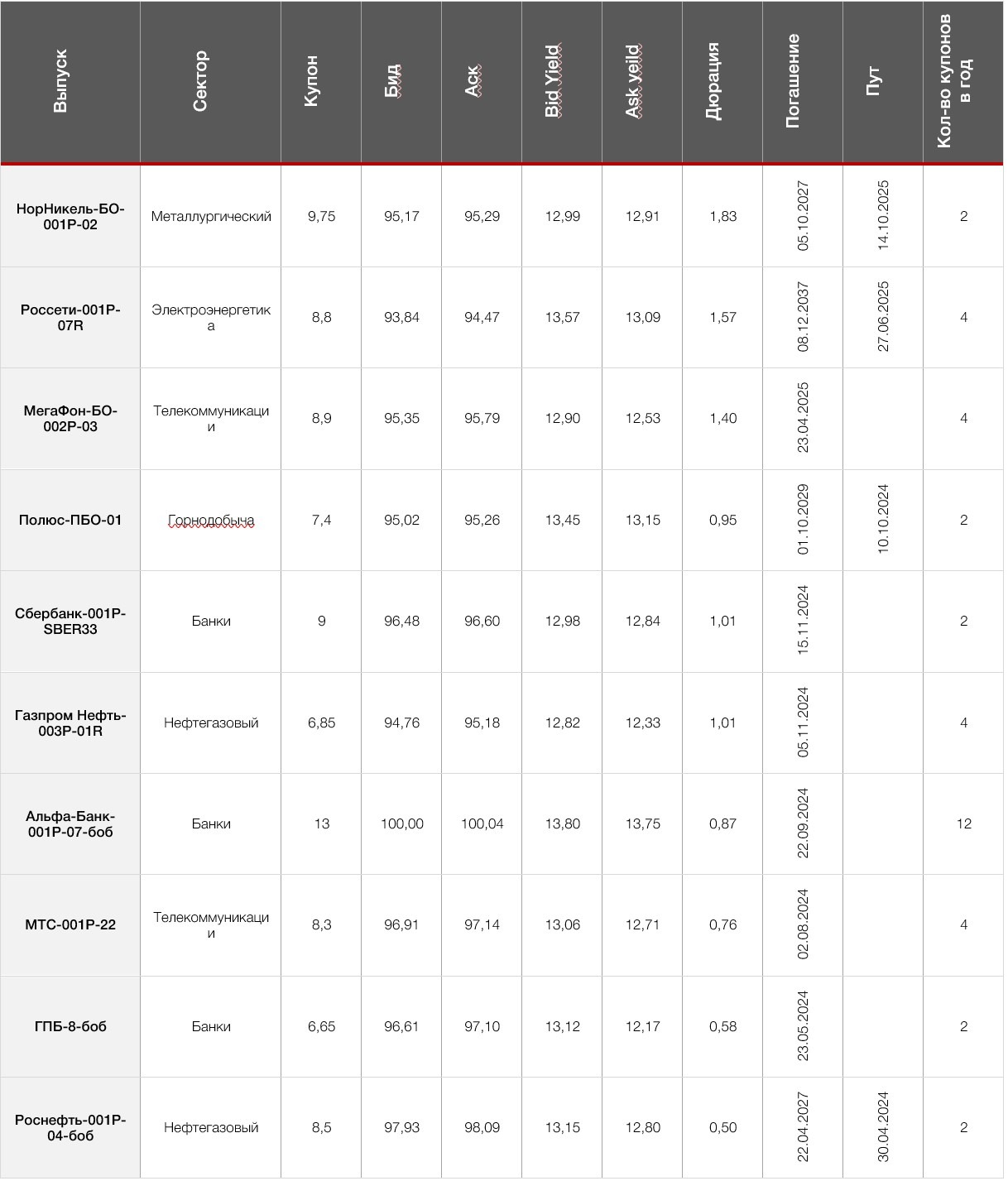

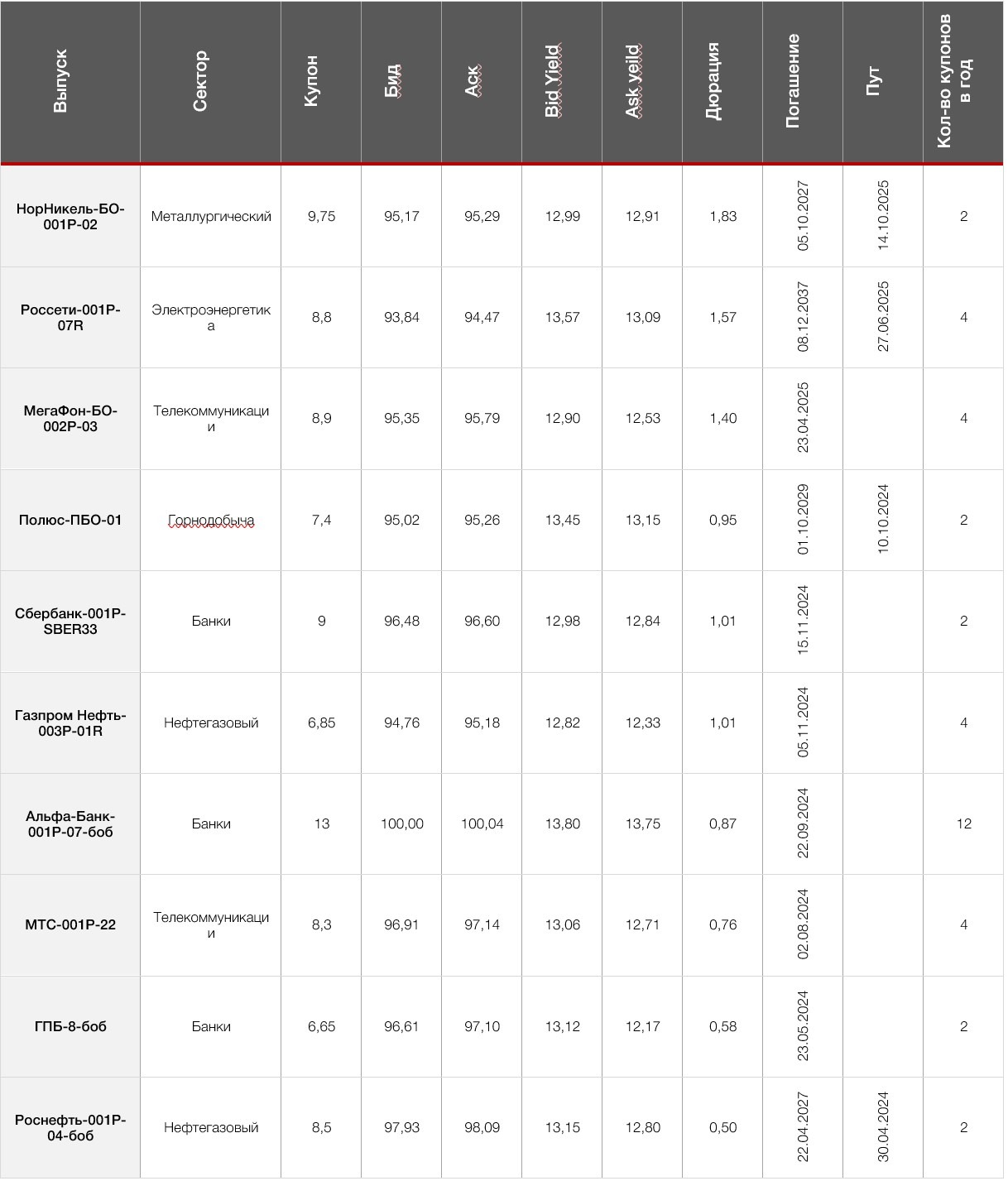

Надежные и ликвидные корпоративные выпуски от AA+

Цены и доходности являются индикативными

Данные на 19.10.2023

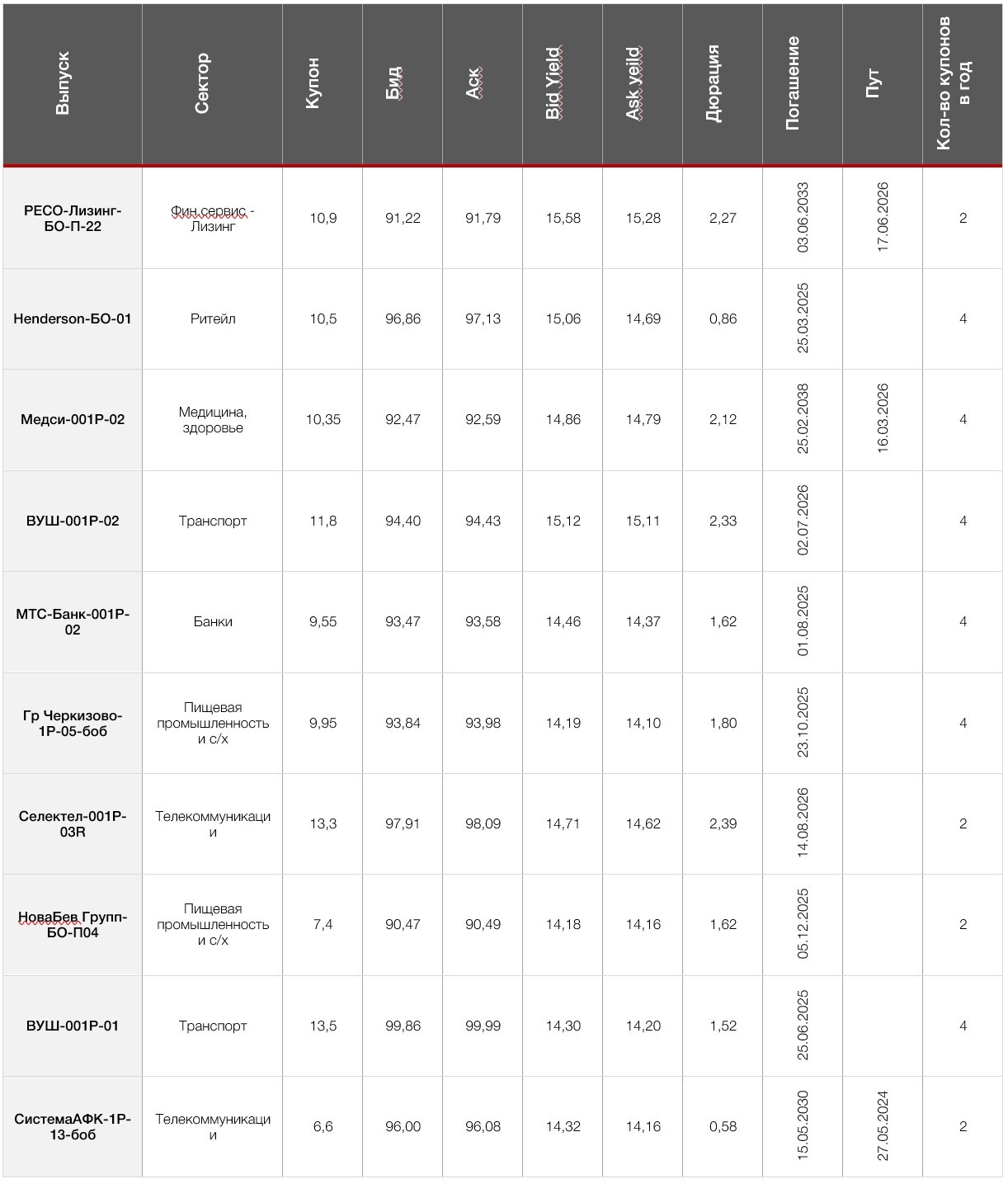

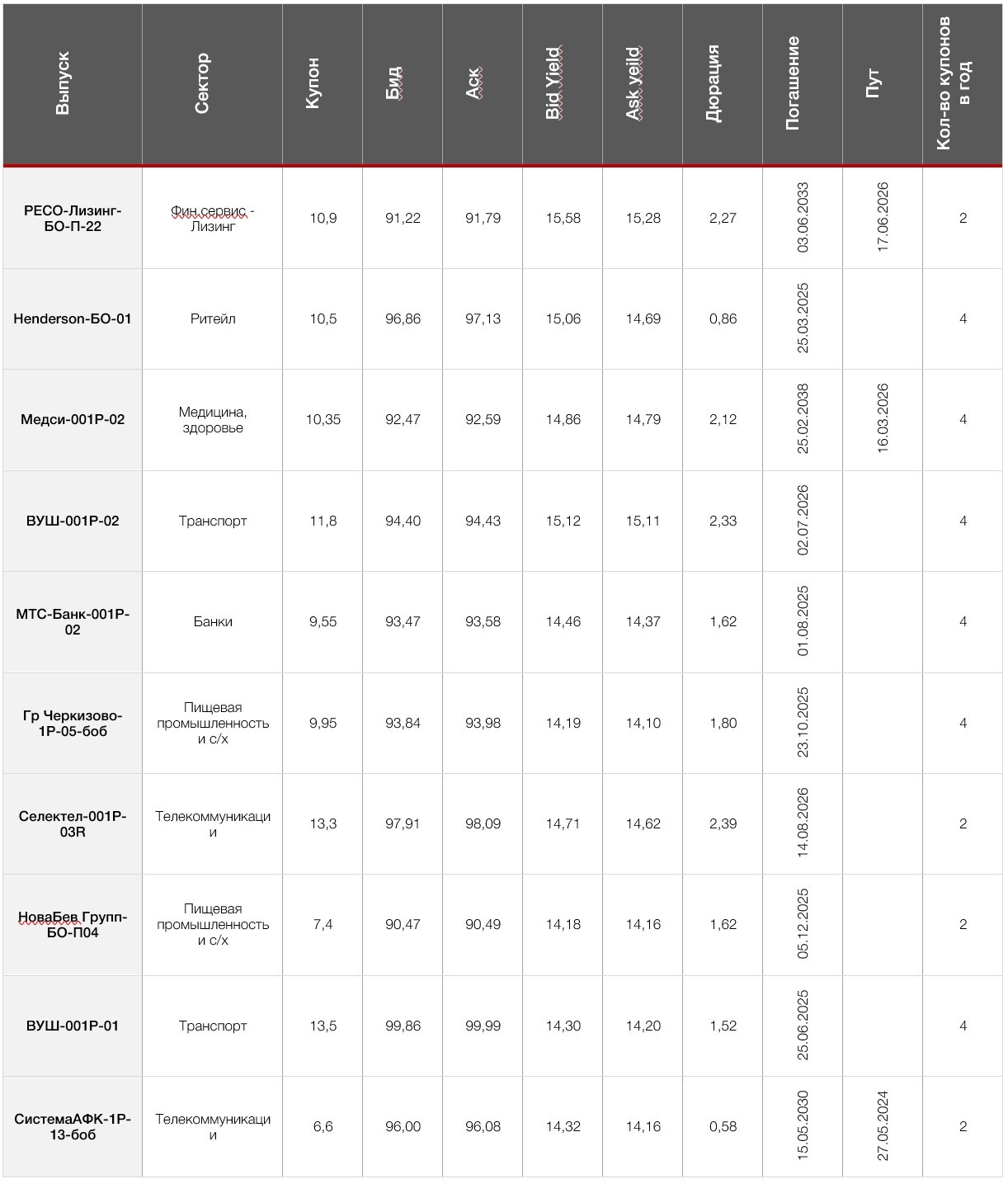

Облигации с умеренным риском, рейтингом от A- до AA-

Цены и доходности являются индикативными

Данные на 19.10.2023

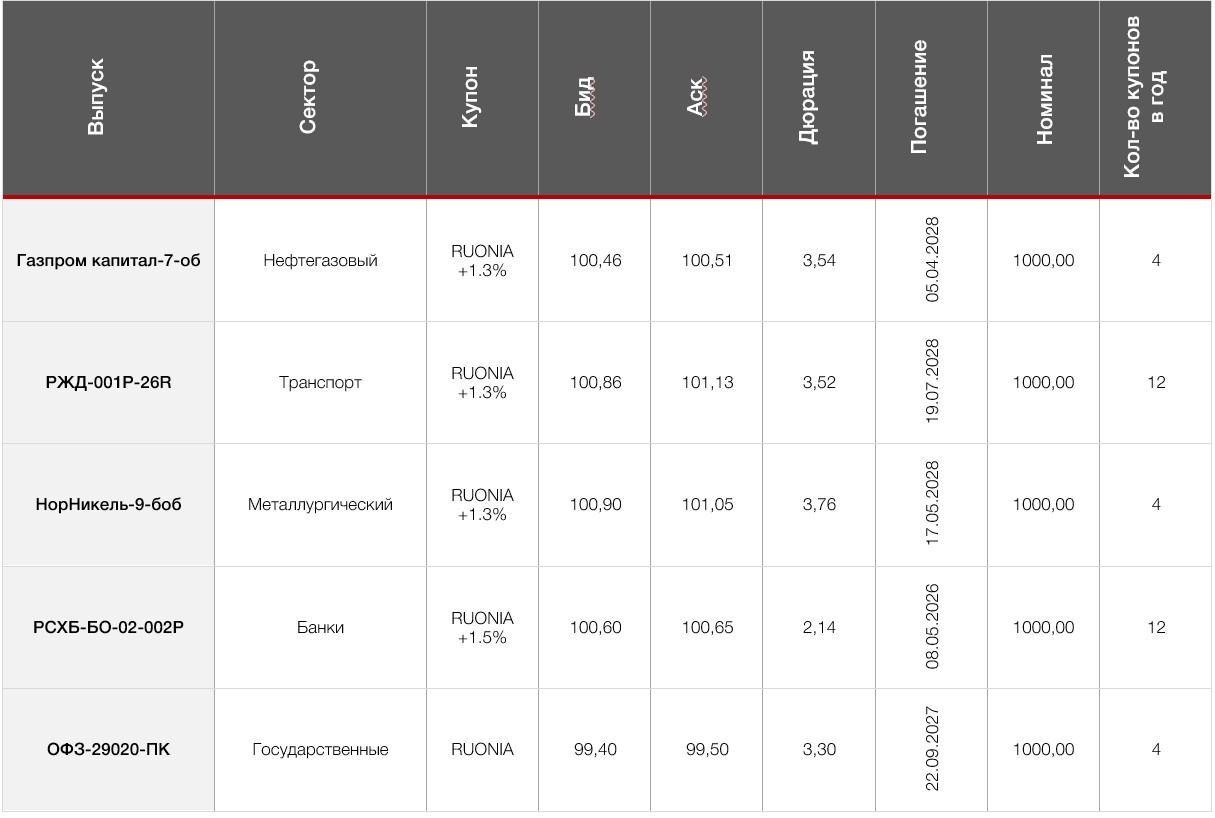

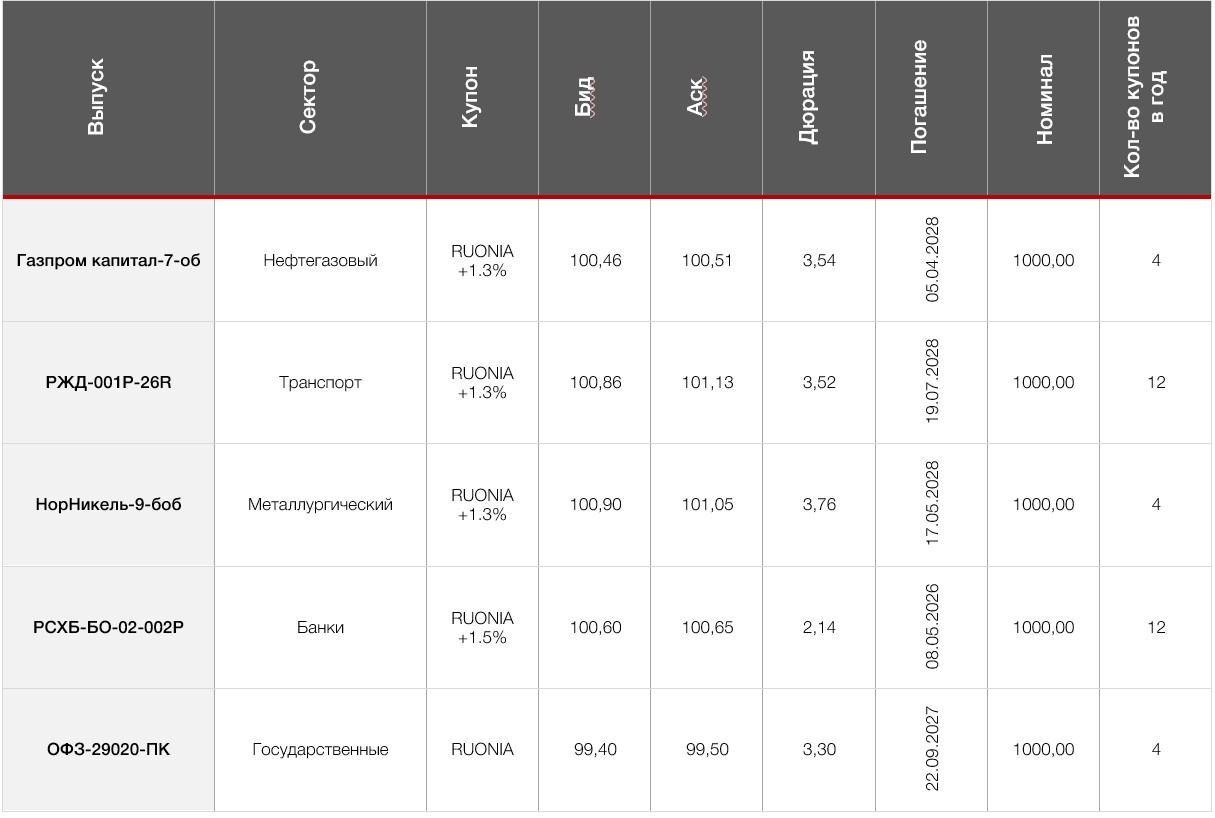

Облигации с плавающим купоном - флоатеры

Купонные выплаты по данным облигациям привязаны к ставке RUONIA. RUONIA (Ruble Overnight Index Average) - ставка межбанковского овернайт кредита в рублях, которая измеряется на ежедневной основе. На 17.10 ставка RUONIA - 13.17%.

Цены и доходности являются индикативными

Данные на 19.10.2023

Отечественный долговой рынок сейчас проходит через непростой этап из-за начала цикла ужесточения денежно-кредитной политики ЦБ РФ. Причиной тому стали повышенные инфляционные риски, вызванные:

ослаблением курса рубля из-за оттока капитала и повышенного спроса на валютный импорт,

кадровый дефицит в различных отраслях экономики и низкая безработица (3.0% в июле),

дефицитом бюджета РФ, который в январе-августе составил 2.36 трлн. (1.5% ВВП),

повышенной кредитной активностью, в частности в ипотечном сегменте.

Для борьбы с ростом инфляции ЦБ РФ повысил ключевую ставку сначала на 350 б.п (до 12%). на внеочередном собрании в августе и еще на 100 б.п. (до 13%) на плановом собрании в сентябре. Данные меры призваны охладить экономическую активность и, в первую очередь, направлены на борьбу с пунктами (ii, iv), однако эффект данных мер будет виден с лагом, предположительно начиная с данных 4кв.2023. Но на динамику курса валют эти меры пока оказывают весьма сдержанный эффект - с начала цикла ужесточения политики в августе курс рубля укрепился к доллару всего на 2.5%. Для этого вынуждены приниматься дополнительные меры, как, например, указ Президента об обязательной продажи выручки экспортерами. Также эти меры не помогают бороться, а в некотором роде и контрпродуктивны при наличии iii инфляционного фактора.

По данным Росстата, годовая инфляции в РФ в сентябре ускорилась до 6% гг. При этом темпы роста этого показателя в сентябре ускорились до 14,6%. В совокупности с сохраняющимися инфляционными факторами, ЦБ РФ может повысить ключевую ставку минимум еще на 100 б.п. на заседании 27 октября с сохранением жесткой риторики.

Инвестиционный подход

В данных обстоятельствах мы придерживаемся консервативной позиции на облигационном рынке, обращая внимания на флоатеры, инструменты денежного рынка и облигации с короткой дюрацией и высокой ликвидностью. В тоже время такая выжидательная позиция не должна длиться долго, внимательно следим за динамикой инфляции и в перспективе рассматриваем увеличение дюрации портфеля выпусками ОФЗ.

Ниже вы найдете три подборки:

Надежные облигации с рейтингом от AA и высокой ликвидностью;

Облигации с умеренным риском, рейтингом от A- до AA-;

Облигации с плавающим купоном - флоатеры.

Мы не стали включать в подборку облигации с рейтингом ниже A- по двум причинам: значительное сужение кредитного спреда на вторичном рынке приводит к тому, что инвесторы берут на себя повышенный риск с минимальной компенсацией в доходности.

Надежные и ликвидные корпоративные выпуски от AA+

Цены и доходности являются индикативными

Данные на 19.10.2023

Облигации с умеренным риском, рейтингом от A- до AA-

Цены и доходности являются индикативными

Данные на 19.10.2023

Облигации с плавающим купоном - флоатеры

Купонные выплаты по данным облигациям привязаны к ставке RUONIA. RUONIA (Ruble Overnight Index Average) - ставка межбанковского овернайт кредита в рублях, которая измеряется на ежедневной основе. На 17.10 ставка RUONIA - 13.17%.

Цены и доходности являются индикативными

Данные на 19.10.2023

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба