31 октября 2023 Хейес Артур

Возможно, мои слова звучат саркастично и легкомысленно, когда я обсуждаю войну и смерть людей. Реальность такова, что я считаю, что мужчинам и женщинам, которые служат в вооруженных силах по всему миру, следует аплодировать за то, что они готовы рисковать своей жизнью ради воображаемой концепции национального государства. Я не хочу этого делать, и поэтому я считаю, что у меня нет права голосовать за то, чтобы какая-либо нация вступила в войну. Кого я яростно презираю, так это политиков, которые сидят на своих тронах, не участвуя в игре, и посылают людей на войну. У большинства из этих политиков нет прямых родственников, служащих в вооруженных силах, и сами они никогда не служили. Тем не менее, они с радостью отправят других на смерть ради личной политической и финансовой выгоды. Война - это не видеоигра, война расточительна, война отвратительна, война смертельна. Итак, я говорю всем этим бесхребетным шарлатанам: ПОШЛИ ВЫ!

Человеческий опыт характеризуется последовательностью событий, находящихся вне нашего контроля. Ты не выбирал, кем родиться или кем были твои родители. Вам оказывают помощь в жизни, и именно ваша реакция определяет, кто вы есть, и ваш успех или неудачу.

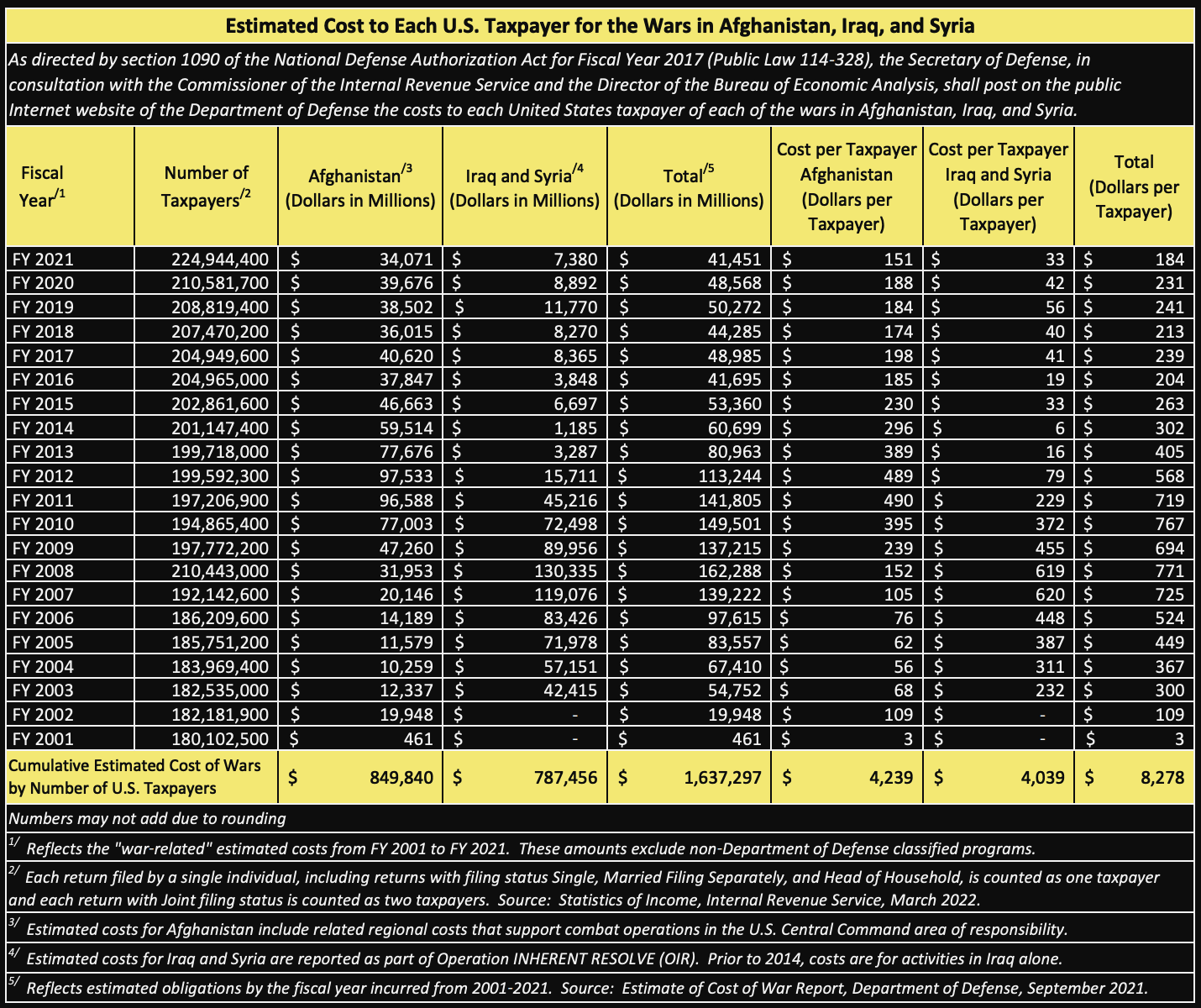

Реакция более важна, чем вызывающее ее событие. США объявили “войну терроризму” в ответ на теракты 11 сентября. При трех президентах и представителях обеих политических партий, Америка вела войны в Ираке, Афганистане, Сирии и многих других местах, которые засекречены. Что осталось после более чем двух десятилетий войны за идею, не имеющую объективных показателей успеха? Миллионы людей погибли, и почти 10 триллионов долларов были потрачены впустую. Причиной такой непропорциональной реакции стало событие, в результате которого погибло несколько тысяч американцев и разрушено несколько зданий, которые уже давно были отремонтированы или перестроены заново.

Оценка того, во сколько долларов вышли войны в Афганистане, Ираке и Сирии всем налогоплательщикам

Нападение ХАМАСа на израильских гражданских лиц 7 октября побудило израильских политиков объявить войну ХАМАСу. ХАМАС- это организация. Но организация - это всего лишь идея, удерживаемая в умах людей. Единственный способ полностью искоренить идею - это искоренить всех людей, которые её поддерживают. В результате Израиль ответил войной против ХАМАСа и всех, кто оказывает им поддержку. Я боюсь, и, что более важно, рынок опасается, что эта неопределенная война за идею поведет Израиль по пути постоянной эскалации против грозных противников как локально на Ближнем Востоке, так и в более широком мире, таких как Россия и Китай. Главный страх заключается в том, что США, поддерживая своего любимца и союзника Израиль, снова втянут себя в очередную безнадежную и чрезвычайно дорогостоящую войну на периферии.

Империи рушатся из-за множества угроз, возникающих одновременно на окраинах. Pax Americana напрямую не угрожает ничего из того, что происходит в секторе Газа. Но любимому Израилю Pax Americana ежегодно требуются миллиарды и миллиарды долларов, чтобы защитить себя во враждебном окружении. Для патрициев Pax Americana эти затраты того стоят, поскольку они сохраняют имидж сильной Америки и внедряют пятую колонну на богатый нефтью Ближний Восток.

Никто не может бросить ни одного союзника в трудную минуту – в противном случае другие ваши союзники перестанут присягать на верность флагу. Вот как Америку втянули в войну Украины против России. Война с Россией, а теперь еще и война с ХАМАС. Следовательно, Pax Americana должна тратиться на грани банкротства, чтобы поддержать своего союзника Израиль.

“Обанкротить империю? Как несколько сотен миллиардов долларов могли обанкротить гигантскую силу, которой является американская экономика?” - могут спросить некоторые читатели.

Я признаю, что "банкрот" – это сильно сказано - я смягчу это утверждение, указав на увеличение стоимости долга до неподъемного уровня. Как только долг становится неподъемным для правительства, центральный банк должен вмешаться и напечатать деньги для финансирования правительства. И вот тогда-то действительно начинается самое интересное для финансовых активов с фиксированным предложением, таких как золото и криптовалюта. Долгосрочный крах рынка казначейских облигаций США по праву исключает будущее, в котором Америка будет вынуждена тратить миллиарды и, скорее всего, триллионы долларов на ведение войн по доверенности не только на Украине, но теперь и в Израиле, и, возможно, на более широком Ближнем Востоке. В прошлый раз, когда Америка вступила на Ближний Восток, это обошлось в 10 триллионов долларов; сколько это будет на этот раз?

Вместо того чтобы вдаваться в урок истории и рассуждения о военной стратегии, давайте просто посмотрим на реакцию рынка на недавние события. Что мне показалось интересным, так это то, как рынок казначейства США отреагировал на недавние заявления членов правления Федеральной резервной системы (ФРС) США и президента США Байдена. Финансовые инструменты, на которых я сосредоточусь, - это 10-летние и 30-летние казначейские облигации, а также долгосрочный биржевой фонд казначейских облигаций США (ETF) TLT. Наконец, я сравню, как золото и биткоин отреагировали на колебания безрискового резервного актива Pax Americana.

Миссия выполнена

ФРС считает, что может победить инфляцию, повысив стоимость заимствований за счет увеличения своей процентной ставки (фонды ФРС) и сокращения размера своего баланса, который состоит в основном из долгов Казначейства США и ценных бумаг, обеспеченных ипотекой (MBS). Когда денежно-кредитные условия станут достаточно жесткими, что является аморфной концепцией, они прекратят повышать ставки. Это то, о чем сэр Пауэлл неоднократно заявлял на различных пресс-конференциях и выступлениях с речами.

Во время пресс-конференции на сентябрьском заседании ФРС, Пауэлл, по сути, заявил, что ФРС очень близка к завершению своей кампании по повышению ставок. Впоследствии различные руководители ФРС выступили с речами и высказали мнение, что растущие долгосрочные ставки (доходность казначейских облигаций США >10 лет) означают, что ФРС больше не нужно повышать ставки, поскольку рынок также ограничивает монетарные условия.

(Далее даты приведены к формату дд.мм.гг - прим. Holy Finance)

Президент ФРБ Миннеаполиса Нил Кашкари отметил во вторник, что “возможно”, дальнейших повышений может и не потребоваться.

– Reuters, 11.10.23

Логан, ФРС: Более высокая доходность может означать меньшую необходимость в повышении ставок.

– Bloomberg, 9.10.23

Рост доходности облигаций может заменить повышение ставки, говорит Fed’s Daly

– Bloomberg, 10.10.23

– Reuters, 11.10.23

Логан, ФРС: Более высокая доходность может означать меньшую необходимость в повышении ставок.

– Bloomberg, 9.10.23

Рост доходности облигаций может заменить повышение ставки, говорит Fed’s Daly

– Bloomberg, 10.10.23

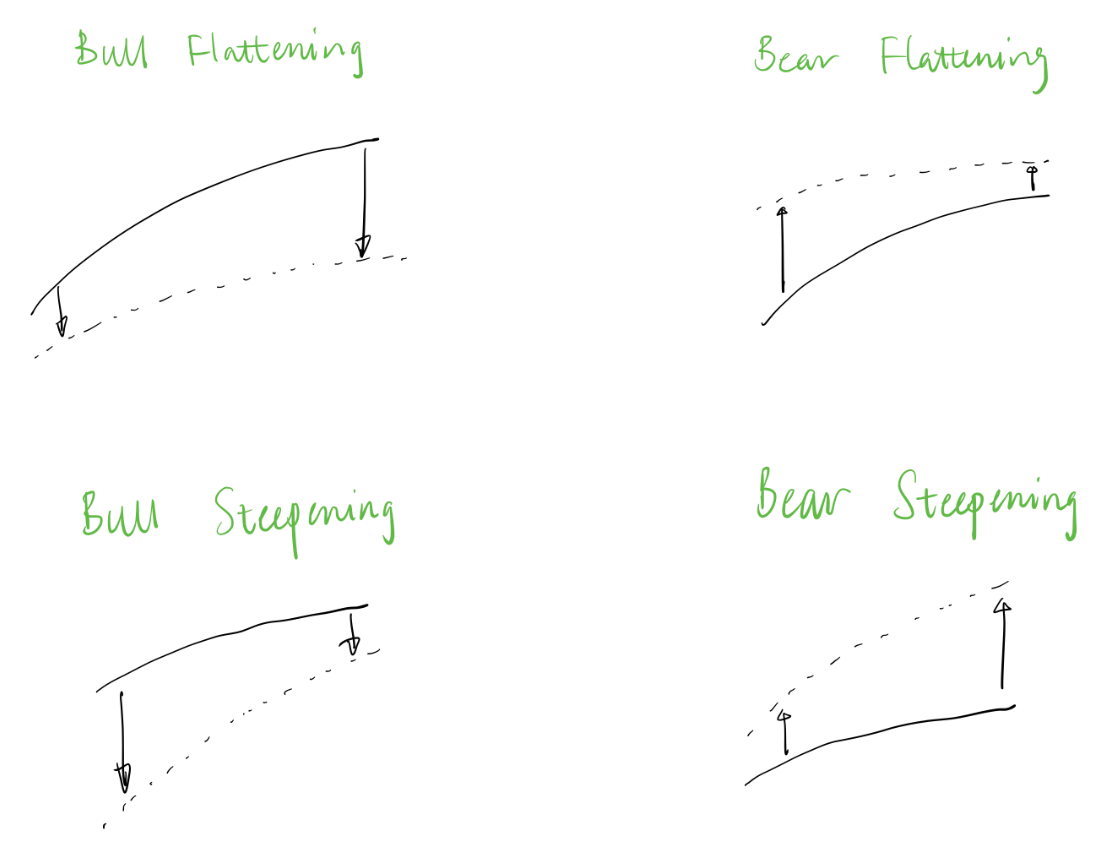

ФРС отозвала собак, и рынок казначейских облигаций США отреагировал резкой распродажей, что означало рост доходности. Началось невиданное в современной финансовой истории явление: страшный “bear steepener”, - это общее повышение доходности, при котором долгосрочная доходность растет больше, чем краткосрочная.

Это картинка, которая описывает упоминаемые сценарии изменения доходности bear/bull steepener

В оригинале этой картинки нет, но я решил добавить её сюда для наглядности, т.к. перевести "bull steepener" понятно одним термином я не могу.

- прим. Holy Finance

Если ФРС не собирается бороться с инфляцией путем повышения ставок, зачем кому-то владеть долгосрочными облигациями? Это может показаться нелогичным, но отложите бесполезный TikTok и подумайте вместе со мной минутку.

Призрак инфляции все еще с нами. Манипулируемая правительством США статистика по инфляции, базовый индекс потребительских цен (ИПЦ), по-прежнему более чем вдвое превышает целевой показатель ФРС в 2%. ФРС должна продолжать повышать ставки до тех пор, пока не наступит рецессия или пока не обанкротится какая-нибудь крупная финансовая компания. Как только произойдет что-либо из этих двух событий, ФРС снизит ставки, поскольку инфляция снизилась бы из-за плохого экономического фона. Рынок смотрит в будущее. Таким образом, во время цикла повышения ставок, пока ФРС стремится повышать ставки, чтобы снизить инфляцию, кривая доходности в какой-то момент перевернется (долгосрочные ставки ниже краткосрочных), потому что долгосрочные инвесторы ожидают ослабления экономики в будущем.

Когда произойдет рецессия или финансовое бедствие, краткосрочные ставки быстро упадут, поскольку ФРС в ответ агрессивно снизит свою процентную ставку. Это момент “о черт”. Кривая доходности разворачивается, а затем становится круче (долгосрочные ставки выше краткосрочных), но это будет происходить в то время, когда доходность, как правило, падает. Это называется “bull steepener” и является классическим способом изменения кривой доходности в современной финансовой истории.

Прямо сейчас в США нет ни рецессии, ни финансового бедствия. Для интеллектуально нечестных сторонников TradFi, таких как Пол Кругман, региональный банковский кризис не в счет; им нужно будет увидеть банкротство такой фирмы, как Bank of America, чтобы признать глубокое прогнивание банковской системы США. Таким образом, рынок, он же защитник облигаций, ожидает, что ФРС продолжит повышать ставки для борьбы с инфляцией. Но ФРС заявила, что повышение ставок приостановлено, поэтому bull steepening сценарий не произойдет. Тогда почему защитники облигаций продолжают удерживать долгосрочные облигации? Они не будут, и они выразят свое мнение, продав долгосрочные облигации с плечом.

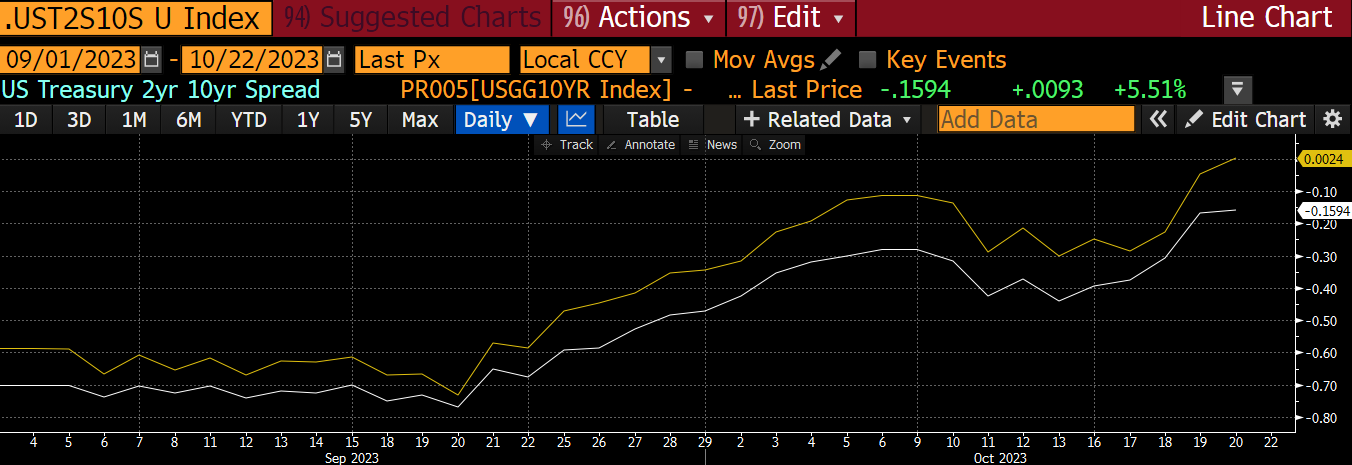

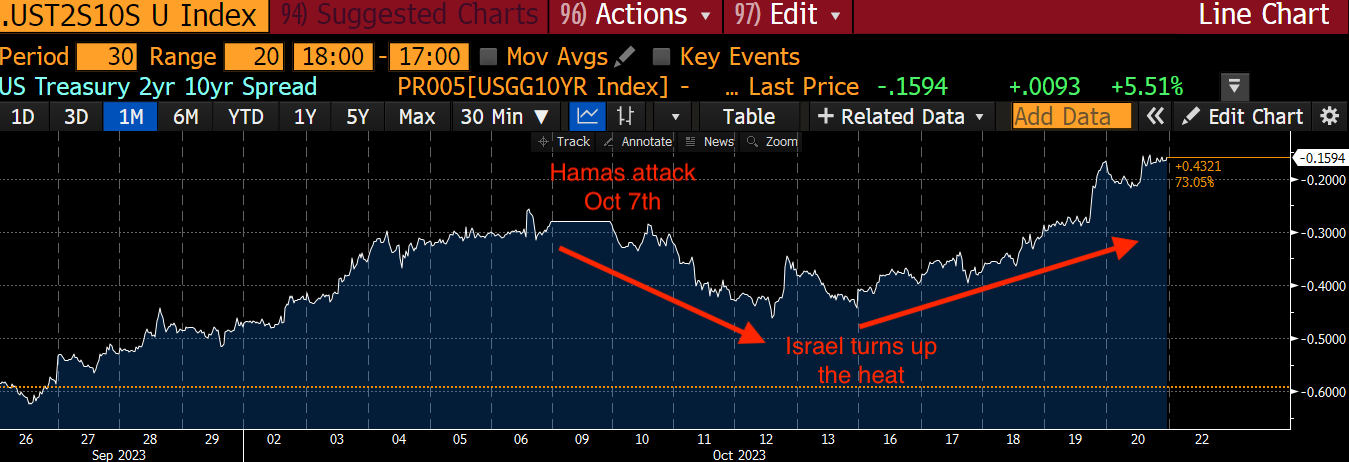

Доходность 2-летних облигаций минус доходность 10-летних облигаций (белая кривая), доходность 2-летних облигаций минус доходность 30-летних облигаций (желтая кривая)

Сентябрьское заседание ФРС завершилось 20 сентября, посмотрите, как bear steepener усилился сразу после того, как ФРС заявила, что делает паузу.

В дополнение к тому, что ФРС не выполняет свою работу, внезапно становятся актуальными опасения по поводу гигантского объема долга, который Казначейство США должно продать, чтобы финансировать правительство. Не то чтобы эти данные уже не были известны – любой желающий может скачать график погашения долга, который ясно показывает надвигающееся долговое цунами. Рынок начал проявлять беспокойство только после того, как ФРС сообщила о возможной паузе, и мы можем наблюдать это из различных статей известных инвесторов в основной финансовой прессе.

В последние недели защитники облигаций бросали вызов политике Йеллен, повышая доходность облигаций до уровней, которые угрожают вызвать долговой кризис. В этом сценарии более высокая доходность вытеснит частный сектор и спровоцирует кредитный кризис и рецессию. Поскольку первопричиной проблемы является расточительная налогово-бюджетная политика, правительству пришлось бы сократить расходы и повысить налоги, чтобы успокоить борцов с облигациями, что усугубило бы рецессию.

Источник: The Financial Times

Источник: The Financial Times

ФРС струсила при повышении ставок, федеральное правительство тратит на Adderall больше денег, чем Сэм Бэнкман-Фрид, и рынок впадает в истерику. Но почему bear steepener так опасен для финансовой системы? Что ж… Позвольте мне рассказать вам.

Львы, тигры и медведи, О БОЖЕ!

Чтобы понять, почему эта рыночная структура настолько токсична для мировой финансовой системы, мне нужно немного углубиться в математику облигаций и деривативов с фиксированным доходом. Я попытаюсь ограничить количество терминов, но для тех, кто действительно хочет это понять, пожалуйста, достаньте свой надежный учебник по деривативам Джона К. Холла. Я обычно держал копию у себя на столе, когда работал на дьявола в TradFi.

Давайте используем ипотеку в качестве простого способа проиллюстрировать, что происходит со стратегией хеджирования банка при повышении процентных ставок. Для начала я рассмотрю 30-летнюю ипотеку с фиксированной процентной ставкой, при которой заемщик имеет возможность внести предоплату основного долга частично или полностью, когда ему заблагорассудится, без штрафных санкций. Как только банк выдает кредит, ипотека оказывается на его балансе и должна быть застрахована.

С какими рисками сталкивается банк в связи с этой ипотекой? Существует два риска: риск изменения процентной ставки и риск досрочного погашения.

Далее я собираюсь поговорить об ипотеке и коротких казначейских облигациях США. Когда вы продаете облигацию, вы получаете деньги, но выплачиваете объявленную доходность. Например, если я продаю облигацию номинальной стоимостью 1000 долларов по цене 99% с доходностью к погашению 2%, я получаю 990 долларов сегодня, выплачиваю 2% каждый год и должен погасить основную сумму в размере 1000 долларов США при погашении. Я немного не в ладах с математикой облигаций, но вы поняли идею.

Я собираюсь использовать здесь термин "дюрация" немного вольно. Если быть совсем точным, то длинные облигации сроком действия 10 лет снизятся в цене на 10% при повышении процентных ставок на 1%. Длинная ипотечная облигация имеет отрицательную дюрацию, короткая казначейская облигация США - положительную дюрацию. Облигация с положительной дюрацией приносит деньги, если доходность падает, и теряет деньги при росте доходности.

Риск изменения процентной ставки

Банк предложил фиксированную ставку на весь срок действия кредита сроком на 30 лет. Банк не знает свою ставку по депозитам на столь отдаленное будущее. Помните, что банк занимает деньги у вкладчиков на краткосрочной основе, чтобы выдавать долгосрочные займы по более высокой ставке. Если процентные ставки вырастут, а вместе с ними и ставка по депозитам, то банк может понести убытки. Представьте, что банк выдал ипотеку по фиксированной ставке 3%, а ставки по депозитам выросли до 6%. Банк потеряет деньги, потому что он получает 3% от ипотечного заемщика, но выплачивает 6% вкладчикам, предоставившим капитал. Следовательно, банк должен продать часть казначейских облигаций, чтобы захеджировать эти убытки.

Риск предоплаты/дюрации

Что, если банк решит продать облигации? Возможно, это поможет смягчить потери, которые он понесет по ипотечному кредиту. Если банк получает 3% по ипотеке и продает облигацию с доходностью 2%, его прибыль составляет 1%. Все это замечательно, но какой срок погашения облигаций следует сократить?

Представьте, что вы трейдер, который должен управлять ипотечным портфелем банка. Вы могли бы подумать, что если у вас есть 30-летняя ипотека, вы должны продать 30-летнюю облигацию. Wrong.com. Потому что заемщик может внести предоплату по ипотеке!

Если ставки упадут, заемщик проведет рефинансирование. Это означает, что они возьмут другую ипотеку по более низкой процентной ставке и используют полученные деньги для погашения ипотеки с более высокой процентной ставкой. Внезапно то, что вы считали активом сроком на 30 лет, исчезает, и вы остаетесь без 30-летних облигаций. Вы больше не получаете никакого дохода от выплат по ипотеке, чтобы компенсировать деньги, которые вы платите по облигации. Короче говоря, вам крышка.

Если процентные ставки вырастут, заемщик не будет рефинансировать и останется с первоначальной более дешевой ипотекой. Однако у вас все равно могут возникнуть проблемы, если вы не продали облигации с достаточно длительным сроком погашения. Как только срок погашения облигации истечет, вы должны выплатить основную сумму долга. Теперь вам нужно профинансировать ипотеку, которая все еще находится на балансе, за счет депозитов. Учитывая рост процентных ставок, ставка, выплачиваемая по депозитам, выше ставки, полученной за ипотеку.

Со стороны банка, дюрация вашей ипотеки увеличивается или уменьшается в соответствии с процентными ставками. Таким образом, ваши будущие ожидания в отношении процентных ставок определяют, на какой срок вы приобретаете хеджирование.

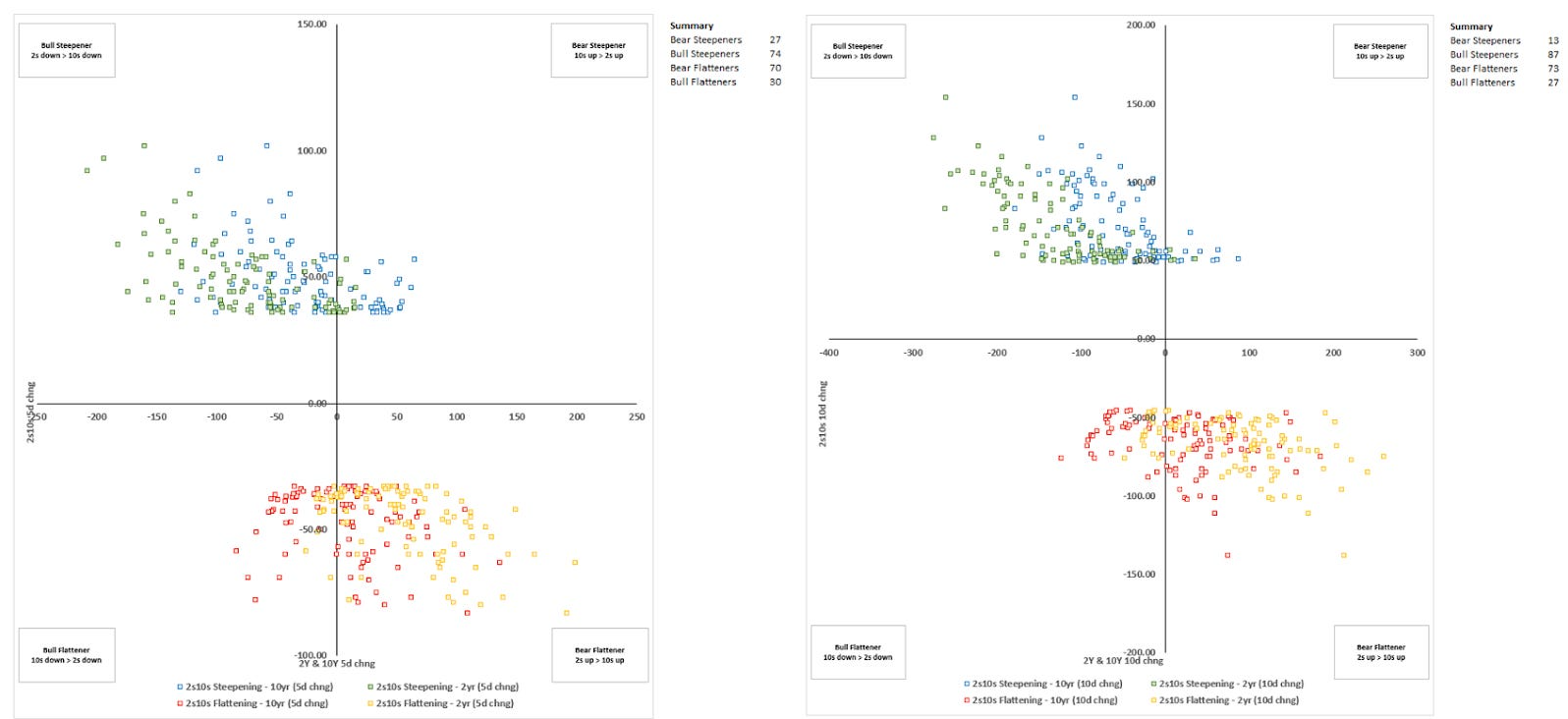

Случаи возникновения bear steepener.

Посмотрите на верхние правые квадранты – они представляют случаи bear steepener. Это имеет смысл, потому что в прошлом ФРС обычно повышала ставки, провоцировала рецессию или финансовый кризис, а затем снижала.

Отдел торговли банка будет использовать эти исторические данные для формирования своих ожиданий относительно будущего изменения процентных ставок и соответствующего хеджирования. Сегодня установился не используемый ранее режим управления ставками. Это значит, что модели банков не работают, и все, кто использует облигации или другие процентные продукты, не имеют должного хеджирования рисков. Пока ставки растут в режиме bear steepener, срок погашения облигаций (дюрация) на балансах банков увеличивается. Поскольку облигации теряют деньги в геометрической прогрессии по мере роста ставок, это называется ”отрицательной выпуклостью". Трейдинг-отделы начинают показывать огромные убытки из-за того, что дюрация их хеджирования слишком мала.

Итак, каково же решение? По мере роста ставок трейдерам приходится продавать все больше и больше облигаций с более длительными сроками погашения. На этом этапе банк может войти в спираль смерти из-за отрицательной выпуклости.

Вот спираль смерти с отрицательной выпуклостью для торгового отдела банка:

Ставки растут в режиме bear steepener.

Увеличивается дюрация (срок погашения портфелей) торгового баланса.

Совокупные убытки по удерживаемым облигациям также растут.

Трейдеры продают облигации, чтобы сократить дюрацию и компенсировать убытки, что приводит к еще большему росту доходности облигаций.

Дюрация портфеля увеличивается.

Повторите шаги со 2 по 4.

В качестве простого примера я использовал ипотеку, хеджируемую казначейскими облигациями. Я знаю, что ипотечные бюро не хеджируют именно таким образом, но использование этого простого примера позволяет читателям получить общее представление.

Мы не можем забывать о реальной проблеме, которая заключается в том, что во время и после глобального финансового кризиса 2008 года ФРС и все другие центральные банки снизили ставки до нуля и начали печатать деньги для выкупа облигаций, чтобы снизить доходность. Результат этого был прост для пенсионных и страховых фондов, которые, обладая огромными капиталами в десятки триллионов долларов, должны получать достаточно высокую доходность по своим активам, чтобы выплачивать пособия в будущем. Почему? Потому что у них есть целое поколение пожилых людей, которые вышли на пенсию (или выходят на пенсию сейчас) и, вероятно, нуждаются в уходе по болезни, оплачиваемом пенсионными и страховыми фондами. Уход за больными и стоимость жизни не растут со скоростью 0%, поэтому пенсионные и страховые фонды должны каким-то образом увеличить доходность, чтобы выполнить финансовые обещания, данные бумерам.

Отделения с фиксированным доходом в глобальных инвестиционных банках, являясь основным источником дохода для пенсионных и страховых фондов, вмешались и с радостью продали своим клиентам продукты, которые предлагали более высокую доходность. Это немного иронично, поскольку ставки были снижены до нуля и напечатаны деньги, чтобы спасти TradFi от их глупости, и они разворачиваются и зарабатывают деньги, продавая продукты, чтобы помочь учреждениям, пострадавшим от этой же политики печатания денег. Но как эти продукты могут приносить более высокую доходность, чем государственные или корпоративные облигации? Банки добились этого, внедрив опционы. Клиент продает опцион на процентную ставку и получает премию, которая проявляется в повышении доходности. Наиболее распространенным продуктом являются отзывные облигации.

Для полноты и точности для тех, кто это понимает, я должен напечатать эту цитату Дэвида Дреджа, моего управляющего фондом OG volatility.:

Говоря техническим языком, банк-структуратор завершает длинную серию так называемых Бермудских свопов, которые они хеджируют на основе стохастического будущего вероятностного пути дюрации, то есть вероятности даты колла. По мере роста ставок, вероятность колла в последующие годы уменьшается, и они перемещают свои “хеджи”, что приводит к продаже ванильных свопов, еще дальше.

Давайте вернемся к тому, что происходит на рынке свопов. Мой следующий вопрос Дреджу был таким: “Итак, для простоты, когда дилеры сталкиваются с тем, что модель облажалась, они все спешат продать греки, что на спотовом рынке приводит к продаже долгосрочных облигаций?”

Дредж ответил:

“По мере того, как bear steepener ослабевает, дилеры продали слишком много внутренних свопов, они обнаружат, что перепродали внутренние vega и недопродали облигации (технически по оплаченным свопам, но разница та же)”.

Под маской рекордных прибылей скрывается бомба замедленного действия, спрятанная в тайниках слишком крупных, чтобы обанкротиться, глобальных банков. Я говорю о таких компаниях, как JP Morgan, Goldman Sachs, BNP Paribas, Nomura и т.д. Они продали эти продукты на условную сумму в триллионы долларов отчаявшимся пенсионным и страховым компаниям, и теперь обнаружат, что несут убытки, превышающие капитал Three Arrows. Чтобы подстраховаться и остановить кровотечение, все эти банки должны торговать одинаково. Чем больше они хеджируются, тем больше теряют. Все это происходит из-за усиления bear steepener, который является прямым результатом политики ФРС и глобальных центральных банков.

Масштабы проблемы частично незаметны для глобальных банковских регуляторов. Торговля этими продуктами осуществляется на двусторонней основе вне биржи. Банки обязаны сообщать о некоторых вещах, а о других - нет. Банки и их клиенты делают все, что в их силах, чтобы юридически замаскировать риски. Банки хотят получить большие бонусы, основанные на бухгалтерской прибыли, за счет увеличения риска, а клиенты не хотят признавать свою неплатежеспособность. Это яма сознательного невежества. В результате никто не знает, при какой процентной ставке все разорятся или каковы могут быть масштабы потерь. Но будьте уверены, граждане мира – ваш центральный банк напечатает все необходимое, чтобы спасти грязную фиатную финансовую систему, когда она окажется на грани краха.

Мы знаем, что происходит что-то необычное, потому что волатильность облигаций, измеряемая индексом MOVE, растет вместе с доходностью. Это говорит о том, что продажи порождают новые продажи в геометрической прогрессии. Это то, что вызывает повышенную волатильность. В конечном итоге на рынке может случиться внезапный взрыв.

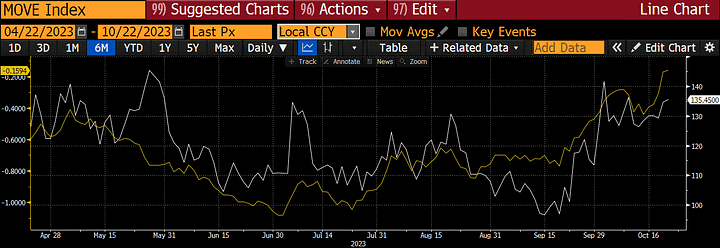

Индекс MOVE (белая кривая), доходность 2-летних минус 10-летних (желтая кривая)

ФРС знает это, и именно поэтому они изо всех сил стараются раскрутить историю о том, что их политика действует с запаздыванием, и поэтому они должны сделать паузу, чтобы “изучить последствия”. Как долго вы собираетесь сидеть и ждать, сэр Пауэлл? Реальная причина, по которой они делают паузу, заключается в том, что, хотя повышение ставок, как мы надеемся, предотвратит усиление bear steepener, региональные банки превратятся в пыль, если ФРС продолжит повышать ставки. Помните, вкладчики предпочли бы давать деньги ФРС через денежные фонды и зарабатывать 5,5% или больше, чем сохранять свои депозиты в банках, зарабатывая гораздо меньше, и рисковать тем, что их банк обанкротится. Региональные банки в полной заднице – но вместо того, чтобы обанкротиться из-за непрерывного повышения ставок ФРС, банкротство происходит медленно и ритмично по мере того, как bear steepener набирает обороты. Кроме того, банковская система США сидит на почти $700 млрд нереализованных убытков по казначейским облигациям. Эти потери будут ускоряться по мере того, как цены на долгосрочные облигации продолжат падать.

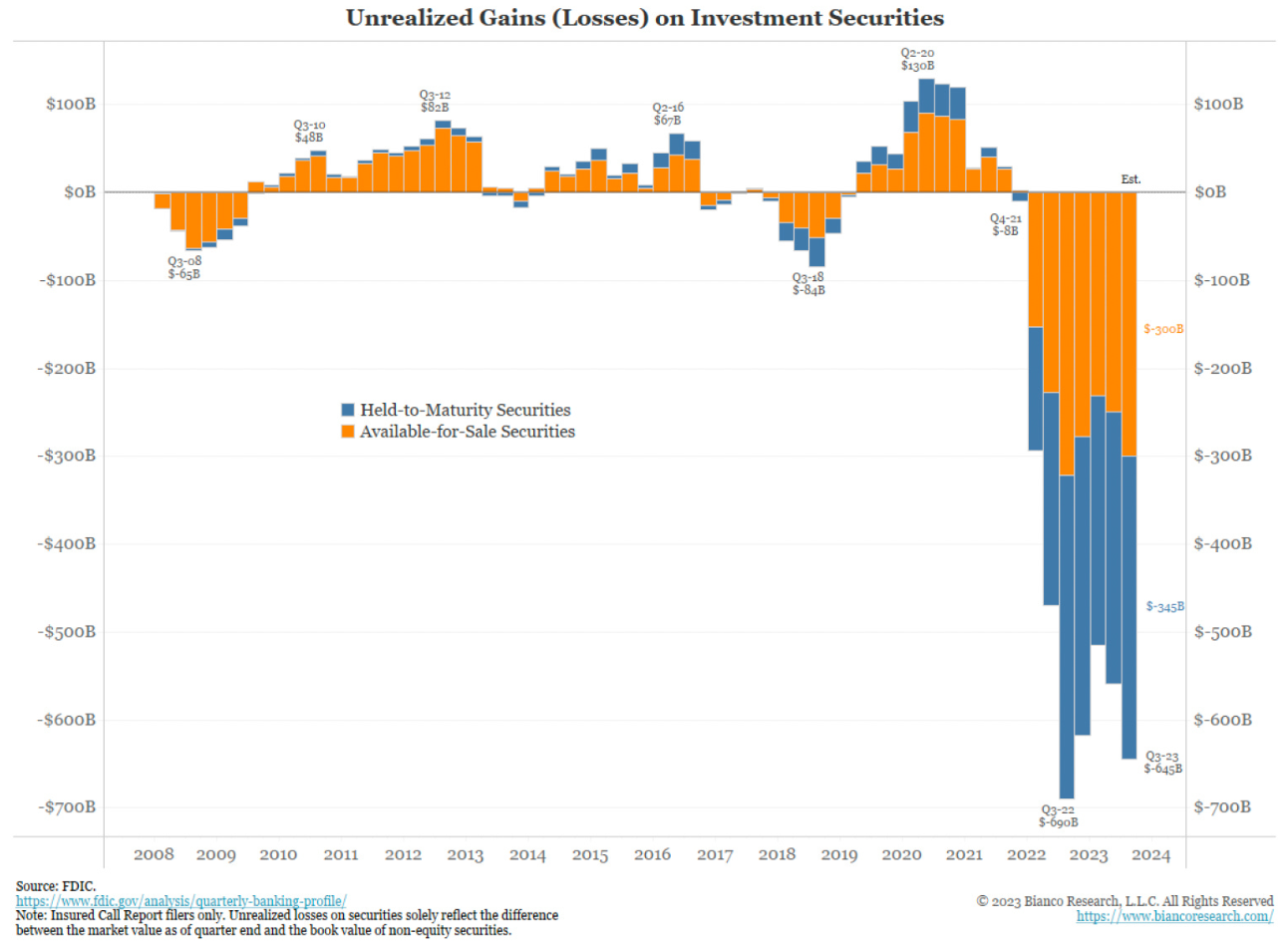

Нереализованные убытки по казначейским облигациям США.

ФРС и США вмешаются, чтобы массово спасти региональные банки, как только еще несколько обанкротятся. Власти продемонстрировали это ранее в этом году с банком Кремниевой долины, First Republic и так далее. Но во что рынок пока не верит, так это в то, что весь баланс банковской системы США де-факто гарантирован правительством. И если рынок, а более конкретно рынок облигаций, поверит в это, инфляционные ожидания возрастут, а цены на долгосрочные облигации упадут еще больше.

Цель этого краткого изложения того, что такое "bear steepener" и как он вредит банкам, состоит в том, чтобы объяснить вам, почему долгосрочные ставки будут расти очень быстро рефлекторным образом. Это также иллюстрирует еще одну проблему, стоящую перед ФРС и Министерством финансов США.

Рефлекторная реакция

Вернемся к конфликту между ХАМАСом и Израилем. Когда рынки открылись, в понедельник после первого нападения ХАМАСа на израильских гражданских лиц и солдат, казначейские облигации США выросли, доходность упала, золото немного упало, а нефть немного выросла. Комментарий состоял в том, что инвесторы бежали в безопасное место к самому нетронутому активу Pax Americana - казначейским облигациям США. Америка сильна, Америка могущественна, Америка справедлива, Америка - это то место, куда уходит капитал, когда он напуган. Да-а-а!!!

Есть ли в этом какой-нибудь смысл?

На первый взгляд, сдержанная реакция рынка нефти означала, что рынок не верил, что этот конфликт перекинется на более широкий регион Ближнего Востока. "Хезболла" сохраняла хладнокровие на северной границе Ливана, у Ирана было несколько резких высказываний, но, похоже, они не будут принимать непосредственного участия. Президент США Байден и его администрация попытались разрядить напряженную ситуацию. Они не стали возлагать вину за это нападение на извечного козла отпущения США - Иран, хотя некоторые американские сенаторы призвали нанести удар по Исламской Республике. У рынка было много надежд.

Цены на нефть могут медленно расти с течением времени, поскольку наследный принц Саудовской Аравии Мухаммед бен Салман (MBS) продолжает сокращать добычу нефти. Ходили слухи, что MBS увеличит производство после нормализации отношений Саудовской Аравии и Израиля. Но это сейчас не обсуждается, поскольку MBS должен твердо стоять на стороне своих арабских и мусульманских братьев и сестер. Более того, молодые саудовцы очень пропалестински настроены. У MBS не было иного выбора, кроме как полностью поддержать Палестину.

Рынок выпил еще одну порцию надежды и стал покупать казначейские облигации США (особенно длинные). Кривая 2s10s, ставшая более отрицательной сразу же после этого, иллюстрирует это.

Но по мере того, как события затягивались, становилось ясно, что Израиль не успокоится.

Вместо этого премьер-министр Израиля Биби Нетаньяху заявил, что Армия обороны Израиля (ЦАХАЛ) нанесет ХАМАС жесткий и решительный ответ. Он уполномочил ЦАХАЛ уничтожить ХАМАС и заявил, что его действия будут ощущаться на протяжении многих поколений. Биби вводит в бой тяжелую артиллерию.

Каждый террорист ХАМАСа - покойник

- Bibi The Strong

- Bibi The Strong

Все это хорошо, но Израиль окружен арабскими и персидскими странами, которые считают, что палестинцы страдают в государстве апартеида. Если Израиль нанесет слишком сильный ответный удар, эти арабские страны, опасающиеся внутренних волнений из-за того, что население призывает их сделать что-то для защиты своих религиозных и этнических родственников, должны будут ответить. Кроме того, возникает потенциальный кризис беженцев, когда палестинцы переезжают в соседние страны. В частности, многие другие арабские страны не хотят, чтобы идеология ХАМАС бросала вызов их правлению, поэтому они предпочитают, чтобы палестинцы оставались за границей, в Израиле. Главный вопрос заключается в том, вступят ли Иран и его марионеточная организация "Хезболла" в открытый конфликт с Израилем?

Если Иран в деле, значит ли это, что Америка в деле? Агрессивная внешняя политика Израиля опирается на неизменную американскую поддержку. А как же тогда Россия? Участвует ли она по доверенности, если ее союзник Иран противостоит Америке? А если в дело вмешивается Россия, то как на это реагирует Китай?

Вопросов много, ответов нет. А как насчет казначейских облигаций США?

Америка потратила 8 триллионов долларов на Афганистан, позорно вывела войска через 20 лет, и это была война в прятки с разорившимися фермерами. Сколько Америка потратит на снабжение израильтян для борьбы с Ираном, который будет опираться на неявную или явную поддержку России и Китая? Это вещи, которые заставляют вас задуматься...

Байден продолжал повторять, что США поддерживают Израиль, но по мере того, как ожидаемые расходы на войну начали расти, рынок казначейских обязательств США возобновил распродажу. Кривая вернулась к продолжению тренда bear steepener. Ничего драматичного не происходило, и тут крупнейший госпиталь Газы подвергся бомбардировке.

Трудный выбор Pax Americana

Я, как вы понимаете, циник. И я неоднократно повторял, что самое главное в политике - это переизбрание.

В настоящее время премьер-министр Израиля Нетаньяху находится под судом по обвинению во взяточничестве, мошенничестве и злоупотреблении доверием. Судебный процесс еще продолжается. Лучшее, на что может надеяться измученный политик, - это война, которая заставит испуганный плебс поддержать своего лидера любой ценой.

Нападение ХАМАСа было ужасным для погибших и находящихся в плену людей, но оно реабилитирует Биби в политическом плане. Поэтому он должен отреагировать самым агрессивным образом, чтобы убедить израильских граждан - и, вероятно, тех, кто судит о его виновности или невиновности, - в том, что он обеспечит их безопасность и, следовательно, является человеком, способным выполнить эту работу (эта работа заключается в уничтожении ХАМАС и его идеологии).

Агрессивные действия Израиля уже привели к тому, что большая часть территории Газы превратилась в руины, а тысячи палестинских гражданских лиц погибли, что создает проблему для правящей элиты Pax Americana. Весь мир смотрит на Байдена и задается вопросом: неужели именно такое поведение Америка одобряет и финансово поддерживает?

Америка может поддерживать Израиль и рисковать быть втянутой в войну с Ираном и другими странами Ближнего Востока. По какой-то причине Иран заявил, что его "красной чертой" является наземное вторжение ЦАХАЛа в сектор Газа. Это одна из ключевых точек.

Израиль привел в негодность аэропорты Дамаска и Алеппо в результате воздушных бомбардировок. Сирия - государство-клиент России. Россия, которая была союзником Израиля, дистанцируется от него. Если США поставляют бомбы, которые используются для уничтожения союзника России, какова будет реакция России? Потребует ли этот ответ военного вмешательства США в другой части света?

Это только два примера. Я уверен, что их будет больше, поскольку Израиль продолжает бомбить части Ближнего Востока, возвращаясь к Ветхому Завету.

Байден мог бы натянуть поводок и приструнить своего питомца, сказав Израилю, что есть предел тому, что Америка будет поддерживать. Угроза заключается в том, что если Израиль продолжит придерживаться этой тактики, то американский карман будет закрыт. Видя это, другие американские союзники пересмотрят, стоит ли делать то, что говорит Америка. Это связано с тем, что многие правительства маргинализируют группы меньшинств, которые выступают за более широкое политическое влияние или кусок экономического пирога. Иногда эти меньшинства удерживаются на своих местах силой. Применение такой силы может поставить в неловкое положение Америку, которая якобы выступает за права человека. Без американской поддержки сосуществование с антагонистическими соседями для многих союзников станет более трудным.

Элита Pax Americana не может победить. Какой бы путь они ни выбрали, их позиция по отношению к Израилю ослабляет империю. Империя либо будет тратить триллионы на войны, чтобы помочь Израилю бороться с врагами на Ближнем Востоке, либо союзники империи начнут отступать, если станет ясно, что они могут быть отлучены от церкви, если их действия внутри страны будут поставлены под сомнение.

ХАМАС спровоцировал реакцию, и теперь империя должна сделать выбор. Хорошего выбора для этой империи не осталось. Ни одно доброе дело не остается безнаказанным.

Теперь перейдем к тому, какой путь избрала Pax Americana.

Назад в страну песков

Последствия военной кампании Израиля настолько плохо отразились на его отношениях с арабскими соседями, что, когда Байден попытался встретиться со многими из этих лидеров, они отказались в последнюю минуту. В конечном счете все, что сделал Байден, - это приземлился в Израиле и подтвердил, что США поддерживают Израиль, несмотря ни на что. Я думаю, что простого звонка было бы достаточно, чтобы сэкономить американским налогоплательщикам несколько миллионов долларов на дорожных расходах.

Поскольку военный ответ Израиля усилился, а Америка хранила молчание, рынок казначейских облигаций США возобновил распродажу. Становилось все более очевидным, что будущая стоимость предполагаемой военной поддержки Израиля и других союзников, которым, несомненно, будет брошен вызов, обесценивалась рынком.

Как вы относитесь к казначейским облигациям США?

Бюджет

После обращения к американской общественности с объяснением того, почему США должны поддержать Украину и Израиль, Байден попросил у Конгресса США 105 млрд. долл. Вот краткий пересказ:

60 млрд. долл. на финансирование Украины

США продолжают бросать деньги. Война зашла в тупик. Украина растратила сотни миллиардов денег американских налогоплательщиков, а Россия прочно сидит на территории, захваченной в самом начале войны. В своей речи Байден неоднократно упоминал президента России Путина как пример чудовищного диктатора, которого необходимо победить. Не похоже, что США пытаются выпутаться из этой трясины.

14 млрд. долл. Израилю

Это только начало той поддержки, которую Байден пообещал Израилю со стороны Америки. По сути, Байден заявил, что Америка сделает все необходимое для того, чтобы Израиль имел все необходимое для продолжения войны с ХАМАС.

Америка определенно участвует в этой войне. А как насчет Ирана?

Если Иран будет вовлечен в войну, объем помощи Израилю будет исчисляться триллионами долларов и будет отправлен быстрее, чем время, необходимое для одобрения Blackrock Bitcoin ETF. Не угасайте, лысый белый человек из Нью-Йорка!

Гуманитарная помощь Украине и всему миру в размере 10 млрд. долл.

Причина, по которой Украине нужна помощь, заключается в том, что оружие заставляет украинского президента Зеленского и его разношерстную кучку новобранцев воевать. Прекратите финансировать войну, и больше гуманитарной помощи не потребуется. Опять же, Байден будет постоянно обращаться к Конгрессу США с просьбой о выделении дополнительных средств, если Америка будет придерживаться прежнего курса, предполагая, что ответственные лица вообще знают, в чем заключается этот курс.

14 млрд. долл. на финансирование пограничного контроля для борьбы с наркотрафиком и фентанилом

Некоторые утверждают, что кризис с фентанилом - это современная опиумная война, ведущаяся на американской земле. В XIX веке Китай был вынужден под дулами автоматов разрешить Британской империи торговать наркотиками в колоссальных масштабах в пределах своих границ. Многие из самых знаковых зданий в Шанхае на Бунде и в Гонконге были построены торговцами опиумными наркотиками, такими как Жардины, Кидооры, Сасуны и др. Это не было незаконным, это было санкционировано британским парламентом. Ура!

Может быть, какая-то страна (страны) не пресекает экспорт дешевого фентанила в Америку? Кто бы ни был виновен, это еще одна атака на американскую периферию, которой не видно конца.

7 млрд. долл. на Индо-Тихоокеанский регион и Тайвань

США заняты тем, что пытаются завоевать друзей и повлиять на людей в Азии. Бывший президент США Обама начал "поворот в Азию" более десяти лет назад. Чтобы сдержать Китай, США активно обхаживают такие страны, как Индия и Филиппины, поддерживают Тайвань, Японию, Австралию и Новую Зеландию.

Я готов поспорить, что мы начнем наблюдать более агрессивный ответ со стороны Китая в отношении ситуации на Тайване, особенно если тайваньцы изберут кандидата в президенты, выступающего за независимость, в январе 2024 года. Я не думаю, что Китай нападет на Тайвань. Но если Китай сможет заставить Америку тратить больше средств на поддержку Формозы, то это ослабит финансовую мощь империи. Точно такую же схему США использовали для подрыва СССР, что в конечном итоге привело - по крайней мере, частично - к его распаду. Заставить противника продолжать тратить деньги на наращивание военной мощи из страха, и в процессе этого разрушить его внутреннюю экономику до точки невозврата. То, что для Советов было ядерным оружием, для Америки станет постоянно растущей военной помощью Тайваню и другим азиатским странам.

Миллиард здесь, миллиард там, и вскоре речь пойдет о реальных деньгах. Рынок облигаций выслушал речь Байдена, прочитал его бюджет и пришел в ярость. На следующее утро после этого доходность резко возросла.

Если вы являетесь долгосрочным держателем казначейских облигаций США, то вас больше всего беспокоит то, что правительство США не считает, что тратит слишком много. Вот что ответила министр финансов США Йеллен, когда ее спросили, может ли Америка позволить себе две войны.

Sky News: Может ли Америка, Запад, позволить себе еще одну войну в это время?

Бабушка Йеллен: Америка, безусловно, может позволить себе стоять на стороне Израиля и поддерживать его военные нужды, и мы также можем и должны поддерживать Украину в ее борьбе с Россией. Американская экономика развивается очень хорошо.

Источник Sky News

Бабушка Йеллен: Америка, безусловно, может позволить себе стоять на стороне Израиля и поддерживать его военные нужды, и мы также можем и должны поддерживать Украину в ее борьбе с Россией. Американская экономика развивается очень хорошо.

Источник Sky News

Ну, вот и началась распродажа долгосрочных казначейских облигаций США.

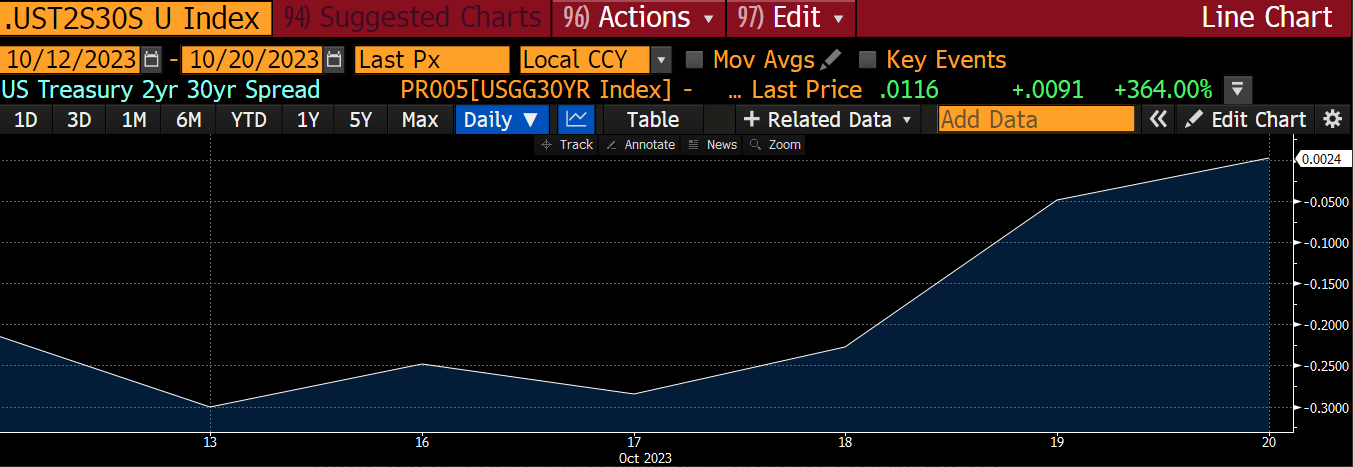

2-летняя доходность минус 30-летняя доходность

Если расходы США на оборону возрастут, то на поддержание военной машины потребуются еще триллионы долговых обязательств.

Поскольку Америка вступает в настоящую экономику военного времени, Байден сослался на всех американцев, имеющих работу по производству товаров смерти, таких как пули, - как будто это оправдывает трату денег, - и они вытесняют производство других товаров и увеличивают инфляцию. Рабочий, производящий пули, танки и бомбы, - это рабочий, который не производит автомобили, не стирает подгузники для взрослых и не говорит: "Хотите картошку фри?".

Именно поэтому облигации распродаются, а доходность растет.

Но более важным событием является динамика цен на золото и биткойн.

С тех пор как Израиль усилил натиск на сектор Газа, золото стало пользоваться спросом. Оно дисконтирует будущее, в котором поддержка США Израиля приведет к эскалации конфликта, возможно, с привлечением Ирана. Поскольку вы не хотите владеть облигациями страны, ведущей две вечные войны, инвесторы начинают размещать свои средства в таких аполитичных "тихих гаванях", как золото.

Биткойн практически не отреагировал на начало конфликта между ХАМАС и Израилем. Однако он резко вырос и превысил отметку 30 000 долл. на фоне роста доходности казначейских облигаций США и возобновления bear steepener.

Ни золото, ни биткойн ничего не приносят. Поэтому, если они растут на фоне резкого повышения доходности казначейских обязательств США, это говорит о том, что оба актива-убежища дисконтируют будущее, предполагающее увеличение государственных расходов и рост инфляции.

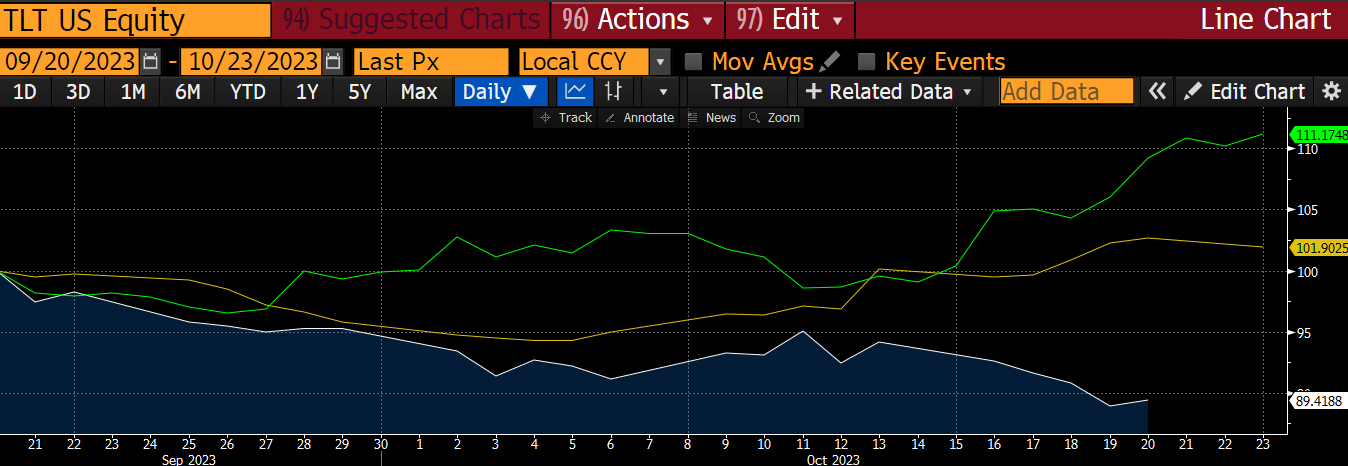

Биткоин (зеленая кривая), золото (желтая кривая), TLT (белая кривая).

С момента заседания ФРС 20 сентября TLT (долгосрочные казначейские облигации США) упали на 11%, биткойн вырос на 11%, а золото - на скромный 1%. Рынок беспокоится об инфляции, а не о росте, поэтому биткоин и золото растут вместе с долгосрочными доходностями.

В этом эссе я говорил в основном о США и их финансовом и моральном положении. Но если мир превратится в различные марионеточные бои между США и Россией/Китаем, ведущимися в разных местах? Все крупные экономики должны наращивать производство военных материалов, чтобы поставлять их своим союзникам. Например, в связи с увеличением железнодорожного сообщения между Северной Кореей и Россией некоторые предполагают, что северокорейский лидер Ким Чен Ын поставляет России боеприпасы и оружие для продолжения боевых действий. Доллар, рубль, юань, потраченный на пулю, - это доллар, рубль, юань, не потраченный на производство необходимых нам вещей, например, продуктов питания. Все стоит энергии, без инфляции не бывает войны.

Если это новая реальность, то я не хочу владеть облигациями ни одной страны. Это плохие новости для медведей. Золото и биткойн начинают говорить нам об этом.

Потоки

Давайте сложим все это вместе.

ФРС сообщила нам, что повышение ставок приостановлено до тех пор, пока инфляция не будет побеждена. Как следствие, бдительные защитники казначейских облигаций США впали в ярость. Они начали продавать длинные облигации по рынку. В результате кривая доходности на дальнем конце резко пошла в гору (рост 2s10s и 2s30s). Это вызвало рефлекторные действия глобальных банков, которые так или иначе должны продавать больше облигаций, что привело к росту волатильности вместе с доходностью.

США, как заявил Байден, будут твердо стоять за своего союзника, предоставив бессрочное обязательство тратить все необходимое на вооружение для поддержки военных действий Израиля. Если добавить к этому расходы на Украину, то военный бюджет Америки просто взорвется - особенно если союзники ХАМАСа, такие как Иран, вступят в борьбу через своих посредников. Это приведет к увеличению будущих государственных заимствований, а когда речь заходит о суммах, которые могут быть потрачены на войну, то это уже предел. Поэтому облигации распродаются, а доходность растет на ожиданиях расширения расходов США на периферийные войны.

Структурные потребности банков в хеджировании и потребности военной машины США в заимствованиях рефлекторно подпитывают друг друга на рынке казначейских обязательств США.

Если долгосрочные казначейские облигации США не обеспечивают безопасности инвесторов, то их деньги будут искать альтернативы. Золото, а главное, биткойн, начнут расти на реальных опасениях глобальной инфляции военного времени. Что я буду делать со своим портфелем?

В идеале я хотел бы дождаться финансового взрыва или того, что ФРС развернется и начнет снижать ставки. Но рынок редко дает именно ту установку, которую вы хотите. Байден пытается втянуть Америку в очередной бессрочный конфликт. Конечно, Конгресс США мог бы сказать "нет", но мало найдется политиков с достаточным хладнокровием, чтобы выступить против военно-промышленного комплекса, и еще меньше тех, кто займет позицию, не поддерживающую Израиль. Если Афганистан сжег 8 триллионов долларов, то сколько же потратит война с таким реальным противником, как Иран?

Биткоин взлетел выше отметки 30 000 долл. на фоне ложных слухов о том, что Комиссия по ценным бумагам и биржам США одобрила биткоин-фонд Blackrock spot Bitcoin ETF. Когда в криптовалютном Twitter появились предположения о том, что Cointelegraph (источник слухов), скорее всего, по приколу купил биткоин с плечом х100, а затем кинул плебс, цена биткоина быстро отступила к отметке 27 000 долларов.

Но теперь, сразу после выступления Байдена, биткойн - наряду с золотом - растет на фоне агрессивной распродажи длинных казначейских облигаций США. Это не спекуляция на тему утверждения ETF - это дисконтирование Биткойном будущей, очень инфляционной ситуации глобальной мировой войны.

И в конечном итоге, когда доходность станет слишком высокой, ФРС прекратит всякую претензию на то, что рынок казначейских облигаций США является свободным рынком. Напротив, он станет тем, чем является на самом деле: потемкинской деревней, где ФРС фиксирует уровень процентных ставок на политически выгодных уровнях. Как только все поймут, в какую игру мы играем, бычий рынок биткоина и криптовалют будет в самом разгаре.

Это спусковой крючок, и пора начинать ротацию из краткосрочных казначейских обязательств США в криптовалюты. Первой остановкой всегда будет Биткойн, затем Эфир и, наконец, мои любимые щиткоины. Я начну с малого, чтобы не ошибиться, но вы не можете вечно сидеть в стороне, ожидая идеальной ситуации. Идеальная ситуация, как правило, находится прямо перед вами, а вы просто слишком озабочены прошлым, чтобы заметить ее.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба