Selectel («Селектел») — технологическая компания, предоставляющая услуги дата-центров и облачных инфраструктурных сервисов. Ведущий провайдер IT-инфраструктуры на рынке. Компания имеет большую диверсифицированную базу клиентов и постоянно расширяет свое влияние. Заметный рост компании не остался незамеченным рейтинговыми агентствами, а возможность дальнейшего повышения кредитного рейтинга может снизить спред к ОФЗ текущих выпусков, что, в свою очередь, увеличивает интерес к облигациям данного эмитента. Выпуски торгуются с привлекательной доходностью при низких рисках, а первичные размещения эмитента являются крайне интересным событием.

Многообещающие данные по отчетности компании Selectel были хорошо приняты рейтинговыми агентствами. 13 ноября 2023 года АКРА подтвердило кредитный рейтинг ООО «Селектел» на уровне A+(RU), изменив прогноз со «стабильного» на «позитивный». «Эксперт РА» 16 ноября 2023 года повысил кредитный рейтинг ООО «Селектел» до уровня ruАА-, присвоив прогноз по рейтингу «стабильный». Ранее у компании действовал рейтинг на уровне ruA+ со «стабильным» прогнозом.

Прогноз по улучшению финансовых показателей компании оправдался после публикации отчетности по РСБУ за 9 месяцев 2023 года. Активы за 9 месяцев 2023 года выросли на 53,7%, до 18,7 млрд рублей, по сравнению с данными за тот же период предыдущего года. Выручка выросла на 25%, до 7,4 млрд рублей. При этом АКРА прогнозирует, что на конец 2023 года выручка превысит 10 млрд рублей.

Рентабельность компании остается на высоком уровне. Рентабельность активов остается близка к отметке предыдущего периода, несмотря на увеличение активов более чем на 50%, в то время как рентабельность капитала показывает значительное развитие, до 57,9%.

Агентства выделяют низкую долговую нагрузку компании. Долговой портфель сформирован в первую очередь из облигационных займов. В августе 2023 года компания разместила третий выпуск облигаций с целью рефинансирования первого выпуска с погашением в феврале 2024 года. На данный момент она имеет 3 выпуска в обращении. Второй выпуск компании погашается в ноябре 2025 года, третий выпуск — в августе 2026 года. Чистый долг компании снижался за последний год и на 2-й квартал 2023 года составляет 5,56 млрд рублей по отчетности МСФО.

Важно заметить, что после повышения кредитного рейтинга и улучшения прогноза облигации компании не поднялись в стоимости, а продолжали находиться в общей динамике рынка корпоративных облигаций. «Селектел» уже давно является эмитентом с низким уровнем риска, а повышение выручки и увеличение активов не столь значительно повлияли на коэффициенты долговой нагрузки. По этой причине можно ожидать дальнейшее повышение стоимости облигаций эмитента, однако на текущий момент повышение рейтинга не оказало существенного влияния на цену и доходность бумаг в обращении.

Выпуски «Селектела» имеют хорошие уровни ликвидности на рынке, медианный оборот за 2023 год у каждого выпуска более миллиона рублей. Важно заметить, что спред к ОФЗ на вторичном рынке почти всегда значительно ниже спреда к ОФЗ при размещении. Поэтому стоит обратить внимание на дальнейшие первичные размещения данного эмитента, так как зачастую наблюдается тенденция роста стоимости облигаций при выходе на вторичный рынок. Компания имеет хорошие уровни доходности при низком риске, что подтверждается повышением рейтинга.

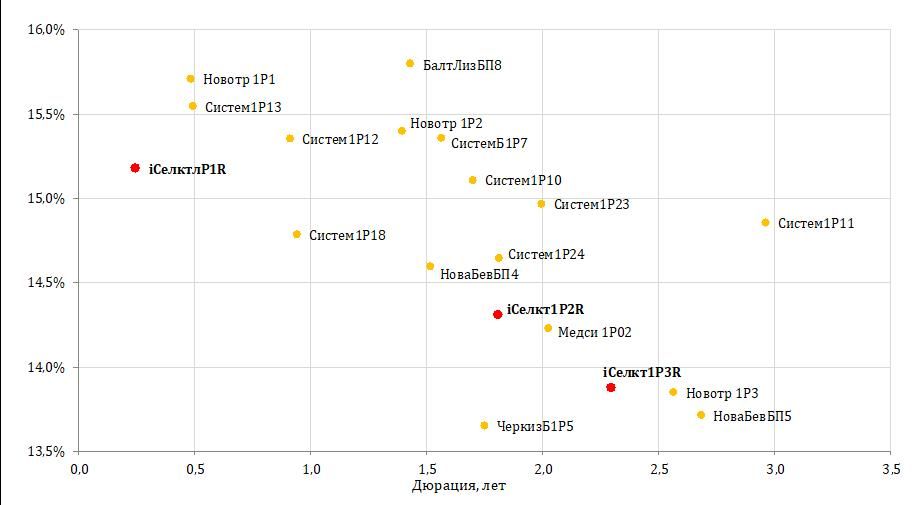

В рамках сравнения с эмитентами, имеющими соответствующий рейтинг, «Селектел» уступает по доходности на тех же сроках. Однако при учете значительного роста финансовых показателей можно ожидать и дальнейшее повышение рейтинга компании в краткосрочной перспективе.

Какое еще влияние на рынок может оказывать изменение процентной ставки, мы подробно рассказываем на онлайн-курсе «Первые шаги». Старт новой группы каждую неделею, регистрируйтесь.

Карта рынка наиболее ликвидных выпусков с рейтингом на уровне ruAA-

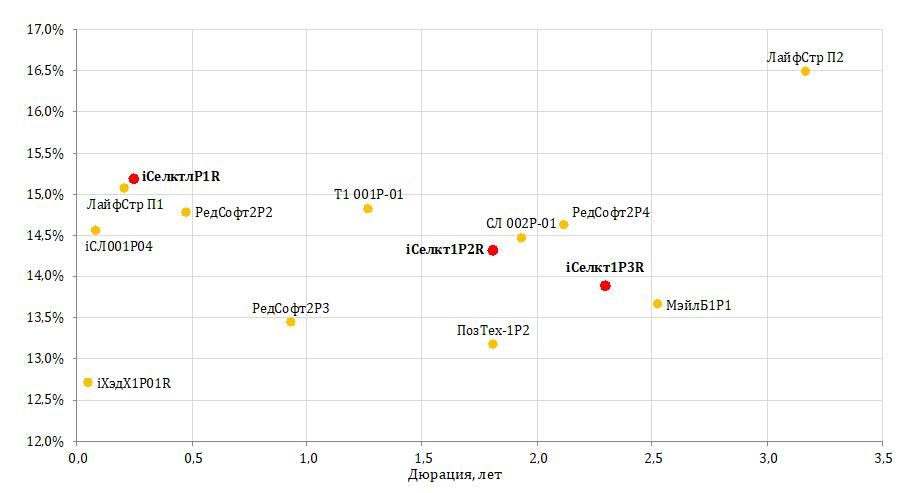

Среди эмитентов той же отрасли компания имеет привлекательные уровни доходности при высоком кредитном рейтинге.

Карта рынка выпусков по отрасли IT-сервисов и программного обеспечения

Многообещающие данные по отчетности компании Selectel были хорошо приняты рейтинговыми агентствами. 13 ноября 2023 года АКРА подтвердило кредитный рейтинг ООО «Селектел» на уровне A+(RU), изменив прогноз со «стабильного» на «позитивный». «Эксперт РА» 16 ноября 2023 года повысил кредитный рейтинг ООО «Селектел» до уровня ruАА-, присвоив прогноз по рейтингу «стабильный». Ранее у компании действовал рейтинг на уровне ruA+ со «стабильным» прогнозом.

Прогноз по улучшению финансовых показателей компании оправдался после публикации отчетности по РСБУ за 9 месяцев 2023 года. Активы за 9 месяцев 2023 года выросли на 53,7%, до 18,7 млрд рублей, по сравнению с данными за тот же период предыдущего года. Выручка выросла на 25%, до 7,4 млрд рублей. При этом АКРА прогнозирует, что на конец 2023 года выручка превысит 10 млрд рублей.

Рентабельность компании остается на высоком уровне. Рентабельность активов остается близка к отметке предыдущего периода, несмотря на увеличение активов более чем на 50%, в то время как рентабельность капитала показывает значительное развитие, до 57,9%.

Агентства выделяют низкую долговую нагрузку компании. Долговой портфель сформирован в первую очередь из облигационных займов. В августе 2023 года компания разместила третий выпуск облигаций с целью рефинансирования первого выпуска с погашением в феврале 2024 года. На данный момент она имеет 3 выпуска в обращении. Второй выпуск компании погашается в ноябре 2025 года, третий выпуск — в августе 2026 года. Чистый долг компании снижался за последний год и на 2-й квартал 2023 года составляет 5,56 млрд рублей по отчетности МСФО.

Важно заметить, что после повышения кредитного рейтинга и улучшения прогноза облигации компании не поднялись в стоимости, а продолжали находиться в общей динамике рынка корпоративных облигаций. «Селектел» уже давно является эмитентом с низким уровнем риска, а повышение выручки и увеличение активов не столь значительно повлияли на коэффициенты долговой нагрузки. По этой причине можно ожидать дальнейшее повышение стоимости облигаций эмитента, однако на текущий момент повышение рейтинга не оказало существенного влияния на цену и доходность бумаг в обращении.

Выпуски «Селектела» имеют хорошие уровни ликвидности на рынке, медианный оборот за 2023 год у каждого выпуска более миллиона рублей. Важно заметить, что спред к ОФЗ на вторичном рынке почти всегда значительно ниже спреда к ОФЗ при размещении. Поэтому стоит обратить внимание на дальнейшие первичные размещения данного эмитента, так как зачастую наблюдается тенденция роста стоимости облигаций при выходе на вторичный рынок. Компания имеет хорошие уровни доходности при низком риске, что подтверждается повышением рейтинга.

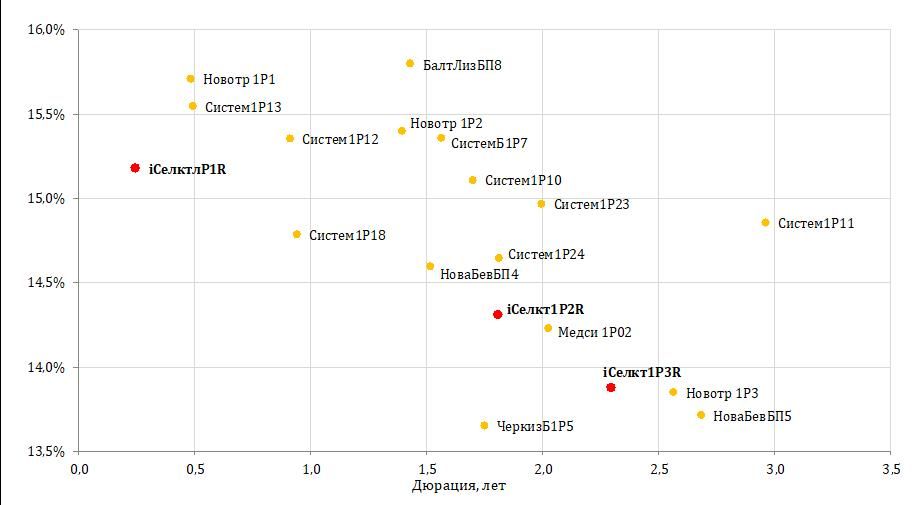

В рамках сравнения с эмитентами, имеющими соответствующий рейтинг, «Селектел» уступает по доходности на тех же сроках. Однако при учете значительного роста финансовых показателей можно ожидать и дальнейшее повышение рейтинга компании в краткосрочной перспективе.

Какое еще влияние на рынок может оказывать изменение процентной ставки, мы подробно рассказываем на онлайн-курсе «Первые шаги». Старт новой группы каждую неделею, регистрируйтесь.

Карта рынка наиболее ликвидных выпусков с рейтингом на уровне ruAA-

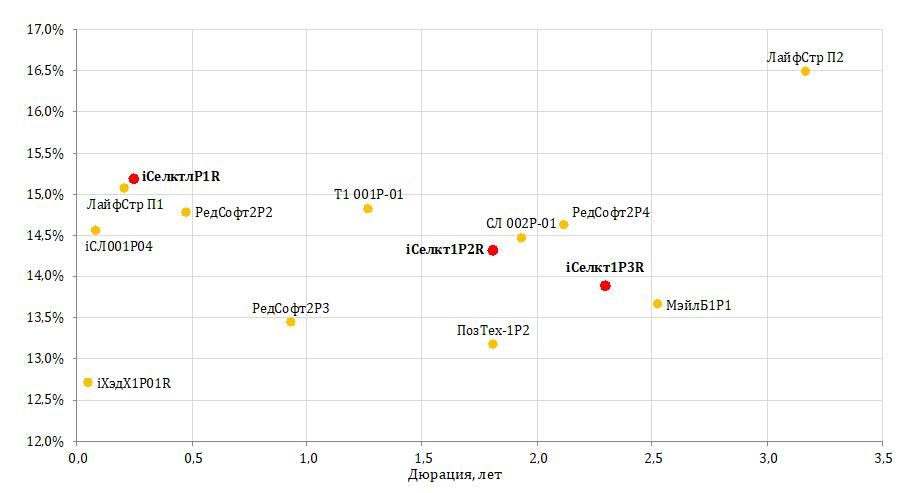

Среди эмитентов той же отрасли компания имеет привлекательные уровни доходности при высоком кредитном рейтинге.

Карта рынка выпусков по отрасли IT-сервисов и программного обеспечения

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба