15 декабря 2023 Финам Бороданов Никита

При высоких рисках повышения ставок инвесторам важно иметь возможность получать доходность, которая не уступает текущему рынку. Кроме покупки бумаг с плавающим купоном, инвесторов привлекают амортизационные выпуски, которые позволяют реинвестировать часть средств до полного погашения выпуска. Среди этих выпусков одним из наиболее привлекательных является выпуск ХК «Новотранс» серии 001Р-02. Низкий риск эмитента и привлекательный уровень спреда к ОФЗ вызывают интерес к данному выпуску, что побуждает рассмотреть текущее состояние компании и оценить предлагаемый инструмент.

ХК «Новотранс» — один из крупнейших операторов в сфере железнодорожных перевозок в России. Обеспечивает полный комплекс услуг по перевозке грузов, в том числе экспедирование, логистику и обработку грузов на станциях. «Новотранс» управляет большим парком грузовых вагонов, который включает в себя платформы, цистерны, крытые вагоны и другие типы роллингстока.

Компания активно вкладывает средства в развитие своего парка вагонов и в инфраструктуру, а именно грузовые терминалы и логистические центры. ХК «Новотранс» постоянно участвует в различных проектах, направленных на улучшение железнодорожной инфраструктуры и повышение эффективности железнодорожных перевозок.

27 июля 2023 рейтинговое агентство «Эксперт РА» повысило эмитенту ХК «Новотранс» кредитный рейтинг с уровня «ruA+» до «ruAA-». Прогноз по рейтингу — «стабильный». Повышение рейтинга обусловлено сильными финансовыми результатами компании в 2022 году, которые способствовали сохранению динамики снижения долговой нагрузки в условиях спада в отрасли и общего ухудшения макроэкономической ситуации.

В данный момент у компании наблюдается падение чистой прибыли и выручки. По МСФО за 6 месяцев 2023 года выручка ХК «Новотранс» равна 25,73 млрд рублей, тогда как за 6 месяцев 2022 года она составляла 29,37 млрд рублей. Чистая прибыль за тот же период составила 6,34 млрд рублей по сравнению с 11,54 млрд рублей за 6 месяцев 2022 года. Даже при снижении этих показателей компания все равно в хорошем положении, так как наблюдается общее падение в отрасли, а высокие ставки усложняют дальнейший рост. Важно заметить: у компании растет ликвидность, объем денежных средств увеличился до 9,36 млрд рублей, что позволяет исполнять текущие краткосрочные обязательства, а активы по МСФО за два квартала 2023 года выросли более чем на 45% по сравнению с тем же периодом 2022 года.

По отчетности компании можно заметить рост долга, большую часть которого составляют выпуски облигаций. Основная цель заимствований — получение средств для строительства терминала LUGAPORT в порту Усть-Луга с мощностью грузооборота до 24,3 млн тонн. Выход терминала на полную проектную мощность запланирован в 2024 году, а совокупные затраты на проект составят около 47 млрд рублей. Значительная часть долга приходится на выпуск 001Р-03 объемом 28,5 млрд рублей, который погашается в октябре 2027 года, а амортизационные выплаты по нему начинаются в январе 2026 года. Исходя из этого, можно сказать, что в ближайшие два года компании требуется исполнять лишь меньшую часть ее долговых обязательств, это позволяет использовать текущие активы для дальнейшего роста, а рефинансирование долга не потребуется компании в краткосрочной перспективе. После размещения в августе четвертого выпуска на 6,5 млрд рублей долговая нагрузка должна возрасти, но, по нашим оценкам, метрика «Чистый долг / EBITDA» останется для компании на вполне комфортном уровне — около 2.

Наиболее привлекательный выпуск в обращении — второй выпуск эмитента. Если смотреть на ликвидность выпусков компании, то можно обратить внимание, что наиболее ликвидный — третий выпуск. Однако стоит заметить, что у него и самый большой объем размещения, который оказывает большую долговую нагрузку на компанию, при этом имея наибольший срок до погашения. У четвертого выпуска компании зачастую наиболее узкий спред к ОФЗ по сравнению с остальными, поэтому его инвестиционная привлекательность значительно ниже. Первый выпуск компании погашается в ноябре 2024 года и является самым краткосрочным, но при учете большой вероятности появления положительной динамики экономики в 2024 году интерес к нему не настолько велик.

Амортизационные выплаты по выпуску 001Р-02 начинаются в июле 2024 года, а полное погашение выпуска произойдет в апреле 2026 года. При этом наличие амортизации оказывает влияние и на дюрацию, которая на 14 декабря равна 1,34 года при сроке до погашения 2,34 года. Таким образом, можно сделать вывод, что выпуск является довольно коротким, а наличие амортизации, выплаты по которой начнутся в краткосрочной перспективе, позволяет инвесторам реинвестировать средства по привлекательной процентной ставке.

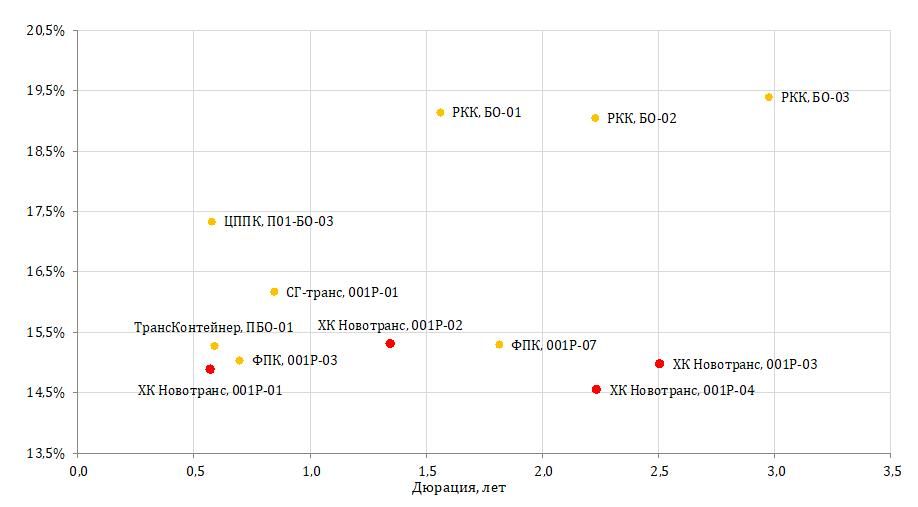

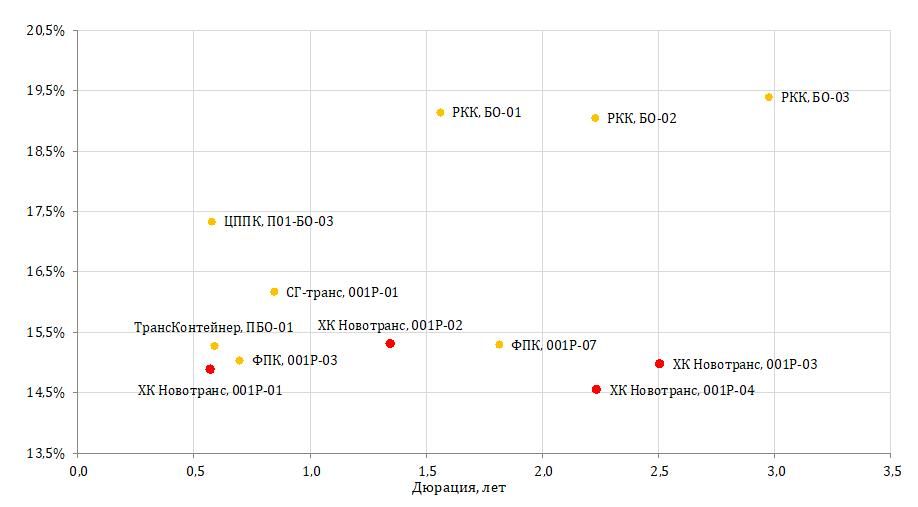

В сравнении с аналогичными компаниями «Новотранс» имеет довольно низкие уровни доходности, но при этом один из самых высоких рейтингов кредитоспособности, уступая лишь компании «ФПК».

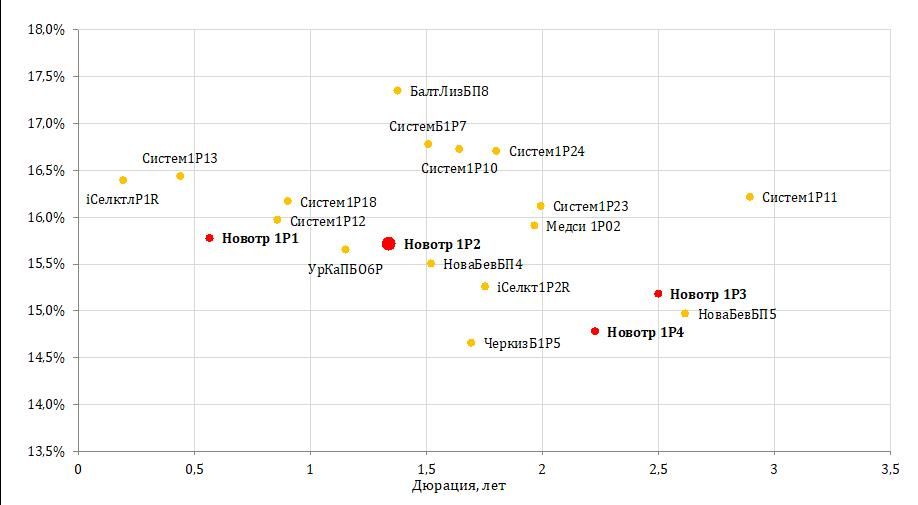

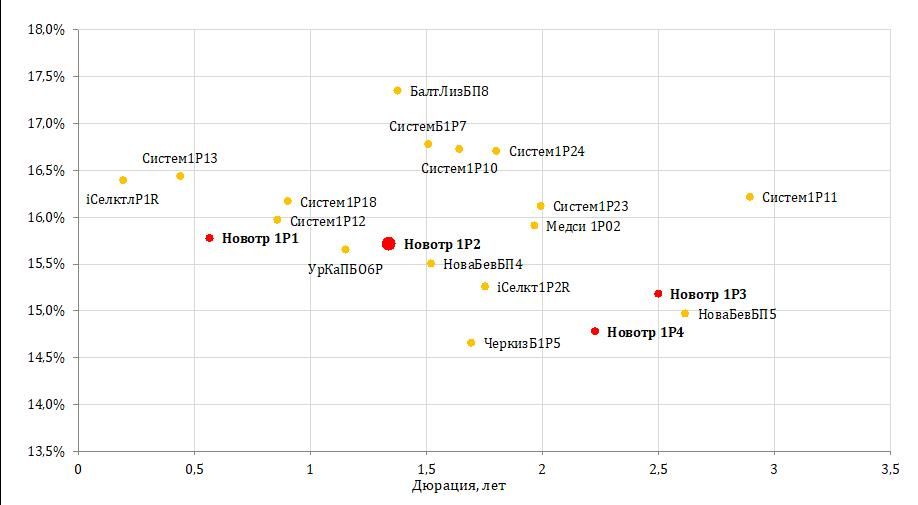

В сравнении с ликвидными выпусками компаний с рейтингом «ruAA-» у «Новотранса» схожие уровни доходности, однако после полного окончания строительства терминала LUGAPORT у компании могут повыситься финансовые показатели и снизиться долговая нагрузка, что в свою очередь в дальнейшем способно повысить ее рейтинг.

Новотр 1Р2 — амортизационный выпуск с одним из самых низких уровней риска и высоким уровнем ликвидности. Амортизация выпуска позволяет воспользоваться текущим периодом повышенных процентных ставок. Мы считаем сочетание риска и доходности Новотр 1Р2 привлекательным и подтверждаем рейтинг «Покупать».

ХК «Новотранс» — один из крупнейших операторов в сфере железнодорожных перевозок в России. Обеспечивает полный комплекс услуг по перевозке грузов, в том числе экспедирование, логистику и обработку грузов на станциях. «Новотранс» управляет большим парком грузовых вагонов, который включает в себя платформы, цистерны, крытые вагоны и другие типы роллингстока.

Компания активно вкладывает средства в развитие своего парка вагонов и в инфраструктуру, а именно грузовые терминалы и логистические центры. ХК «Новотранс» постоянно участвует в различных проектах, направленных на улучшение железнодорожной инфраструктуры и повышение эффективности железнодорожных перевозок.

27 июля 2023 рейтинговое агентство «Эксперт РА» повысило эмитенту ХК «Новотранс» кредитный рейтинг с уровня «ruA+» до «ruAA-». Прогноз по рейтингу — «стабильный». Повышение рейтинга обусловлено сильными финансовыми результатами компании в 2022 году, которые способствовали сохранению динамики снижения долговой нагрузки в условиях спада в отрасли и общего ухудшения макроэкономической ситуации.

В данный момент у компании наблюдается падение чистой прибыли и выручки. По МСФО за 6 месяцев 2023 года выручка ХК «Новотранс» равна 25,73 млрд рублей, тогда как за 6 месяцев 2022 года она составляла 29,37 млрд рублей. Чистая прибыль за тот же период составила 6,34 млрд рублей по сравнению с 11,54 млрд рублей за 6 месяцев 2022 года. Даже при снижении этих показателей компания все равно в хорошем положении, так как наблюдается общее падение в отрасли, а высокие ставки усложняют дальнейший рост. Важно заметить: у компании растет ликвидность, объем денежных средств увеличился до 9,36 млрд рублей, что позволяет исполнять текущие краткосрочные обязательства, а активы по МСФО за два квартала 2023 года выросли более чем на 45% по сравнению с тем же периодом 2022 года.

По отчетности компании можно заметить рост долга, большую часть которого составляют выпуски облигаций. Основная цель заимствований — получение средств для строительства терминала LUGAPORT в порту Усть-Луга с мощностью грузооборота до 24,3 млн тонн. Выход терминала на полную проектную мощность запланирован в 2024 году, а совокупные затраты на проект составят около 47 млрд рублей. Значительная часть долга приходится на выпуск 001Р-03 объемом 28,5 млрд рублей, который погашается в октябре 2027 года, а амортизационные выплаты по нему начинаются в январе 2026 года. Исходя из этого, можно сказать, что в ближайшие два года компании требуется исполнять лишь меньшую часть ее долговых обязательств, это позволяет использовать текущие активы для дальнейшего роста, а рефинансирование долга не потребуется компании в краткосрочной перспективе. После размещения в августе четвертого выпуска на 6,5 млрд рублей долговая нагрузка должна возрасти, но, по нашим оценкам, метрика «Чистый долг / EBITDA» останется для компании на вполне комфортном уровне — около 2.

Наиболее привлекательный выпуск в обращении — второй выпуск эмитента. Если смотреть на ликвидность выпусков компании, то можно обратить внимание, что наиболее ликвидный — третий выпуск. Однако стоит заметить, что у него и самый большой объем размещения, который оказывает большую долговую нагрузку на компанию, при этом имея наибольший срок до погашения. У четвертого выпуска компании зачастую наиболее узкий спред к ОФЗ по сравнению с остальными, поэтому его инвестиционная привлекательность значительно ниже. Первый выпуск компании погашается в ноябре 2024 года и является самым краткосрочным, но при учете большой вероятности появления положительной динамики экономики в 2024 году интерес к нему не настолько велик.

Амортизационные выплаты по выпуску 001Р-02 начинаются в июле 2024 года, а полное погашение выпуска произойдет в апреле 2026 года. При этом наличие амортизации оказывает влияние и на дюрацию, которая на 14 декабря равна 1,34 года при сроке до погашения 2,34 года. Таким образом, можно сделать вывод, что выпуск является довольно коротким, а наличие амортизации, выплаты по которой начнутся в краткосрочной перспективе, позволяет инвесторам реинвестировать средства по привлекательной процентной ставке.

В сравнении с аналогичными компаниями «Новотранс» имеет довольно низкие уровни доходности, но при этом один из самых высоких рейтингов кредитоспособности, уступая лишь компании «ФПК».

В сравнении с ликвидными выпусками компаний с рейтингом «ruAA-» у «Новотранса» схожие уровни доходности, однако после полного окончания строительства терминала LUGAPORT у компании могут повыситься финансовые показатели и снизиться долговая нагрузка, что в свою очередь в дальнейшем способно повысить ее рейтинг.

Новотр 1Р2 — амортизационный выпуск с одним из самых низких уровней риска и высоким уровнем ликвидности. Амортизация выпуска позволяет воспользоваться текущим периодом повышенных процентных ставок. Мы считаем сочетание риска и доходности Новотр 1Р2 привлекательным и подтверждаем рейтинг «Покупать».

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба