27 декабря 2023 Sberbank CIB

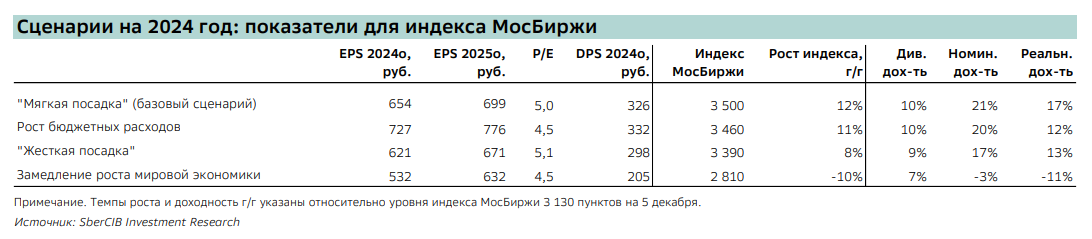

Сценарий «мягкой посадки» на 2024 год – благоприятный для всех классов активов, однако есть риски негативного сценария: рецессии в США и существенного замедления роста глобальной экономики. Для России мы рассматриваем еще два сценария: рост бюджетных расходов и «жесткая посадка».

Основные события уходящего года

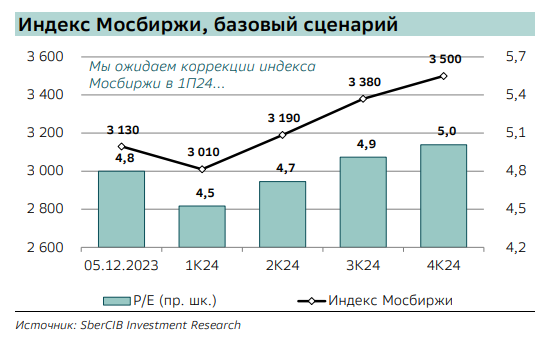

С начала года индекс Мосбиржи вырос на 49%, а с учетом выплаченных дивидендов его полная доходность составила 56%. Такому росту главным образом способствовали снижение премии за инвестиции в акции на фоне уменьшения операционных рисков, увеличения горизонта прогнозирования, возобновления дивидендных выплат и публикации финансовых результатов. В итоге оценка рынка по коэффициенту P/E на следующие 12 месяцев повысилась до 4,8 с 3,5 в 4 квартале 2022 года, а текущая дивидендная доходность на 2024 год составляет 9%. Сдерживающим рост фактором во 2 полугодии 2023 года стало повышение ключевой ставки ЦБ до 15% и, соответственно, рост доходности пятилетних ОФЗ до 11,6%. В нашей модели, учитывающей зависимость P/E от доходности ОФЗ и цен на нефть, оценка при текущих доходностях находится вблизи справедливого уровня, в то время как относительно исторической средней она выглядит низкой.

Стратегия на 2024 года

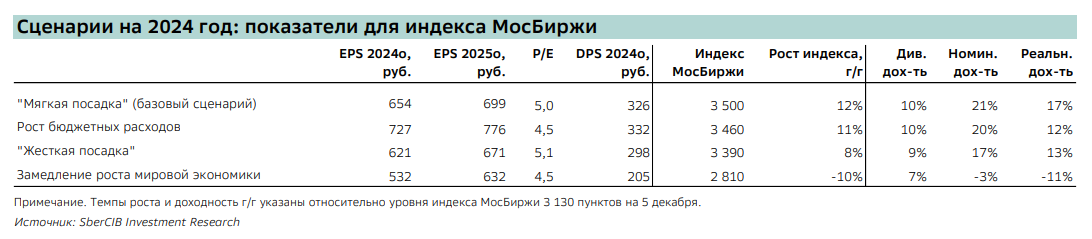

Мы ожидаем, что после восстановления в 2023 году рост фондового рынка в следующем году замедлится. Полная доходность индекса Мосбиржи в 2024 году в нашем базовом сценарии может составить 21% в номинальном выражении и 17% – в реальном.

Вместе с тем мы ожидаем повышенной волатильности на фоне роста безрисковой доходности и появления избыточного предложения («навеса») акций после редомициляции. Это повышает важность активного тактического управления портфелем в течение года. В 1 полугодии 2024 года мы ожидаем коррекции на фоне роста доходностей ОФЗ. Согласно нашей модели, рост безрисковой доходности на 1 п. п. приводит к снижению индекса Мосбиржи на 4%. В случае повышения доходности пятилетних ОФЗ до 13,5% в 1 квартале 2024 индекс может скорректироваться до 3010 пунктов.

Во 2 полугодии 2024 года мы ожидаем восстановления рынка акций. В базовом сценарии мы предполагаем сохранение курса вблизи 90 за доллар и снижение инфляции до 4,5% декабрь к декабрю. На фоне снижения ставки и безрисковой доходности мы ожидаем, что к концу 2024 года индекс Мосбиржи достигнет 3500 пунктов. В сценарии, предусматривающем рост бюджетных расходов, мы предполагаем ослабление курса до 100 за доллар и сохранение высокой инфляции (на уровне 8,0%). Хотя в этом случае оценка рынка снизится ввиду роста доходностей ОФЗ, более высокая прибыль на акцию (EPS) будет способствовать росту индекса до 3460 пунктов.

Взгляд на сектора и наши фавориты

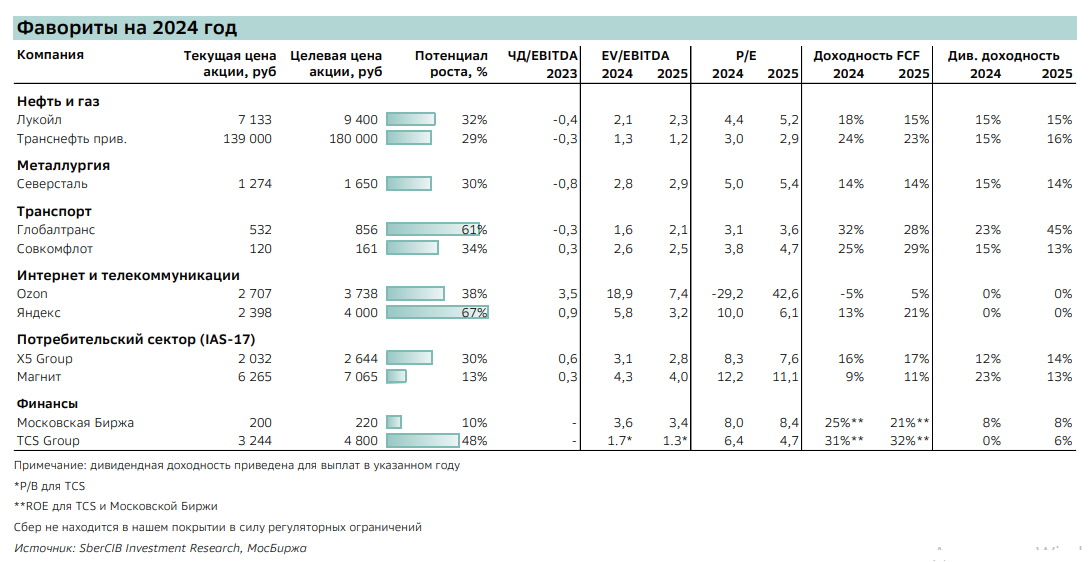

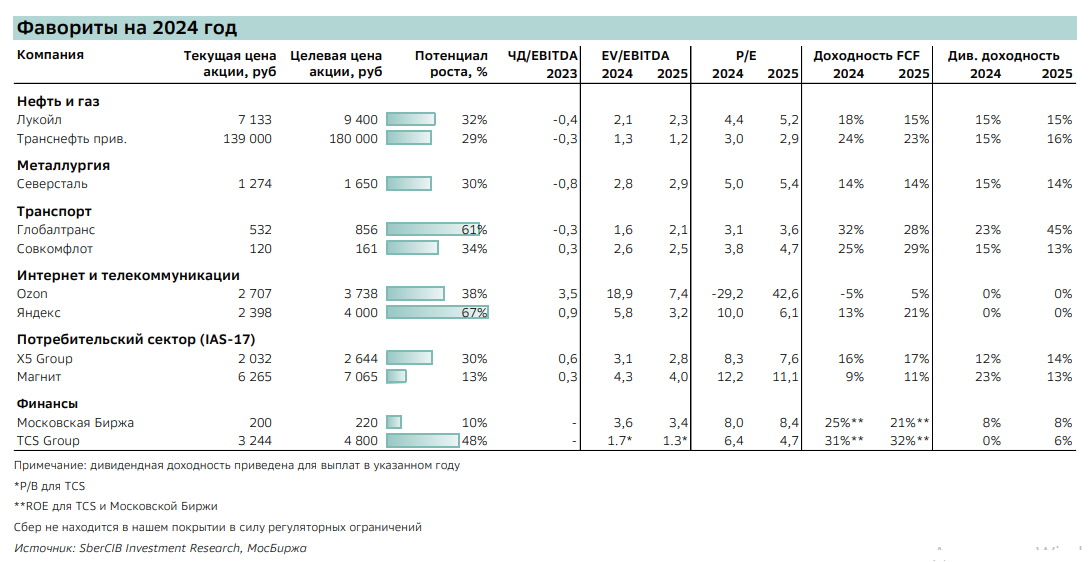

Мы отдаем предпочтение акциям с ожидаемыми высокими дивидендными выплатами («Лукойл», «Транснефть», X5 Group, «Магнит», «Северсталь», «Совкомфлот», «Глобалтранс»). Нам также нравятся компании с высоким потенциалом роста – их сильные результаты в следующем году могут стать катализаторами роста акций (Yandex, Ozon), хотя мы ожидаем их временную коррекцию на фоне редомициляции. Кроме того, мы выделяем Мосбиржу, выигрывающую от высокой ключевой ставки.

Основные события уходящего года

С начала года индекс Мосбиржи вырос на 49%, а с учетом выплаченных дивидендов его полная доходность составила 56%. Такому росту главным образом способствовали снижение премии за инвестиции в акции на фоне уменьшения операционных рисков, увеличения горизонта прогнозирования, возобновления дивидендных выплат и публикации финансовых результатов. В итоге оценка рынка по коэффициенту P/E на следующие 12 месяцев повысилась до 4,8 с 3,5 в 4 квартале 2022 года, а текущая дивидендная доходность на 2024 год составляет 9%. Сдерживающим рост фактором во 2 полугодии 2023 года стало повышение ключевой ставки ЦБ до 15% и, соответственно, рост доходности пятилетних ОФЗ до 11,6%. В нашей модели, учитывающей зависимость P/E от доходности ОФЗ и цен на нефть, оценка при текущих доходностях находится вблизи справедливого уровня, в то время как относительно исторической средней она выглядит низкой.

Стратегия на 2024 года

Мы ожидаем, что после восстановления в 2023 году рост фондового рынка в следующем году замедлится. Полная доходность индекса Мосбиржи в 2024 году в нашем базовом сценарии может составить 21% в номинальном выражении и 17% – в реальном.

Вместе с тем мы ожидаем повышенной волатильности на фоне роста безрисковой доходности и появления избыточного предложения («навеса») акций после редомициляции. Это повышает важность активного тактического управления портфелем в течение года. В 1 полугодии 2024 года мы ожидаем коррекции на фоне роста доходностей ОФЗ. Согласно нашей модели, рост безрисковой доходности на 1 п. п. приводит к снижению индекса Мосбиржи на 4%. В случае повышения доходности пятилетних ОФЗ до 13,5% в 1 квартале 2024 индекс может скорректироваться до 3010 пунктов.

Во 2 полугодии 2024 года мы ожидаем восстановления рынка акций. В базовом сценарии мы предполагаем сохранение курса вблизи 90 за доллар и снижение инфляции до 4,5% декабрь к декабрю. На фоне снижения ставки и безрисковой доходности мы ожидаем, что к концу 2024 года индекс Мосбиржи достигнет 3500 пунктов. В сценарии, предусматривающем рост бюджетных расходов, мы предполагаем ослабление курса до 100 за доллар и сохранение высокой инфляции (на уровне 8,0%). Хотя в этом случае оценка рынка снизится ввиду роста доходностей ОФЗ, более высокая прибыль на акцию (EPS) будет способствовать росту индекса до 3460 пунктов.

Взгляд на сектора и наши фавориты

Мы отдаем предпочтение акциям с ожидаемыми высокими дивидендными выплатами («Лукойл», «Транснефть», X5 Group, «Магнит», «Северсталь», «Совкомфлот», «Глобалтранс»). Нам также нравятся компании с высоким потенциалом роста – их сильные результаты в следующем году могут стать катализаторами роста акций (Yandex, Ozon), хотя мы ожидаем их временную коррекцию на фоне редомициляции. Кроме того, мы выделяем Мосбиржу, выигрывающую от высокой ключевой ставки.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба