13 февраля 2024 investing.com Казарелла Франческо

Внимание инвесторов сегодня приковано к ключевым данным по инфляции в США, которые, как ожидается, будут свидетельствовать о снижении общего и базового ИПЦ.

Согласно прогнозам, базовый годовой ИПЦ составит 3,7% по сравнению с 3,9% в предыдущем месяце, а общий — 2,9% по сравнению с 3,4%.

В этой статье мы рассмотрим, как, возможно, будут развиваться события на рынках в случае разочаровывающих или более благоприятных, чем ожидается, данных.

Сегодня состоится главное событие недели — публикация данных по инфляции в США.

Прогнозы указывают на снижение как общего индекса потребительских цен (ИПЦ, так и базового показателя на годовой основе.

На месячной основе показатели, как ожидается, сильно не изменились.

Инфляция в США

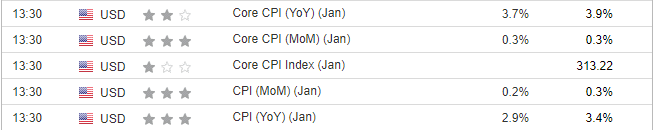

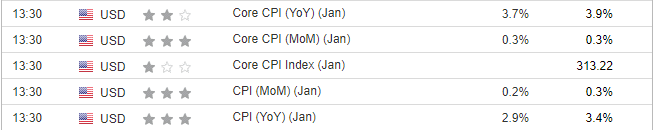

Прогнозы выглядят следующим образом:

годовой базовый ИПЦ — 3,7% по сравнению с 3,9% в предыдущем месяце;

годовой общий ИПЦ — 2,9% по сравнению с 3,4%;

месячный базовый ИПЦ — без изменений 0,3%;

месячный общий ИПЦ — 0,2% по сравнению с 0,3% в предыдущем месяце.

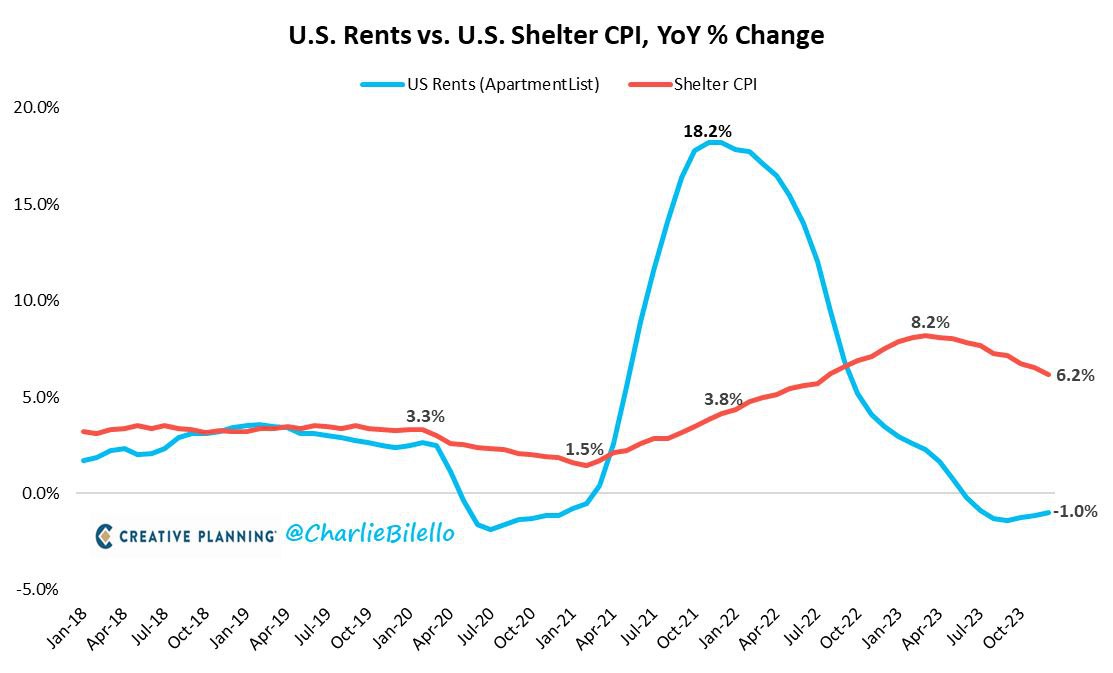

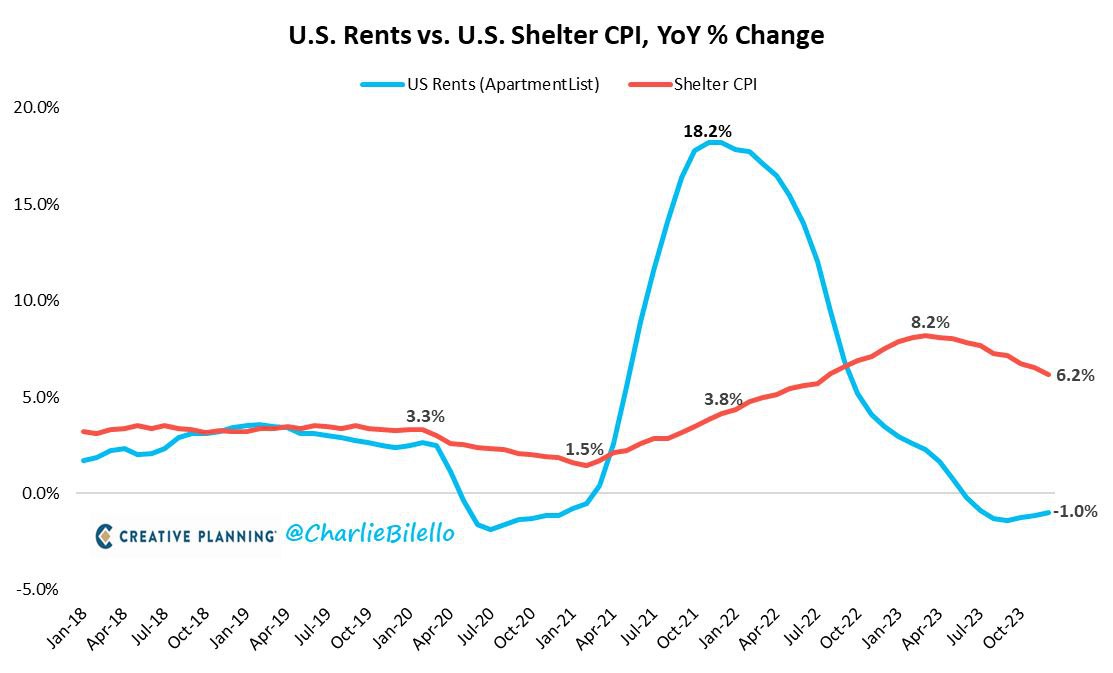

Главным фактором неизвестности в данных остается жилищный компонент, а именно стоимость жилья. Как можно видеть ниже, этот «запаздывающий» компонент вот уже некоторое время изменяется в нисходящем тренде.

Арендная плата и жилищный компонент ИПЦ США

Поскольку вес этого компонента в общем ИПЦ составляет приблизительно 33%, можно понять, почему для дальнейшего планомерного снижения инфляции необходимо сохранение его нисходящего тренда.

Рынок жилья и сектор недвижимости недавно забежали вперед, что касается ожиданий относительно понижения процентных ставок ФРС, так что все внимание сегодня будет направлено именно на этот компонент.

Как интерпретировать данные

Главным барометром общей реакции рынков на данные будет динамика казначейских облигаций.

Это связано с тем, что рынки будут закладывать в котировках вероятность первого понижения ставок ФРС в зависимости от сегодняшних цифр. Не забывайте, что долговой рынок гораздо больше фондового и часто определяет настроения инвесторов.

При ИПЦ ниже ожиданий центробанк может пересмотреть свое мнение относительно первого понижения ставок, что может повлечь за собой продолжение ралли.

Таким образом, увеличение доходности трежерис будет подразумевать, что, по ожиданиям инвесторов, стоимость капитала будет дольше оставаться высокой. И наоборот, снижение доходности будет подразумевать, что ФРС готова к понижению ставок.

Если данные окажутся благоприятными (инфляция снизится), интересные возможности могут возникнуть в тех классах активов, которые недавно понесли потери, включая:

акции компаний малой капитализации;

драгоценные металлы;

облигации.

ИПЦ выше ожиданий будет означать, что ФРС пока не выполнила свою миссию. В этом случае в выигрыше, вероятно, окажутся следующие активы:

доллар США;

зарубежные рынки с более низкими ожидаемыми реальными ставками.

Согласно прогнозам, базовый годовой ИПЦ составит 3,7% по сравнению с 3,9% в предыдущем месяце, а общий — 2,9% по сравнению с 3,4%.

В этой статье мы рассмотрим, как, возможно, будут развиваться события на рынках в случае разочаровывающих или более благоприятных, чем ожидается, данных.

Сегодня состоится главное событие недели — публикация данных по инфляции в США.

Прогнозы указывают на снижение как общего индекса потребительских цен (ИПЦ, так и базового показателя на годовой основе.

На месячной основе показатели, как ожидается, сильно не изменились.

Инфляция в США

Прогнозы выглядят следующим образом:

годовой базовый ИПЦ — 3,7% по сравнению с 3,9% в предыдущем месяце;

годовой общий ИПЦ — 2,9% по сравнению с 3,4%;

месячный базовый ИПЦ — без изменений 0,3%;

месячный общий ИПЦ — 0,2% по сравнению с 0,3% в предыдущем месяце.

Главным фактором неизвестности в данных остается жилищный компонент, а именно стоимость жилья. Как можно видеть ниже, этот «запаздывающий» компонент вот уже некоторое время изменяется в нисходящем тренде.

Арендная плата и жилищный компонент ИПЦ США

Поскольку вес этого компонента в общем ИПЦ составляет приблизительно 33%, можно понять, почему для дальнейшего планомерного снижения инфляции необходимо сохранение его нисходящего тренда.

Рынок жилья и сектор недвижимости недавно забежали вперед, что касается ожиданий относительно понижения процентных ставок ФРС, так что все внимание сегодня будет направлено именно на этот компонент.

Как интерпретировать данные

Главным барометром общей реакции рынков на данные будет динамика казначейских облигаций.

Это связано с тем, что рынки будут закладывать в котировках вероятность первого понижения ставок ФРС в зависимости от сегодняшних цифр. Не забывайте, что долговой рынок гораздо больше фондового и часто определяет настроения инвесторов.

При ИПЦ ниже ожиданий центробанк может пересмотреть свое мнение относительно первого понижения ставок, что может повлечь за собой продолжение ралли.

Таким образом, увеличение доходности трежерис будет подразумевать, что, по ожиданиям инвесторов, стоимость капитала будет дольше оставаться высокой. И наоборот, снижение доходности будет подразумевать, что ФРС готова к понижению ставок.

Если данные окажутся благоприятными (инфляция снизится), интересные возможности могут возникнуть в тех классах активов, которые недавно понесли потери, включая:

акции компаний малой капитализации;

драгоценные металлы;

облигации.

ИПЦ выше ожиданий будет означать, что ФРС пока не выполнила свою миссию. В этом случае в выигрыше, вероятно, окажутся следующие активы:

доллар США;

зарубежные рынки с более низкими ожидаемыми реальными ставками.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба