20 февраля 2024 smart-lab.ru | Золото

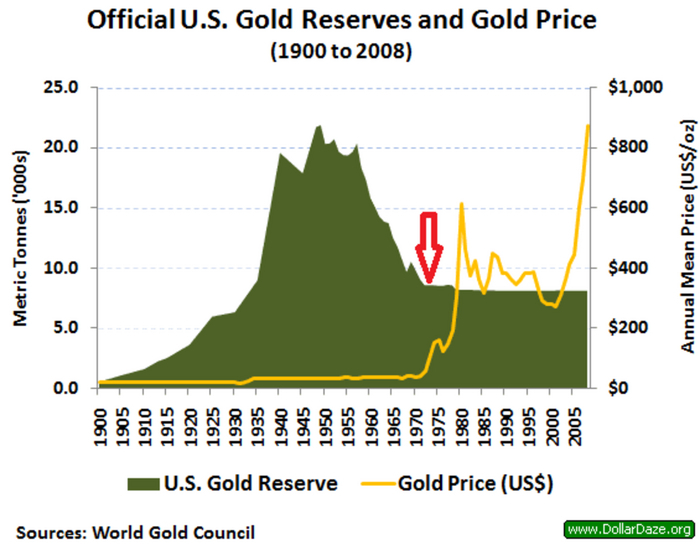

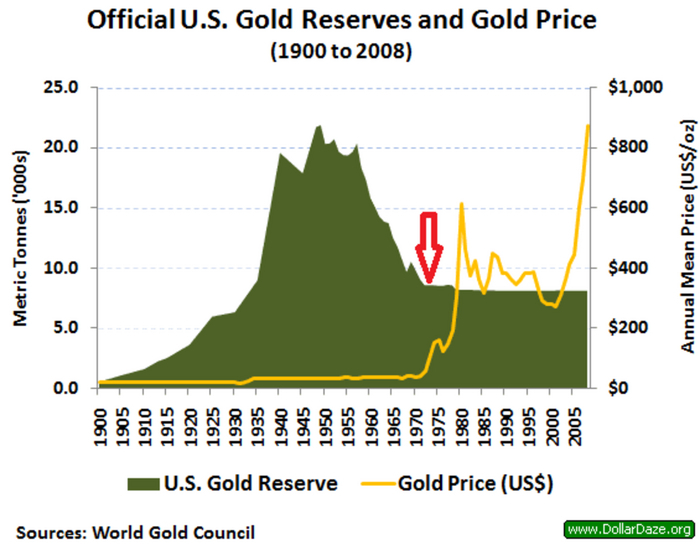

К концу Второй Мировой Войны, примерно половина ВВП развитого мира составляло США, а золотые запасы выросли до 21.5 тыс.тонн(70% мировых запасов), что позволило создать новые договорённости касательно международной торговли, разрушенной в 1931 году принятием изоляционистских законов в США и Великобритании.

На валютно-финансовой конференции ООН в Бреттон-Вудсе (США) в 1944г. были установлены правила организации мировой торговли, валютных, кредитных и финансовых отношений и оформлена новая мировая валютная система регулируемых связанных валютных курсов (бреттон-вудская система). Она также получила название золотодевизной системы, поскольку при ней функцию мировых денег могли выполнять бумажные деньги — девизы.

Был создан Международный валютный фонд (МВФ), который должен был обеспечить дееспособность новой валютной системы. Страны участницы бреттон-вудской системы брались вносить вклады в МВФ в соответствии с размером своего национального дохода, численностью населения и объемом торговли. Хотя бреттон-вудская система просуществовала только до 1971г., МВФ и в настоящее время играет важную роль в международной финансовой сфере.

Основные черты бреттон-вудской валютной системы включают в себя следующие:

за золотом сохранялась функция окончательных денежных расчетов между странами;

резервной валютой стал американский доллар, который наравне с золотом был признан в качестве меры ценности валюты разных стран, а также международного кредитного средства платежа.

Американский доллар жестко привязывается к золоту 35 долларов за тройскую унцию (0,88571 г за доллар). Все остальные валюты фиксируют курсы к доллару и могут менять их не более чем плюс-минус 0,75% от этой величины. Все золотые запасы США составили порядка 26 млрд. в долларовом эквиваленте. Кроме доллара и фунта, ни одна мировая валюта не имела права обмена на золото.

Бреттон-Вудское соглашение представляет собой важнейший этап в развитии международной валютной системы: впервые она стала основываться на межправительственном соглашении. Закрепив систему золотодолларового стандарта, Бреттон-вудская система сыграла важную роль в расширении международного торгового оборота, роста промышленного производства в промышленно развитых странах.

С 1947 по 1958 год США намеренно поощряли отток долларов, а с 1950 года Соединенные Штаты имели дефицит платежного баланса с целью обеспечения ликвидности для международной экономики. Доллары потекли через различные программы помощи США: Доктрина Трумэна, предусматривающая помощь проамериканским греческим и турецким режимам, на подавление коммунистической революции, помощь различным проамериканским режимам в странах Третьего мира и, самое главное, План Маршалла. С 1948 по 1954 год Соединенные Штаты предоставили 16 западноевропейским странам гранты в размере 17 миллиардов долларов.

Чтобы стимулировать долгосрочную перестройку, Соединенные Штаты способствовали повышению конкурентоспособности европейской и японской торговли. Политика экономического контроля над побежденными бывшими странами Оси была отменена. Помощь Европе и Японии была направлена на восстановление производительности и экспортного потенциала. В долгосрочной перспективе ожидалось, что такое восстановление в Европе и Японии принесет пользу Соединенным Штатам за счет расширения рынков для американского экспорта и предоставления мест для расширения американского капитала.

С течением времени, количество долларов в международной торговле всё увеличивалось, а золотой запас США, несколько уменьшился. В 1960 году, с избранием Кеннеди, начались десятилетние усилия по поддержанию Бреттон-Вудской системы на уровне 35 долларов за унцию. Структура Бреттон—Вудской системы была такова, что страны могли обеспечить конвертируемость в золото только основной валюты-доллара Соединенных Штатов. Конвертация долларов в золото была разрешена, но не требовалась. Страны могли бы отказаться от конвертации долларов в золото и вместо этого хранить доллары. Вместо полной конвертируемости система обеспечивала фиксированную цену для продаж между центральными банками. Тем не менее, все еще существовал открытый рынок золота. Чтобы Бреттон-Вудская система оставалась работоспособной, ей пришлось бы либо изменить привязку доллара к золоту, либо поддерживать свободную рыночную цену на золото вблизи официальной цены в 35 долларов за унцию. Чем больше разрыв между ценами на золото на свободном рынке и ценами на золото центрального банка, тем больше соблазн решать внутренние экономические проблемы, покупая золото по Бреттон-Вудской цене и продавая его на открытом рынке.

Первой попыткой сохранить систему было создание Лондонского золотого пула 1 ноября 1961 года между восемью странами. Теория, лежащая в основе пула, заключалась в том, что резкие скачки цен на золото на свободном рынке, установленные утренним фиксингом золота в Лондоне, можно контролировать, имея пул золота для продажи на открытом рынке, который затем будет восстановлен, когда цена на золото упадет. Цена на золото подскочила в ответ на такие события, как Кубинский ракетный кризис и другие менее значимые события, до 40 долларов за унцию. Администрация Кеннеди разработала проект радикального изменения налоговой системы, чтобы стимулировать увеличение производственных мощностей и, таким образом, стимулировать экспорт. Кульминацией этого стала программа снижения налогов 1963 года, направленная на поддержание привязки к 35 долларам.

К 1966 году на хранении у иностранных центральных банков находилось 14 миллиардов долларов, в то время как золотой запас США оценивался в 13,2 миллиарда, из которых лишь 3,2 миллиарда покрывали внешние валютные обязательства.

В январе 1968 года президент США Джонсон ввел ряд мер, направленных на прекращение оттока золота и увеличение экспорта США. Однако это не увенчалось успехом, так как в середине марта 1968 года на свободном рынке в Лондоне начался рост цен на золото в долларах, Лондонский золотой пул был распущен. За этим последовало полное закрытие лондонского рынка золота, также по просьбе правительства США, до тех пор, пока не была проведена серия встреч, на которых была предпринята попытка спасти или реформировать существующую систему. 18 марта 1968 года Конгресс Соединенных Штатов отменил требование о 25%—ном золотом обеспечении доллара, а также обязательство США приостановить продажу золота правительствам, торгующим на частных рынках, привело к расширению частных рынков международной торговли золотом, на которых цена на золото выросла намного выше официальной цены в долларах.

К 1970 г. США держали в золоте только 10 млрд. долларов против 45,7 млрд. в эквиваленте иностранной валюты и 75млрд. всех наличных долларов.

В 1971 году в Вашингтоне печаталось все больше и больше долларов, которые затем перекачивались за границу для оплаты государственных расходов на военные и социальные программы. 15 августа 1971 года, Никсон издал указ о 10% увеличении налогов на импорт, и «закрыл золотое окно», сделав доллар неконвертируемым к золоту напрямую, исключая период работы на открытом рынке. Необычно, что это решение было принято без консультаций с членами международной валютной системы или даже с его собственным государственным департаментом, и вскоре было названо Шоком Никсона.

Смитсоновское соглашение

За августовским шоком последовали усилия под руководством США по реформированию международной валютной системы. В течение осени (осени) 1971 года состоялась серия многосторонних и двусторонних переговоров между странами Группы десяти, направленных на изменение режима обменного курса.

Собравшись в декабре 1971 года в Смитсоновском институте в Вашингтоне, округ Колумбия, Группа десяти подписала Смитсоновское соглашение. США обязались привязатьдоллар к 38 долларам за унцию с торговыми диапазонами 2,25%, а другие страны согласились повысить курс своих валют по отношению к доллару. Группа также планировала сбалансировать мировую финансовую систему, используя только специальные права заимствования.

Соглашение не способствовало укреплению дисциплины со стороны Федеральной резервной системы или правительства Соединенных Штатов. Федеральная резервная система была обеспокоена ростом уровня внутренней безработицы из-за девальвации доллара. В попытке подорвать усилия, предпринимаемые в рамках Смитсоновского соглашения, Федеральная резервная система снизила процентные ставки в целях достижения ранее установленной цели внутренней политики по обеспечению полной занятости в стране. В соответствии со Смитсоновским соглашением страны-члены ожидали обратного потока долларов в США, но снижение процентных ставок в Соединенных Штатах привело к тому, что доллары продолжали поступать из США в иностранные центральные банки. Приток долларов в иностранные банки продолжил монетизацию доллара за рубежом, что противоречило целям Смитсоновского соглашения. В результате цена доллара на свободном рынке золота продолжала оказывать давление на его официальный курс; вскоре после того, как в феврале 1973 года было объявлено о 10% — ной девальвации, Япония и Страны ЕЭС решили отпустить свои валюты в свободное плавание. Конец Бреттон — Вудской системы был официально ратифицирован Ямайскими соглашениями в 1976 году. К началу 1980-х годов все промышленно развитые страны использовали плавающие валюты.

Достоинства Бреттон-Вудской системы

Главное достоинство золотодевизной системы было возврат доверия деньгам, в международной торговле, а значит и кооперации, позволившей повысить уровень разделения труда в мире.

Период 50х-60х годов в США, получил названия "послевоенный экономический бум", или "золотой век капитализма". Средний рост ввп страны достиг уровня второй половины 19 века и оказались самыми высокими в 20 веке.

Привязка доллара к золоту ограничивало правительство в решении своих проблем за счёт печатания денег, дефицит бюджета находился на рекордно низком уровне, а государственный долг сокращался. Привязка доллара к золоту удерживала инфляцию на потребительские товары в стране.

Также этот период был богат на т.н. «экономические чудеса» в: Японии, Западной Германии, Италии, Франции, Испании, Греции, Мексике, Бразилии, а также положило начало появлению «четырёх азиатских тигров».

Глобализация мировых рынков в 50е-60е годы, при наличии обеспеченных золотом(через доллары) банковских активов привело к фактическому отсутствию банковских кризисов.

Недостатки Бреттон-Вудской системы

Главным недостатком Бреттон-Вудской системы было наличие монопольного положения доллара США(жёстко привязанного к золоту), как меры стоимости и единицы обмена товаров и услуг как в международной торговле, так и внутри страны.

Инфляция в самих штатах никоим образом не учитывалась в расчётах долларами на международной арене. Постепенно дорожающие внутри страны товары становились не конкурентно способными за её пределами, что ещё больше искажало платёжный баланс.

Возрождение экономик крупнейших стран мира привёл к упадку гегемонии США, международная торговля требовала всё больше долларов, которые правительство с радостью печатало и пускало в оборот. США больше не были доминирующей экономической державой, которой они были более двух десятилетий. К середине 1960-х годов ЕС и Япония сами по себе стали международными экономическими державами. Капитал перераспределился из США по всему миру, золотое содержание доллара сильно сократилось.

Вопреки положениям Бреттон-Вудского соглашения, не доллар был привязан к золоту, а скорее наоборот. Увеличившийся оборот и накопившаяся за более чем 20 лет инфляция в долларе никак не отражалась в стоимости золота, что и привело к разрушении данной модели, вызвав резкий рост цен на золота на свободном рынке.

На валютно-финансовой конференции ООН в Бреттон-Вудсе (США) в 1944г. были установлены правила организации мировой торговли, валютных, кредитных и финансовых отношений и оформлена новая мировая валютная система регулируемых связанных валютных курсов (бреттон-вудская система). Она также получила название золотодевизной системы, поскольку при ней функцию мировых денег могли выполнять бумажные деньги — девизы.

Был создан Международный валютный фонд (МВФ), который должен был обеспечить дееспособность новой валютной системы. Страны участницы бреттон-вудской системы брались вносить вклады в МВФ в соответствии с размером своего национального дохода, численностью населения и объемом торговли. Хотя бреттон-вудская система просуществовала только до 1971г., МВФ и в настоящее время играет важную роль в международной финансовой сфере.

Основные черты бреттон-вудской валютной системы включают в себя следующие:

за золотом сохранялась функция окончательных денежных расчетов между странами;

резервной валютой стал американский доллар, который наравне с золотом был признан в качестве меры ценности валюты разных стран, а также международного кредитного средства платежа.

Американский доллар жестко привязывается к золоту 35 долларов за тройскую унцию (0,88571 г за доллар). Все остальные валюты фиксируют курсы к доллару и могут менять их не более чем плюс-минус 0,75% от этой величины. Все золотые запасы США составили порядка 26 млрд. в долларовом эквиваленте. Кроме доллара и фунта, ни одна мировая валюта не имела права обмена на золото.

Бреттон-Вудское соглашение представляет собой важнейший этап в развитии международной валютной системы: впервые она стала основываться на межправительственном соглашении. Закрепив систему золотодолларового стандарта, Бреттон-вудская система сыграла важную роль в расширении международного торгового оборота, роста промышленного производства в промышленно развитых странах.

С 1947 по 1958 год США намеренно поощряли отток долларов, а с 1950 года Соединенные Штаты имели дефицит платежного баланса с целью обеспечения ликвидности для международной экономики. Доллары потекли через различные программы помощи США: Доктрина Трумэна, предусматривающая помощь проамериканским греческим и турецким режимам, на подавление коммунистической революции, помощь различным проамериканским режимам в странах Третьего мира и, самое главное, План Маршалла. С 1948 по 1954 год Соединенные Штаты предоставили 16 западноевропейским странам гранты в размере 17 миллиардов долларов.

Чтобы стимулировать долгосрочную перестройку, Соединенные Штаты способствовали повышению конкурентоспособности европейской и японской торговли. Политика экономического контроля над побежденными бывшими странами Оси была отменена. Помощь Европе и Японии была направлена на восстановление производительности и экспортного потенциала. В долгосрочной перспективе ожидалось, что такое восстановление в Европе и Японии принесет пользу Соединенным Штатам за счет расширения рынков для американского экспорта и предоставления мест для расширения американского капитала.

С течением времени, количество долларов в международной торговле всё увеличивалось, а золотой запас США, несколько уменьшился. В 1960 году, с избранием Кеннеди, начались десятилетние усилия по поддержанию Бреттон-Вудской системы на уровне 35 долларов за унцию. Структура Бреттон—Вудской системы была такова, что страны могли обеспечить конвертируемость в золото только основной валюты-доллара Соединенных Штатов. Конвертация долларов в золото была разрешена, но не требовалась. Страны могли бы отказаться от конвертации долларов в золото и вместо этого хранить доллары. Вместо полной конвертируемости система обеспечивала фиксированную цену для продаж между центральными банками. Тем не менее, все еще существовал открытый рынок золота. Чтобы Бреттон-Вудская система оставалась работоспособной, ей пришлось бы либо изменить привязку доллара к золоту, либо поддерживать свободную рыночную цену на золото вблизи официальной цены в 35 долларов за унцию. Чем больше разрыв между ценами на золото на свободном рынке и ценами на золото центрального банка, тем больше соблазн решать внутренние экономические проблемы, покупая золото по Бреттон-Вудской цене и продавая его на открытом рынке.

Первой попыткой сохранить систему было создание Лондонского золотого пула 1 ноября 1961 года между восемью странами. Теория, лежащая в основе пула, заключалась в том, что резкие скачки цен на золото на свободном рынке, установленные утренним фиксингом золота в Лондоне, можно контролировать, имея пул золота для продажи на открытом рынке, который затем будет восстановлен, когда цена на золото упадет. Цена на золото подскочила в ответ на такие события, как Кубинский ракетный кризис и другие менее значимые события, до 40 долларов за унцию. Администрация Кеннеди разработала проект радикального изменения налоговой системы, чтобы стимулировать увеличение производственных мощностей и, таким образом, стимулировать экспорт. Кульминацией этого стала программа снижения налогов 1963 года, направленная на поддержание привязки к 35 долларам.

К 1966 году на хранении у иностранных центральных банков находилось 14 миллиардов долларов, в то время как золотой запас США оценивался в 13,2 миллиарда, из которых лишь 3,2 миллиарда покрывали внешние валютные обязательства.

В январе 1968 года президент США Джонсон ввел ряд мер, направленных на прекращение оттока золота и увеличение экспорта США. Однако это не увенчалось успехом, так как в середине марта 1968 года на свободном рынке в Лондоне начался рост цен на золото в долларах, Лондонский золотой пул был распущен. За этим последовало полное закрытие лондонского рынка золота, также по просьбе правительства США, до тех пор, пока не была проведена серия встреч, на которых была предпринята попытка спасти или реформировать существующую систему. 18 марта 1968 года Конгресс Соединенных Штатов отменил требование о 25%—ном золотом обеспечении доллара, а также обязательство США приостановить продажу золота правительствам, торгующим на частных рынках, привело к расширению частных рынков международной торговли золотом, на которых цена на золото выросла намного выше официальной цены в долларах.

К 1970 г. США держали в золоте только 10 млрд. долларов против 45,7 млрд. в эквиваленте иностранной валюты и 75млрд. всех наличных долларов.

В 1971 году в Вашингтоне печаталось все больше и больше долларов, которые затем перекачивались за границу для оплаты государственных расходов на военные и социальные программы. 15 августа 1971 года, Никсон издал указ о 10% увеличении налогов на импорт, и «закрыл золотое окно», сделав доллар неконвертируемым к золоту напрямую, исключая период работы на открытом рынке. Необычно, что это решение было принято без консультаций с членами международной валютной системы или даже с его собственным государственным департаментом, и вскоре было названо Шоком Никсона.

Смитсоновское соглашение

За августовским шоком последовали усилия под руководством США по реформированию международной валютной системы. В течение осени (осени) 1971 года состоялась серия многосторонних и двусторонних переговоров между странами Группы десяти, направленных на изменение режима обменного курса.

Собравшись в декабре 1971 года в Смитсоновском институте в Вашингтоне, округ Колумбия, Группа десяти подписала Смитсоновское соглашение. США обязались привязатьдоллар к 38 долларам за унцию с торговыми диапазонами 2,25%, а другие страны согласились повысить курс своих валют по отношению к доллару. Группа также планировала сбалансировать мировую финансовую систему, используя только специальные права заимствования.

Соглашение не способствовало укреплению дисциплины со стороны Федеральной резервной системы или правительства Соединенных Штатов. Федеральная резервная система была обеспокоена ростом уровня внутренней безработицы из-за девальвации доллара. В попытке подорвать усилия, предпринимаемые в рамках Смитсоновского соглашения, Федеральная резервная система снизила процентные ставки в целях достижения ранее установленной цели внутренней политики по обеспечению полной занятости в стране. В соответствии со Смитсоновским соглашением страны-члены ожидали обратного потока долларов в США, но снижение процентных ставок в Соединенных Штатах привело к тому, что доллары продолжали поступать из США в иностранные центральные банки. Приток долларов в иностранные банки продолжил монетизацию доллара за рубежом, что противоречило целям Смитсоновского соглашения. В результате цена доллара на свободном рынке золота продолжала оказывать давление на его официальный курс; вскоре после того, как в феврале 1973 года было объявлено о 10% — ной девальвации, Япония и Страны ЕЭС решили отпустить свои валюты в свободное плавание. Конец Бреттон — Вудской системы был официально ратифицирован Ямайскими соглашениями в 1976 году. К началу 1980-х годов все промышленно развитые страны использовали плавающие валюты.

Достоинства Бреттон-Вудской системы

Главное достоинство золотодевизной системы было возврат доверия деньгам, в международной торговле, а значит и кооперации, позволившей повысить уровень разделения труда в мире.

Период 50х-60х годов в США, получил названия "послевоенный экономический бум", или "золотой век капитализма". Средний рост ввп страны достиг уровня второй половины 19 века и оказались самыми высокими в 20 веке.

Привязка доллара к золоту ограничивало правительство в решении своих проблем за счёт печатания денег, дефицит бюджета находился на рекордно низком уровне, а государственный долг сокращался. Привязка доллара к золоту удерживала инфляцию на потребительские товары в стране.

Также этот период был богат на т.н. «экономические чудеса» в: Японии, Западной Германии, Италии, Франции, Испании, Греции, Мексике, Бразилии, а также положило начало появлению «четырёх азиатских тигров».

Глобализация мировых рынков в 50е-60е годы, при наличии обеспеченных золотом(через доллары) банковских активов привело к фактическому отсутствию банковских кризисов.

Недостатки Бреттон-Вудской системы

Главным недостатком Бреттон-Вудской системы было наличие монопольного положения доллара США(жёстко привязанного к золоту), как меры стоимости и единицы обмена товаров и услуг как в международной торговле, так и внутри страны.

Инфляция в самих штатах никоим образом не учитывалась в расчётах долларами на международной арене. Постепенно дорожающие внутри страны товары становились не конкурентно способными за её пределами, что ещё больше искажало платёжный баланс.

Возрождение экономик крупнейших стран мира привёл к упадку гегемонии США, международная торговля требовала всё больше долларов, которые правительство с радостью печатало и пускало в оборот. США больше не были доминирующей экономической державой, которой они были более двух десятилетий. К середине 1960-х годов ЕС и Япония сами по себе стали международными экономическими державами. Капитал перераспределился из США по всему миру, золотое содержание доллара сильно сократилось.

Вопреки положениям Бреттон-Вудского соглашения, не доллар был привязан к золоту, а скорее наоборот. Увеличившийся оборот и накопившаяся за более чем 20 лет инфляция в долларе никак не отражалась в стоимости золота, что и привело к разрушении данной модели, вызвав резкий рост цен на золота на свободном рынке.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба