4 марта 2024 Omega Global Кошкина Лика

Март – это переоценка ожиданий в отношении политики ЦБ.

На текущий момент рынки значительно пересмотрели на понижение шансы на снижение ставок всех ЦБ до июня, а в СМИ активно обсуждается тема отсутствия снижения ставок ФРС в 2024 году по причине продолжения роста экономики.

Выступления членов ФРС становятся достаточно жесткими по причине роста ВВП США выше долгосрочного тренда, устойчивости рынка труда и роста фондового рынка.

Сегодня член ФРС Баркин заявил, что снижение ставок в этом году зависит от динамики инфляции и он готов подождать с переходом к снижению ставок, а член ФРС Бостик сообщил, что ФРС не может начать снижение ставок, не получив уверенного снижения инфляции в сфере услуг.

Понятно, что члены ФРС полагаются на официальные отчеты в то время, как многие банки возмутились данными по недельным заявкам по безработице на основании массовых увольнений в компаниях.

Если администрация Байдена правит статистику в свою пользу – то экономика США будет расти до выборов, высокие ставки ФРС добьют экономику и после ноября 2024 года все рухнет.

Но рынки, как и ФРС, всегда исходят из официальных данных, поэтому нужно отталкиваться в работе от них, одновременно понимая, что если статистика лживая, то на горизонте ожидает сильнейший кризис, но это не повод для работы против рынка сейчас.

Первым важным событием марта станет свидетельство главы ФРС Пауэлла перед комитетами палат Конгресса 6-7 марта.

На текущий момент у членов ФРС нет веских поводов для беспокойства о здоровье экономики США: сильный рост инфляции в январе в месячном выражении, сильные данные по рынку труда и рост фондового рынка не добавляют аппетита к снижению ставок, ибо провальную розницу и дюраблы в январе списали на плохую погоду.

В связи с этим логично ожидать, что Пауэлл не будет откровенно голубить.

Далее ожидания сместятся на заседание ФРС 20 марта, а до него выйдет охапка важных данных США: нонфарм, инфляция и розничные продажи за февраль.

Если эти отчеты выйдут слабыми, особенно нонфарм, то на заседании ФРС риторика сместится в голубиную сторону, в этом случае не исключено указание на готовность снижения ставки в мае если данные США подтвердят замедление экономики США, в частности рынка труда.

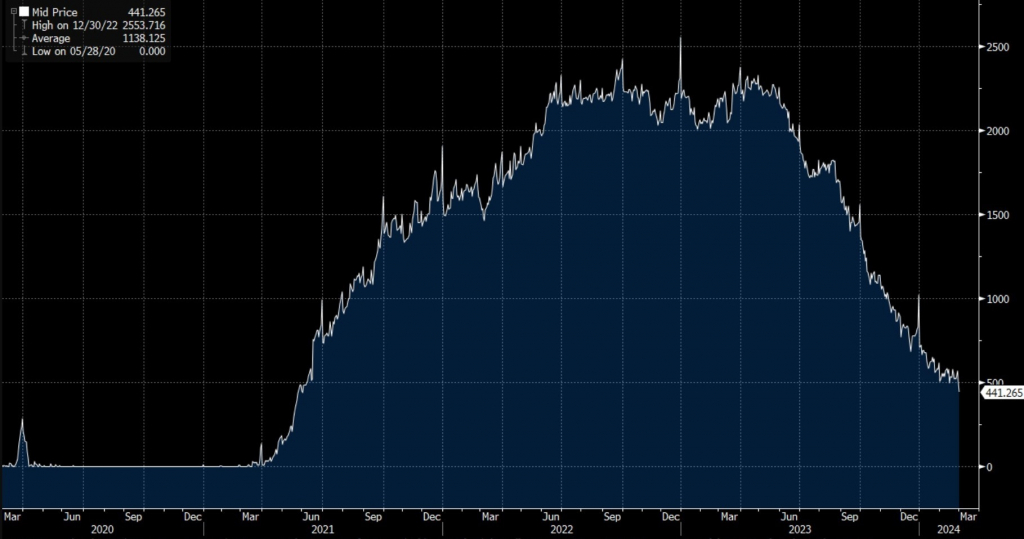

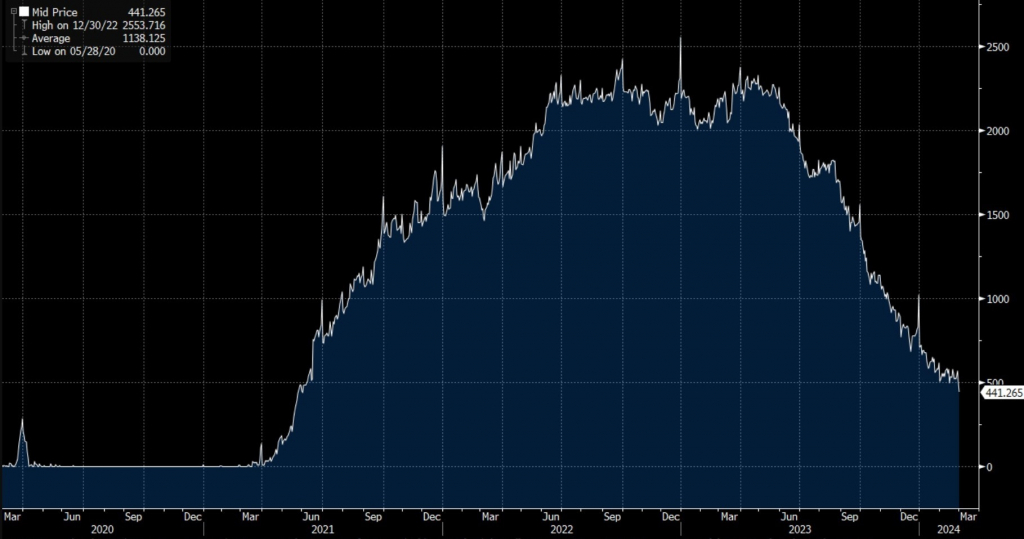

Но рынки, судя по сегодняшним заявлениям членов ФРС Уоллера и Логан, не останутся без подарка на мартовском заседании ФРС, логично ожидать решения о снижении объема QT, особенно после сегодняшнего падения обратного репо ФРС до 441 млрд долларов против 502 млрд долларов в четверг:

Заседание ЕЦБ 7 марта важно в части наличия прямых указаний о возможности снижения ставки, пока члены ЕЦБ ждут информацию о повышении зарплат и смотрят на июнь.

Из заседаний всех ЦБ в марте после ФРС самым важным является ВоЯ, ибо он может дать указание о возможности повышения ставки в апреле, хотя по истории ВоЯ больше любит экспромт, а не прозрачность.

Выход из кэрри на иене может изрядно испортить жизнь фондовому рынку США, ибо ВоЯ дает ликвидность через продолжение мягкой политики.

По ВА/ТА:

— Индекс доллара.

Доллар будет падать в любом случае, но хай перед падением зависит от ФА, а именно от данных США в период 8-14 марта, во главе движения будет нонфарм.

— S&P500.

Удлинение роста по фондовым индексам говорит о том, что в анализе возможных разворотных точек необходимо делать акцент на событиях ФА как главного драйвера в сочетании с ВА.

Характер удлинений таков, что можно растянуть волну выше, а можно без нарушений закончить её на текущих уровнях.

Тем не менее, рост выше верха желтого канала без коррекции маловероятен в любых вариантах.

Ключевые ФА-события марта:

6-7 марта свидетельство Пауэлла перед Конгрессом США

7 марта заседание ЕЦБ

8 марта нонфарм США

12 марта инфляция CPI США

14 марта инфляция PPI США

14 розничные продажи США

19 марта заседание ЦБ Японии

20 марта заседание ФРС

21 марта заседание ВоЕ

На текущий момент рынки значительно пересмотрели на понижение шансы на снижение ставок всех ЦБ до июня, а в СМИ активно обсуждается тема отсутствия снижения ставок ФРС в 2024 году по причине продолжения роста экономики.

Выступления членов ФРС становятся достаточно жесткими по причине роста ВВП США выше долгосрочного тренда, устойчивости рынка труда и роста фондового рынка.

Сегодня член ФРС Баркин заявил, что снижение ставок в этом году зависит от динамики инфляции и он готов подождать с переходом к снижению ставок, а член ФРС Бостик сообщил, что ФРС не может начать снижение ставок, не получив уверенного снижения инфляции в сфере услуг.

Понятно, что члены ФРС полагаются на официальные отчеты в то время, как многие банки возмутились данными по недельным заявкам по безработице на основании массовых увольнений в компаниях.

Если администрация Байдена правит статистику в свою пользу – то экономика США будет расти до выборов, высокие ставки ФРС добьют экономику и после ноября 2024 года все рухнет.

Но рынки, как и ФРС, всегда исходят из официальных данных, поэтому нужно отталкиваться в работе от них, одновременно понимая, что если статистика лживая, то на горизонте ожидает сильнейший кризис, но это не повод для работы против рынка сейчас.

Первым важным событием марта станет свидетельство главы ФРС Пауэлла перед комитетами палат Конгресса 6-7 марта.

На текущий момент у членов ФРС нет веских поводов для беспокойства о здоровье экономики США: сильный рост инфляции в январе в месячном выражении, сильные данные по рынку труда и рост фондового рынка не добавляют аппетита к снижению ставок, ибо провальную розницу и дюраблы в январе списали на плохую погоду.

В связи с этим логично ожидать, что Пауэлл не будет откровенно голубить.

Далее ожидания сместятся на заседание ФРС 20 марта, а до него выйдет охапка важных данных США: нонфарм, инфляция и розничные продажи за февраль.

Если эти отчеты выйдут слабыми, особенно нонфарм, то на заседании ФРС риторика сместится в голубиную сторону, в этом случае не исключено указание на готовность снижения ставки в мае если данные США подтвердят замедление экономики США, в частности рынка труда.

Но рынки, судя по сегодняшним заявлениям членов ФРС Уоллера и Логан, не останутся без подарка на мартовском заседании ФРС, логично ожидать решения о снижении объема QT, особенно после сегодняшнего падения обратного репо ФРС до 441 млрд долларов против 502 млрд долларов в четверг:

Заседание ЕЦБ 7 марта важно в части наличия прямых указаний о возможности снижения ставки, пока члены ЕЦБ ждут информацию о повышении зарплат и смотрят на июнь.

Из заседаний всех ЦБ в марте после ФРС самым важным является ВоЯ, ибо он может дать указание о возможности повышения ставки в апреле, хотя по истории ВоЯ больше любит экспромт, а не прозрачность.

Выход из кэрри на иене может изрядно испортить жизнь фондовому рынку США, ибо ВоЯ дает ликвидность через продолжение мягкой политики.

По ВА/ТА:

— Индекс доллара.

Доллар будет падать в любом случае, но хай перед падением зависит от ФА, а именно от данных США в период 8-14 марта, во главе движения будет нонфарм.

— S&P500.

Удлинение роста по фондовым индексам говорит о том, что в анализе возможных разворотных точек необходимо делать акцент на событиях ФА как главного драйвера в сочетании с ВА.

Характер удлинений таков, что можно растянуть волну выше, а можно без нарушений закончить её на текущих уровнях.

Тем не менее, рост выше верха желтого канала без коррекции маловероятен в любых вариантах.

Ключевые ФА-события марта:

6-7 марта свидетельство Пауэлла перед Конгрессом США

7 марта заседание ЕЦБ

8 марта нонфарм США

12 марта инфляция CPI США

14 марта инфляция PPI США

14 розничные продажи США

19 марта заседание ЦБ Японии

20 марта заседание ФРС

21 марта заседание ВоЕ

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба