Schlumberger является лидером мирового нефтесервисного сектора. Бизнес компании равномерно распределен по основным нефтедобывающим странам, что позволяет не зависеть от одного региона и выигрывать от положительных тенденций по всему миру. На данный момент Schlumberger сочетает в себе двузначные темпы роста финансовых результатов, умеренную оценку по мультипликаторам, неплохие для сектора выплаты акционерам и в перспективе снижение долговой нагрузки. Полагаем, сочетание данных факторов делает акции Schlumberger интересными для покупок.

Мы присваиваем акциям Schlumberger рейтинг «Покупать» с целевой ценой $ 63,8 на горизонте 12 месяцев. Апсайд составляет 20,0%.

Schlumberger — крупнейшая в мире нефтесервисная компания. Бизнес Schlumberger равномерно распределен по всем основным нефтедобывающим регионам в мире. Деятельность компании охватывает все необходимые для разведки и добычи нефти услуги.

В последние годы в мировом нефтегазовом секторе усилился тренд на рост доли нетрадиционных запасов. По прогнозам МЭА, доля трудноизвлекаемой нефти и прочих нетрадиционных запасов в добыче в ближайшие годы продолжит увеличиваться.

Нетрадиционные запасы нефти на суше и тем более шельфовая нефть являются более дорогими для добычи. По прогнозу IHS Markit, вместе с накопившимся в секторе недоинвестированием данный фактор будет способствовать ежегодному росту объема капитальных затрат в сегменте разведки и добычи как минимум до 2027 г. Из-за этих тенденций менеджмент Schlumberger ожидает продолжения многолетнего растущего цикла в нефтесервисе, что будет положительно отражаться на финансовых результатах компании.

В четвертом квартале Schlumberger продолжил улучшать свои финансовые результаты. Выручка выросла на 14,1% г/г, до $ 9,0 млрд, скорр. EBITDA — на 18,5% г/г, до 2,3 млрд. Скорр. чистая прибыль на акцию увеличилась на 21,1% г/г, до $ 0,86. Улучшение финансовых результатов преимущественно связано с ростом нефтесервисного сектора на Ближнем Востоке и в Африке, а слабую динамику показывает Северная Америка.

Рост нефтесервисного сектора, вероятно, и дальше будет трансформироваться в улучшение финансовых показателей Schlumberger. Консенсус на 2024 г. предполагает рост выручки на 12,3% г/г, до $ 37,2 млрд, а EBITDA — на 24,7% г/г, до $ 8,1 млрд.

Schlumberger постепенно увеличивает объем выплат акционерам. Планы менеджмента на 2024–2025 гг. предполагают выплату не менее 50% свободного денежного потока в виде дивидендов и обратного выкупа акций. Прогнозная суммарная доходность на 2024 г. составляет 3,3%.

Для расчета целевой цены мы использовали оценку по мультипликаторам P/E, EV/EBITDA и P/DPS за 2024 г. относительно аналогов в секторе нефтесервиса. Акции Schlumberger оцениваются по мультипликаторам P/E и EV/EBITDA немного дешевле сектора, однако за счет сильной генерации свободного денежного потока предлагают более высокую дивидендную доходность. Наша оценка предполагает апсайд 20%.

Среди ключевых рисков можно отметить возможность снижения цен на нефть, ограничения на добычу в ряде стран, слабость экономики развитых стран и сохраняющуюся вероятность ускоренного энергоперехода, который может снизить спрос на нефтесервисные услуги.

Описание эмитента

Schlumberger — крупнейшая в мире нефтесервисная компания. Бизнес Schlumberger равномерно распределен по всем основным нефтедобывающим регионам в мире, что позволяет компании не зависеть от отдельных клиентов. Деятельность Schlumberger охватывает все необходимые для разведки и добычи нефти услуги.

Рынок и перспективы роста

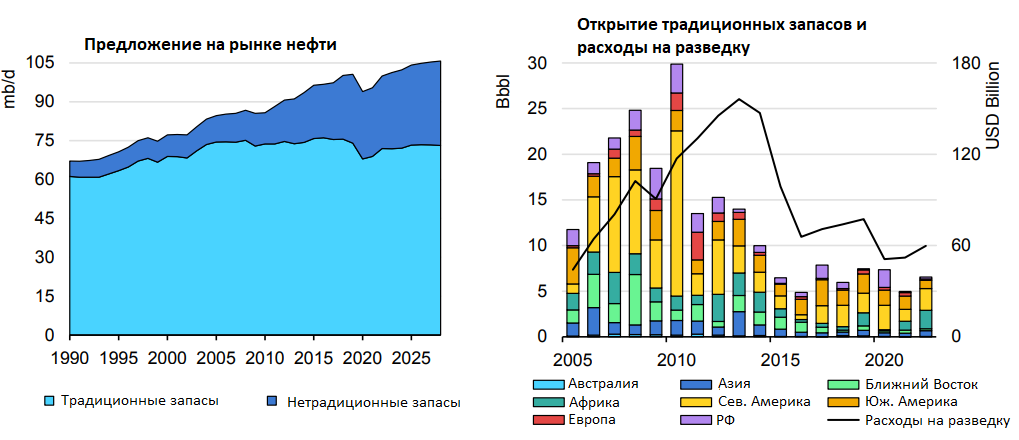

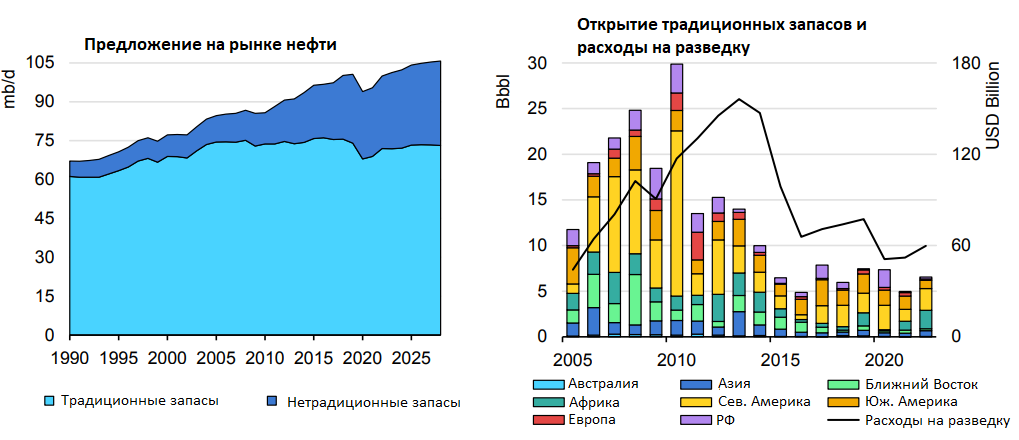

В последние годы по всему миру усилился тренд, в рамках которого нефтяники находили все меньше традиционных запасов и все больше увеличивали долю трудноизвлекаемой нефти в своей добыче. По прогнозам МЭА, в ближайшие годы данный тренд продолжится. Кроме того, общие инвестиции в разведку в 2015–2022 гг. находились на пониженном по историческим меркам уровне, что создало в отрасли накопленное недоинвестирование.

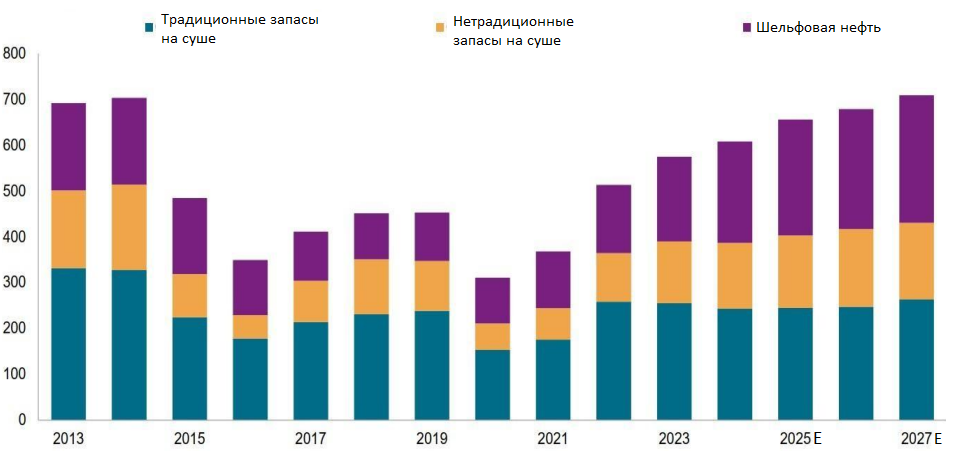

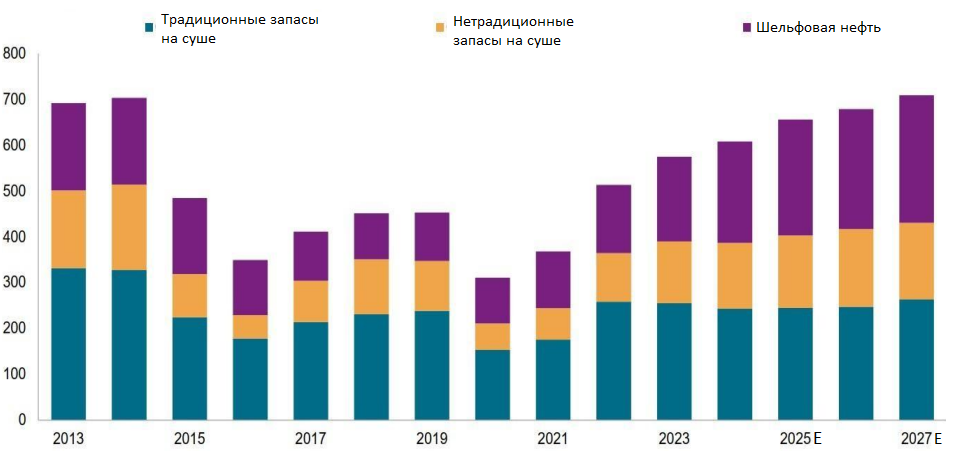

Нетрадиционные запасы нефти на суше и тем более шельфовая нефть являются более дорогими для добычи. Вместе с накопившимся в секторе недоинвестированием данный фактор будет способствовать росту объема капитальных затрат в сегменте разведки и добычи. По прогнозу IHS Markit, глобальные инвестиции в разведку и добычу нефти будут непрерывно расти как минимум до 2027 года. В частности, в 2024 году агентство ожидает роста капитальных затрат в секторе на 5,7% г/г, до $ 600 млрд, а рост на 19% г/г может показать объем инвестиций в морскую добычу.

Мировые инвестиции в разведку и добычу нефти

В связи с наличием таких прогнозов менеджмент Schlumberger (как и менеджмент ряда других нефтесервисных компаний) ожидает, что в ближайшее годы растущий цикл в отрасли продолжится. На этом фоне менеджмент Schlumberger прогнозирует, что в текущем году рост выручки компании может составить 14–16% г/г, а это превышает ожидания консенсуса по росту выручки на 12% г/г.

Финансовый отчет

В четвертом квартале Schlumberger продолжил улучшать свои финансовые результаты. Выручка выросла на 14,1% г/г, до $ 9,0 млрд, скорр. EBITDA — на 18,5% г/г, до 2,3 млрд. Скорр. чистая прибыль на акцию увеличилась на 21,1% г/г, до $ 0,86.

Сильную динамику показывает свободный денежный поток, который в четвертом квартале увеличился в 2,6 раза г/г, до $ 2,3 млрд. Рост FCF связан как с увеличением EBITDA, так и с высвобождением более $ 1 млрд оборотного капитала.

Улучшение финансовых результатов преимущественно связано с ростом нефтесервисного сектора на Ближнем Востоке и в Африке. В частности, менеджмент выделяет рост выручки от сегмента морской добычи нефти. При этом отметим, что динамика выручки в Северной Америке оказалась нейтральной — текущих цен на нефть недостаточно для более активных инвестиций со стороны американских нефтяников.

Schlumberger: финансовые результаты за 4К23, млн $

В 2024 году основные тенденции прошлого года могут продолжиться. Менеджмент ожидает инвестиций на уровне 2023 года от североамериканских компаний, а драйвером роста останутся Ближний Восток, Южная Америка, Европа и Африка. На Ближнем Востоке ключевые производители нефти частично переходят к добыче более трудноизвлекаемых запасов нефти и газа, в том числе на шельфе, что увеличивает объем инвестиций. На фоне данных тенденций в 2024 году выручка Schlumberger может вырасти на 12,3% г/г, до $ 37,2 млрд, а EBITDA — на 13,9% г/г, до $ 9,2 млрд. Отметим, что генерация FCF может остаться на повышенном по историческим меркам уровне, это поможет Schlumberger совмещать выплаты акционерам и умеренное снижение долга.

Schlumberger: историческая и прогнозная динамика ключевых показателей, млн $

Выплаты акционерам

На фоне постепенного снижения долговой нагрузки Schlumberger планирует в 2024–2025 гг. выплачивать акционерам не менее 50% свободного денежного потока в виде дивидендов и обратного выкупа акций, а план на текущий год предусматривает суммарную выплату $ 2,5 млрд (3,3% доходности), т. е. на 25% больше, чем в прошлом году. Точная норма выплат будет зависеть от M&A-активности и темпов снижения долга. При этом, на наш взгляд, дивиденды могут в ближайшие годы оставаться ниже допандемийного уровня — ожидания на 2024 год предполагают выплату $ 1,1 на акцию, что соответствует 2,1% доходности.

В то же время более высокими темпами может увеличиваться объем обратного выкупа акций. Если исходить из прогноза менеджмента и новой политики по выплатам акционерам, то в текущем году объем обратного выкупа может составить не менее $ 900 млн (1,2% доходности).

Оценка

Для анализа стоимости обыкновенных акций Schlumberger мы использовали оценку по мультипликаторам относительно аналогов из американского нефтесервисного сектора. Акции Schlumberger оцениваются по мультипликаторам P/E и EV/EBITDA 2024E незначительно дешевле сектора, однако за счет сильной генерации свободного денежного потока предлагают заметно более высокую дивидендную доходность.

Расчет целевой цены подразумевает таргет $ 63,8 на горизонте 12 мес. Это соответствует рейтингу «Покупать» и апсайду 20,0%.

Среди ключевых рисков можно отметить возможность снижения цен на нефть, ограничения на добычу в ряде стран, слабость экономики развитых стран и сохраняющуюся вероятность ускоренного энергоперехода, который может снизить спрос на нефтесервисные услуги.

Отметим, что средневзвешенная целевая цена акций Schlumberger по выборке аналитиков с исторической результативностью прогнозов по данной акции не ниже среднего, по нашим расчетам, составляет $ 67,5 (апсайд — 26,9%), рейтинг акции — 4,35 (значение рейтинга 5,0 соответствует рейтингу Strong Buy, а 1,0 — Strong Sell).

В том числе оценка целевой цены акций Schlumberger аналитиками Wells Fargo составляет $ 70,0 (рейтинг — «Лучше рынка»), Evercore ISI — $ 73,0 («Лучше рынка»), Susquehanna — $ 77,0 («Позитивно»).

Акции на фондовом рынке

За последний год акции Schlumberger, как и весь нефтегазовый сектор, отстали от широкого рынка, а в последние недели показали более слабый перформанс, чем нефтесервисный сектор. В то же время Schlumberger сочетает в себе двузначные темпы роста финансовых результатов, умеренную оценку по мультипликаторам, неплохие для сектора выплаты акционерам и снижение долговой нагрузки. Полагаем, что эти факторы могут позволить акциям Schlumberger выглядеть лучше нефтесервисного сектора в ближайшие кварталы.

С технической точки зрения, на дневном графике акции Schlumberger торгуются у верхней границы среднесрочного боковика. Пробой данного уровня мог бы позволить акциям компании продолжить рост к диапазону $ 55,0–57,5. В то же время в случае коррекции сильным уровнем поддержки выступает отметка $ 48,0.

Мы присваиваем акциям Schlumberger рейтинг «Покупать» с целевой ценой $ 63,8 на горизонте 12 месяцев. Апсайд составляет 20,0%.

Schlumberger — крупнейшая в мире нефтесервисная компания. Бизнес Schlumberger равномерно распределен по всем основным нефтедобывающим регионам в мире. Деятельность компании охватывает все необходимые для разведки и добычи нефти услуги.

В последние годы в мировом нефтегазовом секторе усилился тренд на рост доли нетрадиционных запасов. По прогнозам МЭА, доля трудноизвлекаемой нефти и прочих нетрадиционных запасов в добыче в ближайшие годы продолжит увеличиваться.

Нетрадиционные запасы нефти на суше и тем более шельфовая нефть являются более дорогими для добычи. По прогнозу IHS Markit, вместе с накопившимся в секторе недоинвестированием данный фактор будет способствовать ежегодному росту объема капитальных затрат в сегменте разведки и добычи как минимум до 2027 г. Из-за этих тенденций менеджмент Schlumberger ожидает продолжения многолетнего растущего цикла в нефтесервисе, что будет положительно отражаться на финансовых результатах компании.

В четвертом квартале Schlumberger продолжил улучшать свои финансовые результаты. Выручка выросла на 14,1% г/г, до $ 9,0 млрд, скорр. EBITDA — на 18,5% г/г, до 2,3 млрд. Скорр. чистая прибыль на акцию увеличилась на 21,1% г/г, до $ 0,86. Улучшение финансовых результатов преимущественно связано с ростом нефтесервисного сектора на Ближнем Востоке и в Африке, а слабую динамику показывает Северная Америка.

Рост нефтесервисного сектора, вероятно, и дальше будет трансформироваться в улучшение финансовых показателей Schlumberger. Консенсус на 2024 г. предполагает рост выручки на 12,3% г/г, до $ 37,2 млрд, а EBITDA — на 24,7% г/г, до $ 8,1 млрд.

Schlumberger постепенно увеличивает объем выплат акционерам. Планы менеджмента на 2024–2025 гг. предполагают выплату не менее 50% свободного денежного потока в виде дивидендов и обратного выкупа акций. Прогнозная суммарная доходность на 2024 г. составляет 3,3%.

Для расчета целевой цены мы использовали оценку по мультипликаторам P/E, EV/EBITDA и P/DPS за 2024 г. относительно аналогов в секторе нефтесервиса. Акции Schlumberger оцениваются по мультипликаторам P/E и EV/EBITDA немного дешевле сектора, однако за счет сильной генерации свободного денежного потока предлагают более высокую дивидендную доходность. Наша оценка предполагает апсайд 20%.

Среди ключевых рисков можно отметить возможность снижения цен на нефть, ограничения на добычу в ряде стран, слабость экономики развитых стран и сохраняющуюся вероятность ускоренного энергоперехода, который может снизить спрос на нефтесервисные услуги.

Описание эмитента

Schlumberger — крупнейшая в мире нефтесервисная компания. Бизнес Schlumberger равномерно распределен по всем основным нефтедобывающим регионам в мире, что позволяет компании не зависеть от отдельных клиентов. Деятельность Schlumberger охватывает все необходимые для разведки и добычи нефти услуги.

Рынок и перспективы роста

В последние годы по всему миру усилился тренд, в рамках которого нефтяники находили все меньше традиционных запасов и все больше увеличивали долю трудноизвлекаемой нефти в своей добыче. По прогнозам МЭА, в ближайшие годы данный тренд продолжится. Кроме того, общие инвестиции в разведку в 2015–2022 гг. находились на пониженном по историческим меркам уровне, что создало в отрасли накопленное недоинвестирование.

Нетрадиционные запасы нефти на суше и тем более шельфовая нефть являются более дорогими для добычи. Вместе с накопившимся в секторе недоинвестированием данный фактор будет способствовать росту объема капитальных затрат в сегменте разведки и добычи. По прогнозу IHS Markit, глобальные инвестиции в разведку и добычу нефти будут непрерывно расти как минимум до 2027 года. В частности, в 2024 году агентство ожидает роста капитальных затрат в секторе на 5,7% г/г, до $ 600 млрд, а рост на 19% г/г может показать объем инвестиций в морскую добычу.

Мировые инвестиции в разведку и добычу нефти

В связи с наличием таких прогнозов менеджмент Schlumberger (как и менеджмент ряда других нефтесервисных компаний) ожидает, что в ближайшее годы растущий цикл в отрасли продолжится. На этом фоне менеджмент Schlumberger прогнозирует, что в текущем году рост выручки компании может составить 14–16% г/г, а это превышает ожидания консенсуса по росту выручки на 12% г/г.

Финансовый отчет

В четвертом квартале Schlumberger продолжил улучшать свои финансовые результаты. Выручка выросла на 14,1% г/г, до $ 9,0 млрд, скорр. EBITDA — на 18,5% г/г, до 2,3 млрд. Скорр. чистая прибыль на акцию увеличилась на 21,1% г/г, до $ 0,86.

Сильную динамику показывает свободный денежный поток, который в четвертом квартале увеличился в 2,6 раза г/г, до $ 2,3 млрд. Рост FCF связан как с увеличением EBITDA, так и с высвобождением более $ 1 млрд оборотного капитала.

Улучшение финансовых результатов преимущественно связано с ростом нефтесервисного сектора на Ближнем Востоке и в Африке. В частности, менеджмент выделяет рост выручки от сегмента морской добычи нефти. При этом отметим, что динамика выручки в Северной Америке оказалась нейтральной — текущих цен на нефть недостаточно для более активных инвестиций со стороны американских нефтяников.

Schlumberger: финансовые результаты за 4К23, млн $

В 2024 году основные тенденции прошлого года могут продолжиться. Менеджмент ожидает инвестиций на уровне 2023 года от североамериканских компаний, а драйвером роста останутся Ближний Восток, Южная Америка, Европа и Африка. На Ближнем Востоке ключевые производители нефти частично переходят к добыче более трудноизвлекаемых запасов нефти и газа, в том числе на шельфе, что увеличивает объем инвестиций. На фоне данных тенденций в 2024 году выручка Schlumberger может вырасти на 12,3% г/г, до $ 37,2 млрд, а EBITDA — на 13,9% г/г, до $ 9,2 млрд. Отметим, что генерация FCF может остаться на повышенном по историческим меркам уровне, это поможет Schlumberger совмещать выплаты акционерам и умеренное снижение долга.

Schlumberger: историческая и прогнозная динамика ключевых показателей, млн $

Выплаты акционерам

На фоне постепенного снижения долговой нагрузки Schlumberger планирует в 2024–2025 гг. выплачивать акционерам не менее 50% свободного денежного потока в виде дивидендов и обратного выкупа акций, а план на текущий год предусматривает суммарную выплату $ 2,5 млрд (3,3% доходности), т. е. на 25% больше, чем в прошлом году. Точная норма выплат будет зависеть от M&A-активности и темпов снижения долга. При этом, на наш взгляд, дивиденды могут в ближайшие годы оставаться ниже допандемийного уровня — ожидания на 2024 год предполагают выплату $ 1,1 на акцию, что соответствует 2,1% доходности.

В то же время более высокими темпами может увеличиваться объем обратного выкупа акций. Если исходить из прогноза менеджмента и новой политики по выплатам акционерам, то в текущем году объем обратного выкупа может составить не менее $ 900 млн (1,2% доходности).

Оценка

Для анализа стоимости обыкновенных акций Schlumberger мы использовали оценку по мультипликаторам относительно аналогов из американского нефтесервисного сектора. Акции Schlumberger оцениваются по мультипликаторам P/E и EV/EBITDA 2024E незначительно дешевле сектора, однако за счет сильной генерации свободного денежного потока предлагают заметно более высокую дивидендную доходность.

Расчет целевой цены подразумевает таргет $ 63,8 на горизонте 12 мес. Это соответствует рейтингу «Покупать» и апсайду 20,0%.

Среди ключевых рисков можно отметить возможность снижения цен на нефть, ограничения на добычу в ряде стран, слабость экономики развитых стран и сохраняющуюся вероятность ускоренного энергоперехода, который может снизить спрос на нефтесервисные услуги.

Отметим, что средневзвешенная целевая цена акций Schlumberger по выборке аналитиков с исторической результативностью прогнозов по данной акции не ниже среднего, по нашим расчетам, составляет $ 67,5 (апсайд — 26,9%), рейтинг акции — 4,35 (значение рейтинга 5,0 соответствует рейтингу Strong Buy, а 1,0 — Strong Sell).

В том числе оценка целевой цены акций Schlumberger аналитиками Wells Fargo составляет $ 70,0 (рейтинг — «Лучше рынка»), Evercore ISI — $ 73,0 («Лучше рынка»), Susquehanna — $ 77,0 («Позитивно»).

Акции на фондовом рынке

За последний год акции Schlumberger, как и весь нефтегазовый сектор, отстали от широкого рынка, а в последние недели показали более слабый перформанс, чем нефтесервисный сектор. В то же время Schlumberger сочетает в себе двузначные темпы роста финансовых результатов, умеренную оценку по мультипликаторам, неплохие для сектора выплаты акционерам и снижение долговой нагрузки. Полагаем, что эти факторы могут позволить акциям Schlumberger выглядеть лучше нефтесервисного сектора в ближайшие кварталы.

С технической точки зрения, на дневном графике акции Schlumberger торгуются у верхней границы среднесрочного боковика. Пробой данного уровня мог бы позволить акциям компании продолжить рост к диапазону $ 55,0–57,5. В то же время в случае коррекции сильным уровнем поддержки выступает отметка $ 48,0.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба