3 июля 2024 Иволга Капитал Хохрин Андрей

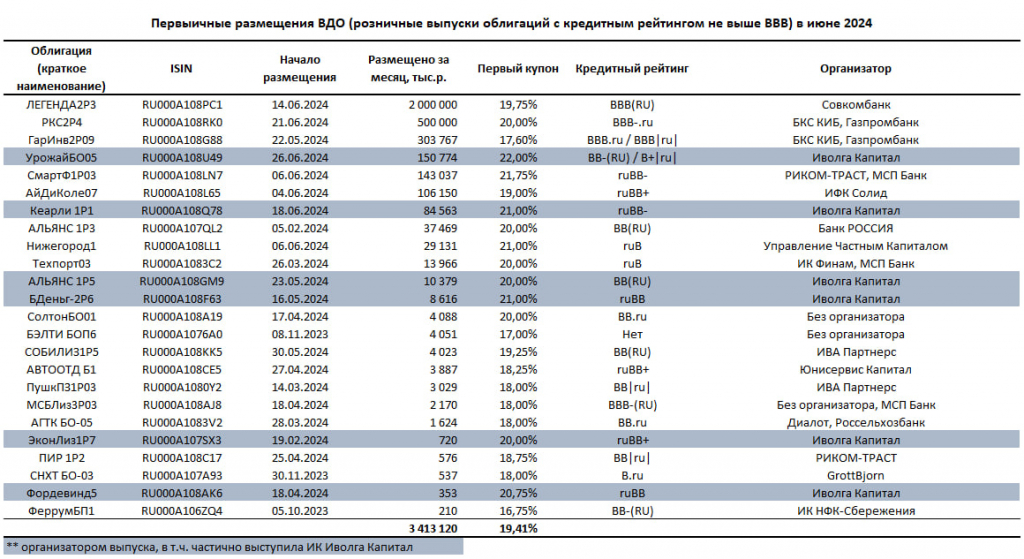

Купоны выходящих на рынок ВДО растут. Объемы их размещений не растут. Первый купон новых высокодоходных облигаций (розничные выпуски с кредитным рейтингом не выше BBB) в июне поставил рекорд. 19,4% годовых, в среднем. +0,5% годовых к среднему первому купону мая.

Тогда как сумма июньских размещений – всего 3,4 млрд р. (в июне была 3,3 млрд). И больше ее половины – одно размещение Легенды.

В июле кривая купонной ставки должна уйти еще выше. А объемы рискуют оказаться ниже июньских.

В июне ушел в дефолт Завод КЭС (BB – уровень рейтинга на момент преддефолтных новостей). Одно факт дефолта – исключение. Два и больше будут восприняты как тенденция.

Острое восприятие дефолтных рисков, которого в сегменте ВДО не было уже 2 года, потребует компенсации более высокими доходностями. Высокие доходности угнетают новое предложение облигаций. Снижение предложения облигаций увеличивает дефолтные риски.

Нехитрая спираль событий способна привести рынок к полной остановке, пусть временной. Вероятно, движемся мы по ней.

И тут бы помнить, что ВДО существуют не в вакууме. Предположение справедливо для всего российского частного бизнеса.

Организаторы размещений. Всё выше доля крупнейших банков. На Совкомбанк, Альфу, ГПБ, МСП Банк, РСХБ, АБ Россия, Тинькофф, ВТБ пришлось 46,6% рынка размещений ВДО за первую половину 2024 года. Мы думали, «крупняку» здесь не место. Но у него на это место были свои планы.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба