15 августа 2024 Финам Гайнутдинова Лиана

Компания «Финам» в эти летние дни отмечает свое 30-летие. Это и по меркам человеческой жизни – хороший срок зрелости. А если учесть, что «Финам» - фактически ровесник заново родившегося в 1991-1992 году фондового рынка страны, то многое можно понять об опыте компании, непосредственно участвовавшей в формировании этого самого рынка. И вот в разгар августа – скажем прямо, месяца, с роковой репутацией, пропитанного потом и слезами российских инвесторов, – редакция Finam.ru вспомнила несколько ярких историй взлетов и падений в российских «голубых фишках».

А помните был такой «ЮКОС»?

Ну, конечно, первое, что сразу приходит на ум – это история нефтяной компании, давно канувшей в Лету…А ведь в начале «тучных» нулевых ничто не предвещало ее краха и название компании было у всех на слуху. «ЮКОС» - это аббревиатура, образованная сокращением от начальных букв предприятий, составивших основу компании: «Юганскнефтегаза» и «Куйбышевнефтеоргсинтеза».

Вся ее недолгая история тесно связана с Михаилом Ходорковским (признан в РФ иноагентом), и о ней много и подробно написано на просторах интернета, просто напомним коротко, что компания была создана в 1993 году, когда Ходорковский занимал должность заместителя министра топлива и энергетики России. К концу 1995 года долг "ЮКОСа" перед бюджетом превысил $1 млрд, и российское правительство приняло решение о продаже государственного пакета акций. В этом же году компания в ходе залоговых аукционов была приватизирована банком "Менатеп", основанным Ходорковским, и уже после перехода "ЮКОСа" под контроль "Менатепа", он возглавил нефтяную компанию.

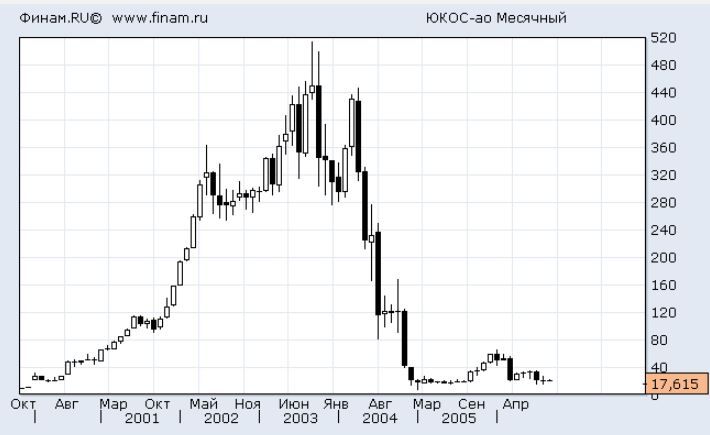

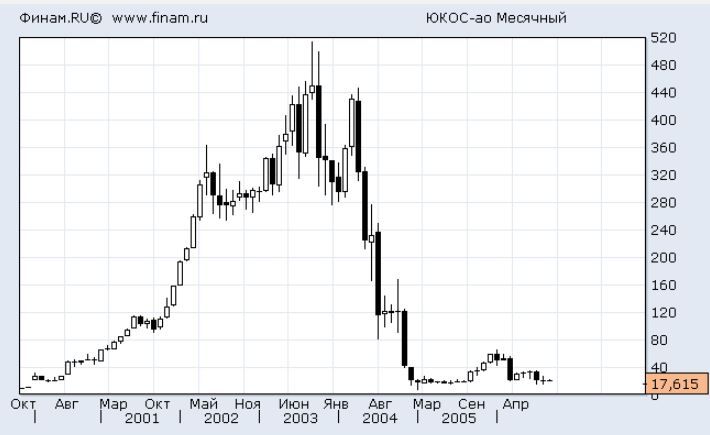

На бирже ММВБ акции «ЮКОСа» начали обращаться в октябре 1999 года по цене 8 рублей за штуку. К осени 2003 года бумаги достигли своего исторического пика на отметке 480 рублей, то есть их цена выросла за 4 года в 60 раз.

Все это время компания разрасталась, приобретая новые активы, благодаря чему в 2003 году "ЮКОС" занял первое место в России по добыче нефти, опередив "ЛУКОЙЛ". Дважды "ЮКОС" пытался объединиться с "Сибнефтью" - в 1998 году и в 2003 году. И в последний раз, казалось, что уже наверняка, но договорённости были расторгнуты акционерами "Сибнефти" в ноябре, поскольку в это время вовсю уже крутились шестеренки так называемого «дела «ЮКОСа».

25 октября 2003 года в новосибирском аэропорту Толмачёво был арестован Михаил Ходорковский, занимавший тогда пост председателя правления НК "ЮКОС". В тот же день он был доставлен в Москву, где Генеральная прокуратура РФ предъявила ему обвинение по 6 статьям УК РФ. Министерство по налогам и сборам возбудило расследование по поводу уклонения НК "ЮКОС" от уплаты налогов. После этого за два последующих месяца котировки «ЮКОСа» обвалились более чем на 40%. Весной 2004 года акции пытались восстановиться, и их стоимость даже доходила до 430 рублей, но уже начиная с июня после продажи части активов компании новому владельцу в бумагах установился даун-тренд. Хотя некоторые инвесторы еще продолжали верить в чудо, и однажды в конце июля на заявлении председателя совета директоров компании Виктора Геращенко о появлении организации, готовой заплатить долги «ЮКОСа» и стать владельцем компании, акции еще взметнулись вверх белой свечкой. Но в реальности компании были предъявлены огромные налоговые претензии, погасить которые она не смогла. В 2004-2007 годах проводилась распродажа активов "ЮКОСа". Основными покупателями стали "Роснефть" и "Газпром".

В финале своей рыночной истории акции «ЮКОСа» снизились до 15 рублей, а в сентябре 2006 года на ММВБ состоялся их делистинг. В 2006 году стартовал процесс банкротства, а в ноябре 2007 года компания была ликвидирована, причем собранных после распродажи активов средств хватило на выплату примерно 2/3 от суммы долга. Поскольку долги погашены не в полном объёме, акционеры компании не получили ничего.

«Народное» IPO ВТБ

К 2024 году акции ВТБ считаются старожилами фондового рынка – они торгуются на МосБирже уже 17 лет. Если посмотреть на их исторический график, то там вырисовывается убедительно беспросветная «медвежья» история. «Народное» IPO ВТБ в мае 2007 года стало среди инвесторов со временем «притчей во языцех». Благодаря грамотно выстроенной PR-компании, массированной рекламе и участию в размещении авторитетных глобальных инвесткомпаний, таких как Goldman Sachs, Citigroup, Deutsche Bank, «Ренессанс Капитал», ажиотаж вокруг этого IPO был нешуточный, и он подогревался опытом предыдущих удачных размещений госкомпаний – «Роснефти» в июле 2006 года и «Сбербанка» в марте 2007 года. Так что многие инвесторы покупали акции по 13,6 копейки за штуку в расчете на будущие прибыли… Но на эту высоту в ходе рыночных торгов акции уже не вернутся никогда. Объём привлечённых средств в капитал банка составил $8 млрд. По итогам этого памятного IPO акционерами ВТБ стали более 120 тысяч граждан России, купившие бумаги на $1,5 млрд. После выхода на биржу доли акционеров несколько раз размывались дополнительными эмиссиями. Во время финансового кризиса 2008-2009 годов акции на просадках дешевели до 2 копеек, но летом следующего года торговались уже по 8 копеек за акцию.

Со временем инициативные группы миноритарных акционеров банка ВТБ добились того, чтобы банк провел обратный выкуп акций по цене размещения, который состоялся в феврале 2012 года после того, как выполнявший тогда обязанности премьер-министра России Владимир Путин заявил о намерении государства принять участие в финансировании обратного выкупа акций у миноритариев ВТБ. Максимальная сумма по выкупу на одного акционера составляла 500 тысяч рублей. Сообщалось, что общая сумма обратного выкупа достигла 11,4 млрд рублей.

Однако почему сейчас обыкновенные акции банка стоят около 96 рублей? Ведь еще недавно были копейки… Что за небывалый взлет стоимости? Все дело в проведенном в июле 2024 года менеджментом банка обратном сплите акций в пропорции 5000:1, после которого количество акций в обращении на бирже принудительно уменьшилось, а их стоимость повысилась. На графике мы пересчитали исторические цены с учетом обратного сплита.

Сюжеты с развитием

Но гораздо больше на российском рынке все-таки историй не таких драматичных и пессимистичных, о которых речь шла выше. Обычно это все ж сюжеты с развитием - именно с взлетами, обвалами и восстановлением. Таких историй немало, и они в кризисные времена помогают инвесторам не терять надежды на благополучный исход.

Например, акции инвестиционной компании АФК «Система», которые обращаются на Московской бирже с 2004 года и включены в базу расчета ее основных индексов – IMOEX и RTSI. Доля ее ценных бумаг в свободном обращении превышает 30% акционерного капитала. Корпорация также является крупнейшим акционером ряда компаний, таких как МТС, «Детский мир», «Сегежа групп», «Медси», агрохолдинг «Степь», «Биннофарм Групп» и другие. И надо сказать график ее акций очень красноречиво иллюстрирует неоднократные периоды мощных спадов и восстановлений. Так, в начале 2008 года бумаги стоили свыше 46,5 рубля, но уже в октябре того года они обесценились до 3,4 рубля. Это был год, когда мировой финансовый кризис коснулся абсолютно всех участников рынка. В тот год Индекс ММВБ просел с 1970 до 493 пунктов, акция «Сбербанка» рухнула с 113 до 13,5 рублей.

Таким же кризисным был 2014 год… Но у акций были и свои проблемы в тот год, связанные с арестом в сентябре Владимира Евтушенкова, основного владельца АФК «Система». Следственный комитет РФ обвинял его в незаконном приобретении контрольного пакета акций «Башнефти». В результате разбирательства акции нефтяной компании были возвращены государству и проданы «Роснефти». В декабре 2017-го «Система» подписала мировое соглашение и выплатила «Башнефти» 100 млрд рублей. Однако тогда бумаги рухнули с августовских 43,5 рубля до 11,6 к началу ноября. Ну, а печальный обвальный декабрь 2014 года, когда рубль стремительно девальвировался из-за геополитики и перехода ЦБ к плавающему курсу, сказался и на акциях АФК «Система», котировавшихся тогда по 5 рублей за бумагу. Даже в феврале и весной 2022 года, когда Евтушенков попал под санкции Великобритании, акции уже не падали так низко. Постепенно бумаги «Системы» восстанавливаются и сейчас оценены рынком по 20 рублей за акцию.

Акции «Аэрофлота» - одни из самых старейших «фишек» на нашем фондовом рынке. В сентябре 2024 года исполнится 27 лет с момента начала организованных торгов обыкновенными акциями компании. 29 сентября 1997 года бумаги авиаперевозчика были допущены к организованным торгам на фондовой бирже РТС (в настоящее время — Московская биржа). Уже в 1998 году бумаги выполнили необходимые требования по ликвидности и объему торгов и получили листинг на РТС с 20 апреля 1998 года, а затем вошли в состав индекса РТС. Согласно историческому графику, осенью 1999 года бумаги оценивались рынком в среднем по 1-2 рубля. В 2001 году был получен доступ к торгам на бирже ММВБ –.тогда акции торговались уже в районе 10 рублей за акцию. Перед кризисом 2008-2009 года акции достигли своего на тот момент пика -112 рублей за акцию, а уже в январе 2009 акции подешевели до 19,56 рубля.

В 2014 году акции «Аэрофлота» были включены в Первый уровень листинга на объединенной Московской Бирже – в начале того года, перед Сочинской зимней Олимпиадой и «Крымской весной», акции снова торговались вблизи своего максимума по 99,3 рубля за бумагу, но к декабрю опустились до 26 рублей. Однако постепенно бумаги авиаперевозчика не только восстановили потери (конечно, не в последнюю очередь благодаря уходу с рынка такого сильного конкурента как «Трансаэро» и поддержке основного акционера – государства), но и смогли переписать свой исторический максимум, который был зафиксирован 10 июля 2017 года, когда акции торговались по 225 рублей за штуку.

Но в печально известном марте 2022 года бумаги пробили свое многолетнее «дно» на отметке 23,72 рубля, впрочем, оно было пробито не единожды в том году - сначала 26 сентября (21,6 рубля), а потом 3 октября (21,44 рубля). Сейчас акции оцениваются примерно в 51 рубль на МосБирже. В 2023 году компания утвердила новую амбициозную стратегию развития согласно которой до 2030 года «Аэрофлот» планирует увеличить пассажиропоток до 65 млн чел. (с 47,3 млн в 2023 г.) и повысить рыночную долю до 50%. Кроме того, нарастить парк самолетов до 500 единиц, 70% которых будут отечественного производства…

Еще одним фондовым динозавром российского рынка является компания «Ростелеком», которая ведет свою фондовую историю с 1 сентября 1995 года, когда ее обыкновенные и привилегированные акции были включены в «Классический список акций» на Фондовой бирже «Российская торговая система» (РТС). Номинал одной акции составлял 2,5 рублей. 27 февраля 1997 года обыкновенные и привилегированные акции компании, которые находились в тот момент в свободном обращении, получили листинг первого уровня и начали торговаться на Московской Межбанковской Валютной Бирже (ММВБ) – в марте «обычка» оценивалась в районе 20 рублей. 27 октября 1997 года обыкновенные и привилегированные акции «Ростелекома» получили листинг первого и второго уровня соответственно и начали торговаться на Фондовой бирже РТС.

Во время кризиса 1998 года, когда 17 августа в России произошёл дефолт и правительство страны объявило, что не может выплачивать долги внутренним и внешним кредиторам, обыкновенные акции снизились до 4 рублей. Одним из самых эмоциональных периодов для инвесторов и компаний были 2008-2009 годы. В середине января 2008 года акции стоили 303 рубля, а в начале октября уполовинились до 150 рублей. Уже в следующем 2009 году 13 апреля котировки обыкновенных акций достигли своего исторического максимума - 350,05 рубля, но к маю 2010 года просели более чем втрое до - 95 рублей. В июне того года компания была реорганизована путем присоединения семи компаний - «ЦентрТелекома», «СЗТ», «ВолгаТелекома», «ЮТК», «Уралсвязьинформа», «Сибирьтелеком», «Дальсвязь» и «Дагсвязьинформ». К июню 2011 года бумага вновь была в зените, торгуясь по 252 рубля, но затем за два месяца к завершению реорганизации обвалилась, вдвое подешевев до 124 рублей. В 2013 году произошла очередная реорганизация «Ростелекома» путем присоединения к нему «Связьинвеста» (ранее мажоритарный акционер) и еще 20 компаний. И после этого акции уже никогда не поднимались выше 120 рублей и ниже 45 рублей (как в феврале 2022 года) также не опускались. В моменте обыкновенные акции оператора связи оценены рынком в районе 82 рублей за штуку.

Ну и закончить сегодняшние воспоминания хотелось бы историей непотопляемого (!?) «Газпрома». Куда же без «нашего всего», любимой «фишки» многих инвесторов. Как справедливо обозначено на его сайте, акции «Газпрома» - одни из наиболее ликвидных инструментов российского фондового рынка. Акции компании занимают наибольший удельный вес в индексах РТС и МосБиржи. Включены в первый (высший) уровень листинга на российских фондовых биржах — ПАО «Московская Биржа» и ПАО «СПБ Биржа». В 2020 году «Газпром» был крупнейшим эмитентом в фондовом индексе MSCI Russia.

Сейчас компания, прямо скажем, переживает не лучшие времена, и есть сомневающиеся в ее перспективах. Но вообще-то у компании тоже давняя фондовая жизнь. На ММВБ акции стали обращаться только в январе 2006 года, где торги стартовали с 239 рублей. Но, как рассказывают рыночные старожилы, ее первой площадкой стала Санкт-Петербургская фондовая биржа , где она стартовала в июле 1997 года с 3 рублей 59 копеек. А к октябрю 1997 года акции «Газпрома» взлетели до 10 рублей 50 копеек - в 3 раза за 3 месяца. Однако потом началась первая серьёзная коррекция, вызванная мировым финансовым кризисом. 2 октября 1998 года был зафиксирован исторический минимум акций «Газпрома» на уровне 59 копеек за 1 акцию. То есть с максимума октября 1997 года акция упала почти в 20 раз.

10 мая 2006 года уже на ММВБ «Газпром» достиг уровня 358,75 рублей. В начале 2008 года бумага коснулась своего исторического на тот момент максимума на отметке 369,5 рубля. Новый глобальный финансовый кризис привел акцию к октябрю 2008 года к уровню 84 рублей. В общем, по бумагам «Газпрома» отлично можно сверяться со всеми как мировыми, так и внутренними кризисами.

В октябре 2021 года акции «Газпрома» обновили исторический максимум на отметке 397,64 рубля, аналитики заговорили о 400 рублях…Но геополитика вновь внесла свои коррективы. И конечно 2022 год стал – годом потерь и разочарований для корпорации и ее акционеров. В печально известном феврале акции просели до 126,5 рубля. Но после возобновления торгов на МосБирже к июню бумаги отыграли львиную часть потерь, вернувшись уже к 322 рублям. Однако взрыв на газопроводах «Северный поток 1» и «Северный поток 2» в сентябре привели бумагу к 137 рублям. Дальше тренд был в основном вниз, отказ от дивидендных выплат в 2023 и 2024 году, громадные убытки… В середине июня 2024 года бумаги коснулись своего нового дна на уровне 110 рублей и начали постепенно «всплывать», показав в июле динамику лучше рынка на фоне новостей о контракте с Ираном на поставки газа и надеждах на переориентацию на Восток, хотя это, конечно, долгосрочная перспектива… Но будем верить, что это история с продолжением!

А помните был такой «ЮКОС»?

Ну, конечно, первое, что сразу приходит на ум – это история нефтяной компании, давно канувшей в Лету…А ведь в начале «тучных» нулевых ничто не предвещало ее краха и название компании было у всех на слуху. «ЮКОС» - это аббревиатура, образованная сокращением от начальных букв предприятий, составивших основу компании: «Юганскнефтегаза» и «Куйбышевнефтеоргсинтеза».

Вся ее недолгая история тесно связана с Михаилом Ходорковским (признан в РФ иноагентом), и о ней много и подробно написано на просторах интернета, просто напомним коротко, что компания была создана в 1993 году, когда Ходорковский занимал должность заместителя министра топлива и энергетики России. К концу 1995 года долг "ЮКОСа" перед бюджетом превысил $1 млрд, и российское правительство приняло решение о продаже государственного пакета акций. В этом же году компания в ходе залоговых аукционов была приватизирована банком "Менатеп", основанным Ходорковским, и уже после перехода "ЮКОСа" под контроль "Менатепа", он возглавил нефтяную компанию.

На бирже ММВБ акции «ЮКОСа» начали обращаться в октябре 1999 года по цене 8 рублей за штуку. К осени 2003 года бумаги достигли своего исторического пика на отметке 480 рублей, то есть их цена выросла за 4 года в 60 раз.

Все это время компания разрасталась, приобретая новые активы, благодаря чему в 2003 году "ЮКОС" занял первое место в России по добыче нефти, опередив "ЛУКОЙЛ". Дважды "ЮКОС" пытался объединиться с "Сибнефтью" - в 1998 году и в 2003 году. И в последний раз, казалось, что уже наверняка, но договорённости были расторгнуты акционерами "Сибнефти" в ноябре, поскольку в это время вовсю уже крутились шестеренки так называемого «дела «ЮКОСа».

25 октября 2003 года в новосибирском аэропорту Толмачёво был арестован Михаил Ходорковский, занимавший тогда пост председателя правления НК "ЮКОС". В тот же день он был доставлен в Москву, где Генеральная прокуратура РФ предъявила ему обвинение по 6 статьям УК РФ. Министерство по налогам и сборам возбудило расследование по поводу уклонения НК "ЮКОС" от уплаты налогов. После этого за два последующих месяца котировки «ЮКОСа» обвалились более чем на 40%. Весной 2004 года акции пытались восстановиться, и их стоимость даже доходила до 430 рублей, но уже начиная с июня после продажи части активов компании новому владельцу в бумагах установился даун-тренд. Хотя некоторые инвесторы еще продолжали верить в чудо, и однажды в конце июля на заявлении председателя совета директоров компании Виктора Геращенко о появлении организации, готовой заплатить долги «ЮКОСа» и стать владельцем компании, акции еще взметнулись вверх белой свечкой. Но в реальности компании были предъявлены огромные налоговые претензии, погасить которые она не смогла. В 2004-2007 годах проводилась распродажа активов "ЮКОСа". Основными покупателями стали "Роснефть" и "Газпром".

В финале своей рыночной истории акции «ЮКОСа» снизились до 15 рублей, а в сентябре 2006 года на ММВБ состоялся их делистинг. В 2006 году стартовал процесс банкротства, а в ноябре 2007 года компания была ликвидирована, причем собранных после распродажи активов средств хватило на выплату примерно 2/3 от суммы долга. Поскольку долги погашены не в полном объёме, акционеры компании не получили ничего.

«Народное» IPO ВТБ

К 2024 году акции ВТБ считаются старожилами фондового рынка – они торгуются на МосБирже уже 17 лет. Если посмотреть на их исторический график, то там вырисовывается убедительно беспросветная «медвежья» история. «Народное» IPO ВТБ в мае 2007 года стало среди инвесторов со временем «притчей во языцех». Благодаря грамотно выстроенной PR-компании, массированной рекламе и участию в размещении авторитетных глобальных инвесткомпаний, таких как Goldman Sachs, Citigroup, Deutsche Bank, «Ренессанс Капитал», ажиотаж вокруг этого IPO был нешуточный, и он подогревался опытом предыдущих удачных размещений госкомпаний – «Роснефти» в июле 2006 года и «Сбербанка» в марте 2007 года. Так что многие инвесторы покупали акции по 13,6 копейки за штуку в расчете на будущие прибыли… Но на эту высоту в ходе рыночных торгов акции уже не вернутся никогда. Объём привлечённых средств в капитал банка составил $8 млрд. По итогам этого памятного IPO акционерами ВТБ стали более 120 тысяч граждан России, купившие бумаги на $1,5 млрд. После выхода на биржу доли акционеров несколько раз размывались дополнительными эмиссиями. Во время финансового кризиса 2008-2009 годов акции на просадках дешевели до 2 копеек, но летом следующего года торговались уже по 8 копеек за акцию.

Со временем инициативные группы миноритарных акционеров банка ВТБ добились того, чтобы банк провел обратный выкуп акций по цене размещения, который состоялся в феврале 2012 года после того, как выполнявший тогда обязанности премьер-министра России Владимир Путин заявил о намерении государства принять участие в финансировании обратного выкупа акций у миноритариев ВТБ. Максимальная сумма по выкупу на одного акционера составляла 500 тысяч рублей. Сообщалось, что общая сумма обратного выкупа достигла 11,4 млрд рублей.

Однако почему сейчас обыкновенные акции банка стоят около 96 рублей? Ведь еще недавно были копейки… Что за небывалый взлет стоимости? Все дело в проведенном в июле 2024 года менеджментом банка обратном сплите акций в пропорции 5000:1, после которого количество акций в обращении на бирже принудительно уменьшилось, а их стоимость повысилась. На графике мы пересчитали исторические цены с учетом обратного сплита.

Сюжеты с развитием

Но гораздо больше на российском рынке все-таки историй не таких драматичных и пессимистичных, о которых речь шла выше. Обычно это все ж сюжеты с развитием - именно с взлетами, обвалами и восстановлением. Таких историй немало, и они в кризисные времена помогают инвесторам не терять надежды на благополучный исход.

Например, акции инвестиционной компании АФК «Система», которые обращаются на Московской бирже с 2004 года и включены в базу расчета ее основных индексов – IMOEX и RTSI. Доля ее ценных бумаг в свободном обращении превышает 30% акционерного капитала. Корпорация также является крупнейшим акционером ряда компаний, таких как МТС, «Детский мир», «Сегежа групп», «Медси», агрохолдинг «Степь», «Биннофарм Групп» и другие. И надо сказать график ее акций очень красноречиво иллюстрирует неоднократные периоды мощных спадов и восстановлений. Так, в начале 2008 года бумаги стоили свыше 46,5 рубля, но уже в октябре того года они обесценились до 3,4 рубля. Это был год, когда мировой финансовый кризис коснулся абсолютно всех участников рынка. В тот год Индекс ММВБ просел с 1970 до 493 пунктов, акция «Сбербанка» рухнула с 113 до 13,5 рублей.

Таким же кризисным был 2014 год… Но у акций были и свои проблемы в тот год, связанные с арестом в сентябре Владимира Евтушенкова, основного владельца АФК «Система». Следственный комитет РФ обвинял его в незаконном приобретении контрольного пакета акций «Башнефти». В результате разбирательства акции нефтяной компании были возвращены государству и проданы «Роснефти». В декабре 2017-го «Система» подписала мировое соглашение и выплатила «Башнефти» 100 млрд рублей. Однако тогда бумаги рухнули с августовских 43,5 рубля до 11,6 к началу ноября. Ну, а печальный обвальный декабрь 2014 года, когда рубль стремительно девальвировался из-за геополитики и перехода ЦБ к плавающему курсу, сказался и на акциях АФК «Система», котировавшихся тогда по 5 рублей за бумагу. Даже в феврале и весной 2022 года, когда Евтушенков попал под санкции Великобритании, акции уже не падали так низко. Постепенно бумаги «Системы» восстанавливаются и сейчас оценены рынком по 20 рублей за акцию.

Акции «Аэрофлота» - одни из самых старейших «фишек» на нашем фондовом рынке. В сентябре 2024 года исполнится 27 лет с момента начала организованных торгов обыкновенными акциями компании. 29 сентября 1997 года бумаги авиаперевозчика были допущены к организованным торгам на фондовой бирже РТС (в настоящее время — Московская биржа). Уже в 1998 году бумаги выполнили необходимые требования по ликвидности и объему торгов и получили листинг на РТС с 20 апреля 1998 года, а затем вошли в состав индекса РТС. Согласно историческому графику, осенью 1999 года бумаги оценивались рынком в среднем по 1-2 рубля. В 2001 году был получен доступ к торгам на бирже ММВБ –.тогда акции торговались уже в районе 10 рублей за акцию. Перед кризисом 2008-2009 года акции достигли своего на тот момент пика -112 рублей за акцию, а уже в январе 2009 акции подешевели до 19,56 рубля.

В 2014 году акции «Аэрофлота» были включены в Первый уровень листинга на объединенной Московской Бирже – в начале того года, перед Сочинской зимней Олимпиадой и «Крымской весной», акции снова торговались вблизи своего максимума по 99,3 рубля за бумагу, но к декабрю опустились до 26 рублей. Однако постепенно бумаги авиаперевозчика не только восстановили потери (конечно, не в последнюю очередь благодаря уходу с рынка такого сильного конкурента как «Трансаэро» и поддержке основного акционера – государства), но и смогли переписать свой исторический максимум, который был зафиксирован 10 июля 2017 года, когда акции торговались по 225 рублей за штуку.

Но в печально известном марте 2022 года бумаги пробили свое многолетнее «дно» на отметке 23,72 рубля, впрочем, оно было пробито не единожды в том году - сначала 26 сентября (21,6 рубля), а потом 3 октября (21,44 рубля). Сейчас акции оцениваются примерно в 51 рубль на МосБирже. В 2023 году компания утвердила новую амбициозную стратегию развития согласно которой до 2030 года «Аэрофлот» планирует увеличить пассажиропоток до 65 млн чел. (с 47,3 млн в 2023 г.) и повысить рыночную долю до 50%. Кроме того, нарастить парк самолетов до 500 единиц, 70% которых будут отечественного производства…

Еще одним фондовым динозавром российского рынка является компания «Ростелеком», которая ведет свою фондовую историю с 1 сентября 1995 года, когда ее обыкновенные и привилегированные акции были включены в «Классический список акций» на Фондовой бирже «Российская торговая система» (РТС). Номинал одной акции составлял 2,5 рублей. 27 февраля 1997 года обыкновенные и привилегированные акции компании, которые находились в тот момент в свободном обращении, получили листинг первого уровня и начали торговаться на Московской Межбанковской Валютной Бирже (ММВБ) – в марте «обычка» оценивалась в районе 20 рублей. 27 октября 1997 года обыкновенные и привилегированные акции «Ростелекома» получили листинг первого и второго уровня соответственно и начали торговаться на Фондовой бирже РТС.

Во время кризиса 1998 года, когда 17 августа в России произошёл дефолт и правительство страны объявило, что не может выплачивать долги внутренним и внешним кредиторам, обыкновенные акции снизились до 4 рублей. Одним из самых эмоциональных периодов для инвесторов и компаний были 2008-2009 годы. В середине января 2008 года акции стоили 303 рубля, а в начале октября уполовинились до 150 рублей. Уже в следующем 2009 году 13 апреля котировки обыкновенных акций достигли своего исторического максимума - 350,05 рубля, но к маю 2010 года просели более чем втрое до - 95 рублей. В июне того года компания была реорганизована путем присоединения семи компаний - «ЦентрТелекома», «СЗТ», «ВолгаТелекома», «ЮТК», «Уралсвязьинформа», «Сибирьтелеком», «Дальсвязь» и «Дагсвязьинформ». К июню 2011 года бумага вновь была в зените, торгуясь по 252 рубля, но затем за два месяца к завершению реорганизации обвалилась, вдвое подешевев до 124 рублей. В 2013 году произошла очередная реорганизация «Ростелекома» путем присоединения к нему «Связьинвеста» (ранее мажоритарный акционер) и еще 20 компаний. И после этого акции уже никогда не поднимались выше 120 рублей и ниже 45 рублей (как в феврале 2022 года) также не опускались. В моменте обыкновенные акции оператора связи оценены рынком в районе 82 рублей за штуку.

Ну и закончить сегодняшние воспоминания хотелось бы историей непотопляемого (!?) «Газпрома». Куда же без «нашего всего», любимой «фишки» многих инвесторов. Как справедливо обозначено на его сайте, акции «Газпрома» - одни из наиболее ликвидных инструментов российского фондового рынка. Акции компании занимают наибольший удельный вес в индексах РТС и МосБиржи. Включены в первый (высший) уровень листинга на российских фондовых биржах — ПАО «Московская Биржа» и ПАО «СПБ Биржа». В 2020 году «Газпром» был крупнейшим эмитентом в фондовом индексе MSCI Russia.

Сейчас компания, прямо скажем, переживает не лучшие времена, и есть сомневающиеся в ее перспективах. Но вообще-то у компании тоже давняя фондовая жизнь. На ММВБ акции стали обращаться только в январе 2006 года, где торги стартовали с 239 рублей. Но, как рассказывают рыночные старожилы, ее первой площадкой стала Санкт-Петербургская фондовая биржа , где она стартовала в июле 1997 года с 3 рублей 59 копеек. А к октябрю 1997 года акции «Газпрома» взлетели до 10 рублей 50 копеек - в 3 раза за 3 месяца. Однако потом началась первая серьёзная коррекция, вызванная мировым финансовым кризисом. 2 октября 1998 года был зафиксирован исторический минимум акций «Газпрома» на уровне 59 копеек за 1 акцию. То есть с максимума октября 1997 года акция упала почти в 20 раз.

10 мая 2006 года уже на ММВБ «Газпром» достиг уровня 358,75 рублей. В начале 2008 года бумага коснулась своего исторического на тот момент максимума на отметке 369,5 рубля. Новый глобальный финансовый кризис привел акцию к октябрю 2008 года к уровню 84 рублей. В общем, по бумагам «Газпрома» отлично можно сверяться со всеми как мировыми, так и внутренними кризисами.

В октябре 2021 года акции «Газпрома» обновили исторический максимум на отметке 397,64 рубля, аналитики заговорили о 400 рублях…Но геополитика вновь внесла свои коррективы. И конечно 2022 год стал – годом потерь и разочарований для корпорации и ее акционеров. В печально известном феврале акции просели до 126,5 рубля. Но после возобновления торгов на МосБирже к июню бумаги отыграли львиную часть потерь, вернувшись уже к 322 рублям. Однако взрыв на газопроводах «Северный поток 1» и «Северный поток 2» в сентябре привели бумагу к 137 рублям. Дальше тренд был в основном вниз, отказ от дивидендных выплат в 2023 и 2024 году, громадные убытки… В середине июня 2024 года бумаги коснулись своего нового дна на уровне 110 рублей и начали постепенно «всплывать», показав в июле динамику лучше рынка на фоне новостей о контракте с Ираном на поставки газа и надеждах на переориентацию на Восток, хотя это, конечно, долгосрочная перспектива… Но будем верить, что это история с продолжением!

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба