16 декабря 2024 БКС Экспресс Куликов Антон

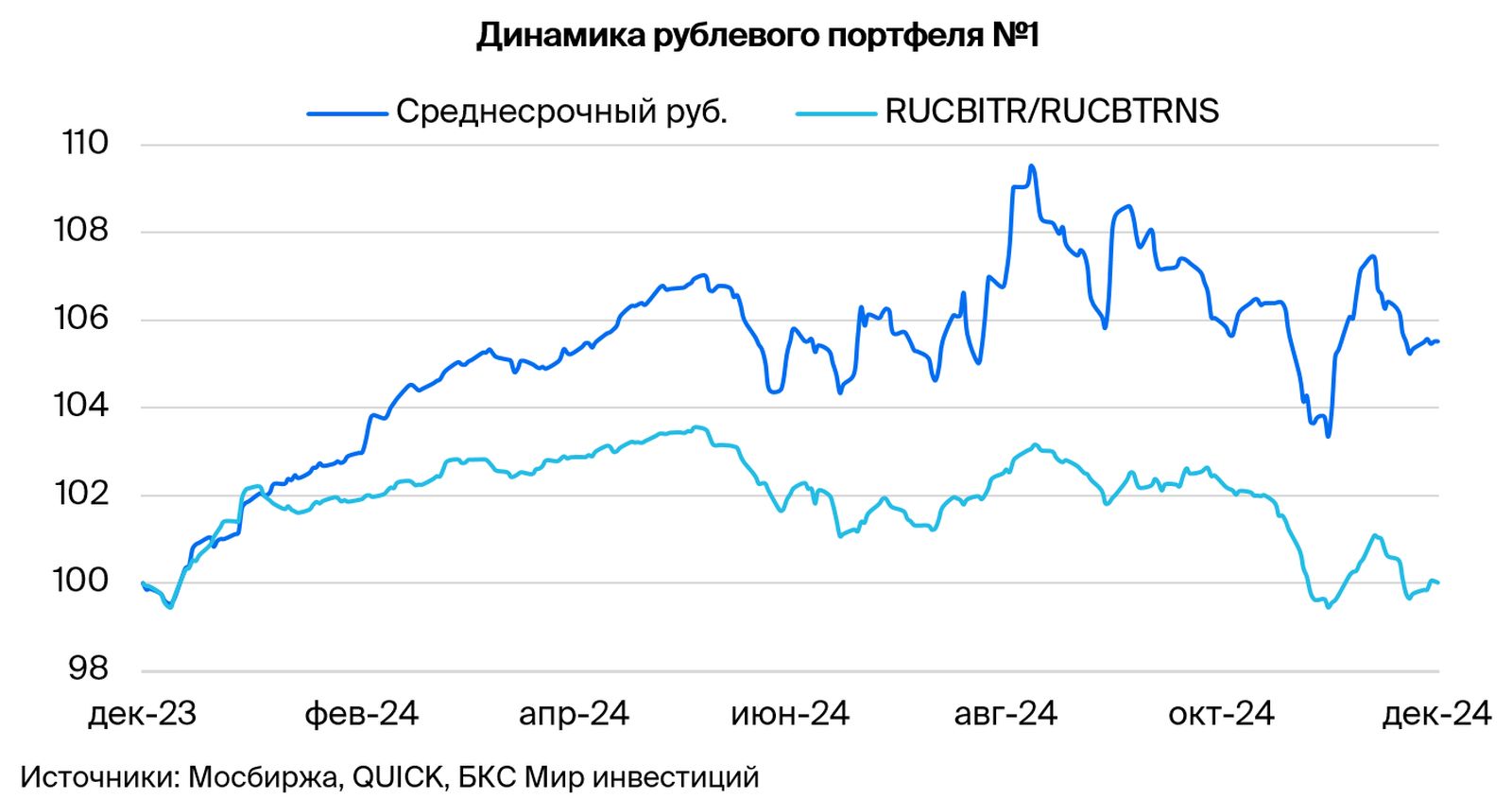

Сохраняем позитивный взгляд на долговой рынок в рублях. Состав портфеля оставляем без изменений.

Главное

• Недельная инфляция — 0,5%. Очень высокая, но находится на уровне ожиданий на фоне слабого рубля.

• Минфин почти выполнил план по размещению ОФЗ на 2024 г.

• Макродрайверы: темпы роста кредитования у Сбера замедлились с 3,9% до 2,4% в ноябре, что позитивно, экономика пока в зоне роста, исходя из трат бюджета в декабре.

• Рубль выше 100 за доллар из-за геополитики — умеренно негативно.

• Нефть Urals около $70 за баррель — нейтрально.

В деталях

Доходности ОФЗ немного выросли на меньшей определенности по геополитике

Рынок ОФЗ по-прежнему учитывает не только данные по инфляции, но и геополитику. Данные по инфляции плохие — цены выросли за неделю на 0,5%, но только из-за курса в продовольственном сегменте. Кредитование, наконец, начало замедляться: Сбер показал почти в полтора раза меньшие темпы прироста портфеля юридических и физических лиц в ноябре по сравнению с октябрем. Так, рост первого портфеля замедлился с 3,2% до 2,4%, а второго — с 0,8% до 0,5%.

Замедление кредитования населения и компаний снизит давление на курс рубля, цены и инфляцию. Минфин тем временем, как и ожидалось, осуществил второе рекордное размещение ОФЗ в этом году, на 1 трлн руб., — по нашей оценке, в большей степени административное, чем рыночное.

Таким образом, план по выпуску ОФЗ в 2024 г. выполнен на 95%. Сохраняем умеренно позитивный взгляд на рынок в долгосрочной перспективе, так как к 2026–2027 гг. ожидаем постепенное снижение доходностей длинных ОФЗ с более чем 16% до 9–11%.

Эмитенты и выпуски

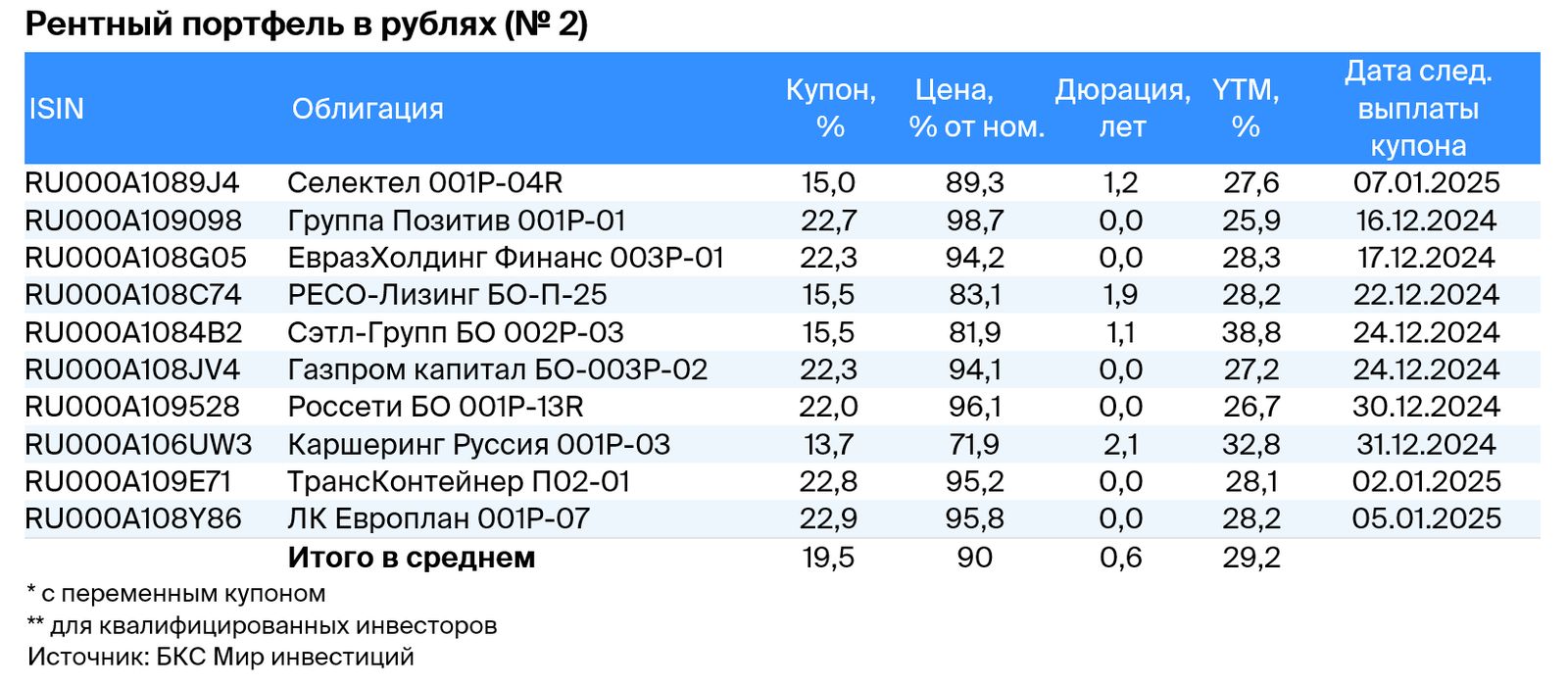

Европлан ЛК 001P-07

Европлан — крупная российская автолизинговая компания в достаточно устойчивом к кризисам секторе, с эффективным бизнесом и низкими финансовыми рисками. Стабильный бизнес: цена на авто (залоги) растет в кризис из-за курса доллара — низкие убытки по лизингу.

Прибыль 6% от активов — лучший показатель в лизинговой и банковской отраслях. Долговая нагрузка низкая. Условная доходность к погашению (YTM) 28,2% — максимум для первого эшелона для неквалифицированных инвесторов. Ожидаем снижения до уровня аналога РЕСО-Лизинга 19,2%. Потенциальный доход за полгода — 10%, привлекательно.

Доходность к погашению (YTM) — 28,2%

Селектел 001P-04R

Селектел — оператор сети дата-центров c небольшой долей рынка, около 10%. Оперирует в стабильном секторе: облачной инфраструктуры, дата-центров, серверов. Долговая нагрузка низкая. Потенциальный доход составляет 10%+ за год.

Доходность к погашению (YTM) — 27,6%

Группа Позитив 001Р-01

Позитив — лидер сектора кибербезопасности в России. Долговая нагрузка у компании очень низкая: 0,3х по показателю Чистый Долг/EBITDA в 2023 г. Потенциальный доход составляет 10%+ за год.

Доходность к погашению (YTM) — 25,9%

ЕвразХолдинг Финанс 003P-01

ЕВРАЗ НТМК (эмитент ЕвразХолдингФинанс) — российский стальной дивизион группы Evraz plc. Занимает сильные позиции в производстве стали для строительной и железнодорожной отраслей в РФ — 54% выручки. Имеет высокую маржинальность по EBITDA, в размере 27%, из-за вертикальной интеграции в сегмент добычи железной руды, а также характеризуется очень низкой долговой нагрузкой по показателю Чистый долг/EBITDA 0,8x.

Доля экспорта составляет 38% от выручки, приходится в основном на Азиатский регион. Условная YTM 28,3% — максимум для первого эшелона, ожидаем снижения. Потенциальный доход за полгода — 11%, привлекательно.

Доходность к погашению (YTM) — 28,3%

Сэтл Групп 002P-03

Сэтл Групп — крупнейший девелопер жилой недвижимости в Санкт-Петербурге. Долговая нагрузка по показателю Чистый долг/EBITDA очень низкая — 0,4x. Прибыльность одна из лучших в отрасли. YTM — 38,8%, что выше, чем у компаний с сопоставимым рейтингом. Потенциальный доход за полгода — более 16%, привлекательно.

Доходность к погашению (YTM) — 38,8%

Россети 001P-13R

Россети — крупный инфраструктурный госхолдинг, объединяющий сетевые активы бывшего РАО ЕЭС. Занимается передачей электроэнергии по проводам. Долговая нагрузка по показателю Чистый долг/EBITDA очень низкая — менее 1х. Прибыльность — одна из лучших в отрасли благодаря сегменту магистральных сетей от ФСК ЕЭС. Условная YTM — 26,7%, потенциальный доход за полгода — более 13%, привлекательно.

Доходность к погашению (YTM) — 26,7%

РЕСО-Лизинг БО-П-25

РЕСО-Лизинг — лучшая компания в стабильном сегменте автолизинга, который показывает контрцикличность в кризис, так как обесценение рубля приводит к росту стоимости залога иномарок и уменьшению кредитных убытков.

Выпуск БО-П-22 торгуется с доходностью 28,2% — на уровне Балтийского Лизинга при лучшем кредитном качестве по всем трем ключевым рискам: бизнес, финансовому и акционерному. Ожидаем доход 9%+ за полгода.

Доходность к погашению (YTM) — 28,2%

Делимобиль 001P-03

Делимобиль (эмитент Каршеринг Руссия) — крупный сервис по краткосрочной аренде автомобилей с долей около 50% рынка РФ. Компания владеет автомобилями, в основном иностранного производства, поэтому выигрывает от обесценения рубля и от роста утилизационного сбора.

Долговая нагрузка по показателю Чистый долг/EBITDA повышенная — 3,8х, но ожидаем снижения из-за увеличения прибыльности. YTM — 32,8%, потенциальный доход за полгода — более 12%, привлекательно.

Доходность к погашению (YTM) — 32,8%

ТрансКонтейнер П02-01

ТрансКонтейнер — крупнейший контейнерный оператор в сфере железнодорожных перевозок в России и СНГ. Долговая нагрузка по показателю Чистый долг/EBITDA средняя — 2,7х, но бизнес имеет среднюю стабильность, а акционер способен поддержать компанию и имеет более низкую долговую нагрузку. Условная YTM — 28,1%, потенциальный доход за полгода — более 11%, привлекательно.

Доходность к погашению (YTM) — 28,1%

Газпром капитал БО-003Р-02

Газпром, поручитель/оферент по облигациям, добывает газ и нефть, владеет газотранспортной системой в России и обладает монополией на экспорт по трубе. За последние 12 месяцев, по состоянию на I полугодие 2024 г., выручка от газа, нефти и прочего составила 51%, 42% и 7% соответственно, а EBITDA — 55%, 38% и 7%.

Газпром капитал БО-003Р-02 с условной YTM 27,2% — очень высокая в первом эшелоне, к которому относятся самые надежные компании, купон — переменный, (ключевая ставка +1,25%), выплата — ежемесячная с 7-дневной переоценкой. Потенциальный доход за полгода — 11%, привлекательно.

Доходность к погашению (YTM) — 27,2%

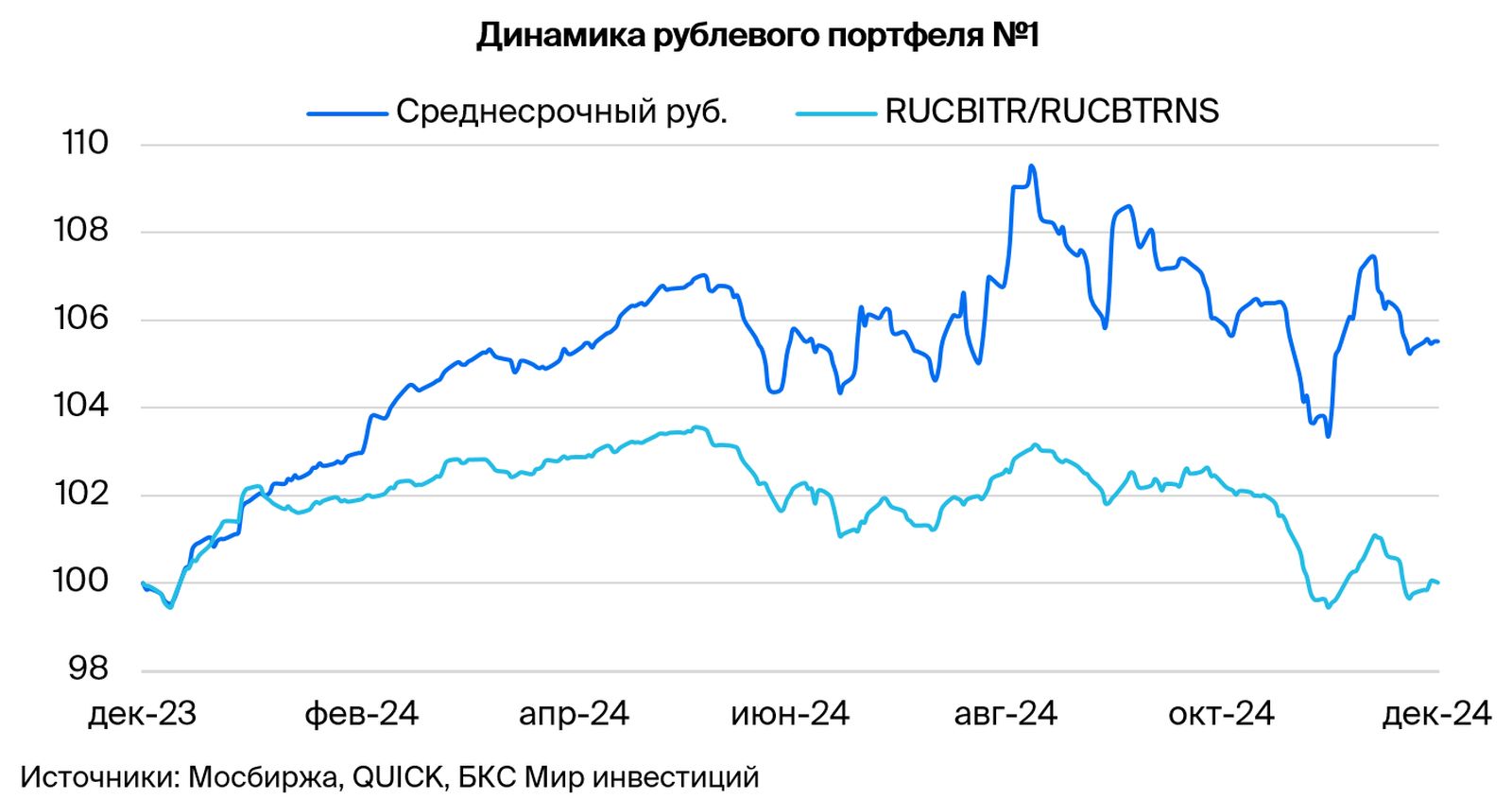

Главное

• Недельная инфляция — 0,5%. Очень высокая, но находится на уровне ожиданий на фоне слабого рубля.

• Минфин почти выполнил план по размещению ОФЗ на 2024 г.

• Макродрайверы: темпы роста кредитования у Сбера замедлились с 3,9% до 2,4% в ноябре, что позитивно, экономика пока в зоне роста, исходя из трат бюджета в декабре.

• Рубль выше 100 за доллар из-за геополитики — умеренно негативно.

• Нефть Urals около $70 за баррель — нейтрально.

В деталях

Доходности ОФЗ немного выросли на меньшей определенности по геополитике

Рынок ОФЗ по-прежнему учитывает не только данные по инфляции, но и геополитику. Данные по инфляции плохие — цены выросли за неделю на 0,5%, но только из-за курса в продовольственном сегменте. Кредитование, наконец, начало замедляться: Сбер показал почти в полтора раза меньшие темпы прироста портфеля юридических и физических лиц в ноябре по сравнению с октябрем. Так, рост первого портфеля замедлился с 3,2% до 2,4%, а второго — с 0,8% до 0,5%.

Замедление кредитования населения и компаний снизит давление на курс рубля, цены и инфляцию. Минфин тем временем, как и ожидалось, осуществил второе рекордное размещение ОФЗ в этом году, на 1 трлн руб., — по нашей оценке, в большей степени административное, чем рыночное.

Таким образом, план по выпуску ОФЗ в 2024 г. выполнен на 95%. Сохраняем умеренно позитивный взгляд на рынок в долгосрочной перспективе, так как к 2026–2027 гг. ожидаем постепенное снижение доходностей длинных ОФЗ с более чем 16% до 9–11%.

Эмитенты и выпуски

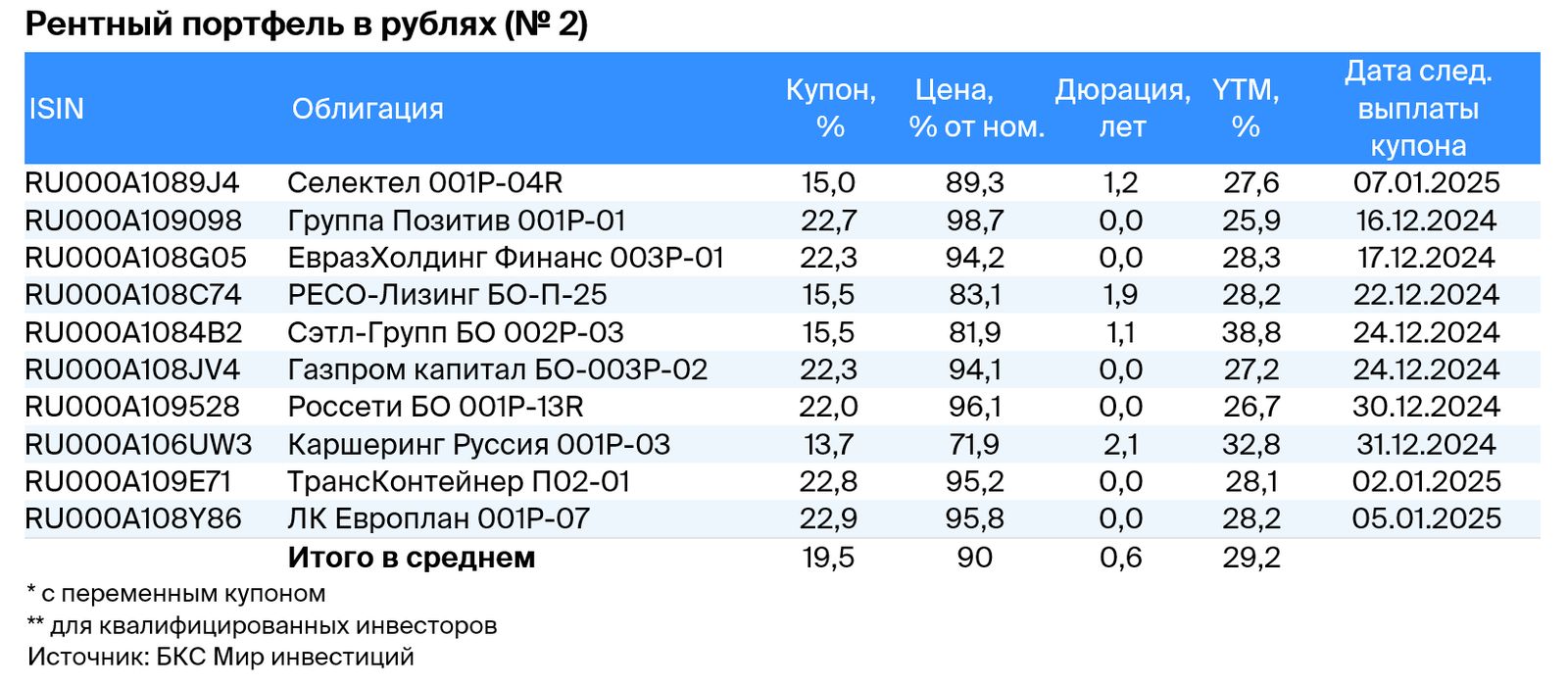

Европлан ЛК 001P-07

Европлан — крупная российская автолизинговая компания в достаточно устойчивом к кризисам секторе, с эффективным бизнесом и низкими финансовыми рисками. Стабильный бизнес: цена на авто (залоги) растет в кризис из-за курса доллара — низкие убытки по лизингу.

Прибыль 6% от активов — лучший показатель в лизинговой и банковской отраслях. Долговая нагрузка низкая. Условная доходность к погашению (YTM) 28,2% — максимум для первого эшелона для неквалифицированных инвесторов. Ожидаем снижения до уровня аналога РЕСО-Лизинга 19,2%. Потенциальный доход за полгода — 10%, привлекательно.

Доходность к погашению (YTM) — 28,2%

Селектел 001P-04R

Селектел — оператор сети дата-центров c небольшой долей рынка, около 10%. Оперирует в стабильном секторе: облачной инфраструктуры, дата-центров, серверов. Долговая нагрузка низкая. Потенциальный доход составляет 10%+ за год.

Доходность к погашению (YTM) — 27,6%

Группа Позитив 001Р-01

Позитив — лидер сектора кибербезопасности в России. Долговая нагрузка у компании очень низкая: 0,3х по показателю Чистый Долг/EBITDA в 2023 г. Потенциальный доход составляет 10%+ за год.

Доходность к погашению (YTM) — 25,9%

ЕвразХолдинг Финанс 003P-01

ЕВРАЗ НТМК (эмитент ЕвразХолдингФинанс) — российский стальной дивизион группы Evraz plc. Занимает сильные позиции в производстве стали для строительной и железнодорожной отраслей в РФ — 54% выручки. Имеет высокую маржинальность по EBITDA, в размере 27%, из-за вертикальной интеграции в сегмент добычи железной руды, а также характеризуется очень низкой долговой нагрузкой по показателю Чистый долг/EBITDA 0,8x.

Доля экспорта составляет 38% от выручки, приходится в основном на Азиатский регион. Условная YTM 28,3% — максимум для первого эшелона, ожидаем снижения. Потенциальный доход за полгода — 11%, привлекательно.

Доходность к погашению (YTM) — 28,3%

Сэтл Групп 002P-03

Сэтл Групп — крупнейший девелопер жилой недвижимости в Санкт-Петербурге. Долговая нагрузка по показателю Чистый долг/EBITDA очень низкая — 0,4x. Прибыльность одна из лучших в отрасли. YTM — 38,8%, что выше, чем у компаний с сопоставимым рейтингом. Потенциальный доход за полгода — более 16%, привлекательно.

Доходность к погашению (YTM) — 38,8%

Россети 001P-13R

Россети — крупный инфраструктурный госхолдинг, объединяющий сетевые активы бывшего РАО ЕЭС. Занимается передачей электроэнергии по проводам. Долговая нагрузка по показателю Чистый долг/EBITDA очень низкая — менее 1х. Прибыльность — одна из лучших в отрасли благодаря сегменту магистральных сетей от ФСК ЕЭС. Условная YTM — 26,7%, потенциальный доход за полгода — более 13%, привлекательно.

Доходность к погашению (YTM) — 26,7%

РЕСО-Лизинг БО-П-25

РЕСО-Лизинг — лучшая компания в стабильном сегменте автолизинга, который показывает контрцикличность в кризис, так как обесценение рубля приводит к росту стоимости залога иномарок и уменьшению кредитных убытков.

Выпуск БО-П-22 торгуется с доходностью 28,2% — на уровне Балтийского Лизинга при лучшем кредитном качестве по всем трем ключевым рискам: бизнес, финансовому и акционерному. Ожидаем доход 9%+ за полгода.

Доходность к погашению (YTM) — 28,2%

Делимобиль 001P-03

Делимобиль (эмитент Каршеринг Руссия) — крупный сервис по краткосрочной аренде автомобилей с долей около 50% рынка РФ. Компания владеет автомобилями, в основном иностранного производства, поэтому выигрывает от обесценения рубля и от роста утилизационного сбора.

Долговая нагрузка по показателю Чистый долг/EBITDA повышенная — 3,8х, но ожидаем снижения из-за увеличения прибыльности. YTM — 32,8%, потенциальный доход за полгода — более 12%, привлекательно.

Доходность к погашению (YTM) — 32,8%

ТрансКонтейнер П02-01

ТрансКонтейнер — крупнейший контейнерный оператор в сфере железнодорожных перевозок в России и СНГ. Долговая нагрузка по показателю Чистый долг/EBITDA средняя — 2,7х, но бизнес имеет среднюю стабильность, а акционер способен поддержать компанию и имеет более низкую долговую нагрузку. Условная YTM — 28,1%, потенциальный доход за полгода — более 11%, привлекательно.

Доходность к погашению (YTM) — 28,1%

Газпром капитал БО-003Р-02

Газпром, поручитель/оферент по облигациям, добывает газ и нефть, владеет газотранспортной системой в России и обладает монополией на экспорт по трубе. За последние 12 месяцев, по состоянию на I полугодие 2024 г., выручка от газа, нефти и прочего составила 51%, 42% и 7% соответственно, а EBITDA — 55%, 38% и 7%.

Газпром капитал БО-003Р-02 с условной YTM 27,2% — очень высокая в первом эшелоне, к которому относятся самые надежные компании, купон — переменный, (ключевая ставка +1,25%), выплата — ежемесячная с 7-дневной переоценкой. Потенциальный доход за полгода — 11%, привлекательно.

Доходность к погашению (YTM) — 27,2%

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба