25 марта 2025 Global Invest Fund | Транснефть

В 2024 г. стало известно о повышении налога на прибыль для Транснефти до 40%. Интересна ли бумага для дивидендных инвесторов сегодня и какие еще риски могут реализоваться в компании?

ИНВЕСТИЦИОННАЯ ВОЗМОЖНОСТЬ

Разовое повышение тарифа. Для компенсации повышения налога на прибыль с 20 до 40% (эффективная ставка на группу ~ 35%) ФАС одобрила повышение тарифов на прокачку нефти на 9,9%.

Стабильные дивиденды. Дивиденды растут на величину инфляции, поскольку тарифы на транспортировку рассчитываются как «инфляция минус 0,1%».

Диверсификация поставок. Монополия в трубопроводных поставках нефти дополняется высокоэффективными портовыми активами без долга и с дивидендами (НМТП). Это повышает гибкость в распределении объемов.

РЫНОК

В рамках ОПЕК+ Россия соблюдает ограничения по добыче нефти. После добычи сверх квот в 2024 г. российским нефтяникам нужно компенсировать

перепроизводство. Заявления ОПЕК+ о намерении повысить добычу находятся под влиянием рыночных факторов и могут измениться.

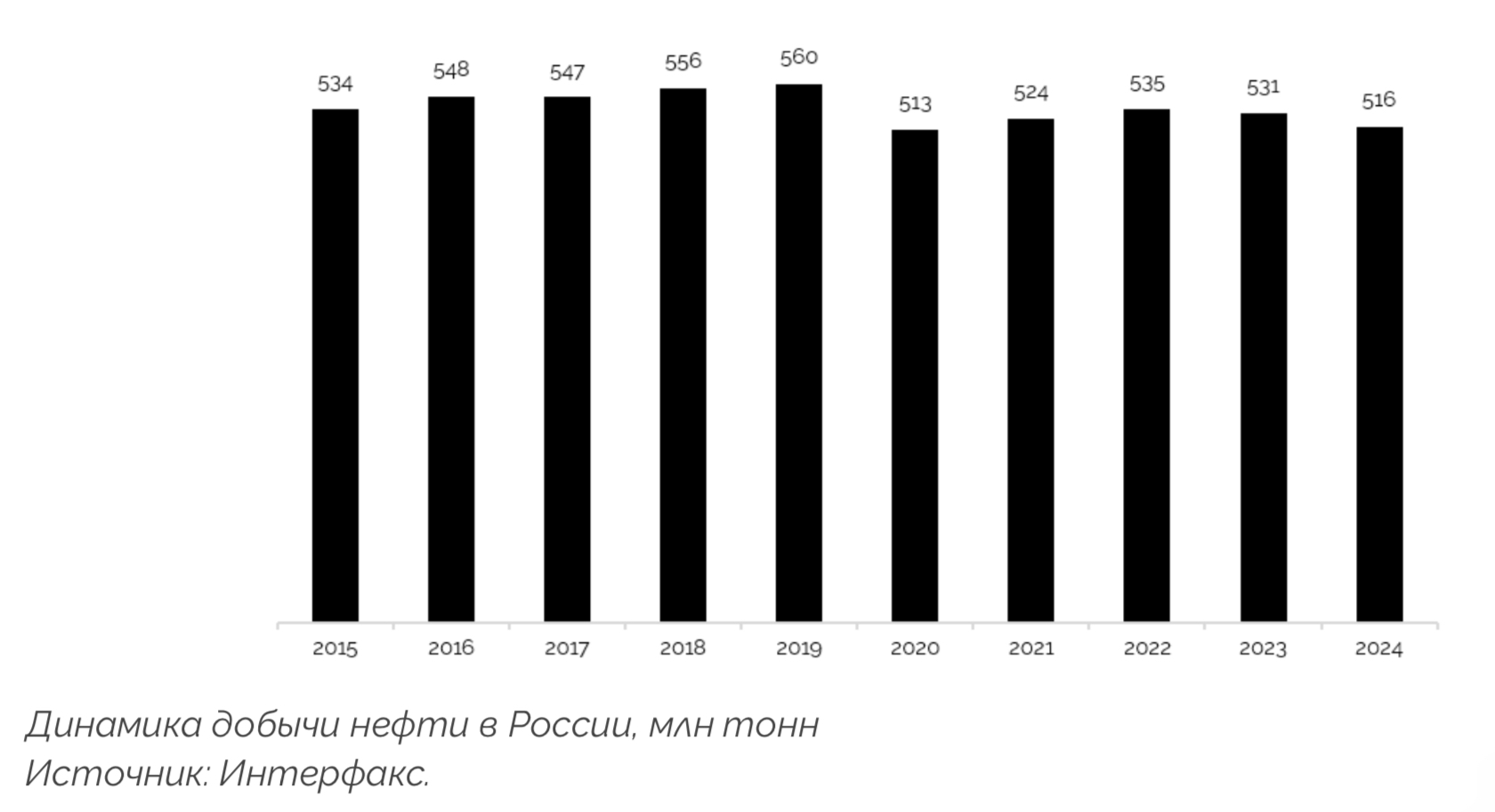

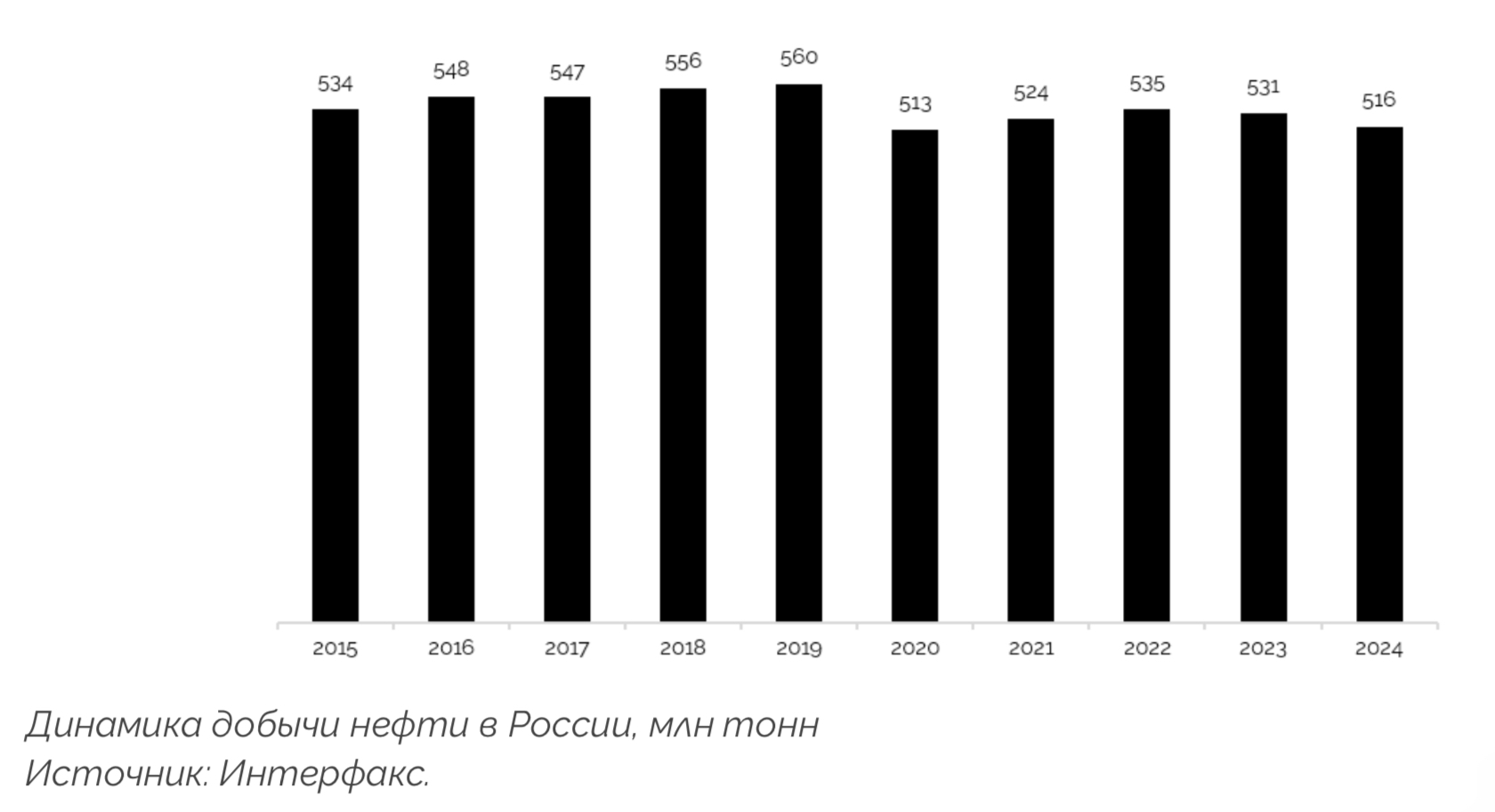

Стагнация добычи нефти на действующих месторождениях и увеличение доли трудноизвлекаемых запасов.

Рост доли морских перевозок в транспортировке нефти. Около 80% нефти

экспортируется через море.

ПРОГНОЗ ФИНАНСОВЫХ ПОКАЗАТЕЛЕЙ

По итогам I полугодия выручка выросла на 13% г/г. Компания заработала 717 млрд руб. Основой роста стало повышение тарифа на перекачку нефти на 7,2% в начале года.

EBITDA прибавила лишь 2% г/г и достигла 299 млрд руб. Рентабельность по EBITDA существенно сократилась — 41,6% (-4,5 п.п.). Транснефть неважно справилась с контролем себестоимости.

Компания платит дивиденды в размере 50% от чистой прибыли по МСФО. Для своих акционеров было заработано 164 млрд руб. (-9% г/г).

СИЛЬНЫЕ СТОРОНЫ И ВОЗМОЖНОСТИ

Дополнительная индексация тарифа на прокачку нефти на 9,9% для компенсации повышения налога на прибыль до 40% с 2025 г. Повышенный тариф поможет поддерживать капитальные затраты на реконструкцию магистральных нефтепроводов.

Монопольное положение на рынке нефтепроводов. Риск монополии уже реализовался.

Контроль над портами в Приморске и Новороссийске через НМТП позволит более гибко управлять объемами в случае остановки поставок нефти в Европу по южной ветке нефтепровода «Дружба».

Стабильная дивидендная история, которая будет расти вместе с рынком, при росте дивиденда на уровень инфляции.

Рост добычи нефти в России на фоне повышения глобального спроса и экономического роста.

СЛАБЫЕ СТОРОНЫ И РИСКИ

Повышение налога на прибыль до 40%. Эффективная ставка на группу может достигать 35%.

Дополнительные ограничения добычи для России в рамках ОПЕК+ из-за превышения квоты в прошлом. Россия обязуется устранить разрыв к июню 2025 г. и добывать меньше.

Переход к формуле «инфляция минус 0,01%» для расчета тарифов с 2026 г.

Экспорт нефти с Восток Ойл будет осуществляться самой Роснефтью, в том числе через СМП. Это приведет к потере прибыли Транснефти.

Возврат транспортировки нефти в ЕС может сократить километраж прокачки, что может снизить доходы Транснефти.

ВЫВОД: ПОКУПАТЬ

Транснефть — хороший кандидат в пенсионный портфель с потенциалом роста дивидендов на величину инфляции. Дивиденд за 2025 г. окажется меньше, но рынок об этом знает. Повышение налога пошатнуло инвестиционный кейс. Однако это уже учтено в оценке. Считаем, что долгосрочные риски нивелируются

стабильным денежным потоком и понятной историей. Все же один из главных рисков уже реализовался.

Добавляем привилегированные акции Транснефти в наш идейный портфель.

ИНВЕСТИЦИОННАЯ ВОЗМОЖНОСТЬ

Разовое повышение тарифа. Для компенсации повышения налога на прибыль с 20 до 40% (эффективная ставка на группу ~ 35%) ФАС одобрила повышение тарифов на прокачку нефти на 9,9%.

Стабильные дивиденды. Дивиденды растут на величину инфляции, поскольку тарифы на транспортировку рассчитываются как «инфляция минус 0,1%».

Диверсификация поставок. Монополия в трубопроводных поставках нефти дополняется высокоэффективными портовыми активами без долга и с дивидендами (НМТП). Это повышает гибкость в распределении объемов.

РЫНОК

В рамках ОПЕК+ Россия соблюдает ограничения по добыче нефти. После добычи сверх квот в 2024 г. российским нефтяникам нужно компенсировать

перепроизводство. Заявления ОПЕК+ о намерении повысить добычу находятся под влиянием рыночных факторов и могут измениться.

Стагнация добычи нефти на действующих месторождениях и увеличение доли трудноизвлекаемых запасов.

Рост доли морских перевозок в транспортировке нефти. Около 80% нефти

экспортируется через море.

ПРОГНОЗ ФИНАНСОВЫХ ПОКАЗАТЕЛЕЙ

По итогам I полугодия выручка выросла на 13% г/г. Компания заработала 717 млрд руб. Основой роста стало повышение тарифа на перекачку нефти на 7,2% в начале года.

EBITDA прибавила лишь 2% г/г и достигла 299 млрд руб. Рентабельность по EBITDA существенно сократилась — 41,6% (-4,5 п.п.). Транснефть неважно справилась с контролем себестоимости.

Компания платит дивиденды в размере 50% от чистой прибыли по МСФО. Для своих акционеров было заработано 164 млрд руб. (-9% г/г).

СИЛЬНЫЕ СТОРОНЫ И ВОЗМОЖНОСТИ

Дополнительная индексация тарифа на прокачку нефти на 9,9% для компенсации повышения налога на прибыль до 40% с 2025 г. Повышенный тариф поможет поддерживать капитальные затраты на реконструкцию магистральных нефтепроводов.

Монопольное положение на рынке нефтепроводов. Риск монополии уже реализовался.

Контроль над портами в Приморске и Новороссийске через НМТП позволит более гибко управлять объемами в случае остановки поставок нефти в Европу по южной ветке нефтепровода «Дружба».

Стабильная дивидендная история, которая будет расти вместе с рынком, при росте дивиденда на уровень инфляции.

Рост добычи нефти в России на фоне повышения глобального спроса и экономического роста.

СЛАБЫЕ СТОРОНЫ И РИСКИ

Повышение налога на прибыль до 40%. Эффективная ставка на группу может достигать 35%.

Дополнительные ограничения добычи для России в рамках ОПЕК+ из-за превышения квоты в прошлом. Россия обязуется устранить разрыв к июню 2025 г. и добывать меньше.

Переход к формуле «инфляция минус 0,01%» для расчета тарифов с 2026 г.

Экспорт нефти с Восток Ойл будет осуществляться самой Роснефтью, в том числе через СМП. Это приведет к потере прибыли Транснефти.

Возврат транспортировки нефти в ЕС может сократить километраж прокачки, что может снизить доходы Транснефти.

ВЫВОД: ПОКУПАТЬ

Транснефть — хороший кандидат в пенсионный портфель с потенциалом роста дивидендов на величину инфляции. Дивиденд за 2025 г. окажется меньше, но рынок об этом знает. Повышение налога пошатнуло инвестиционный кейс. Однако это уже учтено в оценке. Считаем, что долгосрочные риски нивелируются

стабильным денежным потоком и понятной историей. Все же один из главных рисков уже реализовался.

Добавляем привилегированные акции Транснефти в наш идейный портфель.

https://t.me/global_invest_fund

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба