Мировые рынки и макроэкономика

Мировые рынки рисковых активов продолжат выглядеть слабо на фоне невпечатляющих квартальных результатов американских компаний, которые в четверг отправили индекс S&P 500 ниже 50-дневной скользящей средней.

Опубликованная вчера статистика из США носила негативный характер: количество обращений за пособиями по безработице оказалось чуть выше ожиданий, а индекс производственной активности от ФРБ Филадельфии оказался хуже ожиданий.

В пятницу утром фьючерсы на американские индексы показывают минимальный рост, европейские фондовые рынки также открылись небольшим подъемом. Пара евро/доллар, после боковой динамики среды, сегодня утром продолжает находиться немногим выше $1,3050.

Растущие второй день нефтяные котировки оказали поддержку фондовому рынку РФ, открывшемуся ростом котировок.

Тем не менее, в отсутствие позитивных макроэкономических данных среди инвесторов продолжают сохраняться опасения о росте глобальной экономики, хотя фактор поддержки рынков ликвидностью от мировых Центробанков никто не отменял.

Важной статистики в пятницу не ожидается

Долговой рынок

Еврооблигации

Российские корпоративные еврооблигации в четверг вновь подешевели, хотя количество укрепившихся выпусков увеличилось по сравнению с предыдущими днями.

Суверенный сектор вновь выглядел немного лучше корпоративного. За исключением провалившегося на 0,67% выпуска Россия-28, все евробонды завершили день внутри диапазона +/- 0,1% от уровня закрытия торгов пятницы.

Спред между выпуском Россия-10 и UST-10 остался в четверг на отметках вблизи 130 б.п. на фоне в целом стабильной динамики обоих гособлигаций по ходу торгов четверга.

Торги пятницы отечественные евробонды вновь начали со снижения котировок – по состоянию на 11.00 МСК более трех четвертей выпусков торгуются в красной зоне.

Подобное открытие рынка отчасти связано с продолжением роста нефтяных котировок, что спровоцировало укрепление акций на Московской бирже в начале сегодняшних торгов.

По ходу сессии мы не ожидаем существенных движений на рынке отечественных еврооблигаций в отсутствие важных макроэкономических данных. Впрочем, подъем нефтяных котировок может поддержать евробонды нефтегазового сектора

Локальный рынок

Вчера в отсутствие серьезных новостных драйверов рублевый долговой рынок торговался разнонаправленно, однако большая часть бумаг продолжила корректироваться уже третий день подряд. Ценовой индекс корпоративных облигаций ММВБ потерял 1 б. п., составив 93,58. При этом в основном снижались бумаги с дюрацией 3–5 лет. Объемы торгов были небольшими. Оборот по бумагам, которые входят в индекс, составил 2,36 млрд рублей против 2,66 млрд рублей в среду. Ценовой индекс муниципальных облигаций ММВБ остался на уровне 97,52. Суверенные рублевые бонды в основном снижались. Спред между рублевым суверенным выпуском Россия, 26204 и рублевым евробондом Россия-18 вырос на 1 б. п., составив 10 б. п.

Снижающиеся до новых годовых минимумов доходности UST и падающие практически по всему миру котировки акций говорят о слабом интересе инвесторов к рисковым активам, в том числе к российским рублевым облигациям. Подтверждает опасения статистика по оттоку капитала из фондов, инвестирующих в Россию, который, по данным EPFR, продолжается уже девятую неделю подряд. Также обращаем внимание на небольшое снижение объемов торгов по облигациям в последние дни. В течение сегодняшнего дня на рублевом долговом рынке не ожидаем существенной рыночной активности.

Комментарии по эмитентам

ММК

Согласно сообщениям СМИ, ОАО «Магнитогорский металлургический комбинат» в понедельник, 22 апреля, начнет серию встреч с инвесторами в США и Европе, по итогам которых может состояться размещение еврооблигаций в долларах.

На текущий момент у ММК нет евробондов, но есть 4 обращающихся локальных биржевых выпуска и один внебиржевой на общую сумму 25 млрд рублей ($788 млн). Долгосрочный кредитный рейтинг эмитента в иностранной валюте от агентства Fitch находится на уровне ВВ+ с «негативным» прогнозом.

По нашим оценкам, эмитент выйдет на рынок с займом сроком на 5-7 лет под доходность 5,3-5,5% годовых для более короткого выпуска и 5,8-6,0% для 7-летнего евробонда.

На фоне некоторого ухудшения кредитного профиля эмитента в прошлом году, туманных перспектив по показателям эффективности бизнеса на текущий и следующий годы, а также учитывая негативный прогноз по рейтингу от агентства Fitch, мы не ожидаем высокого спроса на новый евробонд, хотя определенный интерес он все же может привлечь.

Выручка компании росла последние 4 года, составив по итогам 2012 года $9,33 млрд против $9,30 млрд годом ранее. Прогноз на 2013 год — $9,50 млрд, на 2014 — $10,04 млрд. Показатель EBITDA в 2012 году снизился до $1,22 млрд с $1,25 млрд по итогам 2011 года. Тем не менее, по итогам прошлого года компания вновь, как и в 2011 году, получила чистый убыток (в размере $94 млн против $125 млн годом ранее).

При схожих с докризисными годами уровнях выручки, у металлургического гиганта по-прежнему не получается выйти на сравнимые уровни EBITDA. Рентабельность по EBITDA по итогам 2012 года вновь показала сокращение к уровню предыдущего года и составила лишь 13% (при этом в 2007 году этот показатель превышал уровень в 28%).

Количество денежных средств и эквивалентов на конец 2012 года составило $362 млн против $424 млн годом ранее и $515 млн в 2010 году. Общий долг на конец прошлого года сократился на 5,5% до $6,47 млрд. Чистый долг на конец 2012 года сократился на 12,5% до $3,5 млрд. Тем не менее, доля краткосрочного долга в общем долге компании выросла за прошлый год до 44,6% с 37,3% годом ранее.

МКБ

Московский кредитный банк (МКБ) 22–24 апреля проведет серию встреч с инвесторами в Европе, Азии и США, после чего примет решение о размещении субординированных евробондов в долларах.

Отчет банка за 2012 год показал улучшение кредитных метрик эмитента. МКБ удалось достойными темпами нарастить кредитный портфель, снизив долю просроченной задолженности и оставив неизменным уровень резервов под потери на фоне увеличения уровня достаточности капитала.

Поскольку в январе 2013 года банк уже разместил 5-летние евробонды ($500 млн под 7,7%), мы ожидаем, что в этот раз МКБ выйдет с займом на 7 лет. По нашим оценкам, доходность при размещении будет находиться в диапазоне 8,0-8,1% годовых.

Nordgold

По сообщениям СМИ, золотодобывающая компания Nordgold подумывает дебютировать на рынке евробондов. Подробностей о валюте займа, его величине или сроках пока нет. Также нет данных и о датах начала роуд-шоу.

Чистый долг компании за 2012 год вырос на 61% до $680,5 млн в связи с финансированием выкупа акций у миноритарных акционеров канадской High River. Кроме того, $194,3 млн было направлено на запуск добычи в месторождении Bissa.

Чистая прибыль компании снизилась за прошлый год в 3,3 раза до $76 млн долл. в основном в связи с сокращением цен на золото, поскольку его добыча за год уменьшилась лишь на 5% до 717 000 тройских унций.

Агентство Fitch в среду присвоило компании долгосрочный кредитный рейтинг в иностранной валюте на уровне BB- со «стабильным» прогнозом

«Вертолеты России»

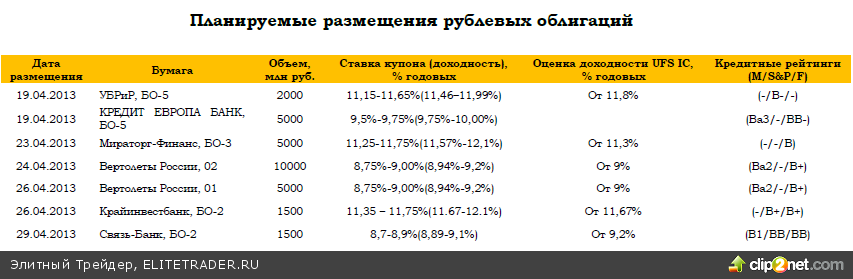

«Вертолеты России» планируют разместить два выпуска рублевых облигаций. Размещение облигаций серии 02 объемом 10 млрд рублей назначено на 24 апреля. Серия 01 объемом 5 млрд рублей будет размещена 26 апреля. Срок обращения обеих бумаг составит 5 лет с офертой через три с половиной года. Ориентир по доходности — 8,94–9,2%.

Долговая нагрузка компании остается достаточно высокой. Соотношение Чистый долг/EBITDA в конце 2012 года находилось на уровне 3,4. Тем не менее, обозначенный ориентир по доходности соответствует доходности рублевых облигаций ГСС, выпусков БО-2 и БО-3. При этом уровень кредитных рисков ГСС мы оцениваем как существенно более высокий. Кредитный рейтинг от Fitch у ГСС на одну ступень выше, поэтому считаем предложенный ориентир по доходности интересным. Рекомендуем участие в размещении от уровня 9,0% годовых

Альфа-банк

Позавчера Альфа-Банк разместил дебютный выпуск еврооблигаций на 10 млрд рублей со сроком погашения в 2016 году и ставкой купона 8,625%.

По нашим оценкам, справедливая доходность выпуска при текущей ситуации на рынке нового трехлетнего евробонда должна была составить 8,1–8,2%. Спред между рублевыми облигациями Альфа-Банка и Газпромбанка на длинном участке кривой составляет 36 б. п. В то же время спред рублевого евробонда Альфа-Банка к кривой рублевых евробондов Газпромбанка составляет приблизительно 120 б. п. Таким образом, вышедший на вторичный рынок рублевый евробонд выглядит привлекательно, и мы ожидаем сокращения спреда к рублевым бондам Газпромбанка за счет сокращения доходности рублевого евробонда Альфа-Банка. Бумага имеет потенциал сокращения доходности не менее 20–25 б. п.

Мировые рынки рисковых активов продолжат выглядеть слабо на фоне невпечатляющих квартальных результатов американских компаний, которые в четверг отправили индекс S&P 500 ниже 50-дневной скользящей средней.

Опубликованная вчера статистика из США носила негативный характер: количество обращений за пособиями по безработице оказалось чуть выше ожиданий, а индекс производственной активности от ФРБ Филадельфии оказался хуже ожиданий.

В пятницу утром фьючерсы на американские индексы показывают минимальный рост, европейские фондовые рынки также открылись небольшим подъемом. Пара евро/доллар, после боковой динамики среды, сегодня утром продолжает находиться немногим выше $1,3050.

Растущие второй день нефтяные котировки оказали поддержку фондовому рынку РФ, открывшемуся ростом котировок.

Тем не менее, в отсутствие позитивных макроэкономических данных среди инвесторов продолжают сохраняться опасения о росте глобальной экономики, хотя фактор поддержки рынков ликвидностью от мировых Центробанков никто не отменял.

Важной статистики в пятницу не ожидается

Долговой рынок

Еврооблигации

Российские корпоративные еврооблигации в четверг вновь подешевели, хотя количество укрепившихся выпусков увеличилось по сравнению с предыдущими днями.

Суверенный сектор вновь выглядел немного лучше корпоративного. За исключением провалившегося на 0,67% выпуска Россия-28, все евробонды завершили день внутри диапазона +/- 0,1% от уровня закрытия торгов пятницы.

Спред между выпуском Россия-10 и UST-10 остался в четверг на отметках вблизи 130 б.п. на фоне в целом стабильной динамики обоих гособлигаций по ходу торгов четверга.

Торги пятницы отечественные евробонды вновь начали со снижения котировок – по состоянию на 11.00 МСК более трех четвертей выпусков торгуются в красной зоне.

Подобное открытие рынка отчасти связано с продолжением роста нефтяных котировок, что спровоцировало укрепление акций на Московской бирже в начале сегодняшних торгов.

По ходу сессии мы не ожидаем существенных движений на рынке отечественных еврооблигаций в отсутствие важных макроэкономических данных. Впрочем, подъем нефтяных котировок может поддержать евробонды нефтегазового сектора

Локальный рынок

Вчера в отсутствие серьезных новостных драйверов рублевый долговой рынок торговался разнонаправленно, однако большая часть бумаг продолжила корректироваться уже третий день подряд. Ценовой индекс корпоративных облигаций ММВБ потерял 1 б. п., составив 93,58. При этом в основном снижались бумаги с дюрацией 3–5 лет. Объемы торгов были небольшими. Оборот по бумагам, которые входят в индекс, составил 2,36 млрд рублей против 2,66 млрд рублей в среду. Ценовой индекс муниципальных облигаций ММВБ остался на уровне 97,52. Суверенные рублевые бонды в основном снижались. Спред между рублевым суверенным выпуском Россия, 26204 и рублевым евробондом Россия-18 вырос на 1 б. п., составив 10 б. п.

Снижающиеся до новых годовых минимумов доходности UST и падающие практически по всему миру котировки акций говорят о слабом интересе инвесторов к рисковым активам, в том числе к российским рублевым облигациям. Подтверждает опасения статистика по оттоку капитала из фондов, инвестирующих в Россию, который, по данным EPFR, продолжается уже девятую неделю подряд. Также обращаем внимание на небольшое снижение объемов торгов по облигациям в последние дни. В течение сегодняшнего дня на рублевом долговом рынке не ожидаем существенной рыночной активности.

Комментарии по эмитентам

ММК

Согласно сообщениям СМИ, ОАО «Магнитогорский металлургический комбинат» в понедельник, 22 апреля, начнет серию встреч с инвесторами в США и Европе, по итогам которых может состояться размещение еврооблигаций в долларах.

На текущий момент у ММК нет евробондов, но есть 4 обращающихся локальных биржевых выпуска и один внебиржевой на общую сумму 25 млрд рублей ($788 млн). Долгосрочный кредитный рейтинг эмитента в иностранной валюте от агентства Fitch находится на уровне ВВ+ с «негативным» прогнозом.

По нашим оценкам, эмитент выйдет на рынок с займом сроком на 5-7 лет под доходность 5,3-5,5% годовых для более короткого выпуска и 5,8-6,0% для 7-летнего евробонда.

На фоне некоторого ухудшения кредитного профиля эмитента в прошлом году, туманных перспектив по показателям эффективности бизнеса на текущий и следующий годы, а также учитывая негативный прогноз по рейтингу от агентства Fitch, мы не ожидаем высокого спроса на новый евробонд, хотя определенный интерес он все же может привлечь.

Выручка компании росла последние 4 года, составив по итогам 2012 года $9,33 млрд против $9,30 млрд годом ранее. Прогноз на 2013 год — $9,50 млрд, на 2014 — $10,04 млрд. Показатель EBITDA в 2012 году снизился до $1,22 млрд с $1,25 млрд по итогам 2011 года. Тем не менее, по итогам прошлого года компания вновь, как и в 2011 году, получила чистый убыток (в размере $94 млн против $125 млн годом ранее).

При схожих с докризисными годами уровнях выручки, у металлургического гиганта по-прежнему не получается выйти на сравнимые уровни EBITDA. Рентабельность по EBITDA по итогам 2012 года вновь показала сокращение к уровню предыдущего года и составила лишь 13% (при этом в 2007 году этот показатель превышал уровень в 28%).

Количество денежных средств и эквивалентов на конец 2012 года составило $362 млн против $424 млн годом ранее и $515 млн в 2010 году. Общий долг на конец прошлого года сократился на 5,5% до $6,47 млрд. Чистый долг на конец 2012 года сократился на 12,5% до $3,5 млрд. Тем не менее, доля краткосрочного долга в общем долге компании выросла за прошлый год до 44,6% с 37,3% годом ранее.

МКБ

Московский кредитный банк (МКБ) 22–24 апреля проведет серию встреч с инвесторами в Европе, Азии и США, после чего примет решение о размещении субординированных евробондов в долларах.

Отчет банка за 2012 год показал улучшение кредитных метрик эмитента. МКБ удалось достойными темпами нарастить кредитный портфель, снизив долю просроченной задолженности и оставив неизменным уровень резервов под потери на фоне увеличения уровня достаточности капитала.

Поскольку в январе 2013 года банк уже разместил 5-летние евробонды ($500 млн под 7,7%), мы ожидаем, что в этот раз МКБ выйдет с займом на 7 лет. По нашим оценкам, доходность при размещении будет находиться в диапазоне 8,0-8,1% годовых.

Nordgold

По сообщениям СМИ, золотодобывающая компания Nordgold подумывает дебютировать на рынке евробондов. Подробностей о валюте займа, его величине или сроках пока нет. Также нет данных и о датах начала роуд-шоу.

Чистый долг компании за 2012 год вырос на 61% до $680,5 млн в связи с финансированием выкупа акций у миноритарных акционеров канадской High River. Кроме того, $194,3 млн было направлено на запуск добычи в месторождении Bissa.

Чистая прибыль компании снизилась за прошлый год в 3,3 раза до $76 млн долл. в основном в связи с сокращением цен на золото, поскольку его добыча за год уменьшилась лишь на 5% до 717 000 тройских унций.

Агентство Fitch в среду присвоило компании долгосрочный кредитный рейтинг в иностранной валюте на уровне BB- со «стабильным» прогнозом

«Вертолеты России»

«Вертолеты России» планируют разместить два выпуска рублевых облигаций. Размещение облигаций серии 02 объемом 10 млрд рублей назначено на 24 апреля. Серия 01 объемом 5 млрд рублей будет размещена 26 апреля. Срок обращения обеих бумаг составит 5 лет с офертой через три с половиной года. Ориентир по доходности — 8,94–9,2%.

Долговая нагрузка компании остается достаточно высокой. Соотношение Чистый долг/EBITDA в конце 2012 года находилось на уровне 3,4. Тем не менее, обозначенный ориентир по доходности соответствует доходности рублевых облигаций ГСС, выпусков БО-2 и БО-3. При этом уровень кредитных рисков ГСС мы оцениваем как существенно более высокий. Кредитный рейтинг от Fitch у ГСС на одну ступень выше, поэтому считаем предложенный ориентир по доходности интересным. Рекомендуем участие в размещении от уровня 9,0% годовых

Альфа-банк

Позавчера Альфа-Банк разместил дебютный выпуск еврооблигаций на 10 млрд рублей со сроком погашения в 2016 году и ставкой купона 8,625%.

По нашим оценкам, справедливая доходность выпуска при текущей ситуации на рынке нового трехлетнего евробонда должна была составить 8,1–8,2%. Спред между рублевыми облигациями Альфа-Банка и Газпромбанка на длинном участке кривой составляет 36 б. п. В то же время спред рублевого евробонда Альфа-Банка к кривой рублевых евробондов Газпромбанка составляет приблизительно 120 б. п. Таким образом, вышедший на вторичный рынок рублевый евробонд выглядит привлекательно, и мы ожидаем сокращения спреда к рублевым бондам Газпромбанка за счет сокращения доходности рублевого евробонда Альфа-Банка. Бумага имеет потенциал сокращения доходности не менее 20–25 б. п.

/Элитный Трейдер, ELITETRADER.RU/

http://ru.ufs-federation.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба