7 апреля 2011 Инфина Иванищев Александр

В течение дня отечественные фондовые индексы демонстрировали преимущественно позитивную динамику и закрылись слабым ростом: на 0.6% до 1860 п. (ММВБ) и на 1.1% до 2111 п. (РТС). Индекс акций второго эшелона РТС2 вырос на 0.7% до 2389 п. Торги проходили при активности игроков ниже средней. Оборот по акциям, входящим в индекс ММВБ, составил 56.7 млрд. рублей. В индексных бумагах (ММВБ) на фоне позитивной динамики на рынке драгметаллов лидировали акции Полиметалла (+4.3%), которые за последние две сессии подорожали на 8%. Хорошим ростом закрылись торги в акциях Распадской (+3.8%) и Ростелекома (+3.1%). После коррекции возобновился спрос на акции Уралкалия (+2.4%). Роснефть и Лукойл закрылись лучше рынка, показав 1%-ый рост котировок. Аутсайдерами дня стали акции ФСК (-1.2%) и РусГидро (-1.1%). В минусе закрылись также НЛМК (-0.6%), МРСК (-0.5%), Магнит (-0.4%).

Валютный рынок Индекс доллара остается под давлением (76 п.) после заявления представителя ФРС Локхарта о том, что не следует ожидать ужесточения политики ФРС до конца этого года. Главным возмутителем спокойствия на валютном рынке в преддверии сегодняшнего заседания ЕЦБ остается евро. Пара евро/доллар вчера достигла максимума на 1.435 п., пара йена/евро – на 122.6 п. Спекулянты стремятся увеличить вложения в евро перед тем, как будет повышена ставка. Ставка LIBOR-3м по евро (1.269 п.) уже учитывает возможное повышение ставки на 25 б.п. Пара йена/доллар встретила сопротивление на уровне 85.5 и второй день консолидируется под ним. Китайский юань стабилизировался около уровня 6.545 п. после повышения ставок Банком Китая. В паре с евро юань опустился до минимального значения с ноября прошлого года (9.37 п.).

Рынок акций США – По итогам дня фондовые индексы вышли в зеленую зону. Индекс Dow Jones Industrial Average вырос до максимального с 2008 г. уровня благодаря позитивной динамике в акциях высокотехнологичных компаний. Бумаги Cisco System подорожали на 4.9% на слухах о том, что компания может продать свое потребительское подразделение. Неплохую динамику показали акции банковского сектора, чему способствовала информация о намерении европейских банков увеличить свои капиталы. Повышение рекомендаций по акциям Broadcom Corp. способствовало их росту на 3.9%. По итогам торгов индекс Dow Jones увеличился на 0.27%, S&P500 - на 0.22%, NASDAQ – на 0.31%. Индекс волатильности VIX снизился на 2.03%. Фьючерсы на американские индексы сегодня торгуются вблизи нулевых отметок. Европа – Торги завершились ростом ведущих торговых площадок: FTSE100 прибавил 0.57%, CAC 40 - 0.16%, DAX - 0.55%. Азия – Азиатские фондовые индексы сегодня преимущественно растут, благодаря благоприятному внешнему фону. По состоянию на 09:50 МСК в небольшой минус ушел лишь Hang Seng

Товарные рынки Товарные индексы – Индекс товарных рынков CRB подрос на 0.1% в основном за счета роста цен на базовые металлы (+2.17%). Энергоносители подорожали на 0.4%, драгоценные металлы – на 0.25%. Индекс стоимости фрахта Baltic Dry Index снизился на 2.19%. Нефть – В четверг утром фьючерс на light sweet подрос на 0.49% до $108.83 за баррель, контракт на crude brent - на 0.08% до $122.3. Индекс акций нефтяных компаний потерял 0.66%. Золото – В четверг утром спот-цена на золото поднялась до $1459.7, цена серебра – до $39.37. Индекс акций золотодобывающих компаний снизился на 0.13%. Базовые металлы - 3m-фьючерсы на базовые металлы завершили день ростом цен. В наибольшей степени подорожали контракты на никель (+4.03%) и медь (+2.29%), в наименьшей – на цинк (+1.03%).

Рынок долга Ставка 3-месячного LIBOR по евро выросла на 0.55% до уровня 1.269%, по доллару снизилась на 0.38% до уровня 0.2926%. Доходность 10-летних UST выросла до уровня 3.547%, а доходность 2-летних UST - до уровня 0.834%. Спрэд доходности ust10-ust2 расширился, составив 271.3 п.

Перспектива

Подъем нефтяных цен выше отметки $120 пока не находит адекватного продолжения на мировом рынке нефтяных акций. С начала месяца нефть подорожала на 5.5%, в то время как индекс акций крупнейших мировых нефтяных компаний вырос всего лишь на 0.4%. Наиболее памятным примером подобного рассогласования в прошлом может служить динамика нефтяных цен и акций в период май/июль 2008 года. Заключительный рывок нефтяных цен в диапазон $132/147 проходил тогда на фоне отрицательной динамики акций нефтяного сектора как во всем мире, так и на нашем рынке.

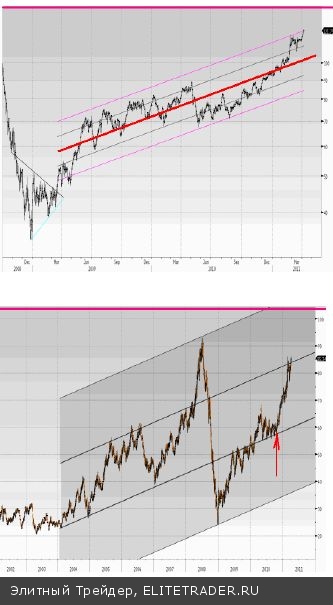

Известно, что надувание спекулятивных пузырей на заключительной стадии представляет собой самоускоряющийся процесс с нелинейной динамикой. Рост нефтяных цен в период 2009- 2011 годов хорошо укладывается в степенную зависимость. На рис. 1 это выражается линейным каналом роста (полулогарифмические координаты spot-цены). В настоящий момент нефтяная цена находится у верхней границы статистически обоснованного коридора отклонений от степенного тренда (+/- два стандартных отклонения). Дальнейший рост цен будет означать слом степенного тренда и переход в стадию экспоненциального роста со всеми вытекающими последствиями. Именно такая же картина сложилась на рынке нефти в середине мая 2008 года, когда нефтяные цены устремились в разрушительное ралли выше отметки $132

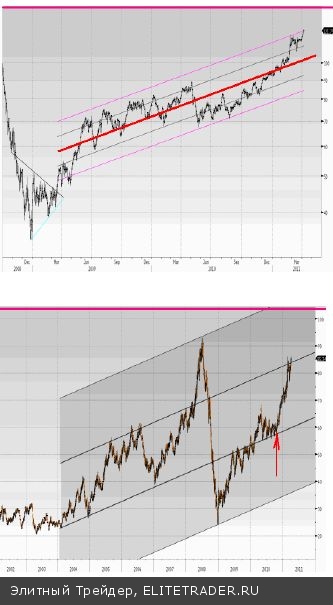

О чрезмерном спекулятивном настрое участников на рынке нефти можно судить также по вчерашней нейтральной реакции на отчет по запасам нефти в США. Причиной подобного поведения является не только и не столько широко обсуждаемые геополитические риски поставок нефти. Мы считаем, что рост нефтяных цен с декабря прошлого года на ~44% стал в значительной мере защитной реакцией участников на ослабление доллара, резко возросшее на фоне программы QE2 (-7 % по индексу DXY за тот же период). Нефть давно уже стала универсальным финансовым инструментом хэджирования от рисков, в том числе, валютных. В этой связи весьма красноречиво выглядит техническая картина нефтяных цен, номинированных в единой европейской валюте (рис. 2). После принятия программы QE2 цена нефти в евро резко пошла вверх и подорожала с 60 до 85 евро за баррель

Мы полагаем, что нефтяное ралли в основном состоялось, хотя не исключаем того, что цены могут оказаться и выше. Однако дальнейший рост будет сопряжен с нарастающими рисками прокола спекулятивного пузыря. По этой причине имеет смысл задуматься о защите прибыли. Сегодняшняя торговля на нашем рынке будет вновь строиться по западным лекалам: небольшое сползание и вялая консолидация в первой половине сессии и в дальнейшем тупое следование за реакцией западных участников на заявление ЕЦБ. Ближайшая поддержка по индексу ММВБ расположена на 1850 п. и 1843 п. (ОВР-5).

Валютный рынок Индекс доллара остается под давлением (76 п.) после заявления представителя ФРС Локхарта о том, что не следует ожидать ужесточения политики ФРС до конца этого года. Главным возмутителем спокойствия на валютном рынке в преддверии сегодняшнего заседания ЕЦБ остается евро. Пара евро/доллар вчера достигла максимума на 1.435 п., пара йена/евро – на 122.6 п. Спекулянты стремятся увеличить вложения в евро перед тем, как будет повышена ставка. Ставка LIBOR-3м по евро (1.269 п.) уже учитывает возможное повышение ставки на 25 б.п. Пара йена/доллар встретила сопротивление на уровне 85.5 и второй день консолидируется под ним. Китайский юань стабилизировался около уровня 6.545 п. после повышения ставок Банком Китая. В паре с евро юань опустился до минимального значения с ноября прошлого года (9.37 п.).

Рынок акций США – По итогам дня фондовые индексы вышли в зеленую зону. Индекс Dow Jones Industrial Average вырос до максимального с 2008 г. уровня благодаря позитивной динамике в акциях высокотехнологичных компаний. Бумаги Cisco System подорожали на 4.9% на слухах о том, что компания может продать свое потребительское подразделение. Неплохую динамику показали акции банковского сектора, чему способствовала информация о намерении европейских банков увеличить свои капиталы. Повышение рекомендаций по акциям Broadcom Corp. способствовало их росту на 3.9%. По итогам торгов индекс Dow Jones увеличился на 0.27%, S&P500 - на 0.22%, NASDAQ – на 0.31%. Индекс волатильности VIX снизился на 2.03%. Фьючерсы на американские индексы сегодня торгуются вблизи нулевых отметок. Европа – Торги завершились ростом ведущих торговых площадок: FTSE100 прибавил 0.57%, CAC 40 - 0.16%, DAX - 0.55%. Азия – Азиатские фондовые индексы сегодня преимущественно растут, благодаря благоприятному внешнему фону. По состоянию на 09:50 МСК в небольшой минус ушел лишь Hang Seng

Товарные рынки Товарные индексы – Индекс товарных рынков CRB подрос на 0.1% в основном за счета роста цен на базовые металлы (+2.17%). Энергоносители подорожали на 0.4%, драгоценные металлы – на 0.25%. Индекс стоимости фрахта Baltic Dry Index снизился на 2.19%. Нефть – В четверг утром фьючерс на light sweet подрос на 0.49% до $108.83 за баррель, контракт на crude brent - на 0.08% до $122.3. Индекс акций нефтяных компаний потерял 0.66%. Золото – В четверг утром спот-цена на золото поднялась до $1459.7, цена серебра – до $39.37. Индекс акций золотодобывающих компаний снизился на 0.13%. Базовые металлы - 3m-фьючерсы на базовые металлы завершили день ростом цен. В наибольшей степени подорожали контракты на никель (+4.03%) и медь (+2.29%), в наименьшей – на цинк (+1.03%).

Рынок долга Ставка 3-месячного LIBOR по евро выросла на 0.55% до уровня 1.269%, по доллару снизилась на 0.38% до уровня 0.2926%. Доходность 10-летних UST выросла до уровня 3.547%, а доходность 2-летних UST - до уровня 0.834%. Спрэд доходности ust10-ust2 расширился, составив 271.3 п.

Перспектива

Подъем нефтяных цен выше отметки $120 пока не находит адекватного продолжения на мировом рынке нефтяных акций. С начала месяца нефть подорожала на 5.5%, в то время как индекс акций крупнейших мировых нефтяных компаний вырос всего лишь на 0.4%. Наиболее памятным примером подобного рассогласования в прошлом может служить динамика нефтяных цен и акций в период май/июль 2008 года. Заключительный рывок нефтяных цен в диапазон $132/147 проходил тогда на фоне отрицательной динамики акций нефтяного сектора как во всем мире, так и на нашем рынке.

Известно, что надувание спекулятивных пузырей на заключительной стадии представляет собой самоускоряющийся процесс с нелинейной динамикой. Рост нефтяных цен в период 2009- 2011 годов хорошо укладывается в степенную зависимость. На рис. 1 это выражается линейным каналом роста (полулогарифмические координаты spot-цены). В настоящий момент нефтяная цена находится у верхней границы статистически обоснованного коридора отклонений от степенного тренда (+/- два стандартных отклонения). Дальнейший рост цен будет означать слом степенного тренда и переход в стадию экспоненциального роста со всеми вытекающими последствиями. Именно такая же картина сложилась на рынке нефти в середине мая 2008 года, когда нефтяные цены устремились в разрушительное ралли выше отметки $132

О чрезмерном спекулятивном настрое участников на рынке нефти можно судить также по вчерашней нейтральной реакции на отчет по запасам нефти в США. Причиной подобного поведения является не только и не столько широко обсуждаемые геополитические риски поставок нефти. Мы считаем, что рост нефтяных цен с декабря прошлого года на ~44% стал в значительной мере защитной реакцией участников на ослабление доллара, резко возросшее на фоне программы QE2 (-7 % по индексу DXY за тот же период). Нефть давно уже стала универсальным финансовым инструментом хэджирования от рисков, в том числе, валютных. В этой связи весьма красноречиво выглядит техническая картина нефтяных цен, номинированных в единой европейской валюте (рис. 2). После принятия программы QE2 цена нефти в евро резко пошла вверх и подорожала с 60 до 85 евро за баррель

Мы полагаем, что нефтяное ралли в основном состоялось, хотя не исключаем того, что цены могут оказаться и выше. Однако дальнейший рост будет сопряжен с нарастающими рисками прокола спекулятивного пузыря. По этой причине имеет смысл задуматься о защите прибыли. Сегодняшняя торговля на нашем рынке будет вновь строиться по западным лекалам: небольшое сползание и вялая консолидация в первой половине сессии и в дальнейшем тупое следование за реакцией западных участников на заявление ЕЦБ. Ближайшая поддержка по индексу ММВБ расположена на 1850 п. и 1843 п. (ОВР-5).

http://elitetrader.ru/uploads/posts/2011-07/1311023804_infina.jpg Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба