С начала года акции банков существенно снизились, не удалось избежать падения и крупнейшим европейским банкам. Их состояние, финансовые показатели часто сигнализируют о перепроданности акций, когда видимых угроз в их отчетности нет. В данной статье мы рассмотрим специфику инвестиций в финансовые компании и предложим несколько инвестиционных идей.

Индексы финансового сектора

Существует множество индексов, позволяющих наблюдать общую динамику банковского сектора. Для удобства их стоит разделить географически. В данной статье основное внимание уделим американским и европейским банкам. В последние несколько лет одним из основных событий банковского сектора, безусловно, стал коллапс рынка недвижимости США, который стал причиной глубокого кризиса мировой финансовой системы. Поэтому, обзор динамики банковского сектора стоит начать с американского индекса Dow Jones U.S. Banks

В 2006 году в США началось падение цен на недвижимость. Главной его причиной стал рост невозвратов жилищных кредитов неблагонадежными заемщиками. В 2007 году индекс Dow Jones U.S. Banks установил максимум на отметке 6727,54. Усилившееся падение цен на рынке недвижимости США повлекло за собой производные финансовые инструменты, в основе которых была ипотека. Банки несли огромные потери от падения кредитования и обвала стоимости их активов. Американские банки ощутили нехватку ликвидности, что повлекло цепочку банкротств. Fannie Mae и Freddie Mac, предоставляющие ипотечные кредиты с низкими процентными ставками, 8 сентября 2008 года практически стали неплатежеспособными и были национализированы. Стоимость «консервации» компании по подсчетам экспертов составила 25-100 млрд. долл., что стало немалым бременем для налогоплательщиков. В ночь на понедельник 15 сентября 2008 года Lehman Brothers обратился в суд с заявлением о банкротстве и с просьбой о защите от кредиторов. Lehman Brothers был четвертой по величине инвестиционной компанией на Wall Street и владел активами на 700 млрд. долл. Это стало самым громким банкротством в истории США. К началу 2009 года индекс Dow Jones U.S. Banks рухнул, установив минимум на отметке 985,39 пунктов (-85,35% за 2 года). С середины 2009 года индекс находился в диапазоне 2212-3112 п. И несколько недель назад уровень поддержки был преодолен - индекс опустился ниже 1800 пунктов.

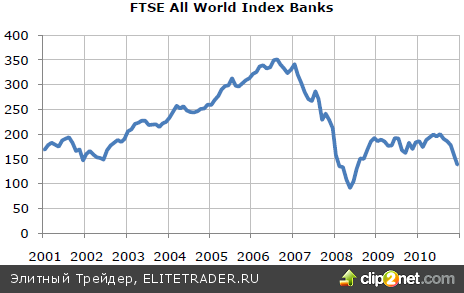

Для глобального взгляда на банковский сектор стоит обратить внимание на FTSE All World Index Banks (USD). В 2007 году на рынках присутствовал большой интерес к риску. На этом фоне кредитование достигло высочайших объемов. Стоит отметить, что банки увеличивались пропорционально своим доходам. Затем наступил кризис - акции банков рухнули, кредитование остановилось. Во время кризиса 2008 года значение индекса упало с 353 пунктов до 78 (-78%). В 2009 году ситуация начинает понемногу улучшаться и к концу года индекс достигает 200 пунктов, отыграв больше 40% падения. Тут важно понять, что объемы кредитования не скоро будут такими же как в 2007. Поэтому, логично, что рост акций банков существенно ограничен. Кредитование приобрело новые, жесткие критерии - количество компаний, способных получить банковское финансирование, заметно уменьшилось. В будущем, вероятно, объемы кредитования восстановятся, большие банки будут по-прежнему процветать, но в ближайшие годы огромные банки выглядят не самыми эффективными. К концу 2009 года индекс поднялся к 200 пунктам и последние два года находился в диапазоне 160-200 пунктов. Тем не менее, в этом году мы наблюдаем существенное падение индекса, когда объемы кредитования, доходы банков существенно не изменились. С начала этого года индекс рухнул к отметке 135 п.

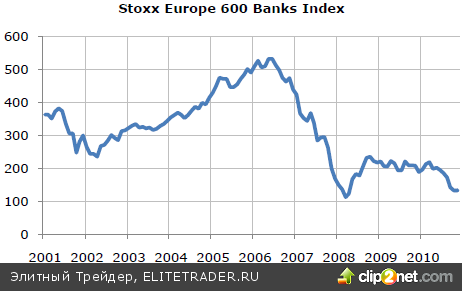

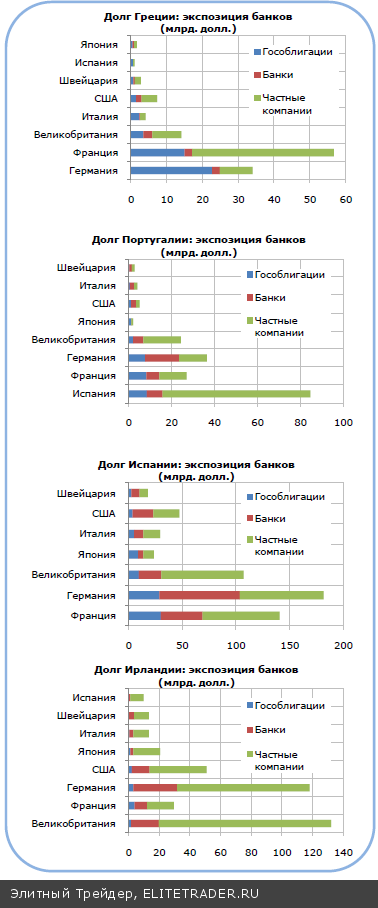

Для отслеживания динамик европейских банков подойдет STOXX Europe 600 Banks Price Index (EUR). В середине 2007 года был установлен максимум на отметке 540 пунктов. После коллапса ипотечного рынка США, было невозможно оценить некоторые активы инвестиционных фондов и банков - не было спроса на токсичные активы. В крайних случаях на рынке не было цен, потому что не было желающих купить актив. Летом 2007 года французский банк BNP Paribas лишил своих клиентов возможности вывести средства из инвестиционных фондов. Клиенты выводили средства из европейских банков. Для обеспечения выплат банкам пришлось бы продавать обесценившиеся активы. В результате, банки заморозили выплаты, кредитные риски значительно возросли и взлетели процентные ставки на межбанковские заимствования. Лишь после цепочки банкротств весной 2008 года стало ясно, что кризис системный. Механизм финансирования банков за счет депозитов и акций перестал предоставлять необходимую ликвидность. Банки не могли финансировать себя - им пришлось продавать «горящие» активы. Кредитование практически остановилось. Центральные Банки понизили процентные ставки до рекордных минимумов и предоставили банкам ликвидность. Это помогло понизить межбанковские спрэды, но продолжалось уменьшение объемов кредитования. При переоценке плохих активов банки несли огромные потери. Тогда правительства стали менять токсичные активы банков на наличные средства или государственные облигации, что позволило банкам избавиться от грязных активов по более высоким ценам. В марте 2009 года индекс побывал на отметке 87 пунктов. Затем началось восстановление, но в отличие от банков США, европейские банки отыграли лишь 30%. Стоит отметить основные события, повлиявшие на динамику индекса. Так, в конце 2009 года Fitch понизил рейтинг Греции с уровня А- до ВВВ+. Весной 2010 года ЕС и МВФ предоставили первый пакет помощи Греции. В июле того же года Греция провела пенсионную реформу, существенно повысив пенсионный возраст женщин - с 60 до 65 лет. В результате индекс вырос на 13,35%, достигнув 222 пунктов. Этим летом индекс опустился ниже 180 пунктов. Разговоры о возможном дефолте Греции, выходе из Еврозоны и тому подобные заявления создают дополнительный негативный фон, который усугубляет ситуацию при отсутствии существенного прогресса в решении проблем суверенного кризиса Еврозоны. Сейчас на банковский сектор давление оказывают долги периферийных экономик Еврозоны. На балансах банков Германии находятся греческие и испанские государственные облигации на 22 и 28,5 млрд. долл. соответственно. Французские банки владеют испанскими гособлигациями на 30 млрд. долл. Кроме этого, десятки миллиардов сосредоточены в облигациях банков и частных компаний Греции, Ирландии, Португалии и Испании.

Активы европейских банков

Европейские банки на протяжении многих лет пополняли свои активы долгами европейских стран, которые традиционно считались безопасным вложением. Но небольшие темпы роста европейских экономик, увеличивающийся дефицит бюджета оказывают существенное давление на стоимость государственных облигаций. Последний стресс-тест европейских банков, результаты которого были опубликованы в июле, обнародовал огромную экспозицию европейских банков в долгах периферийных стран Еврозоны. Официально тест провалили лишь восемь банков, которые должны повысить свои резервы на случай возможных потерь от обесценивания их активов, в частности облигаций. Среди этих банков было 2 греческих, 5 испанских и один австрийский. Стоит отметить, что среди них не было франко-бельгийского банка Dexia. Сценарий стресс-теста основывался на дефолте Греции, когда более реальную угрозу для европейских банков представляет суверенный долг - облигации таких стран, как Португалия, Испания, Италия, Ирландия. Падающая стоимость бондов требует увеличения капитализации банков - такие меры уже осуществляли власти США и Великобритании в 2008 году, когда обесценившиеся активы сильно ударили по балансам их банков. В сложившейся ситуации правительствам европейских стран не так легко привлечь необходимые средства для финансирования своих бюджетов. Регуляторы давно отмечали отягощение балансов банков долгами европейских стран. Часто это облигации местных государств. Так, например, у банков Бельгии, Греции и Италии долги местных правительств составляют от 60-90% собственного капитала банков. На балансах многих европейских банков уменьшение стоимости активов происходит лишь при списании/продаже актива, благодаря чему изменение стоимости активов не сразу отражается на стоимости акций банков. Поэтому стоит обратить внимание на объем экспозиции банков. Так Национальный Банк Греции владеет 18 млрд. евро греческого долга. Французский BNP Paribas и немецкий Commerzbank также обладают греческим долгом на 5 и 3 млрд. евро соответственно. Итальянский банк Unicredit владеет итальянскими облигациями на 49 млрд. евро, что составляет 140% их собственного капитала. Британский Barclay's владеет 43,9 млрд. евро итальянского долга, а Royal Bank of Scotland разместил 64 млрд. евро в ирландских бумагах. Все эти банки в этом году наращивают капитал, готовясь к возможным негативным изменениям

Аудиторская фирма KPMG 6 октября опубликовала отчет о продаже банковских активов. Согласно ему европейские банки планируют продать активы на сумму более 20 млрд. евро. Регуляторы стремятся повысить ликвидность банков. Стоит отметить, что Royal Bank of Scotland, Banco Espirito Santo и Dexia в последние три года уже дважды получили финансовую поддержку

Кризисы суверенного долга уже происходили в России, Аргентине, Турции. Все их сопровождал кризис банковской системы. Во время замедления или прекращения роста экономики, правительства не успевают сократить свои расходы, что влечет за собой увеличение дефицита бюджета. Как следствие, увеличивается объем суверенного долга государства. Также во всех трех странах у местных банков были большие экспозиции государственного долга. Реструктуризация долга или дефолт несли за собой неспособность государств поддержать банковских сектор. Проблемы с госдолгом негативно отражаются на рейтинге государств. Часто за понижением рейтинга страны, следует уменьшение доходов банковского сектора. Но сложившаяся ситуация в Европе отличается от вышеназванных стран

В России, Аргентине и Турции немалая часть госдолга была в форме займов от банков, а не в форме облигаций. Сейчас вся угроза последствий суверенного кризиса кроется в облигациях - европейский долг не так сильно сконцентрирован в банковском секторе. Следовательно, меньше влияние суверенного кризиса на банковский сектор. Кроме того, в отличие от отдельных стран у ЕС есть источники для предоставления ликвидности. Экономики Франции, Германии работают исправно. Статистические показатели не демонстрируют существенных изменений, что свидетельствовало бы о рецессии. Очень трудно представить аналогичные потери стоимости активов, как в 2008 году, ведь сейчас на балансах государственные облигации Европы. Если тогда активы банков были переоценены - был пузырь на рынке недвижимости, то сейчас это государственные облигации, которые недооценены. Практически невозможно представить, что крупные европейские экономики не справятся с выплатами по своим обязательствам. Да и разделение Еврозоны, о чем приходится слышать в СМИ, выглядит фантастическим сценарием решения проблем. Основным двигателем цен сейчас является негативное настроение инвесторов, а не фактические изменения ситуации. Тем временем банковские индексы достигли кризисных минимумов. Угрозы значительно меньше, а сами банки стабильнее. Ведь в 2008ом году банкам не хватало ликвидности, а сейчас же при необходимости ЦБ предоставляют специальные кредитные линии банкам. Также стоит отметить консервативное поведение регуляторов, которые заставляют банки увеличивать показатель достаточности капитала, создавая подушки безопасности в финансовом секторе

Американские банки: последствия операции “Twist”

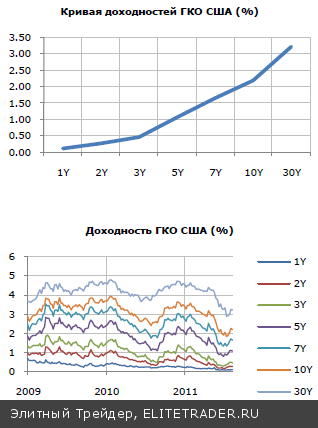

Недавно объявленная в США операция «твист» окажет влияние на банковский сектор США. ФЕД Резерв объявил о продаже облигаций с коротким сроком погашения и одновременной покупке облигаций с длительным сроком погашения. Таким образом, на рынке облигаций увеличивается предложение краткосрочных бондов, а количество долгосрочных бумаг сокращается. При увеличении предложения, уменьшается цена - растет доходность. И, наоборот, при уменьшении предложения, увеличивается цена и падает доходность. Таким образом, ФЕД собирается понизить долгосрочные процентные ставки. Это негативно сказывается на сбережениях, которые традиционно хранятся в долгосрочных облигациях. Держатели облигаций вынуждены искать другие возможности вложений на долгий срок с более высокой степенью риска, тем самым стимулировать реальную экономику. При займе средств на короткий срок и предоставлении долгосрочного финансирования увеличивается процентный риск. ФЕД Резерв уже осуществлял «операцию твист» при администрации Кеннеди в 1960-ых годах. Тогда казначейство выпускало 18-месяные бонды, скупая долгосрочные долги. Тогда доходности долгосрочных бондов уменьшились лишь на 0,15% и то на короткий срок. Многие эксперты и инвесторы ожидают, что современная операция будет менее эффективной, потому что событие ожидается и уже частично заложено в стоимость облигаций. Рынок облигаций всегда реагирует на подобные заявления - инвесторы скупают облигации, зная, что в будущем ФЕД их будет скупать по любой цене. Между прочим, такие действия позитивно влияют на дефицит бюджета США. ФЕД заявляет о своих намерениях, рынок реагирует и оживает финансирование американского долга. Практически «твист» является одним из последних инструментов, который мог применить ФЕД для оживления экономики. Сбережения в виде долгосрочных облигаций частично перейдут от частных лиц и компаний государству.

«Твист» отражается на марже прибыли банков, которая уже давно страдает от маленьких ставок по кредитам и небольшого спроса на них. Уменьшение долгосрочных ставок по бондам повлечет снижение ставок по ипотечным кредитам и другим долгосрочным займам. Также и повышение ставок по краткосрочным бондам отразится на краткосрочных инструментах финансирования банков. Банки теоретически будут вынуждены повысить процентные ставки по депозитам, чтобы конкурировать с краткосрочными облигациями, доходность которых должна возрасти. В результате стоимость финансирования для банков возрастет (те же проценты по депозитам), а доход от инвестиций уменьшится (проценты по ипотеке), что в результате негативно скажется на марже прибыли американских банков. Но опыт проведения подобной операции доказывает ее неэффективность. Комично, что сам Бен Бернанке в 2004 году анализировал в одном из своих трудов всю слабость операции «твист» и в частности неэффективность его применения для снижения процентных ставок. К тому же, ставки по кредитам и так снижались - без операции «твист». Более того, снижение процентных ставок не влекло увеличения спроса на кредитование. Успокаивает только то, что «твист» вряд ли усугубит ситуацию. Если вдруг план ФЕД Резерва сработает, «твист» сможет оживить кредитование. В результате банки окупят уменьшение маржи прибыли увеличением объемов кредитования. Если спрос на кредиты будет восстанавливаться, в будущем банки смогут увеличить проценты по кредитам, реабилитировав маржу прибыли

Особенности оценки банков

Стоит знать специфические аспекты оценки финансовых компаний. Не зря анализ финансовых компаний традиционно считается самым сложным. Деятельность финансового сектора часто связана с приобретением и продажей денежных средств. Их бухгалтерский учет отличается от обычных компаний

Депозиты клиентов фактически являются кратковременным займом и отражаются как обязательства банка (в кредиторах). Но они используются для предоставления кредитов, которые отражаются в активах. Легко запутаться, потому что депозиты клиентов интуитивно кажутся активом, который приносит банку прибыль. Кроме этого, банк может занять средства и для операционных нужд - посторонним обывателям очень трудно определить цель заимствований банка, отраженных в балансе. Знание таких нюансов банковской деятельности необходимо при анализе финансовых критериев

Инвестируя в акции банков, стоит обратить внимание не на доходность, а на стабильность выбранного финансового института. Основные риски кроются в активах банков - их инвестициях и кредитных портфелях. Высокая ожидаемая доходность банков часто означает высокие риски. Например, высокий показатель ROE часто сигнализирует о повышенных рисках. К сожалению, часто невозможно получить информацию о кредитных портфелях банков. Также трудно узнать о плохих кредитах, их доле. Теоретически, по истории объемов плохих кредитов или их доли в кредитном портфеле можно оценить работу менеджмента банка. У банков также существуют резервы на случай возможных убытков. Их резкое увеличение может свидетельствовать о структурных проблемах банка и может послужить предупреждающим сигналом для инвесторов

Разные методы бухгалтерского учета влияют на финансовые показатели. Сложность расчетов в финансовом секторе искажает некоторые традиционные критерии. Например, балансовая стоимость (book value) финансовых компаний сильно влияет на текущую стоимость акций, когда в нефинансовом секторе этот показатель является второстепенным. Показатель Price-to-Book меньше единицы обычно свидетельствует о заниженной стоимости компании, но в финансовом секторе значения P/B занижены и не следует ожидать роста цен исходя из низкого показателя

Ключевым индикатором финансового анализа банков считается капитал - от него зависит способность компании погасить свои обязательства. Предпочтительнее использовать методы анализа на основе собственного капитала компании, а не на основе денежного оборота. Индикаторы, основанные на стоимости компании (enterprise value), денежном потоке или доходах (EV-to-EBITDA, Price-to-Sales), могут дать ложный результат

Финансовый сектор строго подчиняется различным регуляторам, которые постоянно изобретают требования к финансовым организациям и следят за их выполнением. Управление некоторыми процессами финансовой системы теоретически должно уменьшать вероятность резких изменений, кризиса. Анализируя влияние регуляторов на банки, нельзя полагаться на историю. Современные проблемы в финансовых компаниях чаще всего вызывают сложные финансовые инструменты, оценить которые сложно. По средствам определенных соотношений балансовых показателей банков невозможно избежать рисков, которые таятся в современных активах банков. Увеличение требований к таким критериям, как показатель достаточности капитала зачастую дорого обходится банкам. Интересны и проводимые стресс-тесты. Очень тяжело оценить объективность и вероятность сценариев, которые предлагают регуляторы в рамках стресс-тестов. В связи с этим, находятся под вопросом и требования, предъявляемые к банкам, которые являются результатом стресс-тестов. Если банк плохо справляется с тестом, это оказывает негативное давление на его акции, когда объективность этого фактора остается под вопросом. Например, несколько месяцев назад был проведен стресс-тест европейских банков. Было проанализировано 90 банков, 8 из которых провалили тест и 16 прошли тест с плохим результатом. Банк Dexiа был в списке надежных

Инвестиционные идеи

Акции всех банков были задеты общим негативным настроением инвесторов. На рынках присутствует неопределенность, которую можно интерпретировать по-разному. Но каких-то существенных угроз ситуация в Европе не представляет. Поэтому, падение на фондовых рынках, в том числе и акций банковского сектора мы считаем хорошей возможностью для покупки инвестиционных активов со скидкой. В качестве интересных инвестиционных возможностей мы отобрали несколько банков. В выборе основным критерием была их стабильность. Все предлагаемые банки обладают стабильными доходами, прибылью, высоким показателем достаточности капитала и невысоким соотношением долга к собственному капиталу. А также, исходя из других финансовых показателей, их стоимость сейчас мала и их акции обладают большим потенциалом роста

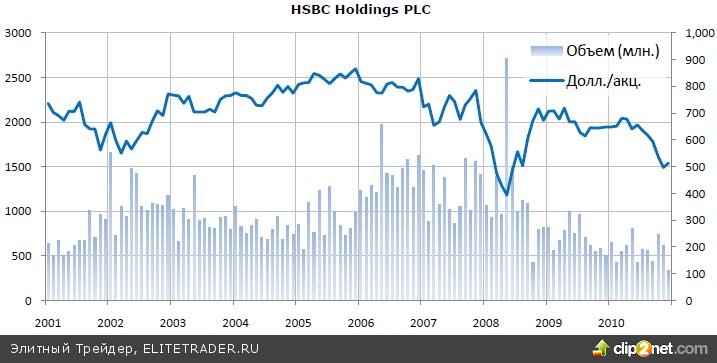

HSBC HOLDINGS PLC

HSBC является одним их крупнейших европейских банков. Во время кризиса, в 2009 году акции установили минимум чуть ниже 400 долл./акц., но за несколько месяцев смогли восстановиться до 700 долл./акц. В этом году банк потерял практически треть стоимости акций, при этом его финансовые показатели существенно не изменились. Банк надежный и не фигурирует в сводках негативных новостей. Мы ожидаем достижения уровня 600-700 долл./акц. в течение следующего года

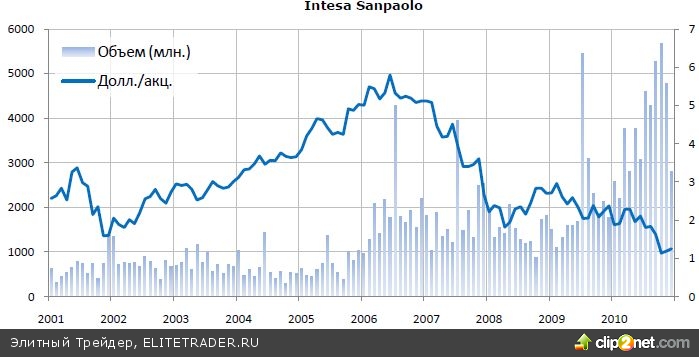

INTESA SANPAOLO

Небольшой итальянский банк. После 2009 года не смог отыграть свои потери и в этом году существенно пострадал от негативной динамики сектора и в частности ажиотажа вокруг ситуации в Европе. Владеет экспозицией итальянского долга на 60 млрд. евро, что составляет менее 10% от всех активов. Стоит отметить, что банк постепенно сокращает данную экспозицию. При этом мы считаем банк стабильным и ожидаем роста акций до уровня 2-3 долл./акц

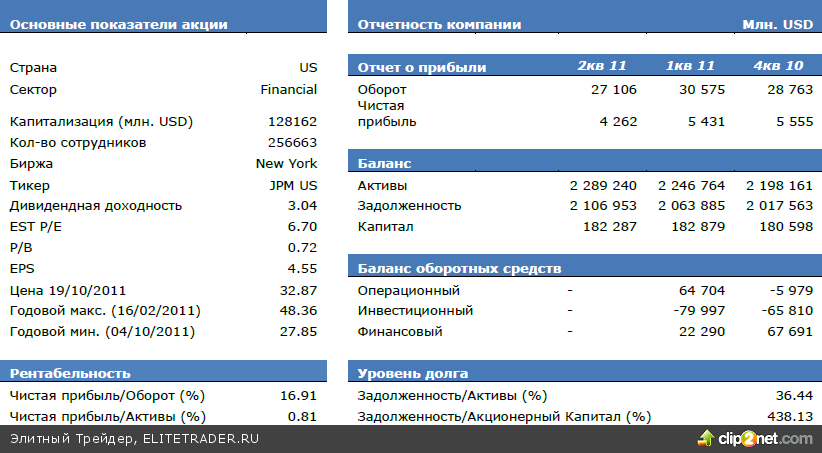

JPMORGAN CHASE & CO

Один из крупнейших американских банков. Стоит отметить высокую стабильность доходов и прибыли. Этот американский банк владеет большой экспозицией европейского долга, что в этом году существенно отразилось на его стоимости. За последние десять лет стоимость акций два раза опускалась к 20 долл./акц. И сейчас этот уровень выглядит достижимым. Мы считаем оптимальным уровнем для покупки 20-25 долл./акц. Покупку акций JP Morgan было бы разумно разделить по трем уровням - часть взять сейчас по 30, часть по 25 и часть по 20 долл./акц.

Индексы финансового сектора

Существует множество индексов, позволяющих наблюдать общую динамику банковского сектора. Для удобства их стоит разделить географически. В данной статье основное внимание уделим американским и европейским банкам. В последние несколько лет одним из основных событий банковского сектора, безусловно, стал коллапс рынка недвижимости США, который стал причиной глубокого кризиса мировой финансовой системы. Поэтому, обзор динамики банковского сектора стоит начать с американского индекса Dow Jones U.S. Banks

В 2006 году в США началось падение цен на недвижимость. Главной его причиной стал рост невозвратов жилищных кредитов неблагонадежными заемщиками. В 2007 году индекс Dow Jones U.S. Banks установил максимум на отметке 6727,54. Усилившееся падение цен на рынке недвижимости США повлекло за собой производные финансовые инструменты, в основе которых была ипотека. Банки несли огромные потери от падения кредитования и обвала стоимости их активов. Американские банки ощутили нехватку ликвидности, что повлекло цепочку банкротств. Fannie Mae и Freddie Mac, предоставляющие ипотечные кредиты с низкими процентными ставками, 8 сентября 2008 года практически стали неплатежеспособными и были национализированы. Стоимость «консервации» компании по подсчетам экспертов составила 25-100 млрд. долл., что стало немалым бременем для налогоплательщиков. В ночь на понедельник 15 сентября 2008 года Lehman Brothers обратился в суд с заявлением о банкротстве и с просьбой о защите от кредиторов. Lehman Brothers был четвертой по величине инвестиционной компанией на Wall Street и владел активами на 700 млрд. долл. Это стало самым громким банкротством в истории США. К началу 2009 года индекс Dow Jones U.S. Banks рухнул, установив минимум на отметке 985,39 пунктов (-85,35% за 2 года). С середины 2009 года индекс находился в диапазоне 2212-3112 п. И несколько недель назад уровень поддержки был преодолен - индекс опустился ниже 1800 пунктов.

Для глобального взгляда на банковский сектор стоит обратить внимание на FTSE All World Index Banks (USD). В 2007 году на рынках присутствовал большой интерес к риску. На этом фоне кредитование достигло высочайших объемов. Стоит отметить, что банки увеличивались пропорционально своим доходам. Затем наступил кризис - акции банков рухнули, кредитование остановилось. Во время кризиса 2008 года значение индекса упало с 353 пунктов до 78 (-78%). В 2009 году ситуация начинает понемногу улучшаться и к концу года индекс достигает 200 пунктов, отыграв больше 40% падения. Тут важно понять, что объемы кредитования не скоро будут такими же как в 2007. Поэтому, логично, что рост акций банков существенно ограничен. Кредитование приобрело новые, жесткие критерии - количество компаний, способных получить банковское финансирование, заметно уменьшилось. В будущем, вероятно, объемы кредитования восстановятся, большие банки будут по-прежнему процветать, но в ближайшие годы огромные банки выглядят не самыми эффективными. К концу 2009 года индекс поднялся к 200 пунктам и последние два года находился в диапазоне 160-200 пунктов. Тем не менее, в этом году мы наблюдаем существенное падение индекса, когда объемы кредитования, доходы банков существенно не изменились. С начала этого года индекс рухнул к отметке 135 п.

Для отслеживания динамик европейских банков подойдет STOXX Europe 600 Banks Price Index (EUR). В середине 2007 года был установлен максимум на отметке 540 пунктов. После коллапса ипотечного рынка США, было невозможно оценить некоторые активы инвестиционных фондов и банков - не было спроса на токсичные активы. В крайних случаях на рынке не было цен, потому что не было желающих купить актив. Летом 2007 года французский банк BNP Paribas лишил своих клиентов возможности вывести средства из инвестиционных фондов. Клиенты выводили средства из европейских банков. Для обеспечения выплат банкам пришлось бы продавать обесценившиеся активы. В результате, банки заморозили выплаты, кредитные риски значительно возросли и взлетели процентные ставки на межбанковские заимствования. Лишь после цепочки банкротств весной 2008 года стало ясно, что кризис системный. Механизм финансирования банков за счет депозитов и акций перестал предоставлять необходимую ликвидность. Банки не могли финансировать себя - им пришлось продавать «горящие» активы. Кредитование практически остановилось. Центральные Банки понизили процентные ставки до рекордных минимумов и предоставили банкам ликвидность. Это помогло понизить межбанковские спрэды, но продолжалось уменьшение объемов кредитования. При переоценке плохих активов банки несли огромные потери. Тогда правительства стали менять токсичные активы банков на наличные средства или государственные облигации, что позволило банкам избавиться от грязных активов по более высоким ценам. В марте 2009 года индекс побывал на отметке 87 пунктов. Затем началось восстановление, но в отличие от банков США, европейские банки отыграли лишь 30%. Стоит отметить основные события, повлиявшие на динамику индекса. Так, в конце 2009 года Fitch понизил рейтинг Греции с уровня А- до ВВВ+. Весной 2010 года ЕС и МВФ предоставили первый пакет помощи Греции. В июле того же года Греция провела пенсионную реформу, существенно повысив пенсионный возраст женщин - с 60 до 65 лет. В результате индекс вырос на 13,35%, достигнув 222 пунктов. Этим летом индекс опустился ниже 180 пунктов. Разговоры о возможном дефолте Греции, выходе из Еврозоны и тому подобные заявления создают дополнительный негативный фон, который усугубляет ситуацию при отсутствии существенного прогресса в решении проблем суверенного кризиса Еврозоны. Сейчас на банковский сектор давление оказывают долги периферийных экономик Еврозоны. На балансах банков Германии находятся греческие и испанские государственные облигации на 22 и 28,5 млрд. долл. соответственно. Французские банки владеют испанскими гособлигациями на 30 млрд. долл. Кроме этого, десятки миллиардов сосредоточены в облигациях банков и частных компаний Греции, Ирландии, Португалии и Испании.

Активы европейских банков

Европейские банки на протяжении многих лет пополняли свои активы долгами европейских стран, которые традиционно считались безопасным вложением. Но небольшие темпы роста европейских экономик, увеличивающийся дефицит бюджета оказывают существенное давление на стоимость государственных облигаций. Последний стресс-тест европейских банков, результаты которого были опубликованы в июле, обнародовал огромную экспозицию европейских банков в долгах периферийных стран Еврозоны. Официально тест провалили лишь восемь банков, которые должны повысить свои резервы на случай возможных потерь от обесценивания их активов, в частности облигаций. Среди этих банков было 2 греческих, 5 испанских и один австрийский. Стоит отметить, что среди них не было франко-бельгийского банка Dexia. Сценарий стресс-теста основывался на дефолте Греции, когда более реальную угрозу для европейских банков представляет суверенный долг - облигации таких стран, как Португалия, Испания, Италия, Ирландия. Падающая стоимость бондов требует увеличения капитализации банков - такие меры уже осуществляли власти США и Великобритании в 2008 году, когда обесценившиеся активы сильно ударили по балансам их банков. В сложившейся ситуации правительствам европейских стран не так легко привлечь необходимые средства для финансирования своих бюджетов. Регуляторы давно отмечали отягощение балансов банков долгами европейских стран. Часто это облигации местных государств. Так, например, у банков Бельгии, Греции и Италии долги местных правительств составляют от 60-90% собственного капитала банков. На балансах многих европейских банков уменьшение стоимости активов происходит лишь при списании/продаже актива, благодаря чему изменение стоимости активов не сразу отражается на стоимости акций банков. Поэтому стоит обратить внимание на объем экспозиции банков. Так Национальный Банк Греции владеет 18 млрд. евро греческого долга. Французский BNP Paribas и немецкий Commerzbank также обладают греческим долгом на 5 и 3 млрд. евро соответственно. Итальянский банк Unicredit владеет итальянскими облигациями на 49 млрд. евро, что составляет 140% их собственного капитала. Британский Barclay's владеет 43,9 млрд. евро итальянского долга, а Royal Bank of Scotland разместил 64 млрд. евро в ирландских бумагах. Все эти банки в этом году наращивают капитал, готовясь к возможным негативным изменениям

Аудиторская фирма KPMG 6 октября опубликовала отчет о продаже банковских активов. Согласно ему европейские банки планируют продать активы на сумму более 20 млрд. евро. Регуляторы стремятся повысить ликвидность банков. Стоит отметить, что Royal Bank of Scotland, Banco Espirito Santo и Dexia в последние три года уже дважды получили финансовую поддержку

Кризисы суверенного долга уже происходили в России, Аргентине, Турции. Все их сопровождал кризис банковской системы. Во время замедления или прекращения роста экономики, правительства не успевают сократить свои расходы, что влечет за собой увеличение дефицита бюджета. Как следствие, увеличивается объем суверенного долга государства. Также во всех трех странах у местных банков были большие экспозиции государственного долга. Реструктуризация долга или дефолт несли за собой неспособность государств поддержать банковских сектор. Проблемы с госдолгом негативно отражаются на рейтинге государств. Часто за понижением рейтинга страны, следует уменьшение доходов банковского сектора. Но сложившаяся ситуация в Европе отличается от вышеназванных стран

В России, Аргентине и Турции немалая часть госдолга была в форме займов от банков, а не в форме облигаций. Сейчас вся угроза последствий суверенного кризиса кроется в облигациях - европейский долг не так сильно сконцентрирован в банковском секторе. Следовательно, меньше влияние суверенного кризиса на банковский сектор. Кроме того, в отличие от отдельных стран у ЕС есть источники для предоставления ликвидности. Экономики Франции, Германии работают исправно. Статистические показатели не демонстрируют существенных изменений, что свидетельствовало бы о рецессии. Очень трудно представить аналогичные потери стоимости активов, как в 2008 году, ведь сейчас на балансах государственные облигации Европы. Если тогда активы банков были переоценены - был пузырь на рынке недвижимости, то сейчас это государственные облигации, которые недооценены. Практически невозможно представить, что крупные европейские экономики не справятся с выплатами по своим обязательствам. Да и разделение Еврозоны, о чем приходится слышать в СМИ, выглядит фантастическим сценарием решения проблем. Основным двигателем цен сейчас является негативное настроение инвесторов, а не фактические изменения ситуации. Тем временем банковские индексы достигли кризисных минимумов. Угрозы значительно меньше, а сами банки стабильнее. Ведь в 2008ом году банкам не хватало ликвидности, а сейчас же при необходимости ЦБ предоставляют специальные кредитные линии банкам. Также стоит отметить консервативное поведение регуляторов, которые заставляют банки увеличивать показатель достаточности капитала, создавая подушки безопасности в финансовом секторе

Американские банки: последствия операции “Twist”

Недавно объявленная в США операция «твист» окажет влияние на банковский сектор США. ФЕД Резерв объявил о продаже облигаций с коротким сроком погашения и одновременной покупке облигаций с длительным сроком погашения. Таким образом, на рынке облигаций увеличивается предложение краткосрочных бондов, а количество долгосрочных бумаг сокращается. При увеличении предложения, уменьшается цена - растет доходность. И, наоборот, при уменьшении предложения, увеличивается цена и падает доходность. Таким образом, ФЕД собирается понизить долгосрочные процентные ставки. Это негативно сказывается на сбережениях, которые традиционно хранятся в долгосрочных облигациях. Держатели облигаций вынуждены искать другие возможности вложений на долгий срок с более высокой степенью риска, тем самым стимулировать реальную экономику. При займе средств на короткий срок и предоставлении долгосрочного финансирования увеличивается процентный риск. ФЕД Резерв уже осуществлял «операцию твист» при администрации Кеннеди в 1960-ых годах. Тогда казначейство выпускало 18-месяные бонды, скупая долгосрочные долги. Тогда доходности долгосрочных бондов уменьшились лишь на 0,15% и то на короткий срок. Многие эксперты и инвесторы ожидают, что современная операция будет менее эффективной, потому что событие ожидается и уже частично заложено в стоимость облигаций. Рынок облигаций всегда реагирует на подобные заявления - инвесторы скупают облигации, зная, что в будущем ФЕД их будет скупать по любой цене. Между прочим, такие действия позитивно влияют на дефицит бюджета США. ФЕД заявляет о своих намерениях, рынок реагирует и оживает финансирование американского долга. Практически «твист» является одним из последних инструментов, который мог применить ФЕД для оживления экономики. Сбережения в виде долгосрочных облигаций частично перейдут от частных лиц и компаний государству.

«Твист» отражается на марже прибыли банков, которая уже давно страдает от маленьких ставок по кредитам и небольшого спроса на них. Уменьшение долгосрочных ставок по бондам повлечет снижение ставок по ипотечным кредитам и другим долгосрочным займам. Также и повышение ставок по краткосрочным бондам отразится на краткосрочных инструментах финансирования банков. Банки теоретически будут вынуждены повысить процентные ставки по депозитам, чтобы конкурировать с краткосрочными облигациями, доходность которых должна возрасти. В результате стоимость финансирования для банков возрастет (те же проценты по депозитам), а доход от инвестиций уменьшится (проценты по ипотеке), что в результате негативно скажется на марже прибыли американских банков. Но опыт проведения подобной операции доказывает ее неэффективность. Комично, что сам Бен Бернанке в 2004 году анализировал в одном из своих трудов всю слабость операции «твист» и в частности неэффективность его применения для снижения процентных ставок. К тому же, ставки по кредитам и так снижались - без операции «твист». Более того, снижение процентных ставок не влекло увеличения спроса на кредитование. Успокаивает только то, что «твист» вряд ли усугубит ситуацию. Если вдруг план ФЕД Резерва сработает, «твист» сможет оживить кредитование. В результате банки окупят уменьшение маржи прибыли увеличением объемов кредитования. Если спрос на кредиты будет восстанавливаться, в будущем банки смогут увеличить проценты по кредитам, реабилитировав маржу прибыли

Особенности оценки банков

Стоит знать специфические аспекты оценки финансовых компаний. Не зря анализ финансовых компаний традиционно считается самым сложным. Деятельность финансового сектора часто связана с приобретением и продажей денежных средств. Их бухгалтерский учет отличается от обычных компаний

Депозиты клиентов фактически являются кратковременным займом и отражаются как обязательства банка (в кредиторах). Но они используются для предоставления кредитов, которые отражаются в активах. Легко запутаться, потому что депозиты клиентов интуитивно кажутся активом, который приносит банку прибыль. Кроме этого, банк может занять средства и для операционных нужд - посторонним обывателям очень трудно определить цель заимствований банка, отраженных в балансе. Знание таких нюансов банковской деятельности необходимо при анализе финансовых критериев

Инвестируя в акции банков, стоит обратить внимание не на доходность, а на стабильность выбранного финансового института. Основные риски кроются в активах банков - их инвестициях и кредитных портфелях. Высокая ожидаемая доходность банков часто означает высокие риски. Например, высокий показатель ROE часто сигнализирует о повышенных рисках. К сожалению, часто невозможно получить информацию о кредитных портфелях банков. Также трудно узнать о плохих кредитах, их доле. Теоретически, по истории объемов плохих кредитов или их доли в кредитном портфеле можно оценить работу менеджмента банка. У банков также существуют резервы на случай возможных убытков. Их резкое увеличение может свидетельствовать о структурных проблемах банка и может послужить предупреждающим сигналом для инвесторов

Разные методы бухгалтерского учета влияют на финансовые показатели. Сложность расчетов в финансовом секторе искажает некоторые традиционные критерии. Например, балансовая стоимость (book value) финансовых компаний сильно влияет на текущую стоимость акций, когда в нефинансовом секторе этот показатель является второстепенным. Показатель Price-to-Book меньше единицы обычно свидетельствует о заниженной стоимости компании, но в финансовом секторе значения P/B занижены и не следует ожидать роста цен исходя из низкого показателя

Ключевым индикатором финансового анализа банков считается капитал - от него зависит способность компании погасить свои обязательства. Предпочтительнее использовать методы анализа на основе собственного капитала компании, а не на основе денежного оборота. Индикаторы, основанные на стоимости компании (enterprise value), денежном потоке или доходах (EV-to-EBITDA, Price-to-Sales), могут дать ложный результат

Финансовый сектор строго подчиняется различным регуляторам, которые постоянно изобретают требования к финансовым организациям и следят за их выполнением. Управление некоторыми процессами финансовой системы теоретически должно уменьшать вероятность резких изменений, кризиса. Анализируя влияние регуляторов на банки, нельзя полагаться на историю. Современные проблемы в финансовых компаниях чаще всего вызывают сложные финансовые инструменты, оценить которые сложно. По средствам определенных соотношений балансовых показателей банков невозможно избежать рисков, которые таятся в современных активах банков. Увеличение требований к таким критериям, как показатель достаточности капитала зачастую дорого обходится банкам. Интересны и проводимые стресс-тесты. Очень тяжело оценить объективность и вероятность сценариев, которые предлагают регуляторы в рамках стресс-тестов. В связи с этим, находятся под вопросом и требования, предъявляемые к банкам, которые являются результатом стресс-тестов. Если банк плохо справляется с тестом, это оказывает негативное давление на его акции, когда объективность этого фактора остается под вопросом. Например, несколько месяцев назад был проведен стресс-тест европейских банков. Было проанализировано 90 банков, 8 из которых провалили тест и 16 прошли тест с плохим результатом. Банк Dexiа был в списке надежных

Инвестиционные идеи

Акции всех банков были задеты общим негативным настроением инвесторов. На рынках присутствует неопределенность, которую можно интерпретировать по-разному. Но каких-то существенных угроз ситуация в Европе не представляет. Поэтому, падение на фондовых рынках, в том числе и акций банковского сектора мы считаем хорошей возможностью для покупки инвестиционных активов со скидкой. В качестве интересных инвестиционных возможностей мы отобрали несколько банков. В выборе основным критерием была их стабильность. Все предлагаемые банки обладают стабильными доходами, прибылью, высоким показателем достаточности капитала и невысоким соотношением долга к собственному капиталу. А также, исходя из других финансовых показателей, их стоимость сейчас мала и их акции обладают большим потенциалом роста

HSBC HOLDINGS PLC

HSBC является одним их крупнейших европейских банков. Во время кризиса, в 2009 году акции установили минимум чуть ниже 400 долл./акц., но за несколько месяцев смогли восстановиться до 700 долл./акц. В этом году банк потерял практически треть стоимости акций, при этом его финансовые показатели существенно не изменились. Банк надежный и не фигурирует в сводках негативных новостей. Мы ожидаем достижения уровня 600-700 долл./акц. в течение следующего года

INTESA SANPAOLO

Небольшой итальянский банк. После 2009 года не смог отыграть свои потери и в этом году существенно пострадал от негативной динамики сектора и в частности ажиотажа вокруг ситуации в Европе. Владеет экспозицией итальянского долга на 60 млрд. евро, что составляет менее 10% от всех активов. Стоит отметить, что банк постепенно сокращает данную экспозицию. При этом мы считаем банк стабильным и ожидаем роста акций до уровня 2-3 долл./акц

JPMORGAN CHASE & CO

Один из крупнейших американских банков. Стоит отметить высокую стабильность доходов и прибыли. Этот американский банк владеет большой экспозицией европейского долга, что в этом году существенно отразилось на его стоимости. За последние десять лет стоимость акций два раза опускалась к 20 долл./акц. И сейчас этот уровень выглядит достижимым. Мы считаем оптимальным уровнем для покупки 20-25 долл./акц. Покупку акций JP Morgan было бы разумно разделить по трем уровням - часть взять сейчас по 30, часть по 25 и часть по 20 долл./акц.

/Элитный Трейдер, ELITETRADER.RU/

http://elitetrader.ru/uploads/posts/2011-07/1311021683_ba0bd50f7276bf3a0145a6d9159117bf.jpg Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба