1 декабря 2011 БФА Моисеев Алексей

Сегодня возможно некоторое замедление динамики индекса ММВБ над отметкой 1500 пунктов, однако в ближайшие дни ожидаем продолжения роста с краткосрочной целью 1550 пунктов

В среду, 30 ноября, в первой половине дня на рынках рисковых активов в настроениях инвесторов доминировали сомнения после того как агентство S&P снизило рейтинги целого ряда крупнейших банков. Однако во второй половине дня новости от основных мировых центробанков показали, что монетарные власти по-прежнему готовы оказывать финансовой системе поддержку, и способствовали резкому улучшению настроений. Индекс ММВБ, в первой половине дня удерживавшийся в районе зоны поддержки 1450 – 1460 пунктов, на закрытие составил 1499,62 пунктов (+3,09 %).

Лидировали на ММВБ акции банков: ВТБ +5,31 %, Сбербанк +6,02 % обычка, +5,84 % префы. Внимание к акциям Сбербанка помимо внешнего фона могла поддержать отчетность по МСФО за 9 мес. 2011, которую мы, впрочем, оцениваем нейтрально. Динамично росли котировки и в остальных отраслевых сегментах российского рынка. В нефтегазовом лидировали обыкновенные акции Сургутнефтегаза (+5,16 %) и Татнефти (+4,97 %), в металлургическом опережающими темпами росли котировки Мечела (+10,59 %). В электроэнергетике спрос был сосредоточен в наиболее ликвидных бумагах: ФСК ЕЭС +6,77 %, РусГидро +4,96 %.

Основной новостью дня (а возможно, и недели) стали действия центральных банков. В середине дня стало известно, что ЦБ Китая с 5 декабря понизит норму обязательного резервирования на 50 б.п. – впервые с 2008 года. Таким образом, тренд на ужесточение монетарной политики завершен. Действие стало неожиданностью для рынков, так как всего две недели назад очередной отчет китайского ЦБ о монетарной политике свидетельствовал, что «база для ценовой стабильности» еще не устойчива, из чего можно было сделать вывод о том, что регулятор пока не готов ослабить монетарную политику

Но настоящий фурор на рынках рисковых активов произвело около 17:00 мск сообщение о решении ФРС США, ЕЦБ, Банка Канады, Банка Англии, Банка Японии и Национального Банка Швейцарии продлить до 1 февраля 2013 года действие соглашений о свопах, в рамках которого центральные банки могут в неограниченных количествах занимать долларовую ликвидность у ФРС для удовлетворения потребностей «подведомственных» банков. При этом с 5 декабря процентные ставок по долларовым свопам будут снижены на 50 базисных пунктов

Считаем необходимым отметить, что ничего радикально нового в действиях центробанков нет: соглашение о свопах было достигнуто еще в разгар кризиса, и к середине текущего года центробанки заняли у ФРС около 600 млрд. долл. В частности, именно эти меры позволили удовлетворить резко возросший спрос на долларовую ликвидность во время первого обострения долгового кризиса в Европе, в мае – июне 2010 года. Соответственно, столь бурную реакцию рынков можно считать подтверждением нацеленности их в первую очередь на поиск позитивных драйверов, что может обеспечить сезонное ралли. Во- вторых, причины как снижения ставок по свопам, так и действий ЦБ Китая – глубокая озабоченность развитием ситуации в Европе. Поэтому решительность европейских властей в выработке антикризисных мер останется определяющим фактором для дальнейшей динамики рынков

Европейские фондовые индексы вчера прибавили около 5 %, основные американские индексы выросли на 4,2 – 4,3 %. «Ложкой дегтя» для российского рынка можно считать менее выраженную динамику цен на нефть из-за резкого роста запасов нефти и нефтепродуктов в США. Тем не менее, с утра индекс ММВБ преодолел отметку 1500 пунктов. Сегодня возможно некоторое замедление динамики индекса ММВБ на текущих уровнях, но в ближайшие дни ожидаем очередного подъема к сопротивлению 1550 пунктам. От того, удастся ли преодолеть это сопротивление, будут зависеть не только краткосрочные, но и среднесрочные перспективы

Северсталь

Компания проведет spin-off Nord Gold Северсталь официально подтвердила планы по выделению своих золотодобывающих активов, в настоящее время консолидированных на Nord Gold, в независимую компанию. Выделение будет осуществлено путем обмена 100% акций Nordgold, в настоящее время принадлежащих «дочке» Северстали (Lybica Holdings B.V), на акции и расписки Северстали, предъявленные акционерами. Выделение планируется завершить до конца января. С точки зрения акционеров Севестали, процесс выделения будет заключаться в возможности обменять акции компании на бумаги Nord Gold в соотношении 100 акций Северстали на 186 акций Nord Gold, основанном на независимой оценке активов. Воспользоваться этим правом, как и в случае обмена акций Полюс Золото, смогут квалифицированные инвесторы, способные осуществлять операции с бумагами зарубежной компании. В результате Lybica в обмен на 100% акций Nord Gold получит 19,14% акций Северстали. Большая часть, или около 16,16% уставного капитала Северстали, будут затем переданы родительской компании и погашены. Таким образом, доля нынешнего акционера Северстали, не принявшего участие в spin-off, в капитале компании должна вырасти на 19,2%. Однако это не означает пропорционального роста стоимости акций Северстали: ведь компания избавляется от ценного актива, приносящего ей значительную часть денежного потока. Мы считаем, что оценка активов для целей выделения и обмена акций проведена объективно, а значит, нельзя ожидать и повышенного спроса на бумаги Северстали со стороны институциональных инвесторов. Которые могли бы использовать их как дешевый вход в капитал Nord Gold. Учитывая, что акции Nord Gold пока не имеют рыночной стоимости, которая позволила бы рассматривать возможность арбитража, мы считаем, что новости имеют нейтральное значение для бумаг Северстали. Более того, мы не исключаем, что сильная динамика акций Северстали в октябре-начале ноября могла быть частично спровоцирована появлением на рынке информации о предстоящих корпоративных преобразованиях. В долгосрочной перспективе суммарная капитализация двух компаний может превзойти нынешнюю рыночную стоимость, если обе компании смогут сконцентрироваться на своей сфере специализации и привлечь заинтересованных инвесторов. Однако в ближайшее время акции компании не застрахованы от дальнейшей коррекции

Сбербанк России

Опубликована отчетность Сбербанка по МСФО за 9мес2011

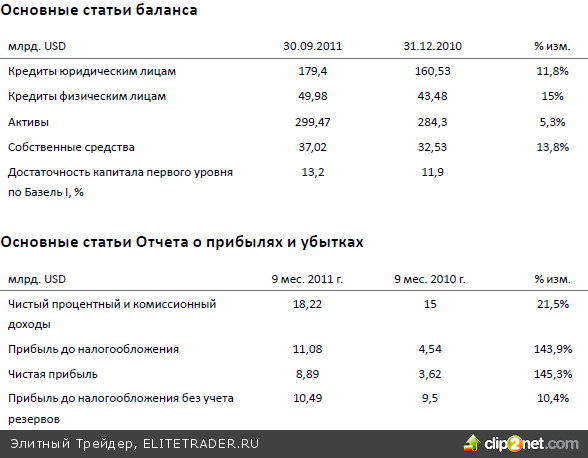

Ниже приведены ключевые данные отчетности за 9 мес. 2011 г.:

Мы нейтрально оцениваем отчетность Сбербанка России за 9 мес. 2011 г. и не рекомендуем совершать покупки акций Сбербанка на основании данной отчетности. С начала года Сбербанк значительно повысил достаточность капитала первого уровня с 11,9% до 13,2%, но все это повышение произошло в первом полугодии. В третьем квартале 2011 г. Сбербанк продолжил наращивать свой кредитный портфель в рублевом выражении. За девять месяцев кредитный портфель юридическим лицам в рублевом выражении увеличился на 17,4% к началу года, а в первом полугодии темп роста кредитного портфеля юридическим лицам к началу года составлял 7,54%. Сильное укрепление доллара в третьем квартале 2011 г. снизило темп роста основных показателей Сбербанка в долларовом выражении: кредитный портфель юридическим лицам вырос на 11,8% с начала года, а общие активы увеличились в долларовом выражении за 9 месяцев на 5,3% (в рублевом выражении рост составил 10,6%). Доналоговая прибыль без учета доходов/расходов по совокупным резервам выросла за 9 мес. 2011 г. на 10,4% по сравнению с аналогичным периодом 2010 г. и составила $10,49 млрд., но в рублевом выражении её рост составил 5%.

В среду, 30 ноября, в первой половине дня на рынках рисковых активов в настроениях инвесторов доминировали сомнения после того как агентство S&P снизило рейтинги целого ряда крупнейших банков. Однако во второй половине дня новости от основных мировых центробанков показали, что монетарные власти по-прежнему готовы оказывать финансовой системе поддержку, и способствовали резкому улучшению настроений. Индекс ММВБ, в первой половине дня удерживавшийся в районе зоны поддержки 1450 – 1460 пунктов, на закрытие составил 1499,62 пунктов (+3,09 %).

Лидировали на ММВБ акции банков: ВТБ +5,31 %, Сбербанк +6,02 % обычка, +5,84 % префы. Внимание к акциям Сбербанка помимо внешнего фона могла поддержать отчетность по МСФО за 9 мес. 2011, которую мы, впрочем, оцениваем нейтрально. Динамично росли котировки и в остальных отраслевых сегментах российского рынка. В нефтегазовом лидировали обыкновенные акции Сургутнефтегаза (+5,16 %) и Татнефти (+4,97 %), в металлургическом опережающими темпами росли котировки Мечела (+10,59 %). В электроэнергетике спрос был сосредоточен в наиболее ликвидных бумагах: ФСК ЕЭС +6,77 %, РусГидро +4,96 %.

Основной новостью дня (а возможно, и недели) стали действия центральных банков. В середине дня стало известно, что ЦБ Китая с 5 декабря понизит норму обязательного резервирования на 50 б.п. – впервые с 2008 года. Таким образом, тренд на ужесточение монетарной политики завершен. Действие стало неожиданностью для рынков, так как всего две недели назад очередной отчет китайского ЦБ о монетарной политике свидетельствовал, что «база для ценовой стабильности» еще не устойчива, из чего можно было сделать вывод о том, что регулятор пока не готов ослабить монетарную политику

Но настоящий фурор на рынках рисковых активов произвело около 17:00 мск сообщение о решении ФРС США, ЕЦБ, Банка Канады, Банка Англии, Банка Японии и Национального Банка Швейцарии продлить до 1 февраля 2013 года действие соглашений о свопах, в рамках которого центральные банки могут в неограниченных количествах занимать долларовую ликвидность у ФРС для удовлетворения потребностей «подведомственных» банков. При этом с 5 декабря процентные ставок по долларовым свопам будут снижены на 50 базисных пунктов

Считаем необходимым отметить, что ничего радикально нового в действиях центробанков нет: соглашение о свопах было достигнуто еще в разгар кризиса, и к середине текущего года центробанки заняли у ФРС около 600 млрд. долл. В частности, именно эти меры позволили удовлетворить резко возросший спрос на долларовую ликвидность во время первого обострения долгового кризиса в Европе, в мае – июне 2010 года. Соответственно, столь бурную реакцию рынков можно считать подтверждением нацеленности их в первую очередь на поиск позитивных драйверов, что может обеспечить сезонное ралли. Во- вторых, причины как снижения ставок по свопам, так и действий ЦБ Китая – глубокая озабоченность развитием ситуации в Европе. Поэтому решительность европейских властей в выработке антикризисных мер останется определяющим фактором для дальнейшей динамики рынков

Европейские фондовые индексы вчера прибавили около 5 %, основные американские индексы выросли на 4,2 – 4,3 %. «Ложкой дегтя» для российского рынка можно считать менее выраженную динамику цен на нефть из-за резкого роста запасов нефти и нефтепродуктов в США. Тем не менее, с утра индекс ММВБ преодолел отметку 1500 пунктов. Сегодня возможно некоторое замедление динамики индекса ММВБ на текущих уровнях, но в ближайшие дни ожидаем очередного подъема к сопротивлению 1550 пунктам. От того, удастся ли преодолеть это сопротивление, будут зависеть не только краткосрочные, но и среднесрочные перспективы

Северсталь

Компания проведет spin-off Nord Gold Северсталь официально подтвердила планы по выделению своих золотодобывающих активов, в настоящее время консолидированных на Nord Gold, в независимую компанию. Выделение будет осуществлено путем обмена 100% акций Nordgold, в настоящее время принадлежащих «дочке» Северстали (Lybica Holdings B.V), на акции и расписки Северстали, предъявленные акционерами. Выделение планируется завершить до конца января. С точки зрения акционеров Севестали, процесс выделения будет заключаться в возможности обменять акции компании на бумаги Nord Gold в соотношении 100 акций Северстали на 186 акций Nord Gold, основанном на независимой оценке активов. Воспользоваться этим правом, как и в случае обмена акций Полюс Золото, смогут квалифицированные инвесторы, способные осуществлять операции с бумагами зарубежной компании. В результате Lybica в обмен на 100% акций Nord Gold получит 19,14% акций Северстали. Большая часть, или около 16,16% уставного капитала Северстали, будут затем переданы родительской компании и погашены. Таким образом, доля нынешнего акционера Северстали, не принявшего участие в spin-off, в капитале компании должна вырасти на 19,2%. Однако это не означает пропорционального роста стоимости акций Северстали: ведь компания избавляется от ценного актива, приносящего ей значительную часть денежного потока. Мы считаем, что оценка активов для целей выделения и обмена акций проведена объективно, а значит, нельзя ожидать и повышенного спроса на бумаги Северстали со стороны институциональных инвесторов. Которые могли бы использовать их как дешевый вход в капитал Nord Gold. Учитывая, что акции Nord Gold пока не имеют рыночной стоимости, которая позволила бы рассматривать возможность арбитража, мы считаем, что новости имеют нейтральное значение для бумаг Северстали. Более того, мы не исключаем, что сильная динамика акций Северстали в октябре-начале ноября могла быть частично спровоцирована появлением на рынке информации о предстоящих корпоративных преобразованиях. В долгосрочной перспективе суммарная капитализация двух компаний может превзойти нынешнюю рыночную стоимость, если обе компании смогут сконцентрироваться на своей сфере специализации и привлечь заинтересованных инвесторов. Однако в ближайшее время акции компании не застрахованы от дальнейшей коррекции

Сбербанк России

Опубликована отчетность Сбербанка по МСФО за 9мес2011

Ниже приведены ключевые данные отчетности за 9 мес. 2011 г.:

Мы нейтрально оцениваем отчетность Сбербанка России за 9 мес. 2011 г. и не рекомендуем совершать покупки акций Сбербанка на основании данной отчетности. С начала года Сбербанк значительно повысил достаточность капитала первого уровня с 11,9% до 13,2%, но все это повышение произошло в первом полугодии. В третьем квартале 2011 г. Сбербанк продолжил наращивать свой кредитный портфель в рублевом выражении. За девять месяцев кредитный портфель юридическим лицам в рублевом выражении увеличился на 17,4% к началу года, а в первом полугодии темп роста кредитного портфеля юридическим лицам к началу года составлял 7,54%. Сильное укрепление доллара в третьем квартале 2011 г. снизило темп роста основных показателей Сбербанка в долларовом выражении: кредитный портфель юридическим лицам вырос на 11,8% с начала года, а общие активы увеличились в долларовом выражении за 9 месяцев на 5,3% (в рублевом выражении рост составил 10,6%). Доналоговая прибыль без учета доходов/расходов по совокупным резервам выросла за 9 мес. 2011 г. на 10,4% по сравнению с аналогичным периодом 2010 г. и составила $10,49 млрд., но в рублевом выражении её рост составил 5%.

/Элитный Трейдер, ELITETRADER.RU/

http://elitetrader.ru/uploads/posts/2011-07/1310972877_bfa_logo.gif Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба