19 декабря 2011 Вектор Секьюритиз Лозовая Александра

Грядущие пересмотры рейтингов европейских государств и компаний финансового сектора, о возможности которых заявили S&P и Fitch, ведут к переоценке рисков этими компаниями и толкают к сокращению рисковых активов. В ближайшие 3-4 месяца этот факт будет давить и на рынки акций, что дает основания ждать продолжения колебаний фондовых индексов в широких диапазонах, начавшееся с августа 2011 года.

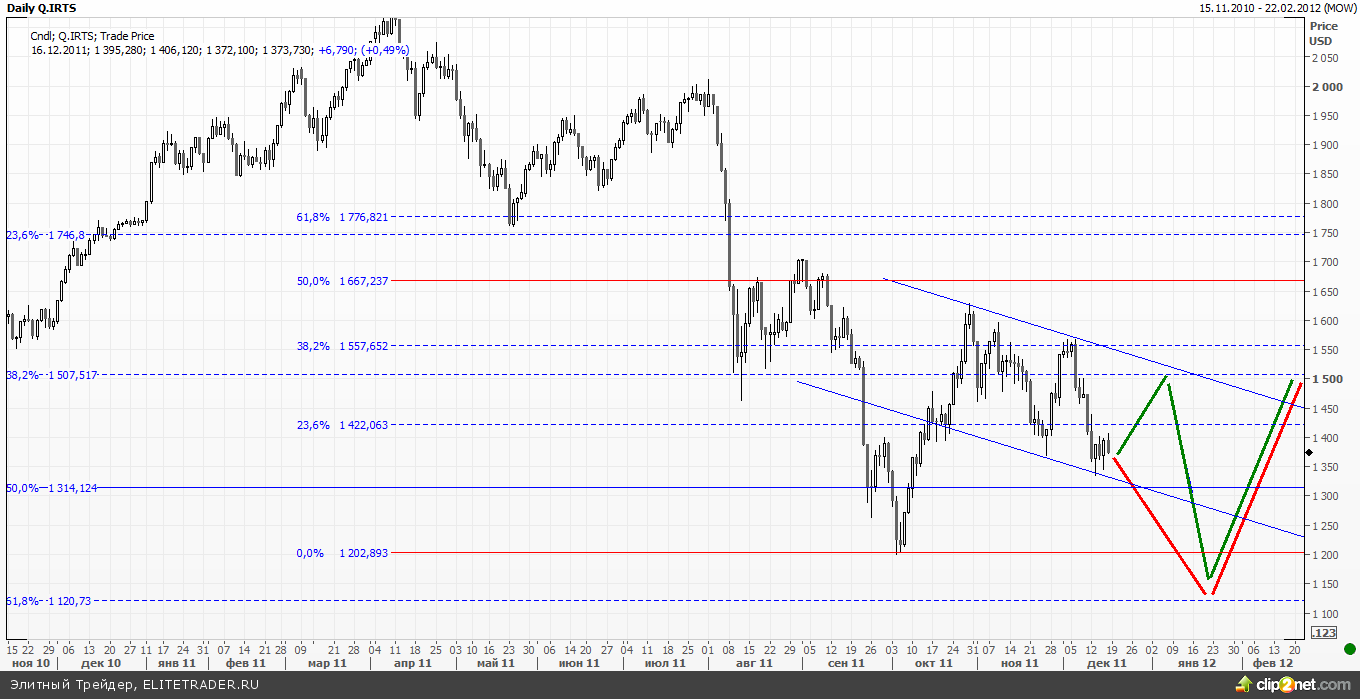

И если для индекса S&P500 этот диапазон восходящий, то для индекса РТС - нисходящий. Отток капитала иностранных портфельных инвесторов продолжается (-$214 млн за неделю против -$16 неделей ранее), что вызвано также объявленной политической нестабильностью. Чистый отток капитала из России за год превысит первоначальные ожидания в два с лишним раза (около $80-85 млрд против озвученных в начале года $36 млрд), что уже привело к снижению курса рубля, росту спроса на ликвидность со стороны банков, а также снижению ликвидности на российском рынке ценных бумаг. Выросли возможности для манипулирования ценами на фондовом рынке, поэтому можно ожидать сохранения выской волатильности.

Политическую нестабильность можно считать негативным фактором, но рациональные инвесторы, на мой взгляд, отдадут приоритет экономике над политикой. Статистика демонстрирует рост деловой активности в промышленности (HSBC Mnfg PMI в ноябре вырос до 52,6 против 50,4 в октябре), низкие темпы роста инфляции (6,7% г/г в ноябре против 8,1% г/г в ноябре 2010 года), профицит бюджета (+2,8% ВВП за 10 месяцев 2011 года), превышение экспорта над импортом в полтора раза ($424 млрд против $262 млрд за 10 мес.2011). Ситуация ухудшится в случае снижения цен на Brent ниже $100, что по-видимому произойдет уже в ближайшее время, но падение индексов более чем на 20% с начала года будет удерживать интерес инвесторов.

В таких условиях нельзя исключить обновление минимумов 2011 года (1120/50 пунктов по РТС) в течение ближайших 3 месяцев в отсутствие интереса иностранных инвесторов, снижении цен на нефть, европейском негативе. Но возврат с минимумов должен быть быстрым в преддверии сезона закрытия реестров компаний под годовые дивиденды. Такого сценария можно избежать в случае появления крупного покупателя, например, ВЭБа, который сможет поддержать фондовый рынок ликвидностью.

В оставшиеся недели до конца 2011 года возможен коррекционный рост на фоне стабилизации внешних финансовых рынков до 1420/50 по РТС.

Наиболее эффективной стратегией на таком рынке, на мой взгляд, является накапливание интересных с точки зрения дивидендной доходности акций на просадках и фиксация части прибыли у верхних границ торговых коридоров

И если для индекса S&P500 этот диапазон восходящий, то для индекса РТС - нисходящий. Отток капитала иностранных портфельных инвесторов продолжается (-$214 млн за неделю против -$16 неделей ранее), что вызвано также объявленной политической нестабильностью. Чистый отток капитала из России за год превысит первоначальные ожидания в два с лишним раза (около $80-85 млрд против озвученных в начале года $36 млрд), что уже привело к снижению курса рубля, росту спроса на ликвидность со стороны банков, а также снижению ликвидности на российском рынке ценных бумаг. Выросли возможности для манипулирования ценами на фондовом рынке, поэтому можно ожидать сохранения выской волатильности.

Политическую нестабильность можно считать негативным фактором, но рациональные инвесторы, на мой взгляд, отдадут приоритет экономике над политикой. Статистика демонстрирует рост деловой активности в промышленности (HSBC Mnfg PMI в ноябре вырос до 52,6 против 50,4 в октябре), низкие темпы роста инфляции (6,7% г/г в ноябре против 8,1% г/г в ноябре 2010 года), профицит бюджета (+2,8% ВВП за 10 месяцев 2011 года), превышение экспорта над импортом в полтора раза ($424 млрд против $262 млрд за 10 мес.2011). Ситуация ухудшится в случае снижения цен на Brent ниже $100, что по-видимому произойдет уже в ближайшее время, но падение индексов более чем на 20% с начала года будет удерживать интерес инвесторов.

В таких условиях нельзя исключить обновление минимумов 2011 года (1120/50 пунктов по РТС) в течение ближайших 3 месяцев в отсутствие интереса иностранных инвесторов, снижении цен на нефть, европейском негативе. Но возврат с минимумов должен быть быстрым в преддверии сезона закрытия реестров компаний под годовые дивиденды. Такого сценария можно избежать в случае появления крупного покупателя, например, ВЭБа, который сможет поддержать фондовый рынок ликвидностью.

В оставшиеся недели до конца 2011 года возможен коррекционный рост на фоне стабилизации внешних финансовых рынков до 1420/50 по РТС.

Наиболее эффективной стратегией на таком рынке, на мой взгляд, является накапливание интересных с точки зрения дивидендной доходности акций на просадках и фиксация части прибыли у верхних границ торговых коридоров

/Элитный Трейдер, ELITETRADER.RU/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба