Лидеры и аутсайдеры января

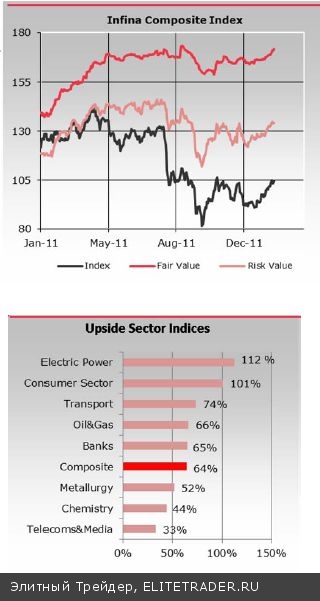

Российский рынок акций в январе продемонстрировал устойчивый восстановительный рост на фоне улучшения отношения инвесторов к риску на глобальных рынках. Лучший результат по итогам месяца показали акции банковского сектора, в особенности, представители второго эшелона, как наиболее чувствительные к финансовым рискам. Рост цен на промышленные металлы и энергоносители оказали поддержку акциям металлургических и нефтяных компаний. В нефтегазовом секторе в лидеры роста попали акции "Транснефти", "Сургутнефтегаза" и бумаги второго эшелона "Татнефти", "Башнефти", что напрямую обусловлено премией к росту за счет восстановления ликвидности этих бумаг. Усилилась покупка в акциях электроэнергетических компаний, причем восстановление цен в недавнем аутсайдере - сетевом секторе (+17,1%) идет с опережением по сравнению с сектором генерации (+15,8%). В потребительском секторе лучший результат показал продовольственный сегмент (+20,8%).

Аутсайдером месяца стал индекс акций химического сектора, что в значительной степени объясняется негативным вкладом бумаг "Уралкалия", подешевевших на 2%. Транспортный сектор за исключением акций "ТрансКонтейнера" в целом также торговался хуже рынка. В потребительском секторе по-прежнему в роли отстающего находится сегмент фармацевтических компаний (+7,3%), где наиболее слабый результат показали акции "Верофарма" и ГК "Протек". Отрасль продолжает испытывать проблемы, связанные с усилением давления со стороны регулятора в предвыборный период. Не намного лучше обстоят дела у ритейлеров (+11,1%). Здесь результат оказался занижен из-за отрицательной динамики акций "Седьмого Континента" и Х5.

Факторы роста

Российская экономика по итогам 2011 г. в целом вышла на докризисной уровень, и во второй половине 2012 г. мы ожидаем ускорение темпов роста динамики производственной активности. Рыночные оценки рисков по поводу второй волны рецессии глобальной мировой экономики оказались чересчур пессимистичными. Экономики США и крупнейших развивающихся стран показывают в последние месяцы признаки восстановления, хотя и медленного.

Цикл глобальной ликвидности еще не достиг своего пика. Более того, финансовые запасы глобального корпоративного сектора находятся на 10-летнем максимуме. ФРС заявила о продолжении мягкой денежной политики и отсутствии инфляционных угроз в американской экономике. Ожидается, что и ЕЦБ также может предпринять шаги по расширению программы стимулирования экономики и монетизации госдолга. Наличие избыточной ликвидности стимулирует вложения в сырьевые сектора, включая нефть, металлы и продовольствие. В этой связи мы ожидаем в ближайшие месяцы сохранение высоких цен на сырьевых рынках. Переток свободных денег из наличности в рискованные активы постепенно набирает силу и на других фондовых площадках. Позитивная динамика на рынке американских акций также свидетельствует об изменении отношения инвесторов к риску.

Эскалация напряженности вокруг иранской атомной проблемы и введение торговых санкций в отношении поставок иранской нефти в ЕС продолжит оказывать фундаментальную поддержку мировым нефтяным ценам.

Риски

- неурегулированность долговых проблем в странах-должниках ЕС и угроза новых понижений кредитных рейтингов стран еврозоны,

- риск рецессии в европейской экономике,

- сжатие потребительского спроса, что вынуждает производителей снижать цены и сокращать объемы производства. Это повышает риск дефляции в долгосрочной перспективе,

- усиление внутриполитической нестабильности и неопределенности накануне президентских выборов в России.

Пробой индексом ММВБ 10-месячного down-тренда открыл перспективу для восстановления инвестиционных покупок российских акций. Среди наиболее востребованных секторов мы видим банковский, металлургический и нефтегазовый сектор. В акциях электроэнергетики мы отдаем предпочтение акциям системообразующих компаний с госучастием и компаниям, занимающим лидирующие позиции по показателям финансово-хозяйственной деятельности. Возможный потенциал роста рынка на перспективу февраля и первых чисел марта мы оцениваем на уровне 10-12%. Однако конъюнктура в марте и, в особенности, в его второй половине, может ухудшиться в связи с ожидаемым ростом волатильности.

Макроэкономика

Продолжительность поиска работы в России превышает 8 месяцев. Безработица приобретает все более застойный характер. Рост промышленного производства в 2012 году будет зависеть от госинвестиций

Продолжительность поиска работы в России превышает 8 месяцев. Безработица приобретает все более застойный характер По данным Российского экономического барометра, к концу 2011 г. доля российских промышленных предприятий, увольняющих сотрудников, сравнялась с долей принимающих работников, иными словами, период подстройки промышленности за счет работников в целом закончился (балансовый индекс изменения занятости закрепился около нуля), завершив, таким образом, преодоление последствий кризисной волны 2008-2009 гг. В целом среднегодовой уровень занятости в 2011 г. составил около 70,7 млн. чел., что лишь на 1,3% больше, чем в 2010 г., и на 2,2%., чем в кризисном 2009 г., но все еще ниже уровня 2008 г. (70,9 млн. чел.). В целом за 2011 г. уровень безработицы превышает 6% от экономически активного населения, тогда как в отдельные месяцы 2007-2008 гг. он опускался до исторического минимума 5,5%, что на 1 млн. чел. меньше значения декабря 2011 г. При этом средняя продолжительность поиска работы удлинилась в прошлом году на 2 недели до 8 месяцев, а доля тех, кто ищет работу не менее года приблизилась к 35%. Вместе с тем, как мы уже отмечали ранее, опасение вызывает проблема вялой динамики производительности труда, которая практически не изменяется уже 2 года. Несмотря на инвестиции, вкладываемые в переоборудование отдельных производств, весь прежний технологический уклад выступает глобальным ограничением и тормозом для значимого повышения эффективности использования факторов производства и не способен сформировать новую качественную среду для создания высокоэффективных рабочих мест, отвечающих современным вызовам. Сюда же примыкают проблемы отсутствия развитой и гибкой системы профессиональной подготовки и переподготовки специалистов с учетом меняющегося спроса со стороны экономики и структурных сдвигов в качественных трудовых ресурсах. Еще одна проблема - низкая подвижность населения и рабочей силы ввиду слабого развития транспортной и информационной инфраструктуры, низкой связности отдельных территорий страны, а также значительных миграционных издержек. В итоге, отечественная экономика постепенно погружается в ситуацию, когда на фоне малоблагоприятной внешней среды внутренние факторы (состояние производства, система образования, демографическая обстановка) в отсутствие энергичных взаимосогласованных стратегических изменений начинают сдерживать экономическое развитие, консервируя отставание России от передовых экономик

Рост промышленного производства в 2012 г. будет зависеть от госинвестиций Рост промышленного производства в 2011 году составил 4,7% (в 2010 г. – 8,2%), практически совпав с официальными данными, несколько раз в течение года скорректированным в сторону понижения, прогнозом МЭР в 4,8%. Результат разочаровывает, особенно учитывая, что иные экономические индикаторы (реальные располагаемые доходы населения, объемы строительства, инвестиции в основной капитал, оборот розничной торговли) продемонстрировали темпы роста выше, чем в 2010 г. Ослабление роста промышленного производства наблюдается с начала 3 квартала 2011 г. В декабре же промпроизводство замедлилось до 2,6% год к году с 3,9% в ноябре. Его рост оказался самым слабым, начиная с октября 2009 г. Впрочем, провальные результаты декабря в значительной мере можно объяснить аномально теплой погодой, из-за чего производство и распределение электроэнергии, газа и воды в декабре упало на 5,1%, реальным укреплением курса российской валюты, а также меньшим, по сравнению с ноябрем количеством рабочих дней. Основной причиной снижения промышленного производства в 2011 г., является, по нашему мнению, ухудшение ситуации на международных рынках и сужение внешнего спроса на российский экспорт. Напомним, что Международное энергетическое агентство в последнем квартале 2011 г. (впервые с пика кризиса в 2008-2009 годах) зафиксировало абсолютное снижение спроса на нефть в индустриально развитых странах на 300 тыс. баррелей в сутки. В 2012 г. риски замедления темпов роста российской промышленности сохраняются. Долговой кризис в странах еврозоны, являющихся основными торговыми партнерами России, далек от разрешения, а переориентация на внутренний спрос сдерживается отсутствием структурных экономических реформ и слабым внутренним спросом. Изменить ситуацию к лучшему могло бы существенное увеличение государственных и квазигосударственных инвестиций в крупные инфраструктурные проекты, такие как саммит АТЭС, Сочи-2014, ЧМ по футболу в 2018 и пр. В 2012 г. расширение государственных инвестиций в целях поддержки национальных экономик становится общемировым трендом. В России предложения о внесении изменений в федеральную адресную инвестиционную программу будут рассматриваться в мае. Тем не менее, даже в случае существенного увеличения капвложений (что представляется маловероятным, учитывая данные правительством обещания нарастить расходы в социальной сфере), замедление темпов роста мировой экономики будет существенно сдерживать рост российской экономики в первой половине 2012 г., что, по нашему мнению, приведет к замедлению промышленного роста до 2,9% по году в целом

Нефть и газ

Лидерами январского роста среди нефтегазового сектора оказались акции компаний второго эшелона - Татнефти, Башнефти, что напрямую обусловлено премией к росту за счет восстановления ликвидности этих бумаг. Поддержку сектору продолжают оказывать высокие цены на рынке нефти на фоне роста геополитических рисков и высокого спроса со стороны Китая и США

Факторы роста Среди основных движущих факторов роста на мировом рынке нефти мы выделяем в первую очередь возросшие геополитические риски в связи с эскалацией иранской атомной проблематики. Высокий спрос на энергоносители будет поддержан также со стороны китайской и американской экономик. Свой вклад в рост нефтяных цен внесет также ослабление доллара на фоне продолжения мягкой денежно-кредитной политики ФРС. Совокупность этих факторов усиливает вероятность роста цены нефти (brent) выше уровня сопротивления $116, что будет означать завершение полугодового периода консолидации и выхода из боковика $103-$116.Ослабление российского рубля выгодно российским нефтяным компаниям, получающим дополнительную курсовую премию за экспортируемую продукцию. Стоимость 3м-фьючерса на природный газ достигла в январе 2012 г. 10-летнего минимума (2,23 $/MMBtu), что почти вдвое ниже его среднего значения за 20-летний период (4,26 $/MMBtu). Мы считаем, что цикл снижения цены на газ достиг своего дна и в ближайшие месяцы ждем стабилизации цен на природный газ в районе 2,5-3,0 $/MMBtu. Мы считаем, что в настоящий момент отсутствуют факторы для более глубокого снижения цены. Эффект от замещения природного газа сланцевым уже заложен в текущие цены. Несмотря на замедление темпов роста европейской экономики, спрос на природный газ в Европе также будет поддерживаться за счет замещения атомных мощностей в ЕС и введения эмбарго на поставки иранской нефти в Европу. Кроме того, мы ожидаем роста энергопотребления в США на фоне набирающего силу восстановления экономики. В перспективе эти факты способны оказать поддержку акциям Газпрома, учитывая значительный образовавшийся дисконт их цены по отношению к справедливой стоимости, а, именно, порядка 65 % к Risk Value ($9,05). Среди других возможных факторов повышения интереса к акциям Газпрома мы выделяем также ожидаемое решение государства о предоставлении льгот при освоении Штокмановского месторождения природного газа

Министерство энергетики РФ договорилось с нефтяными компаниями о сохранении цен на топливо на уровне декабря 2011 г. В условиях роста акцизов с января 2012 г. эта мера приведет к снижению выручки и падению рентабельности нефтяных компаний. Вследствие нарастающих ресурсных ограничений ожидается, что ежедневный объем добычи в России останется в 2012 г. почти на уровне прошлого года. По прогнозам в 2013 г. возможно даже некоторое снижение показателей, вследствие чего ежедневный объем добычи может сократиться с 10,26 млн. до 10,05 млн. баррелей в день.

Акции В годовой Стратегии на 2012 год мы остановили свой выбор среди акций нефтегазового сектора на акциях компаний с высокой долей государственного участия – Роснефти и Транснефти, а также на совместной российско-британской ТНК-ВР, известной своими самыми высокими дивидендными выплатами по сравнению с остальными нефтяными компаниями. Мы подтверждаем свои рекомендации по этим бумагам и расширяем портфель за счет включения бумаг Газпрома (см.выше). Транснефть: Акции Транснефти стали одним из лидеров роста в январе среди акций нефтегазового сектора. Тем не менее, соотношение цена/прибыль у акций Транснефти все еще остается наименьшим (р/е =1,78) среди российского нефтегазового сектора. Причина возросшего инвестиционного интереса к акциям монополиста обусловлена ожиданиями роста выручки Компани в результате прошедшего в сентябре (+2,8%) и ноябре (+5%) 2011 г. повышения тарифов на прокачку нефти. Интерес инвесторов подогревает также заявленная приватизация госпакета Транснефти. Кроме того, Компания отчиталась о выполнении распоряжения президента Медведева о сокращении госкомпаниями на 10% в год своих операционных затрат. За период с начала роста (в октябре 2011 г.) цена акций Транснефти фактически уже удвоилась (+110%). Мы полагаем, что в случае достижения акциями Транснефти цены 60 тыс.руб. и выше существенно усилится риск локальной технической коррекции. Поэтому в настоящий момент мы рекомендуем потенциальным инвесторам воздержаться от покупки и дождаться более подходящего момента для входа в рынок. Владельцам же акций Транснефти мы рекомендуем оставаться в позиции. Роснефть: Эта государственная компания располагает уникальными возможностями для наращивания своей ресурсной базы за счет реализации новых проектов в Восточной Сибири и арктическом шельфе. Роснефть осваивает перспективный рынок сбыта своей продукции в азиатском регионе, что позволит сократить затраты на экспорт. В стратегию усиления сегмента переработки хорошо вписывается горячая новость января о том, что Роснефть готова приобрести НПЗ в Германии. Тем не менее, после 10%-ого январского роста в акциях Роснефти существует риск коррекции в область 220 руб., которую целесообразно использовать для наращивания позиций. Газпром: Газовый монополист по итогам года может представить хорошие финансовые результаты. В 2011 г. отмечался существенный рост спроса на газ в базовых отраслях российской экономики: агрохимии, цементной промышленности - почти на 10%, электроэнергетикам - на 3,5 млрд. куб.м. газа больше. Газпром в 2011 г. суммарно добыл и поставил на рынок более 513 млрд. куб.м. газа, из которых более 150 млрд. было поставлено в Европу, что на 13 млрд. куб. м. больше по сравнению с 2010 г. Газпром в 2011 году превысил плановые объемы примерно на 7,5 млрд. куб. м. газа. Текущее значение р/е Ratio составляет для акций Газпрома всего 3,42, что значительно уступает среднерыночному показателю (5,58). В январе акции Газпрома опередили рынок. Потенциал роста на перспективу февраля и первых чисел марта мы оцениваем в пределах 10-12%.

/Элитный Трейдер, ELITETRADER.RU/

http://elitetrader.ru/uploads/posts/2011-07/1311023804_infina.jpg Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба