22 марта 2012 Forex Club Демус Руслан

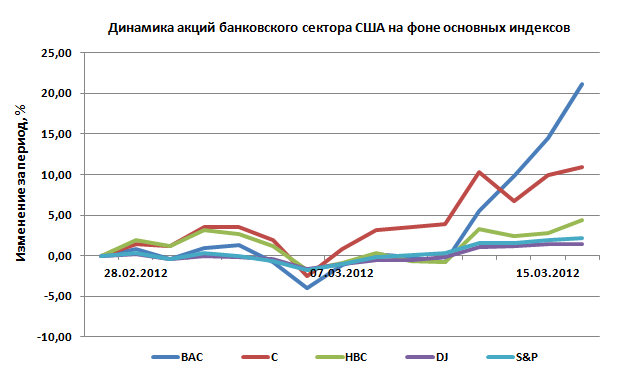

Прошлую неделю фондовый рынок США отметился существенным ростом. Так, индекс S&P вырос на 2,2%, индекс Dow Jones - на 2,6%. В начале недели позитивное влияние на рынок оказали результаты стресс-тестов банков США. Большинство финансовых учреждений успешно справились с проверкой, тем самым, подтвердив свое «финансовое здоровье». Также поддержала оптимистичное настроение инвесторов макроэкономическая статистика США. Министерство торговли сообщило о росте объема розничных продаж в феврале 2012г. на 1,1% по сравнению с предыдущим месяцем. Согласно данным Министерства труда США, количество предварительных заявок на получение пособия по безработице за неделю снизилось до 351 тыс. против прогнозируемых 355 тыс.

Результаты заседания Комитета по операциям на открытом рынке (FOMC) ФРС США, состоявшееся во вторник, 13 марта, не оправдало надежд инвесторов, связанных с новым раундом количественного смягчения. Как и прогнозировалось, регулятор решил оставить ключевую учетную ставку без изменений, в диапазоне 0-0,25% годовых.

В итоге, акции банковского сектора США, на прошлой неделе, продемонстрировали рост. Так, акции Bank of America выросли на 21,32%, акции Citigroup - на 7,18%. Ценные бумаги HSBC - на 5,06%. Индекс банковского сектора США за прошлую неделю вырос на 8,82%.

Среди новостей текущей недели следует выделить данные по США: количество предварительных заявок на получение пособия по безработице и данные по рынку недвижимости. Ожидается, что данная статистика выйдет умеренно позитивной.

Bank of America

На прошлой неделе, Федеральная резервная система США опубликовала результаты стресс-тестов, заданием которых было продемонстрировать возможности банков противостоять существенным финансовым шокам и резкому ухудшению ситуации в экономике. Так, в тесте были смоделированы жесткие условия нового кризиса: падение индексов на 50%, снижение цен на жилье на 21%, рост безработицы до 13%. В итоге, 15 из 19 банков, которые принимали в нем участие, доказали свою устойчивость в случае наступления очередного кризиса. Таким финансовым учреждениям было разрешено повышать дивиденды и проводить выкуп своих акций.

Акции Bank of America выросли до $9,79 за акцию, самого высокого уровня за семь месяцев, после того, как стресс-тест ФРС США подтвердил достижения прогресса в улучшении уровня капитала банка. Несмотря на положительные результаты стресс-тестов, руководство Bank of America заявило, что, скорее всего, не воспользуется правом повысить дивиденды и выкупать свои акции. Вместо этого, банк будет продолжать наращивать капитал с целью ликвидации убытков связанных с ипотекой и работать над достижением новых международных стандартов.

Мы положительно оцениваем результаты стресс-тестов Bank of America. По нашему мнению, имеющийся прогресс в сочетании с реализацией стратегии реструктуризации и программы сокращения расходов, а также, выходом на новые рынки, позволит увеличить статью дохода компании в среднесрочном периоде.

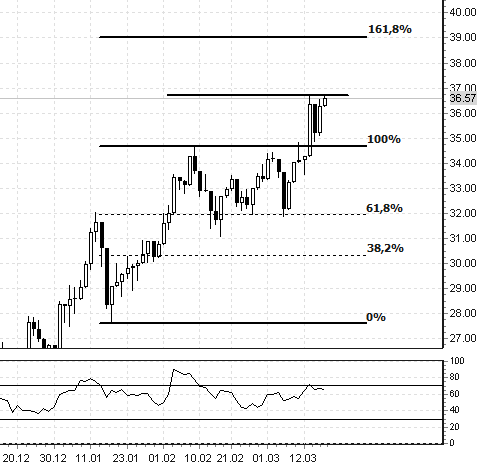

С точки зрения технического анализа, график цены на прошлой неделе пробил уровень сопротивления $8,34 за акцию, остановившись перед важным для себя «ценовым рубежом» $10 за акцию. Уровнем поддержки выступает уровень $9 за акцию. Индикатор RSI находится в зоне перекупленности. Как следствие, мы не исключаем возможной коррекции к уровню $9 (38,2% Fibo).

Торговая рекомендация:

Рекомендуем покупку при отбое вверх от уровня поддержки $9 за акцию. Цель - $10 за акцию. При пробое вверх уровня $10 за акцию, мы не исключаем продолжения роста до уровня $10,50 за акцию (161,8% Fibo).

Citigroup

Среди банков, которые продемонстрировали самые плохие результаты после прохождения стресс-тестов, оказались Citigroup, Ally Financial, MetLife и SunTrust.

Citigroup, третий по величине активов банк в США, который в период кризиса, получил самую большую финансовую помощь от государства, фактически не прошел стресс-тест. В итоге, банку было запрещено увеличивать дивиденды и осуществлять выкуп собственных акций, поскольку в этом случае, банк не будет отвечать требованиям достаточности капитала. По результатам торговой сессии, акции банка упали почти на 4%. По данным, опубликованным ранее агентством Bloomberg, большинство опрошенных аналитиков ожидали положительных результатов стресс-теста и, как следствие, увеличение дивидендов до $0,28 на акцию и осуществления выкупа собственных акций на сумму $2,18 млрд.

В Citigroup сообщили о намерении представить ФРС США новый план и добиться положительного заключения проведенного стресс-теста. Одной из основных предпосылок таких результатов, по нашему мнению, являются неутешительные финансовые результаты Citigroup за IV кв. 2011 года. В частности, уменьшение чистой прибыли компании и суммы совокупных доходов на 7,7% и 7,0%, соответственно, по сравнению с аналогичным периодом 2010 года. Прибыль на акцию (EPS) за квартал уменьшилась $1,23 до $0,38.

Тем не менее, мы умеренно позитивно оцениваем перспективы акций Citigroup в среднесрочном периоде. Предпосылками к росту, прежде всего, являются шаги, осуществляемые руководством банка с конца прошлого года в рамках реализации стратегии реструктуризации и сокращения расходов. В частности, отказ от большинства непрофильных видов деятельности, продажа части активов и концентрация над выходом на новые и перспективные на сегодня рынки Китая и Японии.

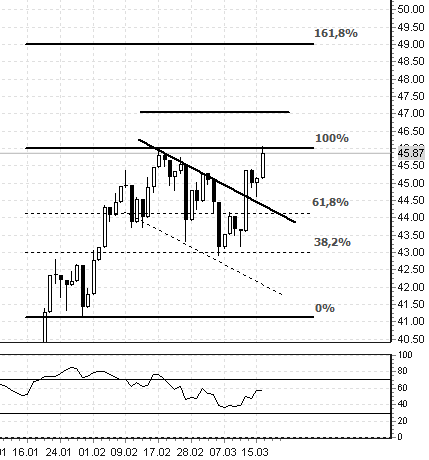

С точки зрения технического анализа, график цены на прошлой неделе вышел за пределы торгового диапазона, пробив уровень сопротивления $35. В итоге, была достигнута цель – $37 за акцию. В случае пробоя вверх данного уровня, возможен дальнейший рост к уровню $39 за акцию. Уровнем поддержки этой неделе выступать уровень $35 за акцию.

Торговая рекомендация:

Рекомендуем покупку при пробое вверх уровня сопротивления $37 за акцию. Цель – $39 за акцию. Войти в длинную позицию также можно при отбое от уровня $35 за акцию.

HSBC

На прошлой неделе, Лесли Папа, руководитель отдела маркетинга и коммуникаций HSBC в Новой Зеландии, сообщила о том, что банк не рассматривает вопрос ухода с рынка любой страны Азии, сообщает Dow Jones Newswires. В частности, банк опроверг информацию о планах покинуть рынок Новой Зеландии.

Таким образом, HSBC, по-прежнему будет сосредоточен на шести азиатских рынках, которые динамично развиваются и являются приоритетными для компании в будущем. К ключевым рынкам HSBC относятся Австралия, Китай, Индия, Индонезия, Малайзия и Сингапур. В настоящее время, стратегически важними остаются рынки Тайваня и Вьетнама.

Мы положительно оцениваем решение руководства HSBC по выбору данной стратегии. По нашему мнению, отказ от непрофильных видов деятельности и программа сокращения затрат в сочетании с концентрацией на новых и быстрорастущих рынках, позволят компании увеличить доходную статью бюджета. Как следствие, мы считаем акции HSBC привлекательными для инвестиций в среднесрочной перспективе.

С точки зрения технического анализа, на прошлой неделе график цены пробил линию сопротивления краткосрочного нисходящего канала. Уровень сопротивления – $46 за акцию. В случае пробоя данного уровня вверх, возможен дальнейший рост с целью $47 за акцию. Уровень поддержки – $44,50 за акцию.

Торговая рекомендация:

Рекомендуем покупку при пробое вверх уровня $46. Цель – $47 за акцию. Войти в длинную позицію также можно при отбое от уровня $44,50 за акцию

Результаты заседания Комитета по операциям на открытом рынке (FOMC) ФРС США, состоявшееся во вторник, 13 марта, не оправдало надежд инвесторов, связанных с новым раундом количественного смягчения. Как и прогнозировалось, регулятор решил оставить ключевую учетную ставку без изменений, в диапазоне 0-0,25% годовых.

В итоге, акции банковского сектора США, на прошлой неделе, продемонстрировали рост. Так, акции Bank of America выросли на 21,32%, акции Citigroup - на 7,18%. Ценные бумаги HSBC - на 5,06%. Индекс банковского сектора США за прошлую неделю вырос на 8,82%.

Среди новостей текущей недели следует выделить данные по США: количество предварительных заявок на получение пособия по безработице и данные по рынку недвижимости. Ожидается, что данная статистика выйдет умеренно позитивной.

Bank of America

На прошлой неделе, Федеральная резервная система США опубликовала результаты стресс-тестов, заданием которых было продемонстрировать возможности банков противостоять существенным финансовым шокам и резкому ухудшению ситуации в экономике. Так, в тесте были смоделированы жесткие условия нового кризиса: падение индексов на 50%, снижение цен на жилье на 21%, рост безработицы до 13%. В итоге, 15 из 19 банков, которые принимали в нем участие, доказали свою устойчивость в случае наступления очередного кризиса. Таким финансовым учреждениям было разрешено повышать дивиденды и проводить выкуп своих акций.

Акции Bank of America выросли до $9,79 за акцию, самого высокого уровня за семь месяцев, после того, как стресс-тест ФРС США подтвердил достижения прогресса в улучшении уровня капитала банка. Несмотря на положительные результаты стресс-тестов, руководство Bank of America заявило, что, скорее всего, не воспользуется правом повысить дивиденды и выкупать свои акции. Вместо этого, банк будет продолжать наращивать капитал с целью ликвидации убытков связанных с ипотекой и работать над достижением новых международных стандартов.

Мы положительно оцениваем результаты стресс-тестов Bank of America. По нашему мнению, имеющийся прогресс в сочетании с реализацией стратегии реструктуризации и программы сокращения расходов, а также, выходом на новые рынки, позволит увеличить статью дохода компании в среднесрочном периоде.

С точки зрения технического анализа, график цены на прошлой неделе пробил уровень сопротивления $8,34 за акцию, остановившись перед важным для себя «ценовым рубежом» $10 за акцию. Уровнем поддержки выступает уровень $9 за акцию. Индикатор RSI находится в зоне перекупленности. Как следствие, мы не исключаем возможной коррекции к уровню $9 (38,2% Fibo).

Торговая рекомендация:

Рекомендуем покупку при отбое вверх от уровня поддержки $9 за акцию. Цель - $10 за акцию. При пробое вверх уровня $10 за акцию, мы не исключаем продолжения роста до уровня $10,50 за акцию (161,8% Fibo).

Citigroup

Среди банков, которые продемонстрировали самые плохие результаты после прохождения стресс-тестов, оказались Citigroup, Ally Financial, MetLife и SunTrust.

Citigroup, третий по величине активов банк в США, который в период кризиса, получил самую большую финансовую помощь от государства, фактически не прошел стресс-тест. В итоге, банку было запрещено увеличивать дивиденды и осуществлять выкуп собственных акций, поскольку в этом случае, банк не будет отвечать требованиям достаточности капитала. По результатам торговой сессии, акции банка упали почти на 4%. По данным, опубликованным ранее агентством Bloomberg, большинство опрошенных аналитиков ожидали положительных результатов стресс-теста и, как следствие, увеличение дивидендов до $0,28 на акцию и осуществления выкупа собственных акций на сумму $2,18 млрд.

В Citigroup сообщили о намерении представить ФРС США новый план и добиться положительного заключения проведенного стресс-теста. Одной из основных предпосылок таких результатов, по нашему мнению, являются неутешительные финансовые результаты Citigroup за IV кв. 2011 года. В частности, уменьшение чистой прибыли компании и суммы совокупных доходов на 7,7% и 7,0%, соответственно, по сравнению с аналогичным периодом 2010 года. Прибыль на акцию (EPS) за квартал уменьшилась $1,23 до $0,38.

Тем не менее, мы умеренно позитивно оцениваем перспективы акций Citigroup в среднесрочном периоде. Предпосылками к росту, прежде всего, являются шаги, осуществляемые руководством банка с конца прошлого года в рамках реализации стратегии реструктуризации и сокращения расходов. В частности, отказ от большинства непрофильных видов деятельности, продажа части активов и концентрация над выходом на новые и перспективные на сегодня рынки Китая и Японии.

С точки зрения технического анализа, график цены на прошлой неделе вышел за пределы торгового диапазона, пробив уровень сопротивления $35. В итоге, была достигнута цель – $37 за акцию. В случае пробоя вверх данного уровня, возможен дальнейший рост к уровню $39 за акцию. Уровнем поддержки этой неделе выступать уровень $35 за акцию.

Торговая рекомендация:

Рекомендуем покупку при пробое вверх уровня сопротивления $37 за акцию. Цель – $39 за акцию. Войти в длинную позицию также можно при отбое от уровня $35 за акцию.

HSBC

На прошлой неделе, Лесли Папа, руководитель отдела маркетинга и коммуникаций HSBC в Новой Зеландии, сообщила о том, что банк не рассматривает вопрос ухода с рынка любой страны Азии, сообщает Dow Jones Newswires. В частности, банк опроверг информацию о планах покинуть рынок Новой Зеландии.

Таким образом, HSBC, по-прежнему будет сосредоточен на шести азиатских рынках, которые динамично развиваются и являются приоритетными для компании в будущем. К ключевым рынкам HSBC относятся Австралия, Китай, Индия, Индонезия, Малайзия и Сингапур. В настоящее время, стратегически важними остаются рынки Тайваня и Вьетнама.

Мы положительно оцениваем решение руководства HSBC по выбору данной стратегии. По нашему мнению, отказ от непрофильных видов деятельности и программа сокращения затрат в сочетании с концентрацией на новых и быстрорастущих рынках, позволят компании увеличить доходную статью бюджета. Как следствие, мы считаем акции HSBC привлекательными для инвестиций в среднесрочной перспективе.

С точки зрения технического анализа, на прошлой неделе график цены пробил линию сопротивления краткосрочного нисходящего канала. Уровень сопротивления – $46 за акцию. В случае пробоя данного уровня вверх, возможен дальнейший рост с целью $47 за акцию. Уровень поддержки – $44,50 за акцию.

Торговая рекомендация:

Рекомендуем покупку при пробое вверх уровня $46. Цель – $47 за акцию. Войти в длинную позицію также можно при отбое от уровня $44,50 за акцию

/Элитный Трейдер, ELITETRADER.RU/

http://www.fxclub.org/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба