2 апреля 2012 Международный финансовый центр Абдуллаев Искандер

Первый квартал, безусловно, остается самым прибыльным для акций США и Японии, а также для РТС на фоне ослабления доллара США. Безусловно, лидером всех вложений из всех торгуемых инструментов на глобальных рынках остаются акции компании Apple (свыше 50% с начала года). Впрочем, как мы уже неоднократно писали, Apple - это пузырь и отдельная история для изучения

Для российского рынка акций (ММВБ) из голубых фишек с начала года безусловный лидер - это Сбербанк преф (+31,86%), Сургутнефтегаз (+25,85%) и МТС (+25,02%). Из менее ликвидных - РБК (+59,61%), Автоваз преф (+54,49%), Соллерс (+ 53,73%) и МРСК Холдинг (+42,71%).

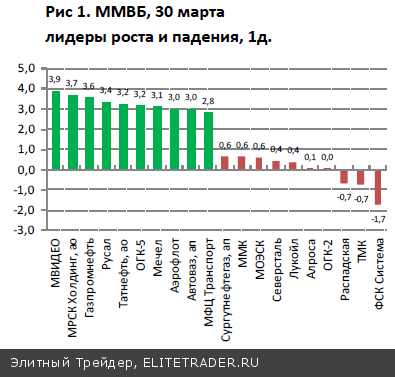

В пятницу 30 марта ММВБ чуть возместил часть потерянных ранее пунктов и закрылся +1,51% вслед за мировыми индикаторами. В основном отличились акции МРСК холдинг, Газпромнефть и Татнефть (см. рис.1).

Согласно динамике фондов, Россия остается лучшим рынком среди стан БРИК. Основная причина - это растущие банковские проблемы в Китае и, соответственно, замедление экономики, учитывая ее растущую привязанность к росту денежной массы

По данным EPFR всего в Россию за прошлую неделю были инвестировано 203 млн долларов по сравнению с 103 млн долларов на прошлой неделе против 328 млн долларов оттока из Бразилии и 182 млн долларов- из Китая. Отметим, что Россия показывает рост притока девять месяцев подряд

Но это больше показатель среднесрочных и долгосрочных инвесторов, а пока краткосрочные локальные трейдеры продолжают продавать, что мы и видим в динамике ММВБ

В целом сложилась отрицательная динамика фондов для развивающихся рынков EM. Приток пришелся лишь на облигации за счет очередного оживления первичного рынка еврооблигаций (Россия и Латинская Америка).

События прошлой недели не выделились чем-то знаменательным на фоне все тех же структурных проблем, с которыми пытается бороться США и Европа. США лишь выделяется попытками роста, который остается неочевидным из-за смешанной динамики. Так, например, данные по стоимости рынка жилья от S&P/Case-Shiller 20 продолжают демонстрировать снижение в 20 крупнейших городах США. Отметим продолжение снижения по незавершенным сделкам по продаже жилья (Pending Home Sales Index), также как и регионального производства в трех городах как Даллас, Чикаго и Ричмонд. Товары длительного пользования также показали снижение за февраль относительно консенсус-прогноза, но рост к предыдущему месяцу. Единственное, что демонстрирует слабое оживление - это улучшение настроения потребителей, расходы населения и продолжение снижения недельных данных по безработице. Как мы ранее и обсуждали, это, безусловно является основным драйвером для рынка США, в особенности - S&P500, который стремится к третьей вершине в 1469 пунктов после пузыря Dotcom и ипотечного в 2007 году. Nasdaq продемонстрировал свой 10-летний максимум, поэтому США пока остаются на своей волне. Прошлая неделя и в этот раз продемонстрировала несгибаемость S&P500, который подрос на 0,8%. Впрочем, одна из основных причин для роста S&P500 к концу квартала -это то, что большинство портфельных фондов, являющихся основными инвесторами, использует последний оставшийся кэш своих клиентов для покупок, чтобы сохранить высокую квартальной прибыли. А это может означать, что с начала апреля нас ждет реальная коррекция, с чистого листа. Европа демонстрирует еще более яркое снижение по экономическим данным, что, в основном, отображает пересмотр ВВП, как во Франции и Британии. Снижение потребительского доверия и розничных продаж как, например, в Германии. В итоге за прошлую неделю Eurostoxx50 потерял 1,9%, CAC40 -1,5%, лучше всех был DAX, закрывшийся лишь на 0,5%, что больше всех коррелирует с S&P500.

Прогноз и рекомендации

Общий прогноз на апрель:

падаем в течение первой недели апреля, растем со второй декады месяца на публикации отчетности за 1-й квартал по ключевым компаниям США и Европы. Согласно нашим прогнозам рынок, будет консолидироваться вплоть до выхода ключевой отчетности из США, которая запланирована с 10 апреля - есть смысл для роста. Соответственно, в первую неделю месяца ждем снижения на фоне выхода ключевых данных из Европы, таких как данные по безработице в еврозоне (2 апреля), цены производителей (3 апреля), заседание ЕЦБ (4 апреля) производство в Германии (5 апреля). В США ключевой статистикой будет уровень безработицы (6 апреля), индекс промышленного производства ISM (2 апреля) и сектора услуг (3 апреля). Также планируется заседание Федрезерва 3 апреля, во вторник. Утром 2 апреля внешний фон выглядит умерено позитивно на фоне выхода высоких данных по промпроизводству в Китае. Азиатские индексы демонстрируют смешанную динамку из-за неуверенности в возможности снижения банковской ставки со стороны ЦБ. Но, согласно данным индекса HSBC, заказы на экспорт продолжаю падать второй месяц подряд, что указывает на структурные изменения в китайской экономике, о чем мы говорили ранее, и подтверждают вероятность принятия дальнейших монетарных мер по стимулированию экономики. На данный момент SPX фьючерсы продолжают снижаться до 1406 пунктов. Нефть марки Brent остается на уровне 123,22 долларов за баррель, +0,28%. Золото +0,07%, торгуется возле цены 1669,45 долларов за унцию. Евро возле отметки 1,3340 за доллар. На прошлых выходных министры финансов Евросоюза одобрили увеличение суммарного кредитного потенциала с текущих 500 млрд евро до 700 млрд евро. Ждем открытия ММВБ небольшим плюсом, но в целом ожидаем консолидацию в течение дня

Ключевые данные 02 апреля

ИндексPMI дляпроизводственнойсферы/ Manufacturing PMI, Британия

ПроизводственныйиндексISM / ISM Manufacturing PMI, США

Ключевыеданные03 апреля

РешениеРезервногоБанкаАвстралиипоосновнойпроцентнойставке/ Reserve Bank of Australia Interest Rate Decision

ИндексценнажильеотHBOS / Halifax House Price Index, Британия

ВстречаGroup of Seven (G7) / G7 Meetings

Индексценпроизводителей/ Producer Price Index, Еврозона

Изменениеобъемапроизводственныхзаказов/ Factory Orders, США

ПубликацияпротоколазаседанияФРС/ FOMC Meeting Minutes

Ключевыеданные04 апреля

Сальдобалансавнешнейторговли/ Trade Balance, Австралия

ИндексPMI длясферыуслуг/ Final Services PMI, Еврозона

КомпозитныйиндексPMI / Final PMI Composite, Германия

ПубликациярешенияЕЦБпоосновнойпроцентнойставке/ European Central Bank Interest Rate Decision

КомпозитныйиндексISM длянепроизводственнойсферы/ ISM Non-Manufacturing PMI, США

Ключевыеданные05 апреля

ИндексделовойактивностивсектореуслуготHSBC / HSBC Services PMI, Китай

Изменениеобъемапромышленногопроизводства/ Industrial Production, Германия

ПланируемыйобъемпокупокактивовБанкомАнглии/ Asset Purchase Facility

РешениепоставкамБанкаАнглии/ Bank of England Interest Rate Decision

Числопервичныхобращенийзапособиемпобезработице/ Unemployment Claims, США

Числоповторныхзаявокнаполучениепособияпобезработице/ Continuing Claims

Для российского рынка акций (ММВБ) из голубых фишек с начала года безусловный лидер - это Сбербанк преф (+31,86%), Сургутнефтегаз (+25,85%) и МТС (+25,02%). Из менее ликвидных - РБК (+59,61%), Автоваз преф (+54,49%), Соллерс (+ 53,73%) и МРСК Холдинг (+42,71%).

В пятницу 30 марта ММВБ чуть возместил часть потерянных ранее пунктов и закрылся +1,51% вслед за мировыми индикаторами. В основном отличились акции МРСК холдинг, Газпромнефть и Татнефть (см. рис.1).

Согласно динамике фондов, Россия остается лучшим рынком среди стан БРИК. Основная причина - это растущие банковские проблемы в Китае и, соответственно, замедление экономики, учитывая ее растущую привязанность к росту денежной массы

По данным EPFR всего в Россию за прошлую неделю были инвестировано 203 млн долларов по сравнению с 103 млн долларов на прошлой неделе против 328 млн долларов оттока из Бразилии и 182 млн долларов- из Китая. Отметим, что Россия показывает рост притока девять месяцев подряд

Но это больше показатель среднесрочных и долгосрочных инвесторов, а пока краткосрочные локальные трейдеры продолжают продавать, что мы и видим в динамике ММВБ

В целом сложилась отрицательная динамика фондов для развивающихся рынков EM. Приток пришелся лишь на облигации за счет очередного оживления первичного рынка еврооблигаций (Россия и Латинская Америка).

События прошлой недели не выделились чем-то знаменательным на фоне все тех же структурных проблем, с которыми пытается бороться США и Европа. США лишь выделяется попытками роста, который остается неочевидным из-за смешанной динамики. Так, например, данные по стоимости рынка жилья от S&P/Case-Shiller 20 продолжают демонстрировать снижение в 20 крупнейших городах США. Отметим продолжение снижения по незавершенным сделкам по продаже жилья (Pending Home Sales Index), также как и регионального производства в трех городах как Даллас, Чикаго и Ричмонд. Товары длительного пользования также показали снижение за февраль относительно консенсус-прогноза, но рост к предыдущему месяцу. Единственное, что демонстрирует слабое оживление - это улучшение настроения потребителей, расходы населения и продолжение снижения недельных данных по безработице. Как мы ранее и обсуждали, это, безусловно является основным драйвером для рынка США, в особенности - S&P500, который стремится к третьей вершине в 1469 пунктов после пузыря Dotcom и ипотечного в 2007 году. Nasdaq продемонстрировал свой 10-летний максимум, поэтому США пока остаются на своей волне. Прошлая неделя и в этот раз продемонстрировала несгибаемость S&P500, который подрос на 0,8%. Впрочем, одна из основных причин для роста S&P500 к концу квартала -это то, что большинство портфельных фондов, являющихся основными инвесторами, использует последний оставшийся кэш своих клиентов для покупок, чтобы сохранить высокую квартальной прибыли. А это может означать, что с начала апреля нас ждет реальная коррекция, с чистого листа. Европа демонстрирует еще более яркое снижение по экономическим данным, что, в основном, отображает пересмотр ВВП, как во Франции и Британии. Снижение потребительского доверия и розничных продаж как, например, в Германии. В итоге за прошлую неделю Eurostoxx50 потерял 1,9%, CAC40 -1,5%, лучше всех был DAX, закрывшийся лишь на 0,5%, что больше всех коррелирует с S&P500.

Прогноз и рекомендации

Общий прогноз на апрель:

падаем в течение первой недели апреля, растем со второй декады месяца на публикации отчетности за 1-й квартал по ключевым компаниям США и Европы. Согласно нашим прогнозам рынок, будет консолидироваться вплоть до выхода ключевой отчетности из США, которая запланирована с 10 апреля - есть смысл для роста. Соответственно, в первую неделю месяца ждем снижения на фоне выхода ключевых данных из Европы, таких как данные по безработице в еврозоне (2 апреля), цены производителей (3 апреля), заседание ЕЦБ (4 апреля) производство в Германии (5 апреля). В США ключевой статистикой будет уровень безработицы (6 апреля), индекс промышленного производства ISM (2 апреля) и сектора услуг (3 апреля). Также планируется заседание Федрезерва 3 апреля, во вторник. Утром 2 апреля внешний фон выглядит умерено позитивно на фоне выхода высоких данных по промпроизводству в Китае. Азиатские индексы демонстрируют смешанную динамку из-за неуверенности в возможности снижения банковской ставки со стороны ЦБ. Но, согласно данным индекса HSBC, заказы на экспорт продолжаю падать второй месяц подряд, что указывает на структурные изменения в китайской экономике, о чем мы говорили ранее, и подтверждают вероятность принятия дальнейших монетарных мер по стимулированию экономики. На данный момент SPX фьючерсы продолжают снижаться до 1406 пунктов. Нефть марки Brent остается на уровне 123,22 долларов за баррель, +0,28%. Золото +0,07%, торгуется возле цены 1669,45 долларов за унцию. Евро возле отметки 1,3340 за доллар. На прошлых выходных министры финансов Евросоюза одобрили увеличение суммарного кредитного потенциала с текущих 500 млрд евро до 700 млрд евро. Ждем открытия ММВБ небольшим плюсом, но в целом ожидаем консолидацию в течение дня

Ключевые данные 02 апреля

ИндексPMI дляпроизводственнойсферы/ Manufacturing PMI, Британия

ПроизводственныйиндексISM / ISM Manufacturing PMI, США

Ключевыеданные03 апреля

РешениеРезервногоБанкаАвстралиипоосновнойпроцентнойставке/ Reserve Bank of Australia Interest Rate Decision

ИндексценнажильеотHBOS / Halifax House Price Index, Британия

ВстречаGroup of Seven (G7) / G7 Meetings

Индексценпроизводителей/ Producer Price Index, Еврозона

Изменениеобъемапроизводственныхзаказов/ Factory Orders, США

ПубликацияпротоколазаседанияФРС/ FOMC Meeting Minutes

Ключевыеданные04 апреля

Сальдобалансавнешнейторговли/ Trade Balance, Австралия

ИндексPMI длясферыуслуг/ Final Services PMI, Еврозона

КомпозитныйиндексPMI / Final PMI Composite, Германия

ПубликациярешенияЕЦБпоосновнойпроцентнойставке/ European Central Bank Interest Rate Decision

КомпозитныйиндексISM длянепроизводственнойсферы/ ISM Non-Manufacturing PMI, США

Ключевыеданные05 апреля

ИндексделовойактивностивсектореуслуготHSBC / HSBC Services PMI, Китай

Изменениеобъемапромышленногопроизводства/ Industrial Production, Германия

ПланируемыйобъемпокупокактивовБанкомАнглии/ Asset Purchase Facility

РешениепоставкамБанкаАнглии/ Bank of England Interest Rate Decision

Числопервичныхобращенийзапособиемпобезработице/ Unemployment Claims, США

Числоповторныхзаявокнаполучениепособияпобезработице/ Continuing Claims

/Элитный Трейдер, ELITETRADER.RU/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба