4 апреля 2012 FxPRO

Ночью появлялось все больше информации об укреплении американского восстановления.

Продажи авто в прошлом месяце оставались на уровне, хотя и упали по сравнению с высоким темпом продаж, зафиксированным в феврале. Продажи авто на внутреннем рынке превышали 11млн. (в годовом исчислении с коррекцией на сезонность) в каждом месяце в течение первого квартала, впервые за четыре года. Тем не менее, в 2006 и 2007 продажи на внутреннем рынке были постоянно на уровне 12.5-13.0 миллионов.

В качестве признака ужесточения на рынке жилья выступает рынок сдачи квартир (по данным Reis Inc., занимающейся исследованиями на рынке жилья) количество свободных квартир упало до всего 4.9% в первом квартале, что является минимальным уровнем с 2001 года. Количество сдающихся квартир упало: все больше растет число домовладельцев, потерявших право выкупа, все больше молодых людей покидают родительские дома, однако условия кредитов становятся лишь жестче. В результате, стоимость ренты резко выросла во многих городах.

Наконец, похоже, что страдающие финансы местных самоуправлений и штатов, тормозившие экономику последние пять лет, похоже, стабилизируются. По данным Бюро переписи населения, налоговые поступления в государственные и местные правительства выросли на 4.5% в прошлом году, налог на имущество был выше в последние два квартала. Муниципалитеты все еще под огромным финансовым бременем, но, похоже, что потоки налоговых поступлений стабилизировались

Трудная печальная жизнь осси

Последовательные торговые дефициты, продолжение снижения сектора услуг и курса доллара – все это серьезно давило на осси ночью. На торгах в Лондоне этим утром осси упал до 1.0250, что не так далеко от минимального уровня за год. Вчера австралийская валюта пострадала после того, как RBA отметил возможное снижение ставок следом за данными по инфляции за первый квартал, в случае если они окажутся доброкачественными. За прошедший месяц осси потерял 5%; австралийский доллар оказался худшей по производительности валютой за этот период. Трейдеры были вынуждены покрывать существенные длинные позиции, а этот процесс вызвал эту корректирующую фазу.

Что касается быков, существует множество внутренних факторов, которые призывают к осторожности в отношении осси. Экспорт ресурсов существенно упал в феврале; например, экспорт угля снизился на 21% до минимального уровня за год. К тому же, не добывающий сектор в состоянии рецессии, валюта все еще чрезвычайно дорога.

В данный момент медведи правят бал, хотя они должны постоянно остерегаться того факта, что корпорации и особенно различные страны были готовы покупать осси во время слабости в последние годы

Растущая головная боль ЕЦБ

За последние несколько месяцев ЕЦБ руководил еврозоной с позиции крайней хрупкости ситуации (которую можно было сравнить с условиями во время коллапса Lehman в 2008 года), а лидеры ЕС не собирались не по поводу кризиса. Даже притом, что ЕЦБ маловероятно сделает какие-либо политические заявления сегодня, вполне вероятно, будет масштабная дискуссия в отношении экономики и политики.

Причина в росте расхождений внутри еврозоны и между еврозоной и остальным миром. Что касается второго, что примечательно, производственные данные PMI ослабли в марте в отличие от тренда на рост в Британии, США и Китае (даже после учета сезонных искажений). Хотя слабели и ведущие страны блока (Франция и Германия), ЕЦБ сталкивается с долгосрочными структурными реформами во многих периферийных странах, что увеличивает внутренние дивергенции внутри еврозоны. Больше чем когда-либо, использование единой процентной ставки для еврозоны в целом станет тупым инструментом для управления инфляцией еврозоны. Кроме того, для обеспечения стабильности и устойчивости еврозоны ЕЦБ мог бы не отвечать на рост инфляции в Германии, к тому же на него могут надавить, чтобы он не вмешивался, так как это поможет сузить разрыв в конкурентоспособности, который разделяет Германию и большую часть других стран блока (в различной степени).

Наибольший интерес на сегодняшней конференции будет представлять вопрос о том, сможет ли президент ЕЦБ затронуть вопросы, которые создают эти проблемы. С самого начала ЕЦБ всегда подчеркивал свою роль в установлении политики для еврозоны в целом, однако в контексте ближайших месяцев, а, возможно, и лет, это будет проблематично и бесполезно. Для единой валюты широкие полномочия еврозоны не рассматриваются в качестве проблемы, но все может измениться, если ЕЦБ ослабит свою позицию в отношении инфляции

Сколько можно?

Третий день подряд хороших новостей по Британии? Если так продолжится, то британцы станут менее несчастными уже в скором будущем. (Доклад по Мировому счастью, опубликованный ранее, поставил Британию на 18-е место позади ОАЭ и Израиля.)

Галифакс отрапортовал о взлете цен на дома 2,2% в прошлом месяце, чему помогло истечение налоговых льгот для наиболее дешевых домов. Однако, будет не правильно списать такие хорошие результаты исключительно на налоговый фактор. Определенно, цены на жилье в Лондоне росли в последние месяцы, поддерживаемые сильным зарубежным спросом и крайне низким предложением. Для многих европейцев, которые все еще хотят диверсифицировать свое благосостояние и снизить долю единой валюты, а также в целом для богатых частных лиц, лондонская недвижимость по-прежнему оценивается как тихая гавань в наши бурные времена. Хотя цены на жилье на севере страны все еще снижаются, на юге наблюдается обратный процесс.

Параллельно с этим, сфера услуг в экономике пребывает в приободренном настроении. Индекс PMI для сферы услуг от CIPS подпрыгнул до 55,3 в марте, значительно превзойдя ожидания. Это последовало за впечатляющими аналогичными исследованиями для производства и строительства на этой неделе.

Как многие политики уже отметили, первый квартал для британской экономики оказался лучше, чем ожидалось. В конце концов, ВВП, вероятно, вырос немного в прошлом квартале.

На данном этапе все выглядит будто, Британии удалось избежать рецессии

Бразилия открывает свою чековую книжку

Настрадавшись от того, что она назвала «хищнической» торговой политикой, проводимой другими крупными странами, бразильский президент Дилма Русеф заявила о широкомасштабной программе стимулов размером в 65 млрд. бразильских реалов (35 млрд. долларов), включая значительные сокращения налогов на зарплату и продление программы субсидий и кредитов для бизнеса. Ее министр финансов Гидо Мантега, человек, которые продолжает говорить о мировых валютных войнах, также предпринял дополнительные шаги для дальнейшего ослабления валюты. Инвесторы и трейдеры, без сомнений, взяли себе на заметку такую позицию: с конца февраля BRL упал к доллару на 8%, став худшей валютой из 16 наиболее активно торгуемых за этот период. Постоянные интервенции центробанка и решение Мантега продлить действие 6%-ного налога на иностранные займы и облигации, выпущенные за рубежом, без сомнений, повинны в слабости реала. При этом от внутренних новостей нет особой поддержки для валюты: промышленное производство за год, оканчивающийся в феврале, сократилось на 6%. Инфляция идет в правильном направлении, что, в конце концов, может понизить доходности к концу года. Сейчас для реала не так уж много хороших новостей

USD выиграл от отказа ФРС обсуждать дальнейшее QE

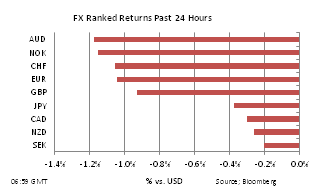

Чиновники ФРС выглядят более расслабленными в отношении положения дел в экономике, если судить по содержанию протоколов заседания Комитета по открытым рынкам (FOMC) от 13 марта, опубликованным прошлой ночью. На предыдущем заседании, которое проходило в конце января, многие политики чувствовали, что вскоре может понадобиться еще один раунд стимулов из-за вялой природы восстановления. Эта позиция сейчас сместилась: дополнительное стимулирование будет рассматриваться только, если «экономика потеряет скорость» или если инфляция будет оставаться ниже 2%. В то же время, американский центробанк все еще верит, что экономика до сих пор нуждается в продолжительном периоде низких процентных ставок (до конца 2014). Некоторые члены FOMC не уверены, что улучшения, свидетелями которых мы стали в последнюю пару кварталов, останутся в силе в ближайшие месяцы. В ответ на ястребиный тон ФРС, доллар немедленно и резко вырос ко всем основным валютам примерно на 1%. Например, евро сейчас стоит 1,32, кабель – ниже 1,59, а USD/JPY ночью почти достигала 83,0. Пострадал аппетит к риску: доходность казначейских десятилеток подскакивала на 15 б.п. до 2,30% в какой-то момент. Американские индексы в основном снижались (пусть, и не намного), а Nikkei упал в начале дня более чем на 2%

Важность мартовских payrolls

Вполне объяснимо, восстановление США подвергается сейчас гораздо более критическому анализу, чем это было раньше. Все это по очень веским причинам: Европа в новом спаде, Азия замедляется, американская экономика практически в одиночку вызывает интерес сейчас. В результате, данные по занятости за следующую неделю будут играть очень важную роль в формировании краткосрочных прогнозов в отношении положения дел в экономике США.

Несмотря на обнадеживающие новости рынка труда, данные исследований ISM, пересмотры роста потребительских настроений и новые четырехлетние максимумы основных фондовых индексов, общие итоги американской экономики были смешанными. В последнее время заказы на товары длительного пользования были более слабыми, чем ожидалось, рынок жилья также продавленный, данные по еженедельным розничным продажам были приглушенными в марте. На самом деле, индекс Citigroup US Economic Surprise говорит об устойчивом спаде с начала января, хотя и с очень высокого уровня. По крайней мере, текущий индекс говорит о более сдержанном темпе роста.

Если посмотреть в перспективе, индекс Citigroup European Economic Surprise сейчас выше, чем в конце лета в прошлом голу. До сих пор, ситуация в США была значительно лучше, чем, скажем, в Китае или Австралии, где негативные экономические сюрпризы стали нормой за прошедшие несколько месяцев. Если цена на нефть вновь упадет ниже 100 долларов, это поможет несколько нормализовать ситуацию в США.

В данный момент, глобальные рынки активов нуждаются в как можно более устойчивом состоянии США.

Продажи авто в прошлом месяце оставались на уровне, хотя и упали по сравнению с высоким темпом продаж, зафиксированным в феврале. Продажи авто на внутреннем рынке превышали 11млн. (в годовом исчислении с коррекцией на сезонность) в каждом месяце в течение первого квартала, впервые за четыре года. Тем не менее, в 2006 и 2007 продажи на внутреннем рынке были постоянно на уровне 12.5-13.0 миллионов.

В качестве признака ужесточения на рынке жилья выступает рынок сдачи квартир (по данным Reis Inc., занимающейся исследованиями на рынке жилья) количество свободных квартир упало до всего 4.9% в первом квартале, что является минимальным уровнем с 2001 года. Количество сдающихся квартир упало: все больше растет число домовладельцев, потерявших право выкупа, все больше молодых людей покидают родительские дома, однако условия кредитов становятся лишь жестче. В результате, стоимость ренты резко выросла во многих городах.

Наконец, похоже, что страдающие финансы местных самоуправлений и штатов, тормозившие экономику последние пять лет, похоже, стабилизируются. По данным Бюро переписи населения, налоговые поступления в государственные и местные правительства выросли на 4.5% в прошлом году, налог на имущество был выше в последние два квартала. Муниципалитеты все еще под огромным финансовым бременем, но, похоже, что потоки налоговых поступлений стабилизировались

Трудная печальная жизнь осси

Последовательные торговые дефициты, продолжение снижения сектора услуг и курса доллара – все это серьезно давило на осси ночью. На торгах в Лондоне этим утром осси упал до 1.0250, что не так далеко от минимального уровня за год. Вчера австралийская валюта пострадала после того, как RBA отметил возможное снижение ставок следом за данными по инфляции за первый квартал, в случае если они окажутся доброкачественными. За прошедший месяц осси потерял 5%; австралийский доллар оказался худшей по производительности валютой за этот период. Трейдеры были вынуждены покрывать существенные длинные позиции, а этот процесс вызвал эту корректирующую фазу.

Что касается быков, существует множество внутренних факторов, которые призывают к осторожности в отношении осси. Экспорт ресурсов существенно упал в феврале; например, экспорт угля снизился на 21% до минимального уровня за год. К тому же, не добывающий сектор в состоянии рецессии, валюта все еще чрезвычайно дорога.

В данный момент медведи правят бал, хотя они должны постоянно остерегаться того факта, что корпорации и особенно различные страны были готовы покупать осси во время слабости в последние годы

Растущая головная боль ЕЦБ

За последние несколько месяцев ЕЦБ руководил еврозоной с позиции крайней хрупкости ситуации (которую можно было сравнить с условиями во время коллапса Lehman в 2008 года), а лидеры ЕС не собирались не по поводу кризиса. Даже притом, что ЕЦБ маловероятно сделает какие-либо политические заявления сегодня, вполне вероятно, будет масштабная дискуссия в отношении экономики и политики.

Причина в росте расхождений внутри еврозоны и между еврозоной и остальным миром. Что касается второго, что примечательно, производственные данные PMI ослабли в марте в отличие от тренда на рост в Британии, США и Китае (даже после учета сезонных искажений). Хотя слабели и ведущие страны блока (Франция и Германия), ЕЦБ сталкивается с долгосрочными структурными реформами во многих периферийных странах, что увеличивает внутренние дивергенции внутри еврозоны. Больше чем когда-либо, использование единой процентной ставки для еврозоны в целом станет тупым инструментом для управления инфляцией еврозоны. Кроме того, для обеспечения стабильности и устойчивости еврозоны ЕЦБ мог бы не отвечать на рост инфляции в Германии, к тому же на него могут надавить, чтобы он не вмешивался, так как это поможет сузить разрыв в конкурентоспособности, который разделяет Германию и большую часть других стран блока (в различной степени).

Наибольший интерес на сегодняшней конференции будет представлять вопрос о том, сможет ли президент ЕЦБ затронуть вопросы, которые создают эти проблемы. С самого начала ЕЦБ всегда подчеркивал свою роль в установлении политики для еврозоны в целом, однако в контексте ближайших месяцев, а, возможно, и лет, это будет проблематично и бесполезно. Для единой валюты широкие полномочия еврозоны не рассматриваются в качестве проблемы, но все может измениться, если ЕЦБ ослабит свою позицию в отношении инфляции

Сколько можно?

Третий день подряд хороших новостей по Британии? Если так продолжится, то британцы станут менее несчастными уже в скором будущем. (Доклад по Мировому счастью, опубликованный ранее, поставил Британию на 18-е место позади ОАЭ и Израиля.)

Галифакс отрапортовал о взлете цен на дома 2,2% в прошлом месяце, чему помогло истечение налоговых льгот для наиболее дешевых домов. Однако, будет не правильно списать такие хорошие результаты исключительно на налоговый фактор. Определенно, цены на жилье в Лондоне росли в последние месяцы, поддерживаемые сильным зарубежным спросом и крайне низким предложением. Для многих европейцев, которые все еще хотят диверсифицировать свое благосостояние и снизить долю единой валюты, а также в целом для богатых частных лиц, лондонская недвижимость по-прежнему оценивается как тихая гавань в наши бурные времена. Хотя цены на жилье на севере страны все еще снижаются, на юге наблюдается обратный процесс.

Параллельно с этим, сфера услуг в экономике пребывает в приободренном настроении. Индекс PMI для сферы услуг от CIPS подпрыгнул до 55,3 в марте, значительно превзойдя ожидания. Это последовало за впечатляющими аналогичными исследованиями для производства и строительства на этой неделе.

Как многие политики уже отметили, первый квартал для британской экономики оказался лучше, чем ожидалось. В конце концов, ВВП, вероятно, вырос немного в прошлом квартале.

На данном этапе все выглядит будто, Британии удалось избежать рецессии

Бразилия открывает свою чековую книжку

Настрадавшись от того, что она назвала «хищнической» торговой политикой, проводимой другими крупными странами, бразильский президент Дилма Русеф заявила о широкомасштабной программе стимулов размером в 65 млрд. бразильских реалов (35 млрд. долларов), включая значительные сокращения налогов на зарплату и продление программы субсидий и кредитов для бизнеса. Ее министр финансов Гидо Мантега, человек, которые продолжает говорить о мировых валютных войнах, также предпринял дополнительные шаги для дальнейшего ослабления валюты. Инвесторы и трейдеры, без сомнений, взяли себе на заметку такую позицию: с конца февраля BRL упал к доллару на 8%, став худшей валютой из 16 наиболее активно торгуемых за этот период. Постоянные интервенции центробанка и решение Мантега продлить действие 6%-ного налога на иностранные займы и облигации, выпущенные за рубежом, без сомнений, повинны в слабости реала. При этом от внутренних новостей нет особой поддержки для валюты: промышленное производство за год, оканчивающийся в феврале, сократилось на 6%. Инфляция идет в правильном направлении, что, в конце концов, может понизить доходности к концу года. Сейчас для реала не так уж много хороших новостей

USD выиграл от отказа ФРС обсуждать дальнейшее QE

Чиновники ФРС выглядят более расслабленными в отношении положения дел в экономике, если судить по содержанию протоколов заседания Комитета по открытым рынкам (FOMC) от 13 марта, опубликованным прошлой ночью. На предыдущем заседании, которое проходило в конце января, многие политики чувствовали, что вскоре может понадобиться еще один раунд стимулов из-за вялой природы восстановления. Эта позиция сейчас сместилась: дополнительное стимулирование будет рассматриваться только, если «экономика потеряет скорость» или если инфляция будет оставаться ниже 2%. В то же время, американский центробанк все еще верит, что экономика до сих пор нуждается в продолжительном периоде низких процентных ставок (до конца 2014). Некоторые члены FOMC не уверены, что улучшения, свидетелями которых мы стали в последнюю пару кварталов, останутся в силе в ближайшие месяцы. В ответ на ястребиный тон ФРС, доллар немедленно и резко вырос ко всем основным валютам примерно на 1%. Например, евро сейчас стоит 1,32, кабель – ниже 1,59, а USD/JPY ночью почти достигала 83,0. Пострадал аппетит к риску: доходность казначейских десятилеток подскакивала на 15 б.п. до 2,30% в какой-то момент. Американские индексы в основном снижались (пусть, и не намного), а Nikkei упал в начале дня более чем на 2%

Важность мартовских payrolls

Вполне объяснимо, восстановление США подвергается сейчас гораздо более критическому анализу, чем это было раньше. Все это по очень веским причинам: Европа в новом спаде, Азия замедляется, американская экономика практически в одиночку вызывает интерес сейчас. В результате, данные по занятости за следующую неделю будут играть очень важную роль в формировании краткосрочных прогнозов в отношении положения дел в экономике США.

Несмотря на обнадеживающие новости рынка труда, данные исследований ISM, пересмотры роста потребительских настроений и новые четырехлетние максимумы основных фондовых индексов, общие итоги американской экономики были смешанными. В последнее время заказы на товары длительного пользования были более слабыми, чем ожидалось, рынок жилья также продавленный, данные по еженедельным розничным продажам были приглушенными в марте. На самом деле, индекс Citigroup US Economic Surprise говорит об устойчивом спаде с начала января, хотя и с очень высокого уровня. По крайней мере, текущий индекс говорит о более сдержанном темпе роста.

Если посмотреть в перспективе, индекс Citigroup European Economic Surprise сейчас выше, чем в конце лета в прошлом голу. До сих пор, ситуация в США была значительно лучше, чем, скажем, в Китае или Австралии, где негативные экономические сюрпризы стали нормой за прошедшие несколько месяцев. Если цена на нефть вновь упадет ниже 100 долларов, это поможет несколько нормализовать ситуацию в США.

В данный момент, глобальные рынки активов нуждаются в как можно более устойчивом состоянии США.

/Компиляция. 4 апреля. Элитный Трейдер, ELITETRADER.RU/

http://blog.fxpro.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба