6 мая 2012 Инфина Иванищев Александр, Полежаев Алексей, Чекина Вероника, Шиповских Мария, Цитович Максим

В апреле на российском рынке акций продолжалась нисходящая коррекция на фоне сохраняющихся рисков разрастания европейского долгового кризиса и замедления мировой экономики.

Лучшую устойчивость к падению показали потребительский и транспортный сектор. Среди ритейлеров лидирующие позиции вернули себе акции Х5. В фармацевтике выросли акции ГК Протек после хорошего отчета по итогам 1 кв. 2012 г. Рост транспортного сектора во многом был обеспечен вкладом акций Глобалтранса, сообщившего о покупке 100% Металлинвесттранса.

В секторе электроэнергетики лучший результат показывали акции Волжской ТГК и ТГК-7, что, видимо, связано с проходящей консолидацией активов, входящих в КЭС-холдинг, и его конфликтом с РУСАЛом. В секторе телекоммуникаций фаворитом месяца стали акции Армады и Mail.Ru, спрос на последние поддерживается ожиданием предстоящего в мае IPO Faсebook. В нефтегазовом секторе единоличным лидером оказались акции Лукойла.

Среди отраслевых индексов в апреле сильнее рынка упали электроэнергетика, металлургия и нефтегазовый сектор, как наиболее чувствительные к экономическому росту. Негативное влияние на акции экспортеров оказало также продолжающееся укрепление рубля. Одной из причин падения электроэнергетического сектора стал перенос сроков пересмотра энерготарифов. Акции Башкирэнерго продолжили снижение на фоне проходящей реорганизации компании. В металлургическом секторе аутсайдером второй месяц подряд остаются акции Русала. Сильнее рынка упали также акции ММК, Мечела, Полюс Золото и Распадской. В нефтегазовом секторе худший результат показали акции Татнефти и Газпромнефти. В банковском секторе хуже рынка торговались акции Номос Банка и Банка "Санкт-Петербург". Синергия стала аутсайдером в потребительском секторе на фоне слабого отчета по итогам 2011 г.

Перспектива рынка

Нисходящая тенденция, продолжавшаяся на мировых фондовых площадках с апреля прошлого года, приближается к своей кульминации. Предстоящие два месяца (май-июнь) могут стать ключевым периодом в этом году, который не только задаст рыночный вектор на вторую половину года, но фактически определит его общий инвестиционный итог.

Факторы роста

Главным внутриполитическим фактором для инвесторов в мае станет назначение председателя правительства, формирование нового кабинета министров и первые шаги Путина в ранге президента. Повышение инвестиционной привлекательности России объявлено Путиным одной из приоритетных задач. Ожидается, что приток капитала в РФ во 2 кв. 2012 г. может оказаться положительным, что подтверждается также прошедшими удачными размещениями еврооблигаций Сбербанка и РФ. МВФ ожидает прирост ВВП РФ в 2012 г. на 4% за счет более высоких темпов роста во 2-4 кварталах.

В рамках циклической модели инвестиционно-конъюнктурных циклов (3-4-летний цикл Китчина) существует высокая вероятность зарождения очередного цикла на рубеже второго и третьего кварталов этого года, что, как ожидается, найдет свое отражение в повышении спроса на сырье, притоке инвестиций в промышленный капитал, росте транспортных потоков. Таким образом, в случае начала нового цикла фондовый рынок может получить долгосрочный фундаментальный стимул.

Риски

Наибольшую опасность для устойчивости фондовых рынков в мае несет возможный сезонный перегрев фондовых рынков в условиях сохраняющейся избыточной ликвидности. Майский финиш очень часто оборачивался последующей фиксацией прибыли и, как следствие, глубокой коррекцией на фондовых рынках.

Последняя макроэкономическая статистика из США свидетельствует о неустойчивом характере восстановления американской экономики, что способно негативно повлиять на отношение инвесторов к риску. В условиях сохраняющегося роста бюджетного дефицита и госдолга США могут лишиться рейтинга наивысшей надежности (ААА) от всех ведущих рейтинговых агентств уже в этом году, что приведет к значительному выводу средств глобальных фондов с мирового рынка акций.

В странах-должниках ЕС сохраняются высокие риски, связанные с обслуживанием государственного долга. Полагаем, что риски перерастания долговых проблем в кризисную фазу будут сохраняться вплоть до конца второго квартала.

В случае развития ситуации по позитивному варианту мы считаем целесообразным искать в мае точки входа в рынок с целью восстановления длинных позиций, ориентированных на продолжительные (от полугода) сроки инвестирования. В отраслевом разрезе мы рекомендуем делать ставку, прежде всего, на циклические отрасли, чувствительные к экономическому росту (нефть&газ, металлургия, химия, банки).

Макроэкономика

Отечественную промышленность ждет дефицит квалифицированной рабочей силы и замедление темпов роста.

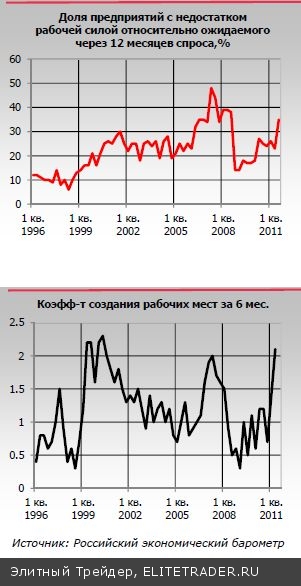

По данным Российского экономического барометра (РЭБ), среди факторов, сдерживавших в прошедшем году развитие отечественной промышленности, традиционно лидирующие места занимали «недостаток спроса» (фактор отметили около 50% опрошенных предприятий) и «нехватка финансовых ресурсов» (ок. 40%), вместе с тем возросшее значение приобрела «нехватка рабочей силы». Последний раз промышленность столкнулась с дефицитом трудовых ресурсов в 2006-2008 гг., когда данный фактор был значим для 20-25% предприятий. По всей видимости, восстановление российской экономики после острой фазы кризиса вновь сопровождается недостатком рабочих кадров, вызванным, с одной стороны, оживившимися инвестициями в основной капитал, а с другой,– деградацией системы профессиональной подготовки и переподготовки квалифицированных рабочих кадров; отсутствием условий для активной межрегиональной мобильности, разрывом трудовых поколений и процессами естественного движения рабочей силы. РЭБ отмечает, что в конце прошлого года резко возросла доля промышленных предприятий с недостаточной укомплектованностью рабочей силой относительно ожидаемого через 12 месяцев спроса (при стабильно низкой 10%-ой доле предприятий с избытком работников) и одновременно взрывообразно увеличился коэффициент создания рабочих мест, достигнув значений, которые наблюдались в отечественной экономике при ее выходе из предыдущего кризиса (1998-1999 гг.), а также в момент локального дефицита трудовых ресурсов, связанного с ускорением инвестиционных вложений в экономику России с 10,9% в 2005 г. до 16,7% в 2006 г. и 22,7% в 2007 г.

В настоящий момент предприятия, по-видимому, столкнулись с ситуацией, когда в 2008-2009 гг. высвободили работников пенсионного и предпенсионного возрастов и вряд ли смогут вновь их привлечь на производства, а молодые специалисты в отсутствие налаженной системы передачи опыта могут не обладать достаточной квалификацией. Сомнительно, чтобы и отечественная система профессиональной подготовки кадров могла удовлетворить этот спрос качественно и количественно. Так, в 2010-2011 учебном году в России было 2850 учреждений среднего профессионального образования (что на 9,5% больше, чем в 1990-1991 уч. г.), которые выпустили 572 тыс. специалистов (637 тыс. в 1990 г.), причем за 20 лет структура выпускников в разрезе специальностей практически не изменилась: треть – технические специалисты, две трети – гуманитарные, при фактической консервации учебных программ (за исключением экономики и юриспруденции). В итоге, отсутствие адекватной кадровой подпитки извне и неразвитость собственной системы подготовки рабочих кадров сильно ограничивает российские промышленные предприятия в возможности удовлетворять возрастающий спрос, проводить сбалансированную относительно затрат факторов производства инвестиционную политику, а также отвечать на долгосрочные экономические вызовы

Экономика России замедляется

Согласно данным Росстата, в 1 квартале 2012 г. промышленное производство в России выросло на 4% к январю–марту 2011 г., что является минимальным значением за последние годы. Основное замедление произошло в марте, когда промпроизводство в годовом сопоставлении увеличилось лишь на 2% (консенсус- прогноз предполагал рост на 5,4%), а показатель, очищенный от сезонных и календарных факторов, впервые с ноября прошлого года снизился к февралю на 1,2%. В обрабатывающих производствах рост замедлился с 6,3% в феврале до 2,4% в марте, в сфере добычи полезных ископаемых затормозил до 0,8% с 3,7% месяцем ранее, а в сфере производства и распределения электроэнергии, газа и воды рост составил 1,3% по сравнению с 6,7% в феврале.

Следует отметить, что провальные результаты марта во многом обусловлены эффектом высокой базы предыдущих месяцев, когда рост экономики подпитывался щедрыми бюджетными расходами. Окончание выборного периода привело к тому, что темпы роста инвестиций в основной капитал в марте замедлились в три раза: до 4,9% в годовом выражении (консенсус-прогноз предполагал рост на 11,2%).

В целом же замедление темпов роста российской промышленности вызвано несколькими факторами, среди которых существенное укрепление курса российской валюты (с начала года рубль на 8,5% укрепился относительно доллара США и на 7,6% против евро), сложная экономическая ситуация в ЕС, а также опасения по поводу охлаждения экономики КНР

Мы ожидаем, что во второй половине года промышленное производство продолжит балансировать между небольшим замедлением и стагнацией, т.к. помимо перечисленных выше проблем давление на экономику окажет запланированное на июль повышение большинства регулируемых тарифов, что приведет к росту цен производителей и потребительских цен

Продолжающаяся турбулентность на мировых финансовых рынках и периодические обострения долгового кризиса в еврозоне приводят к существенному разбросу в прогнозах динамики ключевых макроэкономических показателей. В апреле МВФ повысил прогноз роста экономики РФ в 2012 г. до с 3,3% до 4%, а Минэкономразвития, напротив, снизило ожидания по росту ВВП в этом году на 0,3 п.п. до 3,4%

На наш взгляд, для придания российской экономике новых импульсов к росту государство должно осуществлять масштабные инвестиции в производство, а также, воспользовавшись крепостью национальной валюты, осуществлять покупку за рубежом оборудования, необходимого для производства высокотехнологичной продукции. Однако, судя по последним высказываниям избранного президента В. Путина, принятие инновационного сценария, который позволил бы сократить разрыв России с развитыми странами, откладывается как минимум до 2015 г.

Согласно нашим модельным расчетам, при инерционном сценарии развития мировой экономики в 2012 г. рост российского ВВП может замедлиться до 3,5%, в промышленном производстве рост сократится до 2,9%.

Нефть и газ

Аутсайдерами месяца стали акции Газпромнефти, Татнефти, ТНК-ВР и Газпрома. Лучше отраслевого индекса торговались акции Роснефти. Фаворитом месяца стали акции ЛУКойла. Отраслевой индекс Infina Oil&Gas торгуется вблизи долгосрочного ориентира МА200, что предполагает высокую вероятность завершения двухмесячной нисходящей коррекции

Важнейшим событием российской нефтяной отрасли, подтвердившим ее высокий инвестиционный потенциал, стало достигнутое в апреле соглашение между Роснефтью и Exxon Mobil о сотрудничестве. Американская компания займется освоением шельфа в наших морях, российская компания получает по 30% в трех проектах партнера в США, Мексиканcком заливе и Канаде. Роснефть и Exxon Mobil создадут ряд совместных предприятий, которые будут осваивать участки недр в Черном и Карском морях, и урегулируют порядок осуществления партнерами инвестиций. При этом российское правительство предоставляет нефтяным компаниям целый пакет налоговых льгот. Создание благоприятных инвестиционных условий для работы на континентальном шельфе России остается приоритетной задачей правительства. Минэнерго предлагает дифференцированный подход к определению фискальных и регуляторных условий в зависимости от инвестиционных и технологических рисков конкретных проектов. Основная цель – обеспечение глобальной конкурентоспособности российской нефтегазовой отрасли, привлечение инвестиций и передовых технологий. Ожидается, что норма рентабельности для шельфовых месторождений России окажется выше, чем для месторождений Восточной Сибири, что позволит российским компаниям и их зарубежным партнерам окупить высокие операционные затраты по освоению и разработке шельфовых месторождений

Риски В правительстве вновь обсуждается тема оптимизации налоговой нагрузки для газового сектора в плане полноты изъятия ренты от добычи природных ресурсов, что напрямую затрагивает интересы Газпрома и производителей газа, у которых с 2013 г. начнут изымать 80% доходов от роста внутренних цен на газ

Газпром: Акции Газпрома в апреле оставались под давлением продаж как в рамках общерыночной нисходящей тенденции, так и под влиянием дальнейшего снижения мировых цен на природный газ. Акции компании торгуются сейчас ниже своего долгосрочного ценового ориентира МА200 ($5,91), что делает их инвестиционно привлекательными для покупки на длительную инвестиционную перспективу. Техническая цель роста акций Газпрома на конец года – $8,0 (при позитивном сценарии 2012 года). Локальное снижение цены акций Газпрома ниже уровня $5,6 мы оцениваем как благоприятную возможность для восстановления длинных позиций в т. ч. и на перспективу ближайшего месяца. Справедливая стоимость акций Газпрома с учетом финансовых результатов 2011 г. понижена нами до $8,2/10,5 (RV/FV).

Роснефть: На рынке акций Роснефти продолжается консолидация в окрестности уровня МА200 ($7,1). Апрельский пролив ниже уровня $7,0 оказался непродолжительным и был сразу выкуплен. Соглашение с Exxon Mobil стало сильным фактором поддержки акций Роснефти. Мы подтверждаем техническую цель роста акций Роснефти на конец года в $8,5-9,0. Наша оценка справедливой стоимости акций Роснефти – $10,5-13,3 (RV/FV).

ЛУКойл: Акции ЛУКойла в течение апреля сохраняли боковую динамику в узком диапазоне $59,5-62,0, оказавшись одними из наиболее устойчивых к падению бумаг среди нефтегазового сектора. Мы полагаем, что техническая фиксация прибыли в акциях ЛУКойла в основном завершена, а цены достигли своей поддержки. Цель роста акций ЛУКойла на конец текущего года мы оцениваем на уровне $80.

Новатэк: В 2012 г. Новатэк продолжает демонстрировать хорошие операционные результаты. В частности, по итогам работы в 1 кв. компания увеличила добычу газа на 9,2% (г/г). Однако на протяжении последних 14 месяцев биржевые котировки акций Новатэка упорно держатся в довольно узком торговом диапазоне $11,5-14,5. Ограниченная волатильность в свою очередь вымывает со вторичного рынка краткосрочные спекулятивные деньги, что уже начало негативно сказываться на показателях ликвидности бумаг. В предыдущем месячном обзоре мы рекомендовали начать сокращать длинные позиции по данной бумаге в особенности тем инвесторам, которые ориентированы на спекулятивную игру с волатильностью. Мы не исключаем вероятности снижения цены акций Новатэка к нижней границе торгового диапазона ($11,5). Диапазон справедливой стоимости акций Новатэка по нашей модели равен $11,7-14,8 (RV/FV). Полагаем, что в ближайшее время лучше воздержаться от покупок

ТНК-ВР: Акции ТНК-ВР в апреле упали ниже $3,0 в связи с претензиями Минприроды по поводу масштабного разлива при транспортировке нефти. Компанию ожидают крупные штрафные санкции, а также предстоят значительные затраты на ликвидацию последствий аварий и модернизацию изношенной транспортной инфраструктуры. Мы полагаем, что в ближайшее время акции ТНК-ВР будут оставаться под давлением продаж, что может привести к снижению цены к уровням поддержки в зоне $2,80-2,85. Однако мы оцениваем эти уровни перспективными для начала спекулятивных покупок. Потенциал роста относительно справедливой стоимости ($3,4-4,4, RV/FV) равен 38%.

Транснефть: Цена акций Транснефти приблизилась к сильному техническому уровню сопротивления $2150, в окрестности которого с высокой вероятностью можно ожидать усиления давления продаж. За 7 месяцев цена акций Транснефти выросла почти на 140%. Таким образом, в случае начала фиксации прибыли цены могут скорректироваться вниз к зоне поддержки на $1670- 1700. Мы рекомендуем фиксировать прибыль. Справедливая стоимость по нашей модели равна $1650-2440 (RV/FV)

Металлургия

Сезон отчетности в металлургическом секторе продолжается: по итогам 2011 г. Северсталь показала прибыль, а ММК, напротив, получил убыток. Среди наших фаворитов ТМК, Мечел и Челябинский цинковый завод

В апреле компании сектора продолжили отчитываться о производственных и финансовых итогах 2011 г.

За прошедший год выручка Челябинского цинкового завода увеличилась на 9,6% до 12,8 млрд. руб., валовая прибыль, напротив, сократилась на 14,6% до 2,9 млрд. руб., показатель EBITDA – на 22% до 2,2 млрд. руб., а рентабельность по этому показателю составила 17%, что на 7 п.п. ниже, чем годом ранее. Читая прибыль ЧЦЗ уменьшилась более чем на четверть до 1 млрд. руб. Рост выручки был в целом связан как увеличением продаж цинка и цинковых сплавов, так и повышением их цен. Вместе с тем снизилась выручка от реализации свинцового концентрата и переработки давальческой продукции. К снижению прибыли привело удорожание сырья (+29,4% к 2010 г.), а также коммунальных расходов и топлива (+19%).

По итогам 2011 г. выручка группы ММК возросла на 21% до $9,3 млрд. EBITDA за 12 месяцев снизилась на 17% до $203 млн., маржинальность показателя уменьшилась на 6,4 проц. п. до 14,4%. Группа получила убыток в $125 млн. против прибыли в $232 млн. годом ранее, связанный с убытком 100%-дочерней компании MMK Metalurji, курсовых разниц и переоценки активов. Вместе с тем в прошедшем году компания увеличила свой общий долг более чем на треть до $4,4 млрд., а соотношение чистого долга к EBITDA возросло до 2,9, при этом кредитные ковенанты предполагают, что общий долг не должен превышать EBITDA более чем в 3,5 раза. В настоящий момент это отношение составляет около 3,3 и может превысить критический предел, если компания привлечет в Газпромбанке кредит в $700 млн. для покупки австралийской железорудной компании Flinders Mines. (Сделка в настоящий момент заблокирована в рамках обеспечительных мер по иску миноритарного акционера ОАО «ММК» Елены Егоровой, требующей признать недействительным решение совета директоров об австралийской покупке, поскольку привлекаемый для этих целей кредит и убыток, понесенный группой в 2011 г., могут привести к снижению стоимости акций ММК. Следующее заседание Арбитражного суда Челябинской области состоится 24 мая.)

В 2011 г. выручка Северстали достигла $15,8 млрд., что на 23,3% превысило показатель 2010 г., EBITDA увеличилась на четверть до $3,6 млрд. (рентабельность по показателю – 22,7%), чистая прибыль превысила $2 млрд., тогда как в 2010 г. компания зафиксировала чистый убыток в $0,6 млрд. На состоявшемся 17 апреля заседании совет директоров Северстали рекомендовал утвердить на предстоящем 28 июня годовом собрании акционеров дивиденды за 2011 г. в размере 3,56 руб. на акцию (дата отсечки – 15 мая), направив на выплаты 3,59 млрд. руб

Власти Чехии лишили Vitkovice Steel (чешское подразделение Евраза) бесплатных квот на выброс углекислого газа: со следующего года предприятию придется выплачивать в бюджет страны по €3 млн., поскольку изменится расчетная методика – вместо статистических и исторических параметров на первый план выйдут технологические. Бесплатные выбросы впредь получат компании с интегрированным доменным производством или выплавляющие сталь в электропечах. Vitkovice Steel же закупает горячий чугун на соседнем предприятии ArcelorMittal Ostrava и, таким образом, не подпадает под эти условия. Если при этом Еврокомисии удастся повысить цену выбросов, ежегодный сбор для чешского предприятия Евраза может возрасти до €12 млн. «Переговоры с Министерством окружающей среды Чехии в настоящий момент зашли в тупик, но мы надеемся, что министерство примет во внимание возможные последствия своего решения и вернется за стол переговоров», – заявили в компании

Арбитражный суд Красноярского края принял к рассмотрению иск Росприроднадзора к Норильскому никелю о взыскании задолженности по плате за негативное воздействие на окружающую среду за 2011 г. на сумму 961,9 млн. руб. Начиная с 2004 г., основываясь на постановлении правительства Красноярского края, предприятие уменьшает экологические платежи на сумму добровольных затрат на природоохранные мероприятия – в Росприроднадзоре посчитали эту практику противоречащей бюджетному законодательству России. Ведомство также рассчитывает взыскать около 1,5 млрд. руб. аналогичной задолженности и за 2010 г

ТМК: Компания продолжает расширять свою продуктовую линейку: в адрес ОАО «Сургутнефтегаз» отгружены бурильные трубы со специально разработанным новым замковым соединением, которое позволяет улучшить эксплуатационные характеристики труб и удлинить срок их службы; для латиноамериканских разработок ОАО «Зарубежнефть» поставлена партия обсадных труб с премиальным резьбовым соединением, для производства которых компания разработала специальные технологии выплавки стали и прокатки, подобрала особые режимы постпрокатной обработки. На наш взгляд, потенциал роста акций ТМК составляет около 100%, рекомендация – «покупать».

Мечел: Компания провела ряд успешных переговоров со своими кредиторами. Так, открытые в 2008 г. банком ВТБ на общую сумму 13,6 млрд. руб. краткосрочные необеспеченные кредитные линии предприятиям «Мечел-Майнинга» продлены до 2015 г. Вместе с этим инициированные 29 марта группой переговоры с консорциумом российских и зарубежных банков о кредитных договорах, по которым ожидалось нарушение отдельных ковенантов, успешно завершились 26 апреля отказом кредиторов от прав требования и их согласием на существенное изменение ковенантов. Эти результаты позволят компании увеличить свою финансовую стабильность и гибкость. Мы рекомендуем «держать» акции Мечела

ЧЦЗ: Производственные результаты 1 кв. 2012 г. (+1% товарного цинка и цинковых сплавов, +19,4% цинковых сплавов для литья под давлением) и ожидаемый в течение года рост биржевых цен цинка и синца на 8% создают основу для повышенния котировок акций компании. По нашему мнению, их потенциал составляет 120%, рекомендация – «держать»

Банки

Отраслевой индекс Infina Banks по итогам апреля снизился на 2,6%. В 1 квартале активы российской банковской системы снизились из-за сжатия ликвидности. Главными факторами риска продолжают оставаться внешние факторы, связанные, прежде всего, с углублением долгового кризиса в еврозоне

Согласно данным ЦБ РФ в 1 кв. 2012 г. совокупные активы российских банков снизились на 0,2% и составили 41,5 трлн. руб. по сравнению с 41,6 трлн. руб. на начало года. Снижение не критично и, судя по всему, связано с динамикой с сокращением активов у некоторых крупных банков и «дочек» иностранных банков. Так, активы банка ВТБ снизились на 9,2% (379,8 млрд. руб.) до 3,75 трлн. руб., Банка Москвы - на 96% (115,5 млрд. руб.) до 1,9 трлн. руб., Транскредитбанка - на 3,2% (16,3 млрд. руб.) до 484,7 млрд. руб., ВТБ 24 - на 0,8% (9,1 млрд. руб.) до 1,16 трлн. руб., активы Юникредит Банка сократились на 7% (63 млрд. руб.) до 839,8 млрд. руб. По нашему мнению, данное снижение можно объяснить увеличением процентных ставок по корпоративным кредитам, а также наблюдавшимися в 1 кв. проблемами с ликвидностью в банковском секторе, о чем мы подробно писали в предыдущем номере Инвестиционного компаса. Сжатие активов Юникредит Банка было, скорее всего, связано с проблемами материнского банка

Мы полагаем, что определенный дефицит ликвидности будет сохраняться на протяжении всего года, т.к. ситуация на международном рынке капитала продолжает оставаться сложной. Несмотря на то, что крупным российским банкам удается находить «окна» для привлечения внешнего фондирования (в феврале Сбербанк закрыл сделку по размещению евробондов на $1,5 млрд., в апреле на ту же сумму пятилетние евробонды разместил ВТБ), ситуация остается крайне нестабильной, и в случае углубления европейского долгового кризиса международный рынок может оказаться закрытым для российских эмитентов

Совокупный кредитный портфель российских банков за первые три месяца 2012 г. увеличился на 0,9% против 2,38% за аналогичный период прошлого года. Низкий уровень инфляции в сочетании с высокими процентными ставками привели к снижению спроса со стороны предприятий, в результате чего портфель кредитов нефинансовым организациям в 1 кв. прибавил более чем скромные 0,1%. Оживить данный сегмент кредитования могло бы принятие ЦБ РФ решения о смягчении денежно- кредитной политики, однако его нынешняя риторика дает основание полагать, что в течение 2 кв. ставки останутся неизменными

Ситуация в сфере розничного кредитования прямо противоположна. За 1 кв. рост кредитов физическим лицам увеличился на 6,2% (2,64% за аналогичный период 2010 г.). В рознице продолжает сохраняться высокий потребительский спрос, в результате чего темпы роста в данном сегменте в 1 кв. составил 40,6% г/г и вернулся к докризисным уровням. В то же время объем вкладов физических лиц в 1 кв. увеличился лишь на 1%, а депозиты юридических лиц снизились с начала года на 11%. Мы неоднократно выражали обеспокоенность бурным ростом рынка потребкредитования, т.к. диспропорция между ростом ссудного портфеля и пополнением ресурсной базы может привести к ухудшению качества активов российских банков. Однако в связи с тем, что кредитный бум во многом был связан с эффектом отложенного в кризисные 2008-2099 гг. спроса, и по мере исчерпания данного фактора, кредитная активность граждан по итогам года составит порядка 20-25% (35,9% в 2011 г.).

Прибыль банков в 1 кв. выросла на 25 % г/г, рентабельность активов увеличилась до 2,6 % с 2,2 % в 2011 г., рентабельность капитала – чуть выше 20 % по сравнению с 17% в прошлом году. В целом мы расцениваем результаты 1 кв. как нейтральные, однако полагаем, что если монетарные власти не будут расширять инструментарий по предоставлению банкам дополнительной ликвидности, то, учитывая продолжающуюся турбулентность на мировых финансовых рынках, рост ключевых финансовых показателей российских банков будет замедляться

Факторы роста и риски В мае стартует сезон отчетности европейских банков за 1 квартал 2012 г. От того, насколько успешно крупнейшим кредитным организациям еврозоны удается противостоять долговому кризису, во многом будет зависеть динамика котировок акций российского банковского сектора

Сбербанк: В апреле давление на котировки акций Сбербанка помимо общерыночных факторов оказало продолжение интриги вокруг приватизации 7,6% пакета акций. Напомним, что в середине марта появилась неофициальная информация, что 16 апреля банк может начать road-show в рамках подготовки к SPO. Г. Греф дезавуировал это сообщение, заявив, что размещение с одинаковой вероятностью может состояться как в этом, так и в следующем году, т.к. в настоящее время банк не испытывает потребности в привлечении нового капитала. С этой точкой зрения не согласен первый вице-премьер И. Шувалов, отвечающий в правительстве за вопросы управления госсобственностью. 23 апреля в интервью журналистам, он сказал, что благоприятная рыночная конъюнктура может сложиться уже летом или осенью текущего года. Инвесторы отреагировали на это заявление резким усилением продаж, в результате чего котировки акций банка вернулись к уровням начала года. Мы полагаем, что после формирования нового правительства, неопределенность относительно сроков выхода Сбербанка на SPO будет разрешена, что позитивно отразиться на динамике его акций. Мы по-прежнему считаем Сбербанк наиболее привлекательным с инвестиционной точки зрения и подтверждаем нашу рекомендацию «покупать» обыкновенные и привилегированные акции банка

Электроэнергетика

Лидерами роста в апреле стали акции МРСК Центра и Приволжья и компаний, входящих в КЭС-Холдинг (ТГК-9, Волжская ТГК). Хуже рынка торговались акции сетевого сегмента (МРСК-Холдинга, ФСК ЕЭС) на фоне отложенного до 1 июня пересмотра тарифов на передачу по электросетям. Акции Башкирэнерго снижались в связи с реорганизацией компании. Акции ИнтерРАО остаются под давлением продаж из-за предстоящей допэмиссии

Правительство РФ перенесло с 1 апреля на 1 июня 2012 г. срок принятия решения о пересмотре тарифов на передачу электроэнергии по электросетям, а также параметров регулирования сетевых компаний и цен на электроэнергию, поставляемую покупателям. Запланированный срок ввода новых тарифов – 1 июля 2012г. Ограничение роста тарифов выступает фактором, сдерживающим вложения средств, в плане гарантирования возврата инвестиций на новых и модернизированных объектах. На фоне продолжающейся посткризисной стагнации российской промышленности усиливаются риски перепроизводства электроэнергии. В настоящее время из-за отсутствия адекватного спроса значительные генерирующие мощности оказываются недозагруженными, превышая допустимые нормы резерва. В будущем эта проблема может стать еще более актуальной из-за расхождения в прогнозах роста энергопотребления. На 2013-2020 гг. разработчиками программы ввода новых мощностей заложен темп роста спроса на электроэнергию от 2,2 до 3,5%. В то время как реальный рост энергопотребления вряд ли превысит 1,5% в условиях наиболее вероятного 5%-ого прироста ВВП.

ИнтерРАО ЕЭС: На состоявшемся 26 апреля внеочередном собрании акционеров принято решение о реорганизации генерирующих активов группы, которые будут переданы на баланс одного юридического лица (100%-дочке Интер РАО). Формирование целевой корпоративной структуры запланировано завершить в 4 кв. 2012 г. Намеченное 10%-е увеличение уставного капитала компании в рамках проводимой допэмиссии уже закладывается в текущую цену акций Интер РАО участниками вторичного рынка. Цена акций в ходе апрельского снижения достигла 8-месячного минимума на уровне 0,0260 руб. В то же время от февральского максимума (0,0375 руб.) акции Интер РАО подешевели уже на 30%, что, соответственно, резко повышает шансы на смену нисходящей тенденции. Предпосылкой для разворота может стать рост цены выше отметки 0,028 руб. С учетом прошедшего снижения мы вынуждены были понизить возможные технические цели роста на перспективу 2012 г. до 0,036 и 0,040 руб. Наша фундаментальная оценка справедливой стоимости остается прежней и составляет 0,044-0,049 руб. (RV/FV).

РусГидро: Ожидавшаяся нами вторая волна коррекции завершилась в апреле снижением цены до 1,02 руб. с закрытием ценового разрыва от 26 января. Мы рассматриваем покупку от этих уровней привлекательной как в краткосрочном плане, так и с прицелом на более длительные инвестиционные горизонты. Техническая цель роста на конец года нами понижена до 1,33 руб. Справедливая стоимость акций с учетом финансовых итогов 2011 г. составляет 1,20-1,36 руб. (RV/FV).

Э.ОН Россия: В ходе апрельского снижения акции протестировали уровень среднесрочной поддержки на МА60 (2,60 руб.), что подтверждает наш вывод о сохраняющемся инвестиционном интересе со стороны консервативных инвесторов. Прошедший год компания завершила ростом годовой выручки на 22,8%, а чистой прибыли – на 39,8%. Рост объемов продаж электроэнергии составил 9,3%. Установленная мощность компании увеличилась до 10,36 ГВт в результате завершения модернизации энергоблока Березовской ГРЭС. С учетом финансовых результатов за 2011 год мы повысили оценку справедливой стоимости акций с 2,31-2,55 до 2,53-2,81 руб. (RV/FV). Техническая цель роста на конец года, по нашей оценке, составляет 2,8-3,0 руб

ФСК ЕЭС: В апреле в акциях ФСК продолжилась фиксация прибыли, что привело к пробою принципиального уровня поддержки 0,305-0,317 руб. и достижению полугодового минимума на 0,26 руб. Тем не менее, на этих уровнях мы считаем целесообразным начать восстанавливать длинные позиции. Наша торговая модель указывает на близкое исчерпание технических продаж в данной бумаге – нетто-объем биржевых позиций по акциям ФСК приближается к минимальному значению за весь посткризисный период. Технический ориентир на конец года снижен до 0,38- 0,40 руб. Справедливая стоимость акций по итогам 2011 г. составляет 0,41-0,47 руб. (RV/FV).

МРСК-Холдинг: Компания продолжает консолидировать на своем балансе энергоактивы. В апреле Холдинг выкупил в соответствии со своим правом доли допэмиссии Ленэнерго и МРСК- Северного Кавказа, а также консолидировал пакеты акций Кубаньэнерго и Томской распределительной компании. На биржевом рынке акции МРСК-Холдинг под давлением спекулятивных продаж достигли в апреле трехмесячного минимума (2,65 руб.). В ближайшее время мы ожидаем стабилизации цены в торговом диапазоне 2,65-2,85 руб. с высокой вероятностью последующего перелома нисходящей тенденции и выхода наверх. Техническая цель роста на конец года понижена нами до 3,9-4,20 руб

МРСК-Центра: Компания неплохо отчиталась по итогам 2011 г. и по-прежнему остается одним из фаворитов сетевого сегмента, благодаря умелой оптимизации операционных издержек. Выручка по МСФО выросла на 13,9%, чистая прибыль – на 8,9%. С начала года цена акций компании выросла на 45%. Наша торговая модель показала завершение технических продаж на биржевом рынке еще в конце прошлого года, а с конца января в акции наблюдается активное восстановление длинных позиций. Есть основания считать, что этот процесс может получить дальнейшее развитие в середине лета после пересмотра тарифов. Техническая цель роста на перспективу текущего года составляет 0,95-1,05 руб. На основании финансовых результатов 2011 г. справедливая стоимость акций оценивается нами в диапазоне 0,96-1,36 руб. (RV/FV).

Телекоммуникации, ИТ, Медиа и Интернет

Телекоммуникационный сектор просел в апреле в целом на 2,5%, несмотря на то, что финансовая отчетность, предоставленная компаниями в апреле, совпала с рыночными ожиданиями, и ее основные прогнозные показатели уже были заложены в цены. Лидерами роста стали бумаги Армады (+14%) и Mail.Ru Group (+10%). Крайне тяжелым выдался месяц для Vimpelcom Ltd. (-8%), оказавшимся втянутым в новые корпоративные конфликты

Vimpelcom Ltd. В апреле компания попала в очередной водоворот корпоративных споров. После того как норвежская Telenor довела свою долю в компании по 39%, ФАС РФ оспорила покупку Telenor акций компании, завив, что сделка нарушает российское законодательство о стратегических инвестициях. ФАС просила суд запретить Telenor и Weather менять органы управления Vimpelcom Ltd., а также лишить Vimpelcom Ltd. права голоса на общем годовом собрании российского Вымпелкома, 100% акций которого принадлежат Vimpelcom Ltd

Так как ФЗ РФ «О стратегических инвестициях» не содержит четких критериев понятия «контроль», то, возможно, ФАС «насторожило» то, что Telenor и Weather могут голосовать на ГОСА, а поскольку их совместный пакет превышает 50%, то они как группа иностранных юр.лиц не имеют права контролировать российское стратегическое предприятие. Суд удовлетворил иск ФАС, ограничив в правах Vimpelcom Ltd.

В апреле Vimpelcom Ltd. подал иск в арбитражный суд против правительства Алжира на фоне конфликта вокруг своего местного отделения Djezzy. По мнению компании, с 2008 г. власти Алжира нарушали ее права различными действиями против Orascom Telecom Algerie, включая наложение штрафа в 99 млрд. алжирских динаров, а также судебным преследованием высокопоставленных менеджеров OTA

Кроме того, Vimpelcom заявил, что уходит с вьетнамского рынка, и вполне вероятно, что до конца 2012 г. компания продаст свои подразделения в Камбодже и Канаде. Компания подписала соглашение о продаже 49% вьетнамской GTEL Mobile и отказе от оперативного управления компанией. Сумма сделки составила $45 млн., и после ее завершения у Vimpelcom не будет никаких обязательств или долгов перед вьетнамским оператором и его владельцами. Любопытно, что абонентская база Vimpelcom во Вьетнаме по итогам 2011 г. составляла 2,96 млн., а в Камбодже — 1,013 млн. клиентов. Выручка этих компаний не раскрывается, но известно, что выручка всего южно- азиатского подразделения Vimpelcom Ltd. (с учетом «дочки» в Лаосе) в 2011 г. составила $68,7 млн., тогда как общая выручка группы составила $23,5 млрд. Поэтому продажа южно-азиатских подразделений выглядит вполне логично

Также стало известно, что акционер Vimpelcom Ltd. - российская Altimo - вместе с TeliaSonera судится с турецкой Cukurova Group за контрольный пакет в сотовом операторе Turkcell. Вполне вероятно, что суд примет решение в пользу последних, и уже в этом году они смогут приступить к расширению бизнеса турецкой компании. При этом гендиректор Altimo А. Резникович подтвердил экспансию Turkcell на соседние рынки, но отрицал то, что Altimo планирует объединить Vimpelcom и Turkcell

В апреле было объявлено, что Altimo, выйдя из акционерного капитала Мегафона, может направить $1,5 млрд. из $5,2 млрд. (полученных за 25,1% акций Мегафона) на увеличение своей доли в Vimpelcom Ltd. Увеличения доли в акциях Vimpelcom Ltd. возможно за счет выкупа привилегированных акций и конвертации выкупленного и уже имеющегося у Altimo пакета «префов» (4,9 млн.) в обыкновенные акции. Возможность конвертации акций появится у Altimo уже осенью 2012 г., при этом голосующая доля Altimo вырастет, голосующие доли других акционеров в этом случае останутся прежними

С учетом такого бурного для Vimpelcom Ltd. месяца, мы не исключаем, что волатильность бумаг компании может возрасти в связи с новыми и возможными корпоративными конфликтами. Однако мы сохраняем рекомендацию «покупать» акции компании на локальных минимумах, подчеркивая, что по данным нашей модели, up-side по бумагам к текущей рыночной цене составляет в среднем 30%. Диапазон справедливой стоимости для расписок Vimpelcom Ltd. – $13,0-17,8 за расписку.

Ростелеком: Компания предоставила финансовую отчетность по МСФО за 4 кв. 2011 г. и 2011 г. в целом. Отчетность оказалась хорошей. Выручка в 4 кв. 2011 г. выросла на 8% г/г и составила 78,6 млрд. руб., в 2011 г. - на 7% г/г (296,0 млрд. руб.). Показатель OIBDA в 4 кв. увеличился на 31% г/г (32,2 млрд. руб.), за 2011 г. - на 11% (117,7 млрд. руб.). Рентабельность по OIBDA подросла в 2011 г. до 39,8% с 38,5% в 2010 г. Чистая прибыль за 4 кв. 2011 г. выросла почти в семь раз г/г и составила 16,7 млрд. руб., за весь 2011 г. прирост составил 47% (46,1 млрд. руб.). Чистый долг по состоянию на 31 декабря 2011 года составил 152,4 млрд. руб. Соотношение чистого долга к показателю OIBDA составило 1,3. В 2011 г. Ростелеком придерживался заявленной стратегии развития: количество абонентов услуг ШПД выросло на 24% по сравнению с концом 2010 г. и составило 8,2 млн. абонентов; количество абонентов услуг платного ТВ выросло почти в шесть с половиной раз и составило 5,9 млн. абонентов

Кроме того, в апреле Ростелеком порадовал известием о возможных щедрых дивидендах за 2011 г. По итогам 2011 г. держатели обыкновенных акций получат (в случае одобрения дивидендных выплат на собрании акционеров 14 июня) 4,69 руб. на штуку или 14,961 млрд. руб. в целом (32,48% чистой прибыли компании за 2011 г. по МСФО). Держатели привилегированных акций получат 4,69 руб. на штуку или 2,48% чистой прибыли компании по МСФО

С учетом опубликованной отчетности за 2011 г. мы повышаем диапазон справедливой стоимости обыкновенных акций компании до $5,55-6,38 за акцию с сохранением рекомендации «покупать».

Мегафон: Главным ньюсмейкером апреля стал Мегафон. Во-первых, Мегафон объявил, что наконец-то готов к первичному размещению своих бумаг (20-25%) на LSE во второй половине 2012 г. (предположительно, в июле). Во-вторых, Мегафон приступил к изменению своей корпоративной структуры. В конце апреля стало известно, что АФ-Телеком А. Усманова получила контроль над Мегафоном: 8,2% акций компании были выкуплены у шведско-финской TeliaSonera, 10,7% - у российской Альфа-групп, кроме того продавшей 14,4% бумаг оператора его «дочке» Megafon Investments. В ближайшее время структура акционеров оператора вновь претерпит изменения: АФ- Телеком ведет переговоры об обмене своих акций на 80% холдинговой компании, создаваемой вместе с владельцами LTE-оператора Скартел. Таким образом, мы получил нового игрока на фондовом рынке, возможно, будущего лидерами в сегменте беспроводного Интернета. Базой нового оператора станут МегаФон и Скартел; Мегафон подтвердил, что на данный момент не заинтересован в зарубежной экспансии. После размещения Мегафоном акций на бирже часть инвесторов может «переложиться» из бумаг других российских операторов в бумаги Мегафона. С одной стороны, это неплохо, так как поддерживает интерес инвесторов к сегменту российских телекомов, с другой, это событие может негативно сказаться на бумагах МТС, Ростелекома и особенно Vimpelcom Ltd.

Yandex Group: В апреле группа отчиталась по US GAAP за 1 кв. 2012 г., отчетность не стала сюрпризом для рынка. Консолидированная выручка группы выросла на 51% до 5,9 млрд. руб. г/г. Операционная прибыль составила 1,6 млрд. руб., увеличившись на 23% г/г. Скорректированный показатель EBITDA составил 2,4 млрд. руб., увеличившись на 38% г/г. Рентабельность по скорректированной EBITDA равняется 48,7%. Скорректированная чистая прибыль группы в 1 кв. увеличилась на 38% до 1,5 млрд. руб. Чистая прибыль составила 1,3 млрд. руб. и увеличилась на 53% г/г. С учетом опубликованной отчетности мы повышаем диапазон справедливой стоимости ADR Yandex Group до $22,4-27,8, устанавливая рекомендацию «покупать». По данным нашей торговой модели, на текущий момент расписки группы торгуются на рынке с 15% дисконтом.

Mail.Ru Group: В апреле группа отчиталась по МСФО за 2011 г. Финансовые результаты группы совпали с ожиданиями. Совокупная выручка компании выросла на 35% и составила $515,4 млн. г/г. Совокупная EBITDA достигла $282,9 млн. Итоговая чистая прибыль Mail.Ru Group за 2011 г. выросла в 2,5 раза до $208,6 млн. по сравнению с 2010 г. По итогам отчетности мы сохраняем прежний диапазон справедливой стоимости по GDR Mail.Ru Group ($24,6-31,0) и подтверждаем рекомендацию «продавать». В настоящее время расписки группы торгуются на рынке с 35% премией, что представляет собой хорошую возможность для спекулятивной игры на фоне майского размещения Facebook

АФК Система: В апреле компания отчиталась по US GAAP за 4 кв. 2011 г. и 2011 г. в целом. Консолидированная выручка в 2011 г. выросла на 23% до $33 млрд. г/г. Показатель OIBDA без учета одноразовых корректировок вырос на 16,2% до $8,3 млрд. г/г, маржа OIBDA составила 25,1%. Чистая прибыль компании в 2011 г. снизилась на 76,3% и составила $218 млн. В 4 кв. 2011 г. был получен чистый убыток в размере $530,2 млн. по сравнению с аналогичным периодом 2010 г. Следует отметить, что на консолидированные результаты в 4 кв. и за 2011 г. оказали влияние одноразовые корректировки, а именно списание по лицензиям SSTL в размере $346 млн. вследствие решения Верховного суда Индии об отмене 21 лицензии у индийской «дочки» АФК Системы SSTL, и гудвилла SSTL в размере $349 млн. Принимая во внимание опубликованную отчетность и сообщения о возможном выкупе акций компании на $300 млн., мы корректируем диапазон справедливой стоимости расписок АФК Система до $18,5-32,0 с установлением рекомендации «покупать». Бумаги компании продолжают торговаться с дисконтом к справедливой стоимости и к стоимости составных частей холдинга, поэтому в преддверии buy-back открываются хорошие возможности как для спекулятивной игры, так и для долгосрочных инвестиций.

Армада: в апреле компания предоставила финансовую отчетность по МСФО за 2011 г. Отчетность в целом соответствует рыночным ожиданиям. По итогам 2011 г. компания увеличила выручку на 27% с $114 до $145 млн. Прибыль до налогообложения изменилась незначительно – с $13 до $17 млн. г/г. EBITDA увеличилась на 38%, рентабельность по EBITDA подросла в 2011 г. всего на 1% до 12,2%. Также небольшой прирост продемонстрировала и чистая прибыль, повысившаяся на $3 млн. г/г ($15 млн. в 2011 г. против $12 млн. годом ранее). Рентабельность по чистой прибыли составила 10,6%. На основании опубликованной финансовой отчетности мы повышаем диапазон справедливой стоимости обыкновенных акций Армады до $17,8-21,5 за акцию с сохранением рекомендации «покупать». Кроме того, нельзя не отметить, что котировки Армады продемонстрировали ощутимый прирост по итогам апреля, прибавив 14% (с $8,96 до $10,25) и став абсолютным лидером роста нашего индекса «Телекоммуникации, ИТ, Медиа и Интернет» и одним из лидеров рынка в целом по итогам уходящего месяца

Потребительский сектор

Бумаги, входящие в Infina Consumer Sector, за апрель прибавили 2%, продемонстрировав наиболее сильный результат по итогам месяца. В лидерами роста стали бумаги Протека (+11,9%), X5 Retail Group (+9,9%), М.Видео (+6%). В аутсайдерах – Синергия (-15%), Разгуляй (-12,6%), Верофарм (-8,2%).

По данным Росстата, в апреле индекс потребительских цен вырос на 0,2%, с начала года – на 1,7%. Темпы роста потребительских цен пока остаются стабильными, однако во втором полугодии мы ожидаем ускорения потребительской инфляции в связи с запланированным повышением с 1 июля тарифов на энергоносители. Этот фактор будет благоприятствовать ритейлерам, поскольку позволяет им увеличивать торговую наценку. В перспективе мы ожидаем также снижение курса рубля, что вызовет ослабление позиций импортеров и соответственно окажет поддержку отечественным производителям потребительских товаров

Дикси: В 1 кв. 2012 г. компания увеличила выручку на 87% до $1,1 млрд. за счет открытия 56 новых магазинов (на 31 марта под управлением находилось 1168 магазинов) и роста LFL-продаж на 5,7% (средний чек вырос на 4,9%, траффик на 0,8%). В 2012 г. компания планирует нарастить продажи на 20-25%, а капитальные затраты планируются на уровне 10 млрд. руб. По сообщению менеджмента, Дикси может провести SPO во второй половине 2013 г. и привлечь средства для снижения долговой нагрузки после приобретения ГК «Виктория». Мы позитивно оцениваем инициативу компании, в результате которой увеличится ликвидность акций на бирже и возрастет инвестиционная привлекательность эмитента. Рекомендация - «держать», RV/FV $10,3–$14,4.

О’кей: В 2011 г. чистая прибыль выросла на 21% до $110 млн., продажи – на 18% до $3,16 млрд. Рентабельность по EBITDA составила 8,1%, что на 0,4 п.п. выше ожиданий, однако ниже показателя 2010 г. Мы отмечаем значительный рост чистого долга компании (+50%), однако соотношение Net Debt/EBITDA находится на комфортном уровне 1,2х. По словам генерального директора, общие рыночные условия, за исключением потребительской инфляции, которая ограничила рост среднего чека, благоприятствовала ритейлеру. Мы позитивно смотрим на перспективы развития компании и ожидаем, что 2012 год будет более успешным за счет сильной динамики продаж и открытия новых торговых точек. На основании вышесказанного мы рекомендуем покупать расписки ритейлера, RV/FV $10,5–$13,7.

Магнит: Компания опубликовала отличные финансовые результаты за 1 кв. 2011 г. по МСФО. Выручка выросла на 34%, чистая прибыль – в 2,7 раза до $158 млн. Сильные финансовые результаты были обусловлены открытием новых торговых точек (157 магазинов) и ростом LFL-продаж на 4,1%. Следует отметить, что компания имеет стабильные показатели рентабельности и низкий уровень долговой нагрузки. Устойчивые позиции на рынке ритейла подтверждаются присвоением рейтинга «BB-« со стабильным прогнозом агентством S&P. Мы рекомендуем держать акции компании, RV/FV $112,7– $150

Синергия: Выручка компании в 2011 г. выросла на 24% благодаря росту объемов реализации на 19% и повышению цен, чистая прибыль увеличилась на 4,6% до $54 млн. Немаловажным фактором для компании является то, что ее рыночная доля выросла с 10% до 15%. Однако на этом фоне снизилась рентабельность по EBITDA до 12,9% с 15,8%. Акции компании торгуются со значительным дисконтам к своим зарубежным аналогам, и налоговая политика в алкогольной промышленности является одним из наиболее сильных сдерживающих рост факторов. В связи с этим мы понижаем диапазон справедливой стоимости RV/FV по акциям Синергии до $31,8–$38,4, рекомендация - «держать».

Фармстандарт: По итогам 2011 г. выручка выросла вдвое до $1450 млн., EBITDA – на 28% до $402 млн., чистая прибыль на 29% до $300 млн. Рентабельность по EBITDA снизилась с 32,6% до 26,3%. Снижение рентабельности обусловлено достаточными товарными запасами на складах дистрибьюторов и по причине отсутствия эпидемиологической ситуации в 2011 г. (данные Роспотребнадзора). Также дистрибьюторы стремятся распродать остатки товаров с низким содержанием кодеина, поскольку с 1 июня реализация данных препаратов будет существенно затруднена в связи с вступлением в силу закона о рецептурном отпуске кодеиносодержащих лекарственных препаратов. С фундаментальной точки зрения, компания имеет хороший сбыт, ее продукция представлена в аптеках широким ассортиментом. Кроме того, бумага демонстрирует хорошую устойчивость к падению, не реагируя на внешние события. Мы подтверждаем рекомендацию «покупать» для акций Фармстандарта, RV/FV $84,9–$103,6

Протек: Группа в 2011 г. получила выручку в размере $3640 млн. (+12,1%), чистую прибыль – $64 млн. (+108%), EBITDA – $107,7 млн. (+23,2%). Компания приложила значительные усилия для оптимизации товарного ассортимента, в результате чего рентабельность выросла: по EBITDA до 3% с 2,7%, по чистой прибыли до 1,8% с 0,9%. Позитивное влияние на маржу также оказало увеличение высокомаржинальных собственных торговых марок в портфеле производства продукции. Следует отметить, что розничный сегмент бизнеса, несмотря на возросшую долговую нагрузку, по итогам 2011 г. продемонстрировал существенный рост выручки и рентабельности. Группа представила хорошую отчетность, которая превысила наши ожидания. Мы с оптимизмом смотрим на акции компании и подтверждаем рекомендацию «покупать», RV/FV $1,4–$1,7.

Химия и нефтехимия

Индекс химического сектора в апреле снизился на 0,3%. Основной вклад в снижение индекса внесли Уралкалий (-0,7%) и ФосАгро (- 1,4%) на фоне уменьшения количества заказов на минеральные удобрения в 1 кв. 2012 г. Динамику лучше сектора продемонстрировали обыкновенные акции Акрона (+8,2%) на фоне публикации сильных финансовых показателей.

Минеральные удобрения

На рынке минеральных удобрений в апреле разгорелась борьба за 20% государственный пакет акций Апатита. Основным претендентом считается ФосАгро (владеет 67% акций Апатита, в том числе 10% владеют его «дочки»), к тому же ФАС разрешил ФосАгро консолидировать 100% голосующих акций Апатита. Однако заявку на участие в аукционе также подали Акрон и УралХим. Для миноритарных акционеров покупка актива компанией ФосАгро наиболее выгодна в связи с возможной консолидацией ФосАгро более 75% акций, что влечет за собой выставление оферты.

ФосАгро: В конце апреля группа опубликовала финансовые результаты по МСФО за 2011 г. Выручка компании выросла на 31% до $3,4 млрд., чистая прибыль – на 88% до $765 млн., EBITDA увеличилась на 73% до $1,2 млрд. Основное влияние на финансовые показатели оказали более высокие цены на минеральные удобрения, чем в 2010 г. Долговая нагрузка компании сохраняется на низком уровне: чистый долг на конец финансового года составил $472 млн., а соотношение Net Debt/EBITDA сохранилось на уровне 0,4х. Советом директоров было принято решение рекомендовать направить на дивиденды за 2011 г. 50% чистой прибыли по МСФО (7,2 млрд. руб.) или 32,5 руб. на одну обыкновенную акцию. Запуск проекта Ma’aden не оказал серьезного влияния на рынок фосфорных удобрений и на цены DAP/MAP в связи с более высокими темпами роста спроса. При этом темпы ввода производственных мощностей арабского проекта будут заметно отставать от увеличивающего рынка фосфорсодержащих удобрений. В связи с этим мы не ожидаем падения производства группы ФосАгро. Благодаря сильной финансовой позиции и стабильному денежному потоку у ФосАгро есть все возможности для продолжения инвестиционной программы, а также консолидации миноритарных пакетов дочерних обществ. Мы рекомендуем покупать GDR группы, RV/FV $15–$19,2.

Акрон: Компания продемонстрировала внушительные финансовые результаты за 2011 г. Выручка выросла на 46% до $2226 млн., чистая прибыль – до рекордных за всю историю компании $691 млн. Операционная рентабельность также улучшилась до 42% по сравнению с 19% в предыдущем периоде, чистая маржа увеличилась до 31%. Вице-президент компании по внешнеэкономическим связям Д. Голубков сообщил, что Акрон отмечает повышение спроса на азотные удобрения на мировом рынке. Загрузка мощностей в данный момент находится на максимально возможном уровне, в том числе и на китайских предприятиях, несмотря на сложную ситуацию химической отрасли в КНР. Группа планирует участвовать в аукционе по продаже пакета Апатита (20%). Целью участия в нем является получение контроля над железнодорожной инфраструктурой Апатита, поскольку в развиваемом группой апатитовом проекте в Хибинах она отсутствует. Вместе с тем, совсем недавно группа избавилась от 10% пакета акций Апатита после затяжного и напряженного конфликта с партнерами, и выгоды от приобретения более крупного пакета выглядят неочевидными. Принимая во внимание опубликованную отчетность и перспективы роста бизнеса группы, мы рекомендуем покупать акции Акрона, RV/FV $46,2-$62

Нефтехимия Метафракс: Чистая прибыль группы по МСФО увеличилась на 10,6% до $32 млн., выручка компании достигла $450 млн. (+30% г/г), операционная прибыль составила $37 млн. Существенный рост консолидированной выручки обусловлен повышением цен на продукцию, которая коррелирует с нефтяными ценами. Мы оцениваем отчетность как сильную. Метафракс до конца года может закрыть сделку по покупке предприятия-переработчика метанола. Об этом сообщил глава совета директоров Метафракса А. Гарслян, но объект поглощения называть не стал. Рекомендация – «покупать», RV/FV $1,2–$1,4

Транспортный сектор

Несмотря на негативную динамику фондовых индексов и нестабильности мировой экономики Infina Transport Index по итогам апреля прибавил 1,6%. В лидерах роста Глобалтранс (+10,8%) на фоне покупки Металлинвесттранса и НМТП (+7,1%).

Глобалпортс: В 1 кв. 2012 г. было зафиксировано ускорение темпов роста перевалки грузов в порту Санкт-Петербург до 10,6% против 2,6% годом ранее, что позитивно отразится на операционных и финансовых показателях группы за аналогичный период. Драйвером роста для GDR компании также послужили новости об увеличении распределяемой чистой прибыли на выплату дивидендов за 2011 г. в два раза до $98,9 млн. (в предыдущем периоде $58 млн.). Дивидендная доходность может составить 3,8% на обыкновенную акцию – это лучший показатель в транспортной отрасли. По словам совладельца компании А. Филатова, спрос на услуги группы превышает ее возможности. Исходя из вышесказанного, мы сохраняем рекомендацию «покупать» для GDR Глобалпортс, RV/FV $14,3–$18.

Трансконтейнер: Компания опубликовала смешанные операционные результаты за 1 кв. 2012 г. С одной стороны перевозки контейнеров выросли на 10,7% до 347 тыс. TEU за счет увеличения экспортных и транзитных операций, с другой – зафиксировано снижение импорта на 8,4% из-за роста тарифов Трансконтейнера. В связи с этим операционная эффективность снизилась – оборот контейнеров увеличился с 22,4 до 23,1 дней, порожний пробег контейнеров увеличился с 36,1% до 39,3%. Рекомендация – «держать», RV/FV $116,8–$152,4

Аэрофлот: В апреле компания консолидировала 100% пакеты акций следующих авиакомпаний: Оренбургские авиалинии, Сахалинские авиатрассы и Россия. Интеграция перевозчиков позволит создать авиационный холдинг с большим количеством хабов, который планирует составить конкуренцию мировым авиационным компаниям. Будут созданы три мощных региональных центра - на Юге, Северо-Западе и Дальнем Востоке России. Компания планирует к 2025 г. войти в пятерку лидеров среди перевозчиков Европы и в Тор-20 мировых лидеров (сегодня занимает 13-ое и 52-ое места, соответственно). В связи с этим менеджмент Аэрофлота решил оценить соответствие стратегии развития до 2025 г. заявленным планам, а также связанные с нею риски, выбрав для этого консалтинговое агентство Oliver Wymen

По мнению консультантов, слабые места стратегии связаны с государственным регулированием авиационной отрасли, с нехваткой летных кадров и лимитом аэропорта Шереметьево по количеству обслуживаемых пассажиров в год (максимальный пассажиропоток – 35 млн. в год, к 2025 г. планируется обслуживать более 70 млн. пассажиров). Однако в целом агентство оценило стратегию позитивно. Среди возможных рисков эксперты Oliver Wymen называют слабую узнаваемость бренда за рубежом (85% пассажиров – граждане России). Поэтому Аэрофлот планирует рекламную кампанию, в том числе в Европе и США; рекламное агентство будет выбрана в течение двух месяцев. Аэрофлот идет в авангарде российских авиаперевозчиков, и мы позитивно смотрим на перспективы развития его бизнеса. Рекомендация – «покупать», RV/FV $2,7–$3,6.

Морские перевозки

По данным Ассоциации морских торговых портов, в 1 кв. 2012 г. грузооборот увеличился на 5,3% г/г. Наибольший рост перевалки грузов отмечен в Балтийском бассейне – 19,4%, на Дальнем Востоке вырос на 7,6% г/г, на Черном море остался почти без изменений. Мы ожидаем, что перевалки через российские порты будут увеличиваться стабильными темпами, в особенности после вступления России в ВТО за счет расширения торговых потоков. НМТП: Менеджмент НМТП отмечает существенное улучшение показателей себестоимости в течение 2011 г. и в 1 кв. 2012 г. Системная работа над сокращением производственных и административных расходов не позволяет расти себестоимости услуг быстрее инфляции. В текущем году для снижения финансовых расходов НМТП планирует сокращение долговой нагрузки с $2,5 до $2,3 млрд. Компания намеревается погасить долги за счет выпуска биржевых рублевых облигаций или привлечения синдицированного кредита. Источник рефинансирования еврооблигаций будет зависеть от состояния рынка на конец апреля текущего года. По итогам 2011 г. Net Debt/EBITDA составила 4,75х. Ключевым фактором, который сдерживает рост котировок, является неопределенность с продажей госпакета. Мы считаем, что открытая приватизация, а не закрытый аукцион, будет более выгодны для будущего развития компании в связи с консолидацией актива у основных акционеров. Мы ожидаем, что группа Сумма и Транснефть смогут получить контроль над 20% пакетом Новороссийского МТП и рекомендуем покупать акции, RV/FV $0,10–$0,16

Лучшую устойчивость к падению показали потребительский и транспортный сектор. Среди ритейлеров лидирующие позиции вернули себе акции Х5. В фармацевтике выросли акции ГК Протек после хорошего отчета по итогам 1 кв. 2012 г. Рост транспортного сектора во многом был обеспечен вкладом акций Глобалтранса, сообщившего о покупке 100% Металлинвесттранса.

В секторе электроэнергетики лучший результат показывали акции Волжской ТГК и ТГК-7, что, видимо, связано с проходящей консолидацией активов, входящих в КЭС-холдинг, и его конфликтом с РУСАЛом. В секторе телекоммуникаций фаворитом месяца стали акции Армады и Mail.Ru, спрос на последние поддерживается ожиданием предстоящего в мае IPO Faсebook. В нефтегазовом секторе единоличным лидером оказались акции Лукойла.

Среди отраслевых индексов в апреле сильнее рынка упали электроэнергетика, металлургия и нефтегазовый сектор, как наиболее чувствительные к экономическому росту. Негативное влияние на акции экспортеров оказало также продолжающееся укрепление рубля. Одной из причин падения электроэнергетического сектора стал перенос сроков пересмотра энерготарифов. Акции Башкирэнерго продолжили снижение на фоне проходящей реорганизации компании. В металлургическом секторе аутсайдером второй месяц подряд остаются акции Русала. Сильнее рынка упали также акции ММК, Мечела, Полюс Золото и Распадской. В нефтегазовом секторе худший результат показали акции Татнефти и Газпромнефти. В банковском секторе хуже рынка торговались акции Номос Банка и Банка "Санкт-Петербург". Синергия стала аутсайдером в потребительском секторе на фоне слабого отчета по итогам 2011 г.

Перспектива рынка

Нисходящая тенденция, продолжавшаяся на мировых фондовых площадках с апреля прошлого года, приближается к своей кульминации. Предстоящие два месяца (май-июнь) могут стать ключевым периодом в этом году, который не только задаст рыночный вектор на вторую половину года, но фактически определит его общий инвестиционный итог.

Факторы роста

Главным внутриполитическим фактором для инвесторов в мае станет назначение председателя правительства, формирование нового кабинета министров и первые шаги Путина в ранге президента. Повышение инвестиционной привлекательности России объявлено Путиным одной из приоритетных задач. Ожидается, что приток капитала в РФ во 2 кв. 2012 г. может оказаться положительным, что подтверждается также прошедшими удачными размещениями еврооблигаций Сбербанка и РФ. МВФ ожидает прирост ВВП РФ в 2012 г. на 4% за счет более высоких темпов роста во 2-4 кварталах.

В рамках циклической модели инвестиционно-конъюнктурных циклов (3-4-летний цикл Китчина) существует высокая вероятность зарождения очередного цикла на рубеже второго и третьего кварталов этого года, что, как ожидается, найдет свое отражение в повышении спроса на сырье, притоке инвестиций в промышленный капитал, росте транспортных потоков. Таким образом, в случае начала нового цикла фондовый рынок может получить долгосрочный фундаментальный стимул.

Риски

Наибольшую опасность для устойчивости фондовых рынков в мае несет возможный сезонный перегрев фондовых рынков в условиях сохраняющейся избыточной ликвидности. Майский финиш очень часто оборачивался последующей фиксацией прибыли и, как следствие, глубокой коррекцией на фондовых рынках.

Последняя макроэкономическая статистика из США свидетельствует о неустойчивом характере восстановления американской экономики, что способно негативно повлиять на отношение инвесторов к риску. В условиях сохраняющегося роста бюджетного дефицита и госдолга США могут лишиться рейтинга наивысшей надежности (ААА) от всех ведущих рейтинговых агентств уже в этом году, что приведет к значительному выводу средств глобальных фондов с мирового рынка акций.

В странах-должниках ЕС сохраняются высокие риски, связанные с обслуживанием государственного долга. Полагаем, что риски перерастания долговых проблем в кризисную фазу будут сохраняться вплоть до конца второго квартала.

В случае развития ситуации по позитивному варианту мы считаем целесообразным искать в мае точки входа в рынок с целью восстановления длинных позиций, ориентированных на продолжительные (от полугода) сроки инвестирования. В отраслевом разрезе мы рекомендуем делать ставку, прежде всего, на циклические отрасли, чувствительные к экономическому росту (нефть&газ, металлургия, химия, банки).

Макроэкономика

Отечественную промышленность ждет дефицит квалифицированной рабочей силы и замедление темпов роста.

По данным Российского экономического барометра (РЭБ), среди факторов, сдерживавших в прошедшем году развитие отечественной промышленности, традиционно лидирующие места занимали «недостаток спроса» (фактор отметили около 50% опрошенных предприятий) и «нехватка финансовых ресурсов» (ок. 40%), вместе с тем возросшее значение приобрела «нехватка рабочей силы». Последний раз промышленность столкнулась с дефицитом трудовых ресурсов в 2006-2008 гг., когда данный фактор был значим для 20-25% предприятий. По всей видимости, восстановление российской экономики после острой фазы кризиса вновь сопровождается недостатком рабочих кадров, вызванным, с одной стороны, оживившимися инвестициями в основной капитал, а с другой,– деградацией системы профессиональной подготовки и переподготовки квалифицированных рабочих кадров; отсутствием условий для активной межрегиональной мобильности, разрывом трудовых поколений и процессами естественного движения рабочей силы. РЭБ отмечает, что в конце прошлого года резко возросла доля промышленных предприятий с недостаточной укомплектованностью рабочей силой относительно ожидаемого через 12 месяцев спроса (при стабильно низкой 10%-ой доле предприятий с избытком работников) и одновременно взрывообразно увеличился коэффициент создания рабочих мест, достигнув значений, которые наблюдались в отечественной экономике при ее выходе из предыдущего кризиса (1998-1999 гг.), а также в момент локального дефицита трудовых ресурсов, связанного с ускорением инвестиционных вложений в экономику России с 10,9% в 2005 г. до 16,7% в 2006 г. и 22,7% в 2007 г.

В настоящий момент предприятия, по-видимому, столкнулись с ситуацией, когда в 2008-2009 гг. высвободили работников пенсионного и предпенсионного возрастов и вряд ли смогут вновь их привлечь на производства, а молодые специалисты в отсутствие налаженной системы передачи опыта могут не обладать достаточной квалификацией. Сомнительно, чтобы и отечественная система профессиональной подготовки кадров могла удовлетворить этот спрос качественно и количественно. Так, в 2010-2011 учебном году в России было 2850 учреждений среднего профессионального образования (что на 9,5% больше, чем в 1990-1991 уч. г.), которые выпустили 572 тыс. специалистов (637 тыс. в 1990 г.), причем за 20 лет структура выпускников в разрезе специальностей практически не изменилась: треть – технические специалисты, две трети – гуманитарные, при фактической консервации учебных программ (за исключением экономики и юриспруденции). В итоге, отсутствие адекватной кадровой подпитки извне и неразвитость собственной системы подготовки рабочих кадров сильно ограничивает российские промышленные предприятия в возможности удовлетворять возрастающий спрос, проводить сбалансированную относительно затрат факторов производства инвестиционную политику, а также отвечать на долгосрочные экономические вызовы

Экономика России замедляется

Согласно данным Росстата, в 1 квартале 2012 г. промышленное производство в России выросло на 4% к январю–марту 2011 г., что является минимальным значением за последние годы. Основное замедление произошло в марте, когда промпроизводство в годовом сопоставлении увеличилось лишь на 2% (консенсус- прогноз предполагал рост на 5,4%), а показатель, очищенный от сезонных и календарных факторов, впервые с ноября прошлого года снизился к февралю на 1,2%. В обрабатывающих производствах рост замедлился с 6,3% в феврале до 2,4% в марте, в сфере добычи полезных ископаемых затормозил до 0,8% с 3,7% месяцем ранее, а в сфере производства и распределения электроэнергии, газа и воды рост составил 1,3% по сравнению с 6,7% в феврале.

Следует отметить, что провальные результаты марта во многом обусловлены эффектом высокой базы предыдущих месяцев, когда рост экономики подпитывался щедрыми бюджетными расходами. Окончание выборного периода привело к тому, что темпы роста инвестиций в основной капитал в марте замедлились в три раза: до 4,9% в годовом выражении (консенсус-прогноз предполагал рост на 11,2%).

В целом же замедление темпов роста российской промышленности вызвано несколькими факторами, среди которых существенное укрепление курса российской валюты (с начала года рубль на 8,5% укрепился относительно доллара США и на 7,6% против евро), сложная экономическая ситуация в ЕС, а также опасения по поводу охлаждения экономики КНР

Мы ожидаем, что во второй половине года промышленное производство продолжит балансировать между небольшим замедлением и стагнацией, т.к. помимо перечисленных выше проблем давление на экономику окажет запланированное на июль повышение большинства регулируемых тарифов, что приведет к росту цен производителей и потребительских цен

Продолжающаяся турбулентность на мировых финансовых рынках и периодические обострения долгового кризиса в еврозоне приводят к существенному разбросу в прогнозах динамики ключевых макроэкономических показателей. В апреле МВФ повысил прогноз роста экономики РФ в 2012 г. до с 3,3% до 4%, а Минэкономразвития, напротив, снизило ожидания по росту ВВП в этом году на 0,3 п.п. до 3,4%

На наш взгляд, для придания российской экономике новых импульсов к росту государство должно осуществлять масштабные инвестиции в производство, а также, воспользовавшись крепостью национальной валюты, осуществлять покупку за рубежом оборудования, необходимого для производства высокотехнологичной продукции. Однако, судя по последним высказываниям избранного президента В. Путина, принятие инновационного сценария, который позволил бы сократить разрыв России с развитыми странами, откладывается как минимум до 2015 г.

Согласно нашим модельным расчетам, при инерционном сценарии развития мировой экономики в 2012 г. рост российского ВВП может замедлиться до 3,5%, в промышленном производстве рост сократится до 2,9%.

Нефть и газ

Аутсайдерами месяца стали акции Газпромнефти, Татнефти, ТНК-ВР и Газпрома. Лучше отраслевого индекса торговались акции Роснефти. Фаворитом месяца стали акции ЛУКойла. Отраслевой индекс Infina Oil&Gas торгуется вблизи долгосрочного ориентира МА200, что предполагает высокую вероятность завершения двухмесячной нисходящей коррекции

Важнейшим событием российской нефтяной отрасли, подтвердившим ее высокий инвестиционный потенциал, стало достигнутое в апреле соглашение между Роснефтью и Exxon Mobil о сотрудничестве. Американская компания займется освоением шельфа в наших морях, российская компания получает по 30% в трех проектах партнера в США, Мексиканcком заливе и Канаде. Роснефть и Exxon Mobil создадут ряд совместных предприятий, которые будут осваивать участки недр в Черном и Карском морях, и урегулируют порядок осуществления партнерами инвестиций. При этом российское правительство предоставляет нефтяным компаниям целый пакет налоговых льгот. Создание благоприятных инвестиционных условий для работы на континентальном шельфе России остается приоритетной задачей правительства. Минэнерго предлагает дифференцированный подход к определению фискальных и регуляторных условий в зависимости от инвестиционных и технологических рисков конкретных проектов. Основная цель – обеспечение глобальной конкурентоспособности российской нефтегазовой отрасли, привлечение инвестиций и передовых технологий. Ожидается, что норма рентабельности для шельфовых месторождений России окажется выше, чем для месторождений Восточной Сибири, что позволит российским компаниям и их зарубежным партнерам окупить высокие операционные затраты по освоению и разработке шельфовых месторождений

Риски В правительстве вновь обсуждается тема оптимизации налоговой нагрузки для газового сектора в плане полноты изъятия ренты от добычи природных ресурсов, что напрямую затрагивает интересы Газпрома и производителей газа, у которых с 2013 г. начнут изымать 80% доходов от роста внутренних цен на газ

Газпром: Акции Газпрома в апреле оставались под давлением продаж как в рамках общерыночной нисходящей тенденции, так и под влиянием дальнейшего снижения мировых цен на природный газ. Акции компании торгуются сейчас ниже своего долгосрочного ценового ориентира МА200 ($5,91), что делает их инвестиционно привлекательными для покупки на длительную инвестиционную перспективу. Техническая цель роста акций Газпрома на конец года – $8,0 (при позитивном сценарии 2012 года). Локальное снижение цены акций Газпрома ниже уровня $5,6 мы оцениваем как благоприятную возможность для восстановления длинных позиций в т. ч. и на перспективу ближайшего месяца. Справедливая стоимость акций Газпрома с учетом финансовых результатов 2011 г. понижена нами до $8,2/10,5 (RV/FV).

Роснефть: На рынке акций Роснефти продолжается консолидация в окрестности уровня МА200 ($7,1). Апрельский пролив ниже уровня $7,0 оказался непродолжительным и был сразу выкуплен. Соглашение с Exxon Mobil стало сильным фактором поддержки акций Роснефти. Мы подтверждаем техническую цель роста акций Роснефти на конец года в $8,5-9,0. Наша оценка справедливой стоимости акций Роснефти – $10,5-13,3 (RV/FV).

ЛУКойл: Акции ЛУКойла в течение апреля сохраняли боковую динамику в узком диапазоне $59,5-62,0, оказавшись одними из наиболее устойчивых к падению бумаг среди нефтегазового сектора. Мы полагаем, что техническая фиксация прибыли в акциях ЛУКойла в основном завершена, а цены достигли своей поддержки. Цель роста акций ЛУКойла на конец текущего года мы оцениваем на уровне $80.

Новатэк: В 2012 г. Новатэк продолжает демонстрировать хорошие операционные результаты. В частности, по итогам работы в 1 кв. компания увеличила добычу газа на 9,2% (г/г). Однако на протяжении последних 14 месяцев биржевые котировки акций Новатэка упорно держатся в довольно узком торговом диапазоне $11,5-14,5. Ограниченная волатильность в свою очередь вымывает со вторичного рынка краткосрочные спекулятивные деньги, что уже начало негативно сказываться на показателях ликвидности бумаг. В предыдущем месячном обзоре мы рекомендовали начать сокращать длинные позиции по данной бумаге в особенности тем инвесторам, которые ориентированы на спекулятивную игру с волатильностью. Мы не исключаем вероятности снижения цены акций Новатэка к нижней границе торгового диапазона ($11,5). Диапазон справедливой стоимости акций Новатэка по нашей модели равен $11,7-14,8 (RV/FV). Полагаем, что в ближайшее время лучше воздержаться от покупок

ТНК-ВР: Акции ТНК-ВР в апреле упали ниже $3,0 в связи с претензиями Минприроды по поводу масштабного разлива при транспортировке нефти. Компанию ожидают крупные штрафные санкции, а также предстоят значительные затраты на ликвидацию последствий аварий и модернизацию изношенной транспортной инфраструктуры. Мы полагаем, что в ближайшее время акции ТНК-ВР будут оставаться под давлением продаж, что может привести к снижению цены к уровням поддержки в зоне $2,80-2,85. Однако мы оцениваем эти уровни перспективными для начала спекулятивных покупок. Потенциал роста относительно справедливой стоимости ($3,4-4,4, RV/FV) равен 38%.

Транснефть: Цена акций Транснефти приблизилась к сильному техническому уровню сопротивления $2150, в окрестности которого с высокой вероятностью можно ожидать усиления давления продаж. За 7 месяцев цена акций Транснефти выросла почти на 140%. Таким образом, в случае начала фиксации прибыли цены могут скорректироваться вниз к зоне поддержки на $1670- 1700. Мы рекомендуем фиксировать прибыль. Справедливая стоимость по нашей модели равна $1650-2440 (RV/FV)

Металлургия

Сезон отчетности в металлургическом секторе продолжается: по итогам 2011 г. Северсталь показала прибыль, а ММК, напротив, получил убыток. Среди наших фаворитов ТМК, Мечел и Челябинский цинковый завод

В апреле компании сектора продолжили отчитываться о производственных и финансовых итогах 2011 г.

За прошедший год выручка Челябинского цинкового завода увеличилась на 9,6% до 12,8 млрд. руб., валовая прибыль, напротив, сократилась на 14,6% до 2,9 млрд. руб., показатель EBITDA – на 22% до 2,2 млрд. руб., а рентабельность по этому показателю составила 17%, что на 7 п.п. ниже, чем годом ранее. Читая прибыль ЧЦЗ уменьшилась более чем на четверть до 1 млрд. руб. Рост выручки был в целом связан как увеличением продаж цинка и цинковых сплавов, так и повышением их цен. Вместе с тем снизилась выручка от реализации свинцового концентрата и переработки давальческой продукции. К снижению прибыли привело удорожание сырья (+29,4% к 2010 г.), а также коммунальных расходов и топлива (+19%).

По итогам 2011 г. выручка группы ММК возросла на 21% до $9,3 млрд. EBITDA за 12 месяцев снизилась на 17% до $203 млн., маржинальность показателя уменьшилась на 6,4 проц. п. до 14,4%. Группа получила убыток в $125 млн. против прибыли в $232 млн. годом ранее, связанный с убытком 100%-дочерней компании MMK Metalurji, курсовых разниц и переоценки активов. Вместе с тем в прошедшем году компания увеличила свой общий долг более чем на треть до $4,4 млрд., а соотношение чистого долга к EBITDA возросло до 2,9, при этом кредитные ковенанты предполагают, что общий долг не должен превышать EBITDA более чем в 3,5 раза. В настоящий момент это отношение составляет около 3,3 и может превысить критический предел, если компания привлечет в Газпромбанке кредит в $700 млн. для покупки австралийской железорудной компании Flinders Mines. (Сделка в настоящий момент заблокирована в рамках обеспечительных мер по иску миноритарного акционера ОАО «ММК» Елены Егоровой, требующей признать недействительным решение совета директоров об австралийской покупке, поскольку привлекаемый для этих целей кредит и убыток, понесенный группой в 2011 г., могут привести к снижению стоимости акций ММК. Следующее заседание Арбитражного суда Челябинской области состоится 24 мая.)

В 2011 г. выручка Северстали достигла $15,8 млрд., что на 23,3% превысило показатель 2010 г., EBITDA увеличилась на четверть до $3,6 млрд. (рентабельность по показателю – 22,7%), чистая прибыль превысила $2 млрд., тогда как в 2010 г. компания зафиксировала чистый убыток в $0,6 млрд. На состоявшемся 17 апреля заседании совет директоров Северстали рекомендовал утвердить на предстоящем 28 июня годовом собрании акционеров дивиденды за 2011 г. в размере 3,56 руб. на акцию (дата отсечки – 15 мая), направив на выплаты 3,59 млрд. руб

Власти Чехии лишили Vitkovice Steel (чешское подразделение Евраза) бесплатных квот на выброс углекислого газа: со следующего года предприятию придется выплачивать в бюджет страны по €3 млн., поскольку изменится расчетная методика – вместо статистических и исторических параметров на первый план выйдут технологические. Бесплатные выбросы впредь получат компании с интегрированным доменным производством или выплавляющие сталь в электропечах. Vitkovice Steel же закупает горячий чугун на соседнем предприятии ArcelorMittal Ostrava и, таким образом, не подпадает под эти условия. Если при этом Еврокомисии удастся повысить цену выбросов, ежегодный сбор для чешского предприятия Евраза может возрасти до €12 млн. «Переговоры с Министерством окружающей среды Чехии в настоящий момент зашли в тупик, но мы надеемся, что министерство примет во внимание возможные последствия своего решения и вернется за стол переговоров», – заявили в компании

Арбитражный суд Красноярского края принял к рассмотрению иск Росприроднадзора к Норильскому никелю о взыскании задолженности по плате за негативное воздействие на окружающую среду за 2011 г. на сумму 961,9 млн. руб. Начиная с 2004 г., основываясь на постановлении правительства Красноярского края, предприятие уменьшает экологические платежи на сумму добровольных затрат на природоохранные мероприятия – в Росприроднадзоре посчитали эту практику противоречащей бюджетному законодательству России. Ведомство также рассчитывает взыскать около 1,5 млрд. руб. аналогичной задолженности и за 2010 г

ТМК: Компания продолжает расширять свою продуктовую линейку: в адрес ОАО «Сургутнефтегаз» отгружены бурильные трубы со специально разработанным новым замковым соединением, которое позволяет улучшить эксплуатационные характеристики труб и удлинить срок их службы; для латиноамериканских разработок ОАО «Зарубежнефть» поставлена партия обсадных труб с премиальным резьбовым соединением, для производства которых компания разработала специальные технологии выплавки стали и прокатки, подобрала особые режимы постпрокатной обработки. На наш взгляд, потенциал роста акций ТМК составляет около 100%, рекомендация – «покупать».

Мечел: Компания провела ряд успешных переговоров со своими кредиторами. Так, открытые в 2008 г. банком ВТБ на общую сумму 13,6 млрд. руб. краткосрочные необеспеченные кредитные линии предприятиям «Мечел-Майнинга» продлены до 2015 г. Вместе с этим инициированные 29 марта группой переговоры с консорциумом российских и зарубежных банков о кредитных договорах, по которым ожидалось нарушение отдельных ковенантов, успешно завершились 26 апреля отказом кредиторов от прав требования и их согласием на существенное изменение ковенантов. Эти результаты позволят компании увеличить свою финансовую стабильность и гибкость. Мы рекомендуем «держать» акции Мечела