9 августа 2012 FxPRO

Годовая китайская потребительская инфляция упала до 30-ти месячного минимума в июле, что говорит о том, что у ЦБ есть пространство для смягчения политики после сокращения ставок в июне и июле, чтобы сохранить экономику на пути к официальной цели на 2012 год в 7.5%. Годовая потребительская инфляция упала до 1.8% в июле с 2.2% в июне, тогда как в прошлом июле достигала трехлетнего максимума в 6.5%, как показали официальные данные, опубликованные в четверг. Экономисты, опрошенные Reuters, прогнозировали падение инфляции до 1.7% в июле.

Надежды на дальнейшее смягчение придали импульс рисковым активам, азиатские акции растут до трехмесячного максимума, чувствительный к сырью осси тестирует максимум за 4.5 месяца. Потребительские цены подросли на 0.1% в июле по сравнению с предыдущим месяцем против прогнозов на падение в 0.1%. По-прежнему небольшое инфляционное давление исходит со стороны заводов. Июльские данные показали, что цены производителей упали в июле на 2.9% по сравнению с годом ранее, это более резкий спад по сравнению с прогнозами в 2.5%, и это самое крутое падение с октября 2009.

Рост розничных продаж – крупнейший драйвер для экономики в первом квартале, оставался на уровне 13.7%. Аналитики видят усиление роста в третьем квартале до 7.9%, за весь год на 8%, что выше целевого показателя. Экономический рост падал с начала 2011 года, достигнув 7.6% во втором квартале, что было минимальным темпом с начала глобального финансового кризиса.

Остерегайтесь коррекции или еще хуже

Шансы на коррекцию фондового рынка сейчас довольны повышены. Это потому что фондовые индикаторы сейчас еще более бычьи, чем были 1 мая во время пика бычьего рынка, хотя средние значения рынка по-прежнему слегка ниже прошлых максимумов. Это не очень хорошо с точки зрения действия от обратного. Рассмотрим средний рекомендованный уровень участия на фондовом рынке самых краткосрочных рыночных индикаторов, за которыми следят Hulbert Financial Digest (как это показывает индекс Hulbert Stock Newsletter Sentiment). Среднее значение в данный момент на уровне 50%.

Я бы в любое время призывал вас серьезно относится к анализу действия от обратного. Еще одна причина сделать это сейчас заключается в том, что эта стратегия действия хорошо себя зарекомендовала в направлении коррекции мая-июня.

Подобному тому, что было на ранних стадиях коррекции, начавшейся в начале мая, ключевой момент здесь в том, что откат рынка будет зависеть от того, насколько быстро быки направятся к выходу. Если все будет также быстро, как это было три месяца назад, тогда анализ от обратного вновь покажет лишь умеренный рост. Однако если бычьи индикаторы упорно будут придерживаться бычьих позиций на фоне любого вида изменений, тогда мы увидим еще больше шансов на крупную коррекцию.

Когда плохо – это хорошо

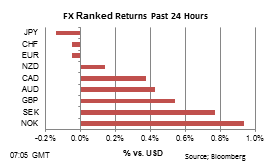

Многое было сделано в пятую годовщину кредитного кризиса. Иронично, что рынки до сих пор на крючке у стимулов, более слабые данные из Китая дали понять, что так будет и дальше. По крайней мере, для Китая плохие новости – это хорошо, так как это расширяет пул для мер стимулирования. Конечно, здесь играет роль убеждение, что Китаю есть чем ответить в контексте фискальных мер и тех мер, что направлены на вложение средств в циркуляцию в экономике (путем сокращения объемов, необходимых для размещения в НБК). Это обеспечило поддержку тем валютам, которые больше всего связаны с глобальными экономическими циклами, например, это канадский доллар и австралийский доллар.

Для основных валют, где ставки уже около нуля, история совершенно другая. Здесь политики переходят границы дозволенного, приняв ряд мер в несколько раундов (закупки бондов и более долгосрочных репо). Мы видим меньше чувствительности со стороны валют на фоне ожиданий дальнейшего QE в США, а также, например, в Британии. Инвесторы сомневаются в эффективности, а также менее склонны использовать эти валюты для инвестирования в других местах (так называемый керри-трейд). Что интересно, похоже, что феномен «плохие новости – это хорошие новости», которым была обусловлена большая часть начала кризисной реакции (и пилы риск включен / риск выключен) в настоящее время ограничивается все меньшим количеством стран. Следите внимательно, так как и это может долго не продлиться.

Осси все еще дает бой

Есть признаки того, что австралийская валюта все еще борется за область выше 1,05, но последние данные по рынку труда сумели подправить настроение. Рост числа рабочих мест в июле оказался сильней ожиданий, а занятость росла все месяцы за исключением двух с начала года. Эти данные совпали с другими признаками устойчивости австралийской экономики, которые мы получали в последние недели. Для сравнения, занятость в Новой Зеландии разочаровала, показав рост уровня безработицы (с 6,7% до 6,8%), позволив осси прирастать к киви третий день подряд

Стерлинг меньше надеется на снижение ставки

Большое движение вчера произошло на сомнениях управляющего Банка Англии в полезности дальнейшего снижения ставки в Британии с текущих 0,5%. Более того, он отметил, что: 1) давление на британских потребителей смягчилось; 2) ряд факторов, оказывавших давление на экономику, может потерять актуальность; 3) рынок труда приятно удивил; 4) экономика постепенно исцеляется, хотя и потребуется время. По данным председателя Банка Англии, после долгого периода высокой инфляции, сейчас удается коснуться целевых 2% (к большому удовлетворению Комитета по монетарной политике). Все эти прогнозы окутаны неопределенностью, однако сейчас фокус направлен на оценку эффективности последнего раунда закупки облигаций и также на эффекте от нововведенной программы фондирование под кредиты, созданной для введения денег в систему и последующего кредитования бизнеса и домохозяйств.

Развивающееся замедление

Эта неделя ознаменована пятилетием кредитного кризиса. В его начале было заметно, насколько развивающиеся страны были способны противостоять – в частности страны БРИК – замедлению в США и где-либо еще. Даже несмотря на застопорившийся рост между 2008 и 2010, страны БРИК прибавили более 25%. Однако в процессе страдания еврозоны от собственного суверенного кризиса, нарастают опасения, что на этот раз развивающиеся экономики не сумеют оказать такую же поддержку глобальному росту, по крайней мере не в том масштабе. Опубликованные данные по Китаю показали дальнейшее замедление инфляции (с 2,2% до 1,8%), темп роста пром. Производства замедлился (но все еще высок, на уровне 9,2% г/г), а розничные продажи не дотягивают до прогнозов (замедление до 13,1% в июле). Тем временем Индия отчитывается о гораздо более слабом промышленном производстве, а Бразилия – о более высокой инфляции. Как Бразилия, так и Китай должны быть способны предоставить своим экономикам больше стимулирующих мер, так как обе сфокусированы на положении дел своих экономик. Но мы уже не можем полагаться на них так же, как в ранние дни кризиса. Рисковые валюты, вроде осси, получили поддержку ночью в надежде, что стимулирующие меры уже на подходе. Но как всегда, рынки должны быть осторожны в своих желаниях.

Надежды на дальнейшее смягчение придали импульс рисковым активам, азиатские акции растут до трехмесячного максимума, чувствительный к сырью осси тестирует максимум за 4.5 месяца. Потребительские цены подросли на 0.1% в июле по сравнению с предыдущим месяцем против прогнозов на падение в 0.1%. По-прежнему небольшое инфляционное давление исходит со стороны заводов. Июльские данные показали, что цены производителей упали в июле на 2.9% по сравнению с годом ранее, это более резкий спад по сравнению с прогнозами в 2.5%, и это самое крутое падение с октября 2009.

Рост розничных продаж – крупнейший драйвер для экономики в первом квартале, оставался на уровне 13.7%. Аналитики видят усиление роста в третьем квартале до 7.9%, за весь год на 8%, что выше целевого показателя. Экономический рост падал с начала 2011 года, достигнув 7.6% во втором квартале, что было минимальным темпом с начала глобального финансового кризиса.

Остерегайтесь коррекции или еще хуже

Шансы на коррекцию фондового рынка сейчас довольны повышены. Это потому что фондовые индикаторы сейчас еще более бычьи, чем были 1 мая во время пика бычьего рынка, хотя средние значения рынка по-прежнему слегка ниже прошлых максимумов. Это не очень хорошо с точки зрения действия от обратного. Рассмотрим средний рекомендованный уровень участия на фондовом рынке самых краткосрочных рыночных индикаторов, за которыми следят Hulbert Financial Digest (как это показывает индекс Hulbert Stock Newsletter Sentiment). Среднее значение в данный момент на уровне 50%.

Я бы в любое время призывал вас серьезно относится к анализу действия от обратного. Еще одна причина сделать это сейчас заключается в том, что эта стратегия действия хорошо себя зарекомендовала в направлении коррекции мая-июня.

Подобному тому, что было на ранних стадиях коррекции, начавшейся в начале мая, ключевой момент здесь в том, что откат рынка будет зависеть от того, насколько быстро быки направятся к выходу. Если все будет также быстро, как это было три месяца назад, тогда анализ от обратного вновь покажет лишь умеренный рост. Однако если бычьи индикаторы упорно будут придерживаться бычьих позиций на фоне любого вида изменений, тогда мы увидим еще больше шансов на крупную коррекцию.

Когда плохо – это хорошо

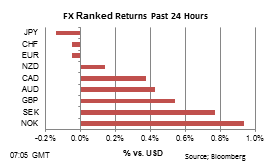

Многое было сделано в пятую годовщину кредитного кризиса. Иронично, что рынки до сих пор на крючке у стимулов, более слабые данные из Китая дали понять, что так будет и дальше. По крайней мере, для Китая плохие новости – это хорошо, так как это расширяет пул для мер стимулирования. Конечно, здесь играет роль убеждение, что Китаю есть чем ответить в контексте фискальных мер и тех мер, что направлены на вложение средств в циркуляцию в экономике (путем сокращения объемов, необходимых для размещения в НБК). Это обеспечило поддержку тем валютам, которые больше всего связаны с глобальными экономическими циклами, например, это канадский доллар и австралийский доллар.

Для основных валют, где ставки уже около нуля, история совершенно другая. Здесь политики переходят границы дозволенного, приняв ряд мер в несколько раундов (закупки бондов и более долгосрочных репо). Мы видим меньше чувствительности со стороны валют на фоне ожиданий дальнейшего QE в США, а также, например, в Британии. Инвесторы сомневаются в эффективности, а также менее склонны использовать эти валюты для инвестирования в других местах (так называемый керри-трейд). Что интересно, похоже, что феномен «плохие новости – это хорошие новости», которым была обусловлена большая часть начала кризисной реакции (и пилы риск включен / риск выключен) в настоящее время ограничивается все меньшим количеством стран. Следите внимательно, так как и это может долго не продлиться.

Осси все еще дает бой

Есть признаки того, что австралийская валюта все еще борется за область выше 1,05, но последние данные по рынку труда сумели подправить настроение. Рост числа рабочих мест в июле оказался сильней ожиданий, а занятость росла все месяцы за исключением двух с начала года. Эти данные совпали с другими признаками устойчивости австралийской экономики, которые мы получали в последние недели. Для сравнения, занятость в Новой Зеландии разочаровала, показав рост уровня безработицы (с 6,7% до 6,8%), позволив осси прирастать к киви третий день подряд

Стерлинг меньше надеется на снижение ставки

Большое движение вчера произошло на сомнениях управляющего Банка Англии в полезности дальнейшего снижения ставки в Британии с текущих 0,5%. Более того, он отметил, что: 1) давление на британских потребителей смягчилось; 2) ряд факторов, оказывавших давление на экономику, может потерять актуальность; 3) рынок труда приятно удивил; 4) экономика постепенно исцеляется, хотя и потребуется время. По данным председателя Банка Англии, после долгого периода высокой инфляции, сейчас удается коснуться целевых 2% (к большому удовлетворению Комитета по монетарной политике). Все эти прогнозы окутаны неопределенностью, однако сейчас фокус направлен на оценку эффективности последнего раунда закупки облигаций и также на эффекте от нововведенной программы фондирование под кредиты, созданной для введения денег в систему и последующего кредитования бизнеса и домохозяйств.

Развивающееся замедление

Эта неделя ознаменована пятилетием кредитного кризиса. В его начале было заметно, насколько развивающиеся страны были способны противостоять – в частности страны БРИК – замедлению в США и где-либо еще. Даже несмотря на застопорившийся рост между 2008 и 2010, страны БРИК прибавили более 25%. Однако в процессе страдания еврозоны от собственного суверенного кризиса, нарастают опасения, что на этот раз развивающиеся экономики не сумеют оказать такую же поддержку глобальному росту, по крайней мере не в том масштабе. Опубликованные данные по Китаю показали дальнейшее замедление инфляции (с 2,2% до 1,8%), темп роста пром. Производства замедлился (но все еще высок, на уровне 9,2% г/г), а розничные продажи не дотягивают до прогнозов (замедление до 13,1% в июле). Тем временем Индия отчитывается о гораздо более слабом промышленном производстве, а Бразилия – о более высокой инфляции. Как Бразилия, так и Китай должны быть способны предоставить своим экономикам больше стимулирующих мер, так как обе сфокусированы на положении дел своих экономик. Но мы уже не можем полагаться на них так же, как в ранние дни кризиса. Рисковые валюты, вроде осси, получили поддержку ночью в надежде, что стимулирующие меры уже на подходе. Но как всегда, рынки должны быть осторожны в своих желаниях.

/Компиляция. 9 августа. Элитный Трейдер, ELITETRADER.RU/

http://blog.fxpro.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба