24 сентября 2012 Forex Club Демус Руслан

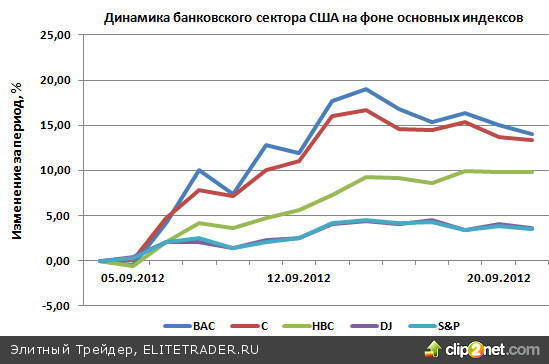

Фондовый рынок США на прошлой неделе отметился падением. Так, индекс S&P снизился на 1,02%, индекс Dow Jones – на 0,71%. Негативное влияние на рынок в начале прошлой недели оказывало беспокойство инвесторов, связанное с рисками дальнейшего замедления мировой экономики. Вслед за более, чем десятью другими крупными банками, свой прогноз по росту ВВП Китая на текущий год сократил также и Citigroup – с 8% до 7,6%, что произошло на фоне ослабления внешнего спроса. Позже рынок разочаровали предварительные данные по индексу менеджеров по закупкам для производственного сектора Китая за сентябрь 2012 г., который вырос незначительными темпами – до 47,8 пунктов против 47,6 пунктов в августе. Показатель продолжает оставаться ниже отметки 50 пунктов, что свидетельствует о замедлении экономики Поднебесной.

Во вторник, 18 сентября причиной для беспокойства инвесторов стал рост доходности по 10-летним гособлигациям Испании до уровня 6% впервые с момента решения ЕЦБ о программе покупки европейских долговых облигаций.

В среду, 19 сентября поддержку фондовому рынку США оказали данные, опубликованные Национальной ассоциацией риэлторов. Так, объем продаж домов на вторичном рынке жилья США по итогам августа 2012 повысился на 7,8% до 4,82 млн. Результат превзошел прогнозы большинства аналитиков, ожидавших показатель на уровне 4,56 млн. домов. В пятницу, 21 сентября позитива добавили новости об активном обсуждении предоставления нового плана поддержки Испании в случае ее официального обращения.

В итоге, акции банковского сектора США на прошлой неделе отметились падением. Так, акции Bank of America и Citigroup упали на 4,21% и 2,88%, соответственно. Однако, ценные бумаги HSBC подорожали на 0,49%. Индекс банковского сектора США на прошлой неделе снизился на 2,85%.

Также, влияние на фондовый рынок США на прошлой неделе продолжили оказывать новости корпоративного сектора. В понедельник, 17 сентября акции Apple выросли на 1,23% по итогам торговой сессии. Предпосылками к этому стал высокий спрос на новую модель смартфона – IPhone5. Так, количество предварительных заказов на iPhone пятого поколения превысила 2 млн. за первые 24 часа. Результат стал максимальным показателем в истории Apple, вдвое опередив прежний рекорд по предварительным заказам, который принадлежал модели iPhone 4S. Позже Deutsche Bank пересмотрел свой прогноз по целевой цене стоимости акций крупнейшей по уровню капитализации компании мира с $775 до $850 за акцию.

В пятницу, 21 сентября ценные бумаги McDonald's Corp. подорожали на 0,6%. Накануне совет директоров компании одобрил повышение квартальных дивидендов на 10% – до 77 центов на акцию. Аналогичные решения приняли совета директоров Texas Instruments Inc., Covidien Plc, Lennox International Plc. Котировки акций Texas Instruments выросли на 1,1% с начала торгов.

Среди новостей текущей недели стоит выделить следующие новости по США: объем ВВП, индикатор потребительской уверенности, индекс цен на жилье, объем продаж жилья на первичном рынке и объем заказов на товары долгосрочного использования. Также, ожидается публикация данных по количеству предварительных заявок на получение пособия по безработице, объему незавершенных сделок по продаже жилья и индикатора уверенности от университета Мичигана. Согласно прогнозам, ожидается разнонаправленная статистика. В начале недели, внимание участников рынка будет сосредоточено на Испании, которая, согласно ожиданиям, может официально обратиться за финансовой помощью к странам еврозоны. Некоторое давление на рынок, вероятно, продолжит оказывать негативная динамика показателей мировой экономики.

Bank of America

В четверг, 20 сентября стало известно о планах Bank of America ускорить программу сокращения персонала, которая осуществляется в рамках реализации стратегии реструктуризации. В частности, до конца текущего года банк намерен достичь показателя 16 тыс. сотруников, что является первым этапом реализации программы, предусматривающей сокращение персонала на 30 тыс. человек до конца 2013 г. В итоге, Bank of America намерен сократить сумму ежегодных расходов на $5 млрд. Второй этап предусматривает сокращение ежегодных расходов еще на $3 млрд. долларов до середины 2015 года.

По состоянию на конец II кв. 2012 г., экономия, достигнутая в рамках реализации первой фазы проекта, составила $970 млн. в пересчете на годовые темпы. Среди возможных причин принятия решения об ускорении темпов сокращения расходов является то, что банк, вероятно, отстает от выполнения плана. Сообщается, в частности, о его возможном отставании в этом направлении от двух других конкурентов – JPMorgan Chase и Wells Fargo & Co. Между тем, представители Bank of America, пока отказываются от комментариев.

Вместе с тем, по нашему мнению, данная новость уже учтена рынком, и не окажет существенного влияния на акции банка в ближайшем периоде. Свою финансовую отчетность за III кв. 2012 Bank of America публикует 17 октября. Кроме стратегии реструктуризации Bank of America активно работает над стратегией выхода на новые рынки и ведет активную инновационную деятельность. Мы оцениваем перспективы акций Bank of America в среднесрочном периоде, как положительные. Показатель P/EPS составляет 9,86 против 11,82 по финансовому сектору и 16,49 по индексу S&P. Это является свидетельством недооценки акций Bank of America по сравнению с целым финансовым сектором и американским рынком в целом. Также, мы подтверждаем свою целевую цену акций Bank of America на уровне $9,9, что предполагает рост на 8,67% от текущего уровня, а также рейтинг «умеренно покупать».

С точки зрения технического анализа, индикатор RSI показывает нисходящую дивергенцию, что свидетельствует о возможном пробое вниз уровня поддержки $9,08 со следующей целью $8,60 за акцию (61,8% Fibo). Уровень сопротивления – $9,78 за акцию.

Торговая рекомендация:

Рекомендуем продажу при пробое вниз уровня поддержки $9,08. Цель: $8,60 за акцию. Также, войти в короткую позицию можно в случае отбоя вниз от уровня сопротивления $9,78 за акцию. Длинные позиции возможны при отбое вверх от уровня поддержки $9,08 за акцию.

Citigroup

В среду, 19 сентября стало известно об отставке двух руководителей отдела ипотеки Citigroup. Данное решение было принято в связи с обвинением в причастности к ипотечному и страховому мошенничеству. Кроме вреда репутации банка Citigroup также рискует столкнуться с требованиями о компенсации, предварительная сумма которых оценивается в $158,3 млн. Фамилии обоих бывших сотрудников Citigroup были названы в перечне работников, фигурирующих в иске Министерства юстиции США. Финансовая структура обвиняется в декларации неправдивых данных об ипотечных кредитах, подлежащих Федеральной программе ипотечного страхования. В иске, в частности, говорится, что упомянутые работники банка оказывали давление на своих подчиненных с целью внесения ложных данных в отчеты о проблемных кредитах.

По нашему мнению, данная новость уже учтена рынком, и не окажет существенного влияния на акции компании в ближайшем периоде. Свою финансовую отчетность Citigroup публикует 15 октября 2012 г. Мы оцениваем перспективы акций Citigroup в среднесрочном периоде, как положительные. Показатель P/EPS составляет 9,75 против 11,82 по финансовому сектору и 16,49 по индексу S&P. Это является свидетельством недооценки акций Citigroup по сравнению с целым финансовым сектором и американским рынком в целом. Мы подтверждаем свою целевую цену акций Citigroup на уровне $35,85, что предполагает рост на 6,47%, а также рейтинг «умеренно покупать».

С точки зрения технического анализа, индикатор RSI находится в зоне перекупленности, что свидетельствует о возможном пробое вниз уровня поддержки $33,26 с последующей целью $31,20 за акцию (61,8% Fibo). Определенное давление на фондовый рынок США могут оказать негативные новости из еврозоны, в частности, уровень доходности долговых инструментов проблемных стран, а также данные о замедлении мировой экономики. Поддержку могут оказать действия ФРС США в рамках реализации третьего раунда количественного смягчения (QE3). Так, при пробое вверх уровня сопротивления $35,24 за акцию, мы ожидаем дальнейшего роста к отметке $37.

Торговая рекомендация:

Рекомендуем продажу при пробое вниз уровня поддержки $33,26. Цель: $31,20 за акцию. Также войти в короткую позицию можно в случае отбоя вниз от уровня сопротивления $35,24. Длинные позиции возможны при пробое вверх уровня сопротивления $35,24.

HSBC

Свою финансовую отчетность HSBC публикует лишь 5 ноября 2012 года. В общем, мы оцениваем перспективы акций HSBC в среднесрочном периоде, как умеренно позитивные. По нашему мнению, до конца текущего года банк продолжит активную реализацию стратегии реструктуризации, и будет делать все больший акцент на выход на новые рынки. Отдельно стоит отметить текущие успехи инвестиционного подразделения. Это позволит банку, в некоторой степени, уменьшить негативное влияние внешней среды. Сдерживающими факторами для дальнейшего роста акций банка, прежде всего, выступают риски дальнейшего замедления мировой экономики, а также слабый рост доходов в развитых странах, что связано с низкими текущими процентными ставками и нормативными ограничениями.

Показатель P/EPS составляет 11,12 против 11,82 по финансовому сектору и 16,49 по индексу S&P. Это является свидетельством недооценки акций HSBC по сравнению с целым финансовым сектором и американским рынком в целом. Мы подтверждаем нашу целевую цену по акциям HSBC на уровне $50 за акцию, что предполагает рост на 5,04% с текущего уровня, а также рейтинг «умеренно покупать».

С точки зрения технического анализа, индикатор RSI находится в зоне перекупленности, что свидетельствует о возможном пробое вниз уровня поддержки $46,53 с последующей целью $45 за акцию. В случае пробоя вверх уровня сопротивления $47,79 за акцию, следующей целью будет ценовая отметка $49.

Торговая рекомендация:

Рекомендуем продажи при отбое вниз от уровня сопротивления $47,79. Цель: $46,50 за акцию. Также, войти в короткую позицию можно при пробое вниз уровня поддержки $46,53 за акцию. Длинные позиции возможны в случае пробоя вверх уровня сопротивления $47,79 за акцию.

Во вторник, 18 сентября причиной для беспокойства инвесторов стал рост доходности по 10-летним гособлигациям Испании до уровня 6% впервые с момента решения ЕЦБ о программе покупки европейских долговых облигаций.

В среду, 19 сентября поддержку фондовому рынку США оказали данные, опубликованные Национальной ассоциацией риэлторов. Так, объем продаж домов на вторичном рынке жилья США по итогам августа 2012 повысился на 7,8% до 4,82 млн. Результат превзошел прогнозы большинства аналитиков, ожидавших показатель на уровне 4,56 млн. домов. В пятницу, 21 сентября позитива добавили новости об активном обсуждении предоставления нового плана поддержки Испании в случае ее официального обращения.

В итоге, акции банковского сектора США на прошлой неделе отметились падением. Так, акции Bank of America и Citigroup упали на 4,21% и 2,88%, соответственно. Однако, ценные бумаги HSBC подорожали на 0,49%. Индекс банковского сектора США на прошлой неделе снизился на 2,85%.

Также, влияние на фондовый рынок США на прошлой неделе продолжили оказывать новости корпоративного сектора. В понедельник, 17 сентября акции Apple выросли на 1,23% по итогам торговой сессии. Предпосылками к этому стал высокий спрос на новую модель смартфона – IPhone5. Так, количество предварительных заказов на iPhone пятого поколения превысила 2 млн. за первые 24 часа. Результат стал максимальным показателем в истории Apple, вдвое опередив прежний рекорд по предварительным заказам, который принадлежал модели iPhone 4S. Позже Deutsche Bank пересмотрел свой прогноз по целевой цене стоимости акций крупнейшей по уровню капитализации компании мира с $775 до $850 за акцию.

В пятницу, 21 сентября ценные бумаги McDonald's Corp. подорожали на 0,6%. Накануне совет директоров компании одобрил повышение квартальных дивидендов на 10% – до 77 центов на акцию. Аналогичные решения приняли совета директоров Texas Instruments Inc., Covidien Plc, Lennox International Plc. Котировки акций Texas Instruments выросли на 1,1% с начала торгов.

Среди новостей текущей недели стоит выделить следующие новости по США: объем ВВП, индикатор потребительской уверенности, индекс цен на жилье, объем продаж жилья на первичном рынке и объем заказов на товары долгосрочного использования. Также, ожидается публикация данных по количеству предварительных заявок на получение пособия по безработице, объему незавершенных сделок по продаже жилья и индикатора уверенности от университета Мичигана. Согласно прогнозам, ожидается разнонаправленная статистика. В начале недели, внимание участников рынка будет сосредоточено на Испании, которая, согласно ожиданиям, может официально обратиться за финансовой помощью к странам еврозоны. Некоторое давление на рынок, вероятно, продолжит оказывать негативная динамика показателей мировой экономики.

Bank of America

В четверг, 20 сентября стало известно о планах Bank of America ускорить программу сокращения персонала, которая осуществляется в рамках реализации стратегии реструктуризации. В частности, до конца текущего года банк намерен достичь показателя 16 тыс. сотруников, что является первым этапом реализации программы, предусматривающей сокращение персонала на 30 тыс. человек до конца 2013 г. В итоге, Bank of America намерен сократить сумму ежегодных расходов на $5 млрд. Второй этап предусматривает сокращение ежегодных расходов еще на $3 млрд. долларов до середины 2015 года.

По состоянию на конец II кв. 2012 г., экономия, достигнутая в рамках реализации первой фазы проекта, составила $970 млн. в пересчете на годовые темпы. Среди возможных причин принятия решения об ускорении темпов сокращения расходов является то, что банк, вероятно, отстает от выполнения плана. Сообщается, в частности, о его возможном отставании в этом направлении от двух других конкурентов – JPMorgan Chase и Wells Fargo & Co. Между тем, представители Bank of America, пока отказываются от комментариев.

Вместе с тем, по нашему мнению, данная новость уже учтена рынком, и не окажет существенного влияния на акции банка в ближайшем периоде. Свою финансовую отчетность за III кв. 2012 Bank of America публикует 17 октября. Кроме стратегии реструктуризации Bank of America активно работает над стратегией выхода на новые рынки и ведет активную инновационную деятельность. Мы оцениваем перспективы акций Bank of America в среднесрочном периоде, как положительные. Показатель P/EPS составляет 9,86 против 11,82 по финансовому сектору и 16,49 по индексу S&P. Это является свидетельством недооценки акций Bank of America по сравнению с целым финансовым сектором и американским рынком в целом. Также, мы подтверждаем свою целевую цену акций Bank of America на уровне $9,9, что предполагает рост на 8,67% от текущего уровня, а также рейтинг «умеренно покупать».

С точки зрения технического анализа, индикатор RSI показывает нисходящую дивергенцию, что свидетельствует о возможном пробое вниз уровня поддержки $9,08 со следующей целью $8,60 за акцию (61,8% Fibo). Уровень сопротивления – $9,78 за акцию.

Торговая рекомендация:

Рекомендуем продажу при пробое вниз уровня поддержки $9,08. Цель: $8,60 за акцию. Также, войти в короткую позицию можно в случае отбоя вниз от уровня сопротивления $9,78 за акцию. Длинные позиции возможны при отбое вверх от уровня поддержки $9,08 за акцию.

Citigroup

В среду, 19 сентября стало известно об отставке двух руководителей отдела ипотеки Citigroup. Данное решение было принято в связи с обвинением в причастности к ипотечному и страховому мошенничеству. Кроме вреда репутации банка Citigroup также рискует столкнуться с требованиями о компенсации, предварительная сумма которых оценивается в $158,3 млн. Фамилии обоих бывших сотрудников Citigroup были названы в перечне работников, фигурирующих в иске Министерства юстиции США. Финансовая структура обвиняется в декларации неправдивых данных об ипотечных кредитах, подлежащих Федеральной программе ипотечного страхования. В иске, в частности, говорится, что упомянутые работники банка оказывали давление на своих подчиненных с целью внесения ложных данных в отчеты о проблемных кредитах.

По нашему мнению, данная новость уже учтена рынком, и не окажет существенного влияния на акции компании в ближайшем периоде. Свою финансовую отчетность Citigroup публикует 15 октября 2012 г. Мы оцениваем перспективы акций Citigroup в среднесрочном периоде, как положительные. Показатель P/EPS составляет 9,75 против 11,82 по финансовому сектору и 16,49 по индексу S&P. Это является свидетельством недооценки акций Citigroup по сравнению с целым финансовым сектором и американским рынком в целом. Мы подтверждаем свою целевую цену акций Citigroup на уровне $35,85, что предполагает рост на 6,47%, а также рейтинг «умеренно покупать».

С точки зрения технического анализа, индикатор RSI находится в зоне перекупленности, что свидетельствует о возможном пробое вниз уровня поддержки $33,26 с последующей целью $31,20 за акцию (61,8% Fibo). Определенное давление на фондовый рынок США могут оказать негативные новости из еврозоны, в частности, уровень доходности долговых инструментов проблемных стран, а также данные о замедлении мировой экономики. Поддержку могут оказать действия ФРС США в рамках реализации третьего раунда количественного смягчения (QE3). Так, при пробое вверх уровня сопротивления $35,24 за акцию, мы ожидаем дальнейшего роста к отметке $37.

Торговая рекомендация:

Рекомендуем продажу при пробое вниз уровня поддержки $33,26. Цель: $31,20 за акцию. Также войти в короткую позицию можно в случае отбоя вниз от уровня сопротивления $35,24. Длинные позиции возможны при пробое вверх уровня сопротивления $35,24.

HSBC

Свою финансовую отчетность HSBC публикует лишь 5 ноября 2012 года. В общем, мы оцениваем перспективы акций HSBC в среднесрочном периоде, как умеренно позитивные. По нашему мнению, до конца текущего года банк продолжит активную реализацию стратегии реструктуризации, и будет делать все больший акцент на выход на новые рынки. Отдельно стоит отметить текущие успехи инвестиционного подразделения. Это позволит банку, в некоторой степени, уменьшить негативное влияние внешней среды. Сдерживающими факторами для дальнейшего роста акций банка, прежде всего, выступают риски дальнейшего замедления мировой экономики, а также слабый рост доходов в развитых странах, что связано с низкими текущими процентными ставками и нормативными ограничениями.

Показатель P/EPS составляет 11,12 против 11,82 по финансовому сектору и 16,49 по индексу S&P. Это является свидетельством недооценки акций HSBC по сравнению с целым финансовым сектором и американским рынком в целом. Мы подтверждаем нашу целевую цену по акциям HSBC на уровне $50 за акцию, что предполагает рост на 5,04% с текущего уровня, а также рейтинг «умеренно покупать».

С точки зрения технического анализа, индикатор RSI находится в зоне перекупленности, что свидетельствует о возможном пробое вниз уровня поддержки $46,53 с последующей целью $45 за акцию. В случае пробоя вверх уровня сопротивления $47,79 за акцию, следующей целью будет ценовая отметка $49.

Торговая рекомендация:

Рекомендуем продажи при отбое вниз от уровня сопротивления $47,79. Цель: $46,50 за акцию. Также, войти в короткую позицию можно при пробое вниз уровня поддержки $46,53 за акцию. Длинные позиции возможны в случае пробоя вверх уровня сопротивления $47,79 за акцию.

/Элитный Трейдер, ELITETRADER.RU/

http://www.fxclub.org/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба