Быки по евро, вероятно, чувствуют себя не в своей тарелке, поскольку евро/доллар находится в стадии консолидации после тестирования первых уровней сопротивления. В ближайшие дни нас, вероятно, ждет рост нервозности вплоть до заседания FOMC в следующую среду

Смешанные сигналы из Китая и Австралии

Вчера вышел индекс деловой активности PMI в секторе услуг Китая, публикуемый HSBC (52,1 против 53,5 ожидаемых),его снижение развеяло надежды на то, что китайская экономика набирает темп. Но в то же время мы стали свидетелями стремительного роста на китайском фондовом рынке, при этом индекс Shanghai закрылся с повышением на 3%, это наводит на мысль о том, что Китай готов поддаться стимулу, правда, я не смог обнаружить правдоподобных катализаторов - но, безусловно, движение еще ни о чем не говорит. Австралийский доллар также почти не отреагировал на выход данных по ВВП в третьем квартале, которые оказались немного слабее ожиданий, и на относительно хорошие показатели отчета по деловой активности в секторе услуг в ноябре. AUD/USD топчется на месте немного ниже области 1.0500, которая, безусловно, в течение последних двух недель ведет себя как психологический уровень. Сегодня ключевым событием является отчет Австралии по уровню занятости в ноябре.

Отчеты по европейскому сектору услуг

Последняя версия отчетов Германии и Еврозоны по деловой активности в секторе услуг оказалась значительно лучше, чем первоначальные показатели, однако, итальянский показатель скорее упал, а не вырос. Немного улучшилось положение в Испании, однако значение по-прежнему остается очень низким – всего 42,4 в ноябре. Показатель деловой активности в секторе услуг Великобритании также вышел несколько ниже, но все же удержался выше отметки 50, а отчет по Швеции продемонстрировал значительное падение к 46,4, что стало минимальным значением с 2009 года. Шведские показатели второй месяц подряд выходят ниже ожиданий, и EUR/SEK продолжает раздумывать над тем, стоит ли пробивать 200-дневную скользящую среднюю

Что нас ждет

Все внимание будет направлено на отчет США по занятости ADP, публикуемый в 1315 GMT, а затем и на отчет США по деловой активности ISM вне сектора обрабатывающей промышленности в 1500 GMT.

С технической точки зрения в паре евро/доллар все внимание сосредоточено на отметке 1.3170, которая может оказать сопротивление росту евро. Тем временем, на общем фронте интереса к риску немецкий индекс DAX торгуется в области годовых максимумов и находится всего в паре процентов от максимумов за период после краха Lehman. Инвесторы и рынки слишком самоуверенны, несмотря на экономический спад – можно подумать, что масштабный экономический рост и увеличение дохода уже совсем близко. Евро/фунт также находится в области максимальных значений текущего цикла.

График: евро/доллар

Вчера вечером и в ходе предыдущей сессии пара оказалась выше линии нисходящего тренда от предыдущих максимальных значений, но, вероятно, быки по евро чувствуют себя не в своей тарелке - в краткосрочной перспективе ожидается ряд рисковых событий, в частности, заседание FOMC в следующую среду, отсюда и сегодняшняя консолидация. Небольшую поддержку может оказать область дневных разворотов на 1,3075/85. Ключевой психологический уровень поддержки проходит на 1,30.

Завтра на повестке дня заседание ЕЦБ, и, возможно, риск сокращения процентной ставки на 0,25% недооценивают. В некоторой степени предсказуемой реакцией на подобное событие для кросс-курсов евро стала бы дальнейшая консолидация, но на данном этапе продолжают доминировать побочные риски, поэтому в случае резкого увеличения спреда, евро может очень быстро обрести поддержку. Безусловно, одновременное увеличение спреда доходности и сокращение ставки может обернуться для евро значительными потерями.

И последнее, доходность десятилетних японских облигаций держится в области минимальных уровней цикла - на уровне 70 базисных пунктов. Это поддержит слабую иену, если интерес к риску сохранится, однако это не очень хорошо сочетается с предполагаемой угрозой масштабного обесценивания иены, которое может начаться с приходом к власти правительства Синдзо Абэ в следующем году.

Обратите внимание на официальное заявление RBNZ (Резервного банка Новой Зеландии) о денежных поступлениях до конца американской сессии. Прогнозов на это событие нет, однако, новые комментарии могут спровоцировать движения новозеландского доллара.

События предыдущей сессии

• Австралия: индекс производительности в секторе услуг за ноябрь (AiG) 47,1 против 42,8 в октябре

• Великобритания: индекс цен в магазинах BRC +1,5% г/г против +1,5% в октябре.

• Австралия: ВВП в 3 квартале +0,5% кв/кв, 3,1% г/г против прогноза +0,6%/+3,1% соответственно и +3,8% г/г во 2 кв.

• Китай: PMI в секторе услуг за ноябрь 52,1 против 53,5 в октябре.

• Швеция: PMI в секторе услуг за ноябрь 46,4 против 50,2 в октябре.

• Испания: PMI в секторе услуг за ноябрь 42,4 против прогноза 41,0 и 41,2 в октябре.

• Швеция: объем производства в секторе услуг за октябрь -1,1% м/м и -2,0% г/г против прогноза -0,5%/-0,1% соответственно и-0,1% г/г в сентябре

• Италия: PMI в секторе услуг за ноябрь 44,6 против прогноза 46,0 и 46,0 в октябре.

• Германия: финальный PMI в секторе услуг за ноябрь 49,7 против прогноза 48,0 и 48,4 в октябре.

• Еврозона: финальный PMI в секторе услуг за ноябрь 46,7 против прогноза 45,7 и 46,0 в октябре.

• Великобритания: PMI в секторе услуг за ноябрь 50,2 против прогноза 51,0 и 50,6 в октябре.

• Еврозона: объем розничных продаж за октябрь -1,2% м/м и -3,6% г/г против прогноза -0,2%/-0,8% соответственно и -1,6% г/г в сентябре

Ключевые события на сегодня (все время указано по GMT)

• США: Уровень занятости ADP за ноябрь (1315)

• США: производственные заказы за октябрь (1500)

• США: ISM в секторе услуг за ноябрь (1500)

• США: данные по запасам сырой нефти и продукции за неделю (1530)

• Новая Зеландия: ставка РБНЗ (2000)

• Австралия: выступление Дебелле, РБА (2300)

• Австралия: изменение уровня занятости и ставка б/р за ноябрь (0030)

Три ключевых события на сегодня: розничные продажи в ЕС, отчет о занятости ADP и индекс в секторе обслуживания в США

Сегодня настроение игроков на рынке будут формировать обновленные данные по розничным продажам в еврозоне, независимой оценке занятости в США и показателю динамики американского сектора обслуживания в прошлом месяце.

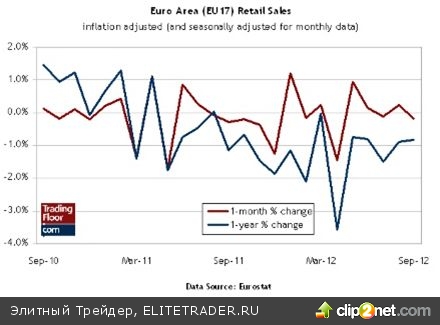

Розничные продажи в ЕС (GMT 10:00). В предыдущем отчете спрос на розничные товары в еврорегионе (Евросоюзе, состоящем из 17 государств) упал сильнее, чем ожидалось, поэтому очередное снижение в октябрьском отчете ни для кого не станет сюрпризом. Однако некоторые экономисты не исключают того, что показатель останется без изменений. Хотя это вряд ли изменит положение дел в европейской экономике, но, по крайней мере, послужит поводом для разговоров, что спад не усугубляется.

Кроме того, расхожее мнение в том, что «отсутствие новостей – это хорошая новость», может воодушевить «быков» по паре евро/доллар, особенно если застой в переговорах в Вашингтоне о предотвращении «фискального обрыва» сохранится. В конечном итоге, решающее значение будут иметь конкретные цифры, но сейчас в отсутствие значимых экономических новостей бал правят сообщения СМИ, слухи и ошибочные цитаты политиков.

Конечно, все ставки будут сброшены, если появятся убедительные признаки прогресса в решении важного вопроса об автоматическом повышении налогов и сокращении расходов в США, который жестко привязан к бюджетному календарю. С другой стороны, не нужно принимать значительных усилий для того, чтобы заставить народ положительно оценивать перспективы еврозоны, где, как мы знаем, дьявол выглядит менее устрашающе по сравнению с неопределенностью вокруг политических разногласий в Вашингтоне. Неудивительно, что сообщения о том, что Германия смягчила позицию в вопросе признания долга Греции, и признаки снижения доходности по государственным облигациям наиболее проблемных стран континента были радостно встречены участниками рынка как свидетельство улучшения ситуации. Преждевременно? Конечно, но трудно не надеяться, когда тебе дают хотя бы половину шанса после стольких неудач. Как с иронией замечает Ник Бичкрофт (Nick Beechcroft) из Saxo Bank, в воздухе витает «странное настроение» ‒ оптимизм. И он может исчезнуть уже завтра. Тем временем, любые благоприятные новости (или же лучше сказать менее негативные?) радуют народ, пока чиновники в округе Колумбия пытаются найти выход из образовавшегося тупика. Все это дает нам основание думать, что неизменный показатель розничных продаж в ЕС сегодня будет воспринят как «хорошая» новость.

Отчет о занятости ADP в США (13:15 GMT). Оценка занятости ADP обладает гораздо меньшим потенциалом воздействия на рынок по сравнению с официальным отчетом Министерства труда, который выходит двумя днями позже. Но этот статистический аперитив перед основным блюдом часто недооценивают как индикатор того, что может оказаться в пятничном меню.

Стоит обратить внимание на один аспект, связанный с этим отчетом, а именно разницу в месячном изменении показателей отчета ADP и правительственного отчета. Эти два отчета демонстрируют довольно высокую неустойчивость результатов от месяца к месяцу, но колебания, как правило, со временем приходят к нулевому среднему значению.

Вывод: если сегодняшний отчет о занятости ADP продемонстрирует относительно высокий прирост занятости, то это значит, что аналогичного результата следует ждать в пятничном отчете. Конечно, никаких гарантий нет, но чем больше будет прирост в отчете ADP, тем больше вероятность, что данные Министерства труда порадуют оптимистов. Но эта же теория действует и в обратном направлении. На самом деле, экономисты прогнозируют, что занятость в ноябре вырастет совсем незначительно из-за урагана «Сэнди». Согласно среднему прогнозу, сегодня в отчете ADP будет сообщено о росте занятости на 125,000 мест по сравнению с 158,000 в октябре. Если прогноз сбудется, то это будет еще одним поводом подкорректировать ожидания в отношении пятничного релиза.

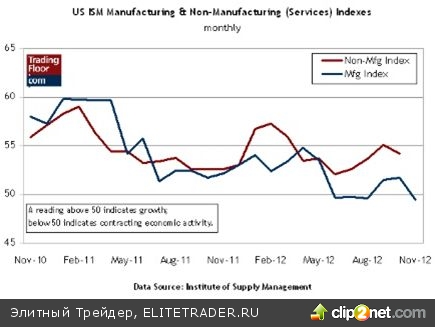

Индекс ISM в секторе обслуживания в США (15:00 GMT). Индекс ISM в секторе обслуживания всегда находится в тени своего «старшего брата» – индекса ISM в производственном секторе, за которым внимательно следят участники рынка и который выходит несколькими днями раньше. Но не стоит обманываться таким предвзятым отношением. Сектор обслуживания покрывает гораздо более существенную часть всей коммерческой активности в США. Да, производственный индекс характеризуется большей волатильностью, и те сигналы, которые он подает, высоко ценятся в качестве индикаторов циклических изменений. Это вполне справедливо, но когда оба индикатора находятся в довольно тесном соотношении друг с другом, это является куда более веским доказательством того, куда движется экономика.

По прогнозу аналитиков, сегодняшний отчет покажет, что в ноябре индекс в секторе обслуживания немного понизился, но по-прежнему держится выше решающей отметки на уровне 50. В этом случае экономисты могут поставить под сомнение значимость опубликованного в понедельник отчета о производственном индексе, который не оправдал ожидания игроков.

Средний прогноз предусматривает небольшую коррекцию индекса ISM в секторе услуг до отметки чуть ниже уровня 54, то есть небольшое снижение по сравнению с октябрьским значением 54,2. Это станет подтверждением того, что темпы роста американской экономики замедляются, но лишь незначительно. Если так и произойдет, то народ тут же переключится на мыльную оперу под названием «фискальный обрыв» в поисках новых макроэкономических зацепок.

Смешанные сигналы из Китая и Австралии

Вчера вышел индекс деловой активности PMI в секторе услуг Китая, публикуемый HSBC (52,1 против 53,5 ожидаемых),его снижение развеяло надежды на то, что китайская экономика набирает темп. Но в то же время мы стали свидетелями стремительного роста на китайском фондовом рынке, при этом индекс Shanghai закрылся с повышением на 3%, это наводит на мысль о том, что Китай готов поддаться стимулу, правда, я не смог обнаружить правдоподобных катализаторов - но, безусловно, движение еще ни о чем не говорит. Австралийский доллар также почти не отреагировал на выход данных по ВВП в третьем квартале, которые оказались немного слабее ожиданий, и на относительно хорошие показатели отчета по деловой активности в секторе услуг в ноябре. AUD/USD топчется на месте немного ниже области 1.0500, которая, безусловно, в течение последних двух недель ведет себя как психологический уровень. Сегодня ключевым событием является отчет Австралии по уровню занятости в ноябре.

Отчеты по европейскому сектору услуг

Последняя версия отчетов Германии и Еврозоны по деловой активности в секторе услуг оказалась значительно лучше, чем первоначальные показатели, однако, итальянский показатель скорее упал, а не вырос. Немного улучшилось положение в Испании, однако значение по-прежнему остается очень низким – всего 42,4 в ноябре. Показатель деловой активности в секторе услуг Великобритании также вышел несколько ниже, но все же удержался выше отметки 50, а отчет по Швеции продемонстрировал значительное падение к 46,4, что стало минимальным значением с 2009 года. Шведские показатели второй месяц подряд выходят ниже ожиданий, и EUR/SEK продолжает раздумывать над тем, стоит ли пробивать 200-дневную скользящую среднюю

Что нас ждет

Все внимание будет направлено на отчет США по занятости ADP, публикуемый в 1315 GMT, а затем и на отчет США по деловой активности ISM вне сектора обрабатывающей промышленности в 1500 GMT.

С технической точки зрения в паре евро/доллар все внимание сосредоточено на отметке 1.3170, которая может оказать сопротивление росту евро. Тем временем, на общем фронте интереса к риску немецкий индекс DAX торгуется в области годовых максимумов и находится всего в паре процентов от максимумов за период после краха Lehman. Инвесторы и рынки слишком самоуверенны, несмотря на экономический спад – можно подумать, что масштабный экономический рост и увеличение дохода уже совсем близко. Евро/фунт также находится в области максимальных значений текущего цикла.

График: евро/доллар

Вчера вечером и в ходе предыдущей сессии пара оказалась выше линии нисходящего тренда от предыдущих максимальных значений, но, вероятно, быки по евро чувствуют себя не в своей тарелке - в краткосрочной перспективе ожидается ряд рисковых событий, в частности, заседание FOMC в следующую среду, отсюда и сегодняшняя консолидация. Небольшую поддержку может оказать область дневных разворотов на 1,3075/85. Ключевой психологический уровень поддержки проходит на 1,30.

Завтра на повестке дня заседание ЕЦБ, и, возможно, риск сокращения процентной ставки на 0,25% недооценивают. В некоторой степени предсказуемой реакцией на подобное событие для кросс-курсов евро стала бы дальнейшая консолидация, но на данном этапе продолжают доминировать побочные риски, поэтому в случае резкого увеличения спреда, евро может очень быстро обрести поддержку. Безусловно, одновременное увеличение спреда доходности и сокращение ставки может обернуться для евро значительными потерями.

И последнее, доходность десятилетних японских облигаций держится в области минимальных уровней цикла - на уровне 70 базисных пунктов. Это поддержит слабую иену, если интерес к риску сохранится, однако это не очень хорошо сочетается с предполагаемой угрозой масштабного обесценивания иены, которое может начаться с приходом к власти правительства Синдзо Абэ в следующем году.

Обратите внимание на официальное заявление RBNZ (Резервного банка Новой Зеландии) о денежных поступлениях до конца американской сессии. Прогнозов на это событие нет, однако, новые комментарии могут спровоцировать движения новозеландского доллара.

События предыдущей сессии

• Австралия: индекс производительности в секторе услуг за ноябрь (AiG) 47,1 против 42,8 в октябре

• Великобритания: индекс цен в магазинах BRC +1,5% г/г против +1,5% в октябре.

• Австралия: ВВП в 3 квартале +0,5% кв/кв, 3,1% г/г против прогноза +0,6%/+3,1% соответственно и +3,8% г/г во 2 кв.

• Китай: PMI в секторе услуг за ноябрь 52,1 против 53,5 в октябре.

• Швеция: PMI в секторе услуг за ноябрь 46,4 против 50,2 в октябре.

• Испания: PMI в секторе услуг за ноябрь 42,4 против прогноза 41,0 и 41,2 в октябре.

• Швеция: объем производства в секторе услуг за октябрь -1,1% м/м и -2,0% г/г против прогноза -0,5%/-0,1% соответственно и-0,1% г/г в сентябре

• Италия: PMI в секторе услуг за ноябрь 44,6 против прогноза 46,0 и 46,0 в октябре.

• Германия: финальный PMI в секторе услуг за ноябрь 49,7 против прогноза 48,0 и 48,4 в октябре.

• Еврозона: финальный PMI в секторе услуг за ноябрь 46,7 против прогноза 45,7 и 46,0 в октябре.

• Великобритания: PMI в секторе услуг за ноябрь 50,2 против прогноза 51,0 и 50,6 в октябре.

• Еврозона: объем розничных продаж за октябрь -1,2% м/м и -3,6% г/г против прогноза -0,2%/-0,8% соответственно и -1,6% г/г в сентябре

Ключевые события на сегодня (все время указано по GMT)

• США: Уровень занятости ADP за ноябрь (1315)

• США: производственные заказы за октябрь (1500)

• США: ISM в секторе услуг за ноябрь (1500)

• США: данные по запасам сырой нефти и продукции за неделю (1530)

• Новая Зеландия: ставка РБНЗ (2000)

• Австралия: выступление Дебелле, РБА (2300)

• Австралия: изменение уровня занятости и ставка б/р за ноябрь (0030)

Три ключевых события на сегодня: розничные продажи в ЕС, отчет о занятости ADP и индекс в секторе обслуживания в США

Сегодня настроение игроков на рынке будут формировать обновленные данные по розничным продажам в еврозоне, независимой оценке занятости в США и показателю динамики американского сектора обслуживания в прошлом месяце.

Розничные продажи в ЕС (GMT 10:00). В предыдущем отчете спрос на розничные товары в еврорегионе (Евросоюзе, состоящем из 17 государств) упал сильнее, чем ожидалось, поэтому очередное снижение в октябрьском отчете ни для кого не станет сюрпризом. Однако некоторые экономисты не исключают того, что показатель останется без изменений. Хотя это вряд ли изменит положение дел в европейской экономике, но, по крайней мере, послужит поводом для разговоров, что спад не усугубляется.

Кроме того, расхожее мнение в том, что «отсутствие новостей – это хорошая новость», может воодушевить «быков» по паре евро/доллар, особенно если застой в переговорах в Вашингтоне о предотвращении «фискального обрыва» сохранится. В конечном итоге, решающее значение будут иметь конкретные цифры, но сейчас в отсутствие значимых экономических новостей бал правят сообщения СМИ, слухи и ошибочные цитаты политиков.

Конечно, все ставки будут сброшены, если появятся убедительные признаки прогресса в решении важного вопроса об автоматическом повышении налогов и сокращении расходов в США, который жестко привязан к бюджетному календарю. С другой стороны, не нужно принимать значительных усилий для того, чтобы заставить народ положительно оценивать перспективы еврозоны, где, как мы знаем, дьявол выглядит менее устрашающе по сравнению с неопределенностью вокруг политических разногласий в Вашингтоне. Неудивительно, что сообщения о том, что Германия смягчила позицию в вопросе признания долга Греции, и признаки снижения доходности по государственным облигациям наиболее проблемных стран континента были радостно встречены участниками рынка как свидетельство улучшения ситуации. Преждевременно? Конечно, но трудно не надеяться, когда тебе дают хотя бы половину шанса после стольких неудач. Как с иронией замечает Ник Бичкрофт (Nick Beechcroft) из Saxo Bank, в воздухе витает «странное настроение» ‒ оптимизм. И он может исчезнуть уже завтра. Тем временем, любые благоприятные новости (или же лучше сказать менее негативные?) радуют народ, пока чиновники в округе Колумбия пытаются найти выход из образовавшегося тупика. Все это дает нам основание думать, что неизменный показатель розничных продаж в ЕС сегодня будет воспринят как «хорошая» новость.

Отчет о занятости ADP в США (13:15 GMT). Оценка занятости ADP обладает гораздо меньшим потенциалом воздействия на рынок по сравнению с официальным отчетом Министерства труда, который выходит двумя днями позже. Но этот статистический аперитив перед основным блюдом часто недооценивают как индикатор того, что может оказаться в пятничном меню.

Стоит обратить внимание на один аспект, связанный с этим отчетом, а именно разницу в месячном изменении показателей отчета ADP и правительственного отчета. Эти два отчета демонстрируют довольно высокую неустойчивость результатов от месяца к месяцу, но колебания, как правило, со временем приходят к нулевому среднему значению.

Вывод: если сегодняшний отчет о занятости ADP продемонстрирует относительно высокий прирост занятости, то это значит, что аналогичного результата следует ждать в пятничном отчете. Конечно, никаких гарантий нет, но чем больше будет прирост в отчете ADP, тем больше вероятность, что данные Министерства труда порадуют оптимистов. Но эта же теория действует и в обратном направлении. На самом деле, экономисты прогнозируют, что занятость в ноябре вырастет совсем незначительно из-за урагана «Сэнди». Согласно среднему прогнозу, сегодня в отчете ADP будет сообщено о росте занятости на 125,000 мест по сравнению с 158,000 в октябре. Если прогноз сбудется, то это будет еще одним поводом подкорректировать ожидания в отношении пятничного релиза.

Индекс ISM в секторе обслуживания в США (15:00 GMT). Индекс ISM в секторе обслуживания всегда находится в тени своего «старшего брата» – индекса ISM в производственном секторе, за которым внимательно следят участники рынка и который выходит несколькими днями раньше. Но не стоит обманываться таким предвзятым отношением. Сектор обслуживания покрывает гораздо более существенную часть всей коммерческой активности в США. Да, производственный индекс характеризуется большей волатильностью, и те сигналы, которые он подает, высоко ценятся в качестве индикаторов циклических изменений. Это вполне справедливо, но когда оба индикатора находятся в довольно тесном соотношении друг с другом, это является куда более веским доказательством того, куда движется экономика.

По прогнозу аналитиков, сегодняшний отчет покажет, что в ноябре индекс в секторе обслуживания немного понизился, но по-прежнему держится выше решающей отметки на уровне 50. В этом случае экономисты могут поставить под сомнение значимость опубликованного в понедельник отчета о производственном индексе, который не оправдал ожидания игроков.

Средний прогноз предусматривает небольшую коррекцию индекса ISM в секторе услуг до отметки чуть ниже уровня 54, то есть небольшое снижение по сравнению с октябрьским значением 54,2. Это станет подтверждением того, что темпы роста американской экономики замедляются, но лишь незначительно. Если так и произойдет, то народ тут же переключится на мыльную оперу под названием «фискальный обрыв» в поисках новых макроэкономических зацепок.

/Компиляция. 5 декабря. Элитный Трейдер, ELITETRADER.RU/

http://ru.tradingfloor.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба