5 марта 2013 Газпромбанк | ОГК-2 | ТГК-1 | Русал | Лукойл Назаров Александр, Синельников Иван, Хромушин Иван, Котляров Дмитрий, Канин Сергей, Васин Сергей

Российский рынок акций в понедельник углубил падение вслед за мировыми площадками, темой дня были, пожалуй, ожидания охлаждения рынка недвижимости Китая. Индекс ММВБ растерял все, что успел набрать с начала 2013 года. По итогам торгов РТС упал до 1498,79 п. (-0,7%), ММВБ - до 1464,45 п. (-0,6%). В аутсайдерах – НОВАТЭК (-3,8%), компания без особенных корпоративных новостей потеряла почти 8% за 2 дня. Из лидеров можно выделить привилегированные акции Ростелекома (+3,6%) после новостей об оценке компании в рамках слияния со Связьинвестом. Между тем в понедельник снизилась фондовая Азия во главе с Китаем (Shanghai Composite рухнул на 3,6%) после ужесточения условий получения ипотеки в КНР для предотвращения перегрева рынка недвижимости. Помимо повышения первоначальных взносов и ставок по ипотеке правительство ввело 20%-ный налог на прибыль от продажи дома на вторичном рынке. Американские площадки продолжили рост – надежды инвесторов на продолжение Федрезервом США стимулирования экономики перевесили опасения, связанные с негативом из Китая. За сохранение мягкой монетарной политики ФРС выступила Джанет Йеллен, которая рассматривается как потенциальный кандидат на должность главы регулятора в случае ухода Бена Бернанке со своего поста в январе 2014 года. Нефть остановила падение. «Помогло» несчастье – в результате аварии остановлена добыча на ряде месторождений в Северном море, которые дают около 10% добычи Великобритании, или около 90 тысяч баррелей в сутки. Сегодня утром апрельский фьючерс на Brent отскочил выше 110,5 долларов за баррель.

Прогноз на сегодня: Есть надежда на рост. Дорожает нефть, отскакивают после вчерашней распродажи азиатские площадки. Американские фьючерсы стоят в районе нуля. Мы ожидаем открытия наверх на 0,4-0,6%. Из статистики сегодня будем следить за индексами экономической активности в непроизводственной сфере в странах еврозоны: в 11:45 мск – в Италии, в 12:50 – во Франции, в 12:55 – в Германии и в 13:00 – сводный индекс по еврозоне. В 14:00 мск – данные по розничным продажам в еврозоне за январь, ну а в 19:00 мск выйдет февральский индекс деловой активности в секторе услуг США (ISM Non-Manufacturing).

Обзор валютного рынка Негативный фон для российской валюты был задан с самого утра (чему способствовали новости из КНР) и продержался практически весь день. Значимых драйверов, способных подтолкнуть рубль вверх, не наблюдалось. На российском рынке курс USD/RUB прибавил еще 0,04 руб. и закрылся на 30,74 руб./долл. Бивалютная корзина еще больше отдалилась от границы валютных интервенций ЦБ, прибавив 0,04 руб. до 34,92 руб.

Лукойл продал Одесский НПЗ украинской группе «ВЭТЭК». Нейтрально

Лукойл

Тикер LKOH

Цена 1965,5 руб.

Целевая цена 87,7 долл./

2700 руб.

Потенциал роста 37%

Рекомендация ЛУЧШЕ РЫНКА

Новость: Лукойл подписал соглашение с украинской группой компаний «ВЭТЭК» о продаже доли Лукойла в Одесском НПЗ. В результате сделки Группа ВЕТЭК приобретёт 99,6% акций НПЗ. Ожидается, что сделка будет закрыта до 1 июня 2013 года после выполнения сторонами ряда предварительных условий. Сумма сделки официально не раскрывается, но, по информации Коммерсанта, она могла составить около 250 млн долл. Эффект на компанию: Одесский НПЗ простаивал с начала 2011 г. из-за сложной ситуации на украинском рынке нефтепродуктов, высокой конкуренции со стороны более дешевых нефтепродуктов из Беларуси, а также невозможности организовать эффективные поставки нефти на предприятие и загрузить завод в силу логистических ограничений по трубопроводным поставкам нефти. В связи с этим мы не ожидаем значительного эффекта на компанию от сделки. Эффект на акции: В целом из-за отсутствия достоверной информации о цене сделки, простоя завода в последние 2 года и относительно невысокой доли Одесского НПЗ в общем портфеле активов группы, мы полагаем, что вышедшие новости не окажут значительного влияния на динамику акций Лукойла

Народные волнения затронули стройплощадку проекта «Западная Курна-2» в Ираке. Нейтрально

Новость: По сообщению Reuters, со ссылкой на свои источники, несколько сотен демонстрантов, требующих создания новых рабочих мест, ворвались на стройплощадку проекта «Западная Курна-2» в Ираке, прервав рабочий процесс и нанеся ущерб оборудованию. Вместе с тем, по официальному сообщению компании, несколько десятков местных жителей собирались у входа на стройплощадку, демонстранты на территорию объекта не проникли, пострадавших и разрушений нет. Эффект на компанию: До окончательно выяснения ситуации оценить возможные потери для Лукойла затруднительно. Мы отмечаем, что представитель компании указывает на отсутствие значительного ущерба. Эффект на акции: В целом возможно определенное давление на котировки акций Лукойла из-за опасений относительно уровня безопасности при реализации проектов в Ираке. Вместе с тем мы отмечаем, что, несмотря на то, что новости вышли вчера до закрытия торгов, Лукойл оказался лучше рынка, прибавив 0,35% при росте индекса ММВБ на 0,12% и снижения индекса ММВБ нефть и газ на 0,74%.

Генкомпании ГЭХ отчитались по РСБУ

ОГК-2

Тикер OGKB

Цена 0,38 руб.

Целевая цена ПЕРЕСМОТР

TГК-1

Тикер TGKA

Цена 0,0075 руб.

Новость: Две из трех генерирующих компаний, входящих в Газпром энергохолдинг, – ТГК-1 и ОГК-2 – раскрыли вчера свою отчетность по РСБУ. Эффект на компанию: ТГК-1 увеличила выручку на 4,3% г/г до 60,1 млрд руб., чистая прибыль при этом сократилась на 10,8% г/г до 3,35 млрд руб. Показатель EBITDA вырос на 27% г/г до 11,6 млрд руб. Рост выручки обусловлен вводом новых ПГУ в рамках ДПМ, обеспечившим прирост выручки от продажи мощности на 17,4% г/г, а также высокой водностью во 2П12, обеспечившей рост загрузки ГЭС ТГК-1. В то же время на рынке электроэнергии цены снизились в среднем на 3,8% г/г под давлением растущей выработки «дешевых» АЭС, ГЭС и вновь введенных ПГУ. Упал и экспорт электроэнергии в соседнюю Финляндию из-за неблагоприятной ценовой конъюнктуры на рынке NordPool. В итоге показатель чистой рентабельности сократился до 5,6% против 6,5% в 2011 г. Выручка ОГК-2 составила 104,1 млрд руб., что на 0,8% ниже суммарного показателя ОГК-2 и ОГК-6 (вошла в состав ОГК-2 в ноябре прошлого года) за 2011 год. Сравнимый показатель EBITDA удвоился до 10,1 млрд руб. Чистая прибыль составила 4,0 млрд руб. С практически нулевого уровня в 2011 г. (0,8%) чистая рентабельность ОГК-2 по итогам 2012 г. увеличилась до 3,9%. Улучшение финансового результата ОГК-2 связано с оптимизацией загрузки станций (сокращение выработки на наименее эффективных мощностях), программа по сокращению издержек (в т.ч. на закупку топлива, ремонт, персонал), а также рост свободных цен на электроэнергию и индексация тарифов на мощность. Эффект на акции: Учитывая, что ОГК-2 демонстрирует явное улучшение финансовых результатов, мы бы ожидали позитивной реакции в акциях этой компании. В то же время результаты ТГК-1 выглядят слабыми, учитывая большую долю ГЭС и ввод новых ПГУ, которые способны зарабатывать высокую маржу на рынке электроэнергии. Впрочем, влияние на котировки обеих компаний, скорее всего, будет ограниченным, учитывая, что по большому счету они отчитались в рамках ожиданий, сформированных недавними прогнозами ГЭХ

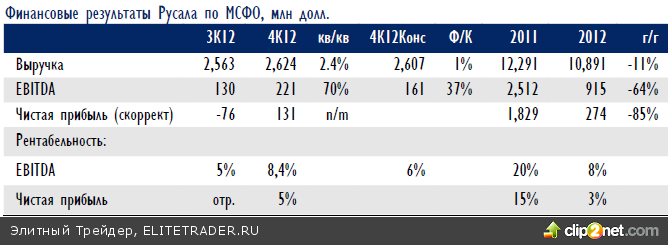

Русал отчитался за 4К12 по МСФО: рост EBITDA на 76% кв/кв. Умеренно позитивно

Русал

Тикер 486 HK

Цена 4,18 HKD

Новость: Компания «Русал» опубликовала финансовые результаты за 4К12 года и весь 2012 год. Эффект на компанию: Выручка компании увеличилась на 2,4% кв/кв благодаря росту цен на алюминий (+4,1% до 1997 долл./т) и рекордно высоких премий 249 долл./т против 229 долл./т в 3К12. Себестоимость на тонну в алюминиевом сегменте осталась практически неизменной в 4К12 (-0,1% кв/кв до 1934 долл./т). Средние затраты по году в сегменте снизились до 1946 долл (-1,9% г/г). Скорректированная EBITDA выросла на 70% кв/кв до 221 млн долл. благодаря росту выручки и снижению затрат. Рентабельность по EBITDA увеличилась на 3,4 п.п. до 8,4% в 4К12 против 5% в 3К12. Скорректированная чистая прибыль в 4К12 составила 131 млн долл., против убытка в 3К12. Компания показала чистый долг на конец 2012 года в размере 10,8 млрд долл. В 2013 году Русал ожидает сбалансированного рынка алюминия. Спрос на продукцию в мире увеличится на 6% г/г до 50 млн т, в основном за счет увеличения потребления в Китае, других странах Азии, а также США. Компания ожидает выбытие алюминиевых мощностей в мире в размере от 1,0 до 1,5 млн тонн. Премии к цене реализации продолжат увеличиваться. Эффект на акции: Опубликованные результаты существенно превзошли консенсусные ожидания по EBITDA. Основная причина расхождения - более высокие прогнозы (+2%) по операционным расходам компании (себестоимость и административно-хозяйственные затраты), Поскольку рентабельность бизнеса остается относительно низкой, небольшие позитивные изменения в выручке или по операционным расходам приводят к существенным изменениям на уровне EBITDA. Мы расцениваем достигнутые результаты как умеренно позитивные для акций компании

Русал планирует сократить неэффективное производство (300 тыс. т) уже в 2013 году. Умеренно позитивно

Новость: Совет директоров (СД) Русала объявил о намерении сократить объемы производства на 300 тыс. тонн в 2013 году на неэффективных производственных мощностях. Это решение позволит сохранить конкурентоспособность на мировом рынке в условиях высоких тарифов на электроэнергию и низких цен на металл. Сокращение будет реализовано только после его одобрения государственными органами власти, а также после урегулирования вопросов с трудоустройством высвобождающихся сотрудников. Детали по оптимизации производственного плана будут рассмотрены на ближайших заседаниях СД. Эффект на компанию: Напомним, в 2012 году СД одобрил программу, согласно которой до 2018 года предусматривалось общее сокращение 275 тыс. тонн первичного алюминия на Надвоицком (НАЗ), Богословском (БАЗ), Волховском (ВАЗ) и Новокузнецком (НкАЗ) алюминиевых заводах. К концу 2012 года из общего объема планировалось сократить на 150 тысяч тонн. Оставшуюся часть планировалось снижать поэтапно к 2015 (электролизные производства НАЗа и ВАЗа) и к 2018 году (третий и четвертый корпуса НкАЗА). Объявленное сокращение производства на 300 тыс. тонн в 2013 году в случае получения одобрения от госорганов составит 7% от объема выпуска алюминия в 2012 году. (4173 тыс. тонн). Фактически компания намеревается ускорить реализацию шагов по оптимизации производства уже в 2013 году, не растягивая весь процесс до 2018 года. Это, на наш взгляд, позволит снизить негативное влияние нерентабельных активов на общий финансовый результат. Однако ясности в сроках реализации плана по оптимизации на сегодняшний день нет, т.к. они требуют одобрения государственной власти. Эффект на акции: Мы рассматриваем данную новость как умеренно позитивную для акций Русала

Дмитрий Страшнов номинирован Связьинвестом в совет директоров Ростелекома - дополнительный индикатор смены менеджмента компании Позитивно для акций

Ростелеком ао

Тикер RTKM RX

Цена 123,79 руб.

Целевая цена 153,00 руб.

Потенциал роста 24%

Рекомендация ЛУЧШЕ РЫНКА

Новость: Бывший генеральный директор Tele2 Russia Дмитрий Страшнов номинирован в совет директоров Ростелекома, По сведениям агентства «Прайм», акционер Ростелекома – Связьинвест – направил оператору список своих кандидатов в новый совет директоров. Отмечается также отсутствие в списках нынешнего генерального директора Ростелекома Александра Провоторова, В совет Ростелекома должны также войти кандидаты от компании Bellared Holdings Ltd. Аркадия Ротенберга. Ротенберг выдвинул в совет самого себя, Николая Сабитова (гендиректор Национальной химической группы) и Артема Оболенского (президент СМП-банка). Росимущество выдвинуло кандидатом руководителя аппарата гендиректора госкорпорации «Ростех» Сергея Куликова. Полный список кандидатов пока не раскрывается. Совет должен быть избран на годовом собрании акционеров. Эффект на компанию: Отсутствие в предварительных списках в совет директоров нынешнего генерального директора может свидетельствовать о возможной смене руководства компании. Отметим, однако, что окончательный список кандидатов еще не сформирован, и Провоторов может там еще появиться. Дмитрий Страшнов уже назывался ранее вероятным кандидатом на пост генерального директора Ростелекома и может стать компромиссной фигурой, устраивающей всех акционеров. Напомним, что Министерство связи в сентябре 2012 года готовило директиву о назначении на пост генерального директора Ростелекома Вадима Семенова (директора Связьинвеста), но его кандидатуру не согласовала администрация Президента. В случае назначения Дмитрия Страшнова не только членом совета директоров компании, но и ее генеральным директором, можно ожидать активизации Ростелекома в области сотового бизнеса, учитывая опыт работы Страшного в Tele2. На наш взгляд, развитие сотового сегмента является важной частью стратегии компании, и мы положительно относимся к кандидатуре Дмитрия Страшного. Эффект на акции: Новый совет директоров и потенциальная смена менеджмента Ростелекома может положительно отразиться на стоимости акций компании. Успешный опыт развития сотового бизнеса Tele2 в России может помочь Ростелекому найти новые точки роста своего бизнеса

Прогноз на сегодня: Есть надежда на рост. Дорожает нефть, отскакивают после вчерашней распродажи азиатские площадки. Американские фьючерсы стоят в районе нуля. Мы ожидаем открытия наверх на 0,4-0,6%. Из статистики сегодня будем следить за индексами экономической активности в непроизводственной сфере в странах еврозоны: в 11:45 мск – в Италии, в 12:50 – во Франции, в 12:55 – в Германии и в 13:00 – сводный индекс по еврозоне. В 14:00 мск – данные по розничным продажам в еврозоне за январь, ну а в 19:00 мск выйдет февральский индекс деловой активности в секторе услуг США (ISM Non-Manufacturing).

Обзор валютного рынка Негативный фон для российской валюты был задан с самого утра (чему способствовали новости из КНР) и продержался практически весь день. Значимых драйверов, способных подтолкнуть рубль вверх, не наблюдалось. На российском рынке курс USD/RUB прибавил еще 0,04 руб. и закрылся на 30,74 руб./долл. Бивалютная корзина еще больше отдалилась от границы валютных интервенций ЦБ, прибавив 0,04 руб. до 34,92 руб.

Лукойл продал Одесский НПЗ украинской группе «ВЭТЭК». Нейтрально

Лукойл

Тикер LKOH

Цена 1965,5 руб.

Целевая цена 87,7 долл./

2700 руб.

Потенциал роста 37%

Рекомендация ЛУЧШЕ РЫНКА

Новость: Лукойл подписал соглашение с украинской группой компаний «ВЭТЭК» о продаже доли Лукойла в Одесском НПЗ. В результате сделки Группа ВЕТЭК приобретёт 99,6% акций НПЗ. Ожидается, что сделка будет закрыта до 1 июня 2013 года после выполнения сторонами ряда предварительных условий. Сумма сделки официально не раскрывается, но, по информации Коммерсанта, она могла составить около 250 млн долл. Эффект на компанию: Одесский НПЗ простаивал с начала 2011 г. из-за сложной ситуации на украинском рынке нефтепродуктов, высокой конкуренции со стороны более дешевых нефтепродуктов из Беларуси, а также невозможности организовать эффективные поставки нефти на предприятие и загрузить завод в силу логистических ограничений по трубопроводным поставкам нефти. В связи с этим мы не ожидаем значительного эффекта на компанию от сделки. Эффект на акции: В целом из-за отсутствия достоверной информации о цене сделки, простоя завода в последние 2 года и относительно невысокой доли Одесского НПЗ в общем портфеле активов группы, мы полагаем, что вышедшие новости не окажут значительного влияния на динамику акций Лукойла

Народные волнения затронули стройплощадку проекта «Западная Курна-2» в Ираке. Нейтрально

Новость: По сообщению Reuters, со ссылкой на свои источники, несколько сотен демонстрантов, требующих создания новых рабочих мест, ворвались на стройплощадку проекта «Западная Курна-2» в Ираке, прервав рабочий процесс и нанеся ущерб оборудованию. Вместе с тем, по официальному сообщению компании, несколько десятков местных жителей собирались у входа на стройплощадку, демонстранты на территорию объекта не проникли, пострадавших и разрушений нет. Эффект на компанию: До окончательно выяснения ситуации оценить возможные потери для Лукойла затруднительно. Мы отмечаем, что представитель компании указывает на отсутствие значительного ущерба. Эффект на акции: В целом возможно определенное давление на котировки акций Лукойла из-за опасений относительно уровня безопасности при реализации проектов в Ираке. Вместе с тем мы отмечаем, что, несмотря на то, что новости вышли вчера до закрытия торгов, Лукойл оказался лучше рынка, прибавив 0,35% при росте индекса ММВБ на 0,12% и снижения индекса ММВБ нефть и газ на 0,74%.

Генкомпании ГЭХ отчитались по РСБУ

ОГК-2

Тикер OGKB

Цена 0,38 руб.

Целевая цена ПЕРЕСМОТР

TГК-1

Тикер TGKA

Цена 0,0075 руб.

Новость: Две из трех генерирующих компаний, входящих в Газпром энергохолдинг, – ТГК-1 и ОГК-2 – раскрыли вчера свою отчетность по РСБУ. Эффект на компанию: ТГК-1 увеличила выручку на 4,3% г/г до 60,1 млрд руб., чистая прибыль при этом сократилась на 10,8% г/г до 3,35 млрд руб. Показатель EBITDA вырос на 27% г/г до 11,6 млрд руб. Рост выручки обусловлен вводом новых ПГУ в рамках ДПМ, обеспечившим прирост выручки от продажи мощности на 17,4% г/г, а также высокой водностью во 2П12, обеспечившей рост загрузки ГЭС ТГК-1. В то же время на рынке электроэнергии цены снизились в среднем на 3,8% г/г под давлением растущей выработки «дешевых» АЭС, ГЭС и вновь введенных ПГУ. Упал и экспорт электроэнергии в соседнюю Финляндию из-за неблагоприятной ценовой конъюнктуры на рынке NordPool. В итоге показатель чистой рентабельности сократился до 5,6% против 6,5% в 2011 г. Выручка ОГК-2 составила 104,1 млрд руб., что на 0,8% ниже суммарного показателя ОГК-2 и ОГК-6 (вошла в состав ОГК-2 в ноябре прошлого года) за 2011 год. Сравнимый показатель EBITDA удвоился до 10,1 млрд руб. Чистая прибыль составила 4,0 млрд руб. С практически нулевого уровня в 2011 г. (0,8%) чистая рентабельность ОГК-2 по итогам 2012 г. увеличилась до 3,9%. Улучшение финансового результата ОГК-2 связано с оптимизацией загрузки станций (сокращение выработки на наименее эффективных мощностях), программа по сокращению издержек (в т.ч. на закупку топлива, ремонт, персонал), а также рост свободных цен на электроэнергию и индексация тарифов на мощность. Эффект на акции: Учитывая, что ОГК-2 демонстрирует явное улучшение финансовых результатов, мы бы ожидали позитивной реакции в акциях этой компании. В то же время результаты ТГК-1 выглядят слабыми, учитывая большую долю ГЭС и ввод новых ПГУ, которые способны зарабатывать высокую маржу на рынке электроэнергии. Впрочем, влияние на котировки обеих компаний, скорее всего, будет ограниченным, учитывая, что по большому счету они отчитались в рамках ожиданий, сформированных недавними прогнозами ГЭХ

Русал отчитался за 4К12 по МСФО: рост EBITDA на 76% кв/кв. Умеренно позитивно

Русал

Тикер 486 HK

Цена 4,18 HKD

Новость: Компания «Русал» опубликовала финансовые результаты за 4К12 года и весь 2012 год. Эффект на компанию: Выручка компании увеличилась на 2,4% кв/кв благодаря росту цен на алюминий (+4,1% до 1997 долл./т) и рекордно высоких премий 249 долл./т против 229 долл./т в 3К12. Себестоимость на тонну в алюминиевом сегменте осталась практически неизменной в 4К12 (-0,1% кв/кв до 1934 долл./т). Средние затраты по году в сегменте снизились до 1946 долл (-1,9% г/г). Скорректированная EBITDA выросла на 70% кв/кв до 221 млн долл. благодаря росту выручки и снижению затрат. Рентабельность по EBITDA увеличилась на 3,4 п.п. до 8,4% в 4К12 против 5% в 3К12. Скорректированная чистая прибыль в 4К12 составила 131 млн долл., против убытка в 3К12. Компания показала чистый долг на конец 2012 года в размере 10,8 млрд долл. В 2013 году Русал ожидает сбалансированного рынка алюминия. Спрос на продукцию в мире увеличится на 6% г/г до 50 млн т, в основном за счет увеличения потребления в Китае, других странах Азии, а также США. Компания ожидает выбытие алюминиевых мощностей в мире в размере от 1,0 до 1,5 млн тонн. Премии к цене реализации продолжат увеличиваться. Эффект на акции: Опубликованные результаты существенно превзошли консенсусные ожидания по EBITDA. Основная причина расхождения - более высокие прогнозы (+2%) по операционным расходам компании (себестоимость и административно-хозяйственные затраты), Поскольку рентабельность бизнеса остается относительно низкой, небольшие позитивные изменения в выручке или по операционным расходам приводят к существенным изменениям на уровне EBITDA. Мы расцениваем достигнутые результаты как умеренно позитивные для акций компании

Русал планирует сократить неэффективное производство (300 тыс. т) уже в 2013 году. Умеренно позитивно

Новость: Совет директоров (СД) Русала объявил о намерении сократить объемы производства на 300 тыс. тонн в 2013 году на неэффективных производственных мощностях. Это решение позволит сохранить конкурентоспособность на мировом рынке в условиях высоких тарифов на электроэнергию и низких цен на металл. Сокращение будет реализовано только после его одобрения государственными органами власти, а также после урегулирования вопросов с трудоустройством высвобождающихся сотрудников. Детали по оптимизации производственного плана будут рассмотрены на ближайших заседаниях СД. Эффект на компанию: Напомним, в 2012 году СД одобрил программу, согласно которой до 2018 года предусматривалось общее сокращение 275 тыс. тонн первичного алюминия на Надвоицком (НАЗ), Богословском (БАЗ), Волховском (ВАЗ) и Новокузнецком (НкАЗ) алюминиевых заводах. К концу 2012 года из общего объема планировалось сократить на 150 тысяч тонн. Оставшуюся часть планировалось снижать поэтапно к 2015 (электролизные производства НАЗа и ВАЗа) и к 2018 году (третий и четвертый корпуса НкАЗА). Объявленное сокращение производства на 300 тыс. тонн в 2013 году в случае получения одобрения от госорганов составит 7% от объема выпуска алюминия в 2012 году. (4173 тыс. тонн). Фактически компания намеревается ускорить реализацию шагов по оптимизации производства уже в 2013 году, не растягивая весь процесс до 2018 года. Это, на наш взгляд, позволит снизить негативное влияние нерентабельных активов на общий финансовый результат. Однако ясности в сроках реализации плана по оптимизации на сегодняшний день нет, т.к. они требуют одобрения государственной власти. Эффект на акции: Мы рассматриваем данную новость как умеренно позитивную для акций Русала

Дмитрий Страшнов номинирован Связьинвестом в совет директоров Ростелекома - дополнительный индикатор смены менеджмента компании Позитивно для акций

Ростелеком ао

Тикер RTKM RX

Цена 123,79 руб.

Целевая цена 153,00 руб.

Потенциал роста 24%

Рекомендация ЛУЧШЕ РЫНКА

Новость: Бывший генеральный директор Tele2 Russia Дмитрий Страшнов номинирован в совет директоров Ростелекома, По сведениям агентства «Прайм», акционер Ростелекома – Связьинвест – направил оператору список своих кандидатов в новый совет директоров. Отмечается также отсутствие в списках нынешнего генерального директора Ростелекома Александра Провоторова, В совет Ростелекома должны также войти кандидаты от компании Bellared Holdings Ltd. Аркадия Ротенберга. Ротенберг выдвинул в совет самого себя, Николая Сабитова (гендиректор Национальной химической группы) и Артема Оболенского (президент СМП-банка). Росимущество выдвинуло кандидатом руководителя аппарата гендиректора госкорпорации «Ростех» Сергея Куликова. Полный список кандидатов пока не раскрывается. Совет должен быть избран на годовом собрании акционеров. Эффект на компанию: Отсутствие в предварительных списках в совет директоров нынешнего генерального директора может свидетельствовать о возможной смене руководства компании. Отметим, однако, что окончательный список кандидатов еще не сформирован, и Провоторов может там еще появиться. Дмитрий Страшнов уже назывался ранее вероятным кандидатом на пост генерального директора Ростелекома и может стать компромиссной фигурой, устраивающей всех акционеров. Напомним, что Министерство связи в сентябре 2012 года готовило директиву о назначении на пост генерального директора Ростелекома Вадима Семенова (директора Связьинвеста), но его кандидатуру не согласовала администрация Президента. В случае назначения Дмитрия Страшнова не только членом совета директоров компании, но и ее генеральным директором, можно ожидать активизации Ростелекома в области сотового бизнеса, учитывая опыт работы Страшного в Tele2. На наш взгляд, развитие сотового сегмента является важной частью стратегии компании, и мы положительно относимся к кандидатуре Дмитрия Страшного. Эффект на акции: Новый совет директоров и потенциальная смена менеджмента Ростелекома может положительно отразиться на стоимости акций компании. Успешный опыт развития сотового бизнеса Tele2 в России может помочь Ростелекому найти новые точки роста своего бизнеса

/Элитный Трейдер, ELITETRADER.RU/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба