Неделя на ведущих мировых фондовых площадках прошла под знаком снижения. Индекс MSCI World потерял около 0.4% своей капитализации, немного скорректировавшись вниз после шести подряд недельных повышений. Основой негативной динамики на рынках стало усиление опасений игроков относительно скорого начала выхода из программ QE в США, чему способствовали выступления ряда представителей ФРС, в частности, глав ФРБ Далласа, Чикаго, Кливленда и Атланты. Основной посыл этих выступлений сводился к тому, что если статданные по американской экономике в ближайшие недели серьезно не ухудшатся, Федрезерв может уже в сентябре объявить о сокращении объемов программы покупки активов.

В то же время, надо отметить, что инвесторы, похоже, уже постепенно свыкаются с мыслью, что выход из программ QE рано или поздно начнется, поэтому реакция рынков на заявления управляющих американского регулятора была гораздо менее резкой по сравнению с тем, что было, когда ФРС лишь озвучила планы сокращения объемов количественного стимулирования. Так, основные американские фондовые индикаторы снизились менее чем на процент, хотя, учитывая, что они уже довольно продолжительное время находятся вблизи исторических максимумов, многие ожидали полномасштабной коррекции. Развивающиеся рынки, как и полагается, отреагировали на укрепление опасений относительно завершения QE сильнее – индекс MSCI Emerging Markets за неделю снизился на 0.9%. Правда, дополнительное давление на него оказали результаты исследования HSBC, согласно которым экономическая активность в 16 крупнейших развивающихся странах в июле снизилась до минимума с апреля 2009 г.

Неопределенность относительно планов ФРС будет сохраняться как минимум до сентябрьского заседания FOMC, так что заявления различных деятелей на тему сокращения стимулирования в Штатах, вероятно, продолжат раскачивать рынки и вызывать всплески волатильности торгов. Возможно, некоторую ясность в данный вопрос принесут намеченные на третью декаду августа публикация протоколов июльского заседания Федрезерва и выступление Б. Бернанке на традиционной конференции ФРС в Джексон Хоул.

Важной макростатистики на неделе выходило относительно немного, однако она все же дала определенные сигналы улучшения ситуации в глобальной экономике. Так, заметно лучше ожиданий оказались данные по внешней торговле США и Китая, что говорит об оживлении экономической активности в мире. Кроме того, в КНР в июле ускорились темпы роста промпроизводства и инвестиций в основной капитал, а годовые темпы прироста импорта нефти, железной руды и угля превысили 20%. В частности, среднесуточный импорт нефти достиг рекордного показателя в 6.15 млн. баррелей. Июльские данные по КНР позволяют рассчитывать на то, что во второй половине года китайская экономика ускорится после длительного периода замедления, и цель по темпам роста ВВП на этот год на уровне 7.5% в итоге будет достигнута.

Позитивные новости пришли и из Европы. Июньские данные по фабричным заказам и промышленному производству в Германии оказались очень сильными, укрепив ожидания ускорения роста немецкой экономики во 2-м квартале до 0.5% г/г против 0.1% г/г в 1-м квартале. Кроме того, об усилении экономической активности и скором завершении рецессии в своих странах заявили власти Франции и Италии, а в Португалии во 2-м квартале впервые за два года зафиксировано снижение безработицы. Как результат, широкий индекс европейских компаний Euro Stoxx 600 на прошедшей неделе прибавил 0.1%, несмотря на общемировую понижательную тенденцию.

Евросоюз

Во вторник МВФ опубликовал доклад по Германии, в котором отметил низкую безработицу в стране на уровне 5.4% и устойчивый экспорт. Фонд ожидает, что в 2013 г. немецкий ВВП увеличится на 0.3%, однако уже в следующем году подъем усилится до 1.3%, что будет соответствовать уровню потенциального роста. Апрельский прогноз правительства ФРГ предусматривает повышение на 0.5% в текущем году и на 1.6% в следующем.

Вместе с тем эксперты МВФ призывают Германию не переусердствовать с оздоровлением госбюджета, считая замедление роста германской экономики в результате попыток сократить дефицит бюджета негативным явлением для всей Еврозоны. В своем докладе организация высоко оценила «умеренное ослабление налоговой политики» ФРГ, способствующее стимулированию спроса на внутреннем рынке. Однако во избежание финансовой нестабильности в зоне евро Германии, как ключевой стране валютного союза, ориентированной на внешний рынок, следует избегать кардинальных сокращений расходов при консолидации бюджета. В докладе, в частности, говорится, что «законодательство Германии закладывает основу ее роли как якоря стабильности в Еврозоне». В то же время на рост немецкой экономики заметно влияют и финансовые колебания, происходящие в других странах валютного блока. В связи с этим, по мнению экспертов МВФ, Германия должна проводить структурные реформы в большем объеме, чтобы обеспечить длительную экономическую стабильность и высокий уровень благосостояния.

Помимо прочего, МВФ высказывается за установление высокого уровня реальных заработных плат в Германии − такая мера помогла бы укрепить спрос на внутреннем рынке и сделать экономику страны менее уязвимой для внешних потрясений без угрозы конкурентоспособности. Авторы доклада подчеркивают, что «более сильный и сбалансированный экономический рост в Германии имеет решающее значение для постепенного оздоровления в Еврозоне и дальнейшего глобального скачка».

Агентство Fitch подтвердило долгосрочные кредитные рейтинги Германии в иностранной и национальной валюте на наивысшем уровне «AAA» со «стабильным» прогнозом. Как отмечается в сообщении агентства, подтверждение рейтингов отражает тот факт, что правительство ФРГ более чем преуспело в достижении ряда ключевых бюджетных показателей. Так, структурный баланс германского правительства в 2012 г. стал профицитным впервые с момента объединения страны при том, что среднесрочный план предполагает дефицит в размере 0.5% ВВП. Помимо этого Fitch считает, что показатель отношения госдолга ФРГ к ВВП уже достиг своего пика и будет сокращаться. В пресс-релизе сообщается, что «у Германии есть все для снижения госдолга. Экономика страны растет, бюджетная позиция остается достаточно благоприятной, и номинальные процентные ставки являются низкими. Более того, несмотря на то, что показатель госдолга, составивший в 2012 г. 81.9% ВВП, является повышенным по сравнению с медианным уровнем в 49% для категории «AAA», он остается в диапазоне, соответствующем этой рейтинговой категории». Среди других позитивных для Германии факторов эксперты Fitch отмечают сокращение рисков, связанных с кризисом в Еврозоне.

Объем промышленного производства в Германии в июне вырос на 2.4% м/м, существенно опередив прогнозы. При этом месячные темпы роста показателя стали максимальными с июля 2011 г. В годовом исчислении промпроизводство увеличилось на 2% при прогнозе снижения на 0.3% г/г. Производство в обрабатывающей промышленности Германии увеличилось в июне на 2.2% м/м, выпуск средств производства подскочил на 4.1% м/м. Объемы строительства выросли 1.6% м/м, выработка электроэнергии повысилась на 5% м/м.

Объем заказов промышленных предприятий Германии в июне вырос на 3.8% по сравнению с предыдущим месяцем, заметно опередив консенсус-прогноз. Отметим, что темпы роста показателя стали максимальными за 8 месяцев. Объем экспортных заказов на продукцию германских промпредприятий в июне повысился на 4.2% м/м, внутренних заказов − на 3.3% м/м. Спрос на средства производства увеличился на 6.8% м/м, в том числе в странах еврозоны − на 20.2% м/м, что стало лучшим приростом с июня 2007 г. Данные по промышленному сектору Германии подтверждают прогнозы ускорения роста немецкой экономики во 2-м квартале.

Экспорт из ФРГ увеличился в июне на 0.6% относительно мая, но снизился на 2.1% по сравнению с аналогичным периодом 2012 г. Импорт тем временем сократился впервые за четыре месяца: объем ввозимых в страну товаров в июне снизился на 0.8% м/м и на 1.2% г/г. Противоположная динамика экспорта и импорта привела к тому, что положительное скорректированное сальдо торгового баланса Германии выросло до 15.7 млрд. евро по сравнению с майских 14.6 млрд. евро. Данные говорят о том, что внешняя торговля ФРГ восстанавливается, но происходит это довольно медленно на фоне проблем в Еврозоне и ухудшения перспектив роста экономики Китая. При этом экспорт традиционно является основной движущей силой для крупнейшей экономики в Европе. По итогам января-июня показатель снизился на 0.6% г/г, а поставки в Еврозону упали на 3.1% г/г.

Розничные продажи в Еврозоне в июне сократились на 0.5% относительно предыдущего месяца, в годовом выражении снижение составило 0.9%. В то же время обе цифры оказались несколько лучше прогнозов экспертов. Продажи продуктов питания, напитков и табачной продукции в зоне евро в июне сократились на 1.6% м/м после снижения на 0.2% м/м в мае. Объем реализации автомобильного топлива понизился на 2.9% м/м. В Германии розничные продажи в июне понизились на 0.4% м/м после скачка на 1.6% м/м в мае, в Испании − рухнули на 6.9% м/м. Розничные продажи во Франции, являющейся второй по величине экономикой Еврозоны, увеличились в июне на 0.4% по сравнению с маем, когда наблюдался рост на 1.8% м/м.

США

По данным Министерства торговли США, дефицит внешнеторгового баланса страны в июне упал на 22.4% м/м до $34.2 млрд. что оказалось значительно лучше прогнозов и стало минимальным значением с октября 2009 г. Экспорт товаров и услуг из Штатов в июне увеличился на 2.2% м/м до $191.2 млрд., главным образом, за счет экспорта производственного оборудования, в том числе двигателей и телекоммуникационной аппаратуры, а также нефтепродуктов. Кроме того, в июне американские компании оказали иностранным клиентам рекордный по стоимости объем услуг.

Импорт в июне сократился на 2.5% м/м до $225.4 млрд. Закупки иностранной бытовой электроники по сравнению с предыдущим месяцем снизились на $1.5 млрд., импортные поставки автомобилей и автозапчастей уменьшились на $0.2 млрд. Объемы ввоза продуктов питания упали на 4.1% м/м. Увеличение темпов добычи нефти на территории страны способствует постепенному снижению зависимости США от внешних поставок энергоносителей. В июне в страну было ввезено 234.3 млн. баррелей нефти по сравнению с 240.5 млн. баррелей в мае. Стоимость ввозимой нефти снизилась до $22.7 млрд. с $23.3 млрд. в предыдущем месяце.

Число рабочих мест в экономике США в июле увеличилось на 162 тыс., что оказалось хуже прогнозов. В производственном секторе страны количество рабочих мест увеличилось на 6 тыс. при ожидавшемся приросте на 2 тыс. Число занятых на предприятиях розничной торговли увеличилось на 47 тыс., что стало лучшим результатом за 8 месяцев, тогда как рост занятости в сфере образования и здравоохранения был самым медленным за год. Согласно пересмотренным данным, число рабочих мест в Штатах в июне увеличилось на 188 тыс., а не на 195 тыс., как сообщалось ранее. Показатели за май-июнь были пересмотрены со снижением в целом на 26 тыс. Замедление роста занятости говорит о том, что американские работодатели уверены в своей способности удовлетворить текущий уровень спроса за счет имеющейся рабочей силы. В то же время улучшение показателей потребительского доверия и продаж автомобилей побуждает ряд компаний, включая Amazon.com и Ford Motor, нанимать новых сотрудников.

Уровень безработицы в США в июле составил 7.4% против июньских 7.6%, что стало минимальным значением с декабря 2008 г. Средняя почасовая оплата труда в стране в прошлом месяце снизилась на 0.1% относительно июня и выросла на 1.9% в годовом выражении − до $23.98. Средняя продолжительность рабочей недели составила 34.4 часа против 34.5 часа в течение двух предыдущих месяцев. В целом можно заключить, что ситуация на рынке труда США остается непростой, и влияние секвестра бюджета на экономику все еще не исчерпано.

Заказы промышленных предприятий США в июне увеличились на 1.5% по сравнению с предыдущим месяцем, не дотянув до консенсус-прогноза. В то же время, согласно пересмотренным данным, в мае объем заказов увеличился на 3% м/м, тогда как ранее сообщалось о повышении лишь на 2.1% м/м. Отметим, что в стоимостном выражении объем заказов в июне достиг максимального уровня за весь период сбора данных − с 1992 г. Повышение заказов говорит о том, что компании США рассчитывают на активизацию роста экономики после замедления в этом квартале, несмотря на сокращение госрасходов, которое продолжает негативно влиять на рост занятости и общего спроса.

Страны Азии, Россия, развивающиеся рынки

Банк Японии по итогам заседания 7-8 августа, как и ожидалось, не стал вносить изменений в денежно-кредитную политику, воздержавшись от расширения беспрецедентных стимулирующих программ. При этом ЦБ не стал также пересматривать свою текущую оценку состояния японской экономики и макроэкономические прогнозы. Как говорится в заявлении Банка Японии, его руководители решили дождаться новых сигналов, которые прояснят ситуацию.

ЦБ Японии констатировал в своем пресс-релизе по итогам заседания, что национальная экономика «начинает восстанавливаться умеренными темпами», а другие страны «в целом постепенно направляются к оживлению роста», несмотря на сохраняющиеся очаги экономической слабости. Банк Японии также подтвердил рост экспорта и обратил внимание на прекратившееся ослабление капиталовложений компаний на фоне роста корпоративных прибылей.

Объем выкупа гособлигаций оставлен на уровне 7 трлн. иен в месяц. Банк Японии с апреля приобретает госбумаги со всеми сроками обращения, включая 40-летние бонды, а средняя срочность до погашения гособлигаций на его балансе была увеличена с 3 до 7 лет. В отношении корпоративных облигаций и коммерческих бумаг Банк Японии объявил, что будет приобретать их до тех пор, пока суммы на конец года не достигнут 3.2 трлн. иен и 2.2 трлн. иен соответственно. После этого объем таких активов на балансе ЦБ будет поддерживаться на данном уровне.

Согласно опросу, проведенному Development Bank of Japan, крупные японские компании планируют увеличить инвестиции на 10.3% в текущем финансовом году, завершающемся в марте 2014 г. В предыдущем фингоду объем инвестиций вырос лишь на 2.9%. Больше всего на увеличение инвестиций настроены компании транспортного сектора, сферы недвижимости, а также оптовой и розничной торговли. Они повышают планы расходов на 10.1% по сравнению с предыдущим годом, при этом ожидаемый рост расходов выражается двузначным числом впервые за 22 года. Эти сектора существенно выигрывают от «абэномики», включающей в себя стимулирующую кредитно-денежную политику, гибкие бюджетные расходы и стратегию поддержки роста экономики. Японские производители намерены увеличить капзатраты в этом году на 8.6%. Среди основных причин для новых инвестиций этих компаний указываются необходимость ремонта оборудования, а также желание предлагать потребителям больше продукции.

Итоги опроса повышают надежды на то, что экономика Японии будет получать более существенную поддержку от инвестиций, чем в предыдущие годы. Хотя на долю капитальных расходов приходится менее 20% ВВП страны, наращивание таких расходов крупными предприятиями является жизненно важным для дальнейшего восстановления японской экономики. Так, Банк Японии считает увеличение компаниями инвестиций необходимым для возврата страны к устойчивому росту и завершения многолетнего периода дефляции.

По данным Государственного статистического управления КНР, объемы экспорта из Китая в июле выросли на 5.1% по сравнению с аналогичным периодом прошлого года после падения на 3.1% г/г в июне. Объемы импорта в Поднебесную подскочили на 10.9% г/г после июньского снижения на 0.7% г/г. Оба показателя оказались существенно лучше прогнозов. Поставки электроники из Китая, на долю которой приходится до четверти экспорта страны, в июле возросли на 11.3% г/г, одежды − на 13.9% г/г. Годовой прирост импорта нефти в прошлом месяце превысил 20%, железной руды − 27%, угля − 18%. Положительное сальдо внешнеторгового баланса КНР в июле составило $17.8 млрд. против $27.13 млрд. месяцем ранее.

Объем промышленного производства в Китае в июле вырос на 9.7% в годовом выражении, заметно превысив прогнозы, по сравнению с ростом на 8.9 г/г в июне. В месячном выражении производство выросло на 0.88% после июньского увеличения на 0.68% м/м. Инвестиции в основные средства без учета домохозяйств сельской местности по итогам первых семи месяцев 2013 г. поднялись на 20.1% г/г, немного опередив ожидания. Розничные продажи в стране в июле выросли на 13.2% г/г, не дотянув до прогноза в 13.5% г/г. Потребительские цены в КНР выросли в июле на 2.7% г/г, не изменившись по сравнению с показателем предыдущего месяца. Возобновление роста китайского экспорта и ускорение промпроизводства являются позитивными сигналами и должны оказать поддержку динамике ВВП страны в 3-м квартале.

В пятницу Резервный банк Австралии понизил прогноз по росту ВВП в этом году до 2.25% по сравнению с майским прогнозом, предполагавшим рост в 2.5%. Ухудшение оценки связано с замедлением инвестиций в горнодобывающую промышленность, а также спадом в других отраслях экономики. В частности, отмечается снижение внутреннего спроса и объемов строительства. Инфляция в стране, по прогнозу регулятора, в ближайшие 12 месяцев должна составить 2.25%.

Отметим, что австралийский ЦБ ранее на этой неделе в очередной раз пошел на смягчение денежно-кредитной политики, снизив базовую ставку на 0.25 п.п. до рекордно низкого уровня в 2.5%. На фоне понижения ставок за последний квартал курс австралийского доллара снизился к американскому на 11%, что стало худшей динамикой из десяти основных валют. Впрочем, экономика страны от этого должна только выиграть − по подсчетам регулятора, девальвация валюты на 10% приводит к росту ВВП на 0.5% в год. По словам главы ЦБ Г. Стивенса, «в условиях сокращения торговли и инвестиций в горнодобывающую промышленность обменный курс австралийского доллара может продолжить снижение». В РБА также не исключают дальнейшего снижения ставок, «если это потребуется».

По итогам августовского заседания совет директоров ЦБ РФ решил не менять уровень процентных ставок по операциям Банка России и ставки рефинансирования (осталась на уровне 8.25%). При этом текст заявления регулятора во многом повторяет содержание предыдущего аналогичного документа, опубликованного после заседания регулятора 12 июля. Так, по оценке Банка России, темпы роста потребительских цен в стране на 5 августа снизились до 6.5% г/г, но по-прежнему остаются выше целевого диапазона. Базовая инфляция в июле уменьшилась до 5.6% г/г против 5.8% г/г в июне. Замедление темпов инфляции было обусловлено в основном динамикой цен на продовольствие, хотя наблюдалось также некоторое снижение темпов роста цен на непродовольственные товары и услуги (за исключением регулируемых цен и тарифов). По оценкам ЦБ, выраженное давление на цены со стороны спроса отсутствует, что обусловлено нахождением совокупного выпуска несколько ниже своего потенциального уровня. Банк России прогнозирует, при текущей направленности денежно-кредитной политики и при отсутствии негативных шоков на рынке продовольствия инфляция вернется в целевой диапазон в течение 2-го полугодия текущего года и в следующем году сохранит тенденцию к снижению.

Оценка регулятором состояния российской экономики не претерпела существенных изменений. Отмечается сохранение низких темпов прироста промышленного производства и продолжение снижение объема инвестиций в основной капитал. При этом ЦБ обращает внимание на наблюдаемое в последние месяцы некоторое повышение уровня безработицы. Основным источником экономического роста в стране остается потребительская активность, поддерживаемая ростом реальной заработной платы и розничного кредитования. В то же время слабая инвестиционная активность и медленное восстановление внешнего спроса, по мнению Банка России, указывают на усиление рисков замедления роста российской экономики, в том числе в среднесрочной перспективе.

Итоги заседания Банка России не стали особым сюрпризом для рынка. Как и ожидалось, по-прежнему высокая инфляция в стране не позволила регулятору приступить к циклу смягчения денежно-кредитной политики. В то же время надо отметить, что ЦБ в свой пресс-релиз включил фразы о нахождении совокупного выпуска ниже потенциального уровня и увеличении безработицы. На фоне ожиданий дальнейшего замедления инфляции это, на наш взгляд, повышает вероятность снижения ключевой ставки на следующем заседании Банка России, которое состоится 13 сентября.

По итогам недели индексы волатильности заметно повысились, но при этом остались на относительно невысоком для среднесрочного периода уровне. Цены «рисковых» активов в целом понизились. Данные макроэкономической статистики носили в основном позитивный характер, позволяя рассчитывать на улучшение ситуации в мировой экономике в ближайшие месяцы. Финансово-политическая информация, поступавшая на рынок, указала на некоторое повышение внешнеполитических рисков для инвесторов, при этом не исключено, что они еще усилятся в ближайшие дни. Мы ожидаем умеренного отскока российских фондовых индикаторов на следующей неделе, хотя значительная волатильность торгов, вероятно, сохранится. При этом мы также сохраняем позитивный взгляд на перспективы динамики котировок акций первого и второго эшелонов рынка и в среднесрочном периоде.

Индекс ММВБ

Индекс ММВБ торгуется ниже своих скользящих средних, что говорит о негативном настроении на рынке. Ближайшее сопротивление расположено в районе 1380 пунктов, далее 1400 пунктов. В случае продолжения снижения поддержкой выступит область 1355 пунктов, далее 1330 пунктов.

Индекс S&P 500

Индекс S&P 500 торгуется на уровне своих скользящих средних, что говорит о нейтральном настроении на рынке. Ближайшее сопротивление расположено в районе 1700 пунктов, далее 1710 пунктов. В случае снижения целью движения выступит район 1670 пунктов, далее 1650 пунктов.

Нефть Brent

Котировки нефти Brent движутся ниже своих скользящих средних, что говорит о негативном настроении на рынке. Ближайшее сопротивление находится на уровне $106, далее $109 за баррель. Ближайшая поддержка расположена на уровне $100 за баррель, при ее пробитии целью снижения может стать отметка $97 за баррель.

Золото

Котировки золота находятся на уровне своих скользящих средних, что говорит о нейтральном настроении на рынке. Ближайшее сопротивление расположено в районе $1340 за унцию, далее $1415 за унцию. Ближайшая поддержка лежит в районе $1270 за унцию, далее $1200 за унцию.

Пара EUR/USD

Котировки EUR/USD движутся выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление находится в районе 1.34, далее 1.35. В случае снижения уровнями поддержки станут отметки 1.33 и далее 1.32.

Основные корпоративные события за неделю

Газпром нефть

Событие. Газпром нефть выпустила отчетность по МСФО за 1-е полугодие 2013 г. Добыча углеводородов выросла на 3.6% г/г до 224.87 млн. бнэ. Рост был обеспечен увеличением добычи газа на 30.8% г/г до 7.17 млрд. куб. м., чему, в частности, способствовала реализация программы повышения утилизации попутного нефтяного газа. В то же время добыча нефти снизилась на 1.1% г/г до 24.85 млн. тонн вследствие роста обводненности и снижения производства на традиционных месторождениях. Объемы нефтепереработки за 6 месяцев текущего года снизились на 0.8% г/г до 21.19 млн. тонн в связи с плановыми ремонтами на Московском и Мозырском НПЗ. Продажи в премиальных сегментах сбыта достигли 10.98 млн. тонн (+0.2% г/г), средняя прокачка через АЗС компании в РФ выросла на 9% г/г до 18 тонн в сутки. Во 2-м квартале добыча углеводородов составила 113.11 млн. бнэ (+1.2% к/к), нефтепереработка – 10.83 млн. тонн (+4.5% к/к), продажи нефтепродуктов через премиальные каналы – 5.86 млн. тонн (+14.5% к/к).

Выручка Газпром нефти в 1-м полугодии снизилась на 1.4% г/г до 715 млрд. руб., что было обусловлено прежде всего падением экспортных продаж сырой нефти (-35.9% г/г до 103.6 млрд. руб.). Продажи нефтепродуктов увеличились на 8.1% г/г до 555.3 млрд. руб., но не смогли полностью компенсировать выпадающие доходы от реализации нефти. Показатель EBITDA увеличился на 0.9% г/г до 150.6 млрд. руб., при этом рентабельность по EBITDA прибавила 0.5 п.п. и составила 21.1%. Чистая прибыль за отчетный период уменьшилась на 1.4% г/г до 77.6 млрд. руб. из-за отрицательного эффекта курсовых разниц и роста амортизационных отчислений. Во 2-м квартале выручка Газпром нефти составила 359.1 млрд. руб. (+0.9% к/к), EBITDA – 73.8 млрд. руб. (-3.7% к/к), чистая прибыль – 38.1 млрд. руб. (-2.8% к/к).

Капитальные затраты Газпром нефти за 6 месяцев этого года выросли на 31.3% до 90.5 млрд. руб., главным образом, из-за активной разработки новых месторождений и внедрения новых технологий для поддержания добычи на зрелых месторождениях. Между тем, свободный денежный поток компании составил 57 млрд. руб., чему способствовало в том числе эффективное управление рабочим капиталом. Чистый долг компании за полугодие снизился на 14.7% до 133.8 млрд. руб., что соответствует коэффициенту Чистый долг/EBITDA на уровне 0.44.

Комментарий. Отчетность Газпром нефти за 1-е полугодие оказалась неплохой, заметно лучше консенсус-прогноза по основным финансовым показателям. Благодаря росту добычи и увеличению объемов продаж нефтепродуктов по премиальным каналам компании удалось успешно противостоять ухудшению внешней ценовой конъюнктуры и немного повысить рентабельность по EBITDA. Ухудшение показателей прибыли во 2-м квартале по сравнению с 1-м было ожидаемым и связано с эффектом запаздывания экспортных пошлин. По соотношению EBITDA на баррель добычи на уровне $21.6 Газпром нефти удалось опередить отчитавшуюся ранее Роснефть ($16.8). Из прочих моментов отметим существенный свободный денежный поток и заметное снижение долговой нагрузки. Мы считаем, что опубликованные результаты окажут определенную поддержку котировкам акций Газпром нефти в краткосрочной перспективе.

Сбербанк

Событие. Сбербанк опубликовал результаты финансовой деятельности за 7 месяцев 2013 г. по РСБУ. Активы банка в июле выросли на 1.3% до 14 515 млрд.руб., главным образом, за счет кредитов клиентам: корпоративные кредиты выросли на 2% до 7 661 млрд.руб., розничные кредиты увеличились на 3% до 2 896 млрд.руб. Июль стал рекордным месяцем по выдаче розничных кредитов: за месяц было выдано более 220 млрд.руб. Качество кредитного портфеля изменилось незначительно, доля просроченной задолженности составила 2.65%. Объем средств физических лиц увеличился на 0.7% до 7 170 млрд.руб., при этом объем средств юридических лиц, наоборот, снизился на 2% до 3 138 млрд.руб. за счет средств до востребования. Показатель достаточности капитала снизился в июле на 0.3п.п. и составил 13%, тем не менее, он превосходит результат 7м.2012г. на 0.4п.п.

Чистый процентный доход за 7 месяцев вырос на 15.2% г/г и составил 397 млрд.руб.: рост доходов за счет роста активов превысил рост расходов за счет роста привлеченных средств по более высоким процентным ставкам. Чистый комиссионный доход увеличился на 11.6% г/г до 120 млрд.руб., основным фактором роста по-прежнему являются операции с банковскими картами и эквайринг. Операционные расходы выросли на 9.3% г/г и достигли 208 млрд.руб., отношение расходов к доходам составило по итогам 7 месяцев 38.1%, не изменившись за месяц и снизившись по сравнению с прошлым годом на 1.6п.п. Значительно увеличились расходы на совокупные резервы, составив 67.3 млрд.руб. за 7 месяцев 2013г. против 23,5 млрд.руб. в прошлом году. При этом 30% резерва было начислено в июле. Основной причиной роста стало создание резервов на возможные потери по ссудам и по прочим активам. Чистая прибыль банка за период составила 220.3 млрд.руб., что на 3.7% больше результата годом ранее, прибыль за июль составила 28 млрд.руб. после рекордных 35 млрд.руб. в июне.

Комментарий. Представленные результаты мы оцениваем нейтрально на фоне текущего состояния банковского сектора. За 7 месяцев банку удалось повысить достаточность капитала, снизить долю просроченной задолженности, нарастить доходы более высокими темпами, чем расходы. Благодаря более быстрому росту доходов по сравнению с расходами, несмотря на значительный рост резервирования, банку удалось получить рост чистой прибыли по сравнению с прошлым годом. В то же время в июле чистая прибыль снизилась на 20% м/м. Продолжение роста резервирования не является неожиданностью ввиду значительной закредитованности населения. Данная проблема давно обсуждается в ЦБ, причем принятые решения могут оказать давление на банковский сектор в целом. В целом, на фоне замедления кредитования в 2013г. на рынке продолжается тенденция снижения ставок по кредитам, и, как отметил Г. Греф на недавней встрече с президентом, до конца года не исключено дальнейшее снижение кредитных ставок банком для отдельных категорий заемщиков.

Мегафон

Событие. Мегафон объявил финансовые результаты за 2-й квартал 2013 г. по МСФО. Выручка компании увеличилась на 8.4% г/г до 72.2 млрд. руб. Главным драйвером роста выручки стали услуги мобильной передачи данных, доходы от которых выросли на 28.7% г/г до 11.6 млрд. руб. Кроме того, почти в полтора раза, до 4 млрд. руб., повысилась выручка от продаж оборудования и аксессуаров. Показатель EBITDA вырос на 21.8% г/г до 34.3 млрд. руб., при этом рентабельность по EBITDA прибавила 5.3 п.п. и достигла 47.5%. Чистая прибыль в отчетном квартале подскочила в 8 раз до 13.6 млрд. руб. За 6 месяцев текущего года выручка компании составила 140 млрд. руб. (+8% г/г), EBITDA – 66.7 млрд. руб., чистая прибыль – 26.2 млрд. руб. (+139.9% г/г).

Капвложения Мегафона во 2-м квартале сократились на 31.7% г/г до 8.3 млрд. руб. В то же время компания ожидает существенного роста капзатрат во 2-м полугодии. Свободный денежный поток увеличился на 18.2% г/г до 22.6 млрд. руб., а в 1-м полугодии показатель составил 45.4 млрд. руб. Чистый дол на конец 2-го квартала составил 76.7 млрд. руб., сократившись со 100.8 млрд. руб., зафиксированных на конец марта. Коэффициент Чистый долг/EBITDA при этом сократился до около 0.6.

Число абонентов мобильной связи Мегафона на конец июня составило 64.1 млн., увеличившись за год на 3.2%. При этом 35% абонентов пользовались услугами мобильной передачи данных. Средняя выручка на абонента (показатель ARPU) во 2-м квартале выросла на 4.7% г/г до 333 руб. в месяц, а средний трафик на абонента (показатель MOU) увеличился на 3% г/г до 310 минут в месяц.

Мегафон также сообщил, что совет директоров компании одобрил сделку по приобретению у холдинга Garsdale (владеет контрольным пакетом акций Мегафона) 100% LTE-оператора Yota за $1.18 млрд. без учета долга. Закрытие сделки ожидается в конце сентября, после того как она будет одобрена акционерами на внеочередном собрании (намечено на 12 сентября). Оператор сообщил, что скандинавская TeliaSonera, владеющая 25.17% Мегафона, уже выразила намерение проголосовать в пользу сделки.

Комментарий. Опубликованная отчетность Мегафона оказалась сильной, заметно опередив консенсус-прогноз по EBITDA и чистой прибыли. Компания показала существенный рост во всех сегментах, особенно в области мобильной передачи данных, а также продемонстрировала дальнейшее повышение операционной эффективности. На этом фоне прогноз менеджмента на текущий год по рентабельности по EBITDA на уровне 42.5-44% пока выглядит довольно консервативным. Из других моментов отчетности отметим высокий свободный денежный поток, хотя ожидаемое повышение капзатрат во 2-м полугодии может оказать давление на данный показатель. Заметное снижение долговой нагрузки также является несомненной заслугой компании.

Покупка оператора Yota, на наш взгляд, также является позитивной для Мегафона в среднесрочной перспективе. Данная сделка должна усилить позиции компании на перспективном рынке услуг 4G, кроме того, возможны синергетические эффекты, связанные с объединением сетей и абонентских баз. Мы ожидаем, что вышедшие новости будут оказывать поддержку котировкам акций Мегафона в ближайшие недели.

Магнит

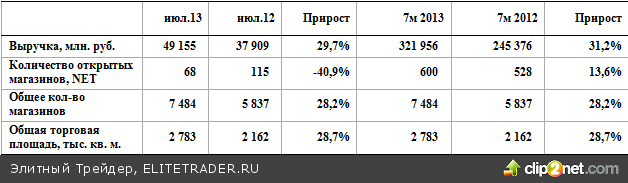

Событие. Магнит представил операционные результаты за июль и 7 месяцев 2013 г. Рост выручки в июле составил 29.67% г/г. В течение месяца компания открыла (net) 68 магазинов, при этом общее количество магазинов в сети составило 7484 (6618 «магазинов у дома», 143 гипермаркета, 30 магазинов «Магнит Семейный» и 693 магазина косметики).

Предварительный объем неаудированной розничной выручки с начала года составил 321 955.89 млн. руб., что означает рост в размере 31.21% по сравнению с аналогичным периодом прошлого года.

Комментарий. В июле текущего года ритейлер показал достаточно стабильный прирост выручки по сравнению с аналогичным периодом прошлого года. Правда, если сравнивать рост выручки в июле (29.7% г/г) с ростом выручки с начала года (31.2% г/г), то мы видим, что темп роста выручки несколько снизился. Тем не менее он остается выше прогноза руководства компании, данного в начале года (27-29%). Драйвером роста выручки снова стал сегмент гипермаркетов. В июле выручка этого сегмента выросла на 37.18% г/г, а с начала года прирост составил 44.25% г/г.

Темп роста сети в июле несколько снизился: количество открытий магазинов оказалось несколько ниже, чем в июне (170) и ниже, чем в июле прошлого года (115). Общая торговая площадь за год выросла на 28.7%. Наиболее высокими темпами росла сеть гипермаркетов, прирост площадей которой за год составил 39.1%.

Мы считаем, что опубликованные результаты умеренно позитивны для котировок акций компании. Несмотря на небольшое снижение темпа роста выручки в июле, он остается достаточно высоким и превышает прогноз руководства компании на этот год. Темп открытий магазинов в июле несколько снизился, но, как правило, темп открытий к концу года ускоряется, и мы считаем, что план руководства компании по открытию 1400 магазинов в текущем году будет выполнен.

В то же время, надо отметить, что инвесторы, похоже, уже постепенно свыкаются с мыслью, что выход из программ QE рано или поздно начнется, поэтому реакция рынков на заявления управляющих американского регулятора была гораздо менее резкой по сравнению с тем, что было, когда ФРС лишь озвучила планы сокращения объемов количественного стимулирования. Так, основные американские фондовые индикаторы снизились менее чем на процент, хотя, учитывая, что они уже довольно продолжительное время находятся вблизи исторических максимумов, многие ожидали полномасштабной коррекции. Развивающиеся рынки, как и полагается, отреагировали на укрепление опасений относительно завершения QE сильнее – индекс MSCI Emerging Markets за неделю снизился на 0.9%. Правда, дополнительное давление на него оказали результаты исследования HSBC, согласно которым экономическая активность в 16 крупнейших развивающихся странах в июле снизилась до минимума с апреля 2009 г.

Неопределенность относительно планов ФРС будет сохраняться как минимум до сентябрьского заседания FOMC, так что заявления различных деятелей на тему сокращения стимулирования в Штатах, вероятно, продолжат раскачивать рынки и вызывать всплески волатильности торгов. Возможно, некоторую ясность в данный вопрос принесут намеченные на третью декаду августа публикация протоколов июльского заседания Федрезерва и выступление Б. Бернанке на традиционной конференции ФРС в Джексон Хоул.

Важной макростатистики на неделе выходило относительно немного, однако она все же дала определенные сигналы улучшения ситуации в глобальной экономике. Так, заметно лучше ожиданий оказались данные по внешней торговле США и Китая, что говорит об оживлении экономической активности в мире. Кроме того, в КНР в июле ускорились темпы роста промпроизводства и инвестиций в основной капитал, а годовые темпы прироста импорта нефти, железной руды и угля превысили 20%. В частности, среднесуточный импорт нефти достиг рекордного показателя в 6.15 млн. баррелей. Июльские данные по КНР позволяют рассчитывать на то, что во второй половине года китайская экономика ускорится после длительного периода замедления, и цель по темпам роста ВВП на этот год на уровне 7.5% в итоге будет достигнута.

Позитивные новости пришли и из Европы. Июньские данные по фабричным заказам и промышленному производству в Германии оказались очень сильными, укрепив ожидания ускорения роста немецкой экономики во 2-м квартале до 0.5% г/г против 0.1% г/г в 1-м квартале. Кроме того, об усилении экономической активности и скором завершении рецессии в своих странах заявили власти Франции и Италии, а в Португалии во 2-м квартале впервые за два года зафиксировано снижение безработицы. Как результат, широкий индекс европейских компаний Euro Stoxx 600 на прошедшей неделе прибавил 0.1%, несмотря на общемировую понижательную тенденцию.

Евросоюз

Во вторник МВФ опубликовал доклад по Германии, в котором отметил низкую безработицу в стране на уровне 5.4% и устойчивый экспорт. Фонд ожидает, что в 2013 г. немецкий ВВП увеличится на 0.3%, однако уже в следующем году подъем усилится до 1.3%, что будет соответствовать уровню потенциального роста. Апрельский прогноз правительства ФРГ предусматривает повышение на 0.5% в текущем году и на 1.6% в следующем.

Вместе с тем эксперты МВФ призывают Германию не переусердствовать с оздоровлением госбюджета, считая замедление роста германской экономики в результате попыток сократить дефицит бюджета негативным явлением для всей Еврозоны. В своем докладе организация высоко оценила «умеренное ослабление налоговой политики» ФРГ, способствующее стимулированию спроса на внутреннем рынке. Однако во избежание финансовой нестабильности в зоне евро Германии, как ключевой стране валютного союза, ориентированной на внешний рынок, следует избегать кардинальных сокращений расходов при консолидации бюджета. В докладе, в частности, говорится, что «законодательство Германии закладывает основу ее роли как якоря стабильности в Еврозоне». В то же время на рост немецкой экономики заметно влияют и финансовые колебания, происходящие в других странах валютного блока. В связи с этим, по мнению экспертов МВФ, Германия должна проводить структурные реформы в большем объеме, чтобы обеспечить длительную экономическую стабильность и высокий уровень благосостояния.

Помимо прочего, МВФ высказывается за установление высокого уровня реальных заработных плат в Германии − такая мера помогла бы укрепить спрос на внутреннем рынке и сделать экономику страны менее уязвимой для внешних потрясений без угрозы конкурентоспособности. Авторы доклада подчеркивают, что «более сильный и сбалансированный экономический рост в Германии имеет решающее значение для постепенного оздоровления в Еврозоне и дальнейшего глобального скачка».

Агентство Fitch подтвердило долгосрочные кредитные рейтинги Германии в иностранной и национальной валюте на наивысшем уровне «AAA» со «стабильным» прогнозом. Как отмечается в сообщении агентства, подтверждение рейтингов отражает тот факт, что правительство ФРГ более чем преуспело в достижении ряда ключевых бюджетных показателей. Так, структурный баланс германского правительства в 2012 г. стал профицитным впервые с момента объединения страны при том, что среднесрочный план предполагает дефицит в размере 0.5% ВВП. Помимо этого Fitch считает, что показатель отношения госдолга ФРГ к ВВП уже достиг своего пика и будет сокращаться. В пресс-релизе сообщается, что «у Германии есть все для снижения госдолга. Экономика страны растет, бюджетная позиция остается достаточно благоприятной, и номинальные процентные ставки являются низкими. Более того, несмотря на то, что показатель госдолга, составивший в 2012 г. 81.9% ВВП, является повышенным по сравнению с медианным уровнем в 49% для категории «AAA», он остается в диапазоне, соответствующем этой рейтинговой категории». Среди других позитивных для Германии факторов эксперты Fitch отмечают сокращение рисков, связанных с кризисом в Еврозоне.

Объем промышленного производства в Германии в июне вырос на 2.4% м/м, существенно опередив прогнозы. При этом месячные темпы роста показателя стали максимальными с июля 2011 г. В годовом исчислении промпроизводство увеличилось на 2% при прогнозе снижения на 0.3% г/г. Производство в обрабатывающей промышленности Германии увеличилось в июне на 2.2% м/м, выпуск средств производства подскочил на 4.1% м/м. Объемы строительства выросли 1.6% м/м, выработка электроэнергии повысилась на 5% м/м.

Объем заказов промышленных предприятий Германии в июне вырос на 3.8% по сравнению с предыдущим месяцем, заметно опередив консенсус-прогноз. Отметим, что темпы роста показателя стали максимальными за 8 месяцев. Объем экспортных заказов на продукцию германских промпредприятий в июне повысился на 4.2% м/м, внутренних заказов − на 3.3% м/м. Спрос на средства производства увеличился на 6.8% м/м, в том числе в странах еврозоны − на 20.2% м/м, что стало лучшим приростом с июня 2007 г. Данные по промышленному сектору Германии подтверждают прогнозы ускорения роста немецкой экономики во 2-м квартале.

Экспорт из ФРГ увеличился в июне на 0.6% относительно мая, но снизился на 2.1% по сравнению с аналогичным периодом 2012 г. Импорт тем временем сократился впервые за четыре месяца: объем ввозимых в страну товаров в июне снизился на 0.8% м/м и на 1.2% г/г. Противоположная динамика экспорта и импорта привела к тому, что положительное скорректированное сальдо торгового баланса Германии выросло до 15.7 млрд. евро по сравнению с майских 14.6 млрд. евро. Данные говорят о том, что внешняя торговля ФРГ восстанавливается, но происходит это довольно медленно на фоне проблем в Еврозоне и ухудшения перспектив роста экономики Китая. При этом экспорт традиционно является основной движущей силой для крупнейшей экономики в Европе. По итогам января-июня показатель снизился на 0.6% г/г, а поставки в Еврозону упали на 3.1% г/г.

Розничные продажи в Еврозоне в июне сократились на 0.5% относительно предыдущего месяца, в годовом выражении снижение составило 0.9%. В то же время обе цифры оказались несколько лучше прогнозов экспертов. Продажи продуктов питания, напитков и табачной продукции в зоне евро в июне сократились на 1.6% м/м после снижения на 0.2% м/м в мае. Объем реализации автомобильного топлива понизился на 2.9% м/м. В Германии розничные продажи в июне понизились на 0.4% м/м после скачка на 1.6% м/м в мае, в Испании − рухнули на 6.9% м/м. Розничные продажи во Франции, являющейся второй по величине экономикой Еврозоны, увеличились в июне на 0.4% по сравнению с маем, когда наблюдался рост на 1.8% м/м.

США

По данным Министерства торговли США, дефицит внешнеторгового баланса страны в июне упал на 22.4% м/м до $34.2 млрд. что оказалось значительно лучше прогнозов и стало минимальным значением с октября 2009 г. Экспорт товаров и услуг из Штатов в июне увеличился на 2.2% м/м до $191.2 млрд., главным образом, за счет экспорта производственного оборудования, в том числе двигателей и телекоммуникационной аппаратуры, а также нефтепродуктов. Кроме того, в июне американские компании оказали иностранным клиентам рекордный по стоимости объем услуг.

Импорт в июне сократился на 2.5% м/м до $225.4 млрд. Закупки иностранной бытовой электроники по сравнению с предыдущим месяцем снизились на $1.5 млрд., импортные поставки автомобилей и автозапчастей уменьшились на $0.2 млрд. Объемы ввоза продуктов питания упали на 4.1% м/м. Увеличение темпов добычи нефти на территории страны способствует постепенному снижению зависимости США от внешних поставок энергоносителей. В июне в страну было ввезено 234.3 млн. баррелей нефти по сравнению с 240.5 млн. баррелей в мае. Стоимость ввозимой нефти снизилась до $22.7 млрд. с $23.3 млрд. в предыдущем месяце.

Число рабочих мест в экономике США в июле увеличилось на 162 тыс., что оказалось хуже прогнозов. В производственном секторе страны количество рабочих мест увеличилось на 6 тыс. при ожидавшемся приросте на 2 тыс. Число занятых на предприятиях розничной торговли увеличилось на 47 тыс., что стало лучшим результатом за 8 месяцев, тогда как рост занятости в сфере образования и здравоохранения был самым медленным за год. Согласно пересмотренным данным, число рабочих мест в Штатах в июне увеличилось на 188 тыс., а не на 195 тыс., как сообщалось ранее. Показатели за май-июнь были пересмотрены со снижением в целом на 26 тыс. Замедление роста занятости говорит о том, что американские работодатели уверены в своей способности удовлетворить текущий уровень спроса за счет имеющейся рабочей силы. В то же время улучшение показателей потребительского доверия и продаж автомобилей побуждает ряд компаний, включая Amazon.com и Ford Motor, нанимать новых сотрудников.

Уровень безработицы в США в июле составил 7.4% против июньских 7.6%, что стало минимальным значением с декабря 2008 г. Средняя почасовая оплата труда в стране в прошлом месяце снизилась на 0.1% относительно июня и выросла на 1.9% в годовом выражении − до $23.98. Средняя продолжительность рабочей недели составила 34.4 часа против 34.5 часа в течение двух предыдущих месяцев. В целом можно заключить, что ситуация на рынке труда США остается непростой, и влияние секвестра бюджета на экономику все еще не исчерпано.

Заказы промышленных предприятий США в июне увеличились на 1.5% по сравнению с предыдущим месяцем, не дотянув до консенсус-прогноза. В то же время, согласно пересмотренным данным, в мае объем заказов увеличился на 3% м/м, тогда как ранее сообщалось о повышении лишь на 2.1% м/м. Отметим, что в стоимостном выражении объем заказов в июне достиг максимального уровня за весь период сбора данных − с 1992 г. Повышение заказов говорит о том, что компании США рассчитывают на активизацию роста экономики после замедления в этом квартале, несмотря на сокращение госрасходов, которое продолжает негативно влиять на рост занятости и общего спроса.

Страны Азии, Россия, развивающиеся рынки

Банк Японии по итогам заседания 7-8 августа, как и ожидалось, не стал вносить изменений в денежно-кредитную политику, воздержавшись от расширения беспрецедентных стимулирующих программ. При этом ЦБ не стал также пересматривать свою текущую оценку состояния японской экономики и макроэкономические прогнозы. Как говорится в заявлении Банка Японии, его руководители решили дождаться новых сигналов, которые прояснят ситуацию.

ЦБ Японии констатировал в своем пресс-релизе по итогам заседания, что национальная экономика «начинает восстанавливаться умеренными темпами», а другие страны «в целом постепенно направляются к оживлению роста», несмотря на сохраняющиеся очаги экономической слабости. Банк Японии также подтвердил рост экспорта и обратил внимание на прекратившееся ослабление капиталовложений компаний на фоне роста корпоративных прибылей.

Объем выкупа гособлигаций оставлен на уровне 7 трлн. иен в месяц. Банк Японии с апреля приобретает госбумаги со всеми сроками обращения, включая 40-летние бонды, а средняя срочность до погашения гособлигаций на его балансе была увеличена с 3 до 7 лет. В отношении корпоративных облигаций и коммерческих бумаг Банк Японии объявил, что будет приобретать их до тех пор, пока суммы на конец года не достигнут 3.2 трлн. иен и 2.2 трлн. иен соответственно. После этого объем таких активов на балансе ЦБ будет поддерживаться на данном уровне.

Согласно опросу, проведенному Development Bank of Japan, крупные японские компании планируют увеличить инвестиции на 10.3% в текущем финансовом году, завершающемся в марте 2014 г. В предыдущем фингоду объем инвестиций вырос лишь на 2.9%. Больше всего на увеличение инвестиций настроены компании транспортного сектора, сферы недвижимости, а также оптовой и розничной торговли. Они повышают планы расходов на 10.1% по сравнению с предыдущим годом, при этом ожидаемый рост расходов выражается двузначным числом впервые за 22 года. Эти сектора существенно выигрывают от «абэномики», включающей в себя стимулирующую кредитно-денежную политику, гибкие бюджетные расходы и стратегию поддержки роста экономики. Японские производители намерены увеличить капзатраты в этом году на 8.6%. Среди основных причин для новых инвестиций этих компаний указываются необходимость ремонта оборудования, а также желание предлагать потребителям больше продукции.

Итоги опроса повышают надежды на то, что экономика Японии будет получать более существенную поддержку от инвестиций, чем в предыдущие годы. Хотя на долю капитальных расходов приходится менее 20% ВВП страны, наращивание таких расходов крупными предприятиями является жизненно важным для дальнейшего восстановления японской экономики. Так, Банк Японии считает увеличение компаниями инвестиций необходимым для возврата страны к устойчивому росту и завершения многолетнего периода дефляции.

По данным Государственного статистического управления КНР, объемы экспорта из Китая в июле выросли на 5.1% по сравнению с аналогичным периодом прошлого года после падения на 3.1% г/г в июне. Объемы импорта в Поднебесную подскочили на 10.9% г/г после июньского снижения на 0.7% г/г. Оба показателя оказались существенно лучше прогнозов. Поставки электроники из Китая, на долю которой приходится до четверти экспорта страны, в июле возросли на 11.3% г/г, одежды − на 13.9% г/г. Годовой прирост импорта нефти в прошлом месяце превысил 20%, железной руды − 27%, угля − 18%. Положительное сальдо внешнеторгового баланса КНР в июле составило $17.8 млрд. против $27.13 млрд. месяцем ранее.

Объем промышленного производства в Китае в июле вырос на 9.7% в годовом выражении, заметно превысив прогнозы, по сравнению с ростом на 8.9 г/г в июне. В месячном выражении производство выросло на 0.88% после июньского увеличения на 0.68% м/м. Инвестиции в основные средства без учета домохозяйств сельской местности по итогам первых семи месяцев 2013 г. поднялись на 20.1% г/г, немного опередив ожидания. Розничные продажи в стране в июле выросли на 13.2% г/г, не дотянув до прогноза в 13.5% г/г. Потребительские цены в КНР выросли в июле на 2.7% г/г, не изменившись по сравнению с показателем предыдущего месяца. Возобновление роста китайского экспорта и ускорение промпроизводства являются позитивными сигналами и должны оказать поддержку динамике ВВП страны в 3-м квартале.

В пятницу Резервный банк Австралии понизил прогноз по росту ВВП в этом году до 2.25% по сравнению с майским прогнозом, предполагавшим рост в 2.5%. Ухудшение оценки связано с замедлением инвестиций в горнодобывающую промышленность, а также спадом в других отраслях экономики. В частности, отмечается снижение внутреннего спроса и объемов строительства. Инфляция в стране, по прогнозу регулятора, в ближайшие 12 месяцев должна составить 2.25%.

Отметим, что австралийский ЦБ ранее на этой неделе в очередной раз пошел на смягчение денежно-кредитной политики, снизив базовую ставку на 0.25 п.п. до рекордно низкого уровня в 2.5%. На фоне понижения ставок за последний квартал курс австралийского доллара снизился к американскому на 11%, что стало худшей динамикой из десяти основных валют. Впрочем, экономика страны от этого должна только выиграть − по подсчетам регулятора, девальвация валюты на 10% приводит к росту ВВП на 0.5% в год. По словам главы ЦБ Г. Стивенса, «в условиях сокращения торговли и инвестиций в горнодобывающую промышленность обменный курс австралийского доллара может продолжить снижение». В РБА также не исключают дальнейшего снижения ставок, «если это потребуется».

По итогам августовского заседания совет директоров ЦБ РФ решил не менять уровень процентных ставок по операциям Банка России и ставки рефинансирования (осталась на уровне 8.25%). При этом текст заявления регулятора во многом повторяет содержание предыдущего аналогичного документа, опубликованного после заседания регулятора 12 июля. Так, по оценке Банка России, темпы роста потребительских цен в стране на 5 августа снизились до 6.5% г/г, но по-прежнему остаются выше целевого диапазона. Базовая инфляция в июле уменьшилась до 5.6% г/г против 5.8% г/г в июне. Замедление темпов инфляции было обусловлено в основном динамикой цен на продовольствие, хотя наблюдалось также некоторое снижение темпов роста цен на непродовольственные товары и услуги (за исключением регулируемых цен и тарифов). По оценкам ЦБ, выраженное давление на цены со стороны спроса отсутствует, что обусловлено нахождением совокупного выпуска несколько ниже своего потенциального уровня. Банк России прогнозирует, при текущей направленности денежно-кредитной политики и при отсутствии негативных шоков на рынке продовольствия инфляция вернется в целевой диапазон в течение 2-го полугодия текущего года и в следующем году сохранит тенденцию к снижению.

Оценка регулятором состояния российской экономики не претерпела существенных изменений. Отмечается сохранение низких темпов прироста промышленного производства и продолжение снижение объема инвестиций в основной капитал. При этом ЦБ обращает внимание на наблюдаемое в последние месяцы некоторое повышение уровня безработицы. Основным источником экономического роста в стране остается потребительская активность, поддерживаемая ростом реальной заработной платы и розничного кредитования. В то же время слабая инвестиционная активность и медленное восстановление внешнего спроса, по мнению Банка России, указывают на усиление рисков замедления роста российской экономики, в том числе в среднесрочной перспективе.

Итоги заседания Банка России не стали особым сюрпризом для рынка. Как и ожидалось, по-прежнему высокая инфляция в стране не позволила регулятору приступить к циклу смягчения денежно-кредитной политики. В то же время надо отметить, что ЦБ в свой пресс-релиз включил фразы о нахождении совокупного выпуска ниже потенциального уровня и увеличении безработицы. На фоне ожиданий дальнейшего замедления инфляции это, на наш взгляд, повышает вероятность снижения ключевой ставки на следующем заседании Банка России, которое состоится 13 сентября.

По итогам недели индексы волатильности заметно повысились, но при этом остались на относительно невысоком для среднесрочного периода уровне. Цены «рисковых» активов в целом понизились. Данные макроэкономической статистики носили в основном позитивный характер, позволяя рассчитывать на улучшение ситуации в мировой экономике в ближайшие месяцы. Финансово-политическая информация, поступавшая на рынок, указала на некоторое повышение внешнеполитических рисков для инвесторов, при этом не исключено, что они еще усилятся в ближайшие дни. Мы ожидаем умеренного отскока российских фондовых индикаторов на следующей неделе, хотя значительная волатильность торгов, вероятно, сохранится. При этом мы также сохраняем позитивный взгляд на перспективы динамики котировок акций первого и второго эшелонов рынка и в среднесрочном периоде.

Индекс ММВБ

Индекс ММВБ торгуется ниже своих скользящих средних, что говорит о негативном настроении на рынке. Ближайшее сопротивление расположено в районе 1380 пунктов, далее 1400 пунктов. В случае продолжения снижения поддержкой выступит область 1355 пунктов, далее 1330 пунктов.

Индекс S&P 500

Индекс S&P 500 торгуется на уровне своих скользящих средних, что говорит о нейтральном настроении на рынке. Ближайшее сопротивление расположено в районе 1700 пунктов, далее 1710 пунктов. В случае снижения целью движения выступит район 1670 пунктов, далее 1650 пунктов.

Нефть Brent

Котировки нефти Brent движутся ниже своих скользящих средних, что говорит о негативном настроении на рынке. Ближайшее сопротивление находится на уровне $106, далее $109 за баррель. Ближайшая поддержка расположена на уровне $100 за баррель, при ее пробитии целью снижения может стать отметка $97 за баррель.

Золото

Котировки золота находятся на уровне своих скользящих средних, что говорит о нейтральном настроении на рынке. Ближайшее сопротивление расположено в районе $1340 за унцию, далее $1415 за унцию. Ближайшая поддержка лежит в районе $1270 за унцию, далее $1200 за унцию.

Пара EUR/USD

Котировки EUR/USD движутся выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление находится в районе 1.34, далее 1.35. В случае снижения уровнями поддержки станут отметки 1.33 и далее 1.32.

Основные корпоративные события за неделю

Газпром нефть

Событие. Газпром нефть выпустила отчетность по МСФО за 1-е полугодие 2013 г. Добыча углеводородов выросла на 3.6% г/г до 224.87 млн. бнэ. Рост был обеспечен увеличением добычи газа на 30.8% г/г до 7.17 млрд. куб. м., чему, в частности, способствовала реализация программы повышения утилизации попутного нефтяного газа. В то же время добыча нефти снизилась на 1.1% г/г до 24.85 млн. тонн вследствие роста обводненности и снижения производства на традиционных месторождениях. Объемы нефтепереработки за 6 месяцев текущего года снизились на 0.8% г/г до 21.19 млн. тонн в связи с плановыми ремонтами на Московском и Мозырском НПЗ. Продажи в премиальных сегментах сбыта достигли 10.98 млн. тонн (+0.2% г/г), средняя прокачка через АЗС компании в РФ выросла на 9% г/г до 18 тонн в сутки. Во 2-м квартале добыча углеводородов составила 113.11 млн. бнэ (+1.2% к/к), нефтепереработка – 10.83 млн. тонн (+4.5% к/к), продажи нефтепродуктов через премиальные каналы – 5.86 млн. тонн (+14.5% к/к).

Выручка Газпром нефти в 1-м полугодии снизилась на 1.4% г/г до 715 млрд. руб., что было обусловлено прежде всего падением экспортных продаж сырой нефти (-35.9% г/г до 103.6 млрд. руб.). Продажи нефтепродуктов увеличились на 8.1% г/г до 555.3 млрд. руб., но не смогли полностью компенсировать выпадающие доходы от реализации нефти. Показатель EBITDA увеличился на 0.9% г/г до 150.6 млрд. руб., при этом рентабельность по EBITDA прибавила 0.5 п.п. и составила 21.1%. Чистая прибыль за отчетный период уменьшилась на 1.4% г/г до 77.6 млрд. руб. из-за отрицательного эффекта курсовых разниц и роста амортизационных отчислений. Во 2-м квартале выручка Газпром нефти составила 359.1 млрд. руб. (+0.9% к/к), EBITDA – 73.8 млрд. руб. (-3.7% к/к), чистая прибыль – 38.1 млрд. руб. (-2.8% к/к).

Капитальные затраты Газпром нефти за 6 месяцев этого года выросли на 31.3% до 90.5 млрд. руб., главным образом, из-за активной разработки новых месторождений и внедрения новых технологий для поддержания добычи на зрелых месторождениях. Между тем, свободный денежный поток компании составил 57 млрд. руб., чему способствовало в том числе эффективное управление рабочим капиталом. Чистый долг компании за полугодие снизился на 14.7% до 133.8 млрд. руб., что соответствует коэффициенту Чистый долг/EBITDA на уровне 0.44.

Комментарий. Отчетность Газпром нефти за 1-е полугодие оказалась неплохой, заметно лучше консенсус-прогноза по основным финансовым показателям. Благодаря росту добычи и увеличению объемов продаж нефтепродуктов по премиальным каналам компании удалось успешно противостоять ухудшению внешней ценовой конъюнктуры и немного повысить рентабельность по EBITDA. Ухудшение показателей прибыли во 2-м квартале по сравнению с 1-м было ожидаемым и связано с эффектом запаздывания экспортных пошлин. По соотношению EBITDA на баррель добычи на уровне $21.6 Газпром нефти удалось опередить отчитавшуюся ранее Роснефть ($16.8). Из прочих моментов отметим существенный свободный денежный поток и заметное снижение долговой нагрузки. Мы считаем, что опубликованные результаты окажут определенную поддержку котировкам акций Газпром нефти в краткосрочной перспективе.

Сбербанк

Событие. Сбербанк опубликовал результаты финансовой деятельности за 7 месяцев 2013 г. по РСБУ. Активы банка в июле выросли на 1.3% до 14 515 млрд.руб., главным образом, за счет кредитов клиентам: корпоративные кредиты выросли на 2% до 7 661 млрд.руб., розничные кредиты увеличились на 3% до 2 896 млрд.руб. Июль стал рекордным месяцем по выдаче розничных кредитов: за месяц было выдано более 220 млрд.руб. Качество кредитного портфеля изменилось незначительно, доля просроченной задолженности составила 2.65%. Объем средств физических лиц увеличился на 0.7% до 7 170 млрд.руб., при этом объем средств юридических лиц, наоборот, снизился на 2% до 3 138 млрд.руб. за счет средств до востребования. Показатель достаточности капитала снизился в июле на 0.3п.п. и составил 13%, тем не менее, он превосходит результат 7м.2012г. на 0.4п.п.

Чистый процентный доход за 7 месяцев вырос на 15.2% г/г и составил 397 млрд.руб.: рост доходов за счет роста активов превысил рост расходов за счет роста привлеченных средств по более высоким процентным ставкам. Чистый комиссионный доход увеличился на 11.6% г/г до 120 млрд.руб., основным фактором роста по-прежнему являются операции с банковскими картами и эквайринг. Операционные расходы выросли на 9.3% г/г и достигли 208 млрд.руб., отношение расходов к доходам составило по итогам 7 месяцев 38.1%, не изменившись за месяц и снизившись по сравнению с прошлым годом на 1.6п.п. Значительно увеличились расходы на совокупные резервы, составив 67.3 млрд.руб. за 7 месяцев 2013г. против 23,5 млрд.руб. в прошлом году. При этом 30% резерва было начислено в июле. Основной причиной роста стало создание резервов на возможные потери по ссудам и по прочим активам. Чистая прибыль банка за период составила 220.3 млрд.руб., что на 3.7% больше результата годом ранее, прибыль за июль составила 28 млрд.руб. после рекордных 35 млрд.руб. в июне.

Комментарий. Представленные результаты мы оцениваем нейтрально на фоне текущего состояния банковского сектора. За 7 месяцев банку удалось повысить достаточность капитала, снизить долю просроченной задолженности, нарастить доходы более высокими темпами, чем расходы. Благодаря более быстрому росту доходов по сравнению с расходами, несмотря на значительный рост резервирования, банку удалось получить рост чистой прибыли по сравнению с прошлым годом. В то же время в июле чистая прибыль снизилась на 20% м/м. Продолжение роста резервирования не является неожиданностью ввиду значительной закредитованности населения. Данная проблема давно обсуждается в ЦБ, причем принятые решения могут оказать давление на банковский сектор в целом. В целом, на фоне замедления кредитования в 2013г. на рынке продолжается тенденция снижения ставок по кредитам, и, как отметил Г. Греф на недавней встрече с президентом, до конца года не исключено дальнейшее снижение кредитных ставок банком для отдельных категорий заемщиков.

Мегафон

Событие. Мегафон объявил финансовые результаты за 2-й квартал 2013 г. по МСФО. Выручка компании увеличилась на 8.4% г/г до 72.2 млрд. руб. Главным драйвером роста выручки стали услуги мобильной передачи данных, доходы от которых выросли на 28.7% г/г до 11.6 млрд. руб. Кроме того, почти в полтора раза, до 4 млрд. руб., повысилась выручка от продаж оборудования и аксессуаров. Показатель EBITDA вырос на 21.8% г/г до 34.3 млрд. руб., при этом рентабельность по EBITDA прибавила 5.3 п.п. и достигла 47.5%. Чистая прибыль в отчетном квартале подскочила в 8 раз до 13.6 млрд. руб. За 6 месяцев текущего года выручка компании составила 140 млрд. руб. (+8% г/г), EBITDA – 66.7 млрд. руб., чистая прибыль – 26.2 млрд. руб. (+139.9% г/г).

Капвложения Мегафона во 2-м квартале сократились на 31.7% г/г до 8.3 млрд. руб. В то же время компания ожидает существенного роста капзатрат во 2-м полугодии. Свободный денежный поток увеличился на 18.2% г/г до 22.6 млрд. руб., а в 1-м полугодии показатель составил 45.4 млрд. руб. Чистый дол на конец 2-го квартала составил 76.7 млрд. руб., сократившись со 100.8 млрд. руб., зафиксированных на конец марта. Коэффициент Чистый долг/EBITDA при этом сократился до около 0.6.

Число абонентов мобильной связи Мегафона на конец июня составило 64.1 млн., увеличившись за год на 3.2%. При этом 35% абонентов пользовались услугами мобильной передачи данных. Средняя выручка на абонента (показатель ARPU) во 2-м квартале выросла на 4.7% г/г до 333 руб. в месяц, а средний трафик на абонента (показатель MOU) увеличился на 3% г/г до 310 минут в месяц.

Мегафон также сообщил, что совет директоров компании одобрил сделку по приобретению у холдинга Garsdale (владеет контрольным пакетом акций Мегафона) 100% LTE-оператора Yota за $1.18 млрд. без учета долга. Закрытие сделки ожидается в конце сентября, после того как она будет одобрена акционерами на внеочередном собрании (намечено на 12 сентября). Оператор сообщил, что скандинавская TeliaSonera, владеющая 25.17% Мегафона, уже выразила намерение проголосовать в пользу сделки.

Комментарий. Опубликованная отчетность Мегафона оказалась сильной, заметно опередив консенсус-прогноз по EBITDA и чистой прибыли. Компания показала существенный рост во всех сегментах, особенно в области мобильной передачи данных, а также продемонстрировала дальнейшее повышение операционной эффективности. На этом фоне прогноз менеджмента на текущий год по рентабельности по EBITDA на уровне 42.5-44% пока выглядит довольно консервативным. Из других моментов отчетности отметим высокий свободный денежный поток, хотя ожидаемое повышение капзатрат во 2-м полугодии может оказать давление на данный показатель. Заметное снижение долговой нагрузки также является несомненной заслугой компании.

Покупка оператора Yota, на наш взгляд, также является позитивной для Мегафона в среднесрочной перспективе. Данная сделка должна усилить позиции компании на перспективном рынке услуг 4G, кроме того, возможны синергетические эффекты, связанные с объединением сетей и абонентских баз. Мы ожидаем, что вышедшие новости будут оказывать поддержку котировкам акций Мегафона в ближайшие недели.

Магнит

Событие. Магнит представил операционные результаты за июль и 7 месяцев 2013 г. Рост выручки в июле составил 29.67% г/г. В течение месяца компания открыла (net) 68 магазинов, при этом общее количество магазинов в сети составило 7484 (6618 «магазинов у дома», 143 гипермаркета, 30 магазинов «Магнит Семейный» и 693 магазина косметики).

Предварительный объем неаудированной розничной выручки с начала года составил 321 955.89 млн. руб., что означает рост в размере 31.21% по сравнению с аналогичным периодом прошлого года.

Комментарий. В июле текущего года ритейлер показал достаточно стабильный прирост выручки по сравнению с аналогичным периодом прошлого года. Правда, если сравнивать рост выручки в июле (29.7% г/г) с ростом выручки с начала года (31.2% г/г), то мы видим, что темп роста выручки несколько снизился. Тем не менее он остается выше прогноза руководства компании, данного в начале года (27-29%). Драйвером роста выручки снова стал сегмент гипермаркетов. В июле выручка этого сегмента выросла на 37.18% г/г, а с начала года прирост составил 44.25% г/г.

Темп роста сети в июле несколько снизился: количество открытий магазинов оказалось несколько ниже, чем в июне (170) и ниже, чем в июле прошлого года (115). Общая торговая площадь за год выросла на 28.7%. Наиболее высокими темпами росла сеть гипермаркетов, прирост площадей которой за год составил 39.1%.

Мы считаем, что опубликованные результаты умеренно позитивны для котировок акций компании. Несмотря на небольшое снижение темпа роста выручки в июле, он остается достаточно высоким и превышает прогноз руководства компании на этот год. Темп открытий магазинов в июле несколько снизился, но, как правило, темп открытий к концу года ускоряется, и мы считаем, что план руководства компании по открытию 1400 магазинов в текущем году будет выполнен.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба