Ключевым фактором для рынков вчера продолжала оставаться ситуация в Сирии. В связи с казавшимся решенным вопросом о начале военной операции американские индексы серьезно просели, потеряв 1.1%-2.2%. Несмотря на резко выросшие цены на нефть российский рынок также ушел в минус. Сегодня утром снижение продолжается в Азии, в то же время, фьючерсы на индекс S&P прибавляют 0.2% благодаря росту индекса потребительского доверия в США в августе.

Вчера ключевым фактором для рынков продолжала оставаться ситуация в Сирии. В связи с казавшимся решенным вопросом о начале военной операции американские индексы серьезно просели, потеряв от 1.1% (Dow) до 2.2% (Nasdaq). Несмотря на резко выросшие цены на нефть российский рынок также ушел в минус. Лидерами снижения стали бумаги энергокомпаний: Россетей (-4.15%), ОГК-2 (-4.8%) и ФСК ЕЭС (-3.0%).

Сегодня утром снижение продолжается в Азии. В то же время, фьючерсы на индекс S&P прибавляют 0.2% благодаря росту индекса потребительского доверия в США в августе до 81.5 пункта при прогнозе в 79 пунктов и пересмотру июльского показателя с 80.3 до 81 пункта. Цены на нефть продолжают расти – котировки барреля сорта Brent приближаются к $118.

ТМК: результаты без неожиданностей

ТМК опубликовала финансовые итоги 2-ого квартала по МСФО, которые не преподнесли особенных неожиданностей. По сравнению с предыдущим кварталом, EBITDA компании несколько сократилась на фоне сокращения выпуска более рентабельных видов продукции в РФ, однако компания показала неплохие денежные потоки и сокращение чистого долга. Компания сохраняет относительно стабильные показатели уже на протяжении последних двух лет и мы не ожидаем кардинального изменения ситуации в ближайшем будущем.

Событие. ТМК опубликовала финансовые результаты за 2-й квартал по МСФО. По сравнению с предыдущим кварталом выручка упала на 4% до $1.65 млрд, EBITDA – на 8%, а чистая прибыль сократилась примерно в 2 раза.

Комментарий. Результаты ТМК на уровне EBITDA оказались очень близки к консенсус-прогнозу и нашим оценкам, а некоторое сокращение этого показателя по сравнению с 1-м кварталом 2013 г. объясняется, увеличением доли низкомаржинальной продукции в общем объеме российских продаж. Тем не менее, компания продемонстрировала неплохие денежные потоки, сукмев сократить чистый долг более чем на $90 млн., несмотря на осуществленные во 2-м квартале платежи в размере около $30 млн. за приобретенные активы в США и Омане (без этих расходов инвестиции сократились бы до $83 млн. – минимума за последние 3 года). Как и компания, мы ожидаем, что в условиях высоких цен на нефть и, соответственно, хорошего спроса со стороны нефтегазового сектора, финансовые результаты ТМК до конца года останутся относительно стабильными.

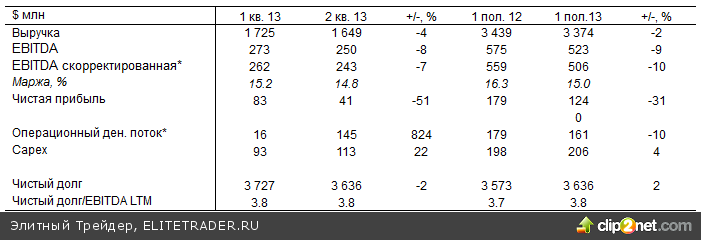

Основные финансовые результаты ТМК по МСФО

Банк Возрождение: рост резервов продолжается

Банк Возрождение вчера опубликовал отчетность по МСФО за 2-й кв. 2013 года: рост резервов на потери по кредитам ожидаемо снизил чистую прибыль. В то же время, рост резервов происходит за счет увеличения покрытия «старых» проблемных кредитов, а не появления новых – таким образом, качество кредитного портфеля по сути не ухудшается.

В целом мы нейтрально оцениваем опубликованную отчетность и сохраняем рекомендацию «держать» по обыкновенным акциям Банка Возрождение.

Событие. Банк Возрождение вчера опубликовал отчетность по МСФО за 2-й квартал 2013 года.

Комментарий. Ключевой статьей продолжают оставаться расходы по резервам на потери по кредитам, выросшие на 31% кв-к-кв. В то же время, рост резервов происходит за счет увеличения покрытия «старых» проблемных кредитов по мере увеличениях срока их просрочки, а не появления новых – таким образом, качество кредитного портфеля по сути не ухудшается. Доля просроченных более чем на 90 дней кредитов в портфеле снизилась с 8.8% на конец 2012 года до 8.2% на конец 2-го кв. при минимальных списаниях и продажах проблемных кредитов в этом году.

В то же время, дальнейшее создание резервов по крупным «старым» проблемным кредитам в течение года продолжит оказывать давление на прибыль. В рамках конференц-звонка менеджмент обозначил отношение резервов к NPL90+ на уровне 140% в качестве возможного целевого уровня, что означает 2-2.5 млрд. руб. дополнительных отчислений до конца года.

Мы также отмечаем вновь замедлившийся рост кредитного портфеля (2% кв-к-кв). В то же время, увеличение доли розничных кредитов с 20% до 22% удержало чистую процентную маржу на уровне 5%. Вместе с ограниченными потерями по ценным бумагам несмотря на обвал рынка облигаций в июне, ростом чистых комиссий на 10% кв-к-кв и стабильными доходами от валютных операций это позволило Возрождению остаться прибыльным несмотря на рост резервов.

Таким образом, мы нейтрально оцениваем опубликованную отчетность и сохраняем рекомендацию «держать» по обыкновенным акциям Банка Возрождение.

Финансовые результаты Банка Возрождение по МСФО

Вчера ключевым фактором для рынков продолжала оставаться ситуация в Сирии. В связи с казавшимся решенным вопросом о начале военной операции американские индексы серьезно просели, потеряв от 1.1% (Dow) до 2.2% (Nasdaq). Несмотря на резко выросшие цены на нефть российский рынок также ушел в минус. Лидерами снижения стали бумаги энергокомпаний: Россетей (-4.15%), ОГК-2 (-4.8%) и ФСК ЕЭС (-3.0%).

Сегодня утром снижение продолжается в Азии. В то же время, фьючерсы на индекс S&P прибавляют 0.2% благодаря росту индекса потребительского доверия в США в августе до 81.5 пункта при прогнозе в 79 пунктов и пересмотру июльского показателя с 80.3 до 81 пункта. Цены на нефть продолжают расти – котировки барреля сорта Brent приближаются к $118.

ТМК: результаты без неожиданностей

ТМК опубликовала финансовые итоги 2-ого квартала по МСФО, которые не преподнесли особенных неожиданностей. По сравнению с предыдущим кварталом, EBITDA компании несколько сократилась на фоне сокращения выпуска более рентабельных видов продукции в РФ, однако компания показала неплохие денежные потоки и сокращение чистого долга. Компания сохраняет относительно стабильные показатели уже на протяжении последних двух лет и мы не ожидаем кардинального изменения ситуации в ближайшем будущем.

Событие. ТМК опубликовала финансовые результаты за 2-й квартал по МСФО. По сравнению с предыдущим кварталом выручка упала на 4% до $1.65 млрд, EBITDA – на 8%, а чистая прибыль сократилась примерно в 2 раза.

Комментарий. Результаты ТМК на уровне EBITDA оказались очень близки к консенсус-прогнозу и нашим оценкам, а некоторое сокращение этого показателя по сравнению с 1-м кварталом 2013 г. объясняется, увеличением доли низкомаржинальной продукции в общем объеме российских продаж. Тем не менее, компания продемонстрировала неплохие денежные потоки, сукмев сократить чистый долг более чем на $90 млн., несмотря на осуществленные во 2-м квартале платежи в размере около $30 млн. за приобретенные активы в США и Омане (без этих расходов инвестиции сократились бы до $83 млн. – минимума за последние 3 года). Как и компания, мы ожидаем, что в условиях высоких цен на нефть и, соответственно, хорошего спроса со стороны нефтегазового сектора, финансовые результаты ТМК до конца года останутся относительно стабильными.

Основные финансовые результаты ТМК по МСФО

Банк Возрождение: рост резервов продолжается

Банк Возрождение вчера опубликовал отчетность по МСФО за 2-й кв. 2013 года: рост резервов на потери по кредитам ожидаемо снизил чистую прибыль. В то же время, рост резервов происходит за счет увеличения покрытия «старых» проблемных кредитов, а не появления новых – таким образом, качество кредитного портфеля по сути не ухудшается.

В целом мы нейтрально оцениваем опубликованную отчетность и сохраняем рекомендацию «держать» по обыкновенным акциям Банка Возрождение.

Событие. Банк Возрождение вчера опубликовал отчетность по МСФО за 2-й квартал 2013 года.

Комментарий. Ключевой статьей продолжают оставаться расходы по резервам на потери по кредитам, выросшие на 31% кв-к-кв. В то же время, рост резервов происходит за счет увеличения покрытия «старых» проблемных кредитов по мере увеличениях срока их просрочки, а не появления новых – таким образом, качество кредитного портфеля по сути не ухудшается. Доля просроченных более чем на 90 дней кредитов в портфеле снизилась с 8.8% на конец 2012 года до 8.2% на конец 2-го кв. при минимальных списаниях и продажах проблемных кредитов в этом году.

В то же время, дальнейшее создание резервов по крупным «старым» проблемным кредитам в течение года продолжит оказывать давление на прибыль. В рамках конференц-звонка менеджмент обозначил отношение резервов к NPL90+ на уровне 140% в качестве возможного целевого уровня, что означает 2-2.5 млрд. руб. дополнительных отчислений до конца года.

Мы также отмечаем вновь замедлившийся рост кредитного портфеля (2% кв-к-кв). В то же время, увеличение доли розничных кредитов с 20% до 22% удержало чистую процентную маржу на уровне 5%. Вместе с ограниченными потерями по ценным бумагам несмотря на обвал рынка облигаций в июне, ростом чистых комиссий на 10% кв-к-кв и стабильными доходами от валютных операций это позволило Возрождению остаться прибыльным несмотря на рост резервов.

Таким образом, мы нейтрально оцениваем опубликованную отчетность и сохраняем рекомендацию «держать» по обыкновенным акциям Банка Возрождение.

Финансовые результаты Банка Возрождение по МСФО

http://elitetrader.ru/uploads/posts/2012-06/1338533813_logo.png

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба