7 ноября 2013 Финмаркет

Чиновники ФРС провели самую агрессивную кампанию по стимулированию денежной политики в современной экономической истории, и теперь пожинают непредвиденные плоды своих действий с финансовых рынков, пишет Майкл Дэрби из The Wall Street Journal.

Большинство экспертов по-прежнему уверено, что огромные денежные инъекции в экономику не создали достаточно больших пузырей, которые могли бы угрожать общему ходу восстановления мировой экономики. Именно эта иллюзия позволила ФРС продвинуться в своей агрессивной торговле так далеко.

Стратег Nomura Securities Боб Джануа не согласен с ними и предупреждает: скоро лопнет крупный пузырь - в течение последних трех кварталов следующего года и в 2015 году фондовый рынок может упасть на 25%-50%.

По словам экономиста, главные проблемы остаются неизменными: чрезвычайно опасная анемия роста мировой экономики, мягкая денежно-кредитная политика, очень плохая ситуация в глобальной демографии, чрезмерная задолженность, нерациональное использование капитала, неправильная оценка государством своих возможностей, спекуляции на финансовом рынке, которые не приносят никакой пользы реальному сектору экономики.

Рынки сейчас видят исключительно хорошие новости, что делает их уязвимыми к неблагоприятным событиям. Но основным драйвером схлопывания пузыря фондового рынка аналитик Nomura называет сильно затянувшееся восстановление равновесия в мировой экономике при агрессивном поведении центральных банков.

В ближайшие пять лет баланс должен качнуться в сторону реального сектора экономики. И это изменение в акцентах в политике не будет счастливым временем для финансовых рынков и спекулянтов.

В течение этого года слухи об ограничении покупки облигаций ФРС уже вызвали значительную волатильность рынка. Некоторые официальные лица даже порадовались: это якобы помогло самоуспокоению рынков в вопросе будущей политики ФРС.

Но сами чиновники ФРС расстроились, увидев более рост доходности по облигациям США и новые порывы встречного ветра для восстановления экономики, которая и без того не растет достаточно быстро.

Развивающиеся рынки не простят надувательства

О том, что ФРС порождает пузыри на финансовых рынках своей политиков говорят и в развивающихся странах, спросите хоть у Бразилии, Индонезии или ЮАР, пишет экономист Нил Ирвин в блоге The Washington Post.

Существует широко распространенное мнение, что, напечатав триллионы долларов и опустив процентные ставки в США до нуля, ФРС создала трудно управляемые пузыри в развивающихся странах мира. Логика этих суждений такая: инвесторы чувствуют, что они не могут заработать на казначейских облигациях США, потому что ФРС сдерживает рост их доходности, это вынуждает инвесторов обратить внимание на активы в Мексике или Турции.

Как видят эту проблему внутри ФРС? Член Совета управляющих Федеральной резервной системы Джером Пауэлл ответил на этот вопрос примерно так: "Да, мы знаем, что наши действия создают некоторые проблемы для вас, ребята. Но в первую очередь вы должны смотреть в зеркало, Мистер и Миссис Развивающиеся рынки".

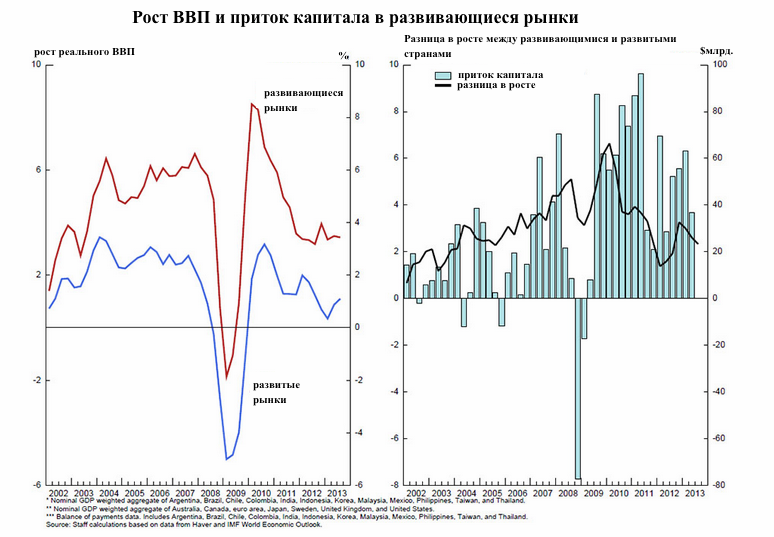

Конечно, Пауэлл в реальности был более вежлив, но он утверждает, что если процентная политика США - доминирующий драйвер в странах с развивающейся экономикой, то потоки денег, поступающих в эти страны, будут предсказуемо расти, когда разрыв между процентной ставкой развивающихся рынков и США растет, и будет падать, когда он падает. Как Пауэлл выразился, время от времени, это на самом деле происходит: с середины 2009 года по начало 2011 года процентные ставки и приток капитала на развивающиеся рынки выросли одновременно.

Но они не так туго привязаны друг к другу, как кажется: в начале 2007 года приток капитала в развивающиеся страны был довольно сильным даже при низкой разнице в процентных ставках, а в середине 2011 года приток капитала прекратился, даже когда разница в процентных ставках оставалась повышенной. Отсутствие жесткой связи между потоками капитала и процентными ставками предполагает, что другие факторы также важны, утверждает Пауэлл.

Что это за "другие факторы"? Один из них - превосходные темпы роста этих стран за последнее десятилетие, и поэтому люди хотят инвестировать в быстро развивающиеся экономики.

С другой стороны, переток капитала в эти страны является результатом общего чувства риска среди инвесторов. Когда финансовый мир, кажется, вот-вот взорвется, как и осенью 2008 года, они забирают деньги с "рискованных" развивающихся рынков.

Пауэлл утверждает, что из-за снижения ФРС процентных ставок в Таиланде или Малайзии может и будет укрепляться бат или ринггит, но эти страны в то же время имеют больший спрос на их продукцию от американских потребителей.

Даже если денежно-кредитной политика развитой экономики окажет давление на валюту развивающейся, последующее торможение ее экспорта должно быть компенсировано, по словам Пауэлла, ростом спроса в странах с развитой экономикой.

Так что по сути послание ФРС развивающимся странам выглядит так: "Мы получаем сигналы с развивающихся рынков, мы изучаем ситуацию, но вряд ли ФРС является основной движущейся силой "горячих" денег, с которыми пытаются бороться развивающиеся экономики".

Большинство экспертов по-прежнему уверено, что огромные денежные инъекции в экономику не создали достаточно больших пузырей, которые могли бы угрожать общему ходу восстановления мировой экономики. Именно эта иллюзия позволила ФРС продвинуться в своей агрессивной торговле так далеко.

Стратег Nomura Securities Боб Джануа не согласен с ними и предупреждает: скоро лопнет крупный пузырь - в течение последних трех кварталов следующего года и в 2015 году фондовый рынок может упасть на 25%-50%.

По словам экономиста, главные проблемы остаются неизменными: чрезвычайно опасная анемия роста мировой экономики, мягкая денежно-кредитная политика, очень плохая ситуация в глобальной демографии, чрезмерная задолженность, нерациональное использование капитала, неправильная оценка государством своих возможностей, спекуляции на финансовом рынке, которые не приносят никакой пользы реальному сектору экономики.

Рынки сейчас видят исключительно хорошие новости, что делает их уязвимыми к неблагоприятным событиям. Но основным драйвером схлопывания пузыря фондового рынка аналитик Nomura называет сильно затянувшееся восстановление равновесия в мировой экономике при агрессивном поведении центральных банков.

В ближайшие пять лет баланс должен качнуться в сторону реального сектора экономики. И это изменение в акцентах в политике не будет счастливым временем для финансовых рынков и спекулянтов.

В течение этого года слухи об ограничении покупки облигаций ФРС уже вызвали значительную волатильность рынка. Некоторые официальные лица даже порадовались: это якобы помогло самоуспокоению рынков в вопросе будущей политики ФРС.

Но сами чиновники ФРС расстроились, увидев более рост доходности по облигациям США и новые порывы встречного ветра для восстановления экономики, которая и без того не растет достаточно быстро.

Развивающиеся рынки не простят надувательства

О том, что ФРС порождает пузыри на финансовых рынках своей политиков говорят и в развивающихся странах, спросите хоть у Бразилии, Индонезии или ЮАР, пишет экономист Нил Ирвин в блоге The Washington Post.

Существует широко распространенное мнение, что, напечатав триллионы долларов и опустив процентные ставки в США до нуля, ФРС создала трудно управляемые пузыри в развивающихся странах мира. Логика этих суждений такая: инвесторы чувствуют, что они не могут заработать на казначейских облигациях США, потому что ФРС сдерживает рост их доходности, это вынуждает инвесторов обратить внимание на активы в Мексике или Турции.

Как видят эту проблему внутри ФРС? Член Совета управляющих Федеральной резервной системы Джером Пауэлл ответил на этот вопрос примерно так: "Да, мы знаем, что наши действия создают некоторые проблемы для вас, ребята. Но в первую очередь вы должны смотреть в зеркало, Мистер и Миссис Развивающиеся рынки".

Конечно, Пауэлл в реальности был более вежлив, но он утверждает, что если процентная политика США - доминирующий драйвер в странах с развивающейся экономикой, то потоки денег, поступающих в эти страны, будут предсказуемо расти, когда разрыв между процентной ставкой развивающихся рынков и США растет, и будет падать, когда он падает. Как Пауэлл выразился, время от времени, это на самом деле происходит: с середины 2009 года по начало 2011 года процентные ставки и приток капитала на развивающиеся рынки выросли одновременно.

Но они не так туго привязаны друг к другу, как кажется: в начале 2007 года приток капитала в развивающиеся страны был довольно сильным даже при низкой разнице в процентных ставках, а в середине 2011 года приток капитала прекратился, даже когда разница в процентных ставках оставалась повышенной. Отсутствие жесткой связи между потоками капитала и процентными ставками предполагает, что другие факторы также важны, утверждает Пауэлл.

Что это за "другие факторы"? Один из них - превосходные темпы роста этих стран за последнее десятилетие, и поэтому люди хотят инвестировать в быстро развивающиеся экономики.

С другой стороны, переток капитала в эти страны является результатом общего чувства риска среди инвесторов. Когда финансовый мир, кажется, вот-вот взорвется, как и осенью 2008 года, они забирают деньги с "рискованных" развивающихся рынков.

Пауэлл утверждает, что из-за снижения ФРС процентных ставок в Таиланде или Малайзии может и будет укрепляться бат или ринггит, но эти страны в то же время имеют больший спрос на их продукцию от американских потребителей.

Даже если денежно-кредитной политика развитой экономики окажет давление на валюту развивающейся, последующее торможение ее экспорта должно быть компенсировано, по словам Пауэлла, ростом спроса в странах с развитой экономикой.

Так что по сути послание ФРС развивающимся странам выглядит так: "Мы получаем сигналы с развивающихся рынков, мы изучаем ситуацию, но вряд ли ФРС является основной движущейся силой "горячих" денег, с которыми пытаются бороться развивающиеся экономики".

http://www.finmarket.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба