Вчера в начале американской сессии пара евро/доллар совершила рывок к 1,3800, однако не смогла сохранить напор, и теперь, вероятно, динамика станет более выраженной в обоих направлениях, поскольку приближается заседание Федерального комитета по открытым рынкам (FOMC), запланированное на среду. Евро получил сильный импульс, чему способствовало выступление члена Совета управляющих Европейского центрального банка, Бенуа Кере, который продемонстрировал неожиданную склонность к ужесточению. Особенно странно было услышать это от француза, учитывая состояние французской экономики. Он подчеркнул отсутствие рисков дефляции и необходимости в том, чтобы ЕЦБ начинал программу масштабной покупки активов, аналогичную программе количественного ослабления Федрезерва.

Американский доллар также впоследствии получил импульс, чему способствовало заявление о том, что Конгресс США, возможно, добьется двухлетнего соглашения по бюджету. Потребуется поддержка меньшинства демократов в палате, однако Обама высказывался в защиту этого соглашения. Полное исключение возможности повторения октябрьского представления и перерыва в работе правительства из-за бюджета и верхней границы долга является исключительно позитивным фактором для американского доллара, поскольку это приближает программу сокращения Федрезерва. Сможет ли декабрьское заседание стать поворотным моментом для принятия мер в январе?

В более широком смысле, не считая небольшого роста доллара, в ходе предыдущей сессии динамика была достаточно ограниченной: валюты Австралии и Новой Зеландии немного ослабли на фоне слабого показателя отчета по потребительскому доверию в Австралии, а новозеландский доллар консолидировался в преддверии заседания Резервного банка Новой Зеландии (RBNZ).

Вчера скандинавские валюты двигались в противоположном направлении: шведская крона ослабла, чему способствовал выход ужасающих показателей по объему производства, а трейдеры по норвежской кроне воспрянули духом, когда отчет по инфляции продемонстрировал данные, которые оказались немного сильнее ожиданий. Пара EUR/SEK немного откатилась после попытки пробиться значительно выше 9,00, поскольку этот масштабный уровень остается в центре внимания пары. Пара NOK/SEK демонстрирует убедительный довод в пользу того, что циклические минимумы уже позади, чему способствует спад к области 1,0500, который пара совершила на прошлой неделе.

Что нас ждет

Большая часть запланированных на сегодня событий связана с азиатской сессией, а RBNZ объявит о своих намерениях относительно официального целевого значения. Пара AUD/NZD вернулась выше отметки 1,10 после установления впечатляющего циклического минимума ниже указанной фигуры, вероятно, это связано с тем, что рынок осознает, что RBNZ едва ли продемонстрирует склонность к ужесточению, учитывая силу национальной валюты. Председатель Грэм Уилер, вероятно, сделает все, что в его силах, чтобы подчеркнуть использование так называемых макро-благоразумных инструментов, чтобы сдержать риски, связанные с пузырем на рынке жилья вместо того, чтобы сделать упор на повышение ставок для снижения активности. В целом, неожиданностью станет снижение (вероятность наибольшей волатильности), особенно если Уилер воспользуется возможностью опереться на рынок. Также важную роль будет играть и интерес к риску (новозеландский доллар находится в положительной корреляции с риском).

Что касается других событий, то в ходе азиатской сессии внимание привлечет отчет по занятости в Австралии за ноябрь после череды достаточно слабых показателей в последнее время (в прошлом, показатель занятости демонстрировал масштабные колебания от месяца к месяцу, однако в течение последних шести месяцев значение колеблется вокруг нуля, а средний показатель держится непосредственно ниже нуля при слабом уровне волатильности — это странно).

Самый свежий отчет по потребительском доверию в Австралии, который вышел в ходе предыдущей сессии, продемонстрировал резкое снижение к минимальному за пять месяцев уровню. Перспективы доверия и рынка труда часто обнаруживают прочную связь, поэтому любопытно будет взглянуть, будут ли показатели этого отчета слабыми, а также готовится ли Австралия достичь 10-летнего максимума по безработице выше максимума 2009 года в 5,9% в ближайшие месяцы (она бы уже это сделала, если бы не снижение доли участия в рабочей силе). Согласно прогнозам, показатель вырос до 5,8%, что совпадает с максимумом текущего года. Слабый отчет может стать катализатором возобновления распродажи в паре AUD/USD, а чрезвычайно сильный показатель может значительно отсрочить эту распродажу, поскольку рынок не готов к сильной статистике из Австралии.

График: AUD/JPY

За парой AUD/JPY интересно наблюдать, поскольку в последние недели и австралийский доллар и иена демонстрируют слабость. Здесь основное внимание приковано к 200-дневной скользящей средней. Обратите внимание на этот уровень во время выхода отчета по занятости в Австралии.

Кроме того, паре USD/CAD необходимо найти локальную поддержку в ближайшее время, если мы хотим сохранить оптимистичный прогноз. В этом отношении важной областью представляется 1,0600/1,0550.

Три показателя на сегодня: занятость во Франции, индекс CPI в Германии, доходность по 10-летним ГКО США

На среду запланировано немного экономических отчетов, но стоит уделить пристальное внимание данным о занятости вне сельскохозяйственного сектора во Франции и инфляции потребительских цен в Германии, чтобы понять, меняется ли экономическое положение Еврозоны. Также отслеживайте динамику доходности по 10-летним ГКО США, так как на следующей неделе состоится заседание ФРС, и участники рынка гадают, начнет ли центральный банк постепенно сворачивать свою программу выкупа облигаций.

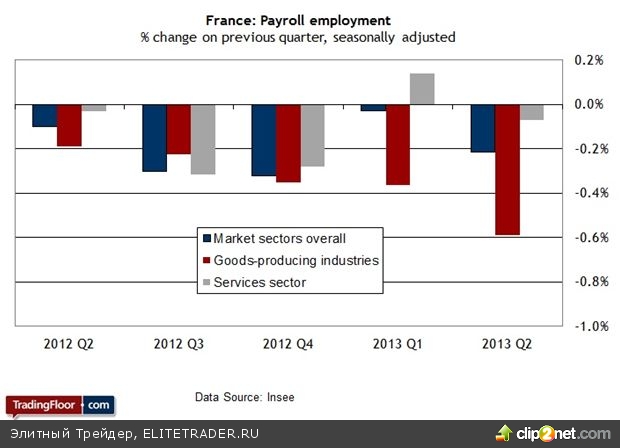

Занятость во Франции (06:30 GMT): Уверенность в продолжающемся восстановлении экономики Еврозоны вчера пошатнулась после выхода новости о неожиданном сокращении промышленного производства во Франции в октябре. Экономисты надеялись увидеть темпы роста в размере 0,2%, а вместо этого узнали, что производство продолжило падать второй месяц подряд, и падение составило 0,3%. По сравнению с аналогичным периодом прошлого года промышленное производство сократилось на 0,9%.

Европа по-прежнему пытается избежать рецессии, но, судя по последним данным, поступающим из страны со второй по величине экономикой на континенте, этого не скажешь. Если вы, конечно, не министр финансов Франции. «Франция действительно восстановилась после рецессии», — сказал Пьер Московиси в интервью газете FT. — Конечно, я бы хотел, чтобы темпы роста увеличились, но хорошо, если бы мы перестали относиться к французской экономике с систематическим недоверием».

Возможно, сегодняшний квартальный отчет о занятости принесет с собой некоторое облегчение. В этом случае образуется резкий контраст с теми данными, которые выходили в последнее время. В отчете за второй квартал тенденция значительно ухудшилась по сравнению с первым кварталом. Особенно сильно пострадал сектор производства товаров, в котором занятость снизилась на 0,6%. Учитывая, что в предыдущем отчете уровень безработицы во Франции на протяжении трех месяцев оставалась в диапазоне 11-11,1% (pdf), лучше уменьшить ожидания в отношении сегодняшнего отчета. Похоже, оптимизм г-на Московиси (как и восстановление экономики Франции) должен еще доказать свою прочность.

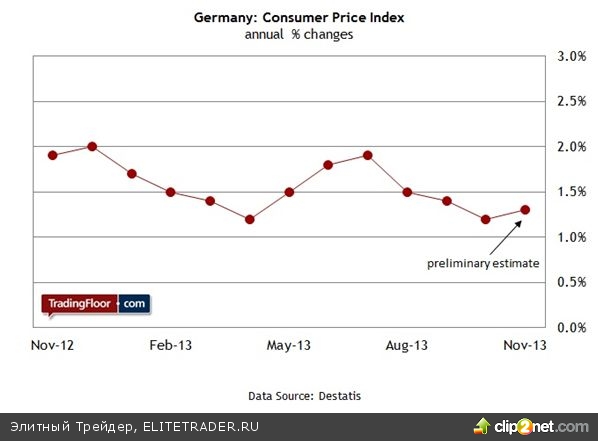

Индекс потребительских цен в Германии (07:00 GMT): Угрожает ли Германии риск дезинфляции/дефляции? Инфляция в ведущей экономике Европы пока значительно превышает нулевую отметку, и риска, что в ближайшее время она может перейти в зону отрицательных значений, нет. Однако есть некоторые подозрительные признаки, на основании которых такой риск, каким бы отдаленным он не казался, следует внимательно отслеживать. Одной из причин является недавнее резкое падение инфляции в Еврозоне до рекордно низкой отметки. Пока неясно, усилится ли дезинфляционный ветер, гуляющий по европейским экономикам, в ближайшие месяцы, но если это произойдет, но Германия не останется в стороне.

Можно ли назвать вероятность такого исхода событий низкой? На данный момент да. Тем не менее, на прошлой неделе Бундесбанк понизил свой прогноз инфляции на 2014 год до 1,3% по сравнению с предыдущей оценкой 1,6%. Если быть справедливыми, то более низкий прогноз инфляции банк компенсировал повышением прогноза по росту на следующий год. Однако на сегодняшний день есть несколько причин для беспокойства, включая падение расходов на рабочую силу в Германии до минимального за три года уровня. Годовые темпы роста затрат на оплату одного трудового часа уменьшились до 1,6% в третьем квартале этого года по сравнению с 2% в предыдущем квартале, о чем в понедельник сообщила федеральная служба статистики.

Создает ли более низкая инфляция проблемы? Пока нет, хотя годовой показатель инфляции потребительских цен снижался на протяжении второй половины этого года. Индекс CPI опустился до отметки 1,2% в годовом исчислении, установив минимальное значение с апреля. Однако, согласно предварительной оценке за ноябрь, цены в прошлом месяце стабилизировались, в результате чего индекс CPI подрос до 1,3%. Окончательная оценка за ноябрь, скорее всего, не будет отличаться от первоначальной. Но если участники рынка окажутся неправы, и инфляция упадет сильнее, чем ожидалось, то в дальнейшем будет сложнее игнорировать фактор дезинфляции/дефляции.

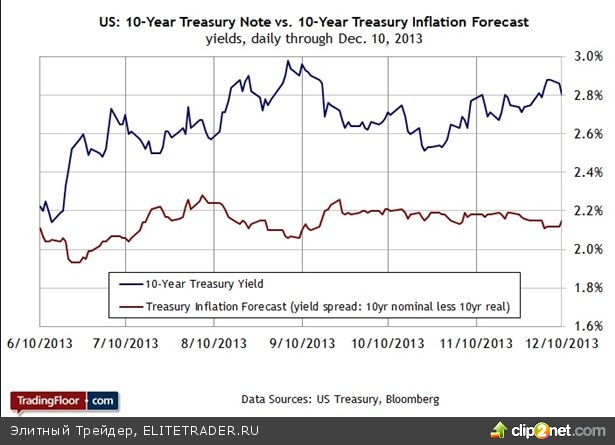

Доходность по 10-летним ГКО США: В последнее время из США поступали благоприятные новости, включая небольшое повышение индекса оптимизма в секторе малого бизнеса от NFIB в опубликованном вчера отчете за ноябрь. Гораздо более благоприятным фактором является то, что занятость в прошлом месяце неожиданно выросла более чем на 200 000 рабочих мест, а уровень безработицы упал до пятилетнего минимума. Но бесплатный сыр бывает только в мышеловке, и это хорошо видно на примере роста доходности по 10-летним ГКО в последнее время. Согласно данным Министерства финансов, в прошлую пятницу ставка доходности достигла максимального с сентября уровня. Но если это было признаком беспокойства участников рынка о том, что ФРС готовится к сворачиванию своей программы выкупа активов, то на этой неделе степень обеспокоенности уменьшилась. Вчера под конец торгов ставка доходности по 10-летним бумагам была равна приблизительно 2,8% по сравнению с 2,88% по состоянию на конец прошлой недели.

Рынок снова надеется на то, что можно одним выстрелом убить двух зайцев: добиться роста экономики и сохранить низкие процентные ставки. Перспектива сворачивания программы ФРС в будущем сохраняется, но на данный момент участники рынка уверены в том, что центральный банк не объявит о начале сокращения масштабов выкупа облигаций на заседании FOMC, которое состоится на следующей неделе. Одна из причин заключается в том, что инфляция держится на низком, стабильном уровне и временами продолжает снижаться. Об этом же свидетельствует прогноз инфляции, основанный на динамике рынка (на разнице ставок доходности между 10-летними номинальными ГКО и облигациями, индексированными по инфляции). По состоянию на вчерашний день этот индикатор будущей инфляции был равен 2,15%, что почти соответствует минимальному с сентября уровню.

Сочетание таких факторов, как восстановление на рынке труда и низкая инфляция, ставит перед центральным банком сложную задачу. Сворачивание программы стимулирующих мер может вызвать падение инфляции и создать препятствия для экономики на пути создания новых рабочих мест. Есть ли способ сбалансировать эти риски, но при этом начать процесс постепенного отказа от программы? По мнению председателя ФРБ Сент-Луиса Джеймса Булларда, который сейчас является голосующим членом FOMC, есть. «Незначительное сокращение масштабов программы будет отвечать улучшениям на рынке труда, но в то же время даст ФРС возможность внимательно отслеживать инфляцию в течение первой половины 2014 года», — заявил он ранее на этой неделе. — «Если инфляция не вернется к целевому значению, ФРС может приостановить процесс сворачивания на последующих заседаниях».

Неясно, получит ли продолжение эта идея на ближайшем заседании FOMC. Но если доходность по 10-летним ГКО снова начнет расти, это может послужить сигналом к тому, что стратегия Булларда — это не пустые слова.

Американский доллар также впоследствии получил импульс, чему способствовало заявление о том, что Конгресс США, возможно, добьется двухлетнего соглашения по бюджету. Потребуется поддержка меньшинства демократов в палате, однако Обама высказывался в защиту этого соглашения. Полное исключение возможности повторения октябрьского представления и перерыва в работе правительства из-за бюджета и верхней границы долга является исключительно позитивным фактором для американского доллара, поскольку это приближает программу сокращения Федрезерва. Сможет ли декабрьское заседание стать поворотным моментом для принятия мер в январе?

В более широком смысле, не считая небольшого роста доллара, в ходе предыдущей сессии динамика была достаточно ограниченной: валюты Австралии и Новой Зеландии немного ослабли на фоне слабого показателя отчета по потребительскому доверию в Австралии, а новозеландский доллар консолидировался в преддверии заседания Резервного банка Новой Зеландии (RBNZ).

Вчера скандинавские валюты двигались в противоположном направлении: шведская крона ослабла, чему способствовал выход ужасающих показателей по объему производства, а трейдеры по норвежской кроне воспрянули духом, когда отчет по инфляции продемонстрировал данные, которые оказались немного сильнее ожиданий. Пара EUR/SEK немного откатилась после попытки пробиться значительно выше 9,00, поскольку этот масштабный уровень остается в центре внимания пары. Пара NOK/SEK демонстрирует убедительный довод в пользу того, что циклические минимумы уже позади, чему способствует спад к области 1,0500, который пара совершила на прошлой неделе.

Что нас ждет

Большая часть запланированных на сегодня событий связана с азиатской сессией, а RBNZ объявит о своих намерениях относительно официального целевого значения. Пара AUD/NZD вернулась выше отметки 1,10 после установления впечатляющего циклического минимума ниже указанной фигуры, вероятно, это связано с тем, что рынок осознает, что RBNZ едва ли продемонстрирует склонность к ужесточению, учитывая силу национальной валюты. Председатель Грэм Уилер, вероятно, сделает все, что в его силах, чтобы подчеркнуть использование так называемых макро-благоразумных инструментов, чтобы сдержать риски, связанные с пузырем на рынке жилья вместо того, чтобы сделать упор на повышение ставок для снижения активности. В целом, неожиданностью станет снижение (вероятность наибольшей волатильности), особенно если Уилер воспользуется возможностью опереться на рынок. Также важную роль будет играть и интерес к риску (новозеландский доллар находится в положительной корреляции с риском).

Что касается других событий, то в ходе азиатской сессии внимание привлечет отчет по занятости в Австралии за ноябрь после череды достаточно слабых показателей в последнее время (в прошлом, показатель занятости демонстрировал масштабные колебания от месяца к месяцу, однако в течение последних шести месяцев значение колеблется вокруг нуля, а средний показатель держится непосредственно ниже нуля при слабом уровне волатильности — это странно).

Самый свежий отчет по потребительском доверию в Австралии, который вышел в ходе предыдущей сессии, продемонстрировал резкое снижение к минимальному за пять месяцев уровню. Перспективы доверия и рынка труда часто обнаруживают прочную связь, поэтому любопытно будет взглянуть, будут ли показатели этого отчета слабыми, а также готовится ли Австралия достичь 10-летнего максимума по безработице выше максимума 2009 года в 5,9% в ближайшие месяцы (она бы уже это сделала, если бы не снижение доли участия в рабочей силе). Согласно прогнозам, показатель вырос до 5,8%, что совпадает с максимумом текущего года. Слабый отчет может стать катализатором возобновления распродажи в паре AUD/USD, а чрезвычайно сильный показатель может значительно отсрочить эту распродажу, поскольку рынок не готов к сильной статистике из Австралии.

График: AUD/JPY

За парой AUD/JPY интересно наблюдать, поскольку в последние недели и австралийский доллар и иена демонстрируют слабость. Здесь основное внимание приковано к 200-дневной скользящей средней. Обратите внимание на этот уровень во время выхода отчета по занятости в Австралии.

Кроме того, паре USD/CAD необходимо найти локальную поддержку в ближайшее время, если мы хотим сохранить оптимистичный прогноз. В этом отношении важной областью представляется 1,0600/1,0550.

Три показателя на сегодня: занятость во Франции, индекс CPI в Германии, доходность по 10-летним ГКО США

На среду запланировано немного экономических отчетов, но стоит уделить пристальное внимание данным о занятости вне сельскохозяйственного сектора во Франции и инфляции потребительских цен в Германии, чтобы понять, меняется ли экономическое положение Еврозоны. Также отслеживайте динамику доходности по 10-летним ГКО США, так как на следующей неделе состоится заседание ФРС, и участники рынка гадают, начнет ли центральный банк постепенно сворачивать свою программу выкупа облигаций.

Занятость во Франции (06:30 GMT): Уверенность в продолжающемся восстановлении экономики Еврозоны вчера пошатнулась после выхода новости о неожиданном сокращении промышленного производства во Франции в октябре. Экономисты надеялись увидеть темпы роста в размере 0,2%, а вместо этого узнали, что производство продолжило падать второй месяц подряд, и падение составило 0,3%. По сравнению с аналогичным периодом прошлого года промышленное производство сократилось на 0,9%.

Европа по-прежнему пытается избежать рецессии, но, судя по последним данным, поступающим из страны со второй по величине экономикой на континенте, этого не скажешь. Если вы, конечно, не министр финансов Франции. «Франция действительно восстановилась после рецессии», — сказал Пьер Московиси в интервью газете FT. — Конечно, я бы хотел, чтобы темпы роста увеличились, но хорошо, если бы мы перестали относиться к французской экономике с систематическим недоверием».

Возможно, сегодняшний квартальный отчет о занятости принесет с собой некоторое облегчение. В этом случае образуется резкий контраст с теми данными, которые выходили в последнее время. В отчете за второй квартал тенденция значительно ухудшилась по сравнению с первым кварталом. Особенно сильно пострадал сектор производства товаров, в котором занятость снизилась на 0,6%. Учитывая, что в предыдущем отчете уровень безработицы во Франции на протяжении трех месяцев оставалась в диапазоне 11-11,1% (pdf), лучше уменьшить ожидания в отношении сегодняшнего отчета. Похоже, оптимизм г-на Московиси (как и восстановление экономики Франции) должен еще доказать свою прочность.

Индекс потребительских цен в Германии (07:00 GMT): Угрожает ли Германии риск дезинфляции/дефляции? Инфляция в ведущей экономике Европы пока значительно превышает нулевую отметку, и риска, что в ближайшее время она может перейти в зону отрицательных значений, нет. Однако есть некоторые подозрительные признаки, на основании которых такой риск, каким бы отдаленным он не казался, следует внимательно отслеживать. Одной из причин является недавнее резкое падение инфляции в Еврозоне до рекордно низкой отметки. Пока неясно, усилится ли дезинфляционный ветер, гуляющий по европейским экономикам, в ближайшие месяцы, но если это произойдет, но Германия не останется в стороне.

Можно ли назвать вероятность такого исхода событий низкой? На данный момент да. Тем не менее, на прошлой неделе Бундесбанк понизил свой прогноз инфляции на 2014 год до 1,3% по сравнению с предыдущей оценкой 1,6%. Если быть справедливыми, то более низкий прогноз инфляции банк компенсировал повышением прогноза по росту на следующий год. Однако на сегодняшний день есть несколько причин для беспокойства, включая падение расходов на рабочую силу в Германии до минимального за три года уровня. Годовые темпы роста затрат на оплату одного трудового часа уменьшились до 1,6% в третьем квартале этого года по сравнению с 2% в предыдущем квартале, о чем в понедельник сообщила федеральная служба статистики.

Создает ли более низкая инфляция проблемы? Пока нет, хотя годовой показатель инфляции потребительских цен снижался на протяжении второй половины этого года. Индекс CPI опустился до отметки 1,2% в годовом исчислении, установив минимальное значение с апреля. Однако, согласно предварительной оценке за ноябрь, цены в прошлом месяце стабилизировались, в результате чего индекс CPI подрос до 1,3%. Окончательная оценка за ноябрь, скорее всего, не будет отличаться от первоначальной. Но если участники рынка окажутся неправы, и инфляция упадет сильнее, чем ожидалось, то в дальнейшем будет сложнее игнорировать фактор дезинфляции/дефляции.

Доходность по 10-летним ГКО США: В последнее время из США поступали благоприятные новости, включая небольшое повышение индекса оптимизма в секторе малого бизнеса от NFIB в опубликованном вчера отчете за ноябрь. Гораздо более благоприятным фактором является то, что занятость в прошлом месяце неожиданно выросла более чем на 200 000 рабочих мест, а уровень безработицы упал до пятилетнего минимума. Но бесплатный сыр бывает только в мышеловке, и это хорошо видно на примере роста доходности по 10-летним ГКО в последнее время. Согласно данным Министерства финансов, в прошлую пятницу ставка доходности достигла максимального с сентября уровня. Но если это было признаком беспокойства участников рынка о том, что ФРС готовится к сворачиванию своей программы выкупа активов, то на этой неделе степень обеспокоенности уменьшилась. Вчера под конец торгов ставка доходности по 10-летним бумагам была равна приблизительно 2,8% по сравнению с 2,88% по состоянию на конец прошлой недели.

Рынок снова надеется на то, что можно одним выстрелом убить двух зайцев: добиться роста экономики и сохранить низкие процентные ставки. Перспектива сворачивания программы ФРС в будущем сохраняется, но на данный момент участники рынка уверены в том, что центральный банк не объявит о начале сокращения масштабов выкупа облигаций на заседании FOMC, которое состоится на следующей неделе. Одна из причин заключается в том, что инфляция держится на низком, стабильном уровне и временами продолжает снижаться. Об этом же свидетельствует прогноз инфляции, основанный на динамике рынка (на разнице ставок доходности между 10-летними номинальными ГКО и облигациями, индексированными по инфляции). По состоянию на вчерашний день этот индикатор будущей инфляции был равен 2,15%, что почти соответствует минимальному с сентября уровню.

Сочетание таких факторов, как восстановление на рынке труда и низкая инфляция, ставит перед центральным банком сложную задачу. Сворачивание программы стимулирующих мер может вызвать падение инфляции и создать препятствия для экономики на пути создания новых рабочих мест. Есть ли способ сбалансировать эти риски, но при этом начать процесс постепенного отказа от программы? По мнению председателя ФРБ Сент-Луиса Джеймса Булларда, который сейчас является голосующим членом FOMC, есть. «Незначительное сокращение масштабов программы будет отвечать улучшениям на рынке труда, но в то же время даст ФРС возможность внимательно отслеживать инфляцию в течение первой половины 2014 года», — заявил он ранее на этой неделе. — «Если инфляция не вернется к целевому значению, ФРС может приостановить процесс сворачивания на последующих заседаниях».

Неясно, получит ли продолжение эта идея на ближайшем заседании FOMC. Но если доходность по 10-летним ГКО снова начнет расти, это может послужить сигналом к тому, что стратегия Булларда — это не пустые слова.

http://ru.tradingfloor.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба