13 февраля 2014 Вести Экономика

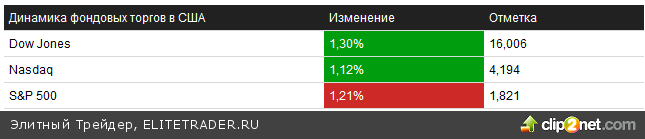

Выступление нового главы Федеральной резервной системы Джанет Йеллен перед Конгрессом США стало поводом для продолжения ралли на американских рынках.

Американские фондовые индексы прибавляют более процента, поскольку инвесторы теперь окончательно уверены, что в случае падения уровня безработицы ниже 6,5% ФРС не возьмется за ставки.

Йеллен заявила, что намерена придерживаться курса, намеченного Беном Бернанке, и пообещала сокращать объем программы покупки активов сдержанными темпами. Она также отметила, что ФРС не будет предпринимать активных действий только из-за того, что уровень безработицы сократится ниже порогового значения 6,5%, что, по ее прогнозам, произойдет в ближайшие месяцы.

Мнение эксперта ГК TeleTrade Евгений Филиппов

"Вторник стал хорошим драйвером для роста американского рынка. Перед публикацией текста выступления Джанет Йеллен на сайте ФРС фьючерсы на американские фондовые индексы лишь на мгновение приостановили свой рост. Судя по поведению, рынок акций США позитивно воспринял итоги выступления главы ФРС, что, в принципе, совпадало с общими ожиданиями. Как следует из заявлений председателя, низкие процентные ставки будут сохраняться длительное время, даже если безработица снизится до ключевых 6,5%, и будут оставаться таковыми, пока инфляция не достигнет ключевого показателя в 2%. Как известно, в США сейчас не наблюдается какого-то резкого и сильного роста цен, что говорит о достаточно длительном периоде низких ставок. Это создает хороший фундамент для продолжения роста фондового рынка".

Индекс оптимизма в малом бизнесе США продолжает повышаться в начале 2014 г., свидетельствует отчет, опубликованный во вторник, 11 февраля. Однако рост компенсационных выплат и слабые цены снижают рентабельность.

Индикатор, рассчитанный Национальной федерацией независимого бизнеса (National Federation of Independent Business, NFIB), вырос январе до 94,1 с декабрьских 93,9. Это третий месяц подряд, когда наблюдается повышение.

В то же время восстановление рынка труда замедлилось, число открытых вакансий в США сократилось в декабре до 3,99 млн с 4,03 млн, зафиксированных в ноябре. Количество увольнений и сокращений за отчетный период увеличилось до 4,7 млн с 4,28 млн в ноябре. При этом совокупный объем нанятых сотрудников сократился до 4,44 млн с 4,53 млн в ноябре.

Плоссер: ФРС стоит как можно скорее сокращать QE

Президент Федерального резервного банка Чарльз Плоссер во вторник вновь заявил о необходимости как можно скорее завершить программу покупки активов.

На его взгляд, это позволит продемонстрировать серьезное улучшение экономических перспектив, а также снизить негативный эффект от текущих проблем с коммуникацией, с которыми столкнется новое руководство ФРС.

Однако, несмотря на это, Плоссер отметил, что рекордно низкие температуры этой зимой негативно отразились на рынке труда и процесс сокращения программы стимулирования может растянуться "еще на пару месяцев".

Плоссер всегда был "ястребом" и выступал против программ выкупа активов. В текущем году он получил право голоса в Комитете по открытому рынку ФРС США. Согласно его прогнозам экономика страны по итогам этого года увеличится на 3%.

Палата представителей "заморозила" госдолг США

Палата представителей Конгресса США проголосовала за приостановку действия лимита государственного долга до марта 2015 г. Решение было принято без выдвижения дополнительных условий по бюджетным расходам, чего добивался президент США Барак Обама и демократы в конгрессе.

"За" соответствующий законопроект проголосовал 221 депутат, "против" - 201. Как и ожидалось, многие республиканцы не стали поддерживать спикера палаты представителей Джона Бейнера, так как требовали более активного сокращения государственных расходов.

Кроме этого, часть законодателей недовольна отказом от требований отмены выплат ветеранам боевых действий.

Некоторые сенаторы считают, что республиканцы и демократы должны объединиться, чтобы "прекратить рыть долговую яму все глубже и глубже".

Сейчас законопроект должен рассмотреть сенат, но проблем с принятием законопроекта быть не должно, так как верхняя палата контролируется демократами.

Проблему госдолга необходимо решить до 27 февраля, так как к этому дню у ведомства останется только $50 млрд, тогда как расходы составляют около $60 млрд в день.

Бюджетное управление Конгресса США на прошлой неделе сообщило, что дефицит бюджета в этом году будет на минимальном уровне с 2007 г., поскольку сильный экономический рост приведет к увеличению налоговых поступлений.

Показатель составит в текущем финансовом году $514 млрд, или 3% ВВП. В 2013 г. дефицит составил $680 млрд.

SHUTDOWN

30 сентября 2013 г. федеральное правительство США частично прекратило свою работу, так как республиканцы и демократы не смогли договориться относительно параметров бюджета на финансовый год, начавшийся 1 октября 2013 г.

На работу в течение 16 дней не могли выйти более 1 млн госслужащих. Не работали не только министерства и ведомства, но также музеи, национальные парки. Сами американцы столкнулись с задержками в получении различных справок и документов.

Частичное прекращение деятельности правительства сократило квартальный рост экономики США на 0,25 п. п. и обошлось в потерю 120 тыс. рабочих мест в октябре, заявил главный экономический советник президента Барака Обамы.

Тенге девальвировали “с запасом“

Объявленная Нацбанком Казахстана 19%-я девальвация тенге стала вынужденной мерой на фоне ослабления развивающихся валют и перекоса платежного баланса. Однако предпринятое “с запасом” ослабление национальной валюты чревато неустойчивостью банковской системы.

Объявленное во вторник решение Национального банка Казахстана о повышении уровня поддержки обменного курса тенге до 185 тенге за доллар США (при официальном курсе в 155,5 тенге за $1 накануне, 11 февраля) вызвало неизбежный ажиотаж в стране. К середине дня местные информагентства стали сообщать о массовом закрытии обменных пунктов, при том, что в целом 12 февраля населением было выкуплено до $1 млрд.

В связи с этим некоторые депутаты парламенты уже обвинили руководство Нацбанка в утечке информации о готовящейся девальвации и потребовали провести расследование. Глава Нацбанка Григорий Александрович выразил готовность к прояснению соответствующих обстоятельств, но вероятность утечки отверг.

Как разъяснил регулятор, решение о девальвации было обусловлено, в частности, усилившимся в результате сокращения программы количественного смягчения в США перетоком капитала с развивающихся рынков на развитые, при том, что также возросла неопределенность относительно обменного курса российского рубля и ухудшилось состояние платежного баланса из-за роста импорта, в первую очередь потребительских товаров.

Это также поспособствовало формированию высоких девальвационных ожиданий и активизации спекулятивных операций. Для стабилизации ситуации на валютном рынке, поддержания внешнеторгового баланса и восстановления конкурентоспособности отечественных производителей и было предпринято удешевление тенге.

Данную меру директор дивизиона Corum Undeground Ильдар Салеев назвал вынужденной и закономерной. Сегодня, подчеркнул он, на мировых финансовых рынках наблюдается общее усиление волатильности вследствие глобального оттока капитала из развивающих стран. В условиях усиления давления на местные валюты регуляторам все труднее сдерживать курс, поскольку в стабилизационной “топке” сжигаются сотни миллионов долларов. А потому в ход идут девальвационные инструменты. Причем не только в Казахстане: в России и на Украине также недавно заявили о переходе к гибкому курсу местных валют. Впрочем, на нынешнем этапе товаропроизводителям страны, входящей в первую полусотню мировых лидеров по экспорту нефти, пшеницы, урана и ферросплавов, девальвация лишь частично поможет компенсировать убытки от падения цен на мировом рынке, считает Салеев.

Девальвация была направлена на сохранения золотовалютных резервов государства и потенциала дальнейшего роста его экономики, подтвердил управляющий филиалом Алматы международного холдинга AsstrA AG Айкын Уркимбаев.

В последнее время, подчеркнул он, казахстанские экспортеры оказались в затруднительном положении, так как их продукция стала неконкурентоспособной. И как ожидается, ослабление тенге позволит улучшить условия торговли для местных производителей нефти, газа, металла, а также пищевых продуктов. Однако их экспорт в значительной мере зависит от уровня мировых цен на товарно-сырьевых рынках и вряд ли сильно вырастет. Но при этом пострадает импорт, достигающий в Казахстане порядка 80%. Поначалу его объемы однозначно упадут, и восполнить эти потери будет нечем. В дальнейшем поставки импортной продукции, конечно, восстановятся, но товары уже будут стоить дороже. От чего пострадает не только бизнес, но и конечный потребитель, констатировал Уркимбаев.

Наряду с прочим, допускает он, может обостриться ситуация и в банковском секторе. Ведь большая часть внешних заимствований идет в долларах или евро, а кредиты для населения - в тенге, в связи с чем, возможно, у банков вырастет доля невозвратов по кредитам. Тогда как у регулятора теперь нет необходимости поддерживать валютный курс, поскольку он заложил девальвационный отскок “с запасом”, резюмировал управляющий филиалом Алматы международного холдинга AsstrA AG.

Удешевление национальной валюты почти на 20% чревато нарушением устойчивости банковской системы, признал старший научный сотрудник Института "Центр развития" НИУ ВШЭ Сергей Пухов. Но при этом, добавил он, угроза новой девальвационной волны, похоже, отпадает. Ведь регулятор, действительно, опустил планку “с запасом“. Так, скажем, в России, являющейся главным торговым партнером Казахстана, по прогнозу“Центра развития“, предполагалось удешевление национальной валюты на сходном уровне в 20%. В январе рубль ослабел на 7% по отношению к доллару, и, в принципе, пространство для дальнейшего его снижения есть, заметил Пухов.

Впрочем, оговорил он, выправить платежный баланс, в том числе во взаимоотношениях с партнерами по Таможенному союзу и СНГ, девальвация поможет. Но рассчитывать на то, что в результате также удастся стимулировать процессы импортозамещения, не приходится: для этого предпринятое ослабление тенге все же оказалось недостаточным. Не следует ожидать и существенного увеличения экспорта, в значительной мере зависящего от внешнего спроса и цен. Тем более что при их повышении в подобных обстоятельствах также возрастает отток капитала. Пока внешняя конъюнктура не слишком благоприятна, и потому прогнозный уровень роста экономики Казахстана на текущий год в 6-7% представляется потолочным, заключил старший научный сотрудник Института "Центр развития" НИУ ВШЭ.

По данным Нацбанка, в прошлом году ВВП Казахстана в реальном выражении увеличился на 6%, тогда как инфляция достигла исторического минимума в 4,8%. Но с учетом вышесказанного в ближайшее время риски повышения инфляционной планки - на фоне резкого ослабления тенге - возрастают. К слову, среди ключевых причин девальвации регулятор также упомянул необходимость перехода на инфляционное таргетирование в среднесрочной перспективе с целью создания базовых предпосылок для снижения инфляции до 3-4%, подразумевающего отказ от жесткого регулирования обменного курса.

Банк Англии "отвяжет" ставку от уровня безработицы

По прошествии шести месяцев, глава Банка Англии Марк Карни намерен изменить политику индикации процентных ставок.

Управляющий Центробанка привязал процентную ставку с уровню безработицы, но политика должна быть пересмотрена, ввиду того что темпы сокращения числа безработных превзошли ожидания экономистов.

Скорее всего, изменения будут внесены, после того как Карни выступит с докладом о состоянии инфляции в британской экономике. В прошлом месяце глава Банка Англии отметил, что политика индикации процентных ставок должна быть “усовершенствована”.

В августе Карни заявил, что не будет повышать уровень процентной ставки с нынешних 0,5%, до тех пор пока число безработных не упадет до 7%.

Тогда никто не ожидал, что установленный порог будет достигнут ранее 2016 г., но согласно последним данным уровень безработицы составляет 7,1%.

На прошлой неделе Комитет по монетарной политике Центробанка (MPC) вновь зафиксировал базовую процентную ставку на уровне 0,5%, который держится пятый год подряд.

Мобиус: распродажа на рынках подходит к концу

Распродажа на развивающихся рынках, которая привела к самой худшей динамике на фондовых площадках за последние четыре года, приближается к концу, так как показатели выглядят привлекательно, сказал глава Templeton Emerging Markets Group Марк Мобиус.

"Мы приближаемся к точке, когда люди начинают говорить: "Эй, теперь рынок выглядит довольно хорошо с точки зрения мультипликаторов!" - сказал Мобиус. – Мы, вероятно, приближаемся к концу этого большого оттока с развивающихся рынков".

Такой комментарий означает изменение в настроении Мобиуса, который 7 февраля сказал, что развивающиеся страны могут ожидать намного более сильных продаж.

Индекс MSCI Emerging Markets вырос вчера до двухнедельного максимума, завершив падение на 5,8% в текущем году.

Рост на развивающихся рынках ожидают не только в Templeton, но также в Aberdeen Asset Management и Coutts & Co.

Мнение эксперта ГК TeleTrade Михаил Поддубский

Несмотря на привлекательные показатели активов развивающихся стран по большинству мультипликаторов, инвестиции в развивающиеся рынка на данном этапе сопряжены с существенным рисками. На фоне постепенного уменьшения ликвидности за счет сворачивания стимулирующих мер, инвесторы предпочитают "перекладываться в качество", выбирая для инвестирования более надежные инструменты. Ожидать такого же по объемам оттока капитала, который наблюдался в конце прошлого – начале текущего года, скорее всего, не стоит, но говорить о высокой привлекательности рынков развивающихся стран еще слишком рано.

Фишер: медленный рост экономики - вина конгресса

Глава Федерального резервного банка Далласа Ричард Фишер заявил, что если экономика не будет расти быстрее, то в этом виноват конгресс.

"Это мое твердое убеждение: слабость нашей экономики заключается не в денежно-кредитной политике, а в беспомощности федерального правительства, которое не может направить фискальную и регуляторную политику на поддержку бизнеса, взять большой объем средств, который мы создали в ФРС, и за счет него создать рабочие места и увеличить темпы роста нашей экономики", - сказал Фишер.

Он отметил, что фискальная политика "не союзник роста в США, это его враг".

По мнению Фишера, ФРС сделала много, чтобы помочь экономике. При этом Центральный банк должен заботиться не об инфляции, а о продолжающемся отсутствии роста числа рабочих мест для американских рабочих со средним уровнем дохода.

Глава ФРБ Далласа уже давно выступает против программы покупки облигаций, так как считает экономическую выгоду от этого слишком маленькой, а чрезмерную ликвидность искажающей финансовые рынки.

Фишер: медленный рост экономики – вина конгресса

Глава Федерального резервного банка Далласа Ричард Фишер заявил, что если экономика не будет расти быстрее, то в этом виноват конгресс.

"Это мое твердое убеждение: слабость нашей экономики заключается не в денежно-кредитной политике, а в беспомощности федерального правительства, которое не может направить фискальную и регуляторную политику на поддержку бизнеса, взять большой объем средств, который мы создали в ФРС, и за счет него создать рабочие места и увеличить темпы роста нашей экономики", - сказал Фишер.

Он отметил, что фискальная политика "не союзник роста в США, это его враг".

По мнению Фишера, ФРС сделала много, чтобы помочь экономике. При этом Центральный банк должен заботиться не об инфляции, а о продолжающемся отсутствии роста числа рабочих мест для американских рабочих со средним уровнем дохода.

Глава ФРБ Далласа уже давно выступает против программы покупки облигаций, так как считает экономическую выгоду от этого слишком маленькой, а чрезмерную ликвидность искажающей финансовые рынки.

Банк Англии будет сохранять минимальные ставки

Банк Англии сообщил, что экономика Великобритании будет расти гораздо быстрее в этом году, чем предполагалось ранее, но процентные ставки будут оставаться низкими в течение некоторого времени в будущем.

Центральный банк Великобритании, таким образом, перестал связывать уровень безработицы и процентные ставки. Теперь чиновники будут обращать больше внимания на другие сигналы на рынке труда.

Регулятор считает, что уровень безработицы снизился до 7% уже в январе, и это произошло на два года раньше, чем ожидали чиновники в августе. Тогда уровень в 7% был выбран в качестве порога для начала повышения ставок.

Как ожидается, экономика Великобритании вырастет на 3,4% в 2014 г., что значительно больше прошлого прогноза на уровне 2,8%.

Это говорит о том, что экономика по-прежнему не производит столько товаров и услуг, сколько может, и о том, что низкий уровень инфляции сохраняется, давая чиновникам свободу действий в плане сохранения политики стимулирования.

В Центральном банке отметили, что повышение ставки выше 2-3% в течение долгосрочного периода маловероятно и это намного ниже, чем средний уровень около 5%, который был нормальным до финансового кризиса.

На прошлой неделе Комитет по монетарной политике вновь зафиксировал базовую процентную ставку на уровне 0,5%, который держится пятый год подряд.

ОПЕК повысила прогноз по нефтяному спросу в 2014 г.

Организация стран-экспортеров нефти пересмотрела свои прежние оценки по спросу на нефть в текущем году в сторону более высоких значений.

В рамках февральского доклада по нефтяному рынку эксперты Организации стран-экспортеров нефти (Organization of the petroleum exporting countries, OPEC) повысили свой прежний прогноз по нефтяному спросу в 2014 г. до 90,98 млн баррелей в сутки.

Согласно пересмотренному прогнозу нефтяной спрос будет на 40 тыс. баррелей в сутки выше прежних оценок. В целом, по прогнозам картеля, мировой спрос на нефть в 2014 г. будет на 1,09 млн баррелей в сутки выше, чем в 2013 г. Тем самым уровень глобального спроса в этом году вырастет на 1,2%.

ОПЕК повысила оценки по нефтяному спросу вслед за Управлением по энергетической информации Министерства энергетики США (Energy information administration, EIA), которое заявило о повышении прогнозов по мировому спросу на нефть во вторник.

Прибыли фермеров в США упадут до минимума с 2010 г.

Министерство сельского хозяйства США прогнозирует снижение прибылей американских фермерских хозяйств в 2014 г. на 27% на фоне падения цен на сою и кукурузу.

По данным издания Wall Street Journal, Минсельхоз США (U.S. Department of Agriculture, USDA) ожидает сокращения чистой прибыли фермеров США со $130,5 млрд в 2013 г. до $95,8 млрд в 2014 г. Основной причиной является падение цен по ряду ключевых экспортных культур.

В 2012 г. сильная засуха в США привела к заметному росту цен по многим сельскохозяйственным культурам, в частности в августе 2012 г. цены на кукурузу выросли до рекордной отметки в $8 за бушель.

В 2013 г. ситуация резко поменялась: благоприятные погодные условия позволили фермерам собрать рекордный урожай кукурузы и третий по величине урожай соевых бобов. В результате цены по итогам 2013 г. заметно упали. По прогнозам USDA, в этом году прибыли от продажи сои и кукурузы в США сократятся на $6 млрд и $11 млрд соответственно.

Американские фондовые индексы прибавляют более процента, поскольку инвесторы теперь окончательно уверены, что в случае падения уровня безработицы ниже 6,5% ФРС не возьмется за ставки.

Йеллен заявила, что намерена придерживаться курса, намеченного Беном Бернанке, и пообещала сокращать объем программы покупки активов сдержанными темпами. Она также отметила, что ФРС не будет предпринимать активных действий только из-за того, что уровень безработицы сократится ниже порогового значения 6,5%, что, по ее прогнозам, произойдет в ближайшие месяцы.

Мнение эксперта ГК TeleTrade Евгений Филиппов

"Вторник стал хорошим драйвером для роста американского рынка. Перед публикацией текста выступления Джанет Йеллен на сайте ФРС фьючерсы на американские фондовые индексы лишь на мгновение приостановили свой рост. Судя по поведению, рынок акций США позитивно воспринял итоги выступления главы ФРС, что, в принципе, совпадало с общими ожиданиями. Как следует из заявлений председателя, низкие процентные ставки будут сохраняться длительное время, даже если безработица снизится до ключевых 6,5%, и будут оставаться таковыми, пока инфляция не достигнет ключевого показателя в 2%. Как известно, в США сейчас не наблюдается какого-то резкого и сильного роста цен, что говорит о достаточно длительном периоде низких ставок. Это создает хороший фундамент для продолжения роста фондового рынка".

Индекс оптимизма в малом бизнесе США продолжает повышаться в начале 2014 г., свидетельствует отчет, опубликованный во вторник, 11 февраля. Однако рост компенсационных выплат и слабые цены снижают рентабельность.

Индикатор, рассчитанный Национальной федерацией независимого бизнеса (National Federation of Independent Business, NFIB), вырос январе до 94,1 с декабрьских 93,9. Это третий месяц подряд, когда наблюдается повышение.

В то же время восстановление рынка труда замедлилось, число открытых вакансий в США сократилось в декабре до 3,99 млн с 4,03 млн, зафиксированных в ноябре. Количество увольнений и сокращений за отчетный период увеличилось до 4,7 млн с 4,28 млн в ноябре. При этом совокупный объем нанятых сотрудников сократился до 4,44 млн с 4,53 млн в ноябре.

Плоссер: ФРС стоит как можно скорее сокращать QE

Президент Федерального резервного банка Чарльз Плоссер во вторник вновь заявил о необходимости как можно скорее завершить программу покупки активов.

На его взгляд, это позволит продемонстрировать серьезное улучшение экономических перспектив, а также снизить негативный эффект от текущих проблем с коммуникацией, с которыми столкнется новое руководство ФРС.

Однако, несмотря на это, Плоссер отметил, что рекордно низкие температуры этой зимой негативно отразились на рынке труда и процесс сокращения программы стимулирования может растянуться "еще на пару месяцев".

Плоссер всегда был "ястребом" и выступал против программ выкупа активов. В текущем году он получил право голоса в Комитете по открытому рынку ФРС США. Согласно его прогнозам экономика страны по итогам этого года увеличится на 3%.

Палата представителей "заморозила" госдолг США

Палата представителей Конгресса США проголосовала за приостановку действия лимита государственного долга до марта 2015 г. Решение было принято без выдвижения дополнительных условий по бюджетным расходам, чего добивался президент США Барак Обама и демократы в конгрессе.

"За" соответствующий законопроект проголосовал 221 депутат, "против" - 201. Как и ожидалось, многие республиканцы не стали поддерживать спикера палаты представителей Джона Бейнера, так как требовали более активного сокращения государственных расходов.

Кроме этого, часть законодателей недовольна отказом от требований отмены выплат ветеранам боевых действий.

Некоторые сенаторы считают, что республиканцы и демократы должны объединиться, чтобы "прекратить рыть долговую яму все глубже и глубже".

Сейчас законопроект должен рассмотреть сенат, но проблем с принятием законопроекта быть не должно, так как верхняя палата контролируется демократами.

Проблему госдолга необходимо решить до 27 февраля, так как к этому дню у ведомства останется только $50 млрд, тогда как расходы составляют около $60 млрд в день.

Бюджетное управление Конгресса США на прошлой неделе сообщило, что дефицит бюджета в этом году будет на минимальном уровне с 2007 г., поскольку сильный экономический рост приведет к увеличению налоговых поступлений.

Показатель составит в текущем финансовом году $514 млрд, или 3% ВВП. В 2013 г. дефицит составил $680 млрд.

SHUTDOWN

30 сентября 2013 г. федеральное правительство США частично прекратило свою работу, так как республиканцы и демократы не смогли договориться относительно параметров бюджета на финансовый год, начавшийся 1 октября 2013 г.

На работу в течение 16 дней не могли выйти более 1 млн госслужащих. Не работали не только министерства и ведомства, но также музеи, национальные парки. Сами американцы столкнулись с задержками в получении различных справок и документов.

Частичное прекращение деятельности правительства сократило квартальный рост экономики США на 0,25 п. п. и обошлось в потерю 120 тыс. рабочих мест в октябре, заявил главный экономический советник президента Барака Обамы.

Тенге девальвировали “с запасом“

Объявленная Нацбанком Казахстана 19%-я девальвация тенге стала вынужденной мерой на фоне ослабления развивающихся валют и перекоса платежного баланса. Однако предпринятое “с запасом” ослабление национальной валюты чревато неустойчивостью банковской системы.

Объявленное во вторник решение Национального банка Казахстана о повышении уровня поддержки обменного курса тенге до 185 тенге за доллар США (при официальном курсе в 155,5 тенге за $1 накануне, 11 февраля) вызвало неизбежный ажиотаж в стране. К середине дня местные информагентства стали сообщать о массовом закрытии обменных пунктов, при том, что в целом 12 февраля населением было выкуплено до $1 млрд.

В связи с этим некоторые депутаты парламенты уже обвинили руководство Нацбанка в утечке информации о готовящейся девальвации и потребовали провести расследование. Глава Нацбанка Григорий Александрович выразил готовность к прояснению соответствующих обстоятельств, но вероятность утечки отверг.

Как разъяснил регулятор, решение о девальвации было обусловлено, в частности, усилившимся в результате сокращения программы количественного смягчения в США перетоком капитала с развивающихся рынков на развитые, при том, что также возросла неопределенность относительно обменного курса российского рубля и ухудшилось состояние платежного баланса из-за роста импорта, в первую очередь потребительских товаров.

Это также поспособствовало формированию высоких девальвационных ожиданий и активизации спекулятивных операций. Для стабилизации ситуации на валютном рынке, поддержания внешнеторгового баланса и восстановления конкурентоспособности отечественных производителей и было предпринято удешевление тенге.

Данную меру директор дивизиона Corum Undeground Ильдар Салеев назвал вынужденной и закономерной. Сегодня, подчеркнул он, на мировых финансовых рынках наблюдается общее усиление волатильности вследствие глобального оттока капитала из развивающих стран. В условиях усиления давления на местные валюты регуляторам все труднее сдерживать курс, поскольку в стабилизационной “топке” сжигаются сотни миллионов долларов. А потому в ход идут девальвационные инструменты. Причем не только в Казахстане: в России и на Украине также недавно заявили о переходе к гибкому курсу местных валют. Впрочем, на нынешнем этапе товаропроизводителям страны, входящей в первую полусотню мировых лидеров по экспорту нефти, пшеницы, урана и ферросплавов, девальвация лишь частично поможет компенсировать убытки от падения цен на мировом рынке, считает Салеев.

Девальвация была направлена на сохранения золотовалютных резервов государства и потенциала дальнейшего роста его экономики, подтвердил управляющий филиалом Алматы международного холдинга AsstrA AG Айкын Уркимбаев.

В последнее время, подчеркнул он, казахстанские экспортеры оказались в затруднительном положении, так как их продукция стала неконкурентоспособной. И как ожидается, ослабление тенге позволит улучшить условия торговли для местных производителей нефти, газа, металла, а также пищевых продуктов. Однако их экспорт в значительной мере зависит от уровня мировых цен на товарно-сырьевых рынках и вряд ли сильно вырастет. Но при этом пострадает импорт, достигающий в Казахстане порядка 80%. Поначалу его объемы однозначно упадут, и восполнить эти потери будет нечем. В дальнейшем поставки импортной продукции, конечно, восстановятся, но товары уже будут стоить дороже. От чего пострадает не только бизнес, но и конечный потребитель, констатировал Уркимбаев.

Наряду с прочим, допускает он, может обостриться ситуация и в банковском секторе. Ведь большая часть внешних заимствований идет в долларах или евро, а кредиты для населения - в тенге, в связи с чем, возможно, у банков вырастет доля невозвратов по кредитам. Тогда как у регулятора теперь нет необходимости поддерживать валютный курс, поскольку он заложил девальвационный отскок “с запасом”, резюмировал управляющий филиалом Алматы международного холдинга AsstrA AG.

Удешевление национальной валюты почти на 20% чревато нарушением устойчивости банковской системы, признал старший научный сотрудник Института "Центр развития" НИУ ВШЭ Сергей Пухов. Но при этом, добавил он, угроза новой девальвационной волны, похоже, отпадает. Ведь регулятор, действительно, опустил планку “с запасом“. Так, скажем, в России, являющейся главным торговым партнером Казахстана, по прогнозу“Центра развития“, предполагалось удешевление национальной валюты на сходном уровне в 20%. В январе рубль ослабел на 7% по отношению к доллару, и, в принципе, пространство для дальнейшего его снижения есть, заметил Пухов.

Впрочем, оговорил он, выправить платежный баланс, в том числе во взаимоотношениях с партнерами по Таможенному союзу и СНГ, девальвация поможет. Но рассчитывать на то, что в результате также удастся стимулировать процессы импортозамещения, не приходится: для этого предпринятое ослабление тенге все же оказалось недостаточным. Не следует ожидать и существенного увеличения экспорта, в значительной мере зависящего от внешнего спроса и цен. Тем более что при их повышении в подобных обстоятельствах также возрастает отток капитала. Пока внешняя конъюнктура не слишком благоприятна, и потому прогнозный уровень роста экономики Казахстана на текущий год в 6-7% представляется потолочным, заключил старший научный сотрудник Института "Центр развития" НИУ ВШЭ.

По данным Нацбанка, в прошлом году ВВП Казахстана в реальном выражении увеличился на 6%, тогда как инфляция достигла исторического минимума в 4,8%. Но с учетом вышесказанного в ближайшее время риски повышения инфляционной планки - на фоне резкого ослабления тенге - возрастают. К слову, среди ключевых причин девальвации регулятор также упомянул необходимость перехода на инфляционное таргетирование в среднесрочной перспективе с целью создания базовых предпосылок для снижения инфляции до 3-4%, подразумевающего отказ от жесткого регулирования обменного курса.

Банк Англии "отвяжет" ставку от уровня безработицы

По прошествии шести месяцев, глава Банка Англии Марк Карни намерен изменить политику индикации процентных ставок.

Управляющий Центробанка привязал процентную ставку с уровню безработицы, но политика должна быть пересмотрена, ввиду того что темпы сокращения числа безработных превзошли ожидания экономистов.

Скорее всего, изменения будут внесены, после того как Карни выступит с докладом о состоянии инфляции в британской экономике. В прошлом месяце глава Банка Англии отметил, что политика индикации процентных ставок должна быть “усовершенствована”.

В августе Карни заявил, что не будет повышать уровень процентной ставки с нынешних 0,5%, до тех пор пока число безработных не упадет до 7%.

Тогда никто не ожидал, что установленный порог будет достигнут ранее 2016 г., но согласно последним данным уровень безработицы составляет 7,1%.

На прошлой неделе Комитет по монетарной политике Центробанка (MPC) вновь зафиксировал базовую процентную ставку на уровне 0,5%, который держится пятый год подряд.

Мобиус: распродажа на рынках подходит к концу

Распродажа на развивающихся рынках, которая привела к самой худшей динамике на фондовых площадках за последние четыре года, приближается к концу, так как показатели выглядят привлекательно, сказал глава Templeton Emerging Markets Group Марк Мобиус.

"Мы приближаемся к точке, когда люди начинают говорить: "Эй, теперь рынок выглядит довольно хорошо с точки зрения мультипликаторов!" - сказал Мобиус. – Мы, вероятно, приближаемся к концу этого большого оттока с развивающихся рынков".

Такой комментарий означает изменение в настроении Мобиуса, который 7 февраля сказал, что развивающиеся страны могут ожидать намного более сильных продаж.

Индекс MSCI Emerging Markets вырос вчера до двухнедельного максимума, завершив падение на 5,8% в текущем году.

Рост на развивающихся рынках ожидают не только в Templeton, но также в Aberdeen Asset Management и Coutts & Co.

Мнение эксперта ГК TeleTrade Михаил Поддубский

Несмотря на привлекательные показатели активов развивающихся стран по большинству мультипликаторов, инвестиции в развивающиеся рынка на данном этапе сопряжены с существенным рисками. На фоне постепенного уменьшения ликвидности за счет сворачивания стимулирующих мер, инвесторы предпочитают "перекладываться в качество", выбирая для инвестирования более надежные инструменты. Ожидать такого же по объемам оттока капитала, который наблюдался в конце прошлого – начале текущего года, скорее всего, не стоит, но говорить о высокой привлекательности рынков развивающихся стран еще слишком рано.

Фишер: медленный рост экономики - вина конгресса

Глава Федерального резервного банка Далласа Ричард Фишер заявил, что если экономика не будет расти быстрее, то в этом виноват конгресс.

"Это мое твердое убеждение: слабость нашей экономики заключается не в денежно-кредитной политике, а в беспомощности федерального правительства, которое не может направить фискальную и регуляторную политику на поддержку бизнеса, взять большой объем средств, который мы создали в ФРС, и за счет него создать рабочие места и увеличить темпы роста нашей экономики", - сказал Фишер.

Он отметил, что фискальная политика "не союзник роста в США, это его враг".

По мнению Фишера, ФРС сделала много, чтобы помочь экономике. При этом Центральный банк должен заботиться не об инфляции, а о продолжающемся отсутствии роста числа рабочих мест для американских рабочих со средним уровнем дохода.

Глава ФРБ Далласа уже давно выступает против программы покупки облигаций, так как считает экономическую выгоду от этого слишком маленькой, а чрезмерную ликвидность искажающей финансовые рынки.

Фишер: медленный рост экономики – вина конгресса

Глава Федерального резервного банка Далласа Ричард Фишер заявил, что если экономика не будет расти быстрее, то в этом виноват конгресс.

"Это мое твердое убеждение: слабость нашей экономики заключается не в денежно-кредитной политике, а в беспомощности федерального правительства, которое не может направить фискальную и регуляторную политику на поддержку бизнеса, взять большой объем средств, который мы создали в ФРС, и за счет него создать рабочие места и увеличить темпы роста нашей экономики", - сказал Фишер.

Он отметил, что фискальная политика "не союзник роста в США, это его враг".

По мнению Фишера, ФРС сделала много, чтобы помочь экономике. При этом Центральный банк должен заботиться не об инфляции, а о продолжающемся отсутствии роста числа рабочих мест для американских рабочих со средним уровнем дохода.

Глава ФРБ Далласа уже давно выступает против программы покупки облигаций, так как считает экономическую выгоду от этого слишком маленькой, а чрезмерную ликвидность искажающей финансовые рынки.

Банк Англии будет сохранять минимальные ставки

Банк Англии сообщил, что экономика Великобритании будет расти гораздо быстрее в этом году, чем предполагалось ранее, но процентные ставки будут оставаться низкими в течение некоторого времени в будущем.

Центральный банк Великобритании, таким образом, перестал связывать уровень безработицы и процентные ставки. Теперь чиновники будут обращать больше внимания на другие сигналы на рынке труда.

Регулятор считает, что уровень безработицы снизился до 7% уже в январе, и это произошло на два года раньше, чем ожидали чиновники в августе. Тогда уровень в 7% был выбран в качестве порога для начала повышения ставок.

Как ожидается, экономика Великобритании вырастет на 3,4% в 2014 г., что значительно больше прошлого прогноза на уровне 2,8%.

Это говорит о том, что экономика по-прежнему не производит столько товаров и услуг, сколько может, и о том, что низкий уровень инфляции сохраняется, давая чиновникам свободу действий в плане сохранения политики стимулирования.

В Центральном банке отметили, что повышение ставки выше 2-3% в течение долгосрочного периода маловероятно и это намного ниже, чем средний уровень около 5%, который был нормальным до финансового кризиса.

На прошлой неделе Комитет по монетарной политике вновь зафиксировал базовую процентную ставку на уровне 0,5%, который держится пятый год подряд.

ОПЕК повысила прогноз по нефтяному спросу в 2014 г.

Организация стран-экспортеров нефти пересмотрела свои прежние оценки по спросу на нефть в текущем году в сторону более высоких значений.

В рамках февральского доклада по нефтяному рынку эксперты Организации стран-экспортеров нефти (Organization of the petroleum exporting countries, OPEC) повысили свой прежний прогноз по нефтяному спросу в 2014 г. до 90,98 млн баррелей в сутки.

Согласно пересмотренному прогнозу нефтяной спрос будет на 40 тыс. баррелей в сутки выше прежних оценок. В целом, по прогнозам картеля, мировой спрос на нефть в 2014 г. будет на 1,09 млн баррелей в сутки выше, чем в 2013 г. Тем самым уровень глобального спроса в этом году вырастет на 1,2%.

ОПЕК повысила оценки по нефтяному спросу вслед за Управлением по энергетической информации Министерства энергетики США (Energy information administration, EIA), которое заявило о повышении прогнозов по мировому спросу на нефть во вторник.

Прибыли фермеров в США упадут до минимума с 2010 г.

Министерство сельского хозяйства США прогнозирует снижение прибылей американских фермерских хозяйств в 2014 г. на 27% на фоне падения цен на сою и кукурузу.

По данным издания Wall Street Journal, Минсельхоз США (U.S. Department of Agriculture, USDA) ожидает сокращения чистой прибыли фермеров США со $130,5 млрд в 2013 г. до $95,8 млрд в 2014 г. Основной причиной является падение цен по ряду ключевых экспортных культур.

В 2012 г. сильная засуха в США привела к заметному росту цен по многим сельскохозяйственным культурам, в частности в августе 2012 г. цены на кукурузу выросли до рекордной отметки в $8 за бушель.

В 2013 г. ситуация резко поменялась: благоприятные погодные условия позволили фермерам собрать рекордный урожай кукурузы и третий по величине урожай соевых бобов. В результате цены по итогам 2013 г. заметно упали. По прогнозам USDA, в этом году прибыли от продажи сои и кукурузы в США сократятся на $6 млрд и $11 млрд соответственно.

http://www.vestifinance.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба