11 марта 2014 УК «Арсагера»

Так получилось, что свой путь в мире инвестиций в 1995 году мы начали именно со срочного рынка (задолго до основания УК «Арсагера»). Несколько лет мы упорно занимались изучением различных стратегий работы с деривативами. Мы опробовали все инструменты того времени: контракты на доллар, ставку по ГКО-ОФЗ, индекс РТС. Тогда еще не было электронных торгов, а трейдеры в биржевой «яме» поднимали карточки. Это совершенно разные ощущения. Одно дело нажать кнопку на компьютере и совершить сделку с кем-то обезличенным. Совершенно другое дело смотреть в глаза контрагенту, который уверен, что совершает выгодную сделку.

Нам даже удалось добиться определенных успехов – мы ушли «в плюсе», заработав за все время около 40% процентов. За пару лет — это смешная доходность. В те времена такую доходность можно было получить на государственных облигациях и даже на депозите в банке. Но сейчас при наличии знаний (понимая физический смысл явлений, происходящих на срочном рынке) этот результат не кажется смешным. Выйти «в плюс» на срочном рынке после пары лет торговли – это уже само по себе достижение.

С тех пор прошло более 10 лет. Мы внимательно следили за развитием срочного рынка, но еще тогда у нас закрадывалось подозрение, что срочный рынок — это «какая-то разводка». До 2007 года Гражданский кодекс определял сделки на срочном рынке (фьючерсы, опционы) как сделки типа «пари» и приравнивал их к ставкам в букмекерских конторах, то есть по всем спорам, связанным с деривативами не предусматривалась судебная защита. Было время, когда мы относились к этому как к некомпетентности законодательной власти в вопросах финансового рынка. После внесения поправок в 1062 статью ГК РФ сделки на срочном рынке, которые были заключены на бирже, подлежат судебной защите и не приравниваются к сделкам пари.

Однако, несмотря на это, мы готовы сделать провокационное заявление:

Срочный рынок – это большой финансовый тотализатор, который давно пора закрыть!

Является ли хеджирование фундаментальным смыслом существования срочного рынка?

Многие приверженцы срочного рынка признают, что там много игроков. Но когда речь заходит о фундаментальном смысле существования срочного рынка, все говорят о хеджировании. Для обоснования нашего смелого утверждения мы начнем с того, что лишим срочный рынок этой «фундаментальной» основы.

Можно описать два типа хеджеров на срочном рынке:

Хеджеры первого типа (хеджеры 1) покупают реальный актив – продают фьючерс.

Хеджеры второго типа (хеджеры 2) продают реальный актив – покупают фьючерс.

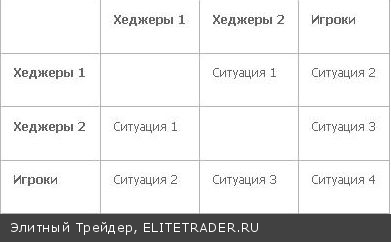

Составим матрицу участников срочного рынка – у нас может быть четыре типа ситуаций.

Ситуация 1. Сделка между Хеджером 1 и Хеджером 2 приводит к следующему результату:

Хеджер 1 вкладывает деньги под «фиксированную» доходность.

Хеджер 2 получил в распоряжение деньги под «фиксированный» процент.

Вопрос: зачем это делать таким замысловатым способом? Под фиксированную доходность деньги можно вложить в банк, получить их под фиксированный процент можно там же — в кредитном отделе. Причем банк обеспечит реальную фиксированную процентную ставку, как по кредиту, так и по депозиту.

В обеих схемах использующих срочный рынок на самом деле процентная ставка нефиксированная. У Хеджера 1 она может уменьшиться, а у Хеджера 2 увеличиться благодаря «margin call» при неблагоприятном движении на срочном рынке. Добавьте сюда еще несовершенство налогообложения – прибыли/убытки по реальному активу не «схлапываются» с прибылями и убытками по фьючерсам.

Кто-то скажет в защиту позиции Хеджера 1 – на срочном рынке доходность то выше! Во-первых, далеко не факт что выше. Во-вторых, за нее он сполна заплатит повышенными рисками срочного рынка. В защиту «второго» может быть другой аргумент – банк не дает кредит! Но «второй» может просто продать свой реальный актив и вообще не платить проценты за вырученные деньги.

Ситуация 2. Хеджер 1 совершает сделку с Игроком. В долгосрочной перспективе доходность, которую приносит реальный актив выше, чем доходность захеджированных позиций. Доходность рынка акций выше, чем доходность инструментов с фиксированной доходностью. Итоговый результат Хеджера 1 на срочном рынке будет отрицательным и будет компенсироваться за счет доходов на реальном рынке. Другими словами – деньги, которые Хеджеры 1 будут зарабатывать на реальном активе, просто частично будут питать срочный рынок. Зачем такое хеджирование? Не лучше ли оставлять эти деньги себе?

Ситуация 3. Вряд ли Хеджеру 2 удастся постоянно облегчать себе долговую нагрузку за счет игроков и перекладывать на них уплату процентов за пользование деньгами. А платить повышенный процент за полученные деньги – это просто дарить их срочному рынку. Трудно назвать это рациональным поведением.

Получается хеджеры – это странные люди. Если они что-то выигрывают на срочном рынке, то обязательно проигрывают эти деньги на реальном рынке, только еще платят комиссию организаторам торговли. Если они проигрывают, то покрывают это за счет денег полученных на фондовом или товарном рынке.

Мы не осветили здесь тему опционов как инструмента хеджирования. Эта тема заслуживает отдельного материала.

Можно утверждать, что хеджирование — это неэффективный способ страхования рисков. Для товарных рынков гораздо более эффективным механизмом является ценовое регулирование на государственном или межгосударственном уровне. Например, ОПЕК – для рынка нефти или гос.закупки для рынка зерна. В крайнем случае, подойдет механизм классического страхования, основанного на законе больших чисел. Практическим подтверждением этого вывода является очень маленький процент сделок с деривативами на реальные активы (товары, акции) в общем объеме открытых позиций на срочном рынке.

Для фондового рынка, где есть акции и облигации, хеджирование — это нелепость. Если ты покупаешь акции – зачем ограничивать их доходность хеджированием. Если нужно снизить риски портфеля, можно просто добавить в него облигации.

И вот, наконец, мы добрались до сути срочного рынка:

Ситуация 4. Это как раз то, ради чего существует срочный рынок. Люди спорят между собой по поводу цен разных активов, проигрывая деньги, заработанные своим трудом, полученные в наследство или вырученные от продажи реальных активов (например, квартиры). Возможно, таким способом они удовлетворяют свою потребность играть. Получается единственная полезная функция срочного рынка – удовлетворять игровую потребность людей.

Тогда вполне логично приравнивать срочный рынок к казино, букмекерским конторам и тотализаторам. Мы все читали книги или смотрели фильмы о злоупотреблениях букмекеров. Если объем ставок на то или иное состязание слишком высок, возникает естественный соблазн: сыграть против толпы, организовав нужный исход состязания. Однако для букмекерской конторы – это уголовное преступление.

Что-то похожее может быть на срочном рынке. Объем любого реального рынка ограничен. В природе существует конечное (ограниченное) количество акций любой (даже самой большой) компании, конечное количество нефти, зерна, золота. Это могут быть очень большие рынки, но их объем все равно ограничен. Объем ставок (споров) на то, что нефть будет стоить 100$ за баррель, ни кем не ограничивается.

Допустим, Вася с Петей поспорили, что нефть через год будет стоить 100$ и поставили на это по 1000$. Это ничтожная сумма по сравнению с объемом рынка нефти. А если Вася с Петей поставили на это не 1000$, а скажем 1012 – это уже сопоставимо с объемом рынка нефти. Тут кто-то из них может попробовать организовать нужный результат. Особенно если Вася спорит не с Петей, который в случае чего сможет этому противодействовать, а с огромным числом маленьких «Петь», которые ничем ему ответить не смогут, да и вообще «не в курсе». Если в букмекерском бизнесе, как правило, очень тяжело выявить и доказать договорные матчи, то в финансовой сфере доказать манипуляции еще сложнее.

Мы сами сталкивались с подобными ситуациями еще в 90-е годы. Тогда Санкт-Петербургская Фьючерсная Биржа «сливала» информацию об открытых позициях одному из крупнейших брокеров – Брокеру №15 (был такой легендарный персонаж – кто тогда работал, хорошо его знают). На основе этой информации он так манипулировал ценами, что это приводило к принудительному закрытию позиций огромной массы мелких игроков из-за маржинальных требований. Только однажды ему не хватило денег и времени до истечения контракта, чтобы противостоять всему рынку. Это привело к полному обнулению его счета. Бирже пришлось пойти на беспрецедентный шаг – закрыть досрочно контракт. Причем расчетная цена контракта отличалась от спота более чем на 20%. Иначе биржа просто не могла выполнить обязательства перед контрагентами Брокера №15.

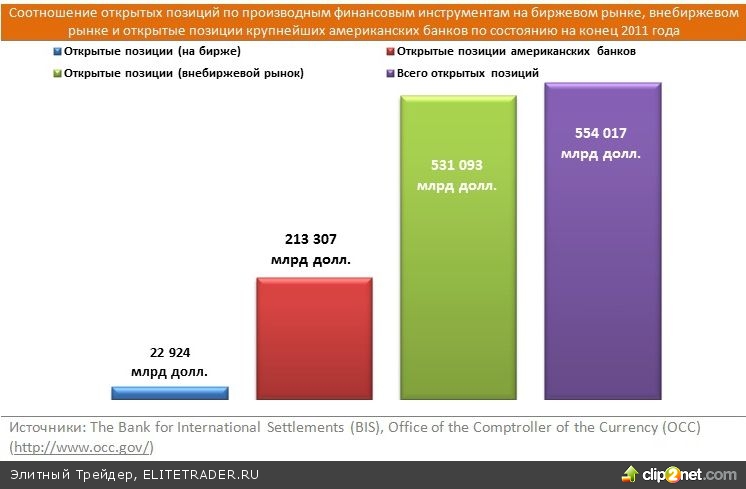

Наличие крупных игроков на рынке деривативов подтверждается данными об объеме открытых позиций крупнейших американских банков к общему объему открытых позиций.

При этом объем активов банков зачастую в разы меньше, чем объем контрактов по деривативам.

Для срочного рынка по нашему мнению хорошо подходит такая аналогия: стадо «овец» и несколько «пастухов» (или «кукловодов» в терминологии современного рынка), которые это стадо регулярно стригут и рекрутируют новых – взамен остриженных догола. В принципе, нет ничего страшного в том, что «овцы» и хеджеры теряют деньги. Мир не справедлив и с этим ничего не поделаешь. В конце концов, это их личная инициатива.

Но беда в том, что срочный рынок оказывает влияние на реальные рынки: товарный и фондовый. К нестабильности, которая и так в избытке присутствует на этих рынках, добавляется нестабильность, которую привносит срочный рынок. Вот основная причина, по которой давно пора закрыть срочный рынок.

На фондовом рынке повышение капитализации компаний – это естественный процесс: бизнес работает, приносит людям пользу, зарабатывает прибыль, создает стоимость для акционеров. Ежедневная работа предприятий – это источник увеличения благосостояния их владельцев.

На срочном рынке нет реального актива, который системно работает на увеличение благосостояния держателей контрактов. Деньги на срочный рынок приносят «овцы» и хеджеры, а забирают «пастухи» и организаторы торговли (биржа, расчетная палата, брокеры и т.п).

Выводы:

Системно зарабатывают на срочном рынке организаторы торговли и инсайдеры. Выигрыш любого другого участника — это случайное событие, которое легко можно «исправить».

Срочный рынок не является рынком реальных активов, не создает стоимость и питается деньгами участников.

Срочный рынок усиливает волатильность реальных рынков и несет угрозу стабильности финансовой системы.

[1] http://www.occ.gov/topics/capital-markets/financial-markets/trading/derivatives/dq411.pdf

Нам даже удалось добиться определенных успехов – мы ушли «в плюсе», заработав за все время около 40% процентов. За пару лет — это смешная доходность. В те времена такую доходность можно было получить на государственных облигациях и даже на депозите в банке. Но сейчас при наличии знаний (понимая физический смысл явлений, происходящих на срочном рынке) этот результат не кажется смешным. Выйти «в плюс» на срочном рынке после пары лет торговли – это уже само по себе достижение.

С тех пор прошло более 10 лет. Мы внимательно следили за развитием срочного рынка, но еще тогда у нас закрадывалось подозрение, что срочный рынок — это «какая-то разводка». До 2007 года Гражданский кодекс определял сделки на срочном рынке (фьючерсы, опционы) как сделки типа «пари» и приравнивал их к ставкам в букмекерских конторах, то есть по всем спорам, связанным с деривативами не предусматривалась судебная защита. Было время, когда мы относились к этому как к некомпетентности законодательной власти в вопросах финансового рынка. После внесения поправок в 1062 статью ГК РФ сделки на срочном рынке, которые были заключены на бирже, подлежат судебной защите и не приравниваются к сделкам пари.

Однако, несмотря на это, мы готовы сделать провокационное заявление:

Срочный рынок – это большой финансовый тотализатор, который давно пора закрыть!

Является ли хеджирование фундаментальным смыслом существования срочного рынка?

Многие приверженцы срочного рынка признают, что там много игроков. Но когда речь заходит о фундаментальном смысле существования срочного рынка, все говорят о хеджировании. Для обоснования нашего смелого утверждения мы начнем с того, что лишим срочный рынок этой «фундаментальной» основы.

Можно описать два типа хеджеров на срочном рынке:

Хеджеры первого типа (хеджеры 1) покупают реальный актив – продают фьючерс.

Хеджеры второго типа (хеджеры 2) продают реальный актив – покупают фьючерс.

Составим матрицу участников срочного рынка – у нас может быть четыре типа ситуаций.

Ситуация 1. Сделка между Хеджером 1 и Хеджером 2 приводит к следующему результату:

Хеджер 1 вкладывает деньги под «фиксированную» доходность.

Хеджер 2 получил в распоряжение деньги под «фиксированный» процент.

Вопрос: зачем это делать таким замысловатым способом? Под фиксированную доходность деньги можно вложить в банк, получить их под фиксированный процент можно там же — в кредитном отделе. Причем банк обеспечит реальную фиксированную процентную ставку, как по кредиту, так и по депозиту.

В обеих схемах использующих срочный рынок на самом деле процентная ставка нефиксированная. У Хеджера 1 она может уменьшиться, а у Хеджера 2 увеличиться благодаря «margin call» при неблагоприятном движении на срочном рынке. Добавьте сюда еще несовершенство налогообложения – прибыли/убытки по реальному активу не «схлапываются» с прибылями и убытками по фьючерсам.

Кто-то скажет в защиту позиции Хеджера 1 – на срочном рынке доходность то выше! Во-первых, далеко не факт что выше. Во-вторых, за нее он сполна заплатит повышенными рисками срочного рынка. В защиту «второго» может быть другой аргумент – банк не дает кредит! Но «второй» может просто продать свой реальный актив и вообще не платить проценты за вырученные деньги.

Ситуация 2. Хеджер 1 совершает сделку с Игроком. В долгосрочной перспективе доходность, которую приносит реальный актив выше, чем доходность захеджированных позиций. Доходность рынка акций выше, чем доходность инструментов с фиксированной доходностью. Итоговый результат Хеджера 1 на срочном рынке будет отрицательным и будет компенсироваться за счет доходов на реальном рынке. Другими словами – деньги, которые Хеджеры 1 будут зарабатывать на реальном активе, просто частично будут питать срочный рынок. Зачем такое хеджирование? Не лучше ли оставлять эти деньги себе?

Ситуация 3. Вряд ли Хеджеру 2 удастся постоянно облегчать себе долговую нагрузку за счет игроков и перекладывать на них уплату процентов за пользование деньгами. А платить повышенный процент за полученные деньги – это просто дарить их срочному рынку. Трудно назвать это рациональным поведением.

Получается хеджеры – это странные люди. Если они что-то выигрывают на срочном рынке, то обязательно проигрывают эти деньги на реальном рынке, только еще платят комиссию организаторам торговли. Если они проигрывают, то покрывают это за счет денег полученных на фондовом или товарном рынке.

Мы не осветили здесь тему опционов как инструмента хеджирования. Эта тема заслуживает отдельного материала.

Можно утверждать, что хеджирование — это неэффективный способ страхования рисков. Для товарных рынков гораздо более эффективным механизмом является ценовое регулирование на государственном или межгосударственном уровне. Например, ОПЕК – для рынка нефти или гос.закупки для рынка зерна. В крайнем случае, подойдет механизм классического страхования, основанного на законе больших чисел. Практическим подтверждением этого вывода является очень маленький процент сделок с деривативами на реальные активы (товары, акции) в общем объеме открытых позиций на срочном рынке.

Для фондового рынка, где есть акции и облигации, хеджирование — это нелепость. Если ты покупаешь акции – зачем ограничивать их доходность хеджированием. Если нужно снизить риски портфеля, можно просто добавить в него облигации.

И вот, наконец, мы добрались до сути срочного рынка:

Ситуация 4. Это как раз то, ради чего существует срочный рынок. Люди спорят между собой по поводу цен разных активов, проигрывая деньги, заработанные своим трудом, полученные в наследство или вырученные от продажи реальных активов (например, квартиры). Возможно, таким способом они удовлетворяют свою потребность играть. Получается единственная полезная функция срочного рынка – удовлетворять игровую потребность людей.

Тогда вполне логично приравнивать срочный рынок к казино, букмекерским конторам и тотализаторам. Мы все читали книги или смотрели фильмы о злоупотреблениях букмекеров. Если объем ставок на то или иное состязание слишком высок, возникает естественный соблазн: сыграть против толпы, организовав нужный исход состязания. Однако для букмекерской конторы – это уголовное преступление.

Что-то похожее может быть на срочном рынке. Объем любого реального рынка ограничен. В природе существует конечное (ограниченное) количество акций любой (даже самой большой) компании, конечное количество нефти, зерна, золота. Это могут быть очень большие рынки, но их объем все равно ограничен. Объем ставок (споров) на то, что нефть будет стоить 100$ за баррель, ни кем не ограничивается.

Допустим, Вася с Петей поспорили, что нефть через год будет стоить 100$ и поставили на это по 1000$. Это ничтожная сумма по сравнению с объемом рынка нефти. А если Вася с Петей поставили на это не 1000$, а скажем 1012 – это уже сопоставимо с объемом рынка нефти. Тут кто-то из них может попробовать организовать нужный результат. Особенно если Вася спорит не с Петей, который в случае чего сможет этому противодействовать, а с огромным числом маленьких «Петь», которые ничем ему ответить не смогут, да и вообще «не в курсе». Если в букмекерском бизнесе, как правило, очень тяжело выявить и доказать договорные матчи, то в финансовой сфере доказать манипуляции еще сложнее.

Мы сами сталкивались с подобными ситуациями еще в 90-е годы. Тогда Санкт-Петербургская Фьючерсная Биржа «сливала» информацию об открытых позициях одному из крупнейших брокеров – Брокеру №15 (был такой легендарный персонаж – кто тогда работал, хорошо его знают). На основе этой информации он так манипулировал ценами, что это приводило к принудительному закрытию позиций огромной массы мелких игроков из-за маржинальных требований. Только однажды ему не хватило денег и времени до истечения контракта, чтобы противостоять всему рынку. Это привело к полному обнулению его счета. Бирже пришлось пойти на беспрецедентный шаг – закрыть досрочно контракт. Причем расчетная цена контракта отличалась от спота более чем на 20%. Иначе биржа просто не могла выполнить обязательства перед контрагентами Брокера №15.

Наличие крупных игроков на рынке деривативов подтверждается данными об объеме открытых позиций крупнейших американских банков к общему объему открытых позиций.

При этом объем активов банков зачастую в разы меньше, чем объем контрактов по деривативам.

Для срочного рынка по нашему мнению хорошо подходит такая аналогия: стадо «овец» и несколько «пастухов» (или «кукловодов» в терминологии современного рынка), которые это стадо регулярно стригут и рекрутируют новых – взамен остриженных догола. В принципе, нет ничего страшного в том, что «овцы» и хеджеры теряют деньги. Мир не справедлив и с этим ничего не поделаешь. В конце концов, это их личная инициатива.

Но беда в том, что срочный рынок оказывает влияние на реальные рынки: товарный и фондовый. К нестабильности, которая и так в избытке присутствует на этих рынках, добавляется нестабильность, которую привносит срочный рынок. Вот основная причина, по которой давно пора закрыть срочный рынок.

На фондовом рынке повышение капитализации компаний – это естественный процесс: бизнес работает, приносит людям пользу, зарабатывает прибыль, создает стоимость для акционеров. Ежедневная работа предприятий – это источник увеличения благосостояния их владельцев.

На срочном рынке нет реального актива, который системно работает на увеличение благосостояния держателей контрактов. Деньги на срочный рынок приносят «овцы» и хеджеры, а забирают «пастухи» и организаторы торговли (биржа, расчетная палата, брокеры и т.п).

Выводы:

Системно зарабатывают на срочном рынке организаторы торговли и инсайдеры. Выигрыш любого другого участника — это случайное событие, которое легко можно «исправить».

Срочный рынок не является рынком реальных активов, не создает стоимость и питается деньгами участников.

Срочный рынок усиливает волатильность реальных рынков и несет угрозу стабильности финансовой системы.

[1] http://www.occ.gov/topics/capital-markets/financial-markets/trading/derivatives/dq411.pdf

http://www.arsagera.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба