11 апреля 2014 Price action

Покупай внизу, продавай вверху (на кривой спроса и предложения или в диапазоне)

Оценка того когда изменился тренд является одной из самых коварных вещей, с которыми сталкивается трейдер, потому что на каждом таймфрейме свой тренд. Вы можете торговать в восходящем тренде на часовом графике, но на дневном будет нисходящий тренд, а на недельном графике восходящий. Таким образом, первая вещь, которую вам необходимо сделать, это определить на каком таймфрейме вы будете определять тренд и придерживаться ему 101%, не переключаясь в беспорядке между таймфреймами, а использовать один и тот же.

Затем выберите таймфрейм, где вы будете рисовать уровни спроса и предложения для входа. После этого определите таймфрейм, на котором вы будете оценивать как высоко или низко вы находитесь на кривой спроса и предложения. Кривая подскажет вам, что вы слишком высоко, чтобы покупать или что вы слишком низко, чтобы продавать. Таким образом вы будете более или менее агрессивны при выборе уровней или ваших целей прибыли для выхода. Если вы находитесь слишком высоко на кривой, то вы должны подумать о выходе из ваших покупок и о поиске зон предложения для продажи, если вы считаете, что возможен разворот текущего тренда. Зеркально для минимума кривой.

Чтобы механически распознавать как высоко или как низко вы находитесь на кривой спроса и предложения, используйте в качестве руководства показанный ниже скриншот. Определитесь с процентом, который вы будете рассматривать как слишком высоко на кривой (насколько близко вы к ближайшей линии на большем таймфрейме) и не покупайте, если цена выше этого процента. Сделайте тоже самое для нижнего процента. Определитесь с этим и не нарушайте правила, таким образом вы сможете избежать многих убытков.

(Кеус: На правой картинке есть выражение, "ищите исходные и свежие уровни спроса". Не знаю пока зачем он сделал такую классификацию уровней как исходные и свежие, но у академиков я подобное не встречал. Как я понял, "изначальный" уровень - этот тот от которого началось движение, т.е. место разворота тренда, а "свежий" - это любой уровень, который ещё не тестировался. При том исходный уровень может быть свежим, если цена к нему не разу не возвращалась. По сути не вижу смысла выделять исходный уровень от всех остальных.)

Анализ нескольких таймфреймов. Анализ сверху вниз

Что такое анализ нескольких таймфреймов? Что такое анализ сверху вниз?

Большинство технических трейдеров на рынках форекс и фьючерсов, новички они или профессионалы, сталкиваются с понятием анализа нескольких таймфреймов, который часто является первым уровнем анализа, когда трейдер добивается преимущество на рынке.

Анализ нескольких таймфреймов происходит на одной и той же валютной паре, но на нескольких таймфреймах. Хотя нет никаких ограничений по количеству используемых таймфреймов, тем не менее есть общие принципы, которым трейдер должен следовать.

Использование трех различных таймфреймов дает широкий взгляд на любой рынок. Использование меньшего количества таймфреймов может привести к значительным потерям данных, в то время как использование большего количества, приводит к избыточному анализу и нерешительности. Когда выбирается три таймфрейма, то простым способом сделать такой выбор является правило четырех. Это означает, что сначала надо выбрать среднесрочный таймфрей, который должен представлять стандартную среднею сделку. От него должен быть выбран краткосрочный таймфрейм и он должен быть в 4 раза меньше среднего или промежуточного таймфрейма. Например, Н1 - это краткосрочный таймфрейм, а Н4 средний или промежуточный таймфрейм. Точно также вычисляем долгосрочный, который должен быть в 4 раза больше промежуточного. Таким образом, в соответствии с прошлым примером, третьим таймфреймом был бы дневной.

Определяясь с тремя таймфремами, выбирайте правильные. Долгосрочный трейдер, который находится в позиции несколько месяцев будет мало использовать комбинацию из графиков М15, Н1 и Н4. В то же время внутри-дневной трейдер, который находится в позиции часы и редко больше дня, нашел бы мало преимущества в использовании комбинации из дневного, недельного и месячного графика. Это не означает, что долгосрочный трейдер не получит преимущества от отслеживания графика Н4 или краткосрочный трейдер от выбора дневного графика.

Объединяем всё вместе.

Когда все три таймфрейма будет объедены для оценки валютной пары, вы легко увеличите свои шансы на успех в трейдинге, независимо от применения других правил. Выполнение анализа сверху вниз, помогает вам торговать в сторону большого тренда, что мы называем общей картиной. Это исключительно низкий риск, так как есть высока вероятность, что в конечном счете цена продолжит движение в сторону большого тренда. Уровень доверия к сделке должен измерятся тем как таймфреймы выстраиваются в линию в анализе сверху вниз. Например, если большой тренд направлен вверх, но среднесрочный и краткосрочный тренды вниз, то продавать на таком рынке не является хорошей идеей, вы должны быть осторожны со своими целями прибыли и стопами, если решите войти в сделку. Как альтернатива, вы можете дождаться пока будет достигнута область спроса на большем таймфрейме, перед тем как решите присоединиться к долгосрочному восходящему тренду.

Другим явным преимуществом использования анализа нескольких таймфреймов в вашей торговле является способность определять области спроса и предложения, также как сильные уровни для входа и выхода. Шансы на успех у сделки увеличиваются, когда она сопровождается на краткосрочном графике, потому что позволяет трейдеру избегать слабых входов, неуместных стопов и/или неблагоразумных целей.

Анализ нескольких таймфреймов является первостепенным для трейдинга по любой стратегии, спрос и предложение не являются исключением. Для входа мы можем комбинировать два или три таймфрейма. Я лично использую два таймфрейма, потому что это освобождает от стресса и дает больше свободного времени, что не дает мне наблюдать за графиками как зомби.

Свинговая торговля:

Комбинация таймфреймов для среднесрочных установок.

Таймфрейм общей картины: Недельный график для кривой спроса и предложения и направления общей картины.

Таймфрейм для входа и управления торговлей: График Н4.

Это график, где мы должны нарисовать и выбрать наши уровни, где мы устанавливаем наши лимитные ордера. Если уровень на график Н4 будет слишком широким, то мы могли бы сократить его, используя фиксированное количество пипс или использовать третий таймфрейм для точной настройки входа. Я не стану изменять масштаб и искать уровни на таймфреме ниже или выше этой области, потому что меня интересует область Н4. Если сам уровень находится на Н4, то я должен основывать свои решения на том таймфрейме, на котором я определяю свои входы. Иначе мы закончим тем, что будем находить то что хотим видеть на графике, а не то что рынок показывает нам в этой области.

Это также график, на котором мы будем управлять своими сделками, используя технический стоп лосс, чтобы передвигать его к новым областям Н4. Об этом будет подробней в другом уроке.

Таймфрейм для точной настройки (дополнительный): График Н1 или М15. Я никогда не использую третий таймфрейм, я никогда не буду спускаться ниже Н1, чтобы найти точное место входа, но может быть вы будете чувствовать себя комфортно, добавив третий таймфрейм.

Позиционная торговля:

Если вы хотите сосредоточится на уровнях спроса и предложения с дневного графика, так как ваши входы происходят на этом таймфрейме, то переключитесь на более долгосрочную комбинацию таймфреймов.

Таймфрейм общей картины: Месячный график для кривой спроса и предложения и направления общей картины.

Таймфрейм для входа и управления торговлей: Дневной график.

Это график, где мы должны нарисовать и выбрать наши уровни, где мы устанавливаем наши лимитные ордера.

Это также график, на котором мы будем управлять своими сделками, используя технический стоп лосс, чтобы передвигать его к новым областям на дневном графике. Об этом будет подробней в другом уроке.

Таймфрейм для точной настройки (дополнительный): График Н4.

Внутри-дневная торговля:

Если вы выбираете для входа уровни с таймфрейма Н1, то можете переключиться на следующую комбинацию таймфреймов:

Таймфрейм общей картины: Дневной график для кривой спроса и предложения и направления общей картины.

Таймфрейм для входа и управления торговлей: График Н1.

Это график, где мы должны нарисовать и выбрать наши уровни, где мы устанавливаем наши лимитные ордера.

Это также график, на котором мы будем управлять своими сделками, используя технический стоп лосс, чтобы передвигать его к новым областям спроса и предложения на графике Н1.

Таймфрейм для точной настройки (дополнительный): График М15 или М5.

Обратите внимание: Таймфрейм Н1 может также использоваться для свинговой торговли, пока вы используете для входа области спроса и предложения с большего таймфрейма. Это всё зависит от вашего стиля торговли. Уровни на Н4, дадут вам больше времени.

Очень важно: Сконцентрируйтесь на одной единственной комбинации таймфреймов.

Выберите только одну комбинацию из выше перечисленных для внутри-дневной, свинговой или позиционной торговли и придерживайтесь им.

Уберите закладки в МТ с таймфреймами, которые вы не будет использовать и оставьте только те что выбрали. Вы увидите, что будет лучше, потому что ваш ум не будет отвлекаться на очень много таймфреймов и множество информации. (Кеус: Я уже давно до этого додумался. Раньше у меня весь экран был завален кучей графиков с разными парами и разными ТФ, но потом я разложил всё по профилям МТ. Теперь переключаясь между ними я вижу одновременно два таймфрейма одной валютной пары, при том я даже выделил отдельные профили для свинговой и внутри-дневной торговли. Кстати, в трейдстейшн это можно было бы в разы проще настроить.)

Обычно дневные области спроса и предложения будут находиться внутри недельной области. Таким образом сконцентрируйтесь по крайней мере на двух таймфреймах, выбрав комбинацию, которая вам больше нравиться. D1/Н1 для краткосрочной свинговой торговли, W1/Н4 для долгосрочной свинговой торговли и даже не смотрите на другие таймфреймы.

Используйте линии тренда. (Кеус: Ну это на любителя.)

И наиболее важная вещь, которая является КЛЮЧОМ. ПРОСТО СДЕЛАЙТЕ ТАК! Не ищите оправданий, чтобы этого не сделать. Уберите таймфреймы, которые вы не будете использовать и сконцентрируйтесь только на тех, которые будете использовать. D1/Н1 ОЧЕНЬ сильная комбинация, начните с неё и уберите все остальные таймфреймы. Это должно вам помочь.

У вас ДОЛЖНЫ быть очень строгие правила или вы будете терять и ваш капитал не будет расти. 95% вашего успеха зависит от контроля эмоций и управления выходами. Входы не проблема, проблема выходы и ваша голова, что может быть решено строгими правилами и следованием им. Чтобы быть последовательным, надо быть последовательным.

Спрос и предложение как контроль

Что определяет восходящий и нисходящие тренды на любом таймфрейме?

На каждом таймфрейме может быть свой тренд. Давайте я расскажу о своей идее тренда. Помните, что это просто моя идея о тренде, это имеет смысл для меня, и я это использую. В этом есть смысл и для вас? Тогда используйте. (Кеус: Откровенно говоря эту идею я слышал в паре видео академиков, но сложность была в том, что я не понял на каком таймфреме и как это применять и немного не так это воспринял. Я про такое подтверждение тренда, кстати, уже упоминал в своих комментариях к некоторым статьям.) Так как мы прежде всего работаем с дисбалансом между спросом и предложением, то более высокие максимумы или более низкие минимумы не обязательно означают, что мы находимся в существующем тренде.

1. Восходящий тренд: Области спроса должны держаться, а области предложения пробиваться.

Более высокий максимум ДОЛЖЕН пробить прошлое предложение, чтобы подтвердить зону спроса.

Вы должны спросить себя: Прошлое предложение было пробито?

Если прошлое предложение не было пробито, то я не считаю источник более высокого максимума подтвержденным уровнем спроса.

2. Нисходящий тренд: Область предложения должна держаться, а область спроса пробиваться.

Более низкий минимум ДОЛЖЕН пробит прошлый спрос, чтобы подтвердить зону предложения.

Вы должны спросить себя: Прошлый спрос был пробит?

Если прошлый спрос не был пробит, то я не считаю источник более низкого минимума уровнем предложения.

Вы можете использовать линии тренда (это может помочь в оценке тренда, если у вас есть правильные правила). Я не использую какие-либо запаздывающие индикаторы для оценки тренда, потому что единственным не запаздывающим индикатором, который я знаю, является сама Цена. Я делаю кое-что, что намного проще. Задайте себе вопрос: Как вы торгуете? Разве вы не торгуете на дисбалансе спроса и предложения? Мы хотим торговать в тех областях, где учреждения оставили свои следы, где умные деньги охотятся на вас. Таким образом, торгуя на дисбалансе спроса и предложения, разве вы не должны использовать области спроса и предложения с большего таймфрейма для оценки тренда? Помните, покупаем дешево, а продаем дорого.

Как определить нисходящий или восходящий тренд?

В нисходящем тренде: Области предложения каждый раз удерживаются, а области спроса пробиваются.

В восходящем тренде: Области предложения пробиваются, в то время как области спроса держатся.

Это просто. Посмотрите на дневной или недельный график и увидите области спроса и предложения как контроль и решите в каком направлении торговать. Как только вы знаете в каком направлении хотите двигаться, то определите на меньшем таймфрейме области спроса и предложения, у которых есть сильное движение, цена провела на уровне мало времени, зоны свежие и имеют по крайней мере размер прибыли 3:1.

Что говорит вам о том, что восходящий или нисходящий тренд начинает изменяться или может даже рассматриваться как возможный разворот?

Так как мы торгуем на уровнях спроса и предложения, то как только контрольные спрос и предложение пробиваются, то вы начинаете видеть слабость на текущем таймфрейме валютной пары.

Мы будем считать, что тренд, на любом таймфрейме заканчивается если линия тренда, нарисованная по двум очевидным впадинам (восходящий тренд) или пикам (нисходщий тренд) будет пробита.

Если будут пробиты 2 зоны, то у нас вероятно будут основания, чтобы нарисовать новую линию тренда в новом направлении и таким образом искать сделки в этом новом направлении, но только если есть достаточное пространство до противоположной области спроса/предложения с большего таймфрейма и мы не слишком высоко/низко на кривой.

Пробой линии тренда не обязательно будет означат, что тестирование зоны спроса/предложения или тестирование пробоя линии тренда будет иметь силу. Мы должны убедиться, что цена находится очень близко к области с большего таймфрейма, иначе мы не должны воспринимать это как изменением направления движения в другую сторону.

Не торгуйте на пробое линии тренда, только потому что она была пробита, мы должны оценивать где находимся на кривой спроса и предложения

Как определять правильные уровни

Единственной причиной, почему цена движется на любом из рынков является дисбаланс спроса и предложения. Чем сильнее дисбаланс, тем сильнее движение.

Сильное движение цены из уровня указывает на то что не все ордера были исполнены. Например, на источнике уровня спроса недостаточно ордеров на продажу для того чтобы выполнить все ордера на покупку. Поэтому цена так быстро выходит из уровня. Когда цена возвращается к этому уровню, то начинающие трейдеры (те кто не знают о спросе и предложении) продают в область, где учреждения (профессионалы) имеют ордера на покупку. Учреждения и профессионалы покупают у новичков и когда заканчиваются ордера на продажу, цена снова вырастает. Движение сохраняется до следующего противоположного уровня предложения. В обоих случаях начинающие трейдеры обеспечивают ликвидность для учреждений, которые должны вывести свои ордера на рынок.

Лучшая торговая возможность - там где вы можете купить по самой низкой цене и продать по самой высокой. Это тоже самое, что происходит на любом рынке. Уровни спроса и предложения, показывают на ценовом графике все уровни, которые вы должны учитывать и выделять.

Открыв ценовой график, вы увидите множество уровней спроса и предложения на любом таймфрейма. Это не означает, что мы должны интересоваться торговлей на каждом из них. У некоторых уровней больше вероятность удержаться, чем у других. Перед тем как вы выберете уровни, на которых захотите торговать, у вас должны быть правила, основанные на механической методологии, также как использоваться анализ нескольких таймфреймов.

Вот общие факторы, которые рассматриваются при выборе уровней для торговли:

Сила движения. Это способ каким цена ушла из уровня. В идеале это должны быть большие свечи.

Риск/вознаграждение. Приличное соотношение риска и вознаграждения, может гарантировать, что цена дойдет до вашей цели прибыли.

Общая картина. Торговля в сторону тренда с большего таймфрейма. Знайте где вы находитесь на дневном и больших таймфреймах и никогда не идите против них.

Количество откатов или тестирования. Уровень свежий и/или изначальный? Он был протестирован несколько раз? Свежие уровни (Кеус: те что не разу не тестировались) являются наилучшими для торговли на рынках, наиболее свежие уровни являются наиболее высоко вероятными.

Время нахождения на уровне. Чем меньше цена пробыла на уровне, тем лучше. Это указывает на сильный дисбаланс спроса и предложения.

Подход к недавно созданному уровню. Подход к уровню является ключом к торговле установил и забыл. Базирование пред уровнем не хороший признак. Противоположный уровень рядом с вашим входом уменьшает ваш размер прибыли от этой области. Ищите гладкий рост или снижение к вашему входу на уровне. Но так как вы не хотите весь день смотреть на графики, вы должны доверять своему анализу и уровням.

Индекс доллара. Индекс доллара США является индексом стоимости доллара по отношению к корзине из основных 6 валют. Как вы думаете, как этот индекс может повлиять на форекс? Сильно! Если на большом таймфрейме индекса есть уровень предложения, а на большом таймфрейме Евро есть уровень спроса, то мы должны покупать и не думать не о чем другом!

Индекс Никкей. Используйте его с парами Йены. Если индекс Никкей находится в восходящем тренда, то у нас есть слабость Йены и мы не должны продавать её в таких парах как EURJPY, GBPJPY и т.д.

Индекс SnP 500. Используйте его для оценки силы доллара США подобно Никкей. Если индекс США будет в восходящем тренде, то у нас слабый доллар и мы не должны его покупать, а должны покупать Евро.

Усилители возможностей, перечисленные выше, являются основными факторами, которые должны быть приняты во внимание, при выборе уровней для торговли. Я лично использую их, чтобы тонко настроит процесс выбора уровней. Помните, что трейдинг - это игра чисел, это всё статистика.

Когда Сила выхода из уровня не будет “важной”?

Не поймите меня не правильно. Сила выхода - это то что определяет область спроса и предложения. Чем больше сила и импульс выхода из уровня тем сильнее дисбаланс. Но… всегда есть но…

Когда мы отскакиваем от дисбаланса с большего таймфрейма. Я имею ввиду, что это дисбаланс сильный и большой, но если сильный дисбаланс происходит в области с большего таймфрейма, то вероятно цена вернется в ту область для тестирования не скоро, через дни или недели.

Если цена создает новый паттерн продолжения от области с большего таймфрейма, это означает, что там есть продавцы/покупатели. Дисбаланс не будет крайне важным, когда такое происходит и мы всё ещё находимся внизу кривой для покупки на уровне спроса или вверху кривой для продажи на уровне предложения.

Если дисбаланс большой, а цена возвращается в область вскоре после этого, то это тоже не хороший сигнал. Цена должна консолидироваться далеко от уровни и не возвращаться к нему следующие несколько свечей. Почему это не так важно? Потому что мы должны оседлать эту зону как можно скорее, это фаза накопления/распределения, большой дисбаланс может произойти, но не всегда. Будут времена, когда у вас будут потери, это считается само собой разумеющимся, но в целом у нас будет преимущество и это намного важнее.

Контрольные уровни спрос и предложение

На каждом таймфрейме есть контрольные области спроса и предложения, то есть, как только цена достигает такой области, то продавцы/покупатели вероятно осознают ситуацию и цена как-то отреагирует. Мы всегда говорим о возможностях и не можем предсказать что произойдет. Если зона свежая и хорошая, то вероятно цена быстро от неё уйдет и не какой вид подтверждения не будет работать. Если у зоны было одно или более касаний, то цена вероятно не отскочит сильно или вообще пробьет область. Это теория о том, где вероятно продавцы снова выставят свои ордера. Итак, уровень предложения является контрольным, когда цена находится вверху кривой спроса и предложения.

Какой уровень спроса или предложения является контрольным? Это прошлая свежая или несвежая область спроса/предложения, которая ещё не была пробита. Если у зоны предложения было 10 касаний и она далеко от линии центра и не была ещё пробита, то эта зона всё ещё действует, это зона всё ещё является контрольным уровнем предложения. Вы не можете и не должны покупать вверху кривой, полагая, что она будет пробита. Рынок сам покажет вам когда зона пробита, вы не рынок, никто не является рынком. Как только область будет пробита, вы пойдете дальше к хорошей и свежей области спроса, но не покупайте в контрольную область предложения, пока она не будет явно и однозначно пробита. Это высокая вероятность, которую мы хотим получить. Зона может быть протестирована 1, 2, 3 или 10 откатами. Торгуйте только когда она однозначно пробита. (Кеус: Перевожу и кажется, что он явный фанат Мишель Вольмарин, она нечто подобное в XLT говорила.)

Покупайте внизу кривой. Продавайте вверху кривой.

Не торгуйте в середине. Если уровни находятся по середине кривой, то цена может пойти в любую сторону, пропустите уровни, чтобы избежать убытков. (Кеус: А это то о чем Сэм Сейден постоянно твердит. :-))

Чем больше таймфрейм, тем он надежней. Таким образом, если у нас есть недельная зона предложения, даже если эта зона не свежая и имеет 5 касаний, она всё ещё является предложением с большого таймфрейма и вероятно будет держаться лучше, чем зона с М15 или Н1. Почему? Потому что умные деньги, учреждения, большие акулы будут рассматривать позиции на больших таймфреймах. Они вероятно не будут рассматривать М5 и М15, чтобы выполнить ордер в 100 миллионов евро на паре EURUSD. Возможно некоторые стали бы, но большинство навряд ли, потому что они не заботятся о маленьких таймфреймах, скользящих средних, CCI, RSI или MACD. Большинство из них не являются скальперами, а являются свинг или позиционными трейдерами. Итак, почему их не заботит торговля по середине? Наибольшая вероятность не находится по середине. Они являются маркет мейкерами и они знают, что делают, помните это. Они покупают внизу, а продают вверху кривой спроса и предложения.

Торговля с трендом является более высоко вероятной. Тренд - это не прямая линия, уровни спроса и предложения работают в обе стороны на любом таймфрейме с трендом и против тренда, но более высокая вероятность будет в сторону тренда, пока он не кончится. Но где он закончится? Рядом или в области спроса/предложении на большем таймфрейме. Не торгуя против тренда по середине кривой вы избегаете не нужных убытков и значительно увеличите свой процент прибыли. Конечно у вас не будет много сделок, но вы отфильтруете много убыточных сделок. Когда решения принимают ваши эмоции, а не вы, это плохо. Ведите себя как робот.

Решите, хотите ли вы быть героем, торгуя против тренда, высоко/по середине/низко на кривой или вы просто хотите безопасно покупать на снижении и продавать на откатах с большим таймфреймом.

Прежде всего давайте рассмотрим 2 важных утверждения:

Более высокий максимум не обязательно означает, что была создана новая область спроса. Более высокий максимум может быть просто последним толчком к сильной области предложения с больших таймфреймов.

Более низкий минимум не обязательно означает, что была создана новая область предложения. Более низкий минимум может быть просто последним толчком к сильной области спроса с большего таймфрейма.

Кривая или диапазон

Давайте я покажу вам несколько примеров уровней спроса и предложения с большего таймфрейма, выступающих как контроль, что называется кривой. Помните, что для более высокой вероятности мы хотим покупать внизу кривой, а продавать вверху кривой спроса и предложения.

Итак, вот шаги, которые вы должны выполнить:

Решите к какому виду трейдеров вы принадлежите. Вы скальпер, дейтрейдер, синг-трейдер или позиционный трейдер? (Кеус: Академики рекомендуют четко это разделять и не позволять внутри-дневной сделке становиться свинговой и т.д. Для этого даже рекомендуют создать отдельные счета для каждого стиля торговли.)

Как только вы определились тем каким трейдером вы являетесь (это не легко, потому что ваш ум будет хотеть торговать на всех таймфреймах, вы будете видеть уровни спроса и предложения на всех графиках и гнаться за сделками по тренду и против тренда), решите на каком таймфрейме будет ваша кривая.

Для свинговой торговли используйте в качестве кривой недельный график. Дневной график тоже может быть использован.

Используйте дневной график как кривую для внутри-дневной торговли.

Опускаясь ниже этих таймфреймов вы будете понижать свои шансы. Вы можете использовать для скальпинга Н4 или Н1, но я никогда этого не буду делать. Но каждый трейдер решает для себя сам, но не зависимо от того что вы решите, сделайте тест на сотнях сделках. Не тестируйте на истории, вы будете видеть то что хотите.

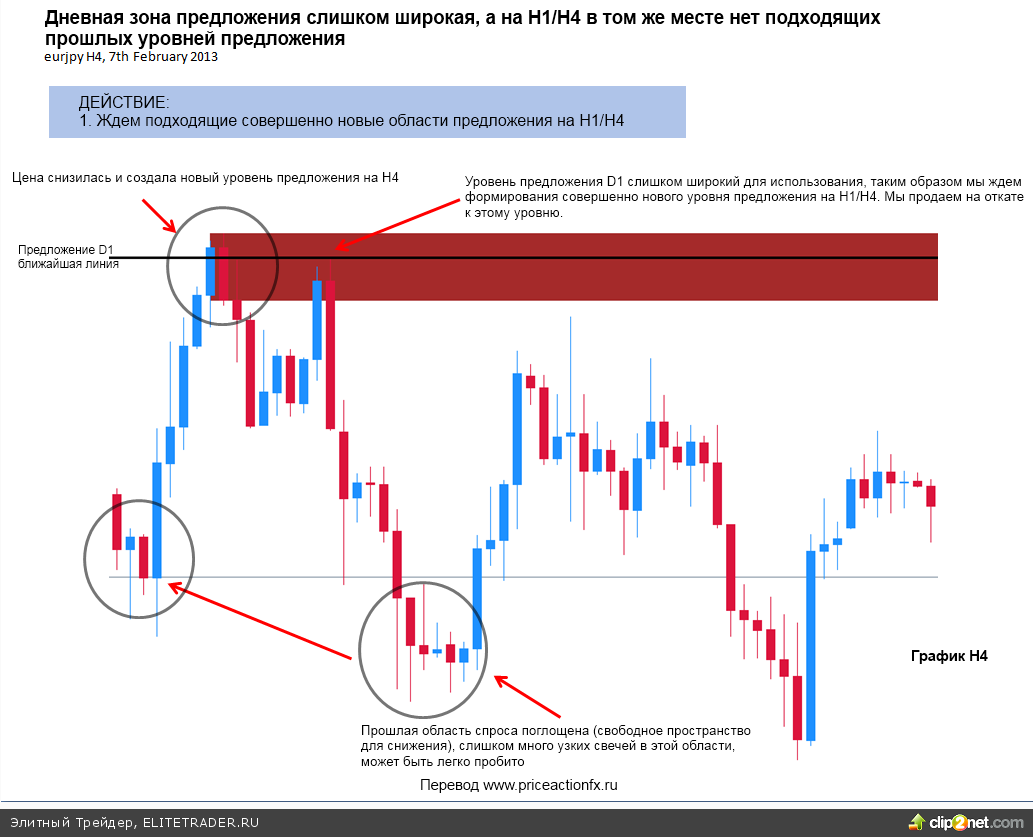

Если цена находится в уровне предложения большего таймфрейма (дневной, недельный или месячный) не покупайте. Терпеливо ждите установку для продажи, “установите и забудьте” ордер на источнике свежего (Кеус: Не тестировавшегося) уровня предложения с Н1/Н4 ИЛИ ждите формирования совершенно нового уровня предложения и продавайте на откате к нему. Всё наоборот для уровня спроса с большего таймфрейма.

"Установить и забыть" против сделок с подтверждением

Подход “установил и забыл” в трейдинге является таким же простым как и называется, вы просто устанавливаете ордер и забывается про него на некоторое время. Этот способ трейдинга имеет два основных преимущества:

Он позволяет удалить ваши эмоции из уравнения. Эмоции - это ваш худший враг в трейдинге.

Он позволит вам наслаждаться жизнью как обычно, потому что вам не придется проводить бесчисленные часы за монитором, анализируя рынки.

К сожалению, трейдеры теряются в огромных объемах данных, которые доступны в интернете и по телевизору. Чрезвычайно легко испытать аналитический паралич, пытаясь торговать на форекс или любом другом финансовом рынке. Может быть непреодолимой попытка понять всю эту информацию и создать не её основании торговый план.

Как только вы проделали некоторый анализа какого-нибудь инструмента, трата времени на дополнительные данные вероятно приведет к отрицательному эффекту в вашей торговле. Обычно это то из-за чего вы теряете деньги.

Полагаю, что эта психологическая ловушка, которая не дает нам получать последовательную прибыль на рынке форекс, это причина почему многие теряют торговые счета и в конце концов всё бросают. Я прошел через этот процесс и полагаю, что все трейдеры должны через это пройти. Это часть вашего процесса развития как трейдера.

Меньше больше: Установил и забыл.

Как мы можем получить последовательный доход от торговли на форекс, если предполагается, что мы закодированы на то чтобы делать вещи сложнее, чем они есть? Самым первым шагом в этом является принятие мысли, что вы не управляете рынками, вы не должны кормить свое эго. Рынки не волнует какие у вас были прошлые достижения в жизни, у рынка нет эмоций и он не является живой сущностью. Рынок форекс - это площадка для людей, где они выражают свои верования в валютный курс определенной пары.

Люди, которые слишком усложняют свой анализ являются предсказуемыми для профессионалов, которые используют это в своих интересах, забирая деньги у тех кто не знает что они делают, т.к. они (профессионалы) знают, что делают.

Ирония трейдинга на рынке форекс заключается в том, что чем меньше времени вы тратите на анализ рынков, пытаясь найти совершенную сделку, тем фактически делаете больше денег, потому что вы более расслаблены, менее эмоциональны и таким образом не перегружаете свой торговый счет. Вот почему свинговая торговля на таком таймфрейме как Н4, поможет вам улучшить результаты и позволит наслаждаться жизнью намного больше.

Когда использовать “установил и забыл”?

Когда на рынке присутствует тренд, используйте свежие уровни спроса и предложения. Первый откат является самым безопасным и имеет самые высокие шансы отработать.

Используйте изначальные И свежие уровни, если хотите идти против тренда. Убедитесь, что вы торгуете в правильном месте. Местоположение - это ключ, т.е. ваша сделка должна располагаться очень высоко на кривой, чтобы продать и очень низко на кривой, чтобы купить.

МЕСТОПОЛОЖЕНИЕ - ЭТО КЛЮЧ. Зная как высоко или низко вы находитесь на таймфрейме кривой является главным моментом для “установил и забыл” или входя с подтверждением, ждите подсказок от заинтересованных покупателей или продавцов.

Паттерн продолжения против тренда. Не используйте “установил и забыл” в таких областях, если они против тренда. Это низко вероятный вход.

Когда не надо использовать “установил и забыл”.

Знание, когда не надо применять “установил и забыл” даже более важно, чем знание когда это использовать. Это будет препятствовать не нужным потерям, которые могут привести к уменьшению вашего счета.

Остановите покупки, когда вы находитесь слишком близко или прямо в области предложения с таймфрейма кривой, наоборот продавайте.

Если на таймфрейме кривой нет свежего уровня (D1). Ждите сделку с подтверждением, не используйте установил и забыл.

Если ваша зона кривой спроса и предложения находится по середине большего таймфрейма, такого как недельный или месячный графики. Запомните, не торгуйте по середине, это также относится к большим таймфреймам.

Если таймфрейм кривой был использован, т.е. было более чем два отката.

Паттерн продолжения на большом таймфрейме кривой. “Установил и забыл” лучше работает на экстремальных уровнях. Используйте его на уровнях рост-база-снижение и снижение-база-рост.

Когда планировать торговлю с подтверждением вместо “установил и забыл”

На самом деле нет никакой торговли с подтверждением. Нет никакого способа, дающего 100% уверенность или подтверждение работы вашей сделки. Торговля с подтверждением просто добавляет немного больше шансов для вас и это всё. Трейдинг - это статистика, вы просто должны играть в числа.

Возможно вы чувствуйте себя не комфортно с торговлей “установил и забыл” или ещё не достаточно доверяете, чтобы так торговать. Не волнуйтесь, ожидание подтверждения до того как вы войдете тоже хороший способ, это другой способ торговать на дисбалансе спроса и предложения. Вы просто должны найти свой стиль и придерживаться ему, если он работает на вас. Это ключ к успеху в любой части жизни, трейдинг на рынке форекс не исключение.

Что такое торговля с подтверждением?

Если мы не уверены во входе или не уверены в торговле “установил и забыл”, то мы могли бы дождаться паттерна подтверждения, который поможет войти на уровне.

Ждите совершенно новый уровень предложения, если вы рассматриваете продажу в области предложения на D1 (если область не истощена, об этом ниже).

Ждите совершенно новый уровень спроса, если рассматриваете покупку в области спроса на D1.

Совершенно новые уровни на вашем таймфрейме входа будут подсказывать где в области есть спрос или предложение.

Всегда ждите достижения ценой свежей зоны с большего таймфрейма кривой, которую вы определите до того как начнете ждать совершенно новых областей спроса и предложения на меньших таймфреймах.

Выберите таймфрейм для кривой и таймфрейм для входа, D1/H1 или W1/H4 и вперед.

Когда ждать подтверждение.

В областях спроса и предложения на большем таймфрейте. Если ожидаете продажу в области предложения D1, то ждите касания ближайшей линии, не пытайтесь продавать до достижения зоны, вы вошли бы слишком рано, будьте терпеливы. Если цена не дошла до предложения D1 и цена начала снижаться, то ждите пробоя прошлого спроса на таймфрейме вход.

Паттерны продолжения, расположенные рядом или внутри области спроса или предложения с большего таймфрейма. Так как “установил и забыл” не является высоко вероятной при паттерне продолжения против тренда, мы должны ждать совершенно новые уровни, сформированные в области спроса и предложения большего таймфрейма.

Уровень над уровнем. Когда на таймфрейме входа у вас есть несколько уровней, находящихся один над другим, вы можете ожидать формирования совершенно новых областей на меньшем таймфрейме (Н1 или Н4). Иногда трудно решить на каком уровне торговать, если это так то используйте подтверждение как фильтр уровней и сконцентрируйтесь на совершенно новых уровнях, созданных в текущий момент в этих нескольких областях. Или так или выберите дальний уровень, т.к. когда цена его достигнет, будет истощение и у вашей торговли будет больше шансов.

Когда область с большего таймфрейма уже тестировалась. Если зона предложения D1 была протестирована, то вы не только ждите формирования совершенно новой область предложения на таймфрейме входа, но также ждите поглощения прошлого уровня спроса на этом таймфрейме. Вы не должны торговать без подтверждения на уже тестировавшейся области предложения D1. Вы можете это сделать, но это не высоко вероятная торговля. Запомните, у первого тестирования всегда наибольшие шансы отработать.

Когда не надо ждать подтверждения.

По середине кривой. Не торгуйте по середине. Ждите подтверждения в зонах спроса и предложения с большего таймфрейма. Посмотрите на графики, цена почти всегда доходит до этих областей, почему вы хотите перехитрить рынки? Сдерживайте своё эго.

На использованных зонах с большего таймфрейма. Использованные области (протестированные несколько раз) не являются высоко вероятными не для торговли с подтверждением, не для “установил и забыл”. Чтобы не взорвать наши счета, нам необходимо подтверждение нового направления движения с рисованием линии тренда по двум пикам или впадинам или же явного пробоя важного уровня спроса/предложения и/или поддержки/сопротивления.

Краткое резюме всех этих правил, это относится к любому таймфрейму.

Торгуйте только на свежих уровнях, когда на рынке есть тренд и достаточное расстояние до противоположной области с большего таймфрейма.

Торгуйте на изначальных И свежих уровнях с большего таймфрейма. если хотите торговать против тренда.

Не применяйте “установил и забыл” на несвежих уровнях.

Всегда ждите подтверждения на несвежих областях с большего таймфрейма. Если область несвежая, то ждите явного нового тренда в противоположном направлении.

Областями с большего таймфрейма - это Дневные, Недельные и Месячные.

Ждите подтверждения И/ИЛИ пробоя линии тренда, если уровень с большего таймфрейма не является свежим и использовался (было больше чем 2 тестирования).

ОБРАТИТЕ ВНИМАНИЕ: Иногда это не линия тренда ИЛИ область спроса/предложения, которую надо поглотить, а классическая и очевидная область поддержки/сопротивления. Если вы нашли такую область, то ждите её пробоя. Пример можете посмотреть здесь.

Если область с большего таймфрейма использовалась, т.е. была протестирована 2 и более раз, то торговля с подтверждением и “установил и забыл” не будет работать.

Использование линий тренда для определения направления рынка и как механический способ выбора уровней

Для оценки направления, линии тренда рисуются на таймфрейме входа, т.е. на таймфрейме где вы будете устанавливать свои ордера.

2 ОЧЕВИДНЫХ минимума (восходящий тренд) или максимума (нисходящий тренда) необходимы для рисовании линии трнеда.

Второй минимум ДОЛЖЕН создать более высокий максимум, чем первый минимум (более высокий максимум создается прошлым минимумом) перед тем как будет подтверждено, что это хороший минимум.

Для рисовании линии тренда используйте последние очевидные максимумы или минимумы. Если третий очевидный минимум/максимум соответствует прошлым двум, то мы удлиняем линию тренда до него.

Паттерн продолжения не учитывается при рисовании линии тренда.

Установка на покупку при восходящей линии тренда будет считаться не действительной, когда у нас есть по крайней мере 1 полная свеча (открытие, закрытие, максимум и минимум) ниже линии тренда. (Кеус: Это интересное правило, а то пока не видел ничего такого ради чего стоило бы использовать линию тренда.)

Установка на продажу при нисходящей линией тренда будет считаться недействительной, когда есть по крайней мере 1 полная свеча выше линии тренда.

Линии тренда перестают действовать как только будет достигнута область с большего таймфрейма. Области спроса и предложения с большего таймфрейма являются потенциальными местами разворота рынка, таким образом линии тренда становятся бесполезными и перестают действовать.

Если цена достигла уровня спроса/предложения с большего таймфрейма и начала отскакивать, то новая линия тренда не может быть нарисована пока вы не получите два максимума, таким образом мы будем продавать как роботы на совершенно новых областях предложения на Н1/Н4.

Если при входе в пределах предложения с большего таймфрейма мы получили убыток и если мы хотим снова продать в этой области предложения, то должны войти выше, если цена не снизилась ниже и не сформировала новый области предложения, которые поглотили спрос.

Не продавайте, когда цена рядом с восходящей линией тренда с большего таймфрейма (D1 и выше), наоборот покупайте. Логика линий тренда с таймфрейма для входа (Н1 или Н4), применяются к линиям тренда с большего таймфрейма.

Пробой линии тренда не обязательно означает тестирование зоны спроса/предложения или действительное тестирование пробитой линии тренда. Мы должны быть уверены, что цена подошла к области с большего таймфрейма ИНАЧЕ мы должны создать совершенное новое направление в противоположную сторону.

Не торгуйте на пробое линии тренда, просто потому что она была пробита, мы должны оценить расположение на кривой спроса и предложения.

Пробой линии тренда не ОБЯЗАТЕЛЬНОЕ правило. Пробой линии тренда - это простой способ фильтрации определенных зон механическим способом. Простой метод механической и последовательной фильтрации уровней.

Вы можете решить не использовать линии тренда как фильтр уровней, это дело каждого. Я их использую, потому что протестировал. Даже если я упущу некоторые хорошие возможности, я знаю, что это не даст мне получить слишком много убытков.

Я предпочитаю использовать линии тренда по двум причинам:

Линии тренда позволяют фильтровать уровни механическим способом.

Использование линий тренда удаляет все эмоции при выборе уровней.

Если этих причин вам не достаточно, то вы можете не использовать линии тренда. Каждый трейдер должен найти то, что подходит для его стиля лучше всего. Вы можете использовать любые методы фильтрации уровней спроса и предложения. (Кеус: Но тут нужно без фанатизма. Как я понял линии тренда нужны исключительно, чтобы найти направление движения рынка, чтобы быть на правильной стороне рынка, но в принципе по прежнему не вижу какой-то крайней нужды в них.) Но будьте осторожны с тем что вы используйте. Прежде, чем добавить новое правило к своему набору правил, вы прежде всего должны много раз протестировать его, как минимум на 500 примерах… после этого принимайте решение.

Управление торговлей, безубыточность и тактики выхода

Торговая установка состоит из нескольких стадий:

1. Планирование:

- Не входите не в какую сделку, если она не была запланирована.

- Проанализируйте рынок и решите, соответствует ли сделка правилам, есть ли пространство до противоположной области, т.е. следуйте своим правилам.

- Установите лимитный ордер и ждите срабатывания.

2. Выполнение торговли:

- Брокер выполнил вашу торговлю. Теперь вы в сделке.

- Контролируйте свои эмоции на данной стадии. Вы рискуете процентом от своего собственного капитала. Это игра чисел.

- Не трогайте, пока не позволят правила.

- Уйдите от графиков.

3. Перемещение стоп лосса в безубыточность:

- Переместите стоп лосса в безубыточность, чтобы защитить свою торговлю.

4. Получение прибыль и цели:

- Какие у вас цели? У вас 1 или более целей?

- Вы выходите на противоположных областях спроса и предложения?

- Вы будете перемещать стоп лосс выше/ниже новых зон спроса и предложения, пока цена не достигла зоны с большего таймфрейма?

Мы уже рассмотрели первые 3 стадии, теперь время для рассмотрения 2-х ключевых аспектов любой сделки.

Когда передвигать стоп лосс в безубыточность + спред (и/или комиссия).

“По нашим правилам мы будем перемещать стоп лосс в безубыточность как только сделка прошла по крайней мере 2:1 от места входа.”

Например:

Покупка была выполнена на 1.1000, наш стоп лосс установлен на 25 пипс ниже, на 1.0075. Мы передвинем наш стоп лосс в безубыточность на 1.1050, как только цена пройдет в нашем направлении 50 пипс.

Продажа была на 1.5500, стоп лосс выше на 35 пипс на 1.5535. Мы перемещаем стоп лосс в безубыточность на 1.5430, как только цена прошла 70 пипс в нашем направлении.

Правила для перемещение стоп лосса в безубыточность:

Передвигайте ваш стоп лосс в безубыточность + спред/комиссия после прохода 2:1.

Другие варианты:

- Передвиньте стоп лосс после 3:1, чтобы дать цене много больше пространства для движения. Вы доверяете своим уровням и не хотите, чтобы при тестировании места входа вас выбило из прибыльной сделки.

- Не передвигайте стоп лосс в безубыточность. Ваша сделка будет либо выигрышной, либо проигрышной. Вас не волнует, что делает цена, вы хотите, чтобы ваша сделка ушла подальше от места входа, прежде чем сработает стоп лосс.

За и против перемещения стоп лосса в безубыточности при проходе 2:1:

Доводы “За”:

- Ваши сделки в безопасности, ваша эго чувствует себя удовлетворенным и вам дышится легче.

- Ваш страх убытков под контролем.

- Вы можете сконцентрироваться на других установках и забыть о текущей, т.к. она теперь в безопасности и вы не можете потерять.

Доводы “Против”:

- Цена может протестировать ваше место входа, до того как дойдет до цели. Такое происходит очень часто.

- Ваше эго будет бороться с вами, если будет видеть, что цена выбивает вас из хорошей сделки при первом тестировании и торговля проходит без вас.

- Вы будете упускать хорошие сделки, если не дадите цене достаточного пространства для движения.

Что можно сделать, чтобы цена не выбивала вас из торговли при повторном тестировании?

Вы устали наблюдать как тестируются ваши входы и затем вы видите как отрабатывает уровень, но уже без вас? Мы должны позволить цене дышать и выполняться ордерам маркет мейкеров и больших учреждений. Есть несколько вариантов, чтобы предотвратить выбивание из сделки:

1. Передвиньте стоп лосс в безубыточность плюс спред/комиссия после 3:1 или 4:1, что позволит цене дышать немного свободнее.

2. Не двигайте стоп лосс в безубыточность после того как будет достигнут ваше минимальное значение риск/вознаграждение.

- Оставьте стоп лосс там где он изначально был, выше/ниже дальней линии.

3. Закройте половину позиции после 2:1 или даже 3:1 и оставьте стоп лосс в покое.

- Поступая так, вы обезопасите свою сделку, вы не проиграете, страх будет находиться под контролем и вы будете более расслаблены.

- Если вы закроете половину позиции после 2:1, вы пожертвуете половиной позиции, но вы обуздаете свое эго.

- Вручную управляйте стоп лоссом как это описано ниже.

Цели: Как управлять стоп лоссом во время торговли.

Как только торговля пойдет в вашу сторону, у вас есть несколько способов управлять стоп лоссом. Управление стоп лоссом - это ключ к прибыльности. У вас должны быть правила, чтобы они препятствовали выходу из торговли раньше времени. Прежде всего вы должны определить свои цели. Цель может быть фиксированной или динамической. Фиксированная цель (выход) - это определенная цена, на которой вы выходите из торговли. Эта цена может отличаться, в зависимости от того какой тип выхода вы выберите. Вы должны принять решение до того как начнете планировать свою торговлю.

Типы фиксированного выхода: будьте реалистами!

Целями 1, 2, 3 и далее могут быть противоположные области спроса и предложения.

- Вы анализируете свой таймфрейм для входа и определяете хорошие противоположные области спроса/предложения, где вы будете устанавливать свои цели. Всегда на несколько пипс перед зоной и никогда в зоне.

Выход на определенном проценте.

- Определите цену, основываясь на проценте, который вы хотите получить.

Выход на определенном соотношении риск/вознаграждение.

- Определите соотношение риск/вознаграждение, на котором вы хотите выйти из торговли, минимум 3:1. Вы можете определить 4:1 или 5:1, не зависимо от того где зоны выше/низе входа.

- Будьте реалистами, не устанавливайте 5:1, если свежая область предложения D1, находится прямо на 3:1 от вашего входа на уровне спроса.

Динамические типы выхода:

Технический стоп.

- После входа, установите стоп лосс на самом ближайшем спросе.

- После нового более высокого максимума, переместите стоп лосс под более высокий минимум.

- Это выход, которым я обычно пользуюсь. Изучите этот сложный способ.

Линии тренда.

- Мы используем линии тренда для оценки нашего тренда, но также логично было бы использовать их для выхода из сделок, если они однозначно пробиты в противоположном направлении.

- Позвольте цене дышать и используйте правила линий тренда для передвижения стоп лосса. Переместите стоп лосс под линию тренда, если вы покупаете, выходите из сделки, когда полная свеча OHCL ниже растущей линии тренда. Наоборот для продажи.

Есть другие способы, вроде скользящей средней и т.п., но я не буду использовать их.

Слишком много пунктов? Не волнуйтесь, есть план.

Предполагаю, что сейчас у вас голова кружится от множества различных правил выхода. Вы должны принять решение, основываясь на том какого типа трейдером вы являетесь. Если вы не можете этого сделать или сомневаетесь, давайте я намекну.

“Стратегии выхода, которые вы выберете, будут связаны с тем где находится Большой Таймфрейм Кривой. Если вы прямо на свежем недельном предложении, то не двигайте стоп в безубыточность на 2:1, ну же, будьте реалистами! Дайте цене дышать! Если вы этого не сделаете, то заскучаете по крупным движениям!”

Есть стратегии выхода, которые я использую, возможно они помогут вам принять решение.

ИМПУЛЬСНЫЕ сделки с пространством до зоны спроса/предложения с большего таймфрейма.

- Закрытие 25% или половину позиции на 2:1 или 3:1 и перемещение стоп лосса к ближайшей линии зоны.

- Делая так, вы обезопасите свою сделку, вы не можете проиграть и ваше эго не будет вас беспокоить.

- Вы не сможете получит сотни пипс, если не будет достаточного пространства в вашем направлении, но страх будет исключен из игры.

- Управляйте своим стоп лоссом, используя технические стопы.

Сделка МЕСТОПОЛОЖЕНИЕ и ИМПУЛЬСНЫЕ+МЕСТОПОЛОЖЕНИЕ с пространством до зоны спроса/предложения с большего таймфрейма. (Кеус: Не знаю как правильно перевести сделки типа location, пусть будет пока местоположение.)

- Закройте половину позиции на 3:1 или 4:1 и передвиньте стоп лосс.

- Сделки типа местоположения могут быть местами разворота рынка. Если есть свежее предложение на недельном графике с нисходящем трендом на месячном, то сделка может продолжать двигаться. Не играйте со своим стоп лоссом, оставьте его в покое.

- Установка местоположение+импульсная может стать ракетой, не играйте с ракетой, вы можете сгореть.

- Ждите хорошего ухода из уровня и совершенно новых зон спроса/предложения, чтобы перемещать стоп лосс выше/ниже новых зон.

- Управляйте стоп лоссом, используя технические стопы.

Вы можете изменить упомянутый выше риск/вознаграждение, вы должны подстроить его под себя, как под индивидуального трейдера.

Оценка того когда изменился тренд является одной из самых коварных вещей, с которыми сталкивается трейдер, потому что на каждом таймфрейме свой тренд. Вы можете торговать в восходящем тренде на часовом графике, но на дневном будет нисходящий тренд, а на недельном графике восходящий. Таким образом, первая вещь, которую вам необходимо сделать, это определить на каком таймфрейме вы будете определять тренд и придерживаться ему 101%, не переключаясь в беспорядке между таймфреймами, а использовать один и тот же.

Затем выберите таймфрейм, где вы будете рисовать уровни спроса и предложения для входа. После этого определите таймфрейм, на котором вы будете оценивать как высоко или низко вы находитесь на кривой спроса и предложения. Кривая подскажет вам, что вы слишком высоко, чтобы покупать или что вы слишком низко, чтобы продавать. Таким образом вы будете более или менее агрессивны при выборе уровней или ваших целей прибыли для выхода. Если вы находитесь слишком высоко на кривой, то вы должны подумать о выходе из ваших покупок и о поиске зон предложения для продажи, если вы считаете, что возможен разворот текущего тренда. Зеркально для минимума кривой.

Чтобы механически распознавать как высоко или как низко вы находитесь на кривой спроса и предложения, используйте в качестве руководства показанный ниже скриншот. Определитесь с процентом, который вы будете рассматривать как слишком высоко на кривой (насколько близко вы к ближайшей линии на большем таймфрейме) и не покупайте, если цена выше этого процента. Сделайте тоже самое для нижнего процента. Определитесь с этим и не нарушайте правила, таким образом вы сможете избежать многих убытков.

(Кеус: На правой картинке есть выражение, "ищите исходные и свежие уровни спроса". Не знаю пока зачем он сделал такую классификацию уровней как исходные и свежие, но у академиков я подобное не встречал. Как я понял, "изначальный" уровень - этот тот от которого началось движение, т.е. место разворота тренда, а "свежий" - это любой уровень, который ещё не тестировался. При том исходный уровень может быть свежим, если цена к нему не разу не возвращалась. По сути не вижу смысла выделять исходный уровень от всех остальных.)

Анализ нескольких таймфреймов. Анализ сверху вниз

Что такое анализ нескольких таймфреймов? Что такое анализ сверху вниз?

Большинство технических трейдеров на рынках форекс и фьючерсов, новички они или профессионалы, сталкиваются с понятием анализа нескольких таймфреймов, который часто является первым уровнем анализа, когда трейдер добивается преимущество на рынке.

Анализ нескольких таймфреймов происходит на одной и той же валютной паре, но на нескольких таймфреймах. Хотя нет никаких ограничений по количеству используемых таймфреймов, тем не менее есть общие принципы, которым трейдер должен следовать.

Использование трех различных таймфреймов дает широкий взгляд на любой рынок. Использование меньшего количества таймфреймов может привести к значительным потерям данных, в то время как использование большего количества, приводит к избыточному анализу и нерешительности. Когда выбирается три таймфрейма, то простым способом сделать такой выбор является правило четырех. Это означает, что сначала надо выбрать среднесрочный таймфрей, который должен представлять стандартную среднею сделку. От него должен быть выбран краткосрочный таймфрейм и он должен быть в 4 раза меньше среднего или промежуточного таймфрейма. Например, Н1 - это краткосрочный таймфрейм, а Н4 средний или промежуточный таймфрейм. Точно также вычисляем долгосрочный, который должен быть в 4 раза больше промежуточного. Таким образом, в соответствии с прошлым примером, третьим таймфреймом был бы дневной.

Определяясь с тремя таймфремами, выбирайте правильные. Долгосрочный трейдер, который находится в позиции несколько месяцев будет мало использовать комбинацию из графиков М15, Н1 и Н4. В то же время внутри-дневной трейдер, который находится в позиции часы и редко больше дня, нашел бы мало преимущества в использовании комбинации из дневного, недельного и месячного графика. Это не означает, что долгосрочный трейдер не получит преимущества от отслеживания графика Н4 или краткосрочный трейдер от выбора дневного графика.

Объединяем всё вместе.

Когда все три таймфрейма будет объедены для оценки валютной пары, вы легко увеличите свои шансы на успех в трейдинге, независимо от применения других правил. Выполнение анализа сверху вниз, помогает вам торговать в сторону большого тренда, что мы называем общей картиной. Это исключительно низкий риск, так как есть высока вероятность, что в конечном счете цена продолжит движение в сторону большого тренда. Уровень доверия к сделке должен измерятся тем как таймфреймы выстраиваются в линию в анализе сверху вниз. Например, если большой тренд направлен вверх, но среднесрочный и краткосрочный тренды вниз, то продавать на таком рынке не является хорошей идеей, вы должны быть осторожны со своими целями прибыли и стопами, если решите войти в сделку. Как альтернатива, вы можете дождаться пока будет достигнута область спроса на большем таймфрейме, перед тем как решите присоединиться к долгосрочному восходящему тренду.

Другим явным преимуществом использования анализа нескольких таймфреймов в вашей торговле является способность определять области спроса и предложения, также как сильные уровни для входа и выхода. Шансы на успех у сделки увеличиваются, когда она сопровождается на краткосрочном графике, потому что позволяет трейдеру избегать слабых входов, неуместных стопов и/или неблагоразумных целей.

Анализ нескольких таймфреймов является первостепенным для трейдинга по любой стратегии, спрос и предложение не являются исключением. Для входа мы можем комбинировать два или три таймфрейма. Я лично использую два таймфрейма, потому что это освобождает от стресса и дает больше свободного времени, что не дает мне наблюдать за графиками как зомби.

Свинговая торговля:

Комбинация таймфреймов для среднесрочных установок.

Таймфрейм общей картины: Недельный график для кривой спроса и предложения и направления общей картины.

Таймфрейм для входа и управления торговлей: График Н4.

Это график, где мы должны нарисовать и выбрать наши уровни, где мы устанавливаем наши лимитные ордера. Если уровень на график Н4 будет слишком широким, то мы могли бы сократить его, используя фиксированное количество пипс или использовать третий таймфрейм для точной настройки входа. Я не стану изменять масштаб и искать уровни на таймфреме ниже или выше этой области, потому что меня интересует область Н4. Если сам уровень находится на Н4, то я должен основывать свои решения на том таймфрейме, на котором я определяю свои входы. Иначе мы закончим тем, что будем находить то что хотим видеть на графике, а не то что рынок показывает нам в этой области.

Это также график, на котором мы будем управлять своими сделками, используя технический стоп лосс, чтобы передвигать его к новым областям Н4. Об этом будет подробней в другом уроке.

Таймфрейм для точной настройки (дополнительный): График Н1 или М15. Я никогда не использую третий таймфрейм, я никогда не буду спускаться ниже Н1, чтобы найти точное место входа, но может быть вы будете чувствовать себя комфортно, добавив третий таймфрейм.

Позиционная торговля:

Если вы хотите сосредоточится на уровнях спроса и предложения с дневного графика, так как ваши входы происходят на этом таймфрейме, то переключитесь на более долгосрочную комбинацию таймфреймов.

Таймфрейм общей картины: Месячный график для кривой спроса и предложения и направления общей картины.

Таймфрейм для входа и управления торговлей: Дневной график.

Это график, где мы должны нарисовать и выбрать наши уровни, где мы устанавливаем наши лимитные ордера.

Это также график, на котором мы будем управлять своими сделками, используя технический стоп лосс, чтобы передвигать его к новым областям на дневном графике. Об этом будет подробней в другом уроке.

Таймфрейм для точной настройки (дополнительный): График Н4.

Внутри-дневная торговля:

Если вы выбираете для входа уровни с таймфрейма Н1, то можете переключиться на следующую комбинацию таймфреймов:

Таймфрейм общей картины: Дневной график для кривой спроса и предложения и направления общей картины.

Таймфрейм для входа и управления торговлей: График Н1.

Это график, где мы должны нарисовать и выбрать наши уровни, где мы устанавливаем наши лимитные ордера.

Это также график, на котором мы будем управлять своими сделками, используя технический стоп лосс, чтобы передвигать его к новым областям спроса и предложения на графике Н1.

Таймфрейм для точной настройки (дополнительный): График М15 или М5.

Обратите внимание: Таймфрейм Н1 может также использоваться для свинговой торговли, пока вы используете для входа области спроса и предложения с большего таймфрейма. Это всё зависит от вашего стиля торговли. Уровни на Н4, дадут вам больше времени.

Очень важно: Сконцентрируйтесь на одной единственной комбинации таймфреймов.

Выберите только одну комбинацию из выше перечисленных для внутри-дневной, свинговой или позиционной торговли и придерживайтесь им.

Уберите закладки в МТ с таймфреймами, которые вы не будет использовать и оставьте только те что выбрали. Вы увидите, что будет лучше, потому что ваш ум не будет отвлекаться на очень много таймфреймов и множество информации. (Кеус: Я уже давно до этого додумался. Раньше у меня весь экран был завален кучей графиков с разными парами и разными ТФ, но потом я разложил всё по профилям МТ. Теперь переключаясь между ними я вижу одновременно два таймфрейма одной валютной пары, при том я даже выделил отдельные профили для свинговой и внутри-дневной торговли. Кстати, в трейдстейшн это можно было бы в разы проще настроить.)

Обычно дневные области спроса и предложения будут находиться внутри недельной области. Таким образом сконцентрируйтесь по крайней мере на двух таймфреймах, выбрав комбинацию, которая вам больше нравиться. D1/Н1 для краткосрочной свинговой торговли, W1/Н4 для долгосрочной свинговой торговли и даже не смотрите на другие таймфреймы.

Используйте линии тренда. (Кеус: Ну это на любителя.)

И наиболее важная вещь, которая является КЛЮЧОМ. ПРОСТО СДЕЛАЙТЕ ТАК! Не ищите оправданий, чтобы этого не сделать. Уберите таймфреймы, которые вы не будете использовать и сконцентрируйтесь только на тех, которые будете использовать. D1/Н1 ОЧЕНЬ сильная комбинация, начните с неё и уберите все остальные таймфреймы. Это должно вам помочь.

У вас ДОЛЖНЫ быть очень строгие правила или вы будете терять и ваш капитал не будет расти. 95% вашего успеха зависит от контроля эмоций и управления выходами. Входы не проблема, проблема выходы и ваша голова, что может быть решено строгими правилами и следованием им. Чтобы быть последовательным, надо быть последовательным.

Спрос и предложение как контроль

Что определяет восходящий и нисходящие тренды на любом таймфрейме?

На каждом таймфрейме может быть свой тренд. Давайте я расскажу о своей идее тренда. Помните, что это просто моя идея о тренде, это имеет смысл для меня, и я это использую. В этом есть смысл и для вас? Тогда используйте. (Кеус: Откровенно говоря эту идею я слышал в паре видео академиков, но сложность была в том, что я не понял на каком таймфреме и как это применять и немного не так это воспринял. Я про такое подтверждение тренда, кстати, уже упоминал в своих комментариях к некоторым статьям.) Так как мы прежде всего работаем с дисбалансом между спросом и предложением, то более высокие максимумы или более низкие минимумы не обязательно означают, что мы находимся в существующем тренде.

1. Восходящий тренд: Области спроса должны держаться, а области предложения пробиваться.

Более высокий максимум ДОЛЖЕН пробить прошлое предложение, чтобы подтвердить зону спроса.

Вы должны спросить себя: Прошлое предложение было пробито?

Если прошлое предложение не было пробито, то я не считаю источник более высокого максимума подтвержденным уровнем спроса.

2. Нисходящий тренд: Область предложения должна держаться, а область спроса пробиваться.

Более низкий минимум ДОЛЖЕН пробит прошлый спрос, чтобы подтвердить зону предложения.

Вы должны спросить себя: Прошлый спрос был пробит?

Если прошлый спрос не был пробит, то я не считаю источник более низкого минимума уровнем предложения.

Вы можете использовать линии тренда (это может помочь в оценке тренда, если у вас есть правильные правила). Я не использую какие-либо запаздывающие индикаторы для оценки тренда, потому что единственным не запаздывающим индикатором, который я знаю, является сама Цена. Я делаю кое-что, что намного проще. Задайте себе вопрос: Как вы торгуете? Разве вы не торгуете на дисбалансе спроса и предложения? Мы хотим торговать в тех областях, где учреждения оставили свои следы, где умные деньги охотятся на вас. Таким образом, торгуя на дисбалансе спроса и предложения, разве вы не должны использовать области спроса и предложения с большего таймфрейма для оценки тренда? Помните, покупаем дешево, а продаем дорого.

Как определить нисходящий или восходящий тренд?

В нисходящем тренде: Области предложения каждый раз удерживаются, а области спроса пробиваются.

В восходящем тренде: Области предложения пробиваются, в то время как области спроса держатся.

Это просто. Посмотрите на дневной или недельный график и увидите области спроса и предложения как контроль и решите в каком направлении торговать. Как только вы знаете в каком направлении хотите двигаться, то определите на меньшем таймфрейме области спроса и предложения, у которых есть сильное движение, цена провела на уровне мало времени, зоны свежие и имеют по крайней мере размер прибыли 3:1.

Что говорит вам о том, что восходящий или нисходящий тренд начинает изменяться или может даже рассматриваться как возможный разворот?

Так как мы торгуем на уровнях спроса и предложения, то как только контрольные спрос и предложение пробиваются, то вы начинаете видеть слабость на текущем таймфрейме валютной пары.

Мы будем считать, что тренд, на любом таймфрейме заканчивается если линия тренда, нарисованная по двум очевидным впадинам (восходящий тренд) или пикам (нисходщий тренд) будет пробита.

Если будут пробиты 2 зоны, то у нас вероятно будут основания, чтобы нарисовать новую линию тренда в новом направлении и таким образом искать сделки в этом новом направлении, но только если есть достаточное пространство до противоположной области спроса/предложения с большего таймфрейма и мы не слишком высоко/низко на кривой.

Пробой линии тренда не обязательно будет означат, что тестирование зоны спроса/предложения или тестирование пробоя линии тренда будет иметь силу. Мы должны убедиться, что цена находится очень близко к области с большего таймфрейма, иначе мы не должны воспринимать это как изменением направления движения в другую сторону.

Не торгуйте на пробое линии тренда, только потому что она была пробита, мы должны оценивать где находимся на кривой спроса и предложения

Как определять правильные уровни

Единственной причиной, почему цена движется на любом из рынков является дисбаланс спроса и предложения. Чем сильнее дисбаланс, тем сильнее движение.

Сильное движение цены из уровня указывает на то что не все ордера были исполнены. Например, на источнике уровня спроса недостаточно ордеров на продажу для того чтобы выполнить все ордера на покупку. Поэтому цена так быстро выходит из уровня. Когда цена возвращается к этому уровню, то начинающие трейдеры (те кто не знают о спросе и предложении) продают в область, где учреждения (профессионалы) имеют ордера на покупку. Учреждения и профессионалы покупают у новичков и когда заканчиваются ордера на продажу, цена снова вырастает. Движение сохраняется до следующего противоположного уровня предложения. В обоих случаях начинающие трейдеры обеспечивают ликвидность для учреждений, которые должны вывести свои ордера на рынок.

Лучшая торговая возможность - там где вы можете купить по самой низкой цене и продать по самой высокой. Это тоже самое, что происходит на любом рынке. Уровни спроса и предложения, показывают на ценовом графике все уровни, которые вы должны учитывать и выделять.

Открыв ценовой график, вы увидите множество уровней спроса и предложения на любом таймфрейма. Это не означает, что мы должны интересоваться торговлей на каждом из них. У некоторых уровней больше вероятность удержаться, чем у других. Перед тем как вы выберете уровни, на которых захотите торговать, у вас должны быть правила, основанные на механической методологии, также как использоваться анализ нескольких таймфреймов.

Вот общие факторы, которые рассматриваются при выборе уровней для торговли:

Сила движения. Это способ каким цена ушла из уровня. В идеале это должны быть большие свечи.

Риск/вознаграждение. Приличное соотношение риска и вознаграждения, может гарантировать, что цена дойдет до вашей цели прибыли.

Общая картина. Торговля в сторону тренда с большего таймфрейма. Знайте где вы находитесь на дневном и больших таймфреймах и никогда не идите против них.

Количество откатов или тестирования. Уровень свежий и/или изначальный? Он был протестирован несколько раз? Свежие уровни (Кеус: те что не разу не тестировались) являются наилучшими для торговли на рынках, наиболее свежие уровни являются наиболее высоко вероятными.

Время нахождения на уровне. Чем меньше цена пробыла на уровне, тем лучше. Это указывает на сильный дисбаланс спроса и предложения.

Подход к недавно созданному уровню. Подход к уровню является ключом к торговле установил и забыл. Базирование пред уровнем не хороший признак. Противоположный уровень рядом с вашим входом уменьшает ваш размер прибыли от этой области. Ищите гладкий рост или снижение к вашему входу на уровне. Но так как вы не хотите весь день смотреть на графики, вы должны доверять своему анализу и уровням.

Индекс доллара. Индекс доллара США является индексом стоимости доллара по отношению к корзине из основных 6 валют. Как вы думаете, как этот индекс может повлиять на форекс? Сильно! Если на большом таймфрейме индекса есть уровень предложения, а на большом таймфрейме Евро есть уровень спроса, то мы должны покупать и не думать не о чем другом!

Индекс Никкей. Используйте его с парами Йены. Если индекс Никкей находится в восходящем тренда, то у нас есть слабость Йены и мы не должны продавать её в таких парах как EURJPY, GBPJPY и т.д.

Индекс SnP 500. Используйте его для оценки силы доллара США подобно Никкей. Если индекс США будет в восходящем тренде, то у нас слабый доллар и мы не должны его покупать, а должны покупать Евро.

Усилители возможностей, перечисленные выше, являются основными факторами, которые должны быть приняты во внимание, при выборе уровней для торговли. Я лично использую их, чтобы тонко настроит процесс выбора уровней. Помните, что трейдинг - это игра чисел, это всё статистика.

Когда Сила выхода из уровня не будет “важной”?

Не поймите меня не правильно. Сила выхода - это то что определяет область спроса и предложения. Чем больше сила и импульс выхода из уровня тем сильнее дисбаланс. Но… всегда есть но…

Когда мы отскакиваем от дисбаланса с большего таймфрейма. Я имею ввиду, что это дисбаланс сильный и большой, но если сильный дисбаланс происходит в области с большего таймфрейма, то вероятно цена вернется в ту область для тестирования не скоро, через дни или недели.

Если цена создает новый паттерн продолжения от области с большего таймфрейма, это означает, что там есть продавцы/покупатели. Дисбаланс не будет крайне важным, когда такое происходит и мы всё ещё находимся внизу кривой для покупки на уровне спроса или вверху кривой для продажи на уровне предложения.

Если дисбаланс большой, а цена возвращается в область вскоре после этого, то это тоже не хороший сигнал. Цена должна консолидироваться далеко от уровни и не возвращаться к нему следующие несколько свечей. Почему это не так важно? Потому что мы должны оседлать эту зону как можно скорее, это фаза накопления/распределения, большой дисбаланс может произойти, но не всегда. Будут времена, когда у вас будут потери, это считается само собой разумеющимся, но в целом у нас будет преимущество и это намного важнее.

Контрольные уровни спрос и предложение

На каждом таймфрейме есть контрольные области спроса и предложения, то есть, как только цена достигает такой области, то продавцы/покупатели вероятно осознают ситуацию и цена как-то отреагирует. Мы всегда говорим о возможностях и не можем предсказать что произойдет. Если зона свежая и хорошая, то вероятно цена быстро от неё уйдет и не какой вид подтверждения не будет работать. Если у зоны было одно или более касаний, то цена вероятно не отскочит сильно или вообще пробьет область. Это теория о том, где вероятно продавцы снова выставят свои ордера. Итак, уровень предложения является контрольным, когда цена находится вверху кривой спроса и предложения.

Какой уровень спроса или предложения является контрольным? Это прошлая свежая или несвежая область спроса/предложения, которая ещё не была пробита. Если у зоны предложения было 10 касаний и она далеко от линии центра и не была ещё пробита, то эта зона всё ещё действует, это зона всё ещё является контрольным уровнем предложения. Вы не можете и не должны покупать вверху кривой, полагая, что она будет пробита. Рынок сам покажет вам когда зона пробита, вы не рынок, никто не является рынком. Как только область будет пробита, вы пойдете дальше к хорошей и свежей области спроса, но не покупайте в контрольную область предложения, пока она не будет явно и однозначно пробита. Это высокая вероятность, которую мы хотим получить. Зона может быть протестирована 1, 2, 3 или 10 откатами. Торгуйте только когда она однозначно пробита. (Кеус: Перевожу и кажется, что он явный фанат Мишель Вольмарин, она нечто подобное в XLT говорила.)

Покупайте внизу кривой. Продавайте вверху кривой.

Не торгуйте в середине. Если уровни находятся по середине кривой, то цена может пойти в любую сторону, пропустите уровни, чтобы избежать убытков. (Кеус: А это то о чем Сэм Сейден постоянно твердит. :-))

Чем больше таймфрейм, тем он надежней. Таким образом, если у нас есть недельная зона предложения, даже если эта зона не свежая и имеет 5 касаний, она всё ещё является предложением с большого таймфрейма и вероятно будет держаться лучше, чем зона с М15 или Н1. Почему? Потому что умные деньги, учреждения, большие акулы будут рассматривать позиции на больших таймфреймах. Они вероятно не будут рассматривать М5 и М15, чтобы выполнить ордер в 100 миллионов евро на паре EURUSD. Возможно некоторые стали бы, но большинство навряд ли, потому что они не заботятся о маленьких таймфреймах, скользящих средних, CCI, RSI или MACD. Большинство из них не являются скальперами, а являются свинг или позиционными трейдерами. Итак, почему их не заботит торговля по середине? Наибольшая вероятность не находится по середине. Они являются маркет мейкерами и они знают, что делают, помните это. Они покупают внизу, а продают вверху кривой спроса и предложения.

Торговля с трендом является более высоко вероятной. Тренд - это не прямая линия, уровни спроса и предложения работают в обе стороны на любом таймфрейме с трендом и против тренда, но более высокая вероятность будет в сторону тренда, пока он не кончится. Но где он закончится? Рядом или в области спроса/предложении на большем таймфрейме. Не торгуя против тренда по середине кривой вы избегаете не нужных убытков и значительно увеличите свой процент прибыли. Конечно у вас не будет много сделок, но вы отфильтруете много убыточных сделок. Когда решения принимают ваши эмоции, а не вы, это плохо. Ведите себя как робот.

Решите, хотите ли вы быть героем, торгуя против тренда, высоко/по середине/низко на кривой или вы просто хотите безопасно покупать на снижении и продавать на откатах с большим таймфреймом.

Прежде всего давайте рассмотрим 2 важных утверждения:

Более высокий максимум не обязательно означает, что была создана новая область спроса. Более высокий максимум может быть просто последним толчком к сильной области предложения с больших таймфреймов.

Более низкий минимум не обязательно означает, что была создана новая область предложения. Более низкий минимум может быть просто последним толчком к сильной области спроса с большего таймфрейма.

Кривая или диапазон

Давайте я покажу вам несколько примеров уровней спроса и предложения с большего таймфрейма, выступающих как контроль, что называется кривой. Помните, что для более высокой вероятности мы хотим покупать внизу кривой, а продавать вверху кривой спроса и предложения.

Итак, вот шаги, которые вы должны выполнить:

Решите к какому виду трейдеров вы принадлежите. Вы скальпер, дейтрейдер, синг-трейдер или позиционный трейдер? (Кеус: Академики рекомендуют четко это разделять и не позволять внутри-дневной сделке становиться свинговой и т.д. Для этого даже рекомендуют создать отдельные счета для каждого стиля торговли.)

Как только вы определились тем каким трейдером вы являетесь (это не легко, потому что ваш ум будет хотеть торговать на всех таймфреймах, вы будете видеть уровни спроса и предложения на всех графиках и гнаться за сделками по тренду и против тренда), решите на каком таймфрейме будет ваша кривая.

Для свинговой торговли используйте в качестве кривой недельный график. Дневной график тоже может быть использован.

Используйте дневной график как кривую для внутри-дневной торговли.

Опускаясь ниже этих таймфреймов вы будете понижать свои шансы. Вы можете использовать для скальпинга Н4 или Н1, но я никогда этого не буду делать. Но каждый трейдер решает для себя сам, но не зависимо от того что вы решите, сделайте тест на сотнях сделках. Не тестируйте на истории, вы будете видеть то что хотите.

Если цена находится в уровне предложения большего таймфрейма (дневной, недельный или месячный) не покупайте. Терпеливо ждите установку для продажи, “установите и забудьте” ордер на источнике свежего (Кеус: Не тестировавшегося) уровня предложения с Н1/Н4 ИЛИ ждите формирования совершенно нового уровня предложения и продавайте на откате к нему. Всё наоборот для уровня спроса с большего таймфрейма.

"Установить и забыть" против сделок с подтверждением

Подход “установил и забыл” в трейдинге является таким же простым как и называется, вы просто устанавливаете ордер и забывается про него на некоторое время. Этот способ трейдинга имеет два основных преимущества:

Он позволяет удалить ваши эмоции из уравнения. Эмоции - это ваш худший враг в трейдинге.

Он позволит вам наслаждаться жизнью как обычно, потому что вам не придется проводить бесчисленные часы за монитором, анализируя рынки.

К сожалению, трейдеры теряются в огромных объемах данных, которые доступны в интернете и по телевизору. Чрезвычайно легко испытать аналитический паралич, пытаясь торговать на форекс или любом другом финансовом рынке. Может быть непреодолимой попытка понять всю эту информацию и создать не её основании торговый план.

Как только вы проделали некоторый анализа какого-нибудь инструмента, трата времени на дополнительные данные вероятно приведет к отрицательному эффекту в вашей торговле. Обычно это то из-за чего вы теряете деньги.

Полагаю, что эта психологическая ловушка, которая не дает нам получать последовательную прибыль на рынке форекс, это причина почему многие теряют торговые счета и в конце концов всё бросают. Я прошел через этот процесс и полагаю, что все трейдеры должны через это пройти. Это часть вашего процесса развития как трейдера.

Меньше больше: Установил и забыл.

Как мы можем получить последовательный доход от торговли на форекс, если предполагается, что мы закодированы на то чтобы делать вещи сложнее, чем они есть? Самым первым шагом в этом является принятие мысли, что вы не управляете рынками, вы не должны кормить свое эго. Рынки не волнует какие у вас были прошлые достижения в жизни, у рынка нет эмоций и он не является живой сущностью. Рынок форекс - это площадка для людей, где они выражают свои верования в валютный курс определенной пары.

Люди, которые слишком усложняют свой анализ являются предсказуемыми для профессионалов, которые используют это в своих интересах, забирая деньги у тех кто не знает что они делают, т.к. они (профессионалы) знают, что делают.

Ирония трейдинга на рынке форекс заключается в том, что чем меньше времени вы тратите на анализ рынков, пытаясь найти совершенную сделку, тем фактически делаете больше денег, потому что вы более расслаблены, менее эмоциональны и таким образом не перегружаете свой торговый счет. Вот почему свинговая торговля на таком таймфрейме как Н4, поможет вам улучшить результаты и позволит наслаждаться жизнью намного больше.

Когда использовать “установил и забыл”?

Когда на рынке присутствует тренд, используйте свежие уровни спроса и предложения. Первый откат является самым безопасным и имеет самые высокие шансы отработать.

Используйте изначальные И свежие уровни, если хотите идти против тренда. Убедитесь, что вы торгуете в правильном месте. Местоположение - это ключ, т.е. ваша сделка должна располагаться очень высоко на кривой, чтобы продать и очень низко на кривой, чтобы купить.

МЕСТОПОЛОЖЕНИЕ - ЭТО КЛЮЧ. Зная как высоко или низко вы находитесь на таймфрейме кривой является главным моментом для “установил и забыл” или входя с подтверждением, ждите подсказок от заинтересованных покупателей или продавцов.

Паттерн продолжения против тренда. Не используйте “установил и забыл” в таких областях, если они против тренда. Это низко вероятный вход.

Когда не надо использовать “установил и забыл”.

Знание, когда не надо применять “установил и забыл” даже более важно, чем знание когда это использовать. Это будет препятствовать не нужным потерям, которые могут привести к уменьшению вашего счета.

Остановите покупки, когда вы находитесь слишком близко или прямо в области предложения с таймфрейма кривой, наоборот продавайте.

Если на таймфрейме кривой нет свежего уровня (D1). Ждите сделку с подтверждением, не используйте установил и забыл.

Если ваша зона кривой спроса и предложения находится по середине большего таймфрейма, такого как недельный или месячный графики. Запомните, не торгуйте по середине, это также относится к большим таймфреймам.

Если таймфрейм кривой был использован, т.е. было более чем два отката.

Паттерн продолжения на большом таймфрейме кривой. “Установил и забыл” лучше работает на экстремальных уровнях. Используйте его на уровнях рост-база-снижение и снижение-база-рост.