7 мая 2014 FxPRO

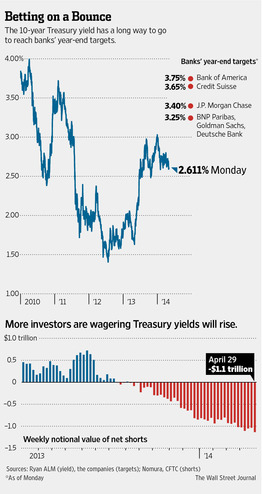

Доходность десятилетних казначейских облигаций, кратко прошедшая 2.566%, продолжает игнорировать прогнозы в отношении американского роста. Тревога инвесторов питает ралли американских казначейских ценных бумаг, чего мало кто ожидал в этом году.

Доходность американских государственных облигаций, которая движется обратно ценам, кратко коснулась минимального уровня за шесть месяцев в понедельник на фоне геополитических опасений в сочетании с неопределенностью в отношении глобального экономического роста, что и толкнуло менеджеров в сторону безопасности. Неожиданное укрепление казначейских ценных бумаг сбило с толку медведей: в 2014 году американские облигации выросли сильнее промышленного индекса Доу-Джонса.

Ситуация с бондами стала последним свидетельством беспокойства инвесторов в отношении перспектив для американского и глобального роста. Многие инвесторы начали год с ожиданием снижения стоимости казначейских ценных бумаг, как это и было в прошлом году, и роста доходности на фоне укрепления американского экономического роста и оживления ситуации с процентными ставками. Хедж-фонды и банковские трейдеры ставили на снижение стоимости бондов и рост доходности. Тем не менее, до сих пор бонды не показали себя так, как предполагали инвесторы. В понедельник доходность десятилеток упала в начале американской торговой сессии до 2.566%, что стало минимумом с 1 ноября перед восстановлением до 2.611%. Доходность казначейских ценных бумаг упала с 3% в конце 2013 года. Слабые экономические данные и суровая зима сорвали планы многих прогнозистов на устойчивый рост доходности на фоне сокращения стимулов ФРС. Противостояние на Украине, развороты на развивающихся рынках (Турция, Бразилия) и замедление некогда «рычащего» американского фондового ралли толкают инвесторов в сторону безопасной бондовой гавани.

Стоимость жилья – такая же большая проблема, как и инфляция в 70-х и 80-х

Помимо агентств недвижимости, застройщиков и владельцев вторички сложно найти кого-либо, кто рад двухзначному росту инфляции стоимости жилья, о чем стало известно на прошлой неделе в рамках последнего исследования Nationwide. Если вы стали богаче в результате – вам повезло, однако по большому счёту, это иллюзия.

Далее же это коснётся благосостояния детей и возможности для них когда-либо получить свою крышу над головой. Политики могут жестоко ошибаться, предполагая, что раздувание стоимости недвижимости – это путь к победе на выборах. Всё происходящее сейчас никак не сочетается с предложениями Эда Милибенда по регулированию арендной платы, как и со всеми его другими идеями в контексте рыночной интервенции для снижения стоимости жизни. Всё это лишь симптомы, и вмешательство приводит к ещё более существенному ухудшению основных показателей. Нет более верного способа создать дефицит, чем попытаться контролировать цены.

Сегодняшний кризис цен на жилье стал возможным благодаря действиям прошлого правительства. Открыть двери в иммиграционной политике, и не решить проблему со строительством нового жилья - было верным способом создать проблему. Необходимо что-то делать, чтобы освободить британскую экономику от пристрастия к росту цен на жильё. Что касается меня, я думаю, что это огромная структурная проблема для британской экономики, как это было с уровнем инфляции в 70-х и 80-х. Лично я считаю, что ситуация достаточно серьёзна, чтобы принимать решения в отношении процентных ставок. Зарубежный опыт достаточно смешанный. Меры охлаждения, например, более высокие требования к капиталу по ипотечному кредитованию, более жесткий коэффициент «кредит/залог», и введение новых правил в отношении доходов для получения кредита привели к некоторым успехам в Швеции и Сингапуре, однако британские власти пока к такому не готовы.

РБА оставил основную ставку на минимальных 2.5% после замедления инфляции

Австралийский ЦБ оставил эталонную процентную ставку неизменной на рекордном минимуме на фоне замедления инфляции и ожидаемого сокращения государственных расходов, что дает политикам возможность поддержать экономический рост.

Председатель Гленн Стивенс и совет правления сохранили основную ставку на уровне 2.5%, что и прогнозировалось всеми 33 экономистами, опрошенными Bloomberg News, и далее стоимость кредитов, вероятно, останется стабильной. РБА отметил, что «улучшение индикаторов рынка труда» стало одним из нескольких изменений по сравнению с заявлением в прошлом месяце.

Рост сектора недвижимости и занятости говорит о том, что сокращение ставки на 2.25% с конца 2011 года помогло избежать ловушки в связи со спадом в секторе горной добычи. Потребительские цены росли меньше, чем прогнозировалось в последнем квартале, так как рост валюты подавил цены на импорт, что позволило РБА сохранить стоимость кредитов низкой на фоне вероятного сокращения расходов в бюджете 13 мая. Австралийский доллар вырос почти на 0.5% после решения, перед этим торговался за 92.76 по состоянию на 15:26 в Сиднее. Он вырос примерно на 4% в этом году, что стало крупнейшим ростом после киви. Это помогло урезать инфляцию, которая замедлилась до 0.5% в первом квартале с 0.9% тремя месяцами ранее. Безработица неожиданно снизилась в марте до 5.8% с более чем десятилетнего максимума в 6.1% месяцем ранее.

http://blog.fxpro.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба