5 августа 2014 FxPRO

Валютное затишье не сулит ничего хорошего для инвесторов

В последние месяцы валютным инвесторам довольно сложно. Волатильность упала до исторических минимумов, валютные пары торговались в весьма узких диапазонах, уровни притоков средств и фиксации прибыли резко снизились. Корпоративные отделы компаний вполне возможно будут приветствовать снижение расходов на хеджирование, однако большая часть также осознает возросшую уязвимость к внезапным всплескам.

В сознании многих участников рынка в низкой волатильности "виновны" центральные банки. Хотя чиновники могут поспорить с таким подходом, совершенно очевидно, что монетарная политика в основном стала наркозом для рынков. Также очевидно, что стоимость активов выросла за счет инъекций ликвидности, а чиновники на этом фоне считают, что их политический курс популярен. На самом деле, наоборот.

Инвесторы, в целом, считают, что центральные банки вряд ли могли или должны были действовать иначе. Тем не менее, все большее количество рыночных участников опасается недооценки рисков по различным классам активов, как непреднамеренного следствия чрезвычайно мягкой монетарной политики. Многие могли бы утверждать, что опасения усилены страхами в контексте возможного резкого роста волатильности и более слабого обеспечения ликвидностью, чем в прошлом. Ценовая активность на валютных рынках в последние месяцы подтверждает, что валюты, которые ранее считались рисковыми, например, австралийский доллар или фунт, продолжают демонстрировать хорошие показатели в моменты геополитической напряженности и ралли американского рынка ценных бумаг.

Необходимость в кредитовании в США пробила минимум за семь лет на фоне экономического роста

Министерство финансов США заявило о том, что необходимость в кредитовании в этом квартале упала до минимального уровня за период с 2007 года на фоне укрепления экономического роста и увеличения налоговых поступлений. Министерство финансов планирует занять 192 миллиарда долларов за период с июля по сентябрь. В следующем квартале министерство финансов планирует занять 187 миллиардов долларов.

Дефицит американского бюджета падал с 2009 года. На 2014 год он составит 2.8% от ВВП по данным Бюджетного управления конгресса. Прогнозируемый дефицит снижается с 9.8% от ВВП в 2009 году, когда Барак Обама стал президентом. Американская экономика выросла на 4% в годовом исчислении с апреля по июнь, превышая средний прогноз экономистов, опрошенных Bloomberg, заявили в министерстве торговли 30 июля. Дефицит бюджета на этот фискальный год минимален с 2008.

"Налоговые поступления продолжают демонстрировать устойчивые показатели, помогая министерству финансов функционировать без существенных займов, если посмотреть на последние пять лет", - заявил Томас Саймонс, экономист из New York at Jefferies LLC после выхода отчета. Индекс SnP 500 вырос на 0.7% до 1,939.99 по состоянию на 16 часов ближе к концу торговли в Нью-Йорке. Доходность эталонных десятилеток изменилась незначительно на уровне 2.49%.

Deutsche Bank "поднимает красный флаг": что показывает наиболее интересный график для рынка

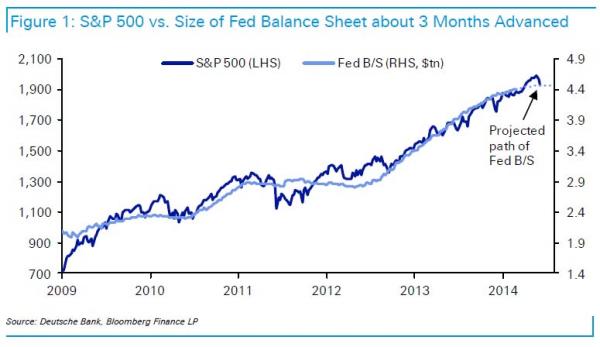

Риски распродаж, которые мы видели в последние несколько недель, расстраивают нас, так как график, публикуемый нами большую часть года, показывал, что тяжелые времена должны были наступить в июле. Мы уделяли массу внимания этому более года, однако решили ждать до осени, перед тем, как поднять красный флаг. График, о котором мы говорим, демонстрирует баланс ФРС и SnP 500.

Как вы можете видеть, с того момента, как баланс ФРС стал использоваться в качестве агрессивного политического инструмента, график показывает, что SnP 500 ощутимо коррелирован с размером этого баланса. ФРС недавно сигнализировала о том, что, вероятно, окончит расширять баланс в октябре. Это важный момент, поскольку почти все ралли за последние пять лет происходили в периоды расширения баланса ФРС. Другие периоды были для рынков более проблемными.

Другими словами, рост закончился. Что касается снижения, тут сыграет свою роль повышение ставок, и как только рынок определит дату, когда Йеллен начнет бороться с инфляцией и проявлениями слабости на рынке труда, весь фондовый рынок будет продаваться спокойно, взвешенно и последовательно. В точности как и высокодоходные облигации...

В последние месяцы валютным инвесторам довольно сложно. Волатильность упала до исторических минимумов, валютные пары торговались в весьма узких диапазонах, уровни притоков средств и фиксации прибыли резко снизились. Корпоративные отделы компаний вполне возможно будут приветствовать снижение расходов на хеджирование, однако большая часть также осознает возросшую уязвимость к внезапным всплескам.

В сознании многих участников рынка в низкой волатильности "виновны" центральные банки. Хотя чиновники могут поспорить с таким подходом, совершенно очевидно, что монетарная политика в основном стала наркозом для рынков. Также очевидно, что стоимость активов выросла за счет инъекций ликвидности, а чиновники на этом фоне считают, что их политический курс популярен. На самом деле, наоборот.

Инвесторы, в целом, считают, что центральные банки вряд ли могли или должны были действовать иначе. Тем не менее, все большее количество рыночных участников опасается недооценки рисков по различным классам активов, как непреднамеренного следствия чрезвычайно мягкой монетарной политики. Многие могли бы утверждать, что опасения усилены страхами в контексте возможного резкого роста волатильности и более слабого обеспечения ликвидностью, чем в прошлом. Ценовая активность на валютных рынках в последние месяцы подтверждает, что валюты, которые ранее считались рисковыми, например, австралийский доллар или фунт, продолжают демонстрировать хорошие показатели в моменты геополитической напряженности и ралли американского рынка ценных бумаг.

Необходимость в кредитовании в США пробила минимум за семь лет на фоне экономического роста

Министерство финансов США заявило о том, что необходимость в кредитовании в этом квартале упала до минимального уровня за период с 2007 года на фоне укрепления экономического роста и увеличения налоговых поступлений. Министерство финансов планирует занять 192 миллиарда долларов за период с июля по сентябрь. В следующем квартале министерство финансов планирует занять 187 миллиардов долларов.

Дефицит американского бюджета падал с 2009 года. На 2014 год он составит 2.8% от ВВП по данным Бюджетного управления конгресса. Прогнозируемый дефицит снижается с 9.8% от ВВП в 2009 году, когда Барак Обама стал президентом. Американская экономика выросла на 4% в годовом исчислении с апреля по июнь, превышая средний прогноз экономистов, опрошенных Bloomberg, заявили в министерстве торговли 30 июля. Дефицит бюджета на этот фискальный год минимален с 2008.

"Налоговые поступления продолжают демонстрировать устойчивые показатели, помогая министерству финансов функционировать без существенных займов, если посмотреть на последние пять лет", - заявил Томас Саймонс, экономист из New York at Jefferies LLC после выхода отчета. Индекс SnP 500 вырос на 0.7% до 1,939.99 по состоянию на 16 часов ближе к концу торговли в Нью-Йорке. Доходность эталонных десятилеток изменилась незначительно на уровне 2.49%.

Deutsche Bank "поднимает красный флаг": что показывает наиболее интересный график для рынка

Риски распродаж, которые мы видели в последние несколько недель, расстраивают нас, так как график, публикуемый нами большую часть года, показывал, что тяжелые времена должны были наступить в июле. Мы уделяли массу внимания этому более года, однако решили ждать до осени, перед тем, как поднять красный флаг. График, о котором мы говорим, демонстрирует баланс ФРС и SnP 500.

Как вы можете видеть, с того момента, как баланс ФРС стал использоваться в качестве агрессивного политического инструмента, график показывает, что SnP 500 ощутимо коррелирован с размером этого баланса. ФРС недавно сигнализировала о том, что, вероятно, окончит расширять баланс в октябре. Это важный момент, поскольку почти все ралли за последние пять лет происходили в периоды расширения баланса ФРС. Другие периоды были для рынков более проблемными.

Другими словами, рост закончился. Что касается снижения, тут сыграет свою роль повышение ставок, и как только рынок определит дату, когда Йеллен начнет бороться с инфляцией и проявлениями слабости на рынке труда, весь фондовый рынок будет продаваться спокойно, взвешенно и последовательно. В точности как и высокодоходные облигации...

http://blog.fxpro.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба