16 декабря 2014 FxPRO

Победители и проигравшие от падения нефти

Стоимость сырой нефти упала на $25 или более чем на 20% с середины июня, вызвав много вопросов. Как долго будут падать цены? Если они восстановятся, на каком уровне? Придет ли Саудовская Аравия и ОПЕК к сокращению добычи на заседании в следующем месяце? Какой уровень цен может ударить по добыче сланцевой нефти в США, и насколько сильным может быть этот удар?

Одно точно: даже среда низких цен быстро делит рынок на победителей и проигравших. Проигравшие - это производители, страны и правительства. Если Brent падает до $80, страны ОПЕК теряют около $200 млрд. от своего дохода в $1 трлн., что влияет не только на их раздутые бюджеты после Арабской весны, но также и на способность обслуживать свои долги без дефолтов. Что касается США, если цены будут падать и дальше, расходы на расширение производства должны будут быть сокращены, что потенциально снизит масштабы сланцевой революции в США.

С другой стороны, глобальная экономика в целом может наслаждаться неким подобием внушительной программы смягчения в связи со снижением затрат на энергию, что поможет придать импульс стагнирующему экономическому росту. Снижение цен создаст около $1.8 миллиарда непредвиденных доходов ежедневно, и это около 660 миллиардов долларов в годовом исчислении. Отслеживая цены на бензин в США, где в прошлом году каждое домохозяйство тратило около $2.900 на бензин, это может привести к экономии примерно на $600.

Производство становится менее затратным с каждым годом, и уровень безубыточности сейчас снизился, находясь явно ниже общепринятых $75 за баррель. Рост американской добычи создал перенасыщенность на рынке. Неважно, на какой именно объем сократит производство Саудовская Аравия или ОПЕК, это не избавит рынок от перенасыщенности.

В силе также фундаментальные принципы. Глобальная экономика слаба, и спрос растет весьма незначительно. Любой прогнозируемый рост экономической активности и спроса в 2015 году, вероятно, сохранит избытки нефти примерно на 1 миллион баррелей в день. Наконец, на снижение цены влияют также "теории заговоров", основанные на том, что арабы снижают цену на нефть во вред американской добыче. К тому же, снижение дорого будет стоить Ирану и России. Политика обеих стран не устраивает Королевство. Правдивы ли эти слухи? Лишь время, а возможно и заседание ОПЕК, дадут объяснения. Если цены продолжат падать, американские производители могут оказаться значительно более устойчивыми, нежели все думают.

Стресс-тесты Банка Англии: что необходимо знать

Q&A: Результаты стресс-тестов восьми крупнейших британских кредиторов будут опубликованы во вторник утром.

Что такое стресс-тесты?

В 7 утра во вторник Банк Англии опубликует результаты первых стресс-тестов британской банковской системы, в рамках которых балансы крупнейших восьми банков тестировались на сопротивляемость кризису. Цель тестов заключалась в том, чтобы убедиться, что в случае еще одного кризиса на спасение банков не понадобится тратить деньги налогоплательщиков.

Как они работают?

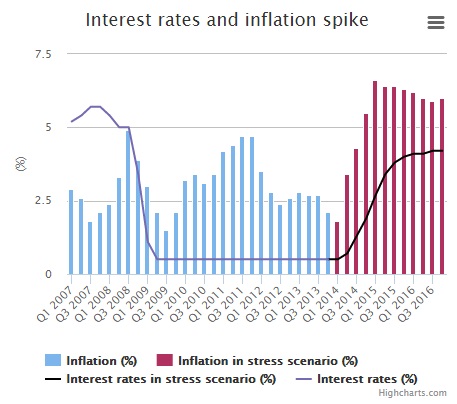

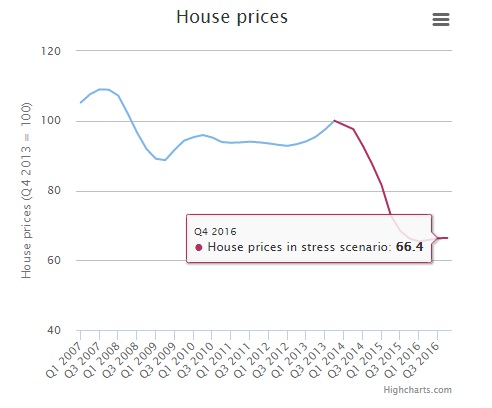

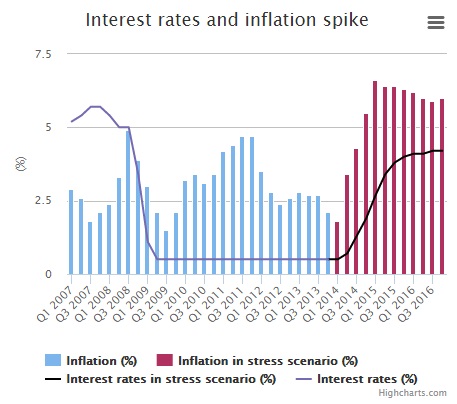

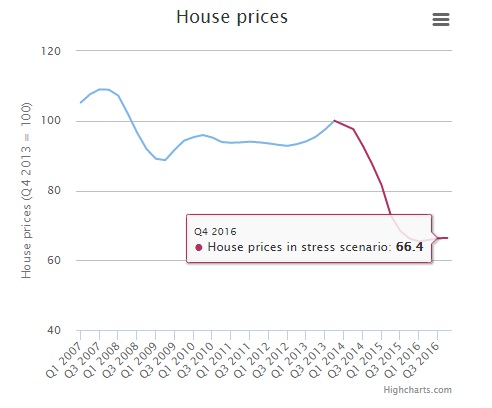

Банк Англии создает так называемый "стресс-сценарий", к которому должны быть готовы банки. Сценарий состоит из 10 факторов: цены на жилье, безработица, ВВП, стоимость коммерческой недвижимости, процентные ставки, инфляция, доходность облигаций, обменный курс фунта, зарплаты и фондовые рынки - все они страдают от кризиса в течение трехлетнего периода. Например, цены на жилье падают на 35%, уровень безработицы удваивается, тогда как стоимость фунта падает на 30% на торгово-взвешенной основе. Инфляция растет, процентные ставки растут выше 4% в ответ.

Не было ли подобных стресс-тестов несколько месяцев назад?

ЕЦБ и Европейская служба банковского надзора - два главных регулятора банков в Европе, проводили свои собственные стресс-тесты в октябре. Тем не менее, есть некоторые ключевые различия в европейских тестах и британских. Лишь 4 из 130 европейских банков в стресс-тестах были британскими. Так как Банк Англии хотел охватить большее количество банков, было оправдано проведение более глубокого теста.

Кто участвует?

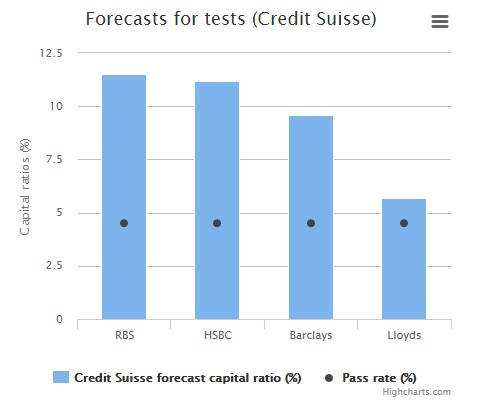

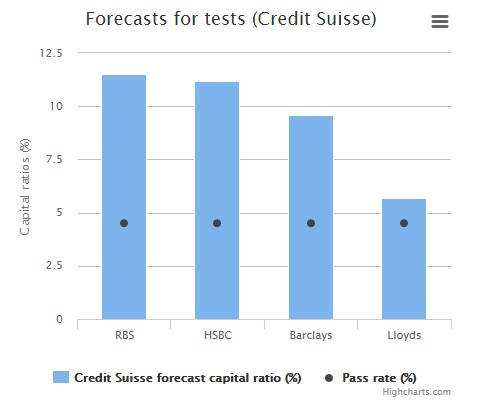

В нем участвуют восемь банков: Royal Bank of Scotland (RBS), Lloyds, HSBC, Barclays, Standard Chartered, Nationwide, Santander UK и Co-operative Bank. Очень немногие знают, как сильно опасаются банки жестких результатов и заявлений. Co-op Bank, находящийся на пути реформирования, как ожидается, провалит тесты. RBS, несмотря на опасения, вероятно, сможет создать достаточный объем ликвидности, чтобы пройти тесты, Standard Chartered, HSBC и Barclays меньше реагируют на стресс-сценарии.

Что будет дальше?

Co-op уже обозначил план по созданию достаточного объема капитала, одобренный Банком Англии, хотя плохие результаты стресс-тестов могут заставить банк работать еще усерднее, возможно за счет продажи активов. Банки, которые проходят тесты, тем не менее, вряд ли могут особенно расслабляться. Впереди еще более сложные испытания. Тесты в следующем году могут коснуться многих других кредиторов, а также же закончиться ужесточением требований.

Рубль опередил гривну в статусе наихудшей по производительности валюты в этом году

Рубль упал до невероятных новых минимумов против американского доллара в понедельник, став по праву "самой худшей по производительности валютой" в паре с украинской гривной. Американский доллар вырос на 13% против рубля в понедельник, набрав с начала года 95.20% - что даже выше роста против гривны на 92.60% в 2014 году.

Гривна падала на фоне решения восточных регионов Украины отказаться от украинской валюты в пользу рубля, а инвесторы были обеспокоены неспособностью страны выплачивать долги России. В марте крымский вице-премьер Рустам Темиргалиев заявил, что регион отказывается от гривны и переходит на рубль.

В данный момент они могут пожалеть об этом решении. Украинский ЦБ прекратил поддержку гривны в ноябре после снижения до исторического минимума, а также ухудшения ситуации на востоке страны. Что касается рубля, то на прошлой неделе ЦБ России повысил эталонную ставку на 100 пунктов с 9.5% до 10.5% в попытке привлечь инвесторов к рублю. Решение оказало незначительное влияние на ситуацию. В данный момент аналитики Capital Economics заявляют, что Россия может ввести низкий уровень контроля за капиталом, чтобы заставить экспортеров переключить доходы в иностранной валюты на рубль, а также ограничить отток частного капитала из страны. "Взятые вместе, эти меры должны служить нескольким целям. Во-первых, эти решения должны повлиять на снижение спроса на иностранную валюту, а также помочь стабилизировать рубль", - писали аналитики в понедельник. - "Во-вторых, они должны помочь остановить отток валютных резервов, снизившихся на $95 миллиардов в этом году, и помочь властям сохранить финансовый буфер в случае, если экономические санкции против России останутся в силе на более длительный период".

Стоимость сырой нефти упала на $25 или более чем на 20% с середины июня, вызвав много вопросов. Как долго будут падать цены? Если они восстановятся, на каком уровне? Придет ли Саудовская Аравия и ОПЕК к сокращению добычи на заседании в следующем месяце? Какой уровень цен может ударить по добыче сланцевой нефти в США, и насколько сильным может быть этот удар?

Одно точно: даже среда низких цен быстро делит рынок на победителей и проигравших. Проигравшие - это производители, страны и правительства. Если Brent падает до $80, страны ОПЕК теряют около $200 млрд. от своего дохода в $1 трлн., что влияет не только на их раздутые бюджеты после Арабской весны, но также и на способность обслуживать свои долги без дефолтов. Что касается США, если цены будут падать и дальше, расходы на расширение производства должны будут быть сокращены, что потенциально снизит масштабы сланцевой революции в США.

С другой стороны, глобальная экономика в целом может наслаждаться неким подобием внушительной программы смягчения в связи со снижением затрат на энергию, что поможет придать импульс стагнирующему экономическому росту. Снижение цен создаст около $1.8 миллиарда непредвиденных доходов ежедневно, и это около 660 миллиардов долларов в годовом исчислении. Отслеживая цены на бензин в США, где в прошлом году каждое домохозяйство тратило около $2.900 на бензин, это может привести к экономии примерно на $600.

Производство становится менее затратным с каждым годом, и уровень безубыточности сейчас снизился, находясь явно ниже общепринятых $75 за баррель. Рост американской добычи создал перенасыщенность на рынке. Неважно, на какой именно объем сократит производство Саудовская Аравия или ОПЕК, это не избавит рынок от перенасыщенности.

В силе также фундаментальные принципы. Глобальная экономика слаба, и спрос растет весьма незначительно. Любой прогнозируемый рост экономической активности и спроса в 2015 году, вероятно, сохранит избытки нефти примерно на 1 миллион баррелей в день. Наконец, на снижение цены влияют также "теории заговоров", основанные на том, что арабы снижают цену на нефть во вред американской добыче. К тому же, снижение дорого будет стоить Ирану и России. Политика обеих стран не устраивает Королевство. Правдивы ли эти слухи? Лишь время, а возможно и заседание ОПЕК, дадут объяснения. Если цены продолжат падать, американские производители могут оказаться значительно более устойчивыми, нежели все думают.

Стресс-тесты Банка Англии: что необходимо знать

Q&A: Результаты стресс-тестов восьми крупнейших британских кредиторов будут опубликованы во вторник утром.

Что такое стресс-тесты?

В 7 утра во вторник Банк Англии опубликует результаты первых стресс-тестов британской банковской системы, в рамках которых балансы крупнейших восьми банков тестировались на сопротивляемость кризису. Цель тестов заключалась в том, чтобы убедиться, что в случае еще одного кризиса на спасение банков не понадобится тратить деньги налогоплательщиков.

Как они работают?

Банк Англии создает так называемый "стресс-сценарий", к которому должны быть готовы банки. Сценарий состоит из 10 факторов: цены на жилье, безработица, ВВП, стоимость коммерческой недвижимости, процентные ставки, инфляция, доходность облигаций, обменный курс фунта, зарплаты и фондовые рынки - все они страдают от кризиса в течение трехлетнего периода. Например, цены на жилье падают на 35%, уровень безработицы удваивается, тогда как стоимость фунта падает на 30% на торгово-взвешенной основе. Инфляция растет, процентные ставки растут выше 4% в ответ.

Не было ли подобных стресс-тестов несколько месяцев назад?

ЕЦБ и Европейская служба банковского надзора - два главных регулятора банков в Европе, проводили свои собственные стресс-тесты в октябре. Тем не менее, есть некоторые ключевые различия в европейских тестах и британских. Лишь 4 из 130 европейских банков в стресс-тестах были британскими. Так как Банк Англии хотел охватить большее количество банков, было оправдано проведение более глубокого теста.

Кто участвует?

В нем участвуют восемь банков: Royal Bank of Scotland (RBS), Lloyds, HSBC, Barclays, Standard Chartered, Nationwide, Santander UK и Co-operative Bank. Очень немногие знают, как сильно опасаются банки жестких результатов и заявлений. Co-op Bank, находящийся на пути реформирования, как ожидается, провалит тесты. RBS, несмотря на опасения, вероятно, сможет создать достаточный объем ликвидности, чтобы пройти тесты, Standard Chartered, HSBC и Barclays меньше реагируют на стресс-сценарии.

Что будет дальше?

Co-op уже обозначил план по созданию достаточного объема капитала, одобренный Банком Англии, хотя плохие результаты стресс-тестов могут заставить банк работать еще усерднее, возможно за счет продажи активов. Банки, которые проходят тесты, тем не менее, вряд ли могут особенно расслабляться. Впереди еще более сложные испытания. Тесты в следующем году могут коснуться многих других кредиторов, а также же закончиться ужесточением требований.

Рубль опередил гривну в статусе наихудшей по производительности валюты в этом году

Рубль упал до невероятных новых минимумов против американского доллара в понедельник, став по праву "самой худшей по производительности валютой" в паре с украинской гривной. Американский доллар вырос на 13% против рубля в понедельник, набрав с начала года 95.20% - что даже выше роста против гривны на 92.60% в 2014 году.

Гривна падала на фоне решения восточных регионов Украины отказаться от украинской валюты в пользу рубля, а инвесторы были обеспокоены неспособностью страны выплачивать долги России. В марте крымский вице-премьер Рустам Темиргалиев заявил, что регион отказывается от гривны и переходит на рубль.

В данный момент они могут пожалеть об этом решении. Украинский ЦБ прекратил поддержку гривны в ноябре после снижения до исторического минимума, а также ухудшения ситуации на востоке страны. Что касается рубля, то на прошлой неделе ЦБ России повысил эталонную ставку на 100 пунктов с 9.5% до 10.5% в попытке привлечь инвесторов к рублю. Решение оказало незначительное влияние на ситуацию. В данный момент аналитики Capital Economics заявляют, что Россия может ввести низкий уровень контроля за капиталом, чтобы заставить экспортеров переключить доходы в иностранной валюты на рубль, а также ограничить отток частного капитала из страны. "Взятые вместе, эти меры должны служить нескольким целям. Во-первых, эти решения должны повлиять на снижение спроса на иностранную валюту, а также помочь стабилизировать рубль", - писали аналитики в понедельник. - "Во-вторых, они должны помочь остановить отток валютных резервов, снизившихся на $95 миллиардов в этом году, и помочь властям сохранить финансовый буфер в случае, если экономические санкции против России останутся в силе на более длительный период".

http://blog.fxpro.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба