22 июля 2015 Bloomberg

Главный глобальный стратег Deutsche Bank Бинки Чадха восходит к истокам в попытке придать смысл колебаниям рынка за последние 20 лет.

Лопнувший пузырь технологий, затем рост, предшествующий финансовому кризису, крах недвижимости и последующий отскок могут быть объяснены самым простым принципом экономики: спросом и предложением.

При прочих равных, если предложение остается тем же, а спрос поднимается, вы должны ожидать, что цены будут расти, и наоборот.

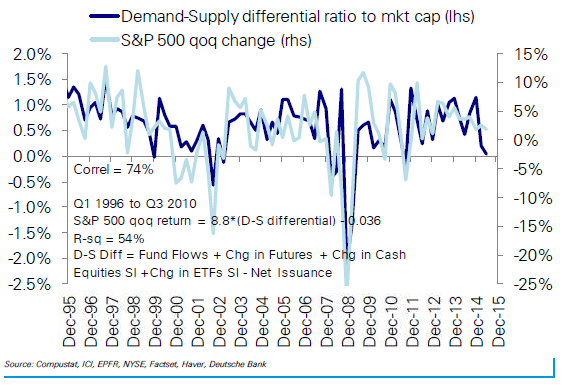

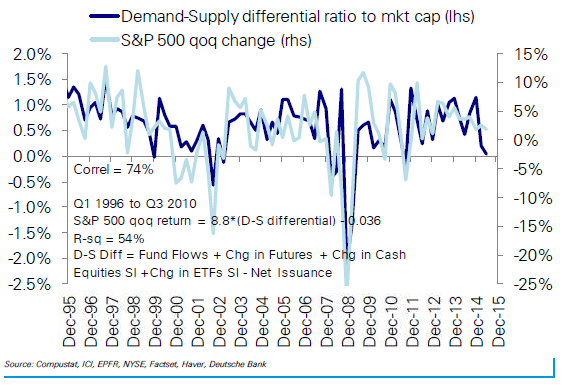

Чадха рассчитывает простой показатель предложения (страхование минус выкуп акций) и спроса (приток средств в паевые инвестиционные фонды и ETF), чтобы объяснить квартальные результаты индекса S n P 500: "Этот простой показатель разрыва спроса и предложения высоко коррелирует (74%) с квартальными результатами S n P 500 за последние 20 лет", пишет он. "Главная база текущего бычьего рынка состоит в неуклонном снижении предложения из-за непрекращающегося выкупа акций (2,5% рыночной капитализации в год), при этом приток средств оставался ограниченным в течении большинства периодов".

На рис. Разница между предложением и спросом на акции, наложенная на график индекса SnP 500.

Чадха использует слегка модифицированный способ для применения на европейских и японских рынках, но там есть проблемы с доступностью данных. Он рассчитал, что на этих рынках спрос играет преобладающую роль в ценовом движении.

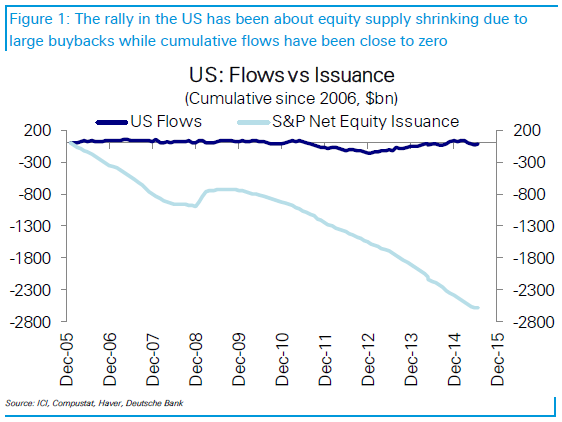

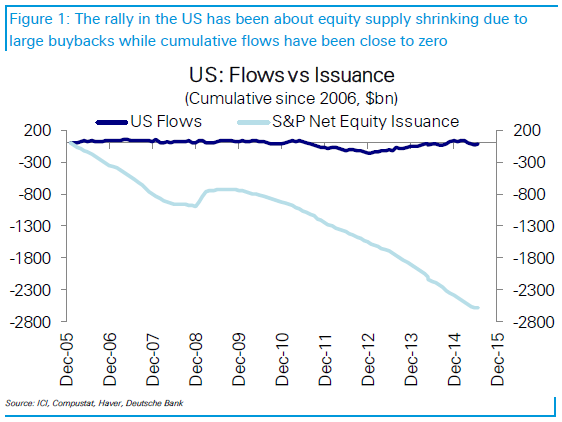

На рис. Синяя линия – приток средств на рынок США, голубая линия – страхование ценных бумаг в США.

Эти три основных фондовых рынка, по расчетам Чадха, росли по очень разным причинам:

“На одном конце спектра - восстановление фондового рынка в США, которое практически полностью было обусловлено сокращением предложения из-за выкупов акций. После низов в марте 2009, чистые выкупы составили $ 1,8 трлн или 13% от рыночной капитализации, в то время как приток средств на рынок был около нуля. В Европе напротив, ралли отражало возобновление притока за последние 2,5 года, в то время как предложение росло незначительно за счет новой эмиссии акций. В Японии, как и в Европе, приток был основным фактором, который дал $ 100 млрд или 60% роста с начала абэномики в конце 2012 года”.

Чадха ожидает, что в будущем, темпы притока денег в акции, которые демонстрируются с 2013 года будут сохранены на том же уровне или даже ускорятся в рамках ротации бумаг с фиксированным доходом на фоне роста процентных ставок. Хотя рост ставок может не дать возможности в финансировать дальнейшие выкупы акций (прим. переводчика - они в основном финансируются за счет выпуска долговых ценных бумаг), он считает, что рекордный объем выкупа акций в Соединенных Штатах продолжит рост.

Лопнувший пузырь технологий, затем рост, предшествующий финансовому кризису, крах недвижимости и последующий отскок могут быть объяснены самым простым принципом экономики: спросом и предложением.

При прочих равных, если предложение остается тем же, а спрос поднимается, вы должны ожидать, что цены будут расти, и наоборот.

Чадха рассчитывает простой показатель предложения (страхование минус выкуп акций) и спроса (приток средств в паевые инвестиционные фонды и ETF), чтобы объяснить квартальные результаты индекса S n P 500: "Этот простой показатель разрыва спроса и предложения высоко коррелирует (74%) с квартальными результатами S n P 500 за последние 20 лет", пишет он. "Главная база текущего бычьего рынка состоит в неуклонном снижении предложения из-за непрекращающегося выкупа акций (2,5% рыночной капитализации в год), при этом приток средств оставался ограниченным в течении большинства периодов".

На рис. Разница между предложением и спросом на акции, наложенная на график индекса SnP 500.

Чадха использует слегка модифицированный способ для применения на европейских и японских рынках, но там есть проблемы с доступностью данных. Он рассчитал, что на этих рынках спрос играет преобладающую роль в ценовом движении.

На рис. Синяя линия – приток средств на рынок США, голубая линия – страхование ценных бумаг в США.

Эти три основных фондовых рынка, по расчетам Чадха, росли по очень разным причинам:

“На одном конце спектра - восстановление фондового рынка в США, которое практически полностью было обусловлено сокращением предложения из-за выкупов акций. После низов в марте 2009, чистые выкупы составили $ 1,8 трлн или 13% от рыночной капитализации, в то время как приток средств на рынок был около нуля. В Европе напротив, ралли отражало возобновление притока за последние 2,5 года, в то время как предложение росло незначительно за счет новой эмиссии акций. В Японии, как и в Европе, приток был основным фактором, который дал $ 100 млрд или 60% роста с начала абэномики в конце 2012 года”.

Чадха ожидает, что в будущем, темпы притока денег в акции, которые демонстрируются с 2013 года будут сохранены на том же уровне или даже ускорятся в рамках ротации бумаг с фиксированным доходом на фоне роста процентных ставок. Хотя рост ставок может не дать возможности в финансировать дальнейшие выкупы акций (прим. переводчика - они в основном финансируются за счет выпуска долговых ценных бумаг), он считает, что рекордный объем выкупа акций в Соединенных Штатах продолжит рост.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба